Отбор налогоплательщиков для включения их в план проведения выездных налоговых проверок производится налоговым органом независимо от формы собственности налогоплательщиков и сумм их налоговых обязательств (разд. 3 Концепции планирования выездных налоговых проверок).

В целях составления плана проведения выездных налоговых проверок налоговые органы анализируют все существенные аспекты как отдельной сделки, так и деятельности учреждения в целом (разд. 3 Концепции планирования выездных налоговых проверок).

Концепция планирования выездных налоговых проверок определяет, в частности, алгоритм отбора налогоплательщиков для проведения выездных налоговых проверок. Расскажем о нем подробнее.

Алгоритм отбора налогоплательщиков для проведения выездных налоговых проверок

В соответствии с основными целями и принципами Концепции планирования выездных налоговых проверок выбор налогоплательщиков для проведения выездных налоговых проверок построен:

Как выполнять требования ФНС о предоставлении документов при выездной налоговой проверке

- на целенаправленном отборе;

- на тщательном и постоянно проводимом налоговым органом всестороннем анализе всей имеющейся у него информации о каждом налогоплательщике.

Состав информации, подлежащей анализу

Отбор налогоплательщиков для включения их в план проведения выездных налоговых проверок основан на качественном и всестороннем анализе всей информации, которой располагают налоговые органы, поступающей из внутренних и внешних источников.

К информации из внутренних источников относится информация о налогоплательщиках, полученная налоговыми органами самостоятельно в процессе выполнения ими функций, возложенных на налоговую службу (разд. 3 Концепции планирования выездных налоговых проверок).

К информации из внешних источников относится информация о налогоплательщиках, полученная налоговыми органами в соответствии с действующим законодательством или на основании соглашений об обмене информацией с контролирующими и правоохранительными органами, органами государственной власти и местного самоуправления, а также иная информация, в том числе общедоступная (разд. 3 Концепции планирования выездных налоговых проверок).

Анализ финансово-экономических показателей

В соответствии с разд. 3 Концепции планирования выездных налоговых проверок анализ финансово-экономических показателей деятельности налогоплательщика, осуществляемый с целью отбора налогоплательщиков для проведения выездных налоговых проверок, содержит несколько уровней, в том числе:

- анализ сумм исчисленных налоговых платежей и их динамики, проводимый с целью выявления налогоплательщиков, у которых уменьшаются суммы начислений налоговых платежей;

- анализ сумм уплаченных налоговых платежей и их динамики, обеспечивающий контроль за полнотой и своевременностью перечисления налоговых платежей;

- анализ показателей налоговой и (или) бухгалтерской отчетности.

Отметим, что при составлении плана выездных налоговых проверок анализ показателей налоговой и (или) бухгалтерской отчетности налогоплательщика проводится налоговым органом с целью выявления:

1.1. Процедура проведения выездной налоговой проверки (часть 1).

- значительных отклонений показателей финансово-хозяйственной деятельности за текущий период от аналогичных показателей за предыдущие периоды;

- отклонений показателей отчетности от среднестатистических показателей отчетности аналогичных хозяйствующих субъектов за определенный промежуток времени;

- противоречий между сведениями, содержащимися в представленных документах, и (или) их несоответствия информации, которой располагает налоговый орган.

Приоритетные для включения в план проведения выездных налоговых проверок налогоплательщики

Приоритетными для включения в план выездных налоговых проверок являются те налогоплательщики, в отношении которых у налогового органа имеются сведения об их участии (разд. 3 Концепции планирования выездных налоговых проверок):

- в схемах ухода от налогообложения;

- в схемах минимизации налоговых обязательств.

Кроме того, налогоплательщик становится приоритетным для проведения выездной налоговой проверки, если результаты анализа его финансово-хозяйственной деятельности свидетельствуют о предполагаемых налоговых правонарушениях.

Самостоятельная оценка рисков включения в план проведения выездных налоговых проверок

Концепция планирования выездных налоговых проверок предусматривает осуществление учреждением самостоятельной оценки рисков включения в план проведения выездных налоговых проверок по результатам его финансово-хозяйственной деятельности (разд. 4 данной концепции).

Одни критерии связаны с ведением учреждением финансово-хозяйственной деятельности, другие – с договорными отношениями с контрагентами. Кроме того, критерии включают числовые показатели, влияющие на степень риска проведения в отношении учреждения выездной налоговой проверки.

Критерии, связанные с финансово-хозяйственной деятельностью учреждения

Учреждение культуры с большой степенью вероятности будет включено в план проведения выездных налоговых проверок, если его хозяйственная деятельность удовлетворяет хотя бы одному из следующих общедоступных критериев самостоятельной оценки рисков:

- налоговая нагрузка у учреждения ниже ее среднего уровня по хозяйствующим субъектам в конкретной отрасли экономической деятельности (по виду экономической деятельности). Налоговая нагрузка рассчитывается как соотношение суммы уплаченных налогов по данным отчетности налоговых органов и оборота (выручки) налогоплательщика по данным Федеральной службы государственной статистики;

- отражение в бухгалтерской или налоговой отчетности учреждения убытков на протяжении нескольких налоговых периодов. При этом учитывается осуществление учреждением финансово-хозяйственной деятельности с убытком в течение двух календарных лет и более;

- отражение в налоговой отчетности учреждения значительных сумм налоговых вычетов за определенный период (доля вычетов по налогу на добавленную стоимость от суммы исчисленного с налоговой базы налога равна (либо превышает) 89 % за 12 месяцев);

- опережающий темп роста расходов над темпом роста доходов от реализации товаров (работ, услуг) при определении налогооблагаемой базы по налогу на прибыль организаций;

- среднемесячная заработная плата одного работника учреждения ниже среднего уровня по виду экономической деятельности в субъекте РФ;

- неоднократное приближение к предельному значению величин показателей (установленных в соответствии с НК РФ), предоставляющих налогоплательщикам право на применение специальных налоговых режимов;

- построение учреждением финансово-хозяйственной деятельности на основе заключения договоров с контрагентами – перекупщиками или посредниками («цепочки контрагентов») без наличия разумных экономических или иных причин;

- непредоставление учреждением пояснений на поступившее уведомление налогового органа о выявлении несоответствия показателей деятельности;

- непредставление учреждением налоговому органу запрашиваемых документов и (или) наличие информации об их уничтожении, порче и т. п.;

- значительное отклонение уровня рентабельности по данным бухгалтерского учета учреждения от уровня рентабельности для этой сферы деятельности, определяемого на основании данных органа государственной статистики;

- ведение учреждением финансово-хозяйственной деятельности с высоким налоговым риском.

Обратите внимание: при оценке вышеуказанных показателей налоговый орган в обязательном порядке анализирует возможность извлечения (либо наличие) необоснованной налоговой выгоды.

Отметим, что информацию о статистических показателях среднего уровня заработной платы по виду экономической деятельности в районе, городе или в целом по субъекту РФ можно получить из следующих источников:

- официальные интернет-сайты территориальных органов Федеральной службы государственной статистики;

- сборники экономико-статистических материалов, публикуемые территориальными органами Федеральной службы государственной статистики (статистический сборник, бюллетень и др.);

- по запросу в территориальный орган Федеральной службы государственной статистики или налоговый орган в соответствующем субъекте РФ (инспекция, управление ФНС по субъекту РФ);

- официальные интернет-сайты управлений ФНС по субъектам РФ (после размещения на них соответствующих статистических показателей).

Критерии, связанные с взаимоотношениями с контрагентами

Согласно п. 12 Общедоступных критериев при оценке налоговых рисков, которые могут быть связаны с характером взаимоотношений с некоторыми контрагентами, учреждению рекомендуется устранить наличие личных контактов руководства (уполномоченных должностных лиц) организации – поставщика товаров (работ, услуг) и руководства (уполномоченных должностных лиц) учреждения при обсуждении условий поставок, а также при подписании договоров. Аналогичное требование предъявляется и в отношении договоров, по условиям которых учреждение выступает поставщиком товаров (работ, услуг).

Кроме того, с целью снижения рисков включения учреждения в план проведения выездных налоговых проверок не рекомендуется заключать с контрагентами договоры на поставку товаров (работ, услуг) при отсутствии:

- информации о государственной регистрации контрагента в ЕГРЮЛ (информация размещена на официальном сайте ФНС www.nalog.ru);

- документального подтверждения полномочий руководителя организации-контрагента (представителя контрагента), а также копий документа, удостоверяющего его личность;

- информации о фактическом местонахождении организации-контрагента;

- информации о местонахождении складских, и/или производственных, и/или торговых площадей контрагента;

- информации о способе получения сведений о контрагенте (нет рекламы контрагента в СМИ, нет рекомендаций партнеров или других лиц, нет сайта контрагента и т. п.).

Таким образом, чем больше вышеперечисленных признаков одновременно присутствует во взаимоотношениях учреждения с контрагентами, тем выше степень его налоговых рисков (п. 12 Общедоступных критериев).

Числовые показатели критериев оценки рисков

Числовые показатели критериев оценки рисков приведены в приложениях к Концепции планирования выездных налоговых проверок:

- средний уровень налоговой нагрузки по видам экономической деятельности – в приложении 3;

- рентабельность проданных товаров, продукции, работ, услуг по видам экономической деятельности – в приложении 4;

- рентабельность активов организаций по видам экономической деятельности – в приложении 4.

Способы снижения рисков проведения выездной налоговой проверки

В целях снижения рисков проведения выездной налоговой проверки учреждение может совершить следующие действия (п. 12 Общедоступных критериев):

- исключить сомнительные операции при расчете налоговых обязательств за соответствующий период;

- уведомить налоговые органы о мерах, принятых учреждением для снижения таких рисков (об уточнении налоговых обязательств).

Отметим, что уведомление производится путем подачи в налоговый орган по месту нахождения учреждения уточненных налоговых деклараций за те периоды, в которых осуществлялась деятельность с высоким налоговым риском.

После получения уточненных налоговых деклараций и представленной вместе с ними пояснительной записки налоговый орган проводит камеральную налоговую проверку в общеустановленном порядке – в соответствии со ст. 88 НК РФ.

К сведению: при проведении камеральной налоговой проверки указанных уточненных деклараций с представленной к ним пояснительной запиской дополнительные документы налоговый орган не потребует (п. 12 Общедоступных критериев).

Отметим, что факт подачи учреждением уточненной декларации с целью снижения (исключения) рисков проведения выездной налоговой проверки учитывается налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок (или корректировки уже утвержденных планов выездных налоговых проверок) (п. 12 Общедоступных критериев).

При этом в случае наличия у территориального налогового органа информации о ведении налогоплательщиком деятельности с признаками нарушений налогового законодательства в отношении налогоплательщика, заявившего о мерах, принятых им для снижения рисков, решение о назначении выездной налоговой проверки принимается только после предварительного согласования с ФНС.

В заключение отметим, что систематическое проведение самостоятельной оценки рисков по результатам финансово-хозяйственной деятельности позволит учреждению своевременно оценить налоговые риски, уточнить свои налоговые обязательства и таким образом избежать выездной налоговой проверки.

Источник: www.audit-it.ru

Концепция планирования выездных налоговых проверок

Концепция планирования выездных налоговых проверок

С целью осуществления контроля за соблюдением налогоплательщиками законодательства о налогах и сборах органы ФНС наделены правом проводить выездные налоговые проверки (ВНП).

Принятие решения о проведении в отношении определенного лица выездной налоговой проверки не происходит спонтанно и исключительно по желанию проверяющего инспектора. Такое решение обусловлено наличием определенных факторов и обстоятельств, понимание которых позволит вам с высокой степенью вероятности понимать — ждать ли в скором времени проверки или нет.

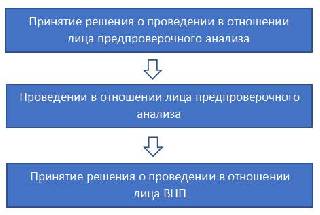

Процедура планирования

В самом общем виде планирование выездных налоговых проверок можно представить следующим образом:

Принятие решения о проведении в отношении лица предпроверочного анализа (ППА)

Так или иначе ФНС проверяет всех налогоплательщиков. И самым первым фильтром является определение круга лиц, в отношении которых будет проводиться ППА.

Отбор налогоплательщиков для проведения выездной налоговой проверки осуществляется фискальными органами на основе:

Принятие решения о проведении в отношении плательщика налогов ППА не формализовано, происходит в рабочем порядке и о нем сам плательщик не информируется.

Проведение в отношении лица ППА

Если ваша компания в итоге попала в поле зрения налоговиков по причинам, описанным выше, это еще не означает, что в отношении нее гарантировано будет проведена ВНП. Сегодня перед ФНС обоснованно стоит задача повышения эффективности контроля в области начисления и уплаты налогов и сборов. Это означает, что перед принятием решения о проведении ВНП фискальный орган уже должен иметь предварительную информацию о потенциальных нарушениях лицом налогового законодательства, а также о возможности фактического взыскания с него предполагаемых сумм доначисленных налогов, пени и штрафов.

Именно для этого в отношении налогоплательщиков проводится ППА, в рамках которого органы ФНС используют следующие инструменты и источники информации:

- Запрос информации у иных государственных органов (ФТС России, Росимущество, МВД и т. д.).

- Запрос информации у контрагентов налогоплательщика и банков в порядке ст. 93.1 НК РФ .

- Информация о налогоплательщике из общих источников информации в сети интернет.

- Информация о судебных делах с участием налогоплательщика.

- Некоторые контрольные мероприятия, предусмотренные гл. 14 НК РФ (осмотр помещений, истребование пояснений и др.).

- Использование специализированных информационных ресурсов ФНС (например):

- АСК НДС-2 позволяет установить т. н. «налоговый разрыв» в цепочке по НДС;

- ПИК «Однодневка» — база данных «технических» компаний;

- ФИР (федеральный информационный ресурс) — база допросов, осмотров, справок 2-НДФЛ;

- ПК «ВАИ» (визуальный анализатор информации) — выявляет взаимозависимых лиц, источники их доходов и иную информацию.

По итогам ППА выносится заключение, в котором отражается следующая информация:

- Целесообразность проведения ВНП.

- Рекомендуемый план мероприятий, которые необходимо будет провести в рамках ВНП.

- Рекомендации по составу проверяющих (в т. ч. необходимость включения в их состав представителей правоохранительных органов).

- Потенциальная сумма доначислений по итогам ВНП.

- Возможность фактического взыскания доначисленных по итогам ВНП сумм.

Принятие решения о проведении в отношении лица выездной проверки

В итоге с учетом заключения по ППА принимается решение о проведении в отношении конкретного налогоплательщика ВНП. Если такое решение принимается, то оформляется официальным документом по установленной форме и вручается налогоплательщику.

Сроки

Период проведения выездной налоговой проверки (то есть срок, в течение которого может проводиться выездная проверка), в соответствии с п. 6, абз. 5 п. 7 ст. 89 НК РФ , составляет:

Источник: ppt.ru

Налоговая проверка: как подготовиться заранее

Налоговые проверки касаются любого бизнеса. Они проводятся независимо от масштабов и сферы деятельности компании, и часто заканчиваются штрафами. Рассказываем, что проверяет налоговая, как подготовиться к приезду инспектора и что именно следует делать, чтобы у ФНС не было ни единого вопроса к вам.

Что такое налоговая проверка

Налоговая проверка — это контрольное мероприятие, которое проводит ФНС. Недобросовестн ые бизнесмены могут намеренно занижать доходы, чтобы платить меньше налогов. Поэтому цель налоговой проверки — убедиться, что компания или предприниматель работают согласно налоговому законодательству: верно рассчитывают налоги, не утаивают доходы, не завышают сумму вычета по НДС и так далее.

Виды

Основных видов налоговой проверки два — камеральная и выездная. Никаких других, в том числе встречных, дополнительных или комплексных, не существует. Под оба вида контроля подпадают как юридические лица, так и индивидуальные предприниматели. Камеральные и выездные проверки принципиально отличаются друг от друга — по предмету, способу и срокам проведения.

Камеральная

Инспекторы выполняют камеральную проверку для того, чтобы убедиться, правильно ли составлены декларации и расчеты. Это контрольное мероприятие проводится в стенах ИФНС, на учете которого состоит налогоплательщик — организация или ИП. Сотрудник налоговой, получив декларацию или другую отчетность, сразу инициирует проверку.

Для этого ему не требуется получать разрешение или уведомлять налогоплательщика. В отличие от выездной, камеральная проверка часто проходит незаметно для предпринимателей. Контроль начинается сразу после того, как бизнесмен подает отчетность. Первым делом изучают общие показатели и расчеты.

Если с ними все в порядке, проверка завершается, однако если будут обнаружены разрывы и другие неточности — переходят к углубленному контролю. Если инспектор засомневается в том, что налог рассчитан правильно, он запросит дополнительные документы. Это счета-фактуры, договоры и другие бумаги, которые подтверждают расходы или доходы налогоплательщика.

В случае с камеральной проверкой отсутствие новостей — это хорошо. Если сроки контроля истекли, но никаких требований от ИФНС о предоставлении пояснений или первичных документов не поступало, то с налогами все в порядке. Сколько длится? Максимальный срок — 3 месяца со дня подачи отчетности. Но обычно контроль завершается в течение 2-3 недель, если у налоговой нет к вам вопросов.

Если у вас возникли сомнен ия в добросовестности работы п остоянных рекламных подрядчиков, подключите Антифрод Calltouch . Программа проверит номера на подозрительную активность и проставит теги. Вы узнаете, какие площадки накручивают звонки, и своевременно откажетесь от взаимодействия с ними. Операторы не будут обрабатывать нецелевые обращения, что освободит время для более качественного обслуживания реальных клиентов.

Автоматически выявляет некачественные звонки, которые не приводят к продажам, а просто расходуют бюджет.

- Выявляет и тегирует сомнительные звонки от недобросовестных рекламных подрядчиков или спам

- Позволяет учитывать в отчетах только качественные обращения

- Упрощает контроль подрядчиков

Выездная

Чтобы проверить финансово-хозяйственную деятельность организации или ИП, а главное — убедиться в правильности начисления налогов, выполняют выездной контроль. Он отличается от камерального тем, что проводится по месту нахождения налогоплательщика — прямо на производстве, складе или в магазине.

Выездная проверка выполняется сотрудниками ИФНС, на учете в которой состоит налогоплательщик. Они приезжают к предпринимателю, запрашивают документы, проводят экспертизы, осматривают помещения, задают вопросы — в том числе подчиненным бизнесмена.

Решение о выездном контроле принимает руководитель инспекции. В нем обязательно указывают предмет налоговой проверки и за какой период она проводится . По з акону инспекторы не обязаны предупреждать о планируемом выезде, поэтому налогоплательщики обычно узнают о контроле уже после его начала.

Общедоступного плана проверок, с которым можно ознакомиться, не существует. Однако внутренний список компаний и ИП формируют в конце каждого года.

Выездная проверка длится до 2 месяцев, но может быть продлена до 4 и даже 6 месяцев при наличии оснований. Например, при присутствии в структуре компании нескольких обособленных подразделений.

Отслеживайте качество работы отделов вашей компании, каждый этап воронки продаж и эффективность рекламных каналов с помощью Сквозной аналитики Calltouch . Сервис объединит целый комплекс показателей из рекламных источников и CRM в один емкий отчет. Данные будут представлены в наглядном формате — в виде таблиц и графиков.

Сквозная аналитика Calltouch

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Критерии риска выездной проверки

Основные критерии риска, о которых важно знать:

- Низкая налоговая нагрузка . Суммы налогов зависят от сферы и объемов деятельности предприятий. Например, согласно данным ФНС «безопасная» налоговая нагрузка для гостиниц — 9%. Если по отчетности выходит намного меньше, то у налоговой возникнут подозрения.

- Убыточная деятельность . Если организация или предприниматель больше двух лет работает в минус, то это тоже вызывает подозрения. Возможно, налогоплательщик утаивает доходы, чтобы платить меньше налогов.

- Низкие зарплаты у сотрудников . Организации платят налоги не только со своей деятельности, но и доходов, которые получают работники. Если они меньше, чем средние региональные показатели, то это однозначно привлечет внимание налоговой.

К остальным критериям, которые используются для оценки, относятся большие суммы вычета по НДС, стремительное увеличение расходов — например, если они возросли в 2–3 раза за короткий промежуток времени. Частые переходы из одной ИФНС в другую и взаимодействие с компаниями-однодневками.

Бизнес

Что такое pop-up store и как его открыть

Что такое pop-up store и как его открыть

Когда могут проверить повторно

Бывает, что выездной контроль проводят не один, а несколько раз — это называется повторной проверкой. Она возможна только при наличии одного из двух оснований, которые предусмотрены законом:

- Контроль инспекции, которая выполняла проверку в первый раз. За деятельностью ИФНС тоже следят. Если у вышестоящего налогового органа возникнут сомнения в том, что контроль был выполнен надлежащим образом и налоги доначислены в полном объеме, то он вправе назначить повторный выезд.

- Подача уточненной декларации, где сумма налога уменьшена. Бывает так, что уже после выездного контроля предприниматель сообщает, что допустил ошибку, из-за которой заплатил больше налогов, чем требуется. В этом случае сотрудники ИФНС могут приехать еще раз и убедиться в законности уточненной декларации.

Проверка контрагентов

Один из инструментов выездного контроля — проверка контрагентов. Если у сотрудника ИФНС возникли сомнения относительно добросовестности фирмы, с которой работает налогоплательщик, то он дополнительно ее перепроверит — как минимум, сделает запрос в ЕГРЮЛ.

Если окажется, что предприниматель работал с проблемными контрагентами, то инспекторы уделят гораздо больше времени, чтобы проверить все заключенные с ними сделки. Результат — штрафы и доначисление налогов в случае, если будут обнаружены нарушения.

Как подготовиться к приезду налоговой

Предпринимателям нужно всегда быть готовыми к проверке, особенно, если они соответствуют одному из критериев риска — например, платят сотрудникам меньше, чем в среднем по региону, или работают с длинной цепочкой перекупщиков.

Рекомендации, которые помогут подготовиться к визиту налоговой:

- Перепроверяйте договоры, товарные накладные и другие первичные документы. Это первое, что интересует сотрудников ИФНС, поэтому регулярно убеждайтесь, что они есть по каждой сделке и правильно оформлены.

- Анализируйте контрагентов. Работайте только с надежными компаниями, которые не нарушают закон и не вызовут никаких подозрений у налоговой. Заранее подготовьте материалы на каждого контрагента, в том числе с сервисов ФНС.

- Расскажите сотрудникам о возможных проверках. Хорошо, если работники будут всегда подготовлены к разговору с инспекторами ИФНС и смогут ответить на вопросы, которые связаны с финансами и хозяйственной деятельностью организации.

- Подготовьте обоснование по тем сделкам, которые могут показаться сомнительными. Если вы понимаете, что у проверяющих лиц скорее всего возникнут вопросы относительно проведенных сделок, то разработайте убедительное экономическое обоснование.

- Сделайте все необходимое, чтобы выйти из зоны риска. Выполните перерасчет налогов, подайте уточненную декларацию, перепроверьте информацию, которую ранее передавали в ИФНС — и исправьте допущенные ошибки.

- Не забывайте про самоаудит. Регулярно проводите внутренние проверки — так, как их проводили бы сотрудники ИФНС. Оценивайте бизнес по всем рискам, в том числе по убыточным сделкам и показателям налоговой нагрузки.

Последствия и ответственность

Результат контроля — акт о налоговой проверке от инспектора. В случае с выездной проверкой такой его пишут всегда, независимо от того, были выявлены несоответствия или нет. Другое дело — камеральная проверка. По ее результатам акт составляют только при наличии нарушений.

Акты содержат информацию о выявленных несоответствиях и санкциях, которые применяются к налогоплательщику — штрафах и недоимках. В документе указывается, в каком размере и в какие сроки требуется доначислить налоги и сборы.

Бывает, что в ходе проверки сотрудникам ИФНС становится известно о совершении правонарушений. Частая ситуация — компания указывает в отчетности заведомо ложную информацию, чтобы заплатить меньше налогов. Если недоплата установлена в крупном размере, должностное лицо привлекается к уголовной ответственности.

Когда и как можно обжаловать результаты

Если налогоплательщик не согласен с итогами проверки, он может их обжаловать в течение месяца. Первое, что нужно сделать — подать возражения в ИФНС, которая выполняла контроль. Если решение не изменится, можно обратиться в вышестоящий налоговый орган, а затем — в арбитражный суд.

К оротко о главном

- Чтобы удостовериться в правильном расчете налогов и соблюдении налогового законодательства, бизнес регулярно проверяют — проводят камеральные и выездные контрольные мероприятия.

- Главное отличие между ними заключается в том, что камеральная проверка выполняется по месту нахождения ИФНС, а выездная — по месту учета налогоплательщика. Например, в офисе или магазине.

- Достаточно одного критерия риска, чтобы руководитель ИФНС принял решение о проведении выездного контроля. Частое основание для проверки бизнеса — маленькая налоговая нагрузка.

- Чтобы свести риски к минимуму, всегда проверяйте первичные документы, оценивайте надежность контрагентов, с которыми работаете, и проводите внутренний аудит.

Источник: www.calltouch.ru