Защитить свои деньги на всех счетах можно с помощью сервиса «Сбереги финансы» от Сбера

Сбер запустил второй страховой продукт по подписке для жителей Иркутской области , Забайкальского края , Якутии и Бурятии в мобильном приложении СберБанк Онлайн (6+). Это программа «Сбереги финансы» дочерней компании Сбербанка «Сбербанк страхование» , которая позволяет защитить деньги на всех счетах и картах банка. До конца года в СберБанк Онлайн подписными станут все рисковые продукты «Сбербанк страхование» . Об этом сообщает ИА IrkutskMedia со ссылкой на пресс-службу банка.

Модель подписки позволяет подключать страховую защиту на тот период, когда она необходима. Стоимость годовой программы можно оплатить сразу либо разделить на ежемесячные платежи.

«Все более важным критерием выбора любого сервиса становится возможность платить именно за тот срок, в который человек им пользуется, — под эту потребность мы и перестраиваем страховые программы Сбера. Мы уже предложили подписку на два продукта нашей дочерней компании «Сбербанк страхование» –— «Защита от травм» и «Сбереги финансы». Так что теперь клиенты могут активизировать страховую защиту от травм, например, на период активного отдыха, а защиту банковской карты — на то время, когда на ней находится большая сумма. При этом по-прежнему можно заключить и привычный годовой договор страхования. Уже летом оформить подписку можно будет и на страхование жилья, а до конца года — на все программы рискового страхования в Сбере», — рассказала старший вице-президент, руководитель блока «Управление благосостоянием» Сбербанка Наталья Алымова .

Страхование жизни и здоровья в Сбербанке. Обзор условий

Оформить подписку на обе программы можно в мобильном приложении СберБанк Онлайн . По программе «Сбереги финансы» оплата осуществляется ежемесячно или ежегодно, по программе «Защита от травм» — ежемесячно, ежеквартально или ежегодно. Заявить о страховом событии по обеим программам можно дистанционно — в мобильном приложении СберОсмотр (18+). По продукту «Сбереги финансы» заявление также можно подать в СберБанк Онлайн .

«Защитить деньги на банковских счетах и картах от угроз можно при помощи страхования, которое в Сбере теперь доступно по подписке. Преимущество продукта «Сбереги финансы» в том, что он покрывает широкий перечень рисков и включает в себя большой выбор вариантов страхования. При этом в Сбере доступно не только онлайн оформление полиса, но и дистанционное урегулирование убытков. В первом квартале 2021 года полис по программе «Сбереги финансы» оформили уже свыше 30 тысяч клиентов Байкальского банка Сбербанка «, — отметил председатель Байкальского банка Сбербанка Александр Абрамкин .

Программа «Защита от травм» страхует от травм и временной нетрудоспособности в результате несчастного случая. По одному договору можно застраховать до шести человек, в том числе не связанных родственными отношениями.

Основное покрытие программы «Сбереги финансы» предусматривает защиту от самых распространенных рисков несанкционированного списания денег (в том числе, если они были списаны с помощью вирусов, в результате кражи данных карт, при использовании незащищенного wi-fi ). В расширенный пакет включены риски кражи наличных, личных вещей, документов, ключей, оплаты расходов, если на имя клиента без его ведома взят кредит. По одному полису страхуются деньги на всех счетах клиента в Сбере, включая вклады, депозиты, кредитные и дополнительные карты. Застрахованной картой можно расплачиваться зарубежом: защита действует по всему миру.

Услуга предоставляется ПАО «Сбербанк» (ОГРН 1027700132195. Юридический адрес: Москва , ул. Вавилова, 19), ), а также ООО СК «Сбербанк страхование» (ОГРН: 1147746683479. Москва , ул. Поклонная, 3, корпус 1).

Источник: news.myseldon.com

Программа Коллективного Добровольного Страхования Заемщиков в Оао Сбербанк России • Прочие условия

Условия и порядок действий по возврату страховки при досрочном погашении

Страховщик не имеет право отказать в возмещении, если все условия соглашения соблюдены. При досрочном расторжении договора необходимо отдельно оформить заявление на возврат уплаченной суммы.

Выплата по досрочно погашенному ипотечному займу рассчитывается, исходя из стоимости страховки, и неважно, оформлялся ли крупный кредит или маленький, неиспользованную часть финансовой защиты обязаны вернуть.

Заполнить заявление можно в отделении банка или в офисе страховой компании. В случае отказа сотрудника принять заявку или вернуть страховку по потребительскому кредиту, необходимо обратиться к руководству.

Условия коллективного страхования сбербанка. Условия участия в программе добровольного страхования жизни и здоровья заёмщика

В апелляционной жалобе истец Жестерев В.Б. просит отменить решение суда, как незаконное и необоснованное, ссылаясь на неправильное толкование и применение судом норм материального права.

Защищенный заемщик Сбербанк: программа страхования жизни, список компаний

- Обратиться в центральное отделение банка, прикрепив к заявлению копии прилагаемых документов и ходатайство о возврате средстве.

- Написать жалобу в Роспотребнадзор, подтвердив свои действия необходимым перечнем справок и бумаг. Срок рассмотрения заявления — 30 дней. Заемщику поступит ответ в письменном виде с указанием его правомочий. В случае выявления нарушений со стороны Сбербанка, средства будут компенсированы, включая моральный ущерб.

- Если по вышеперечисленным инстанциям заемщик получил отказ, стоит составить исковое заявление в суд, опираясь на Закон РФ «О защите прав потребителей». На практике, суд удовлетворяет иск заявителей в 80% случаев.

Представитель ответчика ООО СК «Сбербанк страхование жизни» в судебное заседание не явился, в письменном заявлении просил о рассмотрении дела в его отсутствие.

Таким образом, банк вам оказывает услугу, экономя ваше время – вы страхуете риски без обращения в страховую компанию, и в случае наступления страхового случая, решаете все вопросы в том же банковском отделении. Это, конечно, плюс.

Другое дело, что банк может вам повставлять палки в колёса, ссылаясь, к примеру, на то, что не оформит займ без полиса, но это всё решаемо.

Перед тем как соглашаться на подключение к программе добровольного страхования жизни и здоровья заёмщика (далее, ДС), не помешает ознакомиться с условиями участия в этой программе, которые определяют порядок участия в ней клиента Сбербанка.

А каким банком пользуетесь Вы?

Сбер Тинькофф

«Участие Клиента в Программе страхования является добровольным. Отказ от участия не является основанием для отказа в выдаче кредита и предоставления иных банковских услуг».

Это к вопросу о неправомерности втюхивания страховки сотрудниками банка под предлогом невозможности выдачи кредита без её оформления.

6 апреля 2015 года условия претерпели изменения. Теперь о досрочном погашении ничего не говорится, и в разделе 4 появилось интересное предложение о возможности вернуть сумму денежных средств, которая облагается налогом.

Версия документа от 21 марта 2016 года также видоизменила раздел 4. Теперь подчеркивается, что клиент должен для подачи заявления лично прийти в подразделение банка, и не допускается отправка заявления по почте или другим способом.

И, наконец, самый свежий документ на момент написания этой статьи датируется 16 января 2017 г., где заёмщику ещё больше «закручивают гайки» (см. п.4.4.), т.к. с этого момента возврат средств и режим налогообложения будет рассматриваться в индивидуальном порядке.

Коллективное страхование: что это за программа присоединения к договору с банком при взятии кредита, от которой нельзя отказаться, расторгнуть его и вернуть деньги? ►►

Следовательно, расторгнуть договор коллективного страхования с твердо установленной суммой страхового покрытия, на основании статей 958 ГК РФ не возможно.

Как заключить договор

Ознакомьтесь с вопросами электронной анкеты, которую потребуется заполнить для получения страховки по программе Защищенный заемщик в Сбербанке

Горящие товары с бесплатной доставкой

«Aliexpress Россия» работает отдельно от глобального «Aliexpress» принадлежащего Alibaba. Он не зависит от мировых банковских систем и не попал под санкционный список со стороны США и Великобритании. Из Китая соответственно тоже можно заказывать ничего не опасаясь.

При личном обращении потребуется посетить офис СК, если остаток задолженности по действующему займу превышает сумму 1,5 млн. руб., то заключить договор можно в любом стационарном отделении Сбербанка.

Примечание: перед обращением уточните размер задолженности на данный момент, так как именно эта сумма будет указана в договоре и подлежит компенсации. Также от суммы зависит размер взноса (1% от текущей задолженности).

Коллективное страхование — 2022

- срок действия: 1 год (следовательно, ежегодно клиент может решать вопрос о его продлении);

- сумма компенсации, выплачиваемой при наступлении страхового случая: равна сумме остатка по кредиту на момент заключения договора. То есть, полностью покрывает задолженность перед банком;

- размер взноса: 1% от суммы страховой защиты (пересчитывается ежегодно, если заемщик решает продлить действие полиса и уменьшается по мере погашения ипотечного кредита);

- вступление договора в силу: через 5 дней после заключения. Следовательно, если клиент желает сделать защиту непрерывной, ему потребуется заключить договор с СК за 5 дней до окончания действующего на данный момент;

Срок страхования устанавливается в отношении каждого застрахованного лица отдельно, при этом дата окончания страхования совпадает с последним днем действия договора страхования.

Условия программы в части отказа

Интересно то, что саму программу страхования и правила на руки клиенту не дают. И многие, даже при наступлении страхового случая, не могут разобраться, какая сумма компенсации положена им, и положена ли?

Итак, кредитный договор содержит требования к страховке, где выгодоприобретатель – банк. Но требования добровольные.

Все продумано до мелочей, доказать, что страховку навязали становится практически невозможно. Заемщику же предложен выбор, и он делает выбор в пользу более выгодной ставки по кредиту, но со страховкой.

Также видим, что право на возврат такой страховки не предусмотрено, наоборот, по требованиям, заемщик обязан обеспечить ее наличие на весь срок кредита и оплатить в полной мере при оформлении.

Но это же не весь перечень документов, еще есть договор между банком и страховой компанией, который никто из заемщиков не увидит – коммерческая тайна. Есть правила страхования.

Поэтому, чтобы вернуть таки деньги за страховку заемщику необходимо ориентироваться на закон, на судебную практику, а не на витиеватый договор.

Разберем основные этапы возврата страховки: в период охлаждения, при досрочном погашении, при признании условий договора не действительными по разным основаниям.

Как вернуть страховку по кредиту в Сбербанке в 2022 году — пошаговая инструкция выплаты финансовой защиты на кредитование и честные отзывы заемщиков о процедуре возврата.

Перед тем как соглашаться на подключение к программе добровольного страхования жизни и здоровья заёмщика (далее, ДС), не помешает ознакомиться с условиями участия в этой программе, которые определяют порядок участия в ней клиента Сбербанка.

Условия участия в программе добровольного страхования жизни сбербанк 2017; Про СБЕРБАНК

- Лучше отправлять заявление и в банк и в страховую компанию к договору которой заемщик подключен.

- При заключении кредитного договора, надо потребовать полные правила страхования, реквизиты страховой компании. Нужно отправить документы по верному адресу.

- Нет утвержденного бланка заявления. А требование его не законно. Заемщик имеет право предоставить заявление в свободной форме, хоть в письменном виде. Главное в срок!

- Укажите в заявлении данные подписанных вами договоров, соглашений, памяток, приложите их копии.

- Отправьте письмо почтой России с уведомлением о вручении и описью вложения.

- Или отнесите договор лично, поставьте штамп о получении заявления на его копии.

Другое дело, что банк может вам повставлять палки в колёса, ссылаясь, к примеру, на то, что не оформит займ без полиса, но это всё решаемо.

Источник: otinkoffmobile.ru

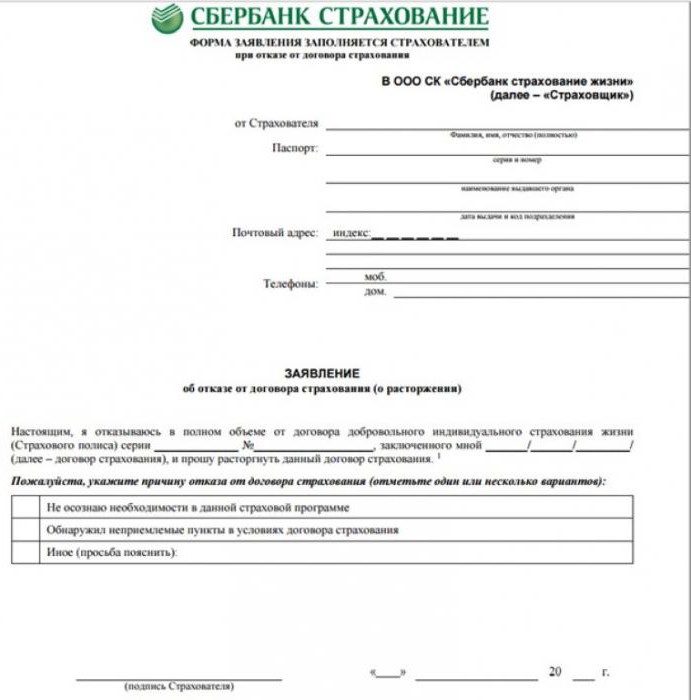

Отказ от страховки после получения кредита Сбербанка. Образец заявления

Те, кто хоть раз брал кредит в банке, знают, что это сложный процесс. Работники банка тщательно проверяют документацию и платежеспособность каждого клиента. При этом при оформлении займа или кредита клиентам Сбербанка предлагается оформить и страховой полис. При оформлении небольших потребительских кредитов размер страховки от общей суммы может составлять до 30 %, довольно сильно его увеличивая. При этом далеко не все знают, что страховка – дело добровольное, и не всегда оформляют отказ от страховки после получения кредита.

Вся польза страховки

Прежде всего страховка необходима самому банку, страхующему свои риски, которые могут возникнуть при потере заемщиком работоспособности.

Для разных видов кредитования разработаны разные страховки. Например, потребительские кредиты страхуют на случай потери жизни, здоровья, работы. Ипотечные: здоровье, потеря работы, имущества, титула, жизни. Автокредиты: жизнь, здоровье, КАСКО, потеря работы.

Например, клиент оформил потребительский кредит и умер, или потерял работоспособность, или попал под сокращение на работе, то остаток кредита погашает страховая компания. Сумма выплат зависит от оформленной программы. Как правило, страховая компания полностью погашает оставшуюся сумму, иногда делается частичная оплата. Если кредитование производилось под залог имущества, то в случае систематических невыплат банк изымает у заемщика машину или квартиру (что было в залоге). Чтобы сохранить рыночную стоимость имущества (после несчастного случая или аварии из страховки оплачивается ремонт квартиры или машины) и поддерживать имущество в первоначальном виде, оформляется страховой полис.

Обязательно ли страхование при взятии кредита?

Выдача кредита, отягощенная каким-нибудь видом страхования, считается незаконной. Предоставлять одну услугу, при этом навязывая другую, категорически запрещается. Таким образом, отказ от страховки после получения кредита закону не противоречит.

В том случае если заемщик все же заключил подобное соглашение, то он имеет право этот договор расторгнуть, оплатив понесенные банком расходы.

В статье 935 ГК России содержатся аналогичные положения, и принуждать заемщика к страхованию незаконно.

Законна ли услуга страхования?

Очень важно помнить о том, что страхование является услугой незаконной. И каждый кредитор может оформить отказ от страховки после получения кредита.

Существующее на сегодняшний день законодательство, регулирующее оказание финансовых услуг, не требует обязательной страховки заемщиков. Однако банки, предоставляющие услуги по кредитованию, предпочитают об этом умалчивать.

Исключением из этого правила является ипотечное кредитование. И в обязанности заемщика входит обязательная страховка за свой счет залогового имущества от различных повреждений, это положение закреплено в законе об ипотеке.

Каким образом навязывают страховку к договору?

Навязывание добровольной страховки к кредитному договору Сбербанк, равно как и другие банки, осуществляет следующими методами:

- Между банком и одной из страховых компаний, как правило, заключается договор о коллективном добровольном страховании заемщиков. Если при подписании кредитного договора заемщик подписывает и этот договор коллективного страхования, он автоматически к нему присоединяется. В этом случае ему на руки выдается копия страхового полиса.

- Поскольку кредитный договор не содержит требований об обязательном страховании, работники банков предлагают заключить отдельный договор о страховании, предложенный одной из страховых компаний.

Критерии, по которым возможно навязывание услуги

Основываясь на судебной практике, в одном из своих обзоров Верховный суд РФ обозначил четкие критерии навязанной услуги. Навязанной будет считаться услуга при следующих условиях:

- Если в кредитном договоре имеются пункты, обязующие заемщика страховаться, то есть это условие получения кредита.

- Имеющиеся в договоре требования банка, предъявляемые заемщику о страховании в страховой компании, указанной банком с соблюдением условий, также предложенных банком.

В остальных случаях клиент может дать отказ от страховки после получения кредита в Сбербанке. Очень распространена практика, когда заемщику на руки не отдают договора страхования и условий страхования, предлагают, не изучив его, расписаться в графе об ознакомлении с программой страхования. В этом случае шанс оспорить в суде навязанный договор минимален. Поэтому настоятельно рекомендуем изучать условия договоров, прежде чем что-либо подписывать, и требовать заверенную копию.

Как отказаться от страховки?

Поскольку сумма страхования является достаточно существенной, заемщик не имеет средств для ее оплаты, Сбербанк предлагает оформить их также в кредит, тем самым увеличивая сумму займа. Результатом этого является существенное возрастание платежей по кредиту, и вдобавок заемщик выплачивает проценты банку за средства, уплаченные за страховку. Если же заемщик отказывается от страховки, то банк должен предоставить образец отказа от страховки после получения кредита.

Отказ до заключения договора

Заключение договора на кредитование, так же, как и страхование, являются делом добровольным. У заемщика всегда есть выбор. Заключить ли договор со Сбербанком или другим банком, не требующим страхования, или выбрать альтернативную программу кредитования. К слову сказать, подобные программы имеют более высокие процентные ставки.

Стоит взвесить все «за» и «против», оформить отказ от страховки после получения кредита в Сбербанке и оформить договор по более высокой ставке. Или же все же оформить страховой полис.

Возвращение страховки после выплаченного кредита

Опасаясь, что в Сбербанке или другом банке откажут в выдаче кредита, заемщик зачастую соглашается на оформление страховки. Следует напомнить, что в таком случае заемщик вправе оформить отказ уже после того, как получил кредит. Также возможно вернуть средства за страховку после того, как кредит будет погашен.

Поскольку страховка является таким же продуктом, как и остальные услуги, гражданин, заключивший договор, имеет право на его досрочное расторжение без объяснения причин в течение 30 дней с момента его заключения. Для этого нужно заполнить заявление на отказ от страховки после получения кредита.

Сбербанк является наиболее демократичным в этом деле, позволяя своим клиентам полностью вернуть деньги за страховку сроком до 30 суток после кредитования. По истечении месяца заемщик сможет вернуть только часть средств, пошедших на страховку, а точнее, примерно половину, т. к. с этой суммы банк удержит суммы своих расходов.

Опираясь на действующее законодательство РФ и учитывая условия большинства программ по страхованию заемщиков Сбербанка, заемщик вправе дать отказ от страховки после получения кредита в Сбербанке. С этой целью ему необходимо в месячный срок (30 дней) на имя руководителя отделения, в котором оформлялся заём, в произвольной форме написать заявление с просьбой расторгнуть договор добровольного страхования.

На возвращение 50 % суммы от взноса за участие в добровольном страховании заемщик сможет рассчитывать по истечении 30 дней, но не позднее 90 дней. Оставшаяся сумма уйдет на возмещение банку сумм, потраченных на подключение клиента к программе страхования и уплату налогов банком.

Надо сказать, что предоставляя клиентам возможность детально разобраться, просчитать и продумать все условия страхования, а при необходимости беспрепятственно вернуть средства, потраченные на нее (на отказ от банковской страховки после получения кредита 5 дней предоставляется), Сбербанк значительно повышает к себе доверие, увеличивая шанс, что клиент, взвесив и просчитав все риски, оставит договор страхования в действии.

Решившим вернуть страховку стоит внимательно изучить свой кредитный договор. В том случае, если в нем не предусмотрена возможность вернуть сумму страховки, следует предъявить в банк претензию. Однако в большинстве случаев за этим придется обращаться в суд.

Погашение кредита досрочно

Некоторые добросовестные заемщики стараются побыстрее расплатиться с кредитом, и, взяв его, например, на год, погашают его досрочно, выплатив за шесть месяцев. После пытаются вернуть неиспользованную страховку. Однако человек должен знать, что не имеет права требовать возврата выплаченной страховой премии. Статья 958 ГК России предусматривает для заемщиков, погасивших досрочно кредит, досрочный отказ от договора страхования. Однако там есть ограничения.

Важно! В случае, когда кредит погашают досрочно и оформляют отказ от страховки жизни после получения кредита, страховые премии не возвращаются.

Анализируя результаты судебных процессов по данной тематике, приходим к выводу, что суды рассматривают договоры страхования, как самостоятельную услугу, которая не прекращается после исполнения страхователем обязательств по договору кредитования. Его отказ от договора в связи с погашением кредита не свидетельствует о прекращении страховых рисков. Так что суды не находят оснований для выплаты страховых премий, оплаченных при заключении договора.

Обращение в суд

В том случае, если банк не идет вам навстречу, а в условиях договора не предусмотрен возврат страховки, которую, как вы уверены, вам незаконно навязали, следует обращаться в суд. Навязывание банками дополнительных услуг, таких как страховка, является нарушением прав потребителей, об этом не раз высказывались Роспотребнадзор и ФАС. В случае отказа от страховки банка после получения кредита следует быть уверенным, что суд встанет на вашу защиту и вам будут возвращены средства, потраченные на страховку.

Если при подписании договора у заемщика не было права выбора, это даст банку преимущество. Чтобы быть уверенным в своих шансах, перед подачей заявления в суд следует провести правовую экспертизу договора кредитования для оценки рисков потребителя и основательно проработать доказательную базу.

В том числе стоит получить отказ от банка в письменной форме о возврате страховки.

Насколько важна страховка, стоит ли от нее отказываться?

Менталитет российских граждан основывается на русском «авось», в вопросах страхования здоровья, имущества, жизни и т. д. Приобретение страховки наши граждане считают дорогим удовольствием, редко задумываясь о возможных рисках и последствиях, наступающими за ними.

Наша жизнь непредсказуема, и никому не дано знать, что может случиться с вами или вашими родственниками через год. Но если все же наступил форс-мажор или страховой случай, страховая компания выплатит положенные суммы. И этим она окажет вам и вашим родным существенную финансовую помощь. Но тем не менее количество отказов от страховки после получения кредита в 2016-м увеличилось.

Судебная практика

Бояться того, что располагающие большими суммами банки без разбирательств закроют ваш иск, не стоит. Примерно в 80 % случаев суды решают вопросы выплат в пользу заемщиков, предписывая банку заемщика расторгнуть страховой договор и произвести перерасчет стоимости кредита. Еще 20 % случаев относятся к таким, когда клиенту предоставлялся выбор либо заключить страховой договор, либо согласиться на более высокую процентную ставку.

К примеру, банк «Z» предлагает клиентам две программы кредитования наличных средств:

- 1 программа – под 22 % годовых, дополнительно оказывается услуга страхования.

- 2 программа – процентная ставка 25 % годовых, страхование не предусмотрено.

Первоначально заемщик согласился на 1 программу, посчитав ее более выгодной. Спустя время и пересчитав все расходы, пришел к выводу, что ошибся, сэкономив 3 % по годовой ставке, но заплатив 10 % от суммы полученного кредита за страховой полис. Решив таким образом вернуть свои деньги, перешел на программу 2.

Скорее всего, в подобном иске судом будет отказано, поскольку услуга страхования была оказана клиенту с его согласия. У кредитной компании в этом случае можно выиграть.

Однако чаще всего суд старается защищать права потребителей и действует в их интересах.

Советы при оформлении кредита и страховки

Каждый заемщик имеет право оформить отказ от страховки после получения кредита в Сбербанке, если данная услуга была навязана на незаконных основаниях. Подавать заявки и оформлять бумаги на кредит советуем с включённым диктофоном, чтобы обеспечить себе дальнейшую доказательную базу, что данная услуга была незаконно навязана, и иметь возможность доказать это в суде.

Будьте внимательны, заключая договор кредитования, обязательно прочитывайте все листы, пусть это займет немного больше времени, зато вы будете уверены, что вам не навяжут дополнительных услуг и условий.

Таким образом, при оформлении кредита в банке необходимо тщательно изучать документы, внимательно читать условия предоставления займа и суммы ежемесячной оплаты.

Данная статья показывает, что каждый заемщик должен быть подкован знаниями в области кредитования и оформления страховки. Если же вы добровольно не желаете страховаться, то просто заполняете по образцу заявление в Сбербанке на отказ от страховки после получения кредита.

Источник: businessman.ru

Как вернуть страховку Сбербанка по кредиту или отказаться от ее оформления

Банки и кредиты

На чтение 7 мин.

Несмотря на то, что деятельность Сбербанка в сфере кредитования населения выступает важнейшей составляющей его доходности, гражданин является наиболее заинтересованной стороной при оформлении кредита. Зачастую банк пользуется этой особенностью, поэтому навязывает дорогостоящую страховку.

Заёмщики задаются вопросом: как вернуть страховку по кредиту в Сбербанке? Ответить на него можно только после тщательного изучения документов и ситуации, при которой возникла необходимость возврата.

В первую очередь следует различать виды страхования:

- автострахование;

- страхование жизни и здоровья;

- ипотечное страхование, включающее в себя не только ответственность по долговому обязательству, а также и риск порчи закладываемого объекта недвижимости.

Имущество, находящееся в залоге у банка, подлежит обязательной страховой защите, поэтому нельзя сказать, что этот вид безопасности навязывается кредитором.

Общие принципы возврата

Из-за постоянных обращений граждан, связанных с отсутствием стандартного регулирования вопроса о праве на отказ от оформленной страховки, Банком России издано особое Указание от 20 ноября 2015 г. N 3854-У. Этим нормативным актом предусмотрен порядок действий заёмщика, если он решил расторгнуть договор страхования в первые 5 рабочих дней с момента оплаты положенной премии.

Указание не содержит наименований определенных организаций, на которые распространено его действие, поэтому граждане не всегда уверены, можно ли вернуть страховку по кредиту именно в Сбербанке. Указания ЦБ РФ обязательны к исполнению на всей территории нашей страны. Исключений для каких-либо организаций в нормативном акте не содержится.

Если гражданин оформил страховой полис, но по собственному желанию решил от него отказаться в первые же дни, компания обязана вернуть ему полную сумму, которая была оплачена. Если пятидневный срок обращения пропущен, страховщик имеет право вычесть из премии часть средств. Расчёт производится пропорционально сроку, прошедшему с даты заключения договора.

Необходимо написать заявление, подтверждающее намерения страхователя. Заявителю следует составить 2 экземпляра обращения, чтобы иметь на руках копию документа, в которой будет отметка о принятии оригинала. Эта мера необходима и для точного определения сроков. С момента подачи заявления до фактического возврата денежных средств должно пройти не более 10 дней.

Слишком долго?

Перезагрузить документ

Установленный порядок действует в отношении указанных видов страхования:

- гражданской ответственности владельцев автотранспортных средств;

- финансовых рисков;

- от несчастных случаев и болезней;

- жизни на случай смерти и прочие.

Право на возврат денег за страховку по кредиту в Сбербанке в пятидневный срок предоставляется только лицам, изначально отказавшимся от присоединения к страховой программе самого банка. Дело в том, что граждане имеют право самостоятельно оформить полис в любой компании, являющейся партнером кредитора. Однако сотрудники кредитных отделов всегда предлагают заключить соглашение именно в виде присоединения к собственной программе, поэтому клиенты не задумываются о других возможных вариантах.

А можно ли отказаться от страховки по кредиту в Сбербанке?

Суть страховой программы и возможность отказа

Клиенты, подающие заявку на кредит, нацелены на получение денежных средств любым путём. Основная ошибка заёмщиков – они не изъявляют прямое желание отказаться от страховки при первоначальном оформлении документов. Задачей менеджера, работающего с предоставлением заёмных средств, является извлечение максимальной выгоды из заключаемой сделки. Отказ от страховки по кредиту Сбербанк не предлагает, так как программа страхования не только обеспечивает финансовую безопасность организации, но и предоставляет возможность дополнительного дохода.

Разработанная система описывается клиенту с наилучших сторон. Сотрудники Сбербанка прямо указывают, что при получении кредита заёмщик обязан присоединиться к участию в их страховой программе, но стараются не заострять внимание клиента на этой «формальности». Если настырный заёмщик пытается возражать, ему сообщают, что при отказе от защиты рисков банк может пересмотреть первоначальное решение и отказать в предоставлении денежных средств без объяснения причин, либо процентная ставка будет значительно выше, чем предложенная с условием страховой защиты. Клиенты добровольно соглашаются присоединиться к программе, наивно полагая, что это единственная возможность в получении выгодного кредита.

Возврат полной суммы

Когда денежные средства уже получены, граждане начинают задумываться о возврате страховки по кредиту Сбербанка. Психологическая атака сотрудников кредитного отдела уже не действует, поэтому заёмщик начинает здраво подсчитывать свой приобретённый долг. Грамотные подсчёты иногда выдают значительные суммы, на которые клиент не рассчитывал изначально. Здесь следует обратить внимание на сроки, установленные в условиях участия в программе добровольного страхования жизни и здоровья заёмщика, потому что общий принцип подачи заявления в течение первых 5 дней в этой ситуации не действует.

Присоединение к программе предполагает, что прямого обращения в страховую компанию клиент не производит. Банк выступает в качестве агента, оказывающего помощь в оформлении страховки, поэтому в сумму оплаты включает свой интерес, в виде комиссии.

В 2022 году Сбербанк предоставляет возможность подачи заявления об отказе от страховки с полным возвратом оплаченной суммы и комиссии в течение 14 дней. Это положение может быть изменено в любой момент, поэтому следует внимательно изучать подписываемые соглашения. Образец заявления представят сотрудники банка, но допускается и составление обращения в свободной форме.

Предлагаемые условия значительно лучше, чем установленные ЦБ РФ, но при этом рассмотрение заявки может значительно затянуться.

Если вы пропустите время для обращения с отказом от участия в коллективной программе, то вернуть средства вряд ли удастся. Единственной возможностью может выступить возврат комиссии, которая является незаконной, так как фактически банк не оказывает какой-либо услуги оформляя присоединение к программе, а просто выполняет свои обязательства по договору со страховщиком.

Если кредит погашен досрочно

При выплате полной суммы долга можно рассчитывать на то, что часть денежных средств за страховку будет возвращена заёмщику. Этот вариант возможен в случае прямого взаимодействия со страховой компанией вне рамок участия в коллективной программе. Поэтому заявка на возврат страховки при досрочном погашении кредита подается не в Сбербанк, а в ту организацию, с которой заключался договор. Сотрудники компании предложат заполнить стандартный бланк либо предоставят возможность оформить заявку по образцу, поэтому не требуется самостоятельно придумывать текст.

Клиенты нередко погашают кредиты досрочно, чтобы избежать переплаты по процентам и поскорее избавиться от долгового бремени. В этом случае имеет место частичный возврат суммы, уплаченной страховщику. Расчёт производится пропорционально времени, в течение которого действовал полис. Если выплата премии была внесена за год вперед, необходимо высчитать ту часть, которой клиент уже не воспользуется. Обычно это касается страхования ответственности по ипотечному кредитованию.

Как и при любом перерасчёте, вернуть страховку по ипотеке, оформленной в Сбербанке, возможно только частично. Если с момента оформления договора прошло не более полугода, то заёмщику удастся получить до 50 % от уплаченной суммы. Расчёт производится с того момента, когда отпала возможность наступления страхового случая, т.е. после дня полной выплаты кредита, а не с момента принятия заявления, хотя страховщик может и настаивать на обратном.

Для верного определения суммы, положенной к возврату, потребуется предъявить документы, подтверждающие полное погашение кредита. Не будет лишним и запрос выписки в страховой компании, которая покажет целевое распределение средств уплаченной премии.

Страховщики стараются максимально урезать суммы, которые клиент может затребовать на случай расторжения договора. Выписка может содержать непомерный агентский процент, который не подлежит возврату. Если гражданин не согласен с указанными суммами, следует обратиться в суд. Но учитывая невысокие ставки премиальных, судебные расходы могут значительно превысить выгоду от такого мероприятия, поэтому необходимо внимательно просчитать все составляющие, прежде чем обращаться с иском.

Если же вы решили идти до конца, необходимо тщательно подготовиться к судебному разбирательству. Образец искового заявления можно скачать на нашем сайте, но специфика страховых дел зачастую требует очень тонкого и грамотного подхода, поэтому будет не лишним обращение к квалифицированному юристу.

Прежде чем соглашаться на оплату необязательной страховки, следует хорошо взвесить возможные последствия дальнейшего отказа от неё. В настоящее время данные о кредитной истории клиента доступны всем банкам. Данные о расторжении договора страхования будут внесены в общероссийскую базу, что может негативно сказаться на последующих попытках оформить кредиты.

Если вы категорически не хотите оплачивать полис, лучше с самого начала сообщить об этом специалисту. Сотрудники банка умышленно приводят безапелляционные доводы в пользу платной защиты возможных рисков, но зачастую, при твердом решении клиента, оформляют кредит на первоначальных условиях.

Помогла вам статья?

Источник: zpp.guru

Обязательна ли страховка при получении кредита в Сбербанке

Большинство клиентов Сбербанка, при подаче заявления на получение кредита, сталкиваются с тем, что им буквально навязывают страховку. Подробно рассмотрим, действительно ли обязательна страховка при получении кредита в Сбербанке.

Страховка при оформлении кредита в Сбербанке — это обязательное условие или нет?

Около 80% клиентов Сбербанка являются пользователями одной из страховых программ. Однако, такая популярность услуги обусловлена не только интересом клиентов, но и активным предложением со стороны банковских сотрудников.

Страхование кредита в Сбербанке — это не обязательное условие, но Его оформление может повлиять на положительный ответ банка по заявке на кредит и возможно более выгодные условия по займу. Наличие страхового полиса на кредит важно для клиентов, которые не полностью соответствуют требованиям банка.

Из-за боязни получить отказ в выдаче кредита, многие соглашаются на любые условия, лишь бы получить необходимую сумму денег в долг. Стоит помнить, что оформление страхового полиса – дело исключительно добровольное и совершенно необязательно оформлять страховку при получении кредита.

Если наступает страховой случай (потеря работоспособности или смерть), страховая компания полностью погашает кредит заёмщика.

Примечательно, что страховку предоставляет не сам Сбербанк, а дочерняя компания, которая называется Сбербанк Страхование. Эта организация разработала специальную страховую программу, исключительно для заемщиков банковских денежных средств. Основная цель предлагаемой страховой программы состоит в том, чтобы защитить интересы банка и, в случае необходимости, полностью погасить задолженность.

Риски, покрываемые страховкой

Если с клиентом, который взял кредит в Сбербанке и оформил услугу страхования, произойдет страховой случай, компания Сбербанк Страхование частично или полностью оплатит долг и аннулирует задолженность перед банком.

К страховым случаям относятся следующие ситуации:

- потеря трудоспособности из-за получения серьезной травмы или по причине оформления инвалидности;

- существенное изменение финансового положения заёмщика;

- тяжелое состояние здоровья;

- смерть.

Для каждого случая подробно расписаны условия погашения долга. К примеру, при временной нетрудоспособности, компания будет какое-то время вносить ежемесячные платежи банку.

Чтобы компания Сбербанк Страхование стала осуществлять денежные переводы, следует принести соответствующие справки и документы, в которых подтверждается факт наступления страхового случая. При тяжелой болезни или в случае наступления смерти, компания выплачивает всю оставшуюся сумму, независимо от ее размера.

Как оплачивается страховка

Классическая страховая программа предусматривает, что любые выплаты по страховке включены в долг по кредиту. То есть, не придется делать дополнительные взносы: они переводятся в автоматическом режиме на счет страховой компании.

Как отменить страховку и не платить за неё

Для того, чтобы во время оформления кредита стать участником страховой программы, достаточно в соответствующей графе поставить галочку. Если категорически нет желания принимать участие в данной программе, об этом стоит немедленно оповестить сотрудника. Столкнувшись с чересчур навязчивым работником банка, нужно твердо стоять на своем.

Если это не помогает, прямо из отделения банка позвонить на горячую линию. Следует помнить, что банк имеет полное право отказать в выдаче кредита без объяснения причины. Именно поэтому сложно сказать, насколько влияет оформление страховки на положительный ответ банка при оформлении займа.

Условия для отказа от страховки

Не зная, обязательна ли страховка при получении кредита в Сбербанке, заёмщик дает согласие на оформление страхового полиса. Через какое-то время можно отказаться от услуги. Сбербанк Страхование предлагает следующие условия отказа от страховки:

- если с момента получения ответа относительно выдачи кредита прошло менее 30 дней, то компания возвращает полностью всю сумму;

- если с момента получения ответа относительно выдачи кредита прошло более 30 дней, то компания возвращает примерно половину суммы.

На сайте компании можно скачать форму заявления об отказе от страховки. Вся эта информация прописана в договоре.

Чтобы вернуть сумму, которая внесена за оформление страхового полиса, нужно соблюдать инструкцию:

- посетить банковское отделение, в котором выдавался кредит;

- написать заявление с указанием номера кредитного договора;

- отдать заявление банковскому сотруднику и уточнить у него примерную дату ответа;

- контролировать рассмотрение прошения. Бывают случаи, когда необходимо направить жалобу повторно;

- если сроки рассмотрения затягиваются без видимых на это причин, стоит решать вопрос в судебном порядке.

Случаи возврата страховки

Обычно, страховая программа рассчитана на весь срок погашения кредита. Но, есть случаи, когда полис перестает действовать досрочно:

- наступление страхового случая;

- наступление тяжелой болезни, которая прописана в договоре;

- досрочное погашение долговых обязательств по кредиту.

Возврат страховки при полном погашении кредита

Разобравшись, обязательна ли страховка при получении кредита в Сбербанке, следует знать, как вернуть страховку после преждевременного погашения кредита:

- подойти в банковское отделение;

- составить заявление, в котором прописать причину возврата части суммы по страховому полису. Приложить документ, в котором говорится о нулевом остатке по кредиту;

- если прошло меньше половины срока действия договора, можно вернуть до 50% от суммы стоимости страхового полиса.

Документы для возврата страховки

Чтобы получить часть суммы по страховому полису, необходимо предоставить справку о досрочном закрытии кредита для возврата страховки, а также заявление о возврате части суммы по страховке. Образцы этих документов можно скачать на сайте банка.

Видеоинструкция — страховка по кредиту

Перед тем, как взять кредит, всегда стоит взвесить свои возможности, а также позаботиться о возврате денежных средств в случае непредвиденных обстоятельств. Чтобы оставаться спокойным в этом отношении, можно оформить страховку по кредиту и не обременять своих близких финансовыми обязательствами, если не будет возможности полностью погасить задолженность.

Источник: sberbankgid.ru