В данном материале мы поговорим о том, что такое банковская выписка по расчетному счету. Ниже представлен образец выписки и информация по заполнению с примерами бланков.

Содержание

- Что такое выписка из банка по расчетному счету

- Нормативное обоснование

- Хранение выписок: сроки

Что такое выписка из банка по расчетному счету

Банковская выписка является важнейшим подтверждением всех осуществляемых транзакций по счету. Документ первичной бухгалтерской отчетности подлежит выдаче на руки клиенту банка, копируя все записи финансовой организации о состоянии счета и выступая основанием для налогового и бухгалтерского учета.

Скачать образец:

Рассмотрим все детали получения, использования и юридического статуса выписок по банковскому счету.

Нормативное обоснование

Согласно ст. 9 ФЗ № 129, регламентирующего ведение бухучета, любая организация обязана документально подтверждать все осуществляемые финансовые операции. Несмотря на то, что банковские выписки не фигурируют напрямую в нормативном определении, они, тем не менее, полностью отвечают его реализации.

Выписка из банка — читаем просто!

Кроме того, обязательства банковских структур регулируются положениями ФЗ № 395-1 «О деятельности банков». Ст. 31 обязывает финансовые учреждения документировать все расчеты в соответствии с нормами Центробанка РФ. В соответствии со ст. 40.1., предусматривается хранение банками информации обо всех произведенных операциях на протяжении 5 лет с обеспечением доступа к документам.

Когда физическим лицам может потребоваться выписка из банка

Деятельность банковских организаций направлена на предоставление финансового обслуживания компаниям и частным лицам. Любой гражданин может иметь расчетный счет в выбранном банке, а также привязанную к нему пластиковую карту, все транзакции по которым отражены в выписке.

Для удобства пользователей банками предусмотрена выдача подтверждающего документа в мини-формате, который можно распечатать в банкомате.

Существует ряд ситуаций, при которых клиентам банков необходимо получение расширенной выписки. К ним относятся:

- оформление визы;

- получение ссуды;

- подтверждение финансового положения при заключении сделки;

- прочие обстоятельства, требующие документального подтверждения благонадежности и отсутствие задолженностей.

Для получения выписки физическому лицу необходимо обратиться непосредственно в банк, предъявив удостоверяющий личность документ и договор банковского обслуживания.

Как получить

Периодичность и форма предоставления выписок по расчетному счету устанавливается банком самостоятельно, в соответствии с собственным регламентом и действующим законодательством.

Регулярные отчеты о движении денежных средств по счету предоставляются банковским учреждением следующими способами:

- лично клиенту при посещении финансовой организации;

- почтовым отправлением;

- посредством электронной почты;

- в онлайн-формате.

Срочные выписки оформляются:

- менеджером банка при личном обращении;

- в личном кабинете пользователя на официальном сайте учреждения;

- в телефонном режиме;

- посредством смс;

- с использованием банкомата.

Для получения срочной выписки потребуется предоставить в банк соответствующее заявление. Кроме того, необходимо учитывать наличие комиссий за формирование выписок по требованию, которые могут быть предусмотрены банковскими тарифами.

Стандартное заявление на предоставление выписки содержит:

- ФИО, адрес регистрации – для частных лиц, полное и сокращенное наименования – для организаций;

- указание запрашиваемого временного периода;

- причину заявления;

- дату документа, подпись заявителя.

В случае утери клиентом оригинальной выписки, банк может по запросу предоставить копию документа.

Как оформляются банковские выписки

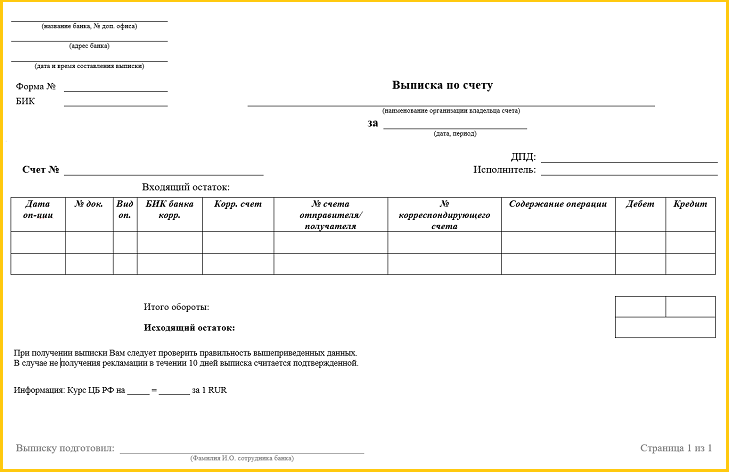

Не существует единого бланка выписок по расчетному счету – каждое банковское учреждение оформляет отчетный документ с использованием собственных программ и алгоритмов. К обязательным требованиям относится наличие следующей информации:

- номер клиентского счета;

- сведения о предыдущей выписке – дата и остаток средств по счету;

- указание номеров счетов контрагентов, транзакции с которыми зафиксированы в запрашиваемый период;

- реквизиты документальных оснований проведения транзакций, включая номера счетов, договоров;

- указания назначений платежных операций;

- итоговые суммы зачисленных и списанных средств;

- остаток денежных средств по счету на дату составления документа.

При формировании отчета, банк для удобства восприятия информации стороной-получателем отражает расходные операции в графе «Дебет», приходные – в ячейке «Кредит».

Как правило, банковская выписка о движении средств по счету клиента не заверяется подписью и печатью учреждения. Заверение необходимо, если документ предназначен для предоставления в налоговый орган.

Предоставление выписки об открытых расчетных счетах организации

Перечень ситуаций, когда юридическому лицу требуется получить документальное подтверждение наличия и общего числа открытых расчетных счетов, включает:

- подготовку бизнес-плана;

- переговоры с партнерами по бизнесу;

- участие в тендере;

- оформление кредита;

- судебный или прокурорский запрос;

- ликвидацию или реорганизацию компании.

В случаях, когда необходимо получение расширенных сведений о движениях по счету, финансовое учреждение дополняет отчет следующей информацией:

- географическое местоположение проведенных транзакций с указанием адресов компаний и терминалов;

- перечень контрагентов с указанием их наименований;

- размеры удержанных банком комиссионных сборов.

Получить расширенную выписку можно в отделении банка, оплатив небольшой комиссионный сбор, либо бесплатно в личном кабинете пользователя интернет-банкинга.

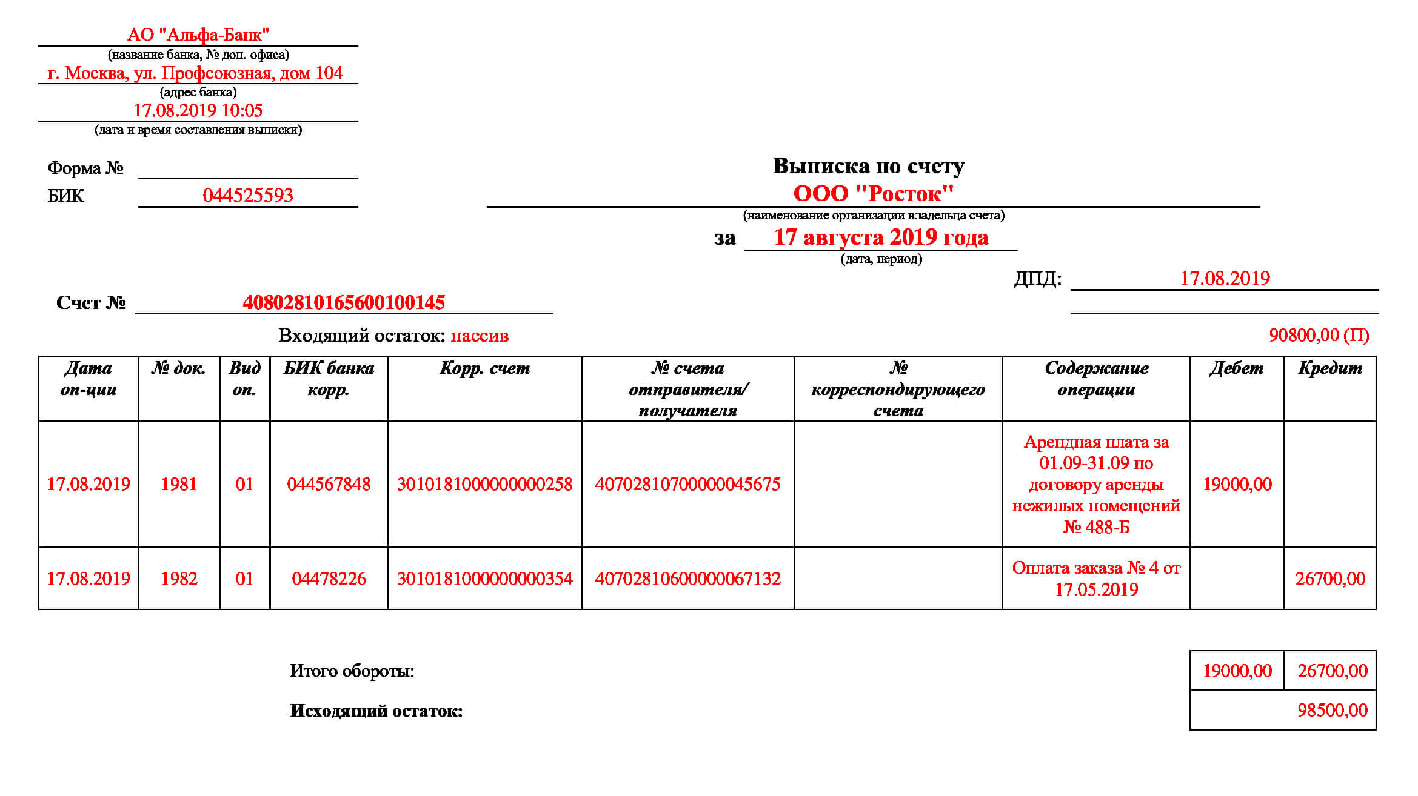

Образец бланка банковской выписки

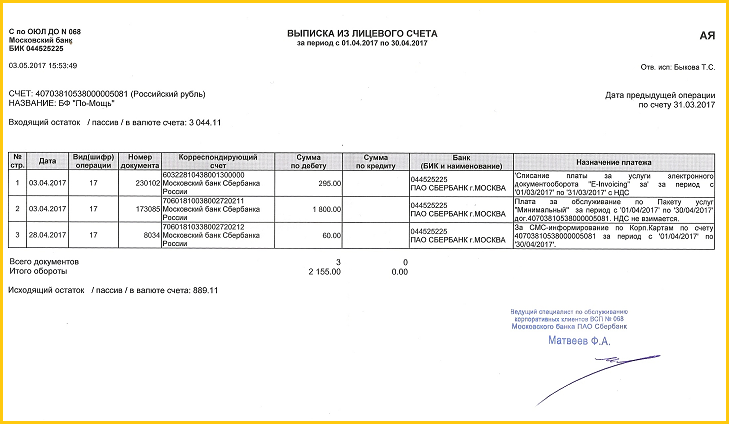

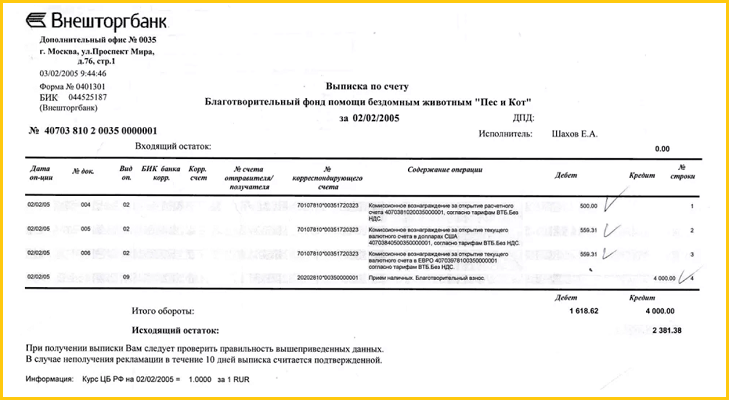

Отчет банка о расходно-приходных операциях по счету клиента составляется в виде таблицы с графами, отражающими даты транзакций, их суммы, назначения и прочие параметры.

Являясь первичным документом бухгалтерской отчетности, выписка используется для расчета налогооблагаемой базы, а также наглядно демонстрирует финансовое состояние компании.

Получить информацию о движении средств по счету можно в личном кабинете системы интернет-банкинга, при личном посещении банка либо через банкомат – при наличии привязанной к счету пластиковой карты.

Типичный образец банковской выписки может содержать следующие блоки:

- дату проведения операции;

- код вида транзакции;

- номер входящего платежного поручения;

- БИК и номер корсчета банковской организации;

- номера расчетных счетов контрагентов;

- итоговые суммы дебетовых и кредитных показателей по счету.

Пара примеров заполнения выписок из Московского банка и Внешторгбанка

Порядок работы с выпиской по расчетному счету

При получении банковского отчета о приходно-расходных операциях по счету, бухгалтер предприятия проводит проверку и обработку документа в соответствии с установленным порядком:

- Выборка и приложение к отчету всех документальных подтверждений.

- Сверка отчетной информации с первичной документацией. В случае обнаружения ошибок – немедленное сообщение в банковскую организацию.

- Проставление отметок, указывающих на коды бухгалтерских счетов.

- Подбор первичных документов согласно обозначенной в выписке очередности проведения транзакций.

По окончанию обработки выписки необходимо подшить к первичной документации.

Первичный анализ банковских отчетов по счету позволяет:

- контролировать текущее состояние счета, внося своевременные корректировки в его функционирование;

- автоматизировать бухгалтерский учет в компании;

- удобно архивировать и систематизировать документооборот.

Хранение выписок: сроки

Действующее законодательство устанавливает 5-летний срок для хранения банками информации о расходно-приходных операциях по счету. Это означает, что клиент может рассчитывать на получение отчета о движении средств по счету за любой отрезок времени, не превышающий установленные рамки.

Организации обязаны сохранять первичную бухгалтерскую документацию, включая выписки, не менее 5 лет. Однако в некоторых случаях, в зависимости от специфики бизнеса, рекомендуется обеспечить сохранность банковских отчетов на протяжении 10 и более лет.

Некоторые нюансы электронных выписок

Законы РФ предоставляют компаниям право самостоятельно решать – хранить или не хранить бумажные версии предоставленных банком электронных отчетов о движении средств по счету.

Популярность электронного документооборота обусловлена увеличением числа банковских учреждений, предоставляющих финансовые услуги дистанционно, а также спецификой работы крупных организаций, которые при наличии нескольких расчетных счетов ежедневно оперируют безналичными расчетами.

Между тем, несмотря на постепенный полный переход бизнеса в онлайн-формат, во избежание потери информации, рекомендуется сохранять резервные копии документов на других электронных или бумажных носителях.

Источник: tarif-pko.ru

Как получить выписку из банка

Банковская выписка — что это за документ, для чего ее используют и где берут? Различаются ли выписки из банка для физлиц и юрлиц, как выглядит этот документ? Рассмотрим эти вопросы и представим образец выписки в нашем материале.

Вам помогут документы и бланки:

- Что такое банковская выписка

- Как выглядит банковская выписка

- Как получить выписку из банка

- Особенности работы с выписками для юридических лиц

- Надо ли распечатывать выписки?

- Итоги

Что такое банковская выписка

Выписка банка — это реестр операций по счету за определенное время. В данном случае имеется в виду любой счет: как расчетный, принадлежащий юридическому лицу или индивидуальному предпринимателю, так и личный банковский счет, оформленный на физическое лицо.

Безналичные расчеты, а также расчеты с помощью банковских карт получили большое распространение не только среди организаций, но и у частных лиц. Наличным деньгам население всё больше предпочитает карты, особенно в условиях пандемии коронавируса. Мелкий бизнес в лице самозанятых перемещается в интернет и массово получает оплату за свои услуги на карты. Поэтому важно иметь возможность получать сводную информацию по приходу и расходу, осуществленным по банковскому счету. Именно эту функцию и несет на себе выписка из банка.

О работе самозанятых с юридическими лицами узнайте из статьи.

Как выглядит выписка из банка, и как информация в ней структурирована, рассмотрим ниже.

Как выглядит банковская выписка

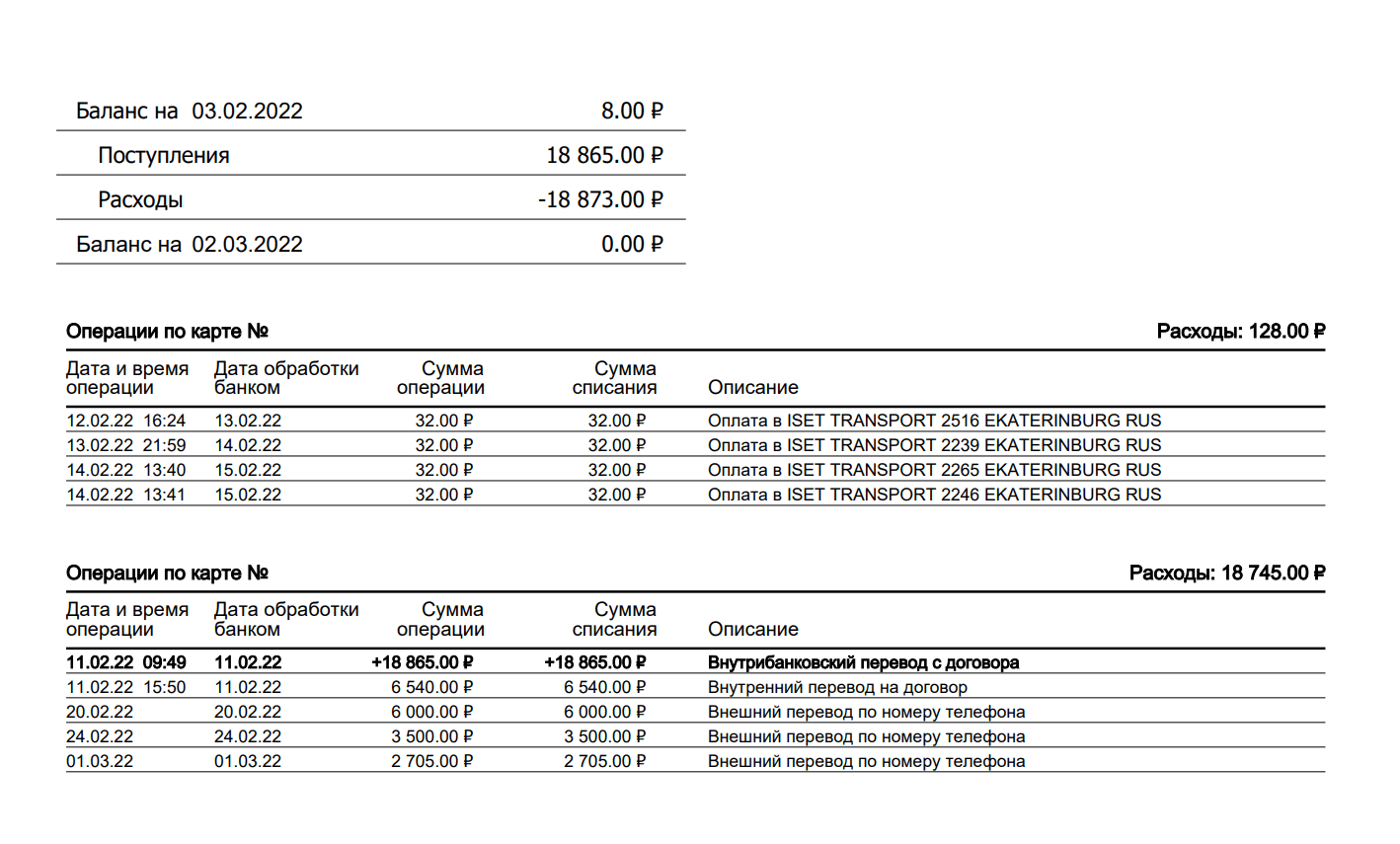

Вид банковской выписки по счету может различаться в зависимости от банка и порядка ее формирования. Однако в любом случае выписка банка содержит следующую информацию:

- наименование банка и Ф.И.О. (наименование) владельца счета;

- номер счета;

- период, за который сформирована выписка из банка;

- сумма на начало и конец периода;

- общий оборот за период отдельно в части прихода и выбытия денежных средств;

- каждая операция прихода и расхода с указанием даты, суммы и назначения платежа.

Приведем образец банковской выписки по операциям на счете физлица c 01.12.2020 по 15.12.2020:

Для юридических лиц выписка банка по расчетному счету играет более важную роль, чем для физических лиц. О правилах работы юрлиц с выпиской с банковского счета поговорим ниже, а пока расскажем, как получить выписку из банка.

Как получить выписку из банка

Так как банковская выписка — это документ банка, то и выдавать ее обязан именно он. Способы получения выписки не различаются для юридических и физических лиц.

Так как большинство граждан сейчас пользуется мобильным или интернет-банком, то самый простой способ увидеть операции по счету — заказать выписку через приложение либо в интернет-банке.

Интерфейс приложений банков разный, поэтому и путь получения выписки тоже различается. Как правило, необходимо выбрать карту, выписка по которой интересна к получению, и нажать иконку «Выписка». Иногда она скрывается в блоке «Информация». Далее необходимо выбрать период, за который вы хотите получить выписку. Это может быть и 1 день, и целый год.

Обычно выписка готовится пару минут, но могут быть исключения.

Если выписку найти не удалось, то обратитесь в техподдержку банка или задайте вопрос в онлайн-помощнике.

Аналогичным образом получают выписку в интернет-банке.

Также выписку можно получить:

- При посещении банка у операциониста — необходимо иметь документ, удостоверяющий личность. Юрлицо получает выписку только через единоличный исполнительный орган или лицо, уполномоченное на это и имеющее соответствующую доверенность.

- Через банкомат — необходимо иметь карту, которая относится к счету.

У многих банков есть услуга — получение выписки за месяц на электронную почту. Выписка формируется и отправляется владельцу счета автоматически на указанный заранее электронный адрес.

Особенности работы с выписками для юридических лиц

Как вести бухгалтерский учет на специальных банковских счетах, читайте в Корреспонденции счетов «КонсультантПлюс». Еще больше полезной информации вы получите, если оформите пробный бесплатный доступ к К+.

Банковская выписка по расчетному счету — важный документ для бухгалтера. Она не относится к первичным документам, таковыми являются платежные поручения. Тем не менее выписка сводит воедино все поступившие за период первичные документы по банку.

Как заполнить платежное поручение, читайте в статье.

Что значит — обработать выписку банка, какие действия должен произвести при этом бухгалтер?

Работник финансовой службы проверяет выписку банка и приложенные к ней платежные документы с соответствующей хоздеятельности периодичностью, то есть по мере осуществления операций по расчетному счету. При большом количестве платежей это делается ежедневно. Для ИП и мелкого бизнеса это можно делать реже, главное — не пропустить важные поступления денежных средств.

Затем бухгалтер разносит платежи в учетную программу. После этого в программе отражены актуальные сведения о возникших или погашенных задолженностях. На основании выписки и приложений к ней формируются данные налогового и бухгалтерского учета.

Об операциях по расчетному счету в бухучете мы писали в статье.

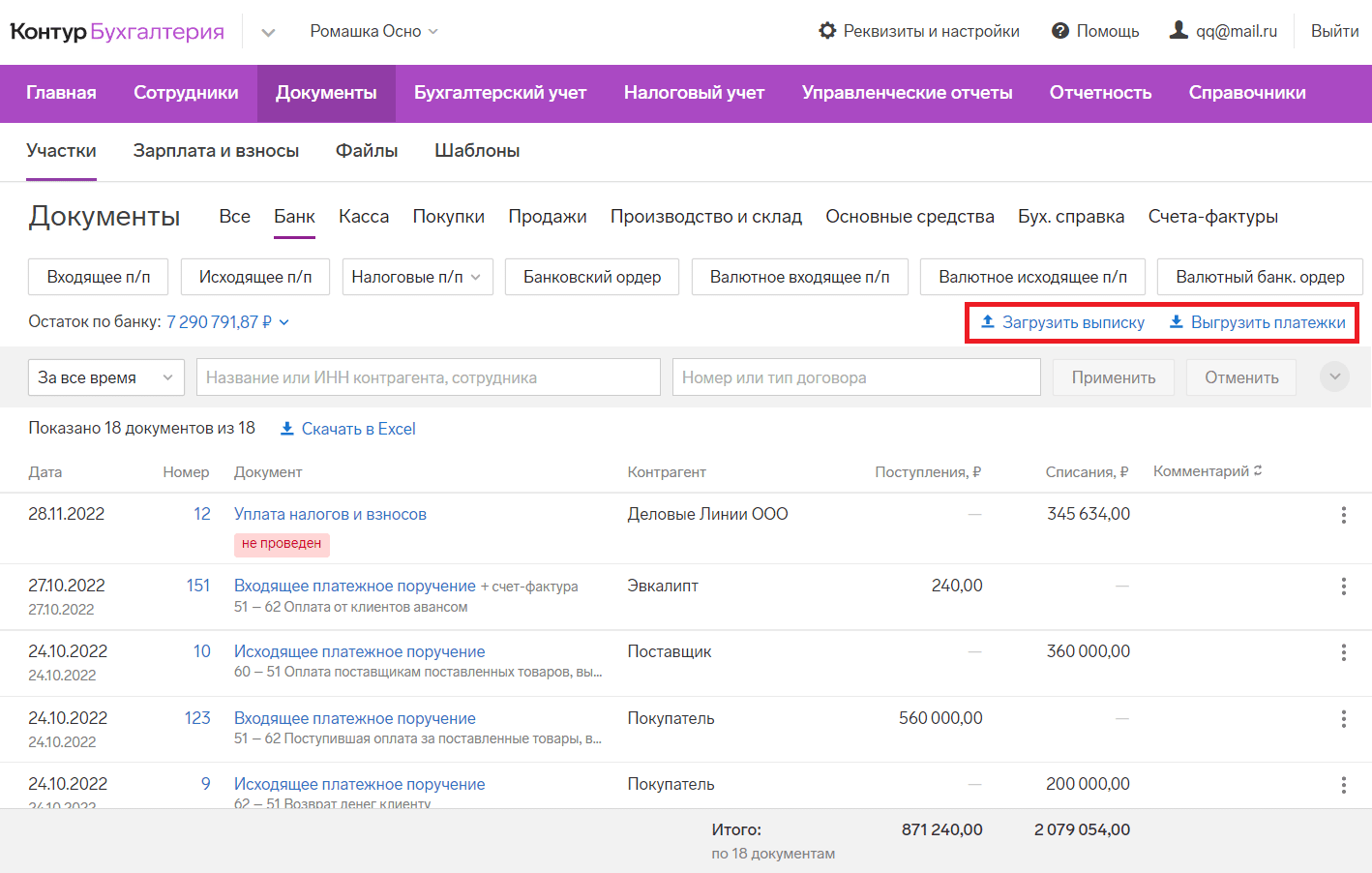

Существуют программы, которые имеют функционал, позволяющий загружать выписки непосредственно из банка сразу в программу. И наоборот, платежки, созданные в учетной программе, могут загружаться напрямую в банк.

С обзором бухгалтерских программ для УСН вы можете познакомиться здесь.

Надо ли распечатывать выписки?

Частый вопрос: при наличии интернет-банка следует ли распечатывать выписки и хранить бумажные варианты? Однозначного ответа не существует. Но с учетом тенденции развития электронного документооборота хранение выписок банка на бумаге при условии работы в интернет-банке не представляется рациональным и необходимым действием. Тем более что банк обязан хранить информацию не менее 5 лет.

С другой стороны, если есть производственные потребности банковские выписки можно распечатывать.

Приведем образец выписки банка по расчетному счету организации. Как видим, особых различий по сравнению с выпиской по личному счету нет.

Выписка из банка по счету физлица и по расчетному счету юрлица различаются более подробным описанием назначения платежа и плательщика.

Скачайте бланк выписки банка в word в начале статьи.

Итоги

Банковская выписка дает представление о приходе и расходе денежных средств по счету за определенный промежуток времени. Если речь идет о бухгалтерии предприятия, то на основании выписок и приложений к ним — платежных документов — бухгалтер ведет налоговый и бухгалтерский учет.

Источник: nalog-nalog.ru

Что такое выписка из банка и как она выглядит

Выписку из банка у предпринимателя регулярно запрашивает бухгалтер. Этот документ нужен, чтобы отразить в учете поступления и оплаты по расчетному счету. Расскажем, что такое выписка, как она выглядит, как ее получить и надо ли хранить.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины. Попробовать бесплатно

Что такое банковская выписка

Документ, в котором перечислены все операции по расчетному счету ИП или юрлица или банковскому счету физлица, называется банковской выпиской. Его формируют за конкретный период: день, неделю, месяц, год. Выписки для физлиц, ИП и юрлиц обычно немного отличаются детализацией, но в них всегда показаны входящие и исходящие платежи, время их совершения, плательщики и назначение платежа, если есть. Для банковской выписки нет единой унифицированной формы, так что каждый банк может оформлять ее по-своему. Обычно в документ включают все базовые сведения:

- название банка и ФИО физлица или ИП, название организации;

- номер счета, дату его открытия и тип, валюту счета;

- дату формирования выписки и период, за который она делается;

- входящий остаток на начало периода и текущий баланс;

- обороты по входящим и исходящим платежам за период;

- в табличной части выписки прописаны все поступления и оплаты с указанием плательщика или получателя, времени и назначения платежа.

Выписки для физлиц обычно содержать меньше сведений: в их табличной части могут указывать только дату платежа, описание операции и сумму, дополнительно есть столбец с кодами операции — их расшифровка зависит от банка. Вот пример выписки физлица из банка Тинькофф:

Выписки ИП и юрлиц содержат больше сведений, потому что это важно для бухгалтерии. В такой расширенной выписке дополнительно могут быть:

- вид операции — отмечается кодом, который помогает бухгалтерской программе разносить операции по разным бухгалтерским счетам;

- БИК и корреспондирующий счёт — нужны для банковской аналитики;

- наименования или ФИО плательщиков и получателей платежей, их реквизиты;

- реквизиты документов-оснований платежа.

Банк может делать и максимально подробные выписки: например, с паспортными данными и адресами всех получателей физлиц. Но доступны такие выписки только отдельным лицам — скажем, арбитражным управляющим. Для юрлиц они не настолько подробны, как видим в примере:

Для чего нужна выписка

Безналичные переводы сегодня почти вытеснили наличную оплату, так что банковская выписка стала главным документом, который помогает контролировать приходы и расходы. Еще выписка нужна в спорах с налоговой, при перекрестных проверках, для участия в торгах, при ликвидации, для отчетов инвестору. Но чаще всего ее используют для следующих целей.

Сервис сам рассчитает авансы и налоги

Контур.Бухгалтерия рассчитает суммы на основе данных учета, подготовит платежки и отчеты, напомнит об уплате и отправке.

Контроль поступлений и списаний

Анализировать траты и поступления, сверять их с планом можно по одной только выписке. Но такой вариант подходит небольшому бизнесу, самозанятым или физлицам. Бизнесу с более серьезными оборотами для аналитики нужна автоматизация: хотя бы получение выписки в формате Excel, чтобы можно было фильтровать операции по контрагентам, датам, видам операций.

С выпиской в руках удобно заполнять управленческие отчеты, которые помогают руководителю анализировать положение дел, — правда переносить цифры придется вручную. Облегчить заполнение отчетов можно с помощью бухгалтерской программы, которая умеет автоматически строить управленческие отчеты на основе выписки. Например, Контур.Бухгалтерия строит отчеты по продажам, оплатам и отгрузкам, долгам контрагентов, детализирует расчет НДС и дает подсказки по его легальному уменьшению, проводит финансовый анализ деятельности.

Получение кредита

Если компания открыла счет в одном банке, а за кредитом обращается в другой, то кредитующий банк может запросить выписку. Она покажет платежеспособность организации. Для такого случая узнавайте заранее, какого типа документ нужен банку: подойдет обычный электронный вариант, который можно и распечатать, или понадобится бумажная выписка, которую выдают в отделении банка, заверяя подписью операциониста и «мокрой» печатью.

Банковские и налоговые проверки

Банки следят за соблюдением Закона 115-ФЗ: проверяют своих клиентов на добросовестность. Им надо знать, платит ли клиент налоги, откуда получает деньги, на что тратит. Если бизнес работает с одним счетом, то для банка все прозрачно. Но если у него два-три счета в разных банках, могут возникнуть вопросы.

Например, компания получает оплаты от клиентов на один счет, а зарплату и налоги платит с другого. Тогда банк, который не видит налоговых и зарплатных платежей, может забеспокоиться и запросить выписки с других счетов.

При налоговых проверках у вас тоже могут запросить выписку: например, если в отчетах нашли ошибки и нужно свериться с операциями по счету.

Онлайн‑бухгалтерия для малого бизнеса

Автоматически рассчитывайте и платите налоги в веб-сервисе Контур.Бухгалтерия! Учет, зарплата, отчетность.

Бухгалтерия

Предприниматели освобождены от бухгалтерского учета, но должны вести налоговый. Для расчета налога нужно четко знать все доходы и расходы — в том числе поступления и списания по расчетному счету. Для многих ИП вообще все траты и поступления проходят через счет в безналичном виде, тогда выписка — главный документ, который нужен в налоговом учете. Ее загружают в бухгалтерский сервис, и система разносит платежи по доходам и расходам, на их основе рассчитывает налог и составляет декларацию.

Организации должны вести еще и бухгалтерский учет — отражать любые операции на бухгалтерских счетах. На 51 счете отражают движения по расчетному счету. Бухгалтер получает выписку, проверяет правильность сумм и их совпадение с другими документами, затем делает проводки по 51 счету. Бухгалтерские программы сами предлагают разнести операции из выписки и построить проводки, бухгалтеру нужно только проверить их, при необходимости скорректировать и подтвердить.

Упрощает работу с выпиской ее автоматический импорт из банка в учетный сервис. Такой инструмент есть в программе, у которой есть интеграция с разными банками. Тогда бухгалтер настраивает связь с банком (или несколькими), в котором у компании расчетный счет, и все сведения о движениях по счету будут подгружаться в программу. Платежные поручения бухгалтер тоже сможет отправить в интернет-банк, где их останется только подписать. Больше не придется передавать их в виде файла руководителю и запрашивать у него файлы выписки.

В Контур.Бухгалтерии есть интеграция с 16 популярными банками. После настройки связи с банком сервис каждые два часа проверяет, нет ли новых движений по счету. Если они есть, сервис выставляет маячок для бухгалтера, который может в один клик подгрузить выписку, а система подскажет, какие проводки нужны по каждой операции.

Как получить выписку

Выше мы рассказали, как для целей учета получать выписку автоматически прямо в учетный сервис. Но если документ нужен для других целей, его можно выгурзить в электронном виде или взять на бумаге в отделении банка.

Ведите учет в удобной онлайн‑бухгалтерии

Добавляйте документы и подгружайте банковскую выписку, а сервис отразит доходы и расходы, предложит проводки, рассчитает налоги и подготовит отчеты.

Электронная выписка

Электронную версию загружают в личном кабинете интернет-банка или в мобильном приложении. Путь для загрузки зависит от банка, но обычно кнопка для получения выписки есть в разделе расчетного счета. Нужно выбрать период, за который формируется документ, и формат файла: PDF больше подходит для налоговой, инвестора или другого банка, TXT подходит для загрузки в учетный софт, а Excel удобен для построения аналитики.

Файл может моментально загрузиться на компьютер или отправиться по электронной почте на адрес, который вы укажете. Некоторые банки предлагают формировать выписку ежемесячно с отправкой на e-mail.

Бумажная выписка

Сокращенный вариант выписки на бумаге — точнее, на чеке — можно получить через банкомат. Понадобится карта, привязанная к счету. Найдите в интерфейсе кнопку для получения выписки и выберите способ формирования «На чеке».

Если нужен полноценный расширенный вариант с «мокрой» печатью, придется идти в отделение банка с документом, удостоверяющим личность, а для юрлиц нужна будет доверенность для уполномоченного лица на получение выписки.

Как обработать выписку и надо ли хранить

После получения выписки бухгалтер проверяет каждую операцию:

- есть ли по ней подтверждающие первичные документы-основания: счета-фактуры, УПД, ТОРГ-12 — и правильно ли они составлены;

- совпадают ли суммы в выписке и в подтверждающих документах;

- совпадают ли номера документов-оснований в выписке и на реальных документах.

Если есть расхождения — бухгалтер немедленно обращается в банк и к контрагенту, по операции с которым есть ошибки. Если операций много, выписку лучше обрабатывать каждый день, чтобы вовремя устранить ошибки, а еще — контролировать финансовую ситуацию в бизнесе. После проверки бухгалтер делает проводки по операциям. Это важные данные для бухгалтерского и налогового учета.

Расширенная выписка банка считается первичным документом и может использоваться при проверках. Распечатывать ее не обязательно, можно хранить в электронном виде. Но по требованию контролирующих органов выписки нужно распечатать, заверить подписью и оттиском печати, так что при «электронном хранении» можно создать резервные копии на внешних носителях.

Банки тоже хранят выписки в течение 5 лет. Вы можете не хранить их сами, а положиться на банк. Но если вам нужны документы с более чем 5-летним сроком давности, придется позаботиться об этом самим.

Контур.Бухгалтерия автоматически подгружает выписки из банка и предлагает проводки по операциям. А еще в сервисе можно хранить электронные документы и сканы первички: их легко найти при проверке и направить в контролирующий орган.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Источник: www.b-kontur.ru