Начиная собственный бизнес, предприниматели не всегда уделяют должное внимание вопросу бухгалтерии. Кто-то слышал, что ведение бухгалтерского учета индивидуальным предпринимателем по закону не требуется, другие считают этот вопрос второстепенным, третьи – что ничего сложного здесь нет, и справиться с учетом можно самостоятельно.

На самом деле, постановка бухгалтерии ИП с нуля необходима уже на этапе планирования предпринимательской деятельности. Почему?

Причин тому несколько:

- Грамотный выбор системы налогообложения позволит вам выбрать минимально возможную налоговую нагрузку. Чтобы вы не попали по незнанию под определение незаконных налоговых схем, практическое налоговое планирование вашего бизнеса должны проводить специалисты, а не сомнительные советчики.

- От выбранного режима зависит состав отчетности, сроки уплаты налога, возможность получения налоговых льгот.

- Нарушение сроков сдачи отчетности, порядка учета, уплаты налоговых и неналоговых платежей приведет к неприятным санкциям в виде штрафов, споров с налоговой службой, проблем с контрагентами.

- На выбор налогового режима после регистрации ИП отводится совсем немного времени. Так, для перехода на УСН это всего 30 дней после получения свидетельства. Если вы не выберете систему налогообложения сразу, то будете работать на ОСНО. В большинстве случаев для начинающего предпринимателя это самый невыгодный и сложный вариант.

Нужен ли бухгалтер для ИП? Бухгалтерское сопровождение ИП однозначно необходимо. Вопрос только, кто будет его осуществлять – штатный бухгалтер, сторонний исполнитель бухгалтерских услуг или сам индивидуальный предприниматель?

Как вести учет на УСН «Доходы»

Ведение бухгалтерского учета ИП в 2023 году

Законом № 402-ФЗ от 06.12.2011 установлено, что индивидуальные предприниматели могут не вести бухгалтерский учет. Однако это положение не следует понимать так, что ИП вообще никак не отчитывается перед государством. Кроме собственно бухгалтерского учета существует другой – налоговый учет.

Налоговый учет – это сбор и обобщение сведений, необходимых для расчета налоговой базы и налоговых платежей. Его ведут все налогоплательщики, в том числе индивидуальные предприниматели. Чтобы разобраться в налоговой отчетности и порядке налогового учета, надо обладать профессиональными знаниями или самостоятельно изучить эти вопросы. А кроме того, есть специальная отчетность по работникам, кассовые и банковские документы, первичная документация и т.д.

Часто предприниматели не видят особой разницы между видами учета, поэтому всю свою бухгалтерию называют бухгалтерским учетом. Хотя в нормативном понимании это не соответствует действительности, но на практике это привычное выражение, поэтому мы тоже будем его использовать.

Итак, как правильно вести бухгалтерский учет? Ответ один – профессионально. Бухгалтером для ИП может быть штатный работник или специалист компании-аутсорсера. Если количество хозяйственных операций не слишком велико, то зарплата бухгалтера, принятого на постоянную работу, может оказаться неоправданными расходами. Если же вы готовы самостоятельно заняться своим учетом, то мы расскажем, как это сделать.

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибок

Как ИП вести бухгалтерию самостоятельно? Возможно ли это? Ответ вы найдете ниже в пошаговой инструкции.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2023 года

Итак, на вопрос: «Обязан ли ИП вести бухгалтерский учет в 2023 году?» мы получили отрицательный ответ. Но хотя бухгалтерский учет ИП не ведут и не сдают бухгалтерскую отчетность, выше мы уже сказали, что вести документооборот, связанный с бизнесом, предпринимателям необходимо. С чего начать ведение бухгалтерии ИП? Читайте в нашей пошаговой инструкции.

Шаг 1. Сделайте предварительный расчет предполагаемых доходов и расходов вашего бизнеса. Эти данные потребуются вам при расчете налоговой нагрузки.

Шаг 2. Выберите налоговый режим. Узнать в подробностях, на каких режимах или системах налогообложения работает ИП в России, вы можете в статье: «Системы налогообложения: как сделать правильный выбор?». Здесь же мы только перечислим их: основная система налогообложения (ОСНО) и специальные налоговые режимы (УСН, ЕСХН, ПСН, НПД, АУСН).

От выбора системы налогообложения напрямую зависит налоговая нагрузка ИП. Суммы, которые вы должны выплачивать в бюджет, на разных режимах могут различаться в разы. Если вы не знаете, как сделать расчет налоговой нагрузки, рекомендуем получить бесплатную консультацию по налогообложению.

Шаг 3. Ознакомьтесь с налоговой отчетностью выбранного режима. Найти актуальные формы отчетности вы можете на сайте ФНС налог.ру или в этом разделе.

Шаг 4. Определитесь, будете ли вы нанимать работников. Как ИП вести бухгалтерию на работника? Отчетность работодателей можно назвать достаточно сложной, причем ее состав не зависит от выбранного налогового режима и количества работников. В 2023 году за работников сдают несколько видов отчетности: в Социальный Фонд и в налоговую инспекцию. Кроме того, работодатели должны вести и хранить кадровую документацию.

Шаг 5. Изучите налоговый календарь своего режима. Несоблюдение сроков сдачи отчетов и уплаты налогов приведет к штрафам, начислению пени и недоимки, блокировке расчетного счета и другим неприятным последствиям.

Шаг 6. Определитесь с видом бухгалтерского обслуживания. На простых режимах, таких как УСН Доходы или ПСН можно вести бухгалтерию ИП самостоятельно. Главным вашим помощником в этом случае станут специализированные онлайн-сервисы, такие как 1С Предприниматель. Но на ОСНО и УСН Доходы минус расходы, а также при большом количестве хозяйственных операций или наличии работников, ведение бухучета ИП разумнее передать на аутсорсинг.

Шаг 7. Ведите и сохраняйте все документы, относящиеся к бизнесу: договоры с контрагентами, документы, подтверждающие расходы, банковские выписки, кадровые документы, отчетность по кассовому аппарату, первичные документы, входящую информацию и т.д. Проверить документы по деятельности ИП налоговая инспекция может даже в течение трех лет после снятия с регистрационного учета.

Бухгалтерский и налоговый учет ИП на ОСНО

О том, в каких случаях имеет смысл выбирать общую систему налогообложения, вы можете прочесть в этой статье. Бухгалтерия ИП, который работает на ОСНО, будет самой непростой. Если говорить о формах отчетности, то это декларация 3-НДФЛ по итогам года и ежеквартальная по НДС.

Сложнее всего будет администрирование налога на добавленную стоимость – НДС. Ведение ИП бухгалтерского учета на ОСНО особенно затрудняется получением налоговых вычетов по этому налогу или возмещением входящего НДС.

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта.

Ведение бухгалтерии ИП на УСН

Бухгалтерия для ИП на УСН значительно проще, т.к. необходимо сдать всего одну налоговую декларацию в год. Срок отчётности ИП на УСН в 2023 году без работников — 25 апреля, а налог, за вычетом авансов, надо уплатить не позже 28 апреля за предыдущий год.

Вести бухгалтерию ИП при УСН Доходы 6% можно самостоятельно. На этом режиме учитываются только полученные доходы, налоговая ставка в общем случае равна 6%. По итогам каждого квартала надо заплатить авансовый платеж, который будет учитываться при расчете единого налога по итогам года.

Как вести бухгалтерию ИП при УСН Доходы минус расходы? Основной сложностью на этом налоговом режиме будет необходимость сбора подтверждающих расходы документов. Для того, чтобы налоговая инспекция приняла затраты, заявленные для уменьшения налоговой базы, надо правильно оформлять все документы. Признание расходов на УСН Доходы минус расходы практически аналогично признанию расходов для ОСНО. Это означает, что расходы должны быть экономически обоснованными и попадать в специальный перечень, указанный в статье 346.16 НК РФ.

Сроки сдачи отчетности ИП в 2023 году: календарь бухгалтера и таблица

Календарь бухгалтера для ИП на 2023 год включает в себя сроки сдачи налоговых деклараций и отчетности по работникам. Независимо от налогового режима, все работодатели сдают отчеты:

- в СФР: новый отчёт ЕФС-1, сроки сдачи зависят от кадровых событий;

- в ИФНС: 6-НДФЛ не позднее 25 дней после отчетного периода и не позднее 25 февраля за предыдущий год; РСВ — в течение 25 дней после отчетного периода; Персонифицированные сведения о физлицах — ежемесячно.

Сроки сдачи налоговой отчетности и уплаты налогов для ИП в 2023 году по разным режимам мы собрали в таблицу.

налог по итогам года – 28.04

налог по итогам года — 28.03

декларация по НДС — 25.04, оплата налога** — 28.06

авансовый платеж по НДФЛ — 25.04

декларация по НДС — 25.07, оплата налога — 28.09

авансовый платеж по НДФЛ – 25.07

декларация по НДС — 25.10, оплата налога — 28.12

авансовый платеж по НДФЛ – 25.10

декларация по НДС — 25.01, оплата налога — 28.03

декларация НДФЛ – 02.05, налог по итогам года – 17.07

*Если плательщики ЕСХН не получили освобождение от НДС, то должны также отчитываться по этому налогу.

**НДС платят в особом порядке: сумма налога, исчисленная за квартал, перечисляется ежемесячно тремя равными частями. В таблице указан крайний срок перечисления последней части. Например, НДС за 1 квартал платят так: 1/3 до 28.04, 1/3 до 28.05, 1/3 до 28.06.

Плательщики ПСН налоговую декларацию не сдают, а срок уплаты стоимости патента зависит от его срока действия.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Источник: www.regberry.ru

Налоговый учет при применении УСН – настройки 1С: Бухгалтерии

Прочитав нашу статью, вы узнаете, как настроить налоговый учет при применении упрощенной системы налогообложения в 1С:Бухгалтерия, и как в этой программе осуществляется ведение налогового учета.

Максимум внимания мы уделим разделу «Налоги и отчеты», так как именно в нем расположены все ключевые настройки ведения учета при работе на « упрощенке » и других формах налогообложения.

Для начала, укажем нашу систему начисления налогов – УСН .

Для примера выберем компанию с тем объектом обложения, по которому у пользователей 1С:Бухгалтерия как правило вопросы возникают чаще всего — «Доходы минус расходы». Отметим, что максимальные сложности связаны с учетом расходов, однако мы рассмотрим и особенности учета доходов.

Открываем меню «Упрощенной Системы Налогообложения УСН ».

Во вкладке значится 15% налоговой ставки и строка «Порядок отражения авансов от покупателя». На выбор нам предлагается несколько параметров – Доход Комитента и Доход УСН .

Разбираемся. Если ваше предприятие ведет агентскую деятельность и порой, предположим, на ее расчетный банковский счет приходят деньги, являющиеся доходом комитента, то речь идет о постоплате и в 1С:Бухгалтерии уже станут иметься документы по реализации. Т.е. в программе будет отражено, продавали ли вы услуги/работы/товары или, предположим, товары комитента.

Если покупатель оплачивает товары/услуги/работу авансовыми платежами, разобраться, являются ли его деньги доходом вашего предприятия, который нужно включать в базу налогообложения, будет уже сложнее.

Исходя из этого: метод, который будет использоваться в документах «Поступления на расчетный счет», нужно заранее указать в разделе «Настройках налогов и отчетов». Если на расчетный счет компании не приходят деньги комитентов, можно оставить Доход УСН , и никаких изменений не вносить. Однако если такие средства приходят на счет, нужно оценить, какие поступления случаются чаще – облагаемого налогом дохода или дохода комитента, и указать соответствующий вариант. В дальнейшем для каждого документа «Поступление на расчетный счет» настройку можно будет корректировать.

Разберем пример на практике.

Открываем подраздел «Банк и касса», кликаем на строку «Банковские выписки».

Формируем документы «Поступление на расчетный счет». Реквизит «Аванс в налоговом учете» и два варианта, о которых мы только что говорили, появятся после того, как вы определите тип операции «Оплата от покупателя».

В настройке, с которой мы сейчас разбираемся, определяем тот параметр, который должен по умолчанию значиться в документах. Напоминаем, что выбирать следует наиболее частный доход. В противном случае изменять настройки вручную придется чаще.

«Порядок признания расходов» — ключевая настройка.

Разные типы расходов связаны с различными условиями признания их в налоговом учете при работе на упрощенной системе налогообложения.

Предположим, выполнения условий «Оплата поставщику» и «Поступление материалов» хватит для материалов. Т.е. указанные условия обязательны по российскому закону. Убрать соответствующие флажки в программе с этих условий нельзя. Но мы можем поставить еще один флажок. Если мы сделаем это, то затраты на материалы станут действовать в налоговом учете при осуществлении трех условий – передача в производство, оплата и поступление.

Если эти правила для вас актуальны, ставьте соответствующий флажок. Если – нет, убедитесь в том, что заданные значения настроек налогов компании отвечают условиям учетной политики фирмы.

Переходим к расходам на покупку товаров, которых три: товары должны прийти, быть оплачены и проданы. Что касается еще одного пункта – «Получения платы от покупателя», то он зависит от пользователя. Вам решать, ставить напротив этого условия флажок или нет. Однако первые три пункта являются неизменными.

Переходим к вопросу о правильной работе со счетами налогового учета.

В нашем примере для товаров и материалов актуальны различные параметры признания расходов в налоговом учете. Товары, в отличие от материалов, мало просто купить и оплатить. Их необходимо продать. Материалы можно приобрести, оплатить их и после, уменьшая базу налогообложения, внести в книгу.

Есть одна распространенная ошибка, которую пользователи совершают чаще всего. Предположим, что предприятие не занимается торговлей, и только выполняет определенные работы. Однако при этом она приобретает для выполнения мероприятий какие-либо торгово-материальные ценности. Допустим, стройматериалы.

По умолчанию в утилите, при отсутствии индивидуальных настроек, множество пунктов номенклатуры окажется на 41-ом счете. Итак, они оказались на этом счете, после чего были списаны с него. Отсюда проблема в налоговом учете: расходы в книге не оказываются. По какой причине?

Все просто, достаточно понять, как «думает» утилита. Мы приобрели ТМЦ и внесли их на 41 счет. В связи с этим 1С:Бухгалтерия предполагает, что мы купили товар и ожидает включений в расходы после того, как этот товар окажется продан. Однако так как эти ТМЦ мы продавать не намерены, и будем использовать для решения рабочих задач, то и продажи в утилите не будет. Итог: цена наших товарно-материальных ценностей не включена в расходы.

Тут необходимо правильно и точно осуществлять учет, и такие затраты относить не на 41 счет, а на 10 счет. После чего списывать их на рабочие нужды предприятия, и после получения и оплаты покупки ТРЦ , расходы станут признаваться программой. Работайте со счетами грамотно. К этому вопросу мы еще возвратимся.

Новая тема – дополнительные расходы: здесь также существуют свои нюансы (под дополнительными затратами чаще всего подразумеваются транспортные расходы на доставку).

Специальные настройки имеются для таможенных платежей. Однако о них мы говорить не станем. Но имейте в виду, что они есть.

Существуют настройки для входящего НДС – Уплаченного поставщику и Предъявленного поставщиком. Убрать с этих строчек флажки мы не сможем. В программе будет установлен флажок «Приняты расходы по приобретенным товарам (работам, услугам)». Снимать его мы не станем, т.к., чаще всего, НДС определяется совместно с ценой тех услуг, работ и товаров, к которым относится.

И тут речь о том, что для того, чтобы включить налог на добавленную стоимость в затраты, нужно включить в расходы также относимые к этому НДС услуги, работы и товары. Ничего сложного нет.

Перейдите в программе в раздел «Настройки налогов и отчетов», и посмотрите, каким образом признаются расходы. Этот момент имеет большое значение. Задумайтесь, действительно ли вам нужны все флажки во всех строчках, в которых они сейчас есть.

После, при желании изменить настройки, можете проставить флажки, и утилита задаст вам вопрос – с какого дня должно начать действовать определенное сейчас изменение? Также вы можете нажать на строку «История изменений».

Тут будут отражены все настройки, которые в программе существовали в последние годы. Тут же можно задать новые настройки на будущее. Для детального изучения данных нажмите на любую строчку, разверните форму.

Проверьте в базе компании все настройки налогового учета, разберитесь с тем, как они действуют.

Переходим к настройкам «Учетной политики». В реальности, эти настройки в рамках рассматриваемой нами сейчас темы не столь важны. Они касаются ведения не налогового учета, а бухучета . При использовании упрощенной системы налогообложения требования налогового учета и бухучета значительно разнятся. Однако обращаем ваше внимание на настройку «Способ оценки МПЗ ».

Способ оценки МПЗ может быть — «По ФИФО » и «По средней». Пользователям программы предоставляется возможность выбора только одного варианта. Если быть более точным, то в программе вариант для УСН уже определен, и внести изменения невозможно. Однако если мы укажем, что наша компания работает не на УСН , а на другой налоговой системе, выбор появится. По какой причине для УСН метод оценки может быть лишь «По ФИФО »?

Объясняем: тут мы не имеем возможности «кидать все в общий котел», и после этого доставать из «котла» нужное, например, для продажи. Т.е. проводить учет по средней цене мы не можем, т.к. обязаны контролировать стоимость материала или товара в каждой партии, и следить за его оплатой.

Предположим, что для реализации продукции необходимо выполнить следующие условия: определенный товар нужно оприходовать, оплатить и продать. Т.е. не просто какую-то продукцию, а вполне конкретные товары должны быть проведены по данной цепи. Согласно этому мы применяем способ ФИФО , порционный учет – и списываем товары, начиная с ранних. Рекомендуем вам зафиксировать данное правило в Учетной политике компании на бумаге. Если вы работаете на упрощенной системе налогообложения, то ваш метод анализа МПЗ окажется именно таковым.

1С Бухгалтерия или 1С Упрощенка 8, что выбрать?

Типовое внедрение — бесплатно при покупке программы у нас. Дополнительные настройки. Проектное внедрение.

от 2 700 руб.

Конфигурация «1С:Упрощенка 8» выпущена фирмой 1С для индивидуальных предпринимателей и фирм, которые применяют режим УСН (или, обращаясь к общераспространенному определению, откуда и возникло название решения 1С –«работающих по упрощенке») или ЕНВД. В рамках данных режимов в программе можно вести:

- Бухгалтерский учет;

- Налоговый учет;

- Подготавливать регламентированную отчетность.

Использование «1С:Упрощенка 8» возможно только в монопользовательском режиме, при этом предусмотрено ведение учета только по одной фирме, не имеющей обособленных подразделений (хотя существует возможность вести учет и по нескольким организациям, используя разные информационные базы, размещенные на одном компьютере).

Конфигурация информационной базы «1С:Упрощенка 8» может использоваться только в типовом варианте и не допускает внесения изменений. Также отсутствует клиент-серверный вариант работы программы.

Из вышесказанного можно сделать вывод, что «Упрощенку» фирмы 1С можно сравнивать только с базовой версией популярнейшего решения того же разработчика – «1С:Бухгалтерия». Если организация нуждается в доработке функционала или в расширенных возможностях на уровне «движка», не о базовой версии, не об «Упрощенке» речи идти не может. Поэтому мы рассмотрим особенности ведения учета на примере конфигураций «1С:Упрощенка 8» (релиз 3.0.57.17), и в чем ее отличие от «1С:Бухгалтерия 8»базовая версия (релиз 3.0.57.17).

В чем особенность 1С:Упрощенки

Начнем с того, что «1С:Упрощенка 8» – это специализированная поставка конфигурации 1С:Бухгалтерия 8 (соответственно, базовой версии). Программа «1С:Упрощенка» имеет установленные настройки, предназначенные для ведения учета по УСН. Пользовательский интерфейс «Упрощенки» организован значительно проще, чем интерфейс «1С:Бухгалтерии 8», так как в него включены только те элементы, которые необходимы для ведения учета по системе УСН/ЕНВД.

В комплект поставки конфигурации 1С:Упрощенка 8 входит установочный диск и методическая литература

Ведение учета бухгалтерской службы и кадров

В «1С:Упрощенке» заложены механизмы для решения всех основных задач бухгалтерской службы организации:

- Ввод, хранение и печать первичных документов;

- Процедуры по организации и учету продаж;

- Учет кадров и расчет заработной платы сотрудников;

- и др.

Конфигурация «1С:Упрощенка» может использоваться совместно с другими решениями 1С, если организация нуждается в инструментарии для ведения, например, управленческого учета или получения аналитики: 1С:УТ, УНФ или ЗУП.

Ведение налогового учета

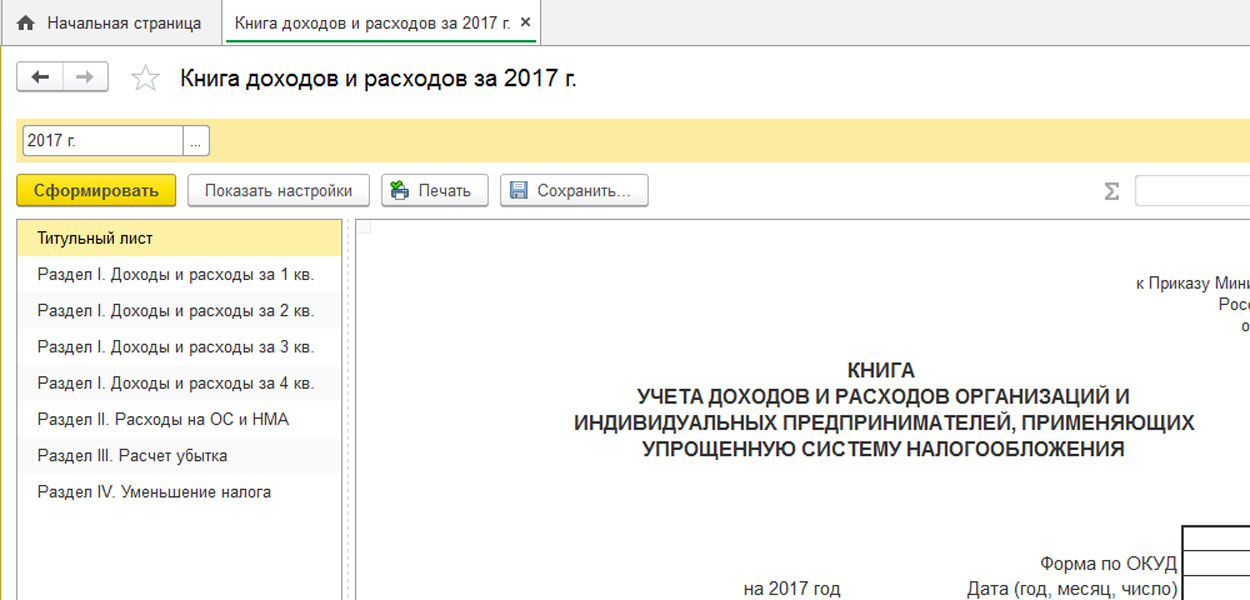

В программе «1С:Упрощенка» в основной функционал входит ведение налогового учета, то есть, также как и «1С:Бухгалтерия», это решение полностью обеспечивает потребности фирмы в части подачи регламентированной отчетности. Бухгалтер заносит в программу первичные документы по учету и выполняет дальнейшие регламентные операции. При проведении документов программа анализирует информацию и делает записи в «Книгу учета доходов и расходов».

Как перейти на ОСН

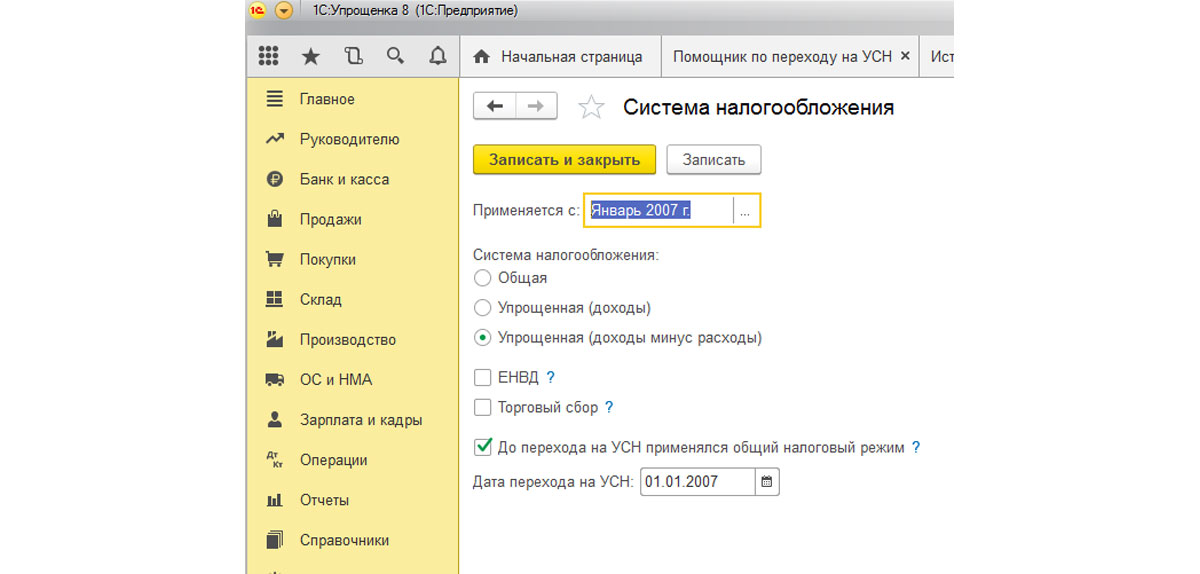

В конфигурации «1С:Упрощенка» предусмотрена возможность перехода на общую систему налогообложения по уплате налога на прибыль. Переход выполняется с помощью изменения настройки для применяемой системы налогообложения.

Как вести учет по УСН в 1С:Бухгалтерии 8

Представим ситуацию, когда в организации уже установлена программа «1С:Бухгалтерия 8», но появилась необходимость в ведении учета по УСН, например:

- Организация применяла ОСН и перешла с начала года на упрощенную систему налогообложения.

- Появилась новая фирма, в которой применяется как раз УСН.

В таком случае у бухгалтеров фирмы может возникнуть потребность в приобретении специализированной конфигурации для учета по УСН, имеющей заданные настройки. Решением в этой ситуации станет использование той программы, которая уже есть в организации, то есть – «1С:Бухгалтерия». Чтобы получить функционал «Упрощенки» нужно переключить имеющуюся программу в специальный режим, указав в учетной политике, что организация (существующая или новая) с определенной даты будет вести деятельность по упрощенной системе налогообложения. Это приведет к тому, что ненужные элементы меню и диалогов будут скрыты и ведение учета станет аналогичным возможностям «1С:Упрощенка».

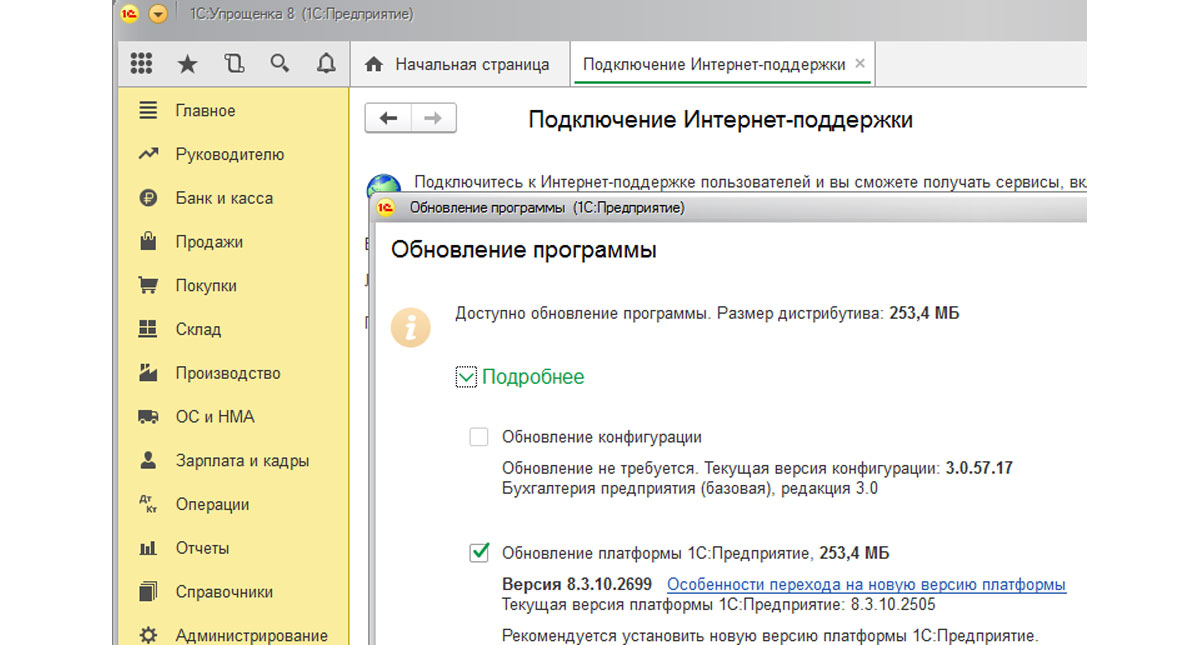

Обновление программы 1С:Упрощенка

Конфигурация «1С:Упрощенка» имеет штатную возможность обновления релизов через Интернет аналогичную обновлению «1С:Бухгалтерии 8». Программа сама отслеживает (при установленных настройках) появление новых версий и сообщает об этом пользователю. В оперативном режиме можно скачать и установить актуальное обновление 1С (что необходимо при изменении форм регламентированной отчетности).

Сравнение стоимости конфигураций

Что касается цен на программные продукты, то «1С:Бухгалтерия» в базовой поставке и «1С:Упрощенка 8» продаются по одной цене. На начало 2018 года она составила 4800 руб*. Для сравнения «1С:Бухгалтерия 8» версии ПРОФ предлагается по цене – 13000 руб, что естественно обусловлено функциональными возможностями данной версии более высокого уровня – например, многофирменным учетом в одной программе.

*На 2019 год цена 1С:Бухгалтерия (базовая) составляет 5400 руб. Купить 1С:Бухгалтерия 8.3 версия ПРОФ в 2019 можно по той же цене – 13 000 руб.

Подводя итог, еще раз заметим, что «1С:Упрощенка» – это специализированная версия базовой «Бухгалтерии» с предустановленными настройками для ведения коммерческой деятельности по УСН. Оба решения имеют возможность переключения между режимами налогообложения, оба имеют электронную поставку. Выбор «Упрощенки» для автоматизации бухгалтерского учета на базе 1С:Предприятие может быть обусловлен привычкой или умением работы именно с этой программой.

Помимо рассмотренных программ фирма 1С представляет целый ряд решений для малого бизнеса и стартапов, в том числе бесплатные он-лайн сервисы для ИП и полное сопровождение регламентированного учета для тех, кто не имеет возможности отвлекаться от основной деятельности на бухгалтерский процесс.

Источник: wiseadvice-it.ru