Бухгалтерский учет ведут все организации в России: и коммерция, и НКО, и госсектор. Но для индивидуальных предпринимателей сделали исключение. Разбираемся, нужен ли бухучет ИП и как предпринимателю учитывать хозяйственные операции.

Сдать налоговую отчетность по актуальным формам. Узнать больше

Что такое бухгалтерский учет

Любую деятельность нужно систематизировать и упорядочить. Когда речь идет о финансовой и хозяйственной деятельности, в систематизации поможет бухгалтерский учет. Вести бухучет должны практически все экономические субъекты, но для некоторых сделали исключение (ч. 1 ст. 6 402-ФЗ от 06.12.2011).

Бухучет — это постоянный сбор, анализ и обобщение информации из документов об активах и обязательствах, доходах и расходах хозяйствующего субъекта.

Бухгалтерский учет фиксирует факты хозяйственной жизни, позволяя оценить текущее финансовое положение, состояние бизнеса и сделать прогноз на будущее. Кроме того, бухучет помогает найти резервы, выявить прибыльные и убыточные направления деятельности, скорректировать стратегию развития. Суть бухгалтерского учета состоит в обработке первичных документов по каждой операции.

Ошибки ИП при самостоятельном ведении бухгалтерии

Это счета-фактуры, товарные накладные, акты и другие документы. Сведения из первички отражаются в бухгалтерских регистрах: книгах, журналах, ведомостях. Данные заводят в формате двойной записи — прихода (дебета) и расхода (кредита) по разным счетам. Приход одного актива означает расход другого, и наоборот. Такие записи называют бухгалтерскими проводками.

Для учета можно использовать унифицированные формы первичных документов или собственные разработки. Если работаете со своей первичкой, включите в нее все обязательные реквизиты (п. 2 ст. 9 402-ФЗ). А бланки утвердите в учетной политике.

- отчет об изменениях капитала (ОКУД 0710004);

- отчет о движении денежных средств (ОКУД 0710005);

- отчет о целевом использовании средств (ОКУД 0710003);

- пояснения к балансу и отчету о финансовых результатах (Приложение № 3 к Приказу № 66н).

Это и есть бухгалтерская отчетность. Отчеты формируют на основании данных по каждому счету — по активам и пассивам организации за отчетный год. Можно формировать промежуточную отчетность и за более короткий период, например квартал или полугодие, но это не обязательно. Бухгалтерские отчеты помогают оценить финансово-хозяйственную деятельность компании за определенный период времени, принять актуальные управленческие решения и при необходимости скорректировать работу.

Если хотите, чтобы бухгалтерским учетом вашей компании занимались эксперты, которые всегда на связи с ФНС и финансовыми органами, подключите Контур Экстерн

Особенности бухгалтерского учета для ИП

Индивидуальные предприниматели и частные практики могут не вести бухучет. Но только при условии, что ведут налоговый учет доходов, расходов и других показателей предпринимательской деятельности (п. 1 ч. 2 ст. 6 402-ФЗ).

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибок

В отличие от бухгалтерского, налоговый учет ведут все налогоплательщики, в том числе и ИП. Предприниматели собирают, регистрируют и обобщают операционные сведения, чтобы определить налоговую базу и рассчитать налоги, которые платят по выбранной системе налогообложения.

Предприниматель может вести учет сам, а может привлечь штатного или внештатного бухгалтера. Еще один вариант ведения бухгалтерского и налогового учета — подключить Контур Экстерн для малого и среднего бизнеса. В системе представлены все формы отчетности для каждого режима налогообложения, есть инструменты для учета и работы с сотрудниками. Кроме того, ИП доступна круглосуточная экспертная поддержка.

Нужно ли ИП вести бухгалтерский учет и сдавать отчетность

ИП не обязаны вести бухучет (если ведут налоговый учет) и сдавать бухгалтерскую отчетность ни на одной из систем налогообложения (п. 1 ч. 2 ст. 6 402-ФЗ, письмо Минфина № 03-11-10/71228 от 04.10.2018). Они могут заполнять баланс и другие отчетные формы по собственному желанию — для внутренней проверки результатов бизнеса. Но сдавать бухгалтерские отчеты в ИФНС все равно не надо: налоговая не примет такую отчетность у ИП.

Налоговая и зарплатная отчетность (декларации и расчеты при выплатах наемным работникам) обязательна для предпринимателей, независимо от выбранного налогового режима. Исключение — АУСН.

Как ИП вести налоговый учет

Вместо бухгалтерской отчетности ИП формируют КУДиР — книгу учета доходов и расходов. КУДиР можно вести на бумаге или в электронной форме. Если ИП выбрал электронный формат, придется распечатывать КУДиР после окончания налогового периода. На последней странице пронумерованной и прошнурованной бумажной книги (в том числе электронной распечатки) указывают число страниц, заверяют подписью должностного лица и печатью, если ее используют в организации. Разница между бумажной и электронной КУДиР заключается в том, что бумажную версию подписывают и скрепляют печатью до начала ее ведения, а электронную — после окончания налогового периода.

Такие правила действуют для систем налогообложения ОСНО, ЕСХН и УСН. На патенте ведут Книгу учета доходов (КУД), а на АУСН предприниматели освобождены от ведения документов учета.

Предприниматели ведут налоговый учет, соблюдая принципы полноты, непрерывности и достоверности регистрации всех полученных доходов, произведенных расходов и выполненных операций. Разберем порядок налогового учета доходов и расходов для ИП на разных системах налогообложения.

Сдать всю отчетность через интернет — с подсказками и проверкой на ошибки.

ОСНО

Предприниматели на общей системе налогообложения уплачивают НДФЛ за себя и ведут налоговый учет в КУДиР. Полное название регистра — Книга учета доходов и расходов и хозяйственных операций индивидуального предпринимателя. Ее бланк утвержден Приказом Минфина № 86н, МНС № БГ-3-04/430 от 13.08.2002. Это рекомендованная форма.

ИП может разработать свой бланк на основе унифицированного. Главное, оставить в книге показатели для исчисления налоговой базы и включить условия, связанные со спецификой деятельности ИП. Самостоятельно разработанную книгу нужно согласовать с налоговой инспекцией. Направьте письмо в произвольной форме и приложите к нему форму учетного регистра.

ИП ведут учет доходов, расходов и операций в одной книге учета раздельно по каждому виду предпринимательской деятельности. Действия фиксируют в момент их совершения позиционным способом. Основание для учета — первичные документы. Рассчитывают налоговую базу по результатам каждого налогового периода (п. 2 ст. 54 НК РФ).

Учетные данные о доходах, расходах и операциях предприниматель использует для исчисления налоговой базы по НДФЛ и формирования декларации 3-НДФЛ (гл. 23 НК РФ).

Общие правила налогового учета для ИП на ОСНО:

- все операции нужно подтверждать первичными документами;

- предприниматели ведут налоговый учет доходов и расходов в рублях, а если проводят операции в иностранной валюте, пересчитывают их по курсу Центробанка на дату получения дохода;

- Книга учета и все первичные документы по предпринимательской деятельности составляются на русском языке, а если первичка приходит на иностранном языке, ее нужно построчно перевести.

Сдать всю отчетность через интернет — с подсказками и проверкой на ошибки.

УСН

Предприниматели на упрощенной системе налогообложения ведут налоговый учет кассовым методом — учитывают доходы и расходы после их оплаты. Показатели отражают в Книге учета доходов и расходов (п. 1, 2 ст. 346.17, 346.24 НК РФ). Форма книги для УСН утверждена в Приложении № 1 к приказу Минфина № 135н от 22.10.2012, а порядок ее заполнения — в Приложении № 2.

ИП заводят книгу учета на каждый год и отражают операции в хронологическом порядке (п. 1 ст. 346.19 НК РФ, п. 1.1, 1.4 Порядка заполнения книги при УСН). Порядок заполнения зависит от объекта налогообложения — «доходы» или «доходы минус расходы».

Книгу ведут на бумаге или в электронном виде, электронный вариант распечатывают. В конце года КУДиР прошнуровывают, пронумеровывают, указывают количество страниц и заверяют подписью ИП и печатью, если предприниматель ее использует (п. 1.4, 1.5 Порядка заполнения книги для УСН).

Сдавать книгу учета доходов и расходов в налоговую инспекцию не нужно. ИП на УСН предоставляет КУДиР только по требованию инспектора. К примеру, при выездной проверке (п. 12 ст. 89, ст.

93 НК РФ).

ПСН

Предприниматели на патенте тоже ведут налоговый учет и заполняют книгу доходов. Но для ПСН утверждена другая форма, она приводится в Приложении № 3 к приказу Минфина № 135н от 22.10.2012. Порядок заполнения книги для патентной системы налогообложения закреплен в Приложении № 4 к этому приказу.

ИП ведут учет доходов, которые получили от предпринимательства на патенте (ст. 346.53 НК РФ), а книга учета подтверждает доходы предпринимателя (письмо Минфина № 03-11-11/96837 от 30.11.2021).

ИП заполняет КУД в хронологической последовательности: позиционным способом отражает все хозяйственные операции, по которым получил доходы от реализации в налоговом периоде (п. 1.1 Порядка заполнения книги для ПСН). Налоговый период в этом случае — период, на который ИП получил патент. Все записи подтверждаются первичными документами.

Отчитайтесь в ФНС и другие контролирующие органы в срок и без ошибок по актуальным формам

ЕСХН

Для ЕСХН все аналогично. ИП ведет налоговый учет доходов и расходов в специальной книге (п. 8 ст. 346.5 НК РФ). Форма и порядок заполнения КУДиР для предпринимателей на ЕСХН утверждены приказом Минфина № 169н от 11.12.2006.

Предприниматели на ЕСХН обязаны регистрировать книгу учета доходов и расходов в налоговой. Бумажную форму заверяют до начала ведения, электронную (ее распечатанную версию) — после окончания налогового периода. Сдать электронную книгу нужно до 31 марта следующего года.

Доходы и расходы учитывают кассовым методом — отражают после их поступления/оплаты. Все хозяйственные операции подтверждают первичкой.

Перечень расходов для ЕСХН закрытый (п. 2 ст. 346.5 НК РФ). В расходах учитывают зарплату, налоги и взносы, покупку материалов и ГСМ, приобретение и ремонт основных средств, коммуналку, транспортные услуги. А вот сам единый сельхозналог, выданные авансы, представительские расходы учесть нельзя — этих затрат нет в списке п. 2 ст.

346.5 НК РФ.

АУСН

Налоговый период на автоматизированной упрощенке — календарный месяц. То есть налог платят каждый месяц (ст. 10, ч. 2, 3, 8 ст. 12 17-ФЗ). ИФНС сама считает налог к уплате.

Основание для расчета — данные о доходах и расходах предпринимателя: ФНС видит движения по расчетному счету, получает данные из касс и сведения о других доходах и расходах, которые налогоплательщик передает через личный кабинет. КУДиР на автоматизированной упрощенке вести не нужно.

Чтобы в налоговую поступали данные от банка, в котором обслуживается ИП, он должен подписать согласие на это (ч. 2, 3 ст. 12 17-ФЗ). При этом банк дает возможность плательщику скорректировать сведения, но если он не исправит их в определенный срок, данные автоматически подтверждаются (ч. 1-4 ст.

15 17-ФЗ).

В таблице — порядок учета для разных объектов на автоматизированной упрощенке.

- о доходах в наличной форме, которые провели через ККТ;

- доходах в безналичной форме, о которых проинформировал банк;

- иных доходах, которые показали в личном кабинете налогоплательщика до 5 числа месяца, следующего после отчетного

В личном кабинете учитываются и доходы, и расходы. Покажите данные (п. 1, 2 ч. 1 ст. 14 17-ФЗ):

- о расходах в наличной форме, которые провели через ККТ;

- расходах в безналичной форме, о которых проинформировал банк.

Работайте только с зарегистрированной ККТ, иначе расходы не примут для целей налогообложения (п. 26 ч. 4 ст. 6, ст. 8 17-ФЗ).

Расходы в наличных и натуральной форме в личном кабинете не отражаются, поскольку не учитываются в налогообложении

Налоговая проинформирует ИП о сумме платежа за отчетный месяц до 15 числа следующего месяца (ст. 10, п. 1 ч. 7 ст. 12 17-ФЗ). Уведомление поступит в личный кабинет налогоплательщика. В этом уведомлении ИФНС покажет налоговую базу, сумму налога, убыток (для объекта «доходы минус расходы»), торговый сбор для уменьшения налога (для объекта «доходы») и реквизиты для перечисления платежа на АУСН.

Бухгалтерскую отчетность ИП не формирует и не сдает. А вот все остальные отчеты, расчеты и налоговые декларации, обязательные для выбранной системы налогообложения, придется сдавать в установленные сроки. Если не хотите пропустить сдачу отчетности и платить пени и штрафы за просрочку, подключите Контур Экстерн. В системе представлены только актуальные отчетные формы. А еще для налогоплательщиков подготовили удобный график отчетности.

Отчитайтесь в ФНС и другие контролирующие органы в срок и без ошибок по актуальным формам

Источник: www.kontur-extern.ru

Упрощенная система налогообложения

Организации и ИП на УСН могут выбрать объектом налогообложения:

- «Доходы» — налог уплачивается со всех полученных доходов;

- «Доходы-Расходы» — налог уплачивается с доходов, уменьшенных на величину расходов (ст. 346.14 НК РФ).

Схема работы

- Оформляйте документы в СБИС: платежные поручения, кассовые ордера, складские документы, рассчитывайте зарплату и прочее. Соблюдайте порядок принятия сумм в доходы и расходы.

- Формируйте и отправляйте уведомление об исчисленных суммах.

- Создавайте документ «Расчет УСН» — СБИС определит сумму налога к уплате. Документ создается в каждом квартале.

- Уплачивайте авансовый платеж, если требуется.

- Заполняйте декларацию по УСН по данным учета. Проверяте отчет и отправляйте в ФНС. Декларация по УСН заполняется по итогам года.

- Сформируйте книгу учета доходов и расходов по итогам года.

- Упалатите налог и зафиксируйте период.

С чего начать

Настройте учетную политику — укажите вашу систему налогообложения и метод расчета себестоимости.

Подробнее о том, как вести учет на УСН, смотрите в записи вебинара «Упрощенная система налогообложения».

Источник: sbis.ru

Подготовка и заполнение декларации по УСН за 2022 в 1С (27.03.2023)

Заполните и проверьте декларацию по нашей статье, а перед отправкой пробегитесь по списку ошибок, которые налоговики встречают в отчетности по упрощенке чаще всего — такая информация размещена на сайте ФНС.

Порядок уплаты

Уплата авансовых платежей по налогу за 2022 год должна быть произведена до 25 числа первого месяца, следующего за истекшим кварталом (п. 6, 7 ст. 346.21 НК РФ):

- не позднее 25 апреля — за 1 квартал,

- не позднее 25 июля — за полугодие,

- не позднее 25 октября — за 9 месяцев.

- не позднее 28.03.2023 – для организаций,

- не позднее 28.04.2022 – для ИП.

- Календарь бухгалтера на I квартал 2023 года по уплате налогов, сборов

Порядок представления декларации

- не позднее 27.03.2023 – для организаций (перенос с 25.03.2023 т.к. срок уплаты попадает на выходной день),

- не позднее 25.04.2023 – для ИП.

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Кто обязан представлять: организации и ИП — плательщики налога при УСН.

Куда: в ИФНС по месту:

- нахождения организации;

- жительства ИП.

Налоговый период: год.

Вид:

- электронный (п. 3 ст. 80 НК РФ)

- бумажный (Письмо ФНС от 03.12.2013 N ЕД-4-15/21594)

Санкции за несдачу отчета:

- штраф 5% от суммы УСН по декларации за каждый полный или неполный месяц просрочки (не > 30% от суммы и < 1 000 руб.) (п. 1 ст. 119 НК РФ);

- блокировка расчетного счета, если сдача декларации просрочена на более 20 рабочих дней (пп. 1 п. 3, п. 11 ст. 76 НК РФ).

Подготовка и формирование декларации по УСН в 1С

Первый этап: подготовка к заполнению декларации по УСН в 1С.

Шаг 1. Обновление программы

Обновите релиз / платформу до актуальной версии. Проверить можно в Главное – О программе .

Шаг 2. Закрытие периода

Закройте период для редактирования для ВСЕХ сотрудников, которые не участвуют в закрытии месяца ( Операции – Дата запрета изменения данных ).

Шаг 3. Проверка настроек

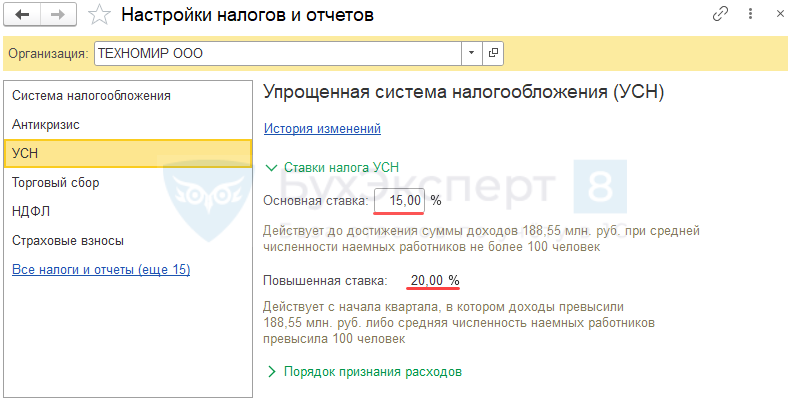

- УП в т. ч. ставку УСН (право на пониженную ставку),

- карточку Организации (дату регистрации, коды статистики, подписантов…) и т.д.

Шаг 4. Проверка учета отражения операций

Проверьте корректность данных подсистемы УСН ( Отчеты – Анализ учета по УСН). «Провалитесь» в каждую плашку в отчете и проверьте данные, даже пустые поля. Их можно сверить с КУДиР.

Шаг 5. Проверка учета

Выполните дополнительную проверку учетных данных через УО – рекомендуем использовать сохраненные настройки отчета ( Отчеты – Универсальный отчет ):

- УО по проверке стоимости реализованных товаров в КУДиР

- УО по проверке расходов на оплату труда в КУДиР

- Как проверить расходы по зарплате при УСН?

- Ошибка включения в КУДиР расходов на оплату труда, налогов и взносов

- Как работать с Универсальным отчетом

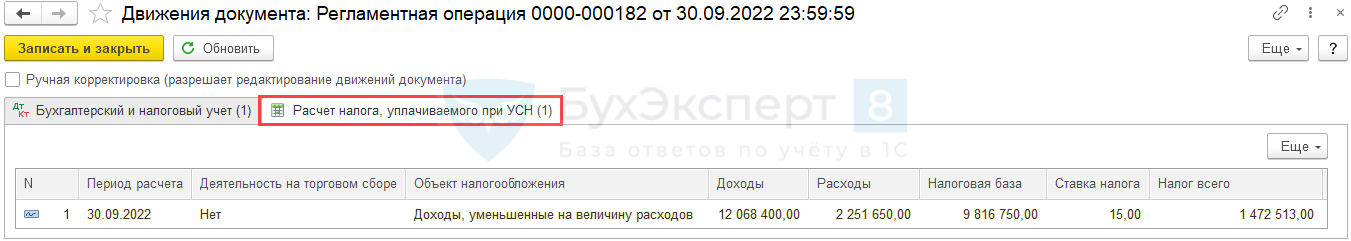

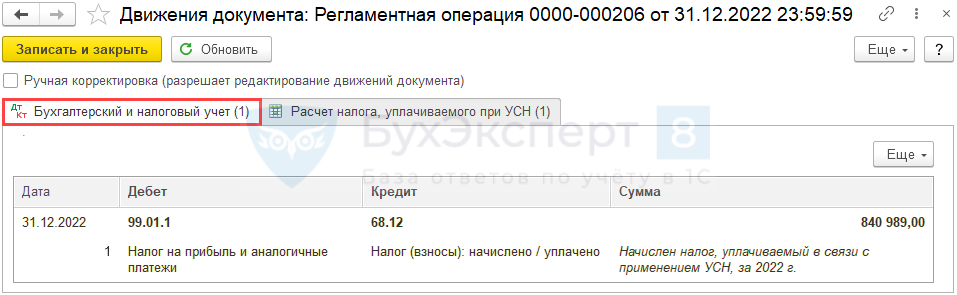

Шаг 6. Проверка начисления авансов

Проверьте начисление авансовых платежей по УСН за 1 квартал, 1 полугодие, 9 месяцев в Операции — Закрытие месяца — Расчет налога при УСН .

Авансы исчисляются по ставке налога, указанной в настройках.

Проверьте начисления авансовых платежей по УСН:

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

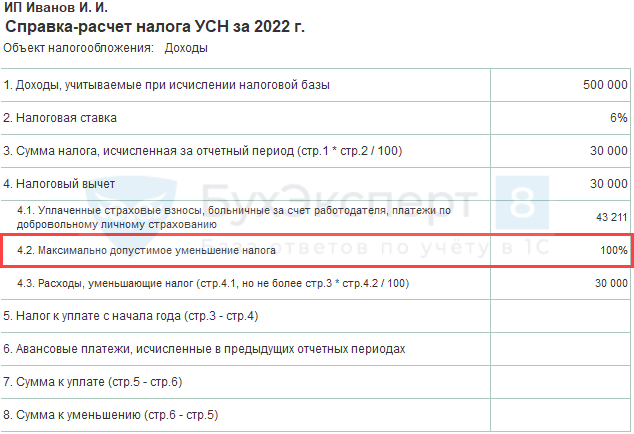

Справка-расчет авансового платежа по налогу УСН за 2022 поможет в расшифровке расчета:

- УСН ДОХОДЫ-РАСХОДЫ

Дополнительно надо проверить расходы, уменьшающие налог по УСН.

Налог (авансовый платеж) на УСН (доходы) уменьшается НЕ более, чем на 50% на (п. 3.1 ст. 346.21 НК РФ):

- страховые взносы ОПС, ОСС ВНиМ + НСиПЗ, ОМС, уплаченные (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде;

- пособия по временной нетрудоспособности (кроме НСиПЗ) за первые 3 дня (за счет работодателя);

- платежи по договорам добровольного личного страхования в пользу работников на случай их временной нетрудоспособности за первые 3 дня.

ИП БЕЗ РАБОТНИКОВ НА УСН ДОХОДЫ:

- Нет ограничения 50% на уменьшение налога (п. 1 ст. 430 НК РФ).

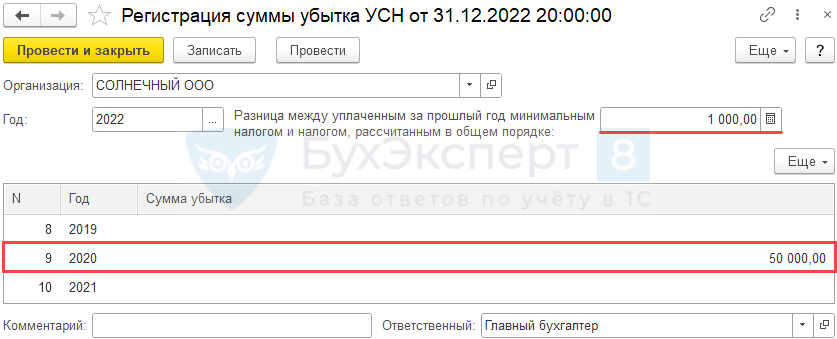

Шаг 7. Перенос налоговых убытков

Зарегистрируйте убытки прошлых лет и «разницу» по минимальному налогу (УСН доходы-расходы, 15%) в Операции – Регистрация суммы убытка УСН .

Минимальный налог при УСН (доходы-расходы) – это 1% от доходов (346.15, п. 6 ст. 346.18 НК РФ).

Уплачивается, если обычный налог за налоговый период меньше минимального налога.

Разницу между суммой уплаченного минимального налога и суммой обычного налога, а также налоговый убыток можно перенести на будущие периоды учесть в расходах УСН (п. 7 ст. 346.18 НК РФ).

Перенос убытка возможен в течение 10 лет.

Шаг 8. Закрытие месяца

Закройте месяц — блоки 1-4 в Операции – Закрытие месяца .

При необходимости нужно восстановить последовательность и перепровести документы в этой же процедуре.

Шаг 9. Проверка ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость :

- нет пустых незаполненных полей;

- нет некорректных данных;

- нет лишних развернутых сальдо и т. д.

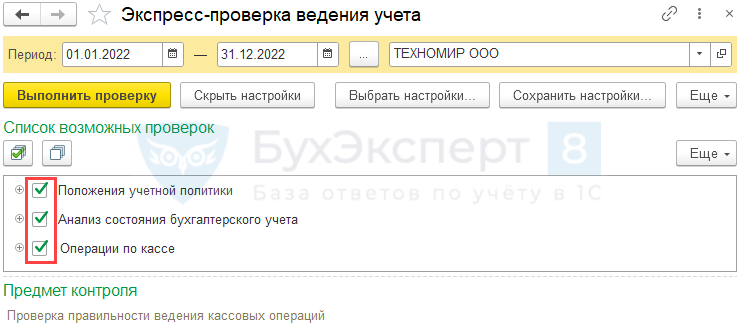

Шаг 10. Экспресс-проверка

Выполните экспресс-проверку учета с максимальной аналитикой в Отчеты — Экспресс-проверка .

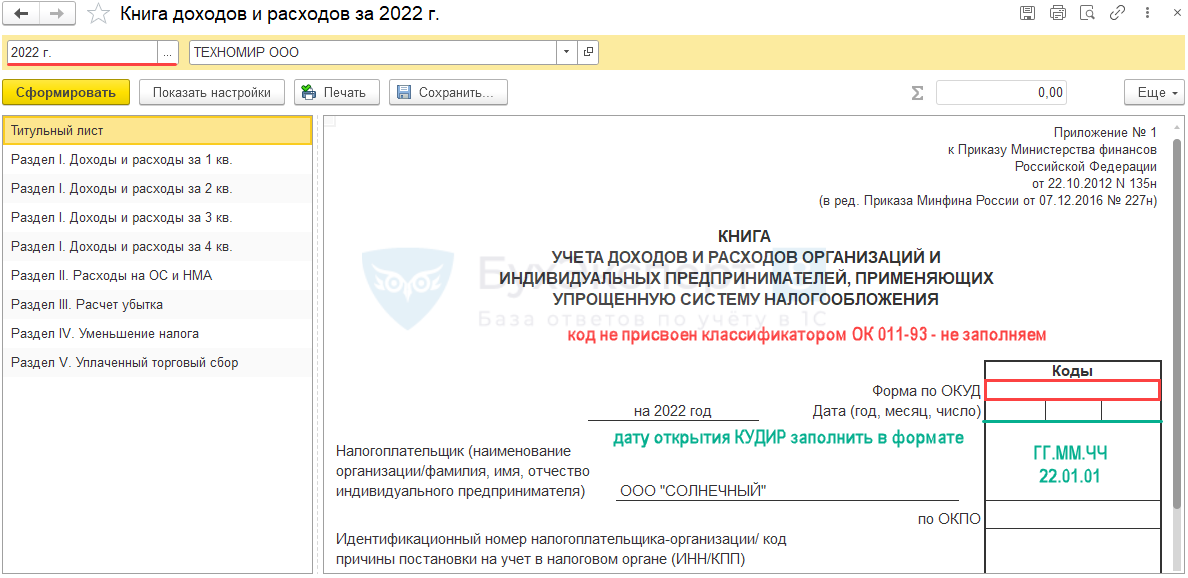

Шаг 11. Проверка КУДиР

Источник для заполнения КУДиР: регистр накопления Книга учета доходов и расходов (раздел I) и т.д.

Проверьте операции, отраженные в КУДиР , в разделе Отчеты — Книга доходов и расходов УСН , по всем разделам, где есть данные.

- вести надо по форме из Приказа Минфина от 22.10.20212 N 135н;

- в электронном виде из 1С по итогам года:

- распечатать;

- прошнуровать;

- заверить у руководителя;

Шаг 12. Проверка начисления налога

Проверить расчет и начисление налога по УСН (в т. ч. Минимального налога УСН доходы-расходы) в Операции — Закрытие месяца — Расчет налога при УСН :

- проводка Дт 99.01.1 Кт 68.12;

- в регистре накопления Расчет налога, уплачиваемого при УСН данные собираются нарастающим итогом.

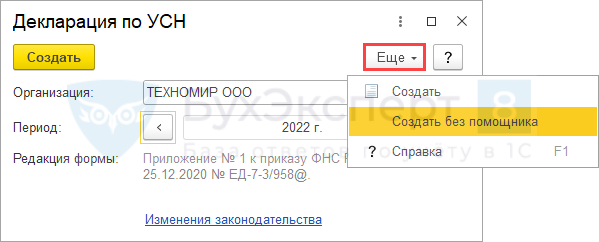

Шаг 13. Создание декларации

Создайте Декларацию по УСН в актуальной редакции из:

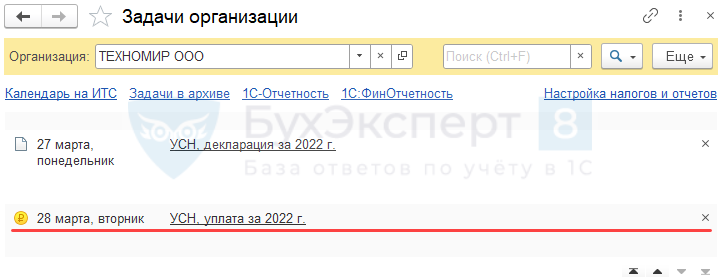

- Начальная страница – Все задачи организации – УСН, декларация ;

Подробнее Календарь бухгалтера в 1С: список задач - Отчеты — Отчетность по УСН – Помощник по УСН ;

- Отчеты — 1С-Отчетность – единое рабочее место.

Декларацию можно сформировать без использования Помощника по УСН (с релиза 3.0.105.45).

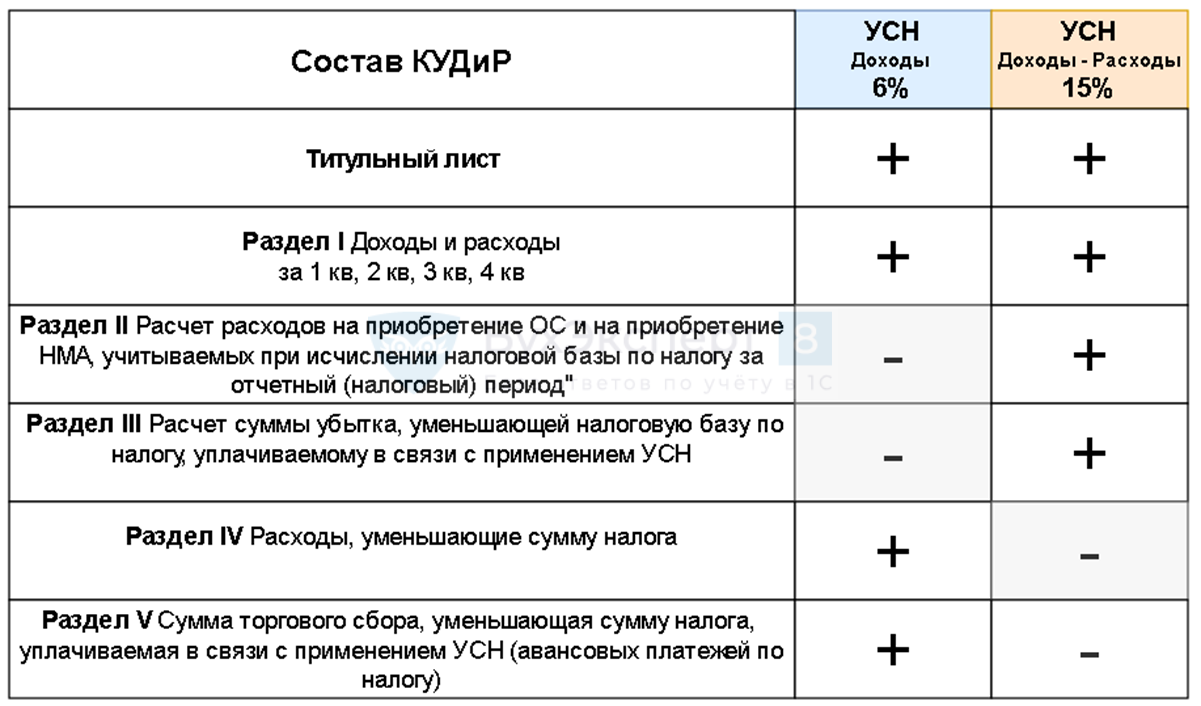

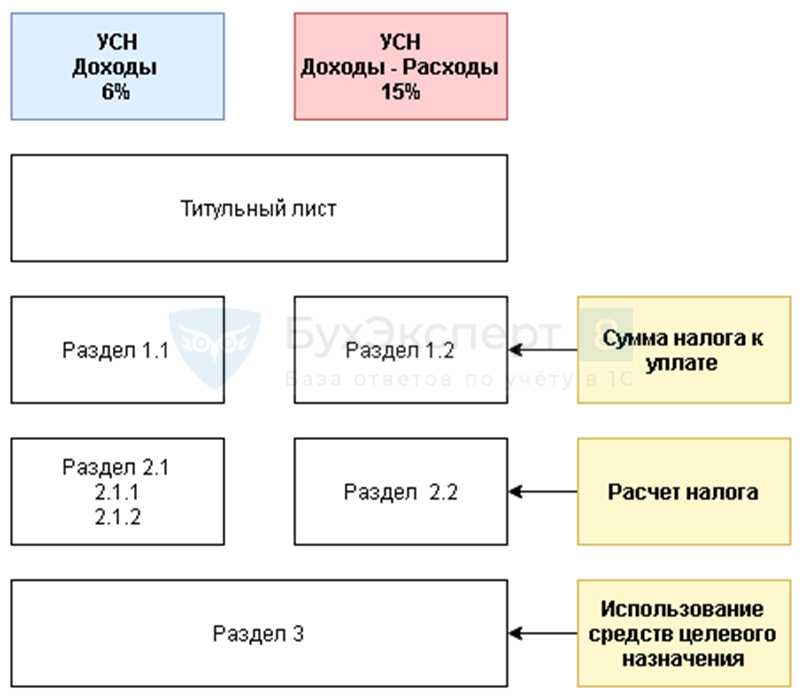

Состав декларации зависит от объекта налогообложения – УСН доходы или УСН доходы-расходы:

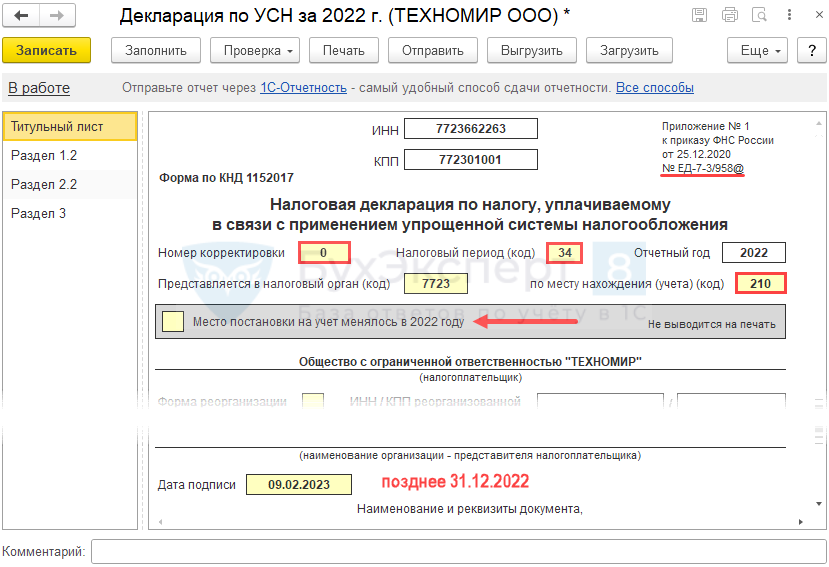

Титульный лист – данные подставляются из карточки организации.

Дата заполнения — автоматически проставляется рабочая дата.

Большинство строк заполняется автоматически, при этом:

- светло-желтые ячейки заполняются вручную;

- светло-зеленые ячейки заполняются по данным 1С и могут редактироваться;

- темно-зеленые ячейки заполняются по данным светлых ячеек и не редактируются.

Шаг 14. Проверка декларации

Выполните встроенную проверку КС ФНС и проведите форматно-логический контроль.

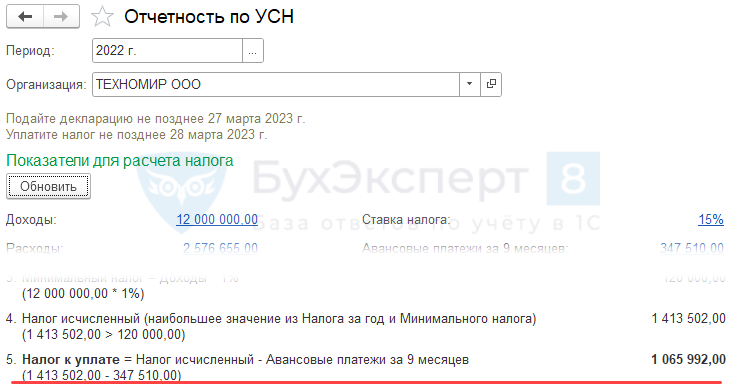

Шаг 15. Контроль состояния расчетов

Проконтролируйте задолженность / переплату налога по УСН в Помощнике по УСН .

Шаг 16. Формирование операции по ЕНС и уплата налога в бюджет

Сформируйте автоматически операцию по переносу начисленного налога на ЕНС платежное поручение на уплату налога удобным способом из раздела:

- Начальная страница — Все задачи организации — УСН, уплата за 2022 г. По ссылке открывается Помощник уплаты налога ;

- Отчеты — Отчетность по НДС — из помощника по УСН.

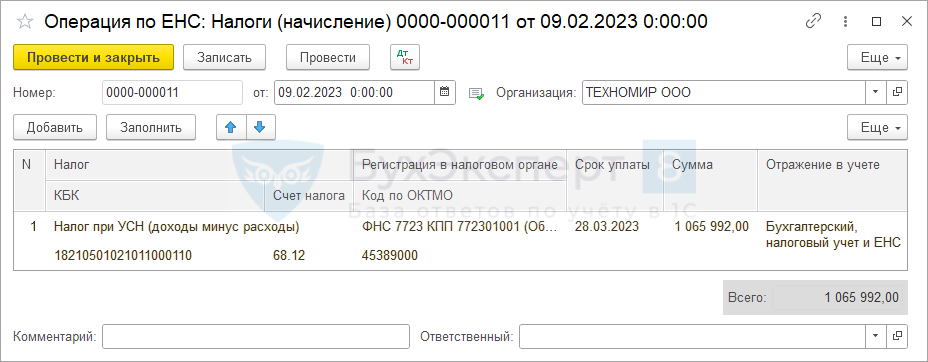

По кнопке Сформировать операцию по ЕНС сформируется документ Операция по единому налоговому счету с видом Налоги (начисление) .

Проводки

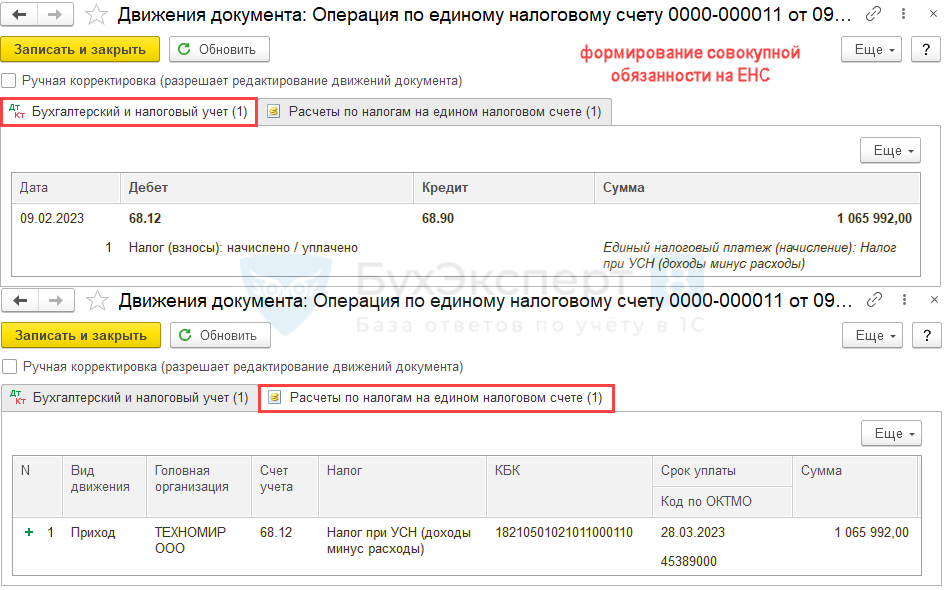

Документ формирует проводку по переносу начисления по конкретному налогу на ЕНС и запись в регистр Расчеты по налогам на едином налоговом счете с видом Приход (Расход будет сформирован при зачете ЕНП).

Таким образом формируется совокупная обязанность по уплате упрощенного налога на ЕНС (п. 5 ст. 11.3 НК РФ).

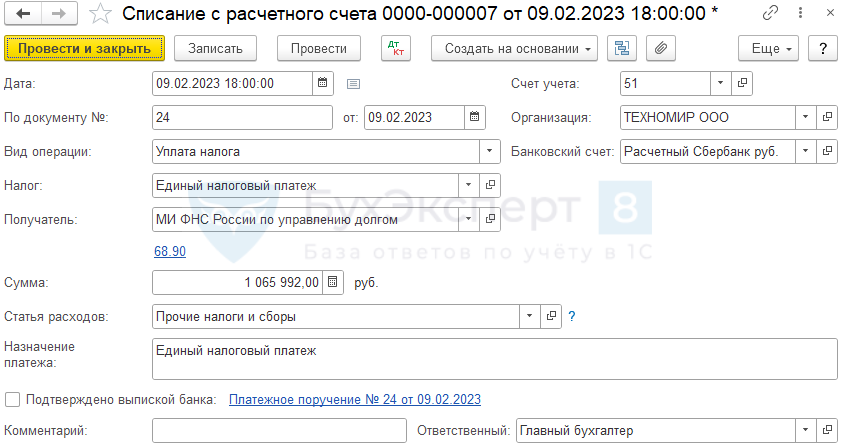

После проведения платежа в бюджет (кнопка Оплатить с банковского счета ), на основании платежного поручения сформируйте Списание с расчетного счета .

Проводки

Документ формирует проводку по пополнению ЕНС и запись в регистр Расчеты по единому налоговому счету с видом Приход (Расход будет сформирован при зачете ЕНП).

После уплаты единого налогового платежа автоматически проводится зачет ЕНП в счет уплаты налогов, взносов регламентной операцией Зачет аванса по единому налоговому счету в процедуре Закрытие месяца в месяце наступления срока платежа по упрощенному налогу (за 2022 год – 28 марта 2023).

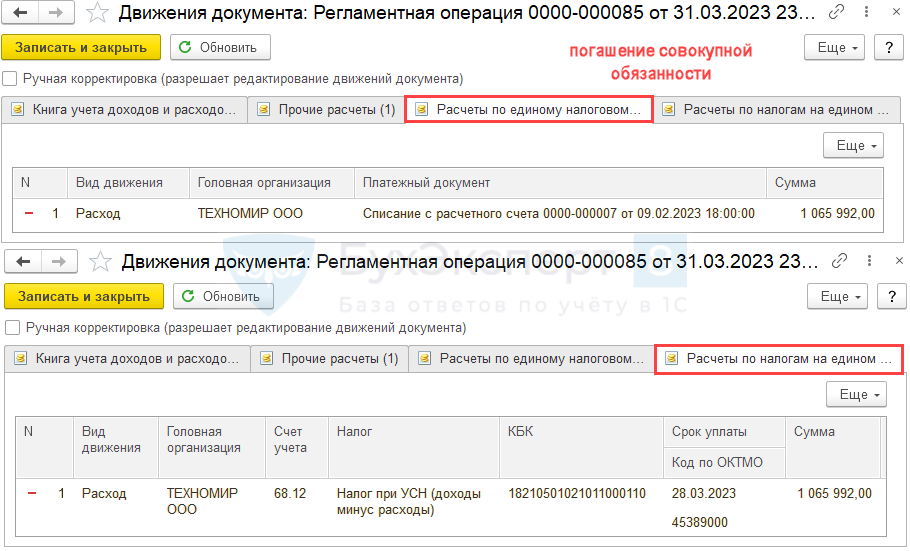

Регламентная операция формирует записи с видом Расход в регистры:

- Расчеты по единому налоговому счету — списана сумма распределяемой оплаты;

- Расчеты по налогам на едином налоговом счете — списаны суммы задолженности по налогам, на которые распределена оплата.

Движения с видом Приход и проводки по переносу задолженности были сделаны в документе Уведомление о начисленных суммах налога и Списании с расчетного счета по уплате ЕНП.

Шаг 17. Закрытие периода

Закройте период для редактирования сотруднику, выполняющего закрытие месяца (Главный бухгалтер) – финальное закрытие в Администрирование — Настройки пользователей и прав — Даты запрета изменения .

Шаг 18. Повторная проверка и сохранение ОСВ

Проверьте по общей ОСВ каждый счет с максимальной аналитикой в Отчеты — Оборотно-сальдовая ведомость и сохраните ОСВ в электронный архив (файл excel).