В программе «1С:Бухгалтерия 8» (ред. 3.0) для ведения учета ИП на патенте (ПСН) выполните следующие настройки. Введите (проверьте) данные ИП. Раздел: Главное – Организации (или раздел: Главное – Реквизиты организации, если в информационной базе ведется учет только по одной организации / ИП).

Проверьте, что заполнены фамилия, имя, отчество, ИНН, основной банковский счет, адрес, налоговая инспекция и др. в соответствующих полях. Кнопка «Записать и закрыть». Установите (проверьте) настройки для учета на ПСН в справочнике Налоги и отчеты. Раздел: Главное – Налоги и отчеты. Проверьте, что в поле «Организация» выбран нужный ИП (поле отображается, если в базе ведется учет по нескольким организациям).

В списке слева выделите подраздел «Система налогообложения», в окне справа установите переключатель в положение «Только патент» (если ИП не совмещает патент с другими системами налогообложения). В списке слева выделите подраздел «Патенты», в окне справа перейдите по ссылке «Список патентов».

Как заполнить книгу доходов ИП на патентной системе налогообложения за 2021 год

В открывшейся форме по кнопке «Создать» добавьте новую запись с данными из патента (наименование, удобное для работы в программе, номер патента, срок его действия, налоговая база т. д.). Кнопка «Записать и закрыть». Чтобы в документах программы отображались счета учета операций, а также для настройки учета начислений по сотрудникам (если у ИП есть наемные работники), установите флажок «Показывать счета учета в документах» в разделе Главное – Персональные настройки. Для отражения розничных продаж в документе «Отчет о розничных продажах» установите флажок «Патент».

Источник: www.vdgb.ru

Автоматическое распределение расходов между УСН и ПСН в 1С: как действовать бухгалтеру

При совмещении систем налогообложения УСН и ПСН индивидуальные предприниматели обязаны вести раздельный учёт доходов и расходов. Приведём пример: ИП реализует товары оптом, находясь на упрощённой системе, а для осуществления розничной торговли у него открыт патент. Выручка от оптовой торговли попадает в КУДиР, а выручка от розницы в Книгу доходов по патенту. Тоже самое происходит с расходами. Заработная плата продавца в отделе оптовых продаж относится к УСН, а в отделе розничных — к ПСН.

Патентная система налогообложения для ИП в 2023 году

Но что делать, если это один и тот же продавец? Куда должны попадать расходы на его оплату труда? Ответ прост: они должны распределяться. В пункте 8 статьи 346.18 НК сказано, что если расходы невозможно разделить между специальными режимами, то их надо распределить пропорционально долям доходов в общем объеме доходов.

Раньше нам приходилось делать это вручную, но теперь, начиная с релиза 3.0.110.29 программного продукта 1С: Бухгалтерия предприятия ред. 3.0, появился специальный алгоритм автоматического распределения. О нем и пойдет речь в этой публикации. Долгих полтора года с момента ввода ПСН мы ждали появления в документах в поле «Расходы УСН» третьего значения «Распределяются».

И вот свершилось! Рассмотрим более подробно, как же выбор этого значения влияет на расчет налогов УСН и ПСН.

Распределение расходов при их оплате

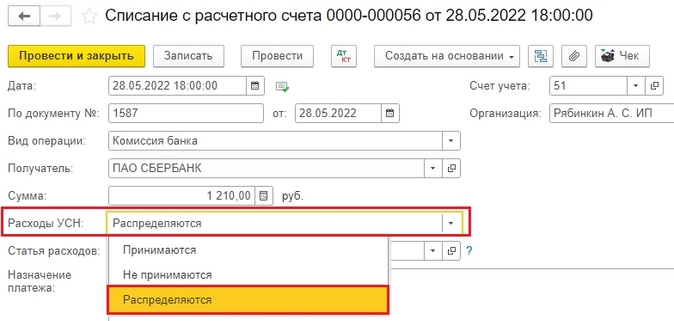

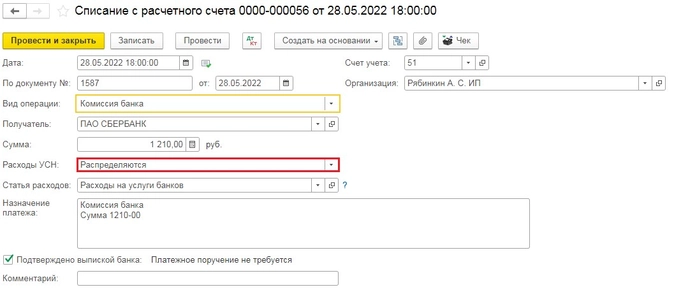

Перейдём к практической части. Возьмём за пример ИП Рябинкина, который совмещает две системы налогообложения: УСН 15% и Патент. Предположим, что в конце каждого месяца банк по договору расчётно-кассового обслуживания удерживает у него комиссию за ведение расчётного счёта. При этом, данный расчётный счёт используется обеими системами налогообложения.

Значит, такие расходы следует поставить к распределению. Перейдём в раздел «Банк и касса» и выберем пункт «Банковские выписки». Затем найдём документ «Списание с расчётного счёта» с видом операции «Комиссия банка» и откроем его.

Если ваша программа обновлена до нужного релиза, то вы сможете установить в графе «Расходы УСН» признак «Распределяются». После чего «Провести и закрыть» документ.

В проводках документа вы увидите, что данные расходы не попадают в КУДиР. Когда закончится месяц, программа проанализирует доходы на двух системах налогообложения и произведёт распределение данного расхода при помощи обработки «Закрытие месяца».

В проводках документа вы увидите, что данные расходы не попадают в КУДиР. Когда закончится месяц, программа проанализирует доходы на двух системах налогообложения и произведёт распределение данного расхода при помощи обработки «Закрытие месяца».

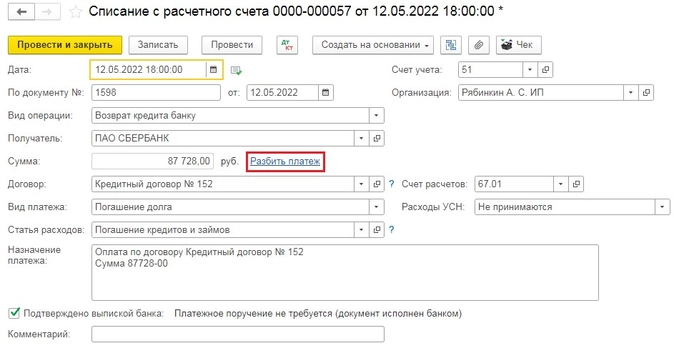

При этом часть платежа — это погашение основного долга, которое не является расходами предпринимателя, как и сам кредит не являлся доходами, а вторая часть — это проценты по кредиту, которые должны распределяться, так как заёмные средства были использованы не на одну отрасль, а на обе.

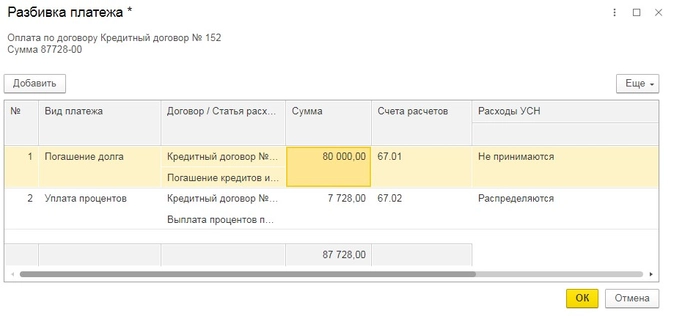

Перейдём в документ «Списание с расчётного счёта» с видом операции «Возврат кредита банку» и рядом с суммой документа нажмём на кнопку «Разбить платёж». В открывшемся окне добавим ещё одну строку, и таким образом разобьём платёж:

- В графе погашения основного долга оставим сумму 80 000 рублей — не принимаются к расходам УСН.

- А во второй строке укажем вид платежа «Уплата процентов» — распределяются.

Затем нажмём на «ОК» и проведём изменённый документ.

Распределение расходов на услуги поставщиков

В 2023 году УСН пользуются много организаций. Это выгодный, удобный спецрежим, но и трудный, с постоянными изменениями законодательства.

Бухгалтеры путаются в упрощенке, поэтому мы создали программу профессиональной переподготовки «Главный бухгалтер на УСН» .

В курсе 13 тестов, письменные домашние задания, более 20 чек-листов и гайдов по изменениям. Эксперты по бухгалтерскому и налоговому учету научат всему, что нужно знать при работе с УСН.

Станьте профессионалом в УСН

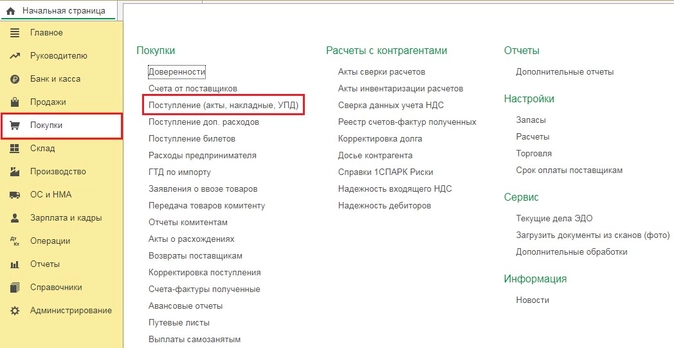

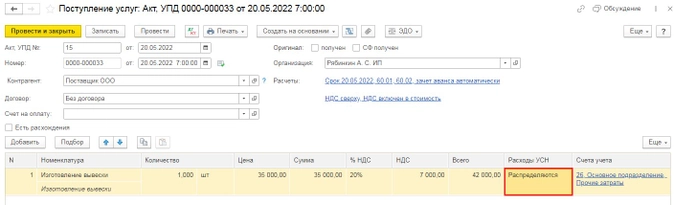

Далее мы с вами рассмотрим распределение расходов, связанных с принятием актов на оказание услуг от наших поставщиков. Например, мы заказали вывеску для нашего магазина, и хотим эти затраты распределить между налоговыми системами. Перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего окна выберем «Услуги (акт, УПД)». Заполним шапку документа реквизитами из первичного документа, затем добавим в табличной части строку и укажем расходы с видом «Распределяются», после чего нажмём на кнопку «Провести и закрыть».

Распределение материальных расходов

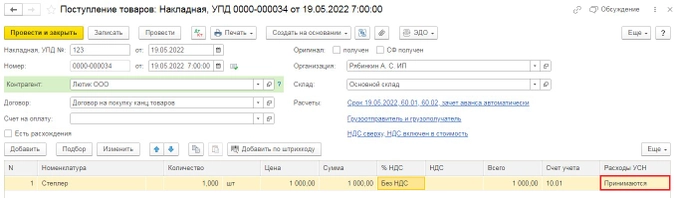

При списании стоимости материалов к распределению важным нюансом является то, как они были приобретены. Так, при оприходовании материалов от поставщика обязательно укажите в графе «Расходы УСН», что они «Принимаются», иначе распределить их не удастся. И так, начнём с документа поступления, для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)».

В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего окна выберем «Товары (накладная, УПД)». Заполним шапку документа реквизитами из товарной накладной, затем добавим в табличной части строку и укажем, например, канцелярские товары. В графе «Расходы УСН» укажем, что они «Принимаются».

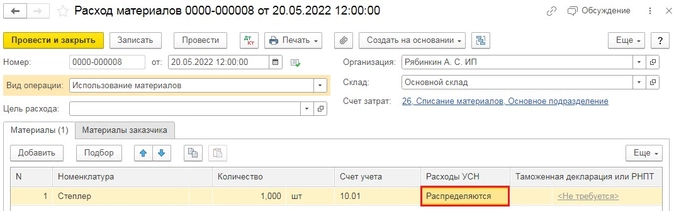

После чего проведём документ и на основании него введём документ «Расход материалов». Также этот документ можно открыть с разделов «Производство» и «Склад» — «Расход материалов (Требования-накладные)». В табличной части данного документа необходимо установить, что данные расходы распределяются между налоговыми системами и провести документ.

Распределение расходов между УСН и ПСН

Как уже говорилось ранее, само распределение происходит в обработке «Закрытие месяца».

Важный момент: программа производит распределение с периодичностью — раз в квартал, а не в месяц, поэтому не при каждом закрытии месяца мы увидим такую операцию.

Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца». Укажем месяц, на который заканчивается квартал и нажмём на кнопку «Выполнить закрытие месяца».

После успешного закрытия проанализируем распределение расходов. Для этого сначала составим пропорцию из доходов предпринимателя.

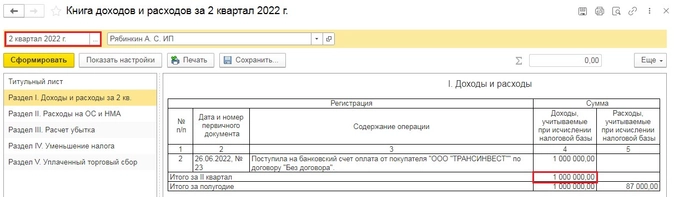

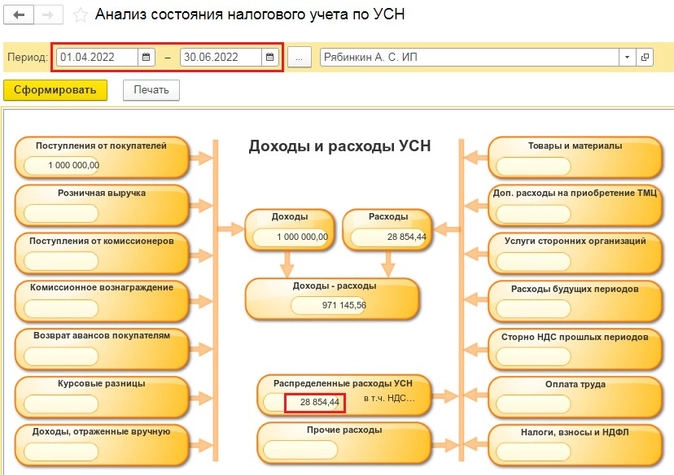

Перейдём в раздел «Отчёты» и выберем пункты «Книга доходов и расходов УСН» и «Книга доходов по патенту». Из КУДиР мы видим, что за второй квартал предприниматель зарегистрировал 1 млн. рублей доходов.

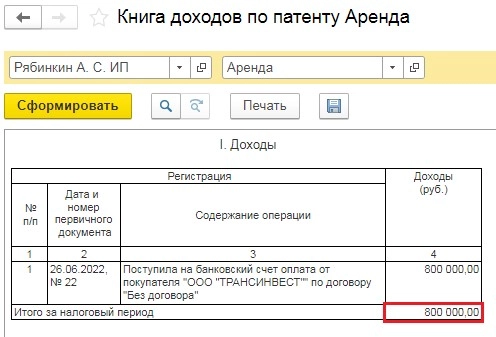

Из Книги доходов по патенту мы видим, что доход по патенту составил 800 тысяч рублей.

Итого доходы предпринимателя за 2 квартал 2022 года составили 1 800 тысяч рублей.

- Считаем пропорцию, для этого доход, полученный на УСН, мы делим на общий доход за квартал, то есть: 1 000 000 / 1 800 000 = 0,5555555555555556.

- Соответственно, если комиссия банка составила 1 210 рублей, то в расходы УСН попадёт 1210 * 0,5555555555555556 = 672,22 рубля

- Если проценты по кредиту составили 7 728 рублей, то в расходы УСН попадёт 7728 * 0,5555555555555556 = 4 293,33 рубля

- Если затраты на вывеску составили 42 000 рублей, то в расходы УСН попадёт 42000 * 0,5555555555555556 = 23 333,33 рубля

- И, наконец, если стоимость списанного степлера 1 000 рублей, то в расходы УСН попадёт 1000 * 0,5555555555555556 = 555,56 рублей.

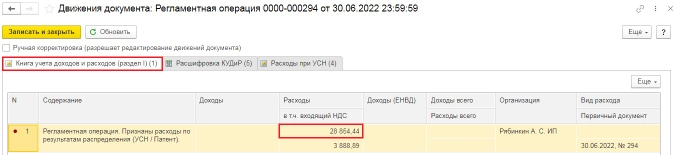

Итого: 28 854,44 рубля.

Возвращаемся в обработку «Закрытие месяца», нажимаем на операцию «Распределение расходов между УСН и ПСН» и из выпадающего меню выбираем пункт «Показать проводки».

Также в открытом окне можно перейти на соседние вкладки и проанализировать расходы, которые были распределены. Или перейти в раздел «Отчёты» и выбрать пункт «Анализ учёта по УСН» и сформировать его за 2й квартал.

Если нажать на сумму распределённых расходов, то выйдет таблица с расшифровкой:

Источник: www.klerk.ru

Патентная система налогообложения: для кого создана и как работает

Патентная система налогообложения введена в действие главой 26.5 Налогового кодекса для упрощения учета и отчетности индивидуального предпринимателя (ИП). В соответствии с ее нормами начинающий бизнесмен, а также и со стажем, приобретает патент на желаемый срок максимум до 12 месяцев и не подает никаких деклараций в налоговую инспекцию.

Оплаченный патент приравнивается к налогу, направленному в бюджет. Его стоимость рассчитывается как произведение суммы потенциального дохода, установленной законом соответствующего субъекта, на максимальную ставку 6 %. Местные власти вправе ее уменьшать. Однако оформить патент ИП вправе только на определенные виды деятельности.

Их перечень установлен статьей 346.43 НК РФ и включает различные услуги, в том числе производственного характера. В 2020 году применять ПСН можно для 63 видов деятельности. При этом отдельно по регионам этот список может быть дополнен, но ни в коем случае не уменьшен.

Кроме того, в текущем году региональным властям разрешается принимать законы, позволяющие объединять в одном патенте несколько схожих видов деятельности. А это значит, что на каждый из них приобретать отдельный патент не нужно. Достаточно подать одно заявление для работы по нескольким направлениям.

Когда и куда нужно подавать заявление на получение патента

- лично или через своего представителя с нотариально заверенной доверенностью;

- по почте ценным письмом с описью вложения;

- по ТКС в электронном виде с электронной подписью.

В течение пяти рабочих дней со дня получения такого заявления налоговая инспекция обязана выдать предпринимателю патент или уведомление об отказе в нем с указанием причин.

ИП на патенте без работников не подает отчетность в госорганы

ИП на ПСН может вести свой бизнес единолично, не нанимая работников. В этом случае он не сдает декларации в Федеральную налоговую службу (ФНС) и отчеты в Пенсионный фонд (ПФР) и Фонд социального страхования (ФСС). ИП на ПСН без работников делает только платежи на обязательное медицинское страхование и в ПФР за себя.

- >на бумаге: форма приобретается и заполняется вручную;

- в электронном виде: формируется с помощью онлайн-сервисов.

Книга учета доходов направляется для проверки в налоговую инспекцию по окончанию действия патента. Отчетность в Росстат сдается в определенных случаях, предусмотренных законодательством.

ИП на патенте с работниками сдает отчеты в ФНС, ПФР и ФСС

Индивидуальный предприниматель на ПСН с работниками также не представляет декларации в налоговую инспекцию. Однако у него помимо Книги учета доходов целый перечень отчетов перед госорганами. Какую отчетность сдает ИП на патенте с работниками, куда и в какие сроки смотрите ниже в таблице.

Срок подачи в 2020 году

За год – до 1 апреля

Сведения о среднесписочной численности

По итогам 1-го квартала – до 30 апреля

По итогам полугодия – до 31 июля

По итогам 9 месяцев – до 31 октября

По итогам года – до 1 апреля (следующего года)

Расчет по страховым взносам

По итогам 1-го квартала – до 30 апреля

По итогам полугодия – до 30 июля

По итогам 9 месяцев – до 30 октября

По итогам года – до 30 января (следующего года)

Ежемесячно до 15 числа месяца, следующего за отчетным

Ежемесячно15 числа месяца,

следующего за отчетным

Ежегодно в срок до 31 марта года, следующего за отчетным

На бумаге или в электронном виде:

за 1-й квартал – 20 или 25 апреля;

за 2-й квартал – 20 или 25 июля;

за 3-й квартал – 20 или 25 октября;

за 4-й квартал – 20 или 25 января 2021 года

Важно! Отдельная декларация по патенту после его оплаты не подается.

Какая отчетность представляется при совмещении ПСН с УСН

- Книгу доходов и расходов по УСН;

- Книгу доходов по ПСН.

Предприниматель должен относить доходы к одному или другому виду деятельности. Но с доходами, как правило, все ясно. Вопросы возникают с расходами. Бывает такое, что предприниматель не может отнести какой-либо вид расхода на соответствующий вид деятельности, например, зарплату работников, аренду офиса. Такой расход приходится распределять пропорционально доходу, полученному от каждого вида деятельности в отдельности.

Предприниматель при совмещении спецрежимов УСН и ПСН должен помимо прочей отчетности сдавать и декларацию по УСН. И еще один очень важный момент! Налог при ПСН уменьшить на уплаченные страховые взносы ИП не вправе. Но он может сократить на всю сумму страховых взносов налог по УСН (Письмо Минфина России №03-11-11/19849 от 07.04.2016).

Каковы основные причины для утраты права на применение ПСН

- с начала календарного года доходы налогоплательщика от реализации, по всем видам предпринимательской деятельности на ПСН превысили 60 млн рублей;

- в течение налогового периода средняя численность наемных работников по всем видам предпринимательской деятельности на ПСН превысила 15 человек;

- в течение налогового периода ИП, занятый в розничной торговле, реализовал товары, не относящиеся к этой сфере деятельности в соответствии с пп. 1 п. 3 ст. 346.43 НК РФ.

ИП, утративший право на применение ПСН или прекративший предпринимательскую деятельность на этом спецрежиме до истечения срока действия патента, вправе перейти опять на ПСН по этому же виду деятельности, но не ранее, чем со следующего календарного года.

Источник: taxcom.ru