Расчет по форме 4-ФСС за полугодие 2022 года предоставляется по новой форме, утвержденной приказом ФСС России от 14.03.2022 № 80.

Расчет необходимо представить не позднее

20 июля 2022 года – на бумажном носителе;

25 июля 2022 года – в форме электронного документа.

Подготовка к составлению расчета по форме 4-ФСС.

При составлении расчета по форме 4-ФСС в программах большинство показателей во всех разделах отчета заполняются автоматически. Перед формированием отчета рекомендуется проверить полноту и корректность ведения учета в программах.

Подготовка к составлению расчета по форме 4-ФСС.

Общие сведения об организации

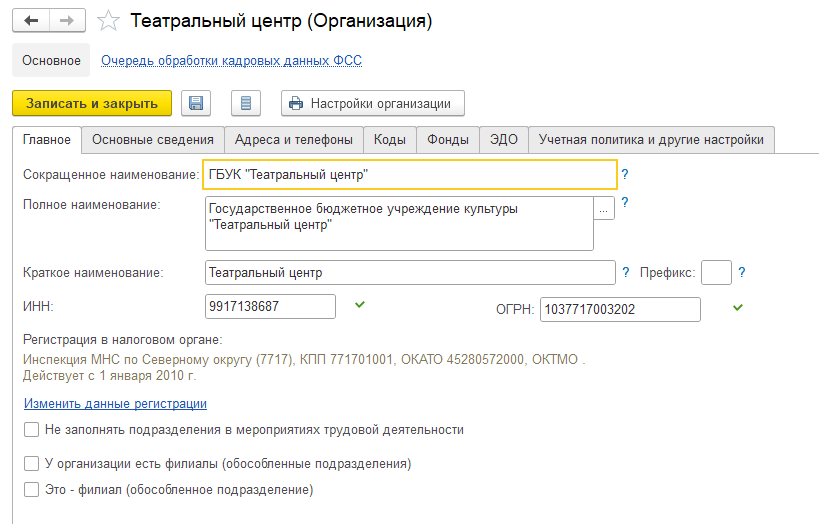

Для корректного заполнения расчета для организации должны быть указаны: наименование в соответствии с учредительными документами, коды ИНН, КПП, ОГРН, ОКВЭД, регистрационный номер страхователя, код подчиненности, адрес регистрации и данные о руководителе организации. Необходимые сведения указываются в программе 1С:Зарплата и кадры государственного учреждения 8 в справочнике Организации (раздел Настройка – Организации) (рис. 1).

Как заполнить отчет 4 ФСС за 1 квартал 2022 года

Сведения о тарифе страховых взносов

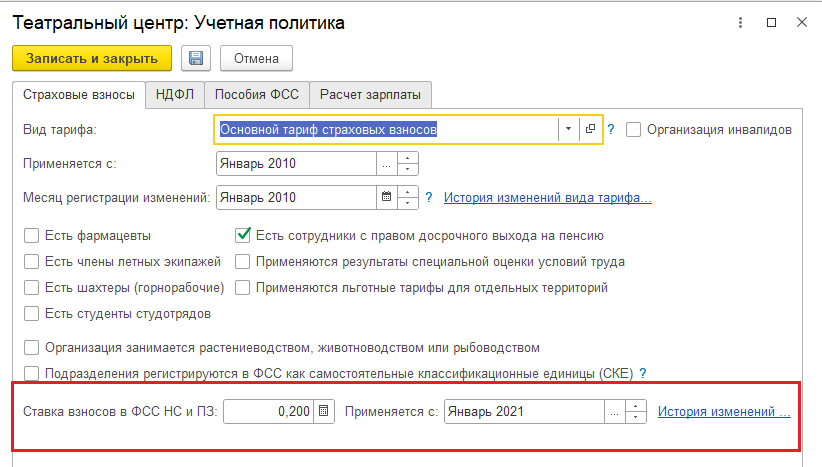

Тариф взноса на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний устанавливается страхователю на каждый год территориальным органом ФСС РФ в зависимости от класса профессионального риска осуществляемого страхователем вида деятельности. Установленный размер тарифа вводится в поле Ставка взносов в ФСС НС и ПЗ с указанием даты начала его применения в форме настройки учетной политики организации (раздел Настройка – Организации – закладка Учетная политика и другие настройки – ссылка Учетная политика – закладка Страховые взносы). Причем размер ставки указывается с учетом скидки/надбавки (если для страхователя она установлена), т. е. результирующая ставка, по которой должны исчисляться страховые взносы.

Учет доходов для целей начисления страховых взносов

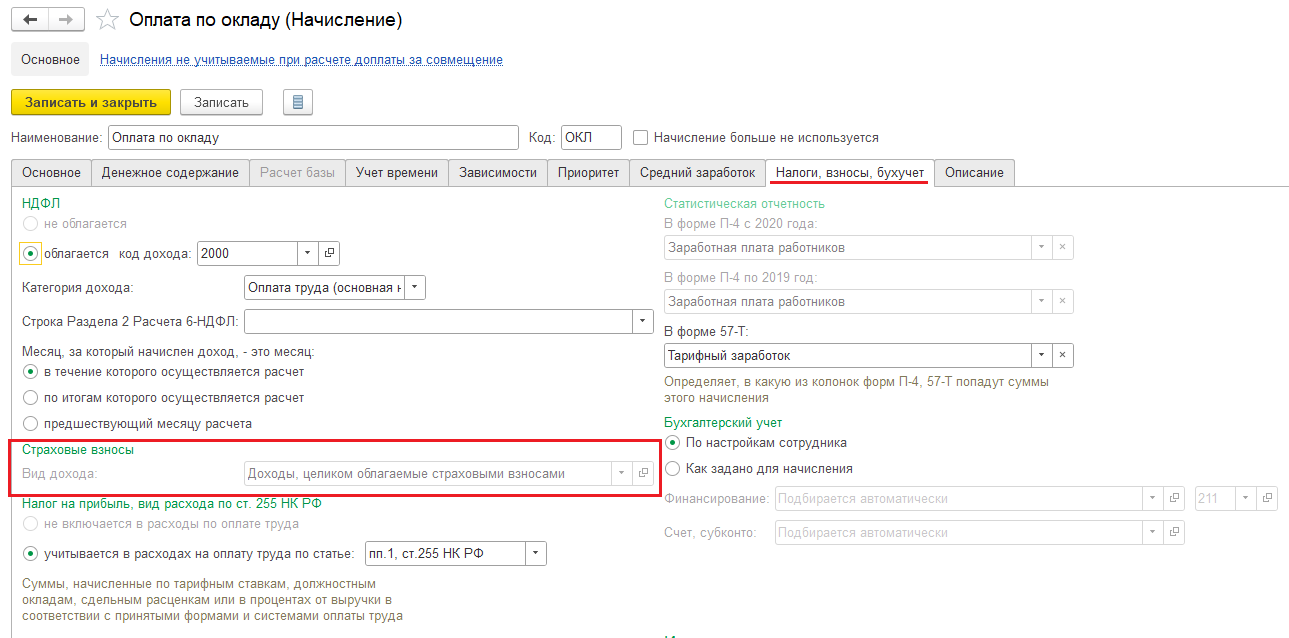

Для корректного учета доходов, полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений, с помощью которых в программе производятся начисления сотрудникам за отработанное и неотработанное время. Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начисления (раздел Настройка – Начисления). Для каждого вида начисления на закладке Налоги, взносы, бухучет в разделе Страховые взносы должен быть указан вид дохода для целей исчисления страховых взносов (рис. 3).

При проведении документов, с помощью которых производятся начисления в пользу физических лиц (например, документы Начисление зарплаты и взносов, Премии, Материальная помощь, Увольнение), фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Эти данные используются для определения базы для начисления страховых взносов и заполнения таблицы 1 расчета. Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета Анализ взносов в фонды (раздел Налоги и взносы – Отчеты по налогам и взносам – Анализ взносов в фонды – вариант отчета ФСС (несч. случаи, профзаболевания).

Урок 22. Как сделать отчет 4-ФСС в 2022

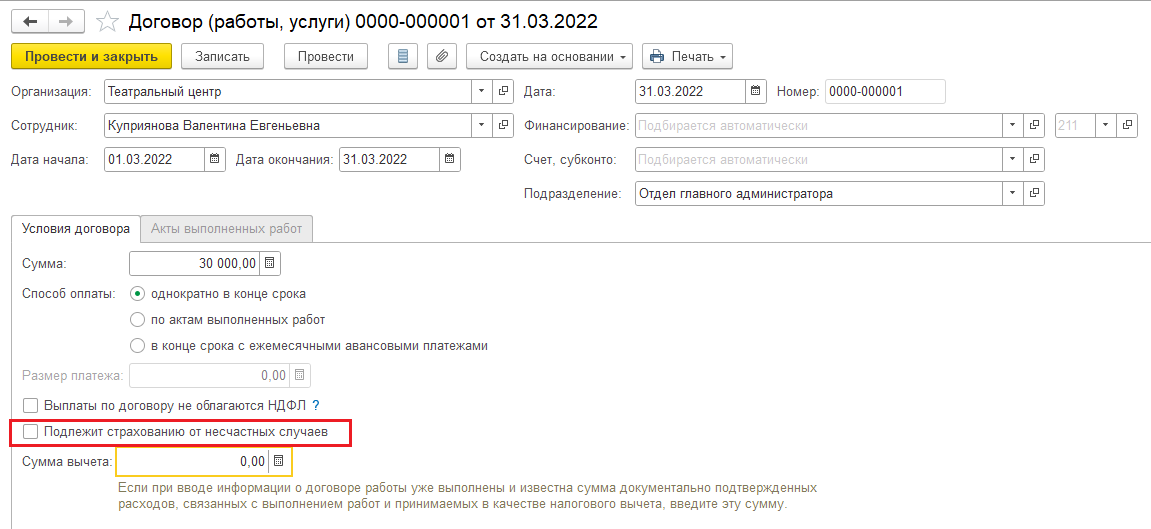

Вознаграждения по договорам ГПХ облагаются страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний только в том случае, если эта обязанность предусмотрена договором (абз. 4 пп. 1 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ).

Если такая обязанность предусмотрена договором, то в документе Договор (работы, услуги) установите флажок Подлежит страхованию от несчастных случаев (рис. 4). В этом случае вознаграждение будет облагаться взносами на ОПС, ОМС и в ФСС на НС и ПЗ, кроме обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

Начисление страховых взносов

Страховые взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний исчисляются отдельно по каждому физическому лицу. Предельная величина базы для этих взносов законодательством не предусмотрена.

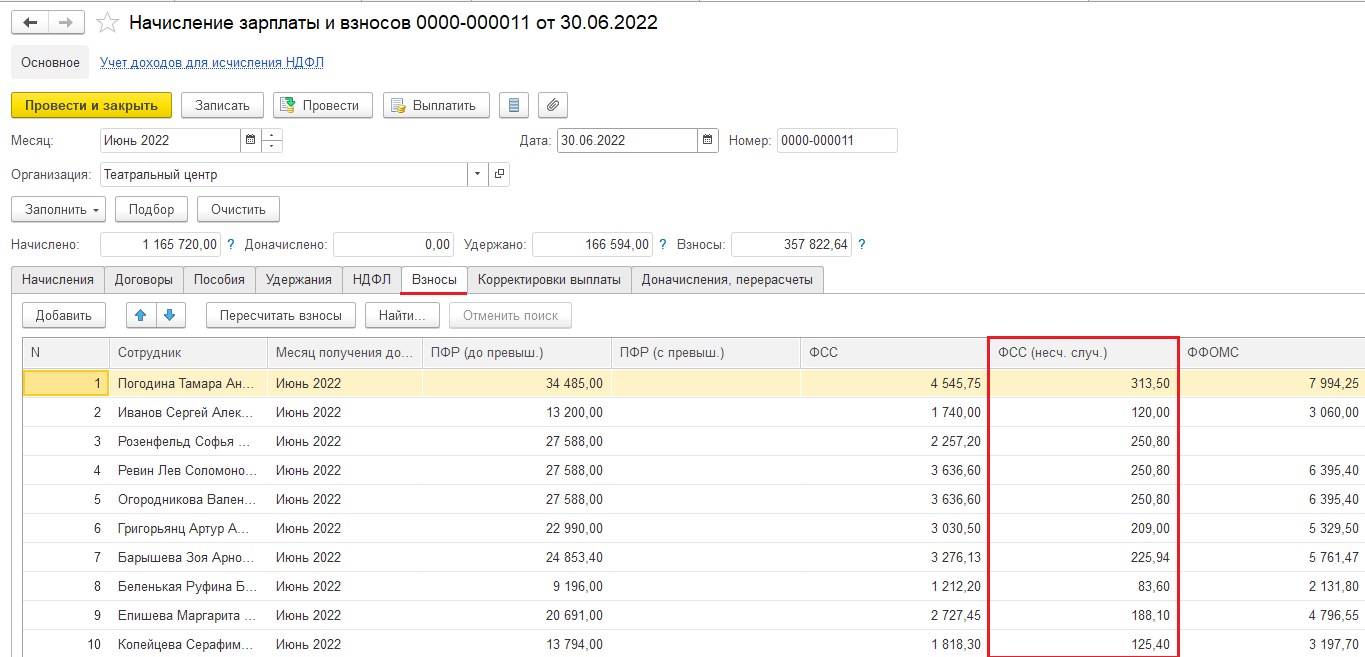

Расчет страховых взносов в программе производится с помощью документа Начисление зарплаты и взносов при выполнении процедуры заполнения документа или другого документа, которым произведено начисление взносов (Увольнение, Отпуск по уходу за ребенком). Суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладках Взносы документа, Начисление зарплаты и взносов (рис. 5). При проведении документа фиксируются суммы исчисленных страховых взносов. На основании этих данных в расчете заполняются сведения о суммах страховых взносов в таблице 1 (также в таблице 1.1, если у страхователя есть структурные подразделения, выделенные в СКЕ).

Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета Анализ взносов в фонды. Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета Проверка расчета взносов (раздел Налоги и взносы – Отчеты по налогам и взносам – Проверка расчета взносов – вариант отчета ФСС_НС).

Начисление взносов с выплат в пользу инвалидов

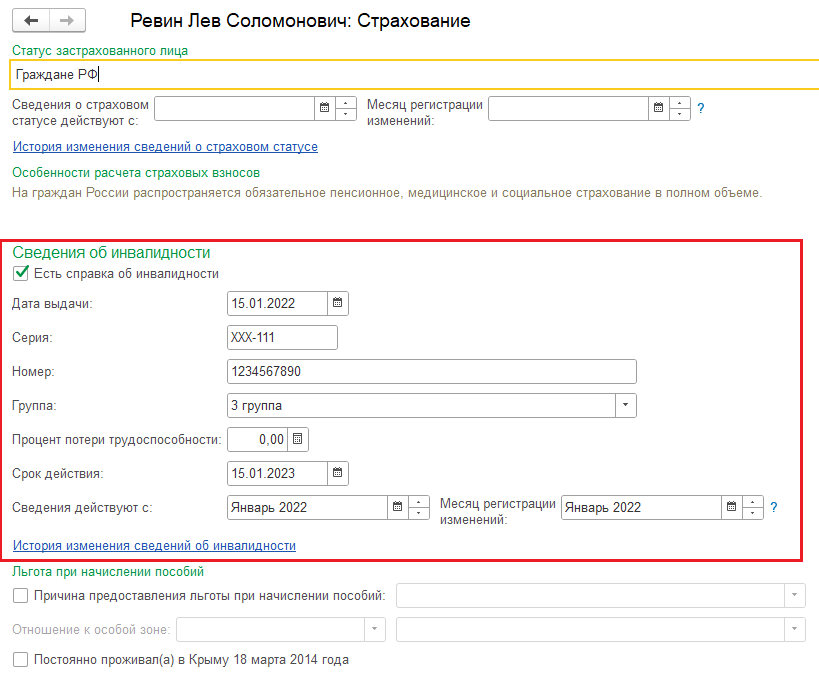

Если в организации работают инвалиды I, II или III группы, в отношении выплат которых страховые взносы на страхование от несчастных случаев и профессиональных заболеваний уплачиваются в размере 60% от страхового тарифа (этим правом могут воспользоваться как организации, так и предприниматели (ст. 2 Федерального закона от 21.12.2021 № 413-ФЗ, ст.

2 Федерального закона от 22.12.2005 № 179-ФЗ), то необходимо заполнить сведения об инвалидности в программе (рис. 6). В расчете по форме 4-ФСС сумма начислений в пользу физических лиц – инвалидов показывается отдельно в графе 4 таблицы 1 (также в таблице 1.1, если у страхователя есть структурные подразделения, выделенные в СКЕ). Также на титульном листе расчета автоматически подсчитывается численность работающих инвалидов.

Обратите внимание, в предыдущие годы (до 2022 года) льготу в виде уплаты взносов в меньшей сумме (60 процентов от установленного тарифа) могли применять ИП, которые производят выплаты в денежной и (или) натуральной формах работникам – инвалидам I, II или III группы (например, ст. 2 Федерального закона от 22.12.2020 № 434-ФЗ). Федеральным законом от 21.12.2021 № 413-ФЗ уточняется, что с 01.01.2022 ИП смогут платить взносы в размере 60 процентов от назначенного тарифа с выплат сотрудникам — инвалидам I, II или III группы, только с выплат в натуральной форме в виде товаров, работ, услуг (ст. 2 Федерального закона от 21.12.2021 № 413-ФЗ). Следовательно, в 2022 году ИП, которые указанной категории работников производят денежные выплаты, должны будут с таких сумм платить взносы «на травматизм» в полном размере.

Начисление взносов с выплат в пользу иностранцев

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний платятся за всех иностранных граждан независимо от их статуса (п. 2 ст. 5 Федерального закона от 24.07.1998 № 125-ФЗ). Статьей 20.2 Федерального закона от 24.07.1998 № 125-ФЗ не предусмотрено освобождение от обложения страховыми взносами выплат в пользу работников–иностранцев.

Данные о расходах на страхование

С 01.01.2021 ФСС РФ за счет средств обязательного социального страхования от несчастных случаев и профессиональных заболеваний напрямую выплачивает застрахованным лицам обеспечение по данному страхованию в виде (Федеральный закон от 29.12.2020 № 478-ФЗ):

- пособия по временной нетрудоспособности, назначаемые в связи с несчастным случаем на производстве;

- пособия по временной нетрудоспособности в связи с профессиональными заболеваниями;

- оплату отпуска для санаторно-курортного лечения (сверх ежегодного оплачиваемого отпуска) на весь период лечения и проезда к месту лечения и обратно.

Расходы по этому виду социального страхования, произведенные работодателем, больше не засчитываются в счет уплаты страховых взносов на страхование от несчастных случаев и профессиональных заболеваний и соответственно в расчете по форме 4-ФСС не отражаются.

Выплата прочих видов обеспечения по страхованию (в виде единовременной и ежемесячной страховых выплат, оплаты дополнительных расходов, связанных с медицинской, социальной и профессиональной реабилитацией), предусмотренных Федеральным законом № 125-ФЗ, застрахованному лицу производится также страховщиком, т. е. ФСС РФ (п. 7 ст. 15 Федерального закона № 125-ФЗ).

Данные об уплаченных страховых взносах

Страхователи обязаны уплачивать обязательные платежи по страховым взносам в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж по страховым взносам. Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и (или) нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день (п. 4 ст. 22 Федерального закона № 125-ФЗ).

Сумма страховых взносов, подлежащая перечислению в ФСС РФ, определяется в рублях и копейках (без округления) (п. 5 ст. 22 Федерального закона № 125-ФЗ).

При заполнении новой формы расчета по форме 4-ФСС за полугодие 2022 года данные о перечисленных страховых взносах не отражаются.

Составление расчета по форме 4-ФСС в программах 1С

Расчет по форме 4-ФСС состоит из

- Титульного листа;

- Таблицы 1 «Расчет сумм страховых взносов»;

- Таблицы 1.1 «Расшифровка сведений об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными квалификационными единицами (СКЕ)»;

- Таблицы 2 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ»;

- Таблицы 3 «Численность пострадавших (застрахованных) в связи со страховыми случаями в отчетном периоде»;

- Таблицы 4 «Сведения о результатах проведенной специальной оценки условий труда и проведенных обязательных предварительных и периодических медицинских осмотров работников на начало года».

Составление расчета по форме 4-ФСС:

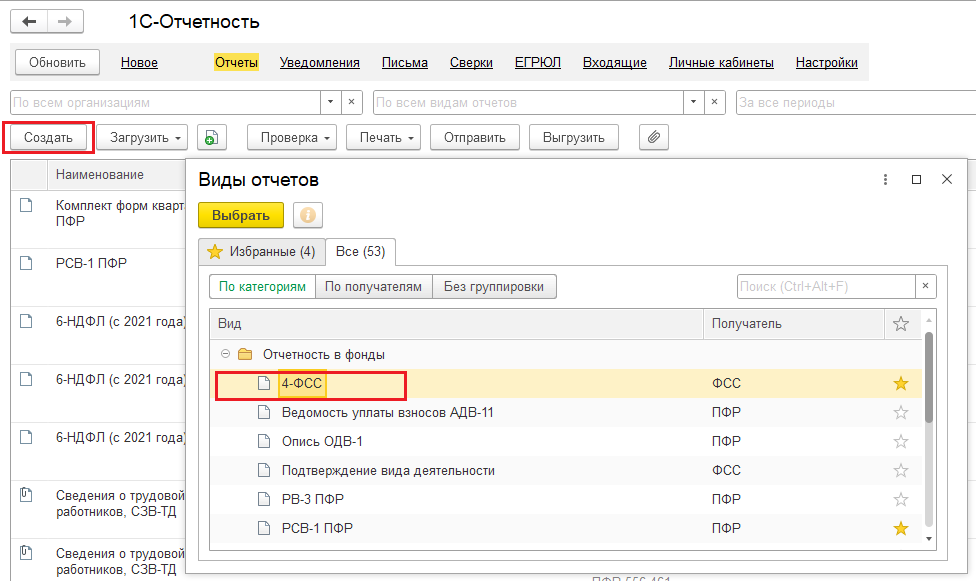

В программе для составления расчета по форме 4-ФСС предназначен регламентированный отчет 4-ФСС (раздел Отчетность, справки – 1С-Отчетность) (рис. 7 и рис. 8).

Для составления отчета необходимо в рабочем месте 1С-Отчетность ввести команду для создания нового экземпляра отчета по кнопке Создать и выбрать в списке доступных отчетов отчет с названием 4-ФСС по кнопке Выбрать.

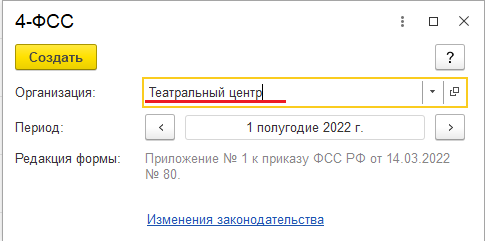

В стартовой форме укажите организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет, и период, за который он составляется. Далее нажмите на кнопку Создать.

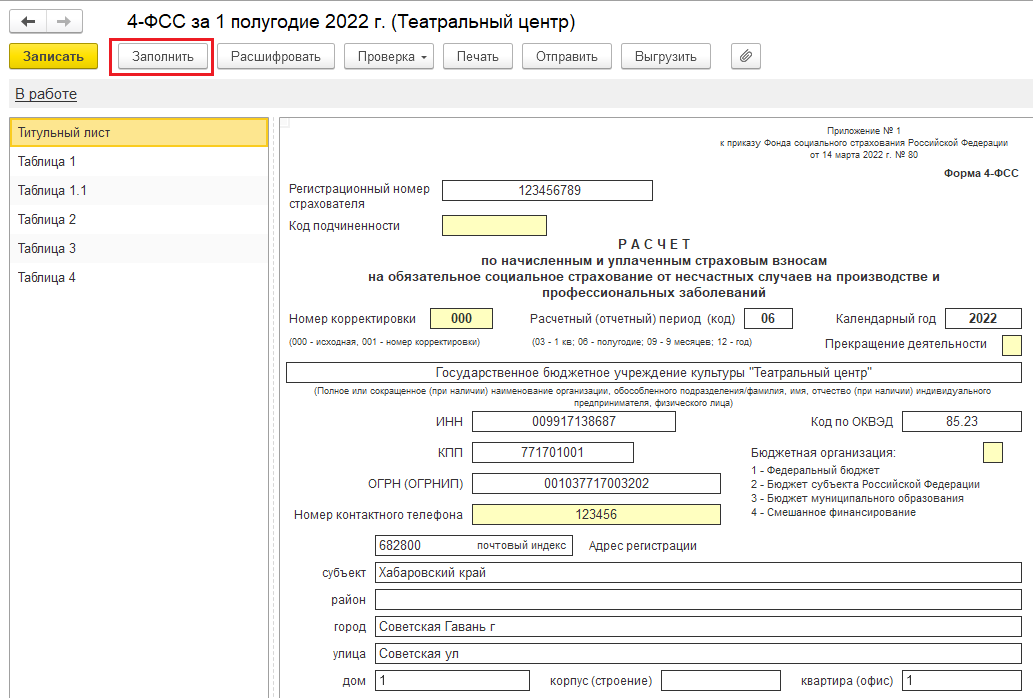

В результате на экран выводится форма нового экземпляра отчета по форме 4-ФСС (рис. 9). Для автоматического заполнения отчета по данным информационной базы нажмите на кнопку Заполнить.

Представление расчета по форме 4-ФСС в органы ФСС РФ

Расчет по форме 4-ФСС представляется страхователями в установленном порядке территориальному органу страховщика по месту их регистрации.

Страхователи, у которых численность застрахованных лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий отчетный период превышает 10 человек, а также вновь созданные (в том числе при реорганизации) организации, у которых численность указанных физических лиц превышает данный предел, представляют расчеты по форме 4-ФСС по форматам и в порядке, которые установлены органом контроля за уплатой страховых взносов, в форме электронных документов, подписанных усиленной квалифицированной электронной подписью (ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ).

Страхователи и вновь созданные организации (в том числе при реорганизации), у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период составляет 10 человек и менее, представляют расчеты на бумажном носителе. Но такие страхователи вправе представлять расчет и в форме электронных документов.

Все страхователи в обязательном порядке представляют титульный лист, таблицу 1 и таблицу 4 расчета по форме 4-ФСС.

В случае отсутствия показателей для заполнения других таблиц расчета (таблицы 1.1, 2, 3) соответствующие таблицы не заполняются и не представляются.

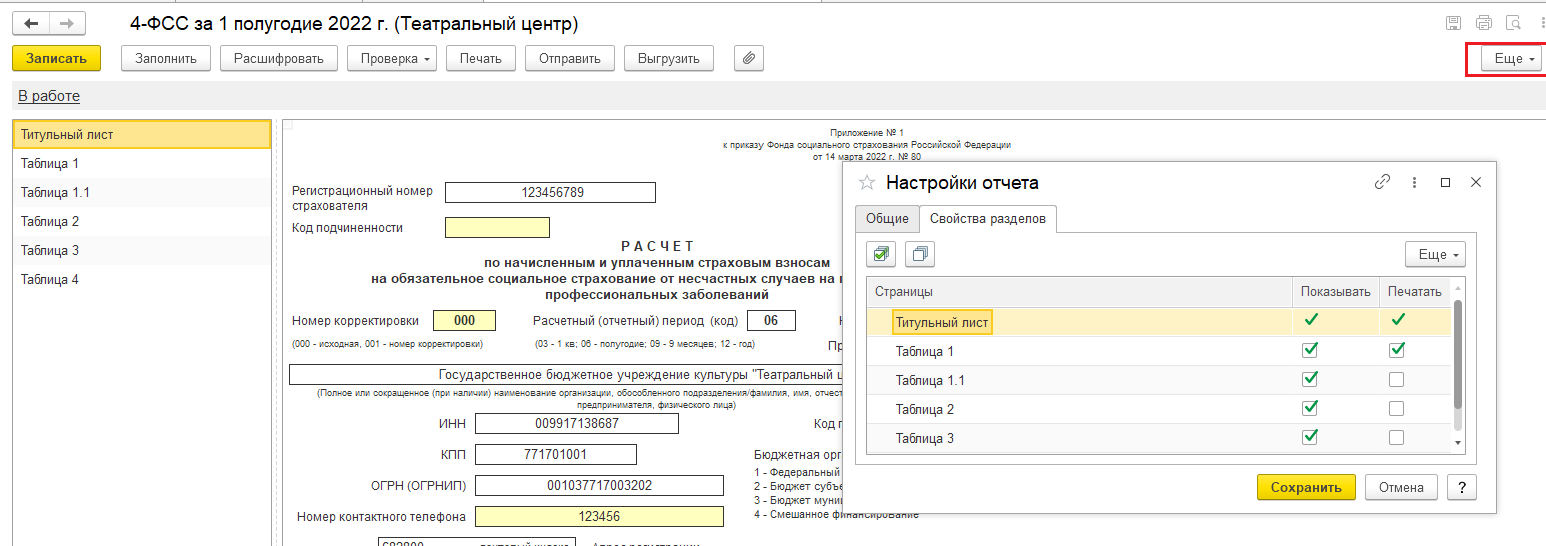

Настройка состава расчета

По умолчанию в форме отчета показываются все разделы и таблицы. Если отдельные таблицы в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме регламентированного отчета и не будут выводиться на печать. Для этого нажмите на кнопку Еще, расположенную в верхней командной панели формы отчета, и выберите пункт Настройка. В форме Настройки отчета на закладке Свойства разделов необходимо снять флажки Показывать и Печатать для этих таблиц (рис. 10.

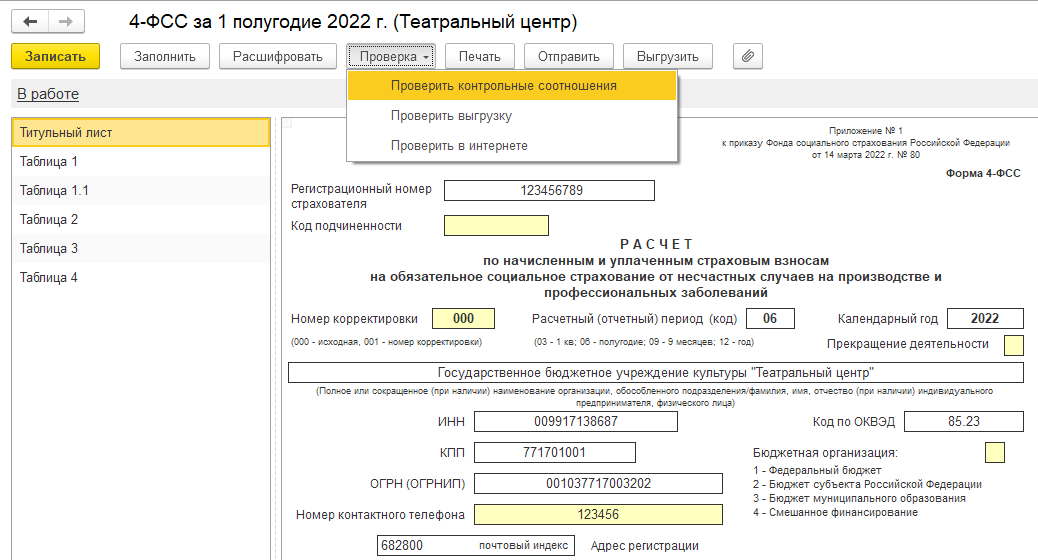

Проверка расчета

После подготовки отчета 4-ФСС его следует записать.

Перед передачей в ФСС РФ рекомендуется проверить расчет на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка – Проверить контрольные соотношения. После нажатия кнопки выводится результат проверки контрольных соотношений показателей.

При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей, которые проверены в отчете 4-ФСС (сняв флажок Отобразить только ошибочные соотношения) (рис. 11). При нажатии на необходимое соотношение показателей в графе Расшифровка соотношений показателей выводится расшифровка, в которой показывается, откуда взялись эти цифры, как они сложились и т. д. А при нажатии в самой расшифровке на определенный показатель программа автоматически показывает на этот показатель в самой форме отчета. Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета (кнопка Еще – Настройка – закладка Общее) установить флажок Проверять соотношения показателей при печати и выгрузке.

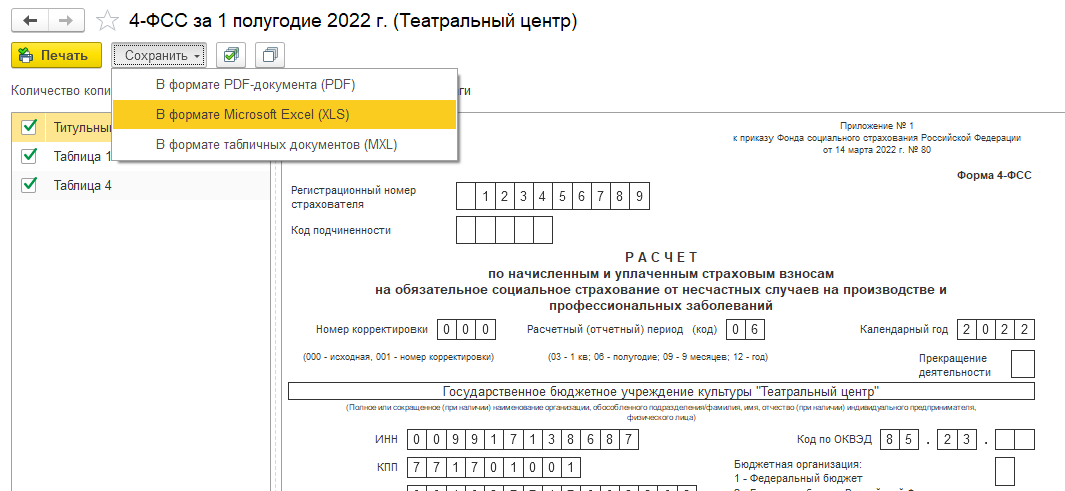

Печать расчета

При необходимости сформировать печатную форму расчета можно по кнопке Печать, расположенной в верхней командной панели формы отчета. При нажатии на кнопку форма отчета сразу будет выводиться на экран для предварительного просмотра и дополнительного редактирования сформированных для печати листов (при необходимости). Далее для печати нажмите на кнопку Печать.

Кроме того, из данной формы (предварительный просмотр) можно сохранить отчет в виде файла в указанный каталог в формате PDF-документа (PDF), Microsoft Excel (XLS) или в формате табличных документов (MXL), нажав на кнопку Сохранить (рис. 12). Имя файлу программа присваивает автоматически.

Выгрузка расчета в электронном виде

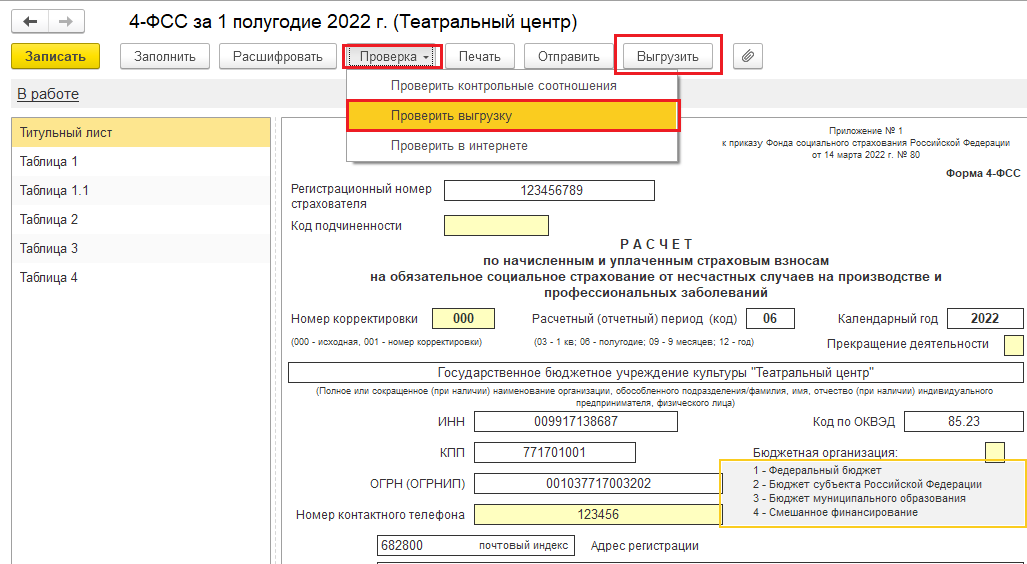

В регламентированном отчете 4-ФСС предусмотрена также возможность выгрузки расчета в электронном виде, в формате, утвержденном ФСС РФ. Если отчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка – Проверить выгрузку.

После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран.

Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо ввести команду Выгрузить и указать в появившемся окне каталог, куда следует сохранить файл расчета (рис. 13). Имена файлам программа присваивает автоматически.

Отправка расчета на портал ФСС РФ

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы без промежуточной выгрузки в файл электронного представления и использования сторонних программ выполнить все действия по представлению расчета по форме 4-ФСС в электронном виде с ЭЦП (если подключен сервис «1С-Отчетность» ).

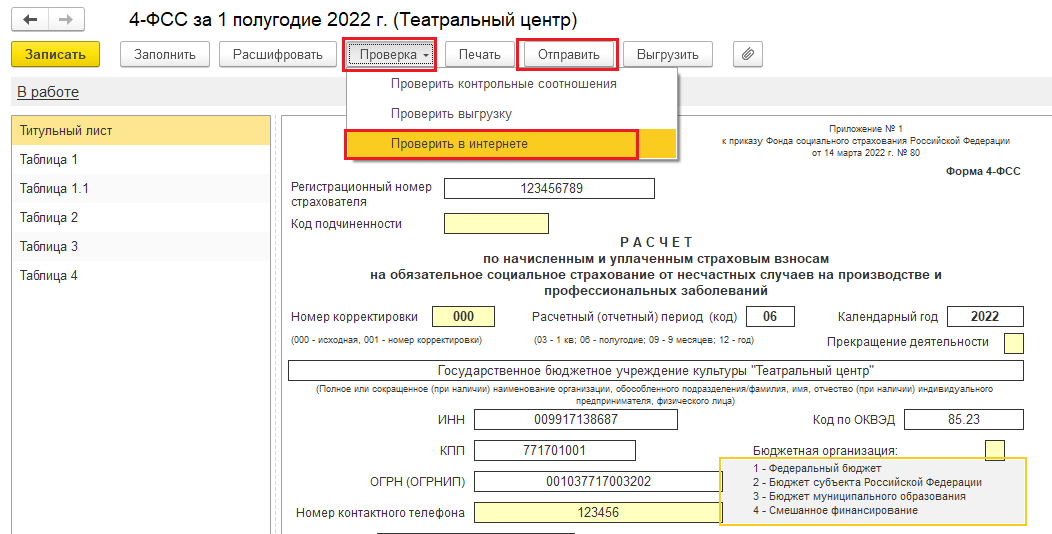

Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения отчета по кнопке Проверка – Проверить в интернете. Для отправки расчета необходимо нажать на кнопку Отправить (рис. 14).

Источник: www.4dk.ru

Заполняем расчет по новой форме 4-ФСС за 9 месяцев 2022 года в «1С:ЗУП» и «1С:ЗКГУ»

Расчет по форме 4-ФСС за 9 месяцев 2022 года предоставляется по форме, утвержденной приказом ФСС России от 14.03.2022 № 80. Расчет необходимо представить не позднее 20 октября 2022 года – на бумажном носителе и 25 октября 2022 года – в форме электронного документа. О том, на что необходимо обратить внимание при заполнении расчета по форме 4-ФСС за 9 месяцев 2022 года в программах «1С:ЗУП» и «1С:ЗКГУ» мы расскажем в новой статье.

Подготовка к составлению расчета по форме 4-ФСС

Общие сведения об организации Для корректного заполнения расчета для организации должны быть указаны: наименование, в соответствии с учредительными документами, коды ИНН, КПП, ОГРН, ОКВЭД, регистрационный номер страхователя, код подчиненности, адрес регистрации и данные о руководителе организации. Необходимые сведения указываются в справочнике Организации.

Сведения о тарифе страховых взносов Тариф взноса на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний устанавливается страхователю на каждый год территориальным органом ФСС РФ в зависимости от класса профессионального риска осуществляемой страхователем вида деятельности. Установленный размер тарифа вводится в поле Ставка взносов в ФСС НС и ПЗ с указанием даты начала его применения в форме настройки учетной политики организации.

Причем размер ставки указывается с учетом скидки/надбавки, т. е. результирующая ставка, по которой должны исчисляться страховые взносы. Учет доходов для целей начисления страховых взносов Для корректного учета доходов, полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений, с помощью которых в программе производятся начисления сотрудникам за отработанное и неотработанное время.

Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начисления. Для каждого вида начисления на закладке Налоги, взносы, бухучет в разделе Страховые взносы должен быть указан вид дохода для целей исчисления страховых взносов.

При проведении документов, с помощью которых производятся начисления в пользу физических лиц, фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Эти данные используются для определения базы для начисления страховых взносов и заполнения таблицы 1 расчета.

Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета Анализ взносов в фонды. Вознаграждения по договорам ГПХ облагаются страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний только в том случае, если эта обязанность предусмотрена договором.

Если такая обязанность предусмотрена договором, то в документе Договор установите флажок Подлежит страхованию от несчастных случаев. В этом случае вознаграждение будет облагаться взносами на ОПС, ОМС и в ФСС на НС и ПЗ, кроме обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством.

Помимо этого, в программе могут регистрироваться прочие доходы, полученные физическими лицами от организации. Для таких доходов для исчисления страховых взносов указывается при регистрации выплат бывшим работникам – в справочнике Виды выплат бывшим сотрудникам, при регистрации прочих доходов физических лиц – в справочнике Виды прочих доходов физлиц, при регистрации авторских договоров с физическими лицами – в справочнике Виды авторских договоров, при регистрации призов, подарков сотрудников – если на стоимость подарка нужно начислить страховые взносы, то в документе Приз, подарок установите флажок Подарок предусмотрен коллективным договором.

Начисление страховых взносов Страховые взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний исчисляются отдельно по каждому физическому лицу. Предельная величина базы для этих взносов законодательством не предусмотрена.

Расчет страховых взносов в программе производится с помощью документа Начисление зарплаты и взносов при выполнении процедуры заполнения документа или другого документа, которым произведено начисление взносов. Суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке Взносы документа Начисление зарплаты и взносов.

При проведении документа фиксируются суммы исчисленных страховых взносов. На основании этих данных в расчете заполняются сведения о суммах страховых взносах в таблице 1. Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета Анализ взносов в фонды.

Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета Проверка расчета взносов. Начисление взносов с выплат в пользу инвалидов Если в организации работают инвалиды I, II или III группы, в отношении выплат которых страховые взносы на страхование от несчастных случаев и профессиональных заболеваний уплачиваются в размере 60% от страхового тарифа, то необходимо заполнить сведения об инвалидности в программе.

В расчете по форме 4-ФСС сумма начислений в пользу физических лиц – инвалидов показывается отдельно в графе 4 таблицы 1. Также на титульном листе расчета автоматически подсчитывается численность работающих инвалидов. В предыдущие годы льготу в виде уплаты взносов в меньшей сумме могли применять ИП, которые производят выплаты в денежной и натуральной формах сотрудникам – инвалидам I, II или III группы.

Федеральным законом от 21.12.2021 № 413-ФЗ уточняется, что с 01.01.2022 ИП смогут платить взносы в размере 60 процентов от назначенного тарифа с выплат сотрудникам — инвалидам I, II или III группы, только с выплат в натуральной форме в виде товаров, работ, услуг. Следовательно, в 2022 году ИП, которые указанной категории сотрудников производят денежные выплаты, должны будут с таких сумм платить взносы «на травматизм» в полном размере.

Начисление взносов с выплат в пользу иностранцев Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний платятся за всех иностранных граждан независимо от их статуса. Статьей 20.2 Федерального закона от 24.07.1998 № 125-ФЗ не предусмотрено освобождение от обложения страховыми взносами выплат в пользу работников–иностранцев.

Данные о расходах на страхование С 01.01.2021 ФСС РФ за счет средств обязательного социального страхования от несчастных случаев и профессиональных заболеваний напрямую выплачивает застрахованным лицам, обеспечение по данному страхованию в виде пособия по временной нетрудоспособности, назначаемого в связи с несчастным случаем на производстве, пособия по временной нетрудоспособности в связи с профессиональными заболеваниями, оплаты отпуска для санаторно-курортного лечения на весь период лечения и проезда к месту лечения и обратно. Расходы по этому виду социального страхования, произведенные работодателем, больше не засчитываются в счет уплаты страховых взносов на страхование от несчастных случаев и профессиональных заболеваний и соответственно в расчете по форме 4-ФСС не отражаются.

Выплата прочих видов обеспечения по страхованию, предусмотренных Федеральным законом № 125-ФЗ, застрахованному лицу производится также страховщиком, т. е. ФСС РФ. Данные об уплаченных страховых взносах Страхователи обязаны уплачивать обязательные платежи по страховым взносам в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж по страховым взносам.

Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Сумма страховых взносов, подлежащая перечислению в ФСС РФ, определяется в рублях и копейках.

Начиная с отчетного периода за полугодие 2022 года в расчете по форме 4-ФСС данные о перечисленных страховых взносах не отражаются. Но, форматом электронного представления предусмотрена выгрузка данных по платежам. Поэтому для соответствия формату в отчет программы добавлен дополнительный раздел с названием Платежи. Таблица этого раздела заполняется автоматически на основании зарегистрированных документов Уплата страховых взносов в фонды.

Составление расчета по форме 4-ФСС

В программе для составления расчета по форме 4-ФСС предназначен регламентированный отчет 4-ФСС. Для составления отчета необходимо в рабочем месте 1С-Отчетность ввести команду для создания нового экземпляра отчета по кнопке Создать и выбрать в списке доступных отчетов отчет с названием 4-ФСС по кнопке Выбрать.

В стартовой форме укажите организацию, для которой составляется отчет, и период, за который он составляется. Далее нажмите на кнопку Создать. В результате на экран выводится форма нового экземпляра отчета по форме 4-ФСС. Для автоматического заполнения отчета по данным информационной базы нажмите на кнопку Заполнить.

Представление расчета по форме 4-ФСС в органы ФСС РФ

Настройка состава расчета По умолчанию в форме отчета показываются все разделы и таблицы. Если отдельные таблицы в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме регламентированного отчета, и не будут выводиться на печать.

Для этого, нажмите на кнопку Еще, расположенной в верхней командной панели формы отчета, и выберите пункт Настройка. В форме Настройки отчета на закладке Свойства разделов необходимо снять флажки Показывать и Печатать для этих таблиц. В форме 4-ФСС нет таблицы с названием Платежи, но в программу она добавлена.

Это связано с тем, что были внесены изменения в формат электронного представления формы расчета и контрольные соотношения для проверки отчета приказом ФСС РФ от 10.06.2022 № 226. Форматом предусмотрена выгрузка данных по платежам. Поэтому для соответствия формату электронного представления в программу добавлен дополнительный раздел – таблица по платежам.

Таблица заполняется автоматически на основании зарегистрированных документов Уплата страховых взносов в фонды. Проверка расчета После подготовки отчета 4-ФСС его следует записать. Перед передачей в ФСС РФ рекомендуется проверить расчет на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка – Проверить контрольные соотношения.

После нажатия кнопки выводится результат проверки контрольных соотношений показателей. При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей, которые проверены в отчете 4-ФСС.

При нажатии на необходимое соотношение показателей, в графе Расшифровка соотношений показателей, выводится расшифровка, в которой показывается: от куда взялись эти цифры, как они сложились и т. д. А при нажатии в самой расшифровке на определенный показатель, программа автоматически показывает на этот показатель в самой форме отчета. Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета установить флажок Проверять соотношения показателей при печати и выгрузке.

Печать расчета При необходимости сформировать печатную форму расчета можно по кнопке Печать, расположенной в верхней командной панели формы отчета. При нажатии на кнопку форма отчета сразу будет выводится на экран для предварительного просмотра и дополнительного редактирования, сформированных для печати листов. Далее для печати нажмите на кнопку Печать.

Кроме того, из данной формы можно сохранить отчет в виде файла в указанный каталог в формате PDF-документа, Microsoft Excel или в формате табличных документов нажав на кнопку Сохранить. Имя файлу программа присваивает автоматически.

Выгрузка расчета в электронном виде В регламентированном отчете 4-ФСС предусмотрена также возможность выгрузки расчета в электронном виде, в формате, утвержденном ФСС РФ. Если отчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка – Проверить выгрузку.

После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку.

Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран. Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо ввести команду Выгрузить и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имена файлам программа присваивает автоматически.

Отправка расчета на портал ФСС РФ В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы, без промежуточной выгрузки в файл электронного представления и использования сторонних программ выполнить все действия по представлению расчета по форме 4-ФСС в электронном виде с ЭЦП. Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения отчета по кнопке Проверка – Проверить в интернете. Для отправки расчета необходимо нажать на кнопку Отправить.

Источник: www.vdgb.ru

Заполняем расчет по новой форме 4-ФСС за первое полугодие 2022 в «1С:ЗУП» и «1С:ЗКГУ»

Расчет необходимо представить не позднее 20 июля 2022 года – на бумажном носителе, 25 июля 2022 года – в форме электронного документа.

Подготовка к составлению расчета

Общие сведения об организации

Для корректного заполнения расчета для организации должны быть указаны: наименование, в соответствии с учредительными документами, коды ИНН, КПП, ОГРН, ОКВЭД, регистрационный номер страхователя, код подчиненности, адрес регистрации и данные о руководителе организации. Необходимые сведения указываются в справочнике Организации.

Сведения о тарифе страховых взносов

Тариф взноса на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний устанавливается страхователю на каждый год территориальным органом ФСС РФ в зависимости от класса профессионального риска осуществляемой страхователем вида деятельности. Установленный размер тарифа вводится в поле Ставка взносов в ФСС НС и ПЗ с указанием даты начала его применения в форме настройки учетной политики организации. Причем размер ставки указывается с учетом скидки/надбавки, т. е. результирующая ставка, по которой должны исчисляться страховые взносы.

Учет доходов для целей начисления страховых взносов

Для корректного учета доходов, полученных физическими лицами, для целей исчисления страховых взносов и для дальнейшего заполнения показателей расчета базы для начисления страховых взносов в расчете рекомендуется также проверить и при необходимости уточнить настройки видов начислений, с помощью которых в программе производятся начисления сотрудникам за отработанное и неотработанное время. Все выплаты и иные вознаграждения в пользу физических лиц в программе начисляются с помощью видов начисления.

Для каждого вида начисления на закладке Налоги, взносы, бухучет в разделе Страховые взносы должен быть указан вид дохода для целей исчисления страховых взносов. При проведении документов, с помощью которых производятся начисления в пользу физических лиц, фиксируется соответствующий вид дохода для целей исчисления страховых взносов. Эти данные используются для определения базы для начисления страховых взносов и заполнения таблицы 1 расчета. Получить данные о формировании базы для начисления страховых взносов можно с помощью отчета Анализ взносов в фонды.

Вознаграждения по договорам ГПХ облагаются страховыми взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний только в том случае, если эта обязанность предусмотрена договором. Если такая обязанность предусмотрена договором, то в документе Договор установите флажок Подлежит страхованию от несчастных случаев. В этом случае вознаграждение будет облагаться взносами на ОПС, ОМС и в ФСС на НС и ПЗ, кроме обязательного социального страхования на случай временной нетрудоспособности и в связи с материнством. Помимо этого, в программе могут регистрироваться прочие доходы, полученные физическими лицами от организации. Для таких доходов для исчисления страховых взносов указывается при регистрации выплат бывшим работникам — в справочнике Виды выплат бывшим сотрудникам, при регистрации прочих доходов физических лиц — в справочнике Виды прочих доходов физлиц, при регистрации авторских договоров с физическими лицами — в справочнике Виды авторских договоров, при регистрации призов, подарков сотрудников — если на стоимость подарка нужно начислить страховые взносы, то в документе Приз, подарок установите флажок Подарок предусмотрен коллективным договором.

Начисление страховых взносов

Страховые взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний исчисляются отдельно по каждому физическому лицу. Предельная величина базы для этих взносов законодательством не предусмотрена.

Расчет страховых взносов в программе производится с помощью документа Начисление зарплаты и взносов при выполнении процедуры заполнения документа или другого документа, которым произведено начисление взносов. Суммы начисленных страховых взносов по каждому физическому лицу отражаются на закладке Взносы документа Начисление зарплаты и взносов. При проведении документа фиксируются суммы исчисленных страховых взносов. На основании этих данных в расчете заполняются сведения о суммах страховых взносах в таблице 1. Получить данные для анализа сумм начисленных страховых взносов можно с помощью отчета Анализ взносов в фонды. Проверить правильность расчета страховых взносов за определенный период можно с помощью отчета Проверка расчета взносов.

Начисление взносов с выплат в пользу инвалидов

Если в организации работают инвалиды I, II или III группы, в отношении выплат которых страховые взносы на страхование от несчастных случаев и профессиональных заболеваний уплачиваются в размере 60% от страхового тарифа, то необходимо заполнить сведения об инвалидности в программе. В расчете по форме 4-ФСС сумма начислений в пользу физических лиц — инвалидов показывается отдельно в графе 4 таблицы 1. Также на титульном листе расчета автоматически подсчитывается численность работающих инвалидов.

Начисление взносов с выплат в пользу иностранцев

Взносы на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний платятся за всех иностранных граждан независимо от их статуса. Статьей 20.2 Федерального закона от 24.07.1998 № 125-ФЗ не предусмотрено освобождение от обложения страховыми взносами выплат в пользу работников—иностранцев.

Данные о расходах на страхование

С 01.01.2021 ФСС РФ за счет средств обязательного социального страхования от несчастных случаев и профессиональных заболеваний напрямую выплачивает застрахованным лицам, обеспечение по данному страхованию в виде пособия по временной нетрудоспособности, назначаемого в связи с несчастным случаем на производстве, пособия по временной нетрудоспособности в связи с профессиональными заболеваниями, оплаты отпуска для санаторно-курортного лечения на весь период лечения и проезда к месту лечения и обратно. Расходы по этому виду социального страхования, произведенные работодателем, больше не засчитываются в счет уплаты страховых взносов на страхование от несчастных случаев и профессиональных заболеваний и соответственно в расчете по форме 4-ФСС не отражаются. Выплата прочих видов обеспечения по страхованию, предусмотренных Федеральным законом № 125-ФЗ, застрахованному лицу производится также страховщиком, т. е. ФСС РФ.

Данные об уплаченных страховых взносах

Страхователи обязаны уплачивать обязательные платежи по страховым взносам в срок не позднее 15-го числа календарного месяца, следующего за календарным месяцем, за который начисляется ежемесячный обязательный платеж по страховым взносам. Если указанный срок уплаты ежемесячного обязательного платежа приходится на день, признаваемый в соответствии с законодательством Российской Федерации выходным и нерабочим праздничным днем, днем окончания срока считается ближайший следующий за ним рабочий день. Сумма страховых взносов, подлежащая перечислению в ФСС РФ, определяется в рублях и копейках. При заполнении новой формы расчета по форме 4-ФСС за полугодие 2022 года данные о перечисленных страховых взносах не отражаются.

Составление расчета

В программе для составления расчета по форме 4-ФСС предназначен регламентированный отчет 4-ФСС. Для составления отчета необходимо в рабочем месте 1С-Отчетность ввести команду для создания нового экземпляра отчета по кнопке Создать и выбрать в списке доступных отчетов отчет с названием 4-ФСС по кнопке Выбрать.

В стартовой форме укажите организацию, для которой составляется отчет, и период, за который он составляется. Далее нажмите на кнопку Создать. В результате на экран выводится форма нового экземпляра отчета по форме 4-ФСС. Для автоматического заполнения отчета по данным информационной базы нажмите на кнопку Заполнить.

Представление расчета

Настройка состава расчета

По умолчанию в форме отчета показываются все разделы и таблицы. Если отдельные таблицы в соответствии с Порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме регламентированного отчета, и не будут выводиться на печать. Для этого, нажмите на кнопку Еще, расположенной в верхней командной панели формы отчета, и выберите пункт Настройка. В форме Настройки отчета на закладке Свойства разделов необходимо снять флажки Показывать и Печатать для этих таблиц.

Проверка расчета

После подготовки отчета 4-ФСС его следует записать. Перед передачей в ФСС РФ рекомендуется проверить расчет на наличие ошибок. Для этого следует воспользоваться кнопкой Проверка — Проверить контрольные соотношения. После нажатия кнопки выводится результат проверки контрольных соотношений показателей.

При этом можно увидеть либо те контрольные соотношения показателей, которые ошибочны, либо все контрольные соотношения показателей, которые проверены в отчете 4-ФСС. При нажатии на необходимое соотношение показателей, в графе Расшифровка соотношений показателей, выводится расшифровка, в которой показывается: от куда взялись эти цифры, как они сложились и т. д. А при нажатии в самой расшифровке на определенный показатель, программа автоматически показывает на этот показатель в самой форме отчета. Кроме того, проверять контрольные соотношения можно при печати и выгрузке, если в настройке отчета установить флажок Проверять соотношения показателей при печати и выгрузке.

Печать расчета

При необходимости сформировать печатную форму расчета можно по кнопке Печать, расположенной в верхней командной панели формы отчета. При нажатии на кнопку форма отчета сразу будет выводится на экран для предварительного просмотра и дополнительного редактирования, сформированных для печати листов. Далее для печати нажмите на кнопку Печать.

Кроме того из данной формы можно сохранить отчет в виде файла в указанный каталог в формате PDF-документа, Microsoft Excel или в формате табличных документов нажав на кнопку Сохранить. Имя файлу программа присваивает автоматически.

Выгрузка расчета в электронном виде

В регламентированном отчете 4-ФСС предусмотрена также возможность выгрузки расчета в электронном виде, в формате, утвержденном ФСС РФ. Если отчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка — Проверить выгрузку.

После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку.

Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран. Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо ввести команду Выгрузить и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имена файлам программа присваивает автоматически.

Отправка расчета на портал ФСС РФ

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы, без промежуточной выгрузки в файл электронного представления и использования сторонних программ выполнить все действия по представлению расчета по форме 4-ФСС в электронном виде с ЭЦП. Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения отчета по кнопке Проверка — Проверить в интернете. Для отправки расчета необходимо нажать на кнопку Отправить.

Заполнение расчета по форме 4-ФСС в программах «1С:Зарплата и кадры государственного учреждения 8» и «1С:Зарплата и управление персоналом 8» производится аналогично.

Источник: spark.ru