Компьютерную программу, организация может приобрести на основании двух договоров:- по договору отчуждения;

— по лицензионному договору.

Договор об отчуждении исключительных прав заключается с правообладателем (п. 1 ст. 1233 ГК РФ) и договор обязательно составляется в письменной форме (п. 2 ст. 1234 ГК РФ).

Если организация приобретает компьютерную программу по договору отчуждения, то эта организация единственная может распоряжаться и использовать эту компьютерную программу (ст. 1234 ГК РФ).

При заключении лицензионного договора право на приобретение компьютерной программы может быть исключительным или неисключительным, и договор обязательно заключается в письменной форме (п. 2 ст. 1235 ГК РФ).

Приобретение компьютерной программы в бухгалтерском учете можно отразить:

1) В составе расходов будущих периодов, если за использование компьютерной программы установлена фиксированная сумма, которая перечисляется единовременно пункт 39 ПБУ 14/2007, пункта 18 ПБУ 10/99.

Списание материалов в «1С бухгалтерия 8,3»

После ввода компьютерной программы в эксплуатацию расходы на ее приобретение, учтенные как расходы будущих периодов, подлежат списанию. Порядок списания расходов, относящихся к нескольким отчетным периодам, организация устанавливает самостоятельно.

При приобретении прав на компьютерную программу по лицензионному договору она признается нематериальным активом, полученным в пользование и ее надо учесть на забалансовом счете пункт 39 ПБУ 14/2007 . Так как в плане счетов не предусмотрен забалансовый счет для учета нематериальных активов, полученных в пользование, то организации самостоятельно заводит забалансовый счет. Этот забалансовы счет надо обязательно закрепить в учетной политике для целей бухучета.

Дебет 97 Кредит 60 (76)

– учтен фиксированный разовый платеж за использование компьютерной программы.

Дебет 20 (23, 25, 26, 44. ) Кредит 97

– списаны расходы на приобретение компьютерной программы.

Дебет 000 «Нематериальные активы, полученные в пользование на основании лицензионного договора»

– стоимость прав на компьютерную программу, полученных в пользование.

2) В составе нематериальных активов, если одновременно выполняются следующие требования пункт 3 и 37 ПБУ 14/2007:

— фактическая (первоначальная) стоимость объекта может быть достоверно определена;

— объект предназначен для использования в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

— организация имеет право на получение экономических выгод, которые данный объект способен приносить в будущем (в том числе организация имеет надлежаще оформленные документы, подтверждающие существование самого актива и права данной организации на результат интеллектуальной деятельности или средство индивидуализации — патенты, свидетельства, другие охранные документы, договор об отчуждении исключительного права на результат интеллектуальной деятельности или на средство индивидуализации, документы, подтверждающие переход исключительного права без договора и т.п.), а также имеются ограничения доступа иных лиц к таким экономическим выгодам (далее — контроль над объектом);

Списание материалов в 1С 8.3 — пошаговая инструкция

— объект способен приносить организации экономические выгоды в будущем, в частности, объект предназначен для использования в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для использования в деятельности, направленной на достижение целей создания некоммерческой организации (в том числе в предпринимательской деятельности, осуществляемой в соответствии с законодательством Российской Федерации);

— организацией не предполагается продажа объекта в течение 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

— возможность выделения или отделения (идентификации) объекта от других активов;.

— отсутствие у объекта материально-вещественной формы.

Срок действия права на исключительную программу неограничен, поэтому для целей бухучета срок использования компьютерной программы определяется исходя из периода, в течение которого организация планирует использовать ее, но не более срока деятельности организации (п. 26, 27 ПБУ 14/2007).

Если срок использования компьютерной программы определить невозможно, то срок считается неопределенным и амортизация по такому объекту не начисляется (п. 23, 25 ПБУ 14/2007).

Срок полезного использования компьютерной программы утвердите приказом руководителя организации (ст. 9 Закона от 21 ноября 1996 г. № 129-ФЗ).

Компьютерную программу надо учитывать в составе нематериальных активов по первоначальной стоимости в сумме всех затрат предусмотренных пунктом 8 ПБУ 14/2007. Стоимость компьютерной программы, учтенной в составе нематериальных активов надо списывать через амортизацию (п. 23 ПБУ 14/2007). Начислять амортизацию надо со следующего месяца после отражения компьютерной программы на счете 04 (п. 31 ПБУ 14/2007).

Дебет 08-5 Кредит 60 (68, 76. )

– приобретение компьютерной программы, которая относится к нематериальным активам.

Дебет 04 Кредит 08-5

– введена компьютерная программа в составе нематериальных активов.

3) В составе текущих расходов пункт 39 ПБУ 14/2007, пункта 18 ПБУ 10/99, если за использование компьютерной программы перечисляются периодические платежи.

Дебет (20, 23, 25, 26, 44. ) Кредит 60 (76)

– учтены периодические платежи за использование компьютерной программы.

Источник: www.pravcons.ru

Чем ФСБУ 6/2020 отличается от ПБУ 6/01: шпаргалка для бухгалтеров

В 2022 году все обязаны будут применять новый стандарт по основным средствам. Для этого придётся упорно поработать и многое пересмотреть в учете: лимиты, сроки полезного использования и амортизационные группы. Чтобы заранее подготовиться, рассказываем, что изменилось.

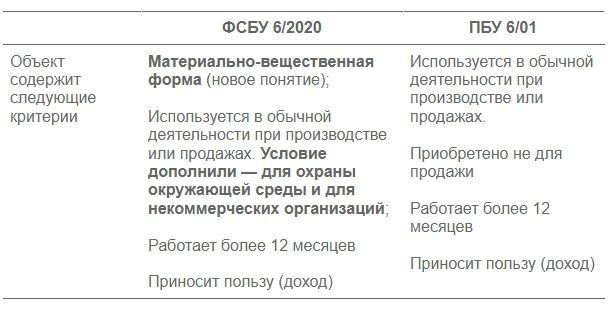

Что признается основным средством

Новое положение не распространяется на:

- долгосрочные активы к продаже;

- капитальные вложения.

Из критериев, которым должно отвечать основное средство, убрали дальнейшую перепродажу, но по сути, ничего не изменилось, просто это условие отнесли к ограничениям.

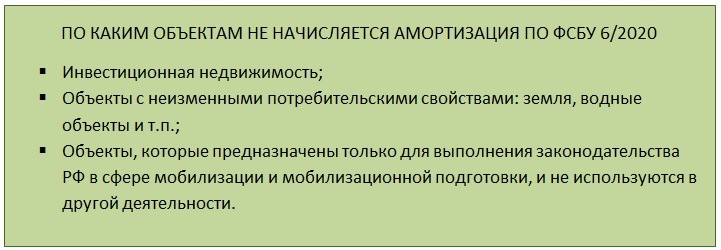

К группам основных средств (инвентарь, транспорт, машины и оборудование) добавили еще одну — инвестиционную недвижимость. К ней надо относить недвижимость, которая приносит доход, но не участвует в операционной деятельности организации. Например, земля под будущее строительство, гостиница завода или коммерческое помещение, предоставляемое в аренду.

ПБУ 6/01 было введено понятие «доходные вложения в материальные ценности», т.е. ОС, предназначенные для извлечения дохода путем передачи их в аренду (лизинг, прокат). Среди них не выделяли недвижимость.

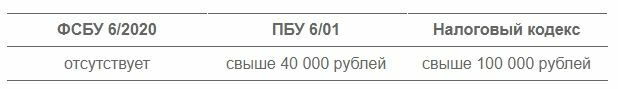

Лимит стоимости ОС

Важное нововведение — нет порога стоимости основных средств. Теперь предприниматели сами устанавливают минимальную стоимость активов — п. 5 ФСБУ 6/2020. Здесь есть возможность привести в соответствие бухгалтерский и налоговый учет, и не высчитывать каждый раз временные разницы.

Разработка учетной политики для целей налогового и бухгалтерского учета, в т.ч. по стандартам МСФО, на основе выбранных компанией стратегий и с учетом оптимизации налогообложения. Компания СберРешения в сжатые сроки подготовит документы, соответствующие действующему законодательству. Возможна работа на дистанционной основе.

Что признается единицей бухучета

Так же, как в ПБУ 06/01, единица бухучета — инвентарный объект. При этом в новый стандарт добавили новый вид инвентарного объекта — это существенные по величине затраты организации на проведение ремонта, технического осмотра, технического обслуживания объектов основных средств с частотой более 12 месяцев или более обычного операционного цикла, превышающего 12 месяцев.

Например, по внутреннему регламенту на кирпичном заводе раз в три года останавливают производство: выключают печи и делают ремонт. Завод тратит на техобслуживание больше 100 000 рублей. По новому стандарту необходимо выделить эти расходы в отдельный инвентарный объект и равномерно списывать в течение трех лет, до следующего ремонта.

Что признается малоценными основными средствами и как их учитывать

По старому стандарту основные средства стоимостью менее 40 000 рублей, относили к МПЗ. Теперь организация сама устанавливает минимальную стоимость, из-за чего возникает вопрос — все ли МПЗ можно списывать? Ответа в положении нет. Там лишь сказано, что списывать расходы на приобретение и создание основных средств стоимостью ниже лимита, установленного организацией, надо в том периоде, в котором они понесены.

Комитет по рекомендациям БМЦ постарался решить недосказанность и разработал позицию по п. 5 ФСБУ/2020 — Р-126/2021-КпР от 29.03.2021. Комитет рекомендует для малоценных основных средств установить совокупный лимит списания. Такой лимит, по мнению комитета, не должен существенно влиять на структуру бухгалтерской отчетности.

Общая стоимость большого количества малоценных объектов может быть весомой, при незначительной стоимости каждого по отдельности. Поэтому комитет предлагает учитывать все релевантные показатели: срок службы актива, размер пользы, долю амортизации в себестоимости и особенности организации.

Элементы амортизации

ФСБУ 6/2020 дает новое понятие — элементы амортизации. Оно объединяет три понятия: порядок начисления амортизации, срок полезного использования и ликвидационную стоимость. Рассмотрим каждый элемент подробнее.

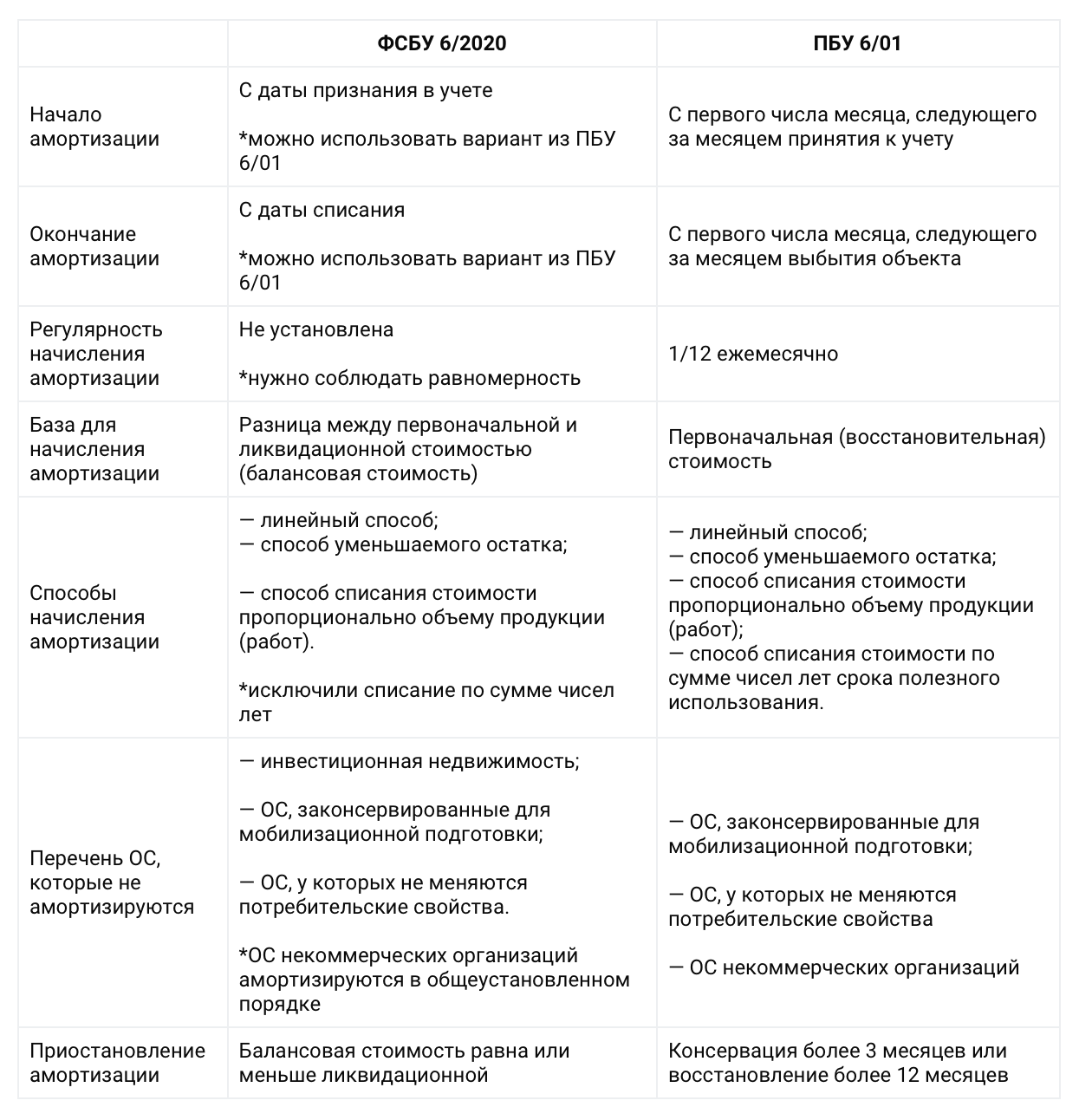

Порядок начисления амортизации основных средств:

Новый стандарт разрешает выбрать один из способов — либо начинать амортизировать объект ОС с даты признания в учете и прекращать на дату его выбытия из учета, либо продолжать использовать старый порядок.

Важно закрепить в учетной политике, с какой даты начинать начислять амортизацию и в какую заканчивать.

Однако, пока не совсем понятно, какую пропорцию брать за первые и последние месяцы амортизации — получится сложный расчет. Есть другой вариант — списывать в полной сумме за один из месяцев.

Изменился учет для некоммерческих организаций. Они теперь учитывают основные средства как все обычные организации, ранее износ основных средств отражали за балансом.

Из ФСБУ 6/2020 удалено требование о ежемесячном начислении амортизации при линейном способе. В новом стандарте оставили — равномерность. Каждый самостоятельно определяет отчетные периоды с учетом разумности, главное — чтобы к концу срока балансовая стоимость была равна или стала меньше ликвидационной стоимости.

СберРешения возьмут на себя все функции бухгалтерского и налогового учета или ведение отдельных участков. Самыми сложными и объемными всегда оказываются участки склада, заработной платы и кадров. Рутинные задачи выполнят наши специалисты. Мы также можем контролировать работу вашей бухгалтерии, выполняя функции главного бухгалтера — ваш учет под контролем.

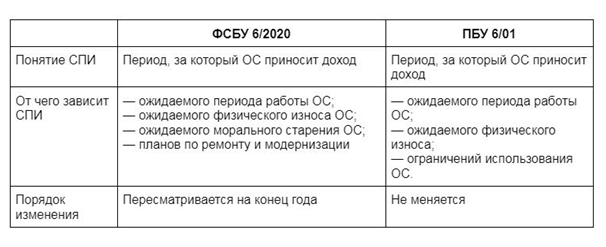

Срок полезного использования основных средств

ФСБУ 62020 требует обязательной ежегодной проверки ожидаемого СПИ, что позволит исключить случаи эксплуатации объектов ОС с нулевой остаточной стоимостью. Т.е. если планируется продолжать эксплуатацию объекта ОС, например, на 2 года больше ранее запланированного, то ожидаемый СПИ пересматривается; соответственно изменяется сумма ежемесячной (или ежеквартальной) амортизации, таким образом, чтобы на дату окончания СПИ остаточная стоимость объекта ОС была равна ликвидационной стоимости или нулю (в случае если от выбытия объекта ОС в конце срока не ожидаются поступления или если ожидаемая сумма не является существенной).

Ликвидационная стоимость основных средств

Понятие новое. Если коротко — это та сумма, которую организация предполагает получить при продаже ОС на момент окончания срока эксплуатации.

При расчете учитывают все издержки: расходы на рекламу, хранение, доставку и другие.

Как рассчитать ликвидационную стоимость, пока непонятно. Практика расчета такой стоимости есть у организаций, которые применяют международные стандарты отчетности. Организациям, применяющим российские стандарты бухгалтерского учета, рекомендуем также обратиться к нормам МСФО, поскольку ПБУ 1/2008 «Учетная политика организации» прямо установлено, что в случае если в российских стандартах не определены способы ведения бухгалтерского учета, организации применяют в первую очередь способы, установленные МСФО.

Для чего нужны элементы амортизации

По новым правилам на конец года организация обязана проверять элементы амортизации на соответствие условиям использования ОС. Если установлены обстоятельства, которые изменяют условия использования объекта ОС, необходимо скорректировать соответствующий элемент амортизации.

Например, в этом году почва зимой замерзла сильнее, чем в прошлом — часто температура опускалась ниже минус 25 градусов. Бурильный станок эксплуатировался в условиях повышенных нагрузок. По этой причине изменился физический износ машины, поэтому срок полезного использования необходимо уменьшить.

Разумно рассмотреть способ амортизации пропорционально количеству продукции (объему работ в натуральном выражении, как в случае с бурильным станком) в отношении многих объектов ОС, например, используемых в производстве продукции. Этот способ будет в наибольшей степени удовлетворять требованию стандарта о том, что способ амортизации должен отражать поступление ожидаемых экономических выгод от использования ОС.

Источник: sber-solutions.ru

Как перейти на ФСБУ 6/2020 с 2022 года: пошаговая инструкция

Новые стандарты бухгалтерского учета, которые стали обязательными с 01.01.2022, уже достаточно подробно рассмотрены на нашем сайте. Пора поговорить о практических моментах. Какие конкретные действия предпринять бухгалтеру, чтобы выполнить переход на новые ФСБУ правильно и своевременно? Какие проводки сделать в бухучете? В этой статье разбираем пошагово переход на ФСБУ 6/2020 “Основные средства” с 2022 года.

Кто обязан переходить на ФСБУ 6/2020 с 01.01.2022

В первую очередь, очертим круг тех «счастливцев», кто обязан применять новый стандарт по ОС в обязательном порядке начиная с 2022 года.

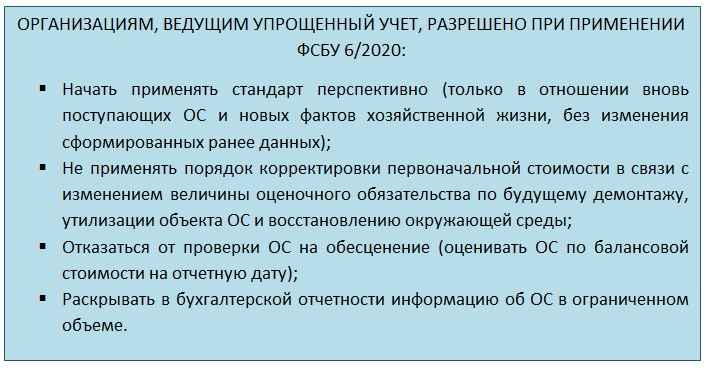

Если исходить из положений ФСБУ 6/2020, то применять его нужно всем, кто готовит бухгалтерскую отчетность и у кого есть ОС, конечно же. Для ведущих упрощенный учет исключения по самому применению не сделано. Для тех, кто на «бухгалтерской упрощенке», в стандарте есть несколько поблажек. Но не переходить на новые правила вообще они не могут.

Как можно переходить на новый ФСБУ по ОС

Основной порядок перехода на ФСБУ 6/2020 – ретроспективный (п. 48 ФСБУ 6/2020). То есть, предполагается, что пересчитаны по новым правилам будут данные за предыдущие периоды и таким образом, как будто стандарт применялся всегда.

Однако составители ФСБУ 6/2020 приняли во внимание многочисленные сложности, которые могут возникнуть при таком порядке перехода, и предусмотрели возможность переходить на новый стандарт по ОС перспективно (п. 49 ФСБУ 6/2020).

Альтернативный – перспективный переход – подразумевает, что будут скорректированы только входящие данные по ОС на 01.01.2022, а уже далее учет стоимости и амортизации будет вестись по требованиям нового стандарта.

О пересчете амортизации поговорим отдельно. Пока же успокоим бухгалтеров с большим количеством ОС: пересчитывать амортизацию по каждому объекту, возможно, не придется.

Величину накопленной амортизации по объекту ОС имеет смысл пересчитывать только в случае, если организация:

- изменила срок полезного использования;

- и/или установила ликвидационную стоимость.

Однако эти обстоятельства не обязательно возникнут. Например, ликвидационная стоимость может быть признана равной нулю, а способ начисления амортизации и срок полезного использования (СПИ) не меняются. В такой ситуации пересчитывать накопленную амортизацию не нужно.

Кроме того, продолжает действовать требование рациональности, которое предусматривает ведение бухучета исходя из:

- условий хозяйствования;

- величины организации;

- соотношения затрат на формирование информации о конкретном объекте бухгалтерского учета и полезности (ценности) этой информации (п. 6 ПБУ 1/2008 “Учетная политика организации”).

То есть, если пересчет накопленной амортизации по объектам ОС приведет к существенным затратам на это и при этом результат в учете и отчетности существенно не изменится по сравнению с тем, что был по старым правилам, от пересчета можно отказаться, раскрыв данную информацию в отчетности.

А теперь перейдем непосредственно к алгоритму перехода.

Шаг 1. Утвердите новую учетную политику

Начинать переход на ФСБУ 6/2020 нужно с учетной политики. Как можно понять, в ней должны быть зафиксированы все значимые моменты, касающиеся грядущих изменений в учете. Причем продумать, сформировать и утвердить новую учетную надо до того, как наступит «час Х». То есть – в 2021 году.

Перечислим основные аспекты, на которые нужно обратить внимание при формировании новой учётки.

ВЫБРАННЫЙ СПОСОБ ПЕРЕХОДА

Нужно указать, ретроспективный или альтернативный (перспективный) способ выбран для правил учета по ФСБУ 6/2020.

По мнению экспертов, большинство предпочтет альтернативный вариант перехода. Поэтому далее больше будем уделять внимание именно ему.

ЛИМИТ СТОИМОСТИ ДЛЯ ОС

По новому ФСБУ 6/2020 компания сама устанавливает стоимость, с которой объект считается основным средством (п. 5 ФСБУ 6/2020).

Напомним, что условие использования долее 12 месяцев при этом сохраняется. А вот сколько будет стоить такой объект – теперь на усмотрение того, кто ведет учет.

Объекты, оставшиеся под новой планкой, сразу списывают в расходы.

НАЧАЛО НАЧИСЛЕНИЯ АМОРТИЗАЦИИ

По новому ФСБУ 6/2020 начинать начислять амортизацию нужно с даты признания ОС в бухучете. Но можно действовать и по-старому: с месяца, следующего за месяцем, в котором ОС принято к учету, если закрепить это в учетной политике.

Отметим, что окончание начисления амортизации при выбытии объекта зависит от выбранного момента, когда она начата:

- если с момента признания в учете – заканчивать начисление надо в момент выбытия;

- если же начали начислять с месяца, идущего за месяцем признания, то заканчивать надо по аналогии – с месяца, следующего за месяцев выбытия.

СПОСОБ НАЧИСЛЕНИЯ АМОРТИЗАЦИИ В БУХУЧЕТЕ

ФСБУ 6/2020не предусматривает начисление амортизации в бухучете методом списания стоимости по сумме чисел лет срока полезного использования. Он предлагает следующие методы:

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продукции (работ, услуг).

Поэтому, если в учетной политике расписаны применимые способы амортизации, нужно пересмотреть их в соответствии с ФСБУ 6/2020.

ПРИЗНАНИЕ СУЩЕСТВЕННЫХ ЗАТРАТ НА ОБЕСПЕЧЕНИЕ РАБОТЫ ОС

Если объект ОС требует существенных расходов на техобслуживание и ремонт, а периодичность проведения таких мероприятий реже, чем 1 раз в год, такие затраты следует признавать отдельным объектом ОС (информация Минфина № ИС-учет-29).

Чтобы выполнить это требование, рекомендуем прописать в учётке порядок такого признания – какие затраты считать существенными, как определять периодичность и т. п.

ОТРАЖЕНИЕ ПЕРЕОЦЕНКИ

ФСБУ 6/2020 добавил новый способ списания переоценки ОС. С 01.01.2022 можно:

- списать всю накопленную амортизацию проводкой Дт 02 – Кт 01;

- довести счет 01 до рыночной стоимости (с отнесением дельты на прибыль/убыток).

Отражать переоценку по-старому тоже можно. Поэтому в новой учётке необходимо указать, какой именно способ и для каких групп ОС применяете.

ТЕСТ НА ОБЕСЦЕНЕНИЕ

С 01.01.2022 нужно с периодичностью не реже чем 1 раз в год (на 31 декабря) проводить тест на обесценение ОС.

При этом порядка такого тестирования ФСБУ 6/2020 не содержит и предлагает пользоваться МСФО (IAS) 36 (п. 38 ФСБУ 6/2020).

МСФО 36, в свою очередь, предписывает тестировать на обесценение всякий раз, как появляются признаки обесценения. Что предполагает возможность такого тестирования и чаще чем 1 раз в год.

Во избежание двояких трактовок рекомендуем зафиксировать в учетной политике, когда и как проводится тест на обесценение ОС.

ИНВЕСТИЦИОННАЯ НЕДВИЖИМОСТЬ

Инвестиционную недвижимость (ИН) по смыслу ФСБУ 6/2020 выделяют в отдельную статью учета.

Её нужно оценивать по первоначальной стоимости, а далее – по справедливой или рыночной.

Поскольку пошагового порядка определения таких показателей для ИН стандарт не содержит, логично его продумать и описать в учётке. Основываться можно на нормах ФСБУ и МСФО.

Также можно указать, что (информация Минфина № ИС-учет-29):

- объекты, признаваемые ИН, не амортизируются;

- разницу от изменения стоимости относят на счет 91, не задействуя счет 83.

Шаг 2. Провести переоценку ОС

Этот шаг нужен, если компания ведет учет ОС на основе переоцененной стоимости. Тогда на дату корректировки по требованиям ФСБУ 6/2020 сначала надо провести переоценку ОС и признать дооценку.

Напомним, что результат дооценки следует относить в состав капитала.

Шаг 3. Списать ОС со стоимостью ниже установленного лимита

Если есть объекты, стоимость которых ниже планки, установленной учетной политикой, их необходимо убрать из состава ОС.

По общему правилу списывать в соответствии с п. 49 ФСБУ 6/2020 нужно на нераспределенную прибыль (счет 84). Однако допустимо переклассифицировать объект ОС в другой актив (например, подлежащий отражению в составе запасов). Во втором случае из ОС нужно переводить в другой актив по новой классификации.

Шаг 4. Включить в ОС объекты со стоимостью, попадающей в лимит

Может быть и ситуация обратная той, о которой рассказано на предыдущем шаге – когда есть актив, который в составе ОС не был, но должен туда попадать по новой учетной политике.

В такой ситуации нужно отразить переклассификацию объекта и далее применять к нему требования учета по ФСБУ 6/2020.

Шаг 5. Выделить ОС, по которым не начисляется амортизация

Из дальнейшей работы нужно также выделить объекты, по которым начислять амортизацию. А следовательно – пересматривать ее элементы и выполнять пересчет не нужно.

Шаг 6. Установить ликвидационную стоимость

После того, как выполнены шаги 2 – 5, образуется перечень ОС, подлежащих учету по правилам нового стандарта. Соответственно, объекты, вошедшие в него, надо проанализировать на предмет определения для каждого из них ликвидационной стоимости, которая далее будет влиять на расчет амортизации.

Как мы уже упоминали, ликвидационная стоимость может быть равна нулю. Напомним, в каких обстоятельствах это возможно:

Допустимо объединять признаки, вынося суждение о нулевой ликвидационной стоимости. Например, если объект ОС планируете использовать весь срок, установленный ему по техническим характеристикам, далее его планируете демонтировать, а стоимость материалов и запчастей, полученных от демонтажа, будет не существенна: логично считать ликвидационную стоимость нулевой.

Шаг 7. Пересмотреть СПИ и способ начисления амортизации

На этом шаге продолжаем работать со списком ОС, получившимся после выполнения шагов 2 – 5.

Теперь по каждому объекту нужно принять решение о том, насколько способ начисления амортизации и срок полезного использования, установленные ранее, соответствуют требованиям нового ФСБУ.

Ввиду обилия новшеств и нюансов начисления амортизации по ФСБУ 6/2020, подробно рассмотрим этот процесс в отдельной статье.

В этом материале только отметим, что если то, как начисляли амортизация до ФСБУ 6/2020, явно противоречит требованиям самого ФСБУ, элементы амортизации придется пересмотреть, а саму ее пересчитать. В любом случае, как будто не переходили на ФСБУ 6/2020.

Шаг 8. Выделить объекты, по которым необходим пересчет амортизации

На этом шаге у каждого ОС из списка появится условная отметка – пересчитываем или не пересчитываем.

Те объекты, по которым:

- не нужно пересматривать СПИ;

- не нужно менять способ расчета амортизации;

- ликвидационная стоимость признана равной нулю

можно далее оставить, как есть. В отчетности за 2022 год по ним понадобится сделать соответствующее раскрытие (примечание).

А с ОС, по которым нужны изменения для соответствия ФСБУ 6/2020, продолжаем работать дальше.

Шаг 9. Пересчитать амортизацию

По каждому объекту, попавшему в перечень корректируемых для перехода на ФСБУ 6/2020, пересчитываем накопленную амортизацию так, как если бы её сразу начисляли по правилам стандарта.

Напомним, что формулы расчета амортизации логических изменений не претерпели. Только за основу в них теперь нужно принимать выражение:

БАЛАНСОВАЯ СТОИМОСТЬ – ЛИКВИДАЦИОННАЯ СТОИМОСТЬ = БС – ЛС

Например, формула для ежемесячного расчета амортизации по убывающему остатку примет вид:

СУММА АМОРТИЗАЦИИ ЗА МЕСЯЦ = (БС – ЛС) / СПИ В МЕСЯЦАХ

Шаг 10. Внести переходные корректировки

При альтернативном переходе, имея первоначальную стоимость объекта ОС и пересчитанную по правилам ФСБУ 6/2020 накопленную амортизацию, можно привести балансовую стоимость в соответствие с требованиями ФСБУ.

Первоначальная стоимость ОС (с учетом переоценок) при корректировке балансовой стоимости меняться не должна. Поэтому корректировать можно только сумму накопленной амортизации.

Предлагаем воспользоваться таким алгоритмом:

- Вычисляем новую балансовую стоимость объекта (НБС):

НБС = Первоначальная стоимость до перехода на ФСБУ 6/2020 – Накопленная амортизация по ФСБУ 6/2020

2. НБС сравниваем со «старой» балансовой (остаточной) стоимостью.

3. При наличии расхождения делаем корректировку через амортизацию:

ДТ 02 (84) – КТ 84 (02)

При ретроспективном переходе по сути нужно выполнить ровно такие же расчеты, только:

- отразить результаты таким образом, как если бы ФСБУ 6/2020 применяли всегда (заметим, что проводки, в основном, затронут те же счета, что и при альтернативном переходе – 02 и 84);

- пересчитать сравнительные показатели за годы, попадающие в отчетность (например, при подготовке баланса за 2022 год понадобятся обновленные данные на 31.12.2021 и 31.12.2020, а для финрезультатов за 2022 будут нужны скорректированные обороты за 2021 год).

Если при внесении корректировок вы обнаружили, что балансовая стоимость объекта оказалась равна или меньше ликвидационной стоимости, по нормам ФСБУ 6/2020 начисление амортизации нужно приостановить.

Если в дальнейшем снова появится положительная разница между балансовой стоимостью и ликвидационной, начисление амортизации на эту разницу возобновляют.

Далее в 2022-м и последующих годах нужно вести учет и составлять отчетность, опираясь на требования ФСБУ 6/2020 и данные, получившиеся после переходных корректировок.

Источник: buhguru.com