В налоговом и бухучете стоимость купленного легкового автомобиля списывается в расходы через амортизацию. Об имеющихся способах начисления амортизационных платежей пойдет речь в нашей статье. Приведем формулы и разберем их на конкретных примерах.

Автотранспортные средства относят к различным амортизационным группам в зависимости от их класса, объема двигателя, назначения и ряда других параметров.

Выбор амортизационной группы влияет на определение в налоговом учете срока полезного использования вводимых в эксплуатацию автомобилей (п. 1 ст. 258 НК РФ).

Для легковых автомобилей (код ОКОФ 310.29.10.2) предусмотрены следующие амортизационные группы:

• пятая, к которой относят автомобили легковые большого (с рабочим объемом двигателя свыше 3,5 л) и высшего классов;

• четвертая, к которой относят автомобили малого класса для инвалидов;

• третья, которая включает все остальные легковые автомобили.

В налоговом учете срок полезного использования (СПИ) легковушки необходимо определить по Классификации основных средств, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1. В бухучете обычно применяют тот же СПИ, хотя Классификация для этих целей необязательна (ст. 258 НК РФ, п. 9 ФСБУ 6/2020).

1С изменение параметров амортизации ОС

Срок полезного использования легкового авто в зависимости от его характеристик может составлять свыше 3 и до 10 лет включительно.

Прочие легковые автомобили

Норма амортизации для легкового транспорта в налоговом учете зависит от выбранного способа амортизации, который прописан в учетной политике фирмы. Применяют два варианта нормы амортизации.

При линейном методе ее определяют по формуле:

(1 / Срок полезного использования авто в месяцах) * 100%.

Для нелинейного метода установлена конкретная норма для каждой амортизационной группы (п. 5 ст. 259.2 НК РФ). Для легковушек применимы следующие нормы:

В бухгалтерском учете используют следующие методы начисления амортизации (п. п. 35, 36 ФСБУ 6/2020):

• пропорционально количеству продукции (объему работ).

Способ списания стоимости по сумме чисел лет СПИ ФСБУ 6/2020 не предусмотрен.

Первый или второй способ применяют к легковушкам, для которых срок полезного использования определен периодом, третий — когда СПИ установлен в натуральных единицах.

По группе однородных объектов амортизация должна начисляться одним способом (п. 34 ФСБУ 6/2020). То есть, что если в компании есть два легковых автомобиля, то амортизироваться они должны одним способом: нельзя, например, начислять амортизацию по одному автомобилю линейным способом, а по второму – способом уменьшаемого остатка.

Амортизацию начисляют с даты признания легковушки в составе основных средств или с первого числа месяца, следующего за месяцем признания. При этом допуск машины к участию в дорожном движении и выпуск его на линию возможны только после государственной регистрации. На ее осуществление дается 10 дней со дня приобретения транспортного средства. Поэтому компания должна сама определить, с какого момента автомобиль становится пригодным к использованию в соответствии с намерениями руководства и с какого момента она начнет его эксплуатировать. Это решение будет определяющим для установления даты принятия автомобиля к учету в составе основных средств и даты начала начисления амортизации по нему.

Вебинар «Пример бухгалтерского учета амортизации основных средств»

Линейный способ

При линейном способе подлежащая амортизации стоимость легковушки погашается равномерно в течение всего СПИ.

Ежемесячную сумму амортизации считают по формуле (п. 35 ФСБУ 6/2020):

Сумма амортизации за месяц = Балансовая стоимость ОС на начало месяца –

Ликвидационная стоимость ОС / Оставшийся СПИ на начало месяца.

Способ уменьшаемого остатка

Способ уменьшаемого остатка позволяет списать большую часть стоимости легковушки в начале его эксплуатации, поскольку предполагает систематическое уменьшение суммы амортизации за одинаковые периоды по мере истечения СПИ (п. 35 ФСБУ 6/2020).

Формулу расчета суммы амортизации компания определяет самостоятельно так, чтобы:

• сумма амортизации уменьшалась от периода к периоду (п. 35 ФСБУ 6/2020, Информационное сообщение Минфина России от 03.11.2020 № ИС-учет-29);

• на конец срока амортизации балансовая и ликвидационная стоимости объекта ОС были равны (п. 32 ФСБУ 6/2020).

Применение ускоренной амортизации в бухучете ФСБУ 6/2020 прямо не предусмотрено. Однако при определении формулы для расчета амортизации способом уменьшаемого остатка можно применять коэффициент ускорения.

Способ списания стоимости пропорционально объему продукции (работ)

Начисление амортизации данным способом осуществляют исходя из натурального показателя объема продукции (объемов перевезенных грузов, пробега) в отчетном периоде и соотношения первоначальной стоимости объекта основных средств и предполагаемого объема продукции за весь его СПИ.

Сумма амортизации за месяц = (Балансовая стоимость объекта ОС на начало месяца – Ликвидационная стоимость объекта) х Фактическое количество единиц товаров, работ, услуг за месяц / Оставшееся ожидаемое количество единиц товаров, работ, услуг на начало месяца.

Применительно к эксплуатирующимся организацией автотранспортным средствам в качестве натурального показателя может быть установлен пробег данного транспортного средства. Это позволяет приблизить начисляемый износ к реальному износу легковушки, определяемому фактическим пробегом, и быстрее начислять сумму, необходимую для покупки нового транспортного средства.

По легковому авто в налоговом учете начисляют амортизацию, если его приобрели за счет средств от приносящей доход деятельности и используют в такой деятельности (Письма Минфина России от 17.04.2014 № 03-03-06/4/17800, от 25.05.2011 № 03-03-06/4/52). Ее не начисляют по транспортным средствам, в отношении которых применен инвестиционный налоговый вычет (пп. 9 п. 2 ст. 256 НК РФ).

Начислять амортизацию нужно тем методом, который установлен в учетной политике: линейным или нелинейным. Начинать нужно с первого числа месяца, следующего за месяцем ввода машины в эксплуатацию (п. 4 ст. 259 НК РФ).

Линейный метод

При расчете амортизации линейным способом ее сумма начисляется ежемесячно, отдельно по каждому автомобилю (п. 2 ст. 259 НК РФ). Ежемесячная сумма амортизации рассчитывается по формуле (п. 2 ст. 259.1 НК РФ):

Ежемесячная сумма амортизации = Первоначальная (восстановительная) стоимость автомобиля * Норму амортизации.

Нелинейный метод

Амортизацию нелинейным способом начисляют по каждой амортизационной группе в целом, а не по отдельной легковушке, как при линейном методе. Для этого используют следующую формулу:

Ежемесячная сумма амортизации = Суммарный баланс амортизационной группы на начало месяца * Норма амортизации / 100.

Рассчитывать амортизацию легковушки нужно выбранным способом. Для наглядности приведем несколько примеров.

Пример 1

Компания использует нелинейный метод начисления амортизации в налоговом учете. В апреле она приобрела легковой автомобиль за 1 658 000 рублей и в том же месяце ввела его в эксплуатацию. Машина относится к третьей амортизационной группе. Начислять амортизацию фирма начала с 1 мая. У компании больше нет объектов, относящихся к третьей амортизационной группе.

Норма амортизации для третьей амортизационной группы – 5,6 процента.

Списание стоимости в первые три месяца будет осуществляться следующим образом.

Месяц начисления амортизации

Сумма амортизации, рублей

Источник: www.v2b.ru

Амортизация основных средств

Для начисления амортизации основных средств используются правила бухгалтерского учета, а также учетная политика, утвержденная на предприятии.

Амортизация основных средств предприятия

Бухучет трактует ее как процесс отражения стоимости основных средств и иных активов на себестоимости продукции или услуг/работ. Это связано с постепенной и естественной утратой первоначальных характеристик и параметров у любых видов основных средств, задействованных в производственном процессе. Учет позволяет перенести по частям их стоимость на стоимостные показатели выпускаемой продукции.

Вот по каким правилам проходит амортизация на предприятии:

- после приобретения или создания основных средств они подлежат постановке на учет с момента ввода в эксплуатацию или внедрения в производственную линию;

- бухгалтерская амортизация проводится только в отношении основных средств, непосредственно задействованных в производственном процессе (объекты, помещенные на хранение, или законсервированное оборудование не будут подвергаться этой процедуре);

- процедура не проводится в отношении объектов и предметов, чьи характеристики не изменяются на протяжении длительного времени.

Обратите внимание!

Для каждого типа и вида основных средств используются отдельные нормы. Это означает, что у каждого объекта или предмета есть собственный срок полезного использования, исчисляемый в календарных периодах.

Предприятие может применять срок полезного использования, рассчитанный самостоятельно с учетом условий производства, либо воспользоваться нормативными показателями.

Начислена амортизация основных средств может быть различными способами, однако главное правило остается неизменным при любых вариантах — амортизационные отчисления начисляются ежемесячно в размере 1/12 от общей годовой суммы.

Начисление проводится в отношении каждого объекта и начинается с месяца, следующего за месяцем ввода его в эксплуатацию. Приостановка амортизационных начислений допускается только в случае вывода объекта из производственного процесса на период более трех месяцев либо на срок восстановления ОС, превышающий 12 месяцев.

Цель амортизации основных средств

Как было указано выше, она позволяет равномерно распределить стоимость ОС на ценовые показатели произведенной продукции. Таким образом, к целям можно отнести:

- поэтапное возвращение стоимости ОС за счет распределения их на произведенную и продаваемую продукцию;

- использование оборотных средств для собственных нужд предприятия, в том числе для ремонта и модернизации изношенных производственных ресурсов;

- погашение стоимости производственных мощностей, утративших функциональные характеристики, и приобретение новых основных средств;

- использование лимитов амортизационных отчислений, по которым будет уменьшаться налогооблагаемая база для расчета налога на прибыль.

Сумма амортизации основных средств подлежит накоплению на спецсчетах предприятия и отражается в сведениях бухучета

Способы учета амортизации основных средств

Использование этой процедуры позволяет предприятию вернуть денежные средства, вложенные в приобретение производственного оборудования, сырья и иных активов. Для учета используются следующие виды и способы амортизации:

- линейная — равномерное распределение начислений на весь срок полезного использования;

- уменьшаемый остаток — остаточная стоимость ОС умножается на коэффициент (процент) в начале каждого календарного года;

- пропорциональное списание — используются утвержденные показатели, выраженные в натуральных единицах (типичный пример — определение машино-часа эксплуатации производственного оборудования);

- использование суммы чисел срока полезной эксплуатации.

Обратите внимание!

В каждом из перечисленных способов стоимость может существенно отличаться и зависит, прежде всего, от первоначальной цены конкретного объекта.

Амортизация основных средств производства будет прекращена по истечении срока полезного использования. Это не означает, что оборудование обязательно будет выводиться из производственного процесса — при своевременном ремонте и модернизации объекты могут использоваться за пределами нормативных сроков эксплуатации. Однако использование стоимостных показателей ОС после их полной амортизации не допускается.

Начисление амортизации основных средств

В системе бухучета для начисления используются группы амортизации основных средств, каждая из которых имеет свой нормативный срок полезной эксплуатации:

- первая группа — срок составляет 1-2 года;

- вторая группа — срок в пределах 2-3 лет;

- третья группа — срок от 3 до 5 лет.

Всего используется 10 групп, последняя из которых включает объекты со сроком полезной эксплуатации свыше 30 лет.

Начисления не зависят от показателей финансовой и хозяйственной деятельности предприятия и подлежат отражению в том отчетном периоде, к которому они относятся.

Проводки при амортизации основных средств

Для отражения амортизационных отчислений в проводках бухгалтерии используется счет 02. В состав операций, которые оформляются с использованием указанного счета, можно отнести следующие манипуляции с амортизацией:

- списание суммы, начисленной за весь срок эксплуатации;

- списание суммы по объектам, проданным третьим лицам;

- учет амортизации возвращенных объектов.

Также сюда относится списание суммы износа.

Амортизационный учет проводится не только по ОСН, но и при упрощенной системе налогообложения.

При начислении амортизации проводки выполняются согласно требованиям Приказа Минфина РФ N 94н от 31.10.2000 г.

Резюме

Учет амортизационных начислений является одним из основных элементов бухучета предприятия. С помощью данной процедуры предприятие может постепенно возвращать стоимость ОС, уменьшать базу для расчета налога на прибыль, списывать объекты за пределами срока полезной эксплуатации. Нормативные показатели износа будут зависеть от группы амортизации, которые классифицируются по предельным срокам эксплуатации ОС.

|

Людмила Разумова Редактор Практикующий юрист с 2006 года |

Рассказать друзьям

Комментарии

клиент, г. Москва

Какова стоимость полностью самортизированных основных средств на балансе организации, если они продолжают использоваться на предприятии?

14 Ноября 2014, 22:16

Юрист по недвижимости , г. Москва

Добрый вечер! Полностью самортизированы — не значит, что непригодны к использованию. Тем не менее, в балансе их стоимость будет равна нулю.

15 Ноября 2014, 00:30

клиент, г. Владивосток

Подскажите как можно оприходовать основное средство в данной программе Контур «Легкая бухгалтерия» и начислять амортизацию?

17 Марта 2014, 08:11

Юрист по гражданскому праву , г. Москва

Алла, всю интересующую информацию Вы найдёте в справочной «Контур.Бухгалтерии»

Портал Правовед.ru оказывает только юридические услуги.

17 Марта 2014, 08:21

Юрист по гражданскому праву , г. Ижевск

Да. Все правильно. Вы можете зарегистрироваться на сайте http://www.kontur-online.ru/ Там очень много информации, в том числе и по Вашему вопросу.

17 Марта 2014, 08:42

Адвокат по гражданскому праву , г. Москва

Как считать амортизацию

Основные средства и нематериальные активы — это имущество и нематериальные ценности организации, которое используется в её деятельности и способны приносить организации доход от владения ими и их использования в течение долгого периода времени — не менее 1 года (станки, инструмент, автомобили, недвижимость, патенты на изобретения, лицензионные или авторские права, товарные знаки и т.д).

Со временем станки устаревают, инструмент изнашивается, здания разрушаются, старые патенты заменяются на новые, более технологичные. А если вы, например, захотите продать свой станок или здание, то возникает вопрос — а какова же его реальная стоимость с учетом активного использования? Не может же 3-летняя “Газель” стоить по цене новой. Так мы приходим к необходимости учитывать износ основного средства (нематериального актива) или его обесценивание со временем. С учетом нам поможет амортизация.

Амортизация — это процесс периодического переноса начальной стоимости основного средства или нематериального актива на производственные, коммерческие или общехозяйственные расходы — в зависимости от того, как этот актив используется.

Есть несколько способов амортизации, но юрлицам на УСН, вероятно, стоит выбирать самый простой — линейный способ амортизации.

Линейный способ заключается в том, что в течение всего срока полезного использование основное средство или нематериальный актив списываются равными долями. Амортизацию начисляют ежемесячно, до тех пор, пока не амортизируют полностью первоначальную стоимость основного средства или нематериального актива.

Как считать амортизацию линейным способом?

Как видно из формулы, необходимо будет определить первоначальную стоимость и срок полезного использования для расчета ежемесячной суммы амортизации. Если с суммой первоначальной стоимостью проблем нет, то определить срок использования — порой сложная задача.

Начать пользоватьсялёгкой версией бесплатноБухучет с Бухгалтерией.Контур — это просто! Убедитесь сами уже сейчас!

Для нематериального актива срок полезного использования устанавливает сама фирма. Это срок в течение которого НМА будет использоваться и тем самым приносить доход.

Для основных средств в бухгалтерском учете предприятие тоже может установить срок использования самостоятельно, но не лишним будет согласовать этот срок с уже разработанными нормами и классификаторами.

Поэтому для определения срока полезного использования мы рекомендуем воспользоваться классификатором основных средств по амортизационным группам, утвержденным Постановлением Правительства №1 от 01.01.2002.

Если основное средство относится к нескольким группам амортизации — выбор срока полезного использования рекомендуем делать из диапазона тех групп, к которым оно относится, исходя из предполагаемого времени эксплуатации объекта основных средств.

Таким образом, станет возможным получить сумму ежемесячной амортизации.

Если необходимо определить сумму амортизационных отчислений за период, например, на 01.01.2013, то следует сначала определиться с датой ввода в эксплуатацию, а затем посчитать, сколько ежемесячных сумм амортизации должно было быть произведено. Таким образом, можно ежемесячную сумму амортизации умножить на количество месяцев с момента ввода в эксплуатацию.

ООО “Ромашка купила легковой автомобиль за 600 000 руб 22.02.2010 и ввела его в эксплуатацию 10.03.2010.

На 01.01.2013 необходимо определить сумму амортизации за период использования.

Автомобили легковые согласно классификатору относятся к третьей амортизационной группе со сроком полезного использования от 3х до 5 лет. Мы выбираем, например, 5 лет — автомобиль надежный, и мы собираемся долго его эксплуатировать.

Годовая норма амортизации получается равна: 100%: 5 лет = 20 %

Ежегодная сумма амортизации равна 600 000 руб * 20 % = 120 000 руб.

Ежемесячная сумма амортизации равна 120 000 руб: 12 мес. = 10 000 руб.

Ввели основное средство в эксплуатацию 10.03.2010, таким образом, до 01.01.2013 оно эксплуатировалось в течение 9+12+12 = 33 полных месяцев.

Таким образом, на 01.01.2013 сумма амортизации составит 33 мес. * 10 000 руб = 330 000 руб.

Источник: pravoved.ru

Иллюстрированный самоучитель по «1С:Бухгалтерия 7.7»

Амортизационные начисления по объекту основных средств начинаются с первого числа месяца, следующего за месяцем принятия объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта, либо списания этого объекта с бухгалтерского учета в связи с прекращением права собственности или иного вещного права.

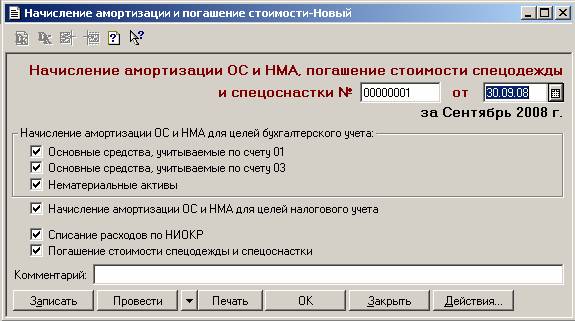

Для ежемесячного начисления амортизации в «1С:Бухгалтерии» предназначен документ «Начисление амортизации и погашение стоимости». Для ввода документа следует выбрать пункт «Начисление амортизации и погашение стоимости» из подменю «Регламентные» меню «Документы». Указанный документ позволяет начислять амортизацию как для целей бухгалтерского, так и налогового учета.

Для обработки документа следует указать дату проведения операции (обычно это последний день месяца).

Для начисления амортизации следует нажать кнопку «ОК».

Начисление амортизации (износа) выполняется для тех основных средств, для которых в справочнике «Основные средства» установлен флажок «Начислять амортизацию (износ)».

Для основных средств, не подлежащих амортизации, но износ на которые начисляется, начисление износа производится один раз в год документом «Начисление амортизации и погашение стоимости», введенным декабрем.

При начислении амортизации для каждого объекта основных средств анализируются реквизиты, сохраненные в справочнике «Основные средства». Во-первых, определяется алгоритм расчета:

- Если выбран линейный способ амортизации, способ уменьшаемого остатка или по количеству лет полезного использования, то для расчета суммы амортизации используется значение реквизита «Срок полезного использования».

- Если выбран способ пропорционально объему продукции (работ), то для расчета используется значение реквизита «Фактический объем продукции (работ) за месяц» за текущий месяц.

Для основных средств, учитываемых на счете 01.1, проводки формируются по кредиту счета 02.1 «Амортизация основных средств, учитываемых на счете 01» в корреспонденции с указанным для объекта счетом затрат. Если учет основных средств ведется на субсчетах 03.1, 03.2, 03.3 или 03.4, то проводки будут сформированы по кредиту счета 02.2 «Амортизация имущества, учитываемого на счете 03.

Сумма начисленной амортизации для целей налогообложения отражается по кредиту вспомогательного забалансового счета Н01.2 «Амортизация основных средств».

Расчет суммы и формирование проводок выполняется документом в момент проведения. Документ в дальнейшем может перепроводиться. При этом ранее сформированные документом проводки удаляются и формируются новые.

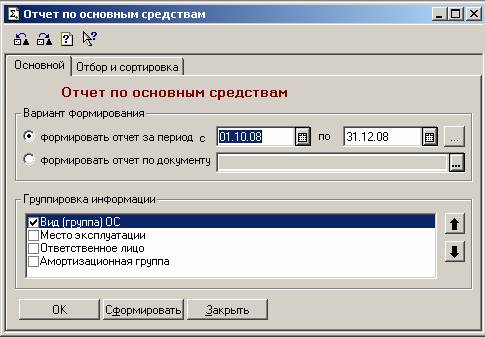

Отчет о суммах начисленной амортизации по основным средствам можно сформировать выбрав пункт «Отчет по основным средствам» из подменю «Специализированные» меню «Отчеты» главного меню программы.

С помощью данного отчета можно оценить сумму амортизации, исчисленную за определенный временной интервал или одним конкретным документом «Начисление амортизации и погашение стоимости».

Источник: samoychiteli.ru