Что такое скоринг и как он работает?

При обращении за кредитом потенциальные заемщики часто слышат от сотрудников банка такие понятия как: скоринг, скоринговая система, кредитный рейтинг, кредитная история. Но при этом не все достаточно хорошо понимают, что означают эти термины. Попробуем разобраться , что это такое, зачем нужно и как это работает. А главное — как скоринг влияет на получение кредита и вообще на жизнь заемщика. В том числе, даже спустя несколько лет после обращения в кредитную организацию.

Что такое скоринговая система?

Скоринг или скоринговая система — это система оперативной оценки клиента (потенциального заемщика), которой преимущественно пользуются розничные банки и микрофинансовые компании. Название происходит от английского слова “score”- что означает зарабатывание/ подсчет очков, например, в игре.

Как правило, система представляет собой компьютерную программу, которая использует разные математические и статистические приемы обработки ответов заемщика в Заявке на кредит, которую он предоставляет в банк. Заявка обычно представляет собой анкету или вопросник. Ответы на те или иные вопросы скоринговая система оценивает в баллах. Большее влияние, конечно, дают ответы о материальном положении: наличие движимого, недвижимого имущества, стабильного дохода, дорогостоящих предметов быта, трудоспособного возраста, высшего образования, отсутствие родственников на иждивении, других кредитов и т.п.

Что такое скоринг в банке и как работает скоринговая система?

См. также: Кредитный скоринг онлайн. Узнай свой балл бесплатно.

Так за возраст менее 28 и более 35 лет клиент скорее всего будет получать снижающие баллы, аналогично — за проживание в более криминальных районах города и за работу, где не требуется высокой квалификации (например, официант). Как ни странно, съемная квартира и дети – могут оказаться фактором, прибавляющим баллы (клиент умеет планировать финансы, уверен в будущем).

Компании, которые продают скоринговые системы по всему миру имеют возможность глобально отслеживать взаимосвязь тех или иных факторов и поведения заемщика. Оказалось, что в независимости от страны — женщины аккуратнее гасят кредиты, аналогично поступают и более старшие по-возрасту клиенты, аналогично – семейные пары с детьми (у них у всех выше ответственность). А вот за уровень образования- баллов в российском банке скорее всего почти не добавят, скорее — за опыт работы более 3-5 лет.

Кроме того, в ряде случаев, когда сотрудник банка имел возможность лично пообщаться с клиентом, он дополняет его профиль своими субъективными впечатлениями – о его адекватном поведении, внешнем виде, одежде, классе мобильного телефона, часов, наличии дорогостоящей электроники при себе, грамотной речи, явных признаках, что клиент говорит неправду и т.п. В результате система каждому пункту анкеты присваивает оценку, и выдает в конце оценки – итоговый балл. Отдельно проверяется достоверность данных клиента — легальность паспорта, существование адреса и т.п.

Как cкоринг работает, откуда берет данные?

Есть несколько видов скоринга. Один из них был описан выше – то есть кредитоспособность клиента оценивается в момент его обращения. По тем данным, которые он сам и предоставляет (application scoring – заявочный скоринг). Сам, как правило, заполняет и анкету. В случае с микрофинансовыми компаниями – это происходит зачастую прямо онлайн в интернете.

Еще один вид скоринга – поведенческий (behavioral scoring). В зависимости о того, как клиент ведет себя с течением времени (за определенный период) банк выставляет ему более высокий кредитный рейтинг или более низкий. И в зависимости от этого уменьшает/увеличивает ему лимиты по кредитам, предлагает какие-то дополнительные услуги.

Также существует оценка потенциального мошенничества (fraud scoring).

Одно дело, когда человек получил кредит, но не рассчитал свои финансовые возможности, или внезапно заболел, потерял в доходе и т.п. И другое дело –когда имеет место заранее планируемый невозврат кредита –то есть мошенничество. Эксперты говорят, что таких случаев — порядка 10% всех невозвратов. Любой кредитор (особенно хорошо процесс отлажен в МФО) пытается еще до выдачи кредита оценить риск мошенничества со стороны заемщика.

Следует отметить, что современные системы скоринга зачастую являются самообучающимися, т.е. учитывают модели поведения клиентов, которые ранее были приняты на обслуживание. Система пытается вычислить какие-то общие черты у тех, кто впоследствии оказался мошенником, стал допускать просрочки (ретро-скоринг).

Очевидно, что скоринговые системы имеют и недостатки – большую часть данных для оценки предоставляет клиент. Перепроверка этих данных вручную при мелких суммах кредита – слишком дорогое занятие. Кроме того, даже обучающиеся системы не могут быстро перестроиться при резком изменении экономической ситуации в рамках страны. Поэтому их приходится все время дорабатывать и поддерживать.

Пользуются ли скорингом банки и МФО?

В кредитовании, пожалуй, самая дорогостоящая часть – это время на первоначальную оценку заемщика. Это и скоринг, и служба безопасности, и запрос кредитной истории в Бюро (что не бесплатно для банка), ее изучение, оценка и принятие решение на кредитном комитете банка. Для выдачи каждого кредита задействуется несколько сотрудников, как правило, с высокой оплатой труда.

Хотя у каждого банка своя кредитная политика и свои схемы одобрения кредитных заявок (более или менее бюрократические ), но общий подход – минимизировать затраты времени и издержки на обслуживание каждого клиента. Кроме того, банки с более консервативной политикой оказались в более выигрышном положении во время кризиса 2008 года, чем те, кто выдавал кредиты всем подряд.

Поэтому МФО – это сейчас основные пользователи и разработчики скоринговых систем, где они пытаются оптимальным образом соединить все виды скоринга – и заявочный, и поведенческий, и оценку мошенничества. Кроме того, скоринг позволяет уменьшить и время принятия решения о выдачи кредита. В современных условиях – это значит быть более конкурентоспособным.

Поскольку обороты МФО по кредитованию населения в последний год значительно увеличились, в декабре 2013 года были также приняты поправки в закон 218-ФЗ, которые обязали МФО также подавать данные о своих заемщиках в Бюро кредитных историй.

Следует также отметить, что сегодня более, чем 30 млн. человек в России имеют кредиты. Новых, хороших, высоко-рейтинговых, клиентов – осталось немного. Это вынуждает банки предоставлять кредиты клиентам с более низкими рейтингами. Это влечет за собой удорожание их проверки и банки ищут пути снижения таких издержек. Появляются новые комбинированные системы, где большую роль начинают играть кредитные истории.

Скоринг и кредитная история

С учетом того, что треть граждан уже имела опыт по получению займов хотя бы 1 раз — на первый план выходит изучение того, насколько заемщик фактически закредитован, и насколько добросовестно он погашал кредиты в прошлом. Так по-данным банка “Связной” доля заемщиков, у которых обнаружилось 5 и более кредитов – выросла за последний год в три раза.

В связи с тем, что в Бюро кредитных историй (БКИ) теперь добавились заемщики микрофинансовых организаций и кредитных кооперативов, многие Бюро стали предлагать банкам и МФО скоринговые модели, дополненные данными, которые содержаться в БКИ. Эти скоринговые модели ранжируют заемщиков по вероятности дефолта (невозврата) займа, вероятности просрочек и т.п. Системы обрабатывают сведения о клиенте в Бюро и выставляют ему рейтинг. Добросовестные — получают наивысший балл, недобросовестные – низший. При этом результат (балл) указывается вместе с несколькими основными причинами, которые оказали наибольшее влияние на его снижение (4-5 факторов, а всего их может быть более 100).

В частности модель скоринга по кредитным историям, которую разработало НБКИ – это семь скор-карт, которые обновляются ежеквартально, чтобы учитывать изменения условий на рынке. Таким образом, Банки постепенно переходят от заявительного скоринга — на матричный (состоящий из нескольких моделей и источников). Это в 1,5 раза повышает эффективность оценки, улучшает выставление лимитов по каждому клиенту, помогает собирать просроченную задолженность.

Кроме того, кредитные бюро стали предлагать услугу – автоматически информирующую банк (без специального запроса от банка, ежедневно):

- об открытии его клиентом новых счетов в других банках

- о новых кредитах клиента

- о новых просрочках этого клиента

- об изменениях его лимитов по кредитам, овердрафтам,

- о его новых паспортных данных и т.п.

Пока эта услуга работает с оплатой по-клиентно и в рамках конкретного БКИ, что снижает возможности банка масштабно отслеживать жизнедеятельность всех клиентов. Однако вероятнее всего, в какой-то перспективе, БКИ начнут объединяться, обмениваться информацией между собой.

Что это означает для заемщика?

У заемщика уже появилась необходимость более внимательно относиться к своим взаимоотношениям не только с банками, но и с МФО. Возможность взять 5 кредитов в разных банках или пытаться взять новые займы, чтобы закрыть ими предыдущие — все эти действия теперь архивируются в кредитной истории. И в какой-то момент кредитный рейтинг заемщика может быть снижен настолько, что он будет получать отказ.

Причем следует учитывать, что с 01 марта 2015 года в кредитную историю будут также добавляться данные об отказах в заявках на кредит, и кроме того, могут быть внесены данные о кредитном рейтинге.

Что именно содержится в кредитной истории, какие именно данные, как она возникает, как формируется, где хранится и сколько лет, как с ней ознакомиться и как поменять неверные данные– читайте следующую статью “Кредитная история–10 лет спустя”.

Автор статьи

Тачков Дмитрий

Источник: hcpeople.ru

Кредитный скоринг

Когда человек хочет взять займ в банке или у микрофинансовой организации, учреждение проверяет не только его кредитную историю. Клиента подвергнут процедуре скоринга. Несмотря на грозное название, она безболезненная и практически не требует участия заемщика. Зато способна здорово повлиять на вероятность одобрения кредита и размер суммы.

Расскажем, что такое кредитный скоринг, как его узнать и можно ли улучшить свою ситуацию.

Что такое кредитный скоринг простыми словами

При дословном переводе с английского получается «подсчет очков». Это словосочетание как нельзя лучше передает суть процедуры. Кредитный скоринг — это оценка заемщика на основе системы из нескольких параметров. По результатам человеку присваивается рейтинг кредитоспособности или, по-другому, благонадежности.

— Единой системы скоринга нет. Банки, МФО, страховые компании и сотовые операторы используют свои процессы для скоринга. Когда потенциальный клиент заполняет анкету, указанные данные анализирует компьютерный алгоритм. Он присваивает человеку определенное число баллов или очков, — рассказывает кандидат юридических наук, адвокат Геннадий Нефедовский.

Баллы скоринга компания конвертирует в оценку кредитоспособности человека. Иными словами, насколько велики риски кредиторов, какую сумму можно выдать клиенту и точно ли он сможет ее вернуть. Алгоритмы скоринга — это большой привет из будущего, в котором не человек анализирует человека, а программа. Это экономит компаниям людской ресурс и позволяет добиться объективной оценки.

Кредитный скоринг учитывает несколько параметров. Они могут отличаться у разных компаний и банков — алгоритм фирма подстраивает под свои задачи и ситуацию. Вот какие характеристики заемщика чаще всего оценивает скоринг:

- кредитная история: ее держат разные бюро, куда банки по закону присылают информацию о состоянии всех займов клиентов;

- личные данные: возраст, семейное положение, количество детей — все это имеет большое значение для кредиторов;

- профессиональные данные: постоянное или временное место работы, стаж, источники дохода;

- «документальная открытость» клиента: готовность принести копию трудовой, выписку со счетов, справку 2-НДФЛ о доходах с места работы.

Технологии не стоят на месте и сегодня для кредитного скоринга алгоритмы используют куда более интересные данные. Например, модель смартфона, с которой заемщик подал заявку на кредит. Согласитесь, этот гаджет может многое сказать о финансовом благополучии человека. Иные программы могут даже проверить профили в соцсетях. Совпадают ли данные с паспортными, много ли друзей на страничке — все это также косвенные признаки благонадежности клиента.

Как узнать кредитный скоринг

Рядовой пользователь, который просто так захочет узнать свой скоринговый балл, будет разочарован. Пройти процедуру и получить оценку системой нельзя. Скоринг — это целый алгоритм, программа, которую компании закупают у разработчиков. Иными словами, это бизнес-продукт для внутреннего пользования.

В интернете есть сайты — чаще всего это разные бюро кредитных историй, — которые могут предложить пройти скоринг онлайн и узнать свой рейтинг. Сделать это можно, но итоговый результат будет, скорее, теоретическим. Нет гарантии, что банк, где вы хотите взять займ, использует ту же модель. Хотя приблизительную оценку своей благонадежности вы все же получите.

Даже если человек подаст заявку на кредит, получит или не получит одобрения, а затем попытается узнать в банке свой скоринговый бал, то и тут 100% гарантированного ответа не ждите.

— Закон позволяет кредиторам не разглашать причину отказа в заявке. Поэтому узнать кредитный скоринг, который провела программа, невозможно. Не озвучивают даже его параметров, — объясняет Геннадий Нефедовский.

Популярные вопросы и ответы

Как улучшить кредитный скоринг?

Основным параметром, на основе которого алгоритм определяет благонадежность заемщика, является кредитная история. Если есть просрочки, большая долговая нагрузка, то балл будет плохим. Чтобы поднять свой рейтинг, нужно улучшать кредитную историю и вообще следить за ней во избежание недоразумений. Запросить выписку о себе в бюро можно дважды в год — не пренебрегайте этой возможностью.

Перед тем, как проходить скоринг, погасите долги по ЖКХ, убедитесь, что в отношении вас приставы не проводят никаких взысканий штрафов или исполнения решений суда. Улучшить результат поможет честная справка 2-НДФЛ с места работы, где вы трудитесь более полугода.

Источник: www.kp.ru

Скоринг

Скоринг — что это такое? Это математическая модель, используемая для оценки вероятности дефолта в финансовых учреждениях. Скоринг оценивает перспективы того, что клиент может вызвать нежелательное кредитное событие — например, банкротство, невыполнение обязательств, неуплату и так далее. В скоринговых моделях вероятность дефолта обычно представлена в форме кредитного рейтинга. Более высокий скоринговый балл означает меньшую вероятность дефолта.

Хотя в моделях скоринга существует ряд общих черт, разные типы ссуд могут включать различные кредитные факторы, специфичные для данной области. Например, кредитные факторы для займа по кредитной карте могут включать в себя историю платежей, возраст, номер счета и использование кредитной карты; кредитные факторы для ипотечной ссуды — размер первоначального взноса, историю работы и запрашиваемый размер кредита.

Скоринговая модель: методы

Прогнозирующие модели кредитного скоринга помогают максимизировать доходность финансового учреждения с поправкой на риски. Однако рынки и поведение потребителей могут меняться во время разных циклов экономики. Поэтому риск-менеджеры или кредитные аналитики создают такие модели, которые могут гибко настраиваться в зависимости от условий. Помогают им в этом методы математического и статистического анализа.

Для создания и проверки моделей кредитного скоринга используются следующие методы:

- линейная регрессия;

- логистическая регрессия;

- предсказательная аналитика;

- дискретизация;

- кумулятивный профиль точности, CAP

- рабочая характеристика приемника, ROC-кривая;

- критерий Колмогорова-Смирнова, К-С.

Где применяется скоринговая система

Скоринговые системы играют важную роль в повседневной жизни. Каждый день на их на основе принимается большое количество решений, а после завершения процесса даются советы и рекомендации.

Скоринговые системы бывают разных форматов и объемов. Некоторые — общие, другие — очень специфические. Любую скоринговую модель можно описать следующим образом — это модель, в которой оцениваются различные переменные и им дается оценка. Впоследствии эта оценка является основой для вывода, решения или совета.

При определении возможных результатов выводы скоринга не ограничиваются числовыми значениями — оценка может даваться в любом формате. Поэтому скоринговые модели могут относиться к различным ситуациям принятия решений и отвечать на широкий спектр вопросов.

Примеры использования:

- Проверка клиентов и контрагентов,кредитный скоринг — можно ли иметь дело с данным клиентом или контрагентом и если да, то при каких условиях.

- Анализ рисков — к какой категории рисков относится данное событие.

- Стресс-тесты — располагает ли компания достаточным капиталом, чтобы преодолеть влияние различных внеплановых ситуаций в случае неблагоприятного стечения обстоятельств.

- Юриспруденция — каковы шансы выиграть судебный процесс.

- Медицина — оценка симптомов и проявлений для выявления различных неврологических патологий — например, синдрома дефицита внимания и гиперактивности СДВГ.

- Тендеры — какое из тендерных предложений наиболее выгодно по стоимости

- Проектный менеджмент — как лучше всего реализовать определенный проект.

- Квалификация лида — определение, насколько потенциальный клиент соответствует идеальному профилю клиента, ICP, и может ли он стать долгосрочным.

- Выбор продукта или услуги — какой товар или услуга наиболее полно отвечает задачам и потребностям

Скоринговая карта: что это такое

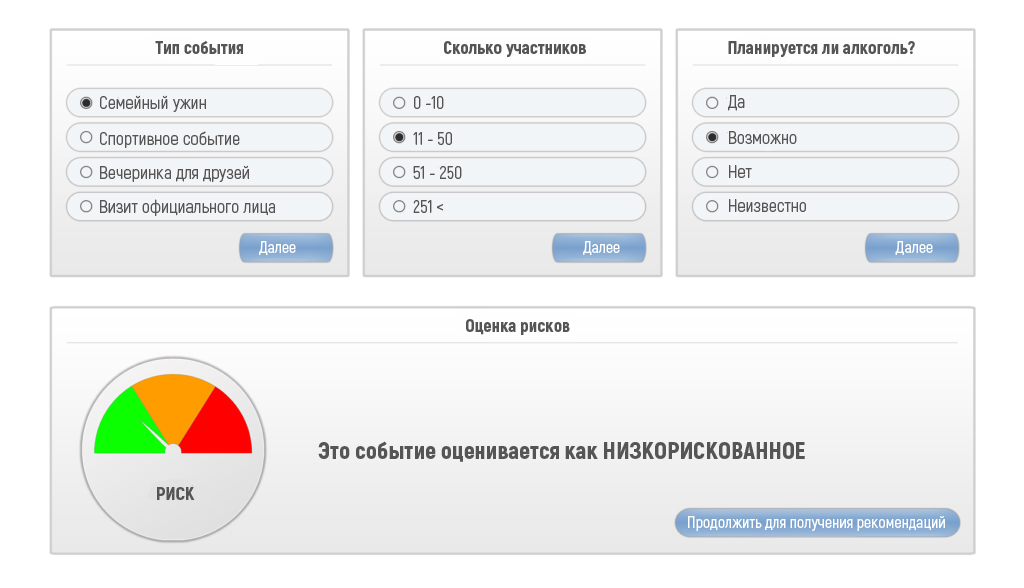

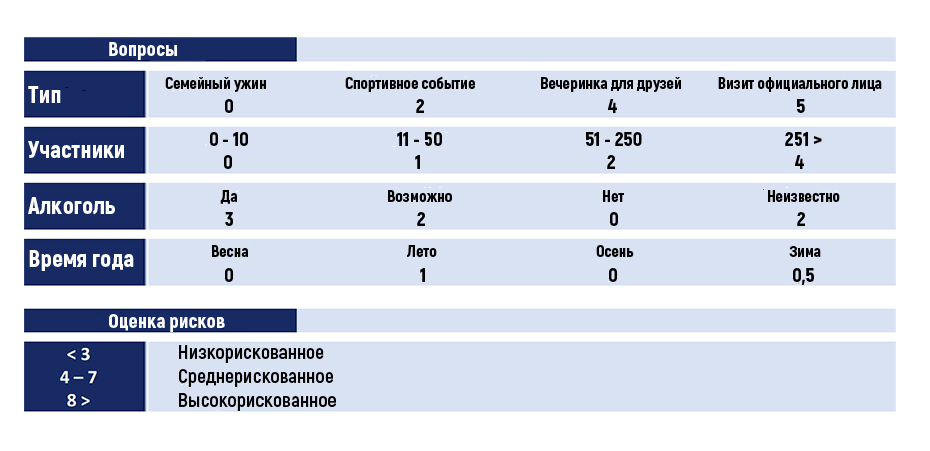

Сегодня компании, в основном, используют скоринговые приложения на основе дерева решений. Эти приложения содержат различные вопросы или критерии, на которые нужно ответить. Система оценивает данные по бальной шкале — составляет скоринговую карту — и выдает соответствующую оценку. Данный метод позволяет просто представить сложную информацию.

Пример простой скоринговой модели — анализ риска, использующий скоринговую карту для определения, к какой категории риска относится событие.

Скоринговые системы также становятся все более автоматизированными. В этом случае модель извлекает все данные — как из внешних источников, так и из базы данных, которые участвуют в оценке, и автоматически следует определенным этапам процесса принятия решения. Это не влияет на результат оценки, но дает возможности для дальнейшей оптимизации процесса принятия решений.

Понятие модели подсчета очков — это результат скоринговой карты. Скоринговая карта — это таблица, в которой все элементы, влияющие на результат, разбиты на отдельные характеристики, каждая из которых имеет свое значение. Различные индивидуальные характеристики могут по-разному влиять на общую оценку.

Пример скоринговой карты для скоринговой модели, показывающей индивидуальные характеристики и их относительный вес:

Очевидно, что за составление системы показателей несут ответственность эксперты в этой предметной области. Их обширные знания и опыт позволяют им решать, что действительно влияет на результат, и присваивать баллы каждому элементу в зависимости от его ценности.

Кроме того, важно понимать, что эксперты должны проводить периодическую переоценку работы модели, чтобы убедиться, что скоринговая карта по-прежнему отражает нужную стратегию.

Скоринговая оценка: преимущества

Современный ритм бизнеса диктует быстрое принятие правильных решений и более эффективную работу на их основе. Все это приводит к более широкому использованию скоринговых моделей.

Во многих компаниях скоринг является неотъемлемой частью процесса продаж. Скоринговые оценочные модели оценки идеально подходят для ответа на многие вопросы, которые встают перед бизнесом, — обмен знаниями, объективность решений, их индивидуальность и эффективность.

Обмен знаниями

Модели оценки и лежащие в их основе скоринговые карты создаются экспертами в предметной области. Эффективно применяя такие знания, обыватели также могут принимать обоснованные решения, в том числе одобрение или отказ по скорингу.

Пример

При оценке кредитоспособности клиента для банков, например, учитывается множество критериев. Оценка включает не только проверку финансовых показателей, но и области, в которой компания или человек работает, правовой формы, которой он управляет — самозанятый, ИП, ООО и так далее. Чтобы помочь организациям оценить кредитоспособность клиента, доступно множество источников данных. Чаще всего используются документы официальных реестров, кредитная история или данные собственной ERP-системы.

Однако большинство отделов продаж по-прежнему полагаются на оценку доступных данных соответствующими финансовыми отделами. Последние имеют доступ к необходимой информации и знакомы с критериями и правилами, которые важны при принятии решений.

При эффективном внедрении стратегий принятия решений и оформлении доступных данных в удобном для пользователя скоринговом приложении даже специалисты другого профиля мгновенно становятся лицами, принимающими решения. Это позволяет принимать решения, основанные на знаниях и опыте коллег в области финансов.

Объективность

Поскольку критерии, которые используются для вычисления, заранее определены в скоринговой модели, каждая оценка вычисляется объективно и единообразно. Решения больше не подлежат различным интерпретациям и не подвержены влиянию человеческого фактора и личного опыта.

Пример

Оценка кредитоспособности клиента может быть довольно произвольной. Один финансовый эксперт может посчитать, что самой важной является кредитная история, которую нужно учитывать в первую очередь. В то время как другой сделает основной упор на стоимость активов, которыми клиент располагает, и эта цифра окажет наибольшее влияние на результат.

Со скоринговыми моделями субъективные оценки, интуиция и догадки ушли в прошлое. Благодаря тому, что реализуется единая стратегия принятия решений и используются только заранее определенные критерии, скоринговые модели обеспечивают объективные выводы, основанные на едином экспертном подходе.

Индивидуальность

Скоринговая система позволяет компаниям индивидуально определять ключевые критерии и присваивать различные значения характеристикам, которые применимы к данной конкретной ситуации.

Пример

Стратегии принятия решений могут сильно различаться, потому что нет одинаковых компаний и одинаковых подходов к ведению бизнеса. Организация A может полагать, что следует избегать любых рисков, в то время как организация Б — считать, что риск неизбежен, если речь идет о захвате новых рынков. Общий подход к оценке той или иной ситуации никогда не будет полностью соответствовать индивидуальной стратегии принятия решений.

Скоринговые модели позволяют компаниям самостоятельно определять, какие правила нужно соблюдать и какие критерии принимать во внимание при оценке тех или иных событий. Следовательно, скоринговые модели идеальны для организаций, которые хотят принимать обоснованные решения в соответствии со своей конкретной стратегией принятия решений, или для скоринг-бюро, которые оказывают подобные услуги для всех заинтересованных компаний.

Эффективность

Стандартизация процесса принятия решений посредством реализации скоринговой модели позволяет принимать правильные решения быстрее или полностью автоматически.

Пример

Большинство отделов продаж по-прежнему полагаются на финансовый департамент при оценке кредитоспособности клиента. Но что, если необходимый эксперт временно недоступен или сначала нужно провести более обширный анализ из-за сложности ситуации? Есть большая вероятность, что потенциальный клиент сделает заказ где-то еще, пока цепочка принятия решения заработает и коллега из финансового отдела включится в процесс.

А как насчет клиентов, которые хотят разместить заказ в интернет-магазине в субботу днем и воспользоваться при этом кредитным предложением о рассрочке платежа? Если «подвесить» ситуацию до утра понедельника и заставить человека ждать одобрения или отказа, он легко может передумать.

Если у компании есть возможность оценить клиента без вмешательства человеческого фактора на основе данных, которые он предоставит и скоринговой карты для подобных ситуаций, это станет серьезным конкурентным преимуществом.

Скоринговая модель не только позволяет людям, далеким от сферы финансов, делать обоснованные и быстрые оценки рисков, но и предлагает возможности для дальнейшей автоматизации процесса принятия решений. Модели скоринга можно интегрировать с существующими платформами — такими как интернет-магазины и системы ERP. Это обеспечит высокую эффективность даже в нерабочее время.

Источник: romi.center

Что такое скоринг и как он работает

С развитием банковской сферы в нашей стране, практически каждый гражданин хоть однажды обращался в кредитные организации за займом, поэтому процедура оформления кредитной сделки знакома многим. При подаче заявки, кредитный специалист оценивает платежеспособность потенциального клиента путем метода финансового скоринга. В этой статье мы ответим на вопрос: «Скоринг, что это такое и какие особенности имеет процедура подсчета очков?

Скоринг что это

Кредитный скоринг

Получение прибыли банка напрямую зависит с качеством кредитного портфеля. Чем меньше финансовых рисков, тем большая вероятность быстрого возврата заемных средств с дополнительной прибылью от уплаты процентов. Именно поэтому, рассматривая заявки на выдачу ссуды, банк проводит скрупулезную проверку потенциальных клиентов, анализируя возможные финансовые риски.

Дословно, в переводе с английского языка, «скоринг» означает «подсчет очков». Какие именно очки считают финансовые аналитики и для чего им это нужно?

Скоринг – это целая система распределения базы клиентов на основании статистических данных. Это своеобразный финансовый помощник в определении потенциальной платёжеспособности клиента и оперативного оценивания, который сегодня широко применяется в банковской сфере.

Система подсчета баллов для анализа используется для автоматической обработки данных заемщика, на основании которых выставляет общая оценка по клиенту. Простыми словами, это своеобразный тест, который проходит каждый клиент при подаче заявки. Каждый ответ приносит определенное количество балов по шкале возможных рисков.

Существует допустимое количество баллов, которое переводит клиент из зоны риска и автоматически определяет его потенциальную платежеспособность. Соответственно, не набрав нужного количества баллов, сложно рассчитывать на положительное решение. В некоторых случаях, банки могут проявить лояльность и предложить меньшую сумму займа при низких баллах скоринговой оценки.

При заявке на большую сумму займа (например, автокредит или ипотека), скоринговая оценка будет выступать в качестве дополнительного инструмента оценивания возможных рисков. Решение же будет приниматься на основании многих факторов.

Технические особенности скоринга

Следует понимать, что процедура оценивания клиента программой – это строго конфиденциальная информация и принцип ее действия сотрудники банка не раскрывают. Как правило, клиенту выдается сухая информация в виде отказа либо одобрения займа, а вот технические нюансы алгоритма клиент знать не должен.

Специалисты утверждают, что за каждый ответ программа начисляет определённые баллы, при чем не так легко заранее просчитать механизм действия ответов на конечный результат скоринга.

Стандартно, чем больше баллов клиент набирает, тем больший шанс получить положительный ответ по заявке. Однако, у каждого банка действует своя собственная процедура оценивания финансовых рисков и сказать, что скоринговая оценка – это типичный калькулятор баллов, было бы не верно.

Это сложнейший математический алгоритм, который может делать выводы на основании обработанных данных, производить анализ социальных факторов по уже сущетвующей клиентской базе за несколько лет.

Например, скоринговая программа может обработать данные о неплательщиках или должниках за последние 3-5 лет и выявить типичные социальные, возрастные или поведенческие факторы. На основании этих данных, будет заложена корректировка оценки и при анализе следующих клиентов, программа будет учитывать эти новые факторы.

Допустим, в базе данных конкретного банка, есть 10 должников со схожими признаками. При обращении нового клиента с похожим признаком его автоматически будет здесь ждать отказ. Но это вовсе не означает, что такой же результат он получит и в другом банке. Как уже говорилось выше, у каждого банка существует своя собственная скоринговая оценка.

Оценка платежеспособности клиента

Справедливости ради следует заметить, что скоринговая оценка не является идеальной программой анализа финансовых рисков, по мнению экспертов.

Так, например, широко известны случаи, когда клиентам, которые обращались в банк за кредитом на телевизор, был дан отказ. При этом спустя три месяца, банк одобрял авто кредит этим же самым клиентам. Парадокс? Не совсем.

Дело в том, что программа при первом обращении анализировала всех заемщиков, взявших кредит в пределах 10-30 тысяч рублей. И клиент мог попасть в зону риска по определенным поведенческим факторам. А по кредиту на большую сумму денег для авто, программа учитывала уже другую группу лиц, которая исправно выплачивает займ банку.

Виды кредитного скоринга

В соответствии с задачами, которые поставлены перед программой, скоринг подразделяют на:

Данные для оценки

- Скоринг заявителя (application scoring), подразумевает подсчет вероятности невозврата кредита клиента из-за низкой платежеспособности;

- Скоринг от мошенников (fraud scoring) – фильтрация клиентов по принципу подозрения в мошенничестве. Как правило, оценивание происходит на первом этапе, при тщательной проверке документов.

- Поведенческий скоринг – на основании факторов поведения уже существующих заемщиков, вычисляется процент финансового риска при выдаче займа клиенту.

- Скоринг взыскания такая модель оценивания работает на этапе возврата непогашенных кредитов. Программа позволяет составить план действий для взыскания займа с клиента.

Методика оценивания клиента проводится на основании социальных признаков, которые характеризуют заемщика. При этом ключевым моментом такого оценивания является автоматизация процесса и исключение участия человеческого фактора в процессе оценивания.

Скоринговая оценка кредитоспособности физического лица

Если после занесения всех ответов в программу, кредитный специалист отвечает, что скоринг пройден, это означает, что основная часть аналитической проверки пройдена. Далее заявка физического лица уходит в службу безопасности, где специалисты банка проверяют клиента уже по своему ряду критериев.

Проведение скоринговой оценки позволяет полностью исключить человеческий фактор. Это может быть предвзятое отношение специалиста к определенному клиенту, либо, напротив, чересчур лояльное отношение и намеренное укрытие некоторых факторов, которые указывают на повышенный финансовый риск для банка.

Информация, на основании которой происходит скоринговой анализ, берется из документов и не может быть искажена. В тех случаях, когда информация заносится со слов клиента, кредитный скоринг имеет меньшую эффективность при определении рисков.

Кредитный риск для банка – это возможная финансовая потеря вследствие невыполнения заемщиком взятых на себя обязательств. Причины могут быть самые разные: просроченные платежи, отказ от выплаты кредита и т.д. В этом случае скоринговая оценка является эффективным финансовым инструментом, который в комплексе с изучением кредитной истории позволит максимально точно определить потенциальную платежеспособность клиента.

Данные для проведения скоринга

В стандартный список вопросов входят следующие:

- семейное положение;

- возраст;

- место работы (если пенсионер работает);

- стаж;

- образование (специальность);

- указание дополнительный доход и т.д.

Также следует учитывать, что банковский работник при заполнении анкеты проводит визуальную оценку наряду со скорингом.

Данные для оценки

У специалиста есть подробная инструкция по определению платежеспособности клиента, куда входит анализ внешнего вида, речи клиента, соответствие поведения и указанной должности в анкете. Производя визуальную оценку потенциального заемщика, его речь, скорость ответа, поведение, кредитный консультант может добавить комментарий к заявке с примечанием отказать в кредите. При этом документы у клиента могут быть в порядке.

Чтобы повысить шансы на получение займа, отвечать нужно максимально точно и, без лишних раздумий, так как все это фиксируется экспертом в анкете и отправляется на проверку аналитику.

Недоверие может вызвать алкогольное опьянение, медленные запутанные ответы, незнание простой информации (телефон, рабочий адрес и т.д.), эмоциональная неустойчивость, несоответствие внешнего вида с указанным в анкете ежемесячным доходом и т.д.

Как видите, у банка есть очень много критериев проверки клиентов, среди которых, безусловно, большое внимание занимает кредитная история и финансовый скоринг.

Какие данные рассматриваются при скоринге

Алгоритм финансового скоринга достаточно сложен и учитывает множество факторов при выставлении общей оценки финансовых рисков.

У каждого банка существует свой собственный алгоритм проверки платежеспособности клиента и дисциплинированности относительно выплаты кредита.

Стандартно, рассматриваются следующие вопросы:

- Паспортные данные. Программа проверяет наличие прописки, контактных данных, место фактического проживания. Это первичная идентификация клиента программой, которая отсеивает граждан с просроченными паспортами, поддельными документами. Любое искажение информации, несоответствии устных данных с паспортными грозит моментальным отказом.

- Оценка возраста. Он колеблется в среднем от 23-55 лет. Многие банки предлагают кредитные продукты от 18-до 65 лет, но получить кредит в 18 можно только предоставив справку о доходах.

- Оценка семейного положения. В программу заносится информация о количестве детей, браке, количестве иждивенцев, размере алиментов.

- Трудовой стаж, место работы. Оценивается общий трудовой стаж и время непрерывного стажа на последнем месте работы. Как правило, если на последнем месте работы клиент не пробыл более 3-4 месяцев, этот фактор может существенно снизить баллы при подсчете очков.

- Квалификация, специальность, наличие официального трудоустройства. Именно этот критерий является одним из важнейших при оценивании платежеспособности клиента. При предоставлении справки с указанием официальной «белой» зарплаты, шансы на получение займа достаточно высоки.

- Социальный статус.

- Уровень заработной платы. При этом в программу вносится информация о фактическом доходе (со слов клиента) и данные со справки 2-НДФЛ («белая зарплата»). Это данные могут не совпадать, так как основную часть зарплаты клиент может получать на руки «в конверте». Программа при проведении оценки будет учитывать эти факторы. Если клиент не может взять справку с места работы о фактическом доходе, а заполняет справку по форме банка, то кредитное учреждение может одобрить займ, но предложить меньшую сумму.

Оценка финансовых рисков

Проверка кредитной истории – заключительный этап скоринга

Заключительным этапом финансового скоринга, является проверка кредитной истории.

При положительной истории, клиент может смело рассчитывать на одобрение займа. Но это вовсе не означает, что банк даст согласие на кредит любой суммы. Положительная история гарантирует лишь факт одобрения банком займа, а вот размер суммы будет зависеть от дохода и потенциальной платежеспособности клиента.

Где банки берут информацию и как эти данные отражаются на принятии решения? Для упорядочивания работы с бюро кредитных историй и с целью создания единой базы данных, был создан государственный реестр бюро кредитных историй. Этот реестр находится в ведомстве Центрального Банка РФ и имеет все полномочия собирать и аккумулировать данные о выданных кредитах физических и юридических лиц.

У РБКИ находится наиболее полная и актуальная информация по всем клиентам, которая постоянно добавляется и обновляется. Каждый банк самостоятельно для себя определяет алгоритм фильтрации клиентов с «плохой» кредитной историей.

Подводя итог, следует сказать, что, несмотря на очевидные недостатки программы, скоринговая оценка клиента является эффективным инструментом для банка, позволяющим максимально снизить финансовые риски.

Видео. Суть скоринга

Источник: bank-explorer.ru