Система быстрых платежей (СБП) стала доступна клиентам большинства банков: до этого срока к ней должны были подключиться все банки с универсальной лицензией. Что она собой представляет и зачем нужна?

Что такое Система быстрых платежей

Система быстрых платежей была запущена Банком России и Национальной системой платежных карт (НСПК) в начале 2019 года. СБП позволяет банковским клиентам мгновенно переводить деньги между счетами разных банков по простому идентификатору — номеру мобильного телефона, который должен быть привязан к банковскому счету.

В СБП действуют несколько сценариев проведения переводов:

- c2c (customer-to-customer) — платежи между физическими лицами;

- me2me — платежи между своими же счетами в разных банках;

- c2b (customer-to-business) — платежи физических лиц в пользу юридических. Используются для оплаты товаров и услуг с помощью QR-кода.

- b2c (business-to-customer) — платежи юридических лиц в пользу физических. Используются для возврата средств от продавцов покупателям или для выплат от компаний гражданам (например, перевод зарплат, страховые выплаты, перечисление микрозаймов).

Какие банки входят в СБП

СБП обязаны внедрить все банки с универсальной лицензией, которые одновременно являются участниками платежной системы «Мир», а также соответствуют ряду других критериев. В России насчитывается 195 таких кредитных организаций. По данным ЦБ на 19 января 2021 года, из них к Системе быстрых платежей подключили 191 или 98%. Представитель регулятора рассказал РБК Трендам: «Мы ожидаем подключения остальных банков с универсальной лицензией и активно работаем с ними в этом направлении».

Система быстрых платежей Сбербанк. Как подключить?

Для остальных банков (а в российской банковской системе к началу 2021 года остался 371 банк) участие в СБП добровольное. Всего участниками системы на данный момент являются 211 банков, в том числе 12 крупнейших, системно значимых:

- Сбербанк,

- ВТБ,

- Альфа-банк,

- «Открытие»,

- Газпромбанк,

- МКБ,

- Райффайзенбанк,

- Росбанк,

- Промсвязьбанк,

- Совкомбанк,

- «Юникредит»,

- Россельхозбанк.

К началу 2021 года банки обязаны подключить только переводы между физлицами. Для внедрения остальных сценариев установлены другие сроки: оплату покупок по QR-коду системно значимые банки должны подключить до 1 октября 2021 года. Это уже сделали ВТБ, Газпромбанк, «Открытие», Промсвязьбанк, Райффайзенбанк и Росбанк. Банки с универсальной лицензией должны внедрить QR-платежи до 1 апреля 2022 года. К этим же срокам банки обязаны настроить переводы между гражданами по инициативе получателя и переводы от юридического лица физическому.

Полный список банков-участников размещен на официальном сайте Системы быстрых платежей.

Как работает?

Получить доступ к сервису можно через приложения банков-участников со своего персонального компьютера, планшета или смартфона. Чтобы отправлять деньги другим пользователям через систему быстрых переводов, необходимо подключить сервис в личном кабинете. При этом банк получателя перевода так же должен быть подключен к этой системе. Убедитесь в этом перед отправкой денег.

СБП. Система быстрых платежей — что это такое?

Для совершения платежа вам достаточно указать сумму перечисления и номер телефона получателя. Отправленные через СБП денежные средства зачисляются на счет получателя моментально, даже если перевод сделан в нерабочий день. Узнать, дошел ли перевод, вы можете у получателя.

Тарифы

Сумма быстрого перевода ограничена российским законодательством и не может быть более 600 000 рублей. При этом банки вправе самостоятельно устанавливать собственные лимиты в соответствии со своей внутренней политикой. В Сбербанке на переводы в СБП установлены следующие ограничения:

- одна операция – от 10 до 50 000 рублей

- в сутки – 50 000 рублей

Комиссии за переводы через СБП в Сбербанке:

- не более 100 000 рублей в месяц – бесплатно

- более 100 000 рублей – 0,5% от суммы платежа, но не более 1 500 рублей

В случае указания отправителем неправильных реквизитов получателя, который обслуживается в другом банке, полученная Сбербанком комиссия не возвращается.

Особенности подключения СБП в Сбербанке

Некоторые банки требуют сначала совершить ряд манипуляций перед первым использованием СБП. Особенно в этом отличился Сбербанк.

Он долго сопротивлялся подключению к системе быстрых платежей. По указанию ЦБ РФ 11 системно значимых банков должны были подключиться к сервису до 1.10.2019. 10 организаций это сделали, а Сбербанк не успел или не захотел уложиться в установленные сроки.

Федеральная антимонопольная служба посчитала, что 94 % всех денежных переводов приходится именно на Сбербанк. Ущемление прав пользователей безналичных расчетов налицо. Центробанк вынес предписание об устранении нарушения и оштрафовал нарушителя. И только с апреля 2020 г. клиенты Сбербанка смогли подключиться к СБП.

Вот что для этого надо сделать:

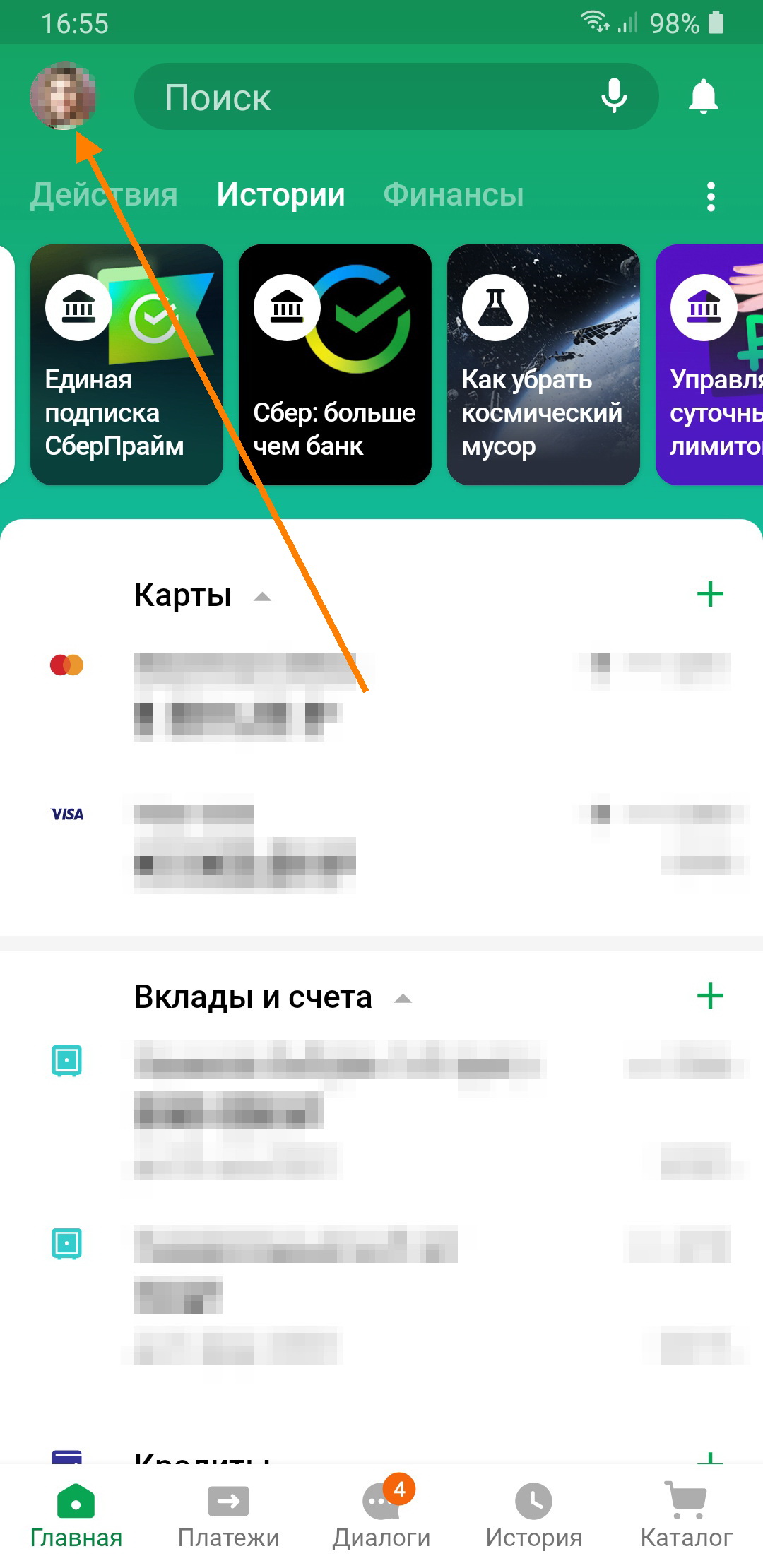

- В мобильном приложении (в Сбербанк Онлайн на компьютере вы этого сделать не сможете) нажмите на человечка в верхнем левом углу. Так вы зайдете в свой профиль.

- Войдите в “Настройки”. Прокрутите почти до самого низа и найдите “Подключение к СБП”.

- Дайте согласие на входящие и исходящие переводы. Здесь же можно отключиться от системы, просто удалив свое согласие.

Если вы не проделаете эти операции, то не сможете бесплатно переводить деньги на карты других банков. И люди тоже не перечислят вам деньги без комиссии.

СБП для бизнеса

В системе быстрых платежей для бизнеса разработана система QR-кода. Суть ее в том, что клиент сканирует своим телефоном специальный код, попадает в банковское приложение, вводит сумму и подтверждает операцию. Для пользования новым сервисом бизнесу надо обратиться в банк и заключить договор, выбрать сценарий и начать принимать платежи от покупателей.

Сценарии использования сервиса:

- QR-наклейка. Срок действия – бессрочно. Подходит небольшим магазинам, киоскам, парикмахерским и другим точкам с небольшим потоком людей. Схема работы: банк выдает многоразовый код, владелец бизнеса приклеивает его на видном месте, покупатель считывает и оплачивает товар или услугу, банк сообщает о платеже кассиру.

- QR-код на кассе. Срок действия – 72 часа. Код может быть представлен покупателю на экране кассы или платежного терминала, при покупке в интернете на странице с оплатой, может отправляться клиенту в электронном письме, мессенджере и т. д. Далее повторяются действия, описанные в 1-м пункте.

- Мгновенный счет для интернет-торговли, когда клиент оплачивает товары через мобильный телефон.

- С 2021 г. будет действовать еще один сценарий – подписки. Это регулярные или однократные списания денег со счета подписчика в пользу организатора такой подписки.

Комиссия за пользование сервисом быстрых платежей для бизнеса не превышает 0,7 %. Размер зависит от вида платежа. Все комиссии указаны на сайте Центробанка.

Преимущества подключения к системе QR-кодов:

- мгновенная оплата и поступление денег на расчетный счет бизнеса в круглосуточном режиме;

- низкие комиссии;

- меньше времени на прием платежей по сравнению с наличными деньгами;

- повышение лояльности со стороны покупателей, что в итоге приведет к повышению товарооборота.

Отключение сервиса

Для отключения СБП необходимо зайти в «Сбербанк Онлайн», перейти в «Настройки», выбрать раздел «Система быстрых платежей» и отключить все направления.

В чем подвох системы быстрых платежей

СБП имеет немало преимуществ, но некоторым моментам все же стоит уделить внимание:

- нужно знать название финансового учреждения, в котором обслуживается получатель;

- совершать мгновенные переводы могут только резиденты РФ;

- отменить денежный перевод такого вида невозможно;

- проверить, дошел ли платеж получателю, можно только связавшись с ним лично.

В заключение

Если банк платежной или кредитной карты гражданина уже подключен к системе быстрых платежей как у отправителя средств, так и у получателя, можно уже сейчас начинать пользоваться сервисом – ничего дополнительно подключать не надо. Потребуется только найти в мобильном приложении или Интернет-банке требуемую опцию. Если у получателя средств счет в банке, еще не вошедшем в Систему, совершить перевод не получится.

- https://trends.rbc.ru/trends/industry/6009426c9a7947f067a2365a

- https://bankiros.ru/wiki/term/kak-podklyuchit-sistemu-bystryh-platezhej-sberbanka

- https://iklife.ru/finansy/sistema-bystryh-platezhej.html

- https://1000bankov.ru/wiki/chto-takoe-sistema-bystryh-platezhey/

- https://Renovar.ru/finance/sbp-sistema-bystryh-platezhey

Источник: modulkassa.ru

Система быстрых платежей простыми словами

Рассказывать про Систему быстрых платежей, которую мы сделали — неблагодарный труд. Для обывателя эта штука простая, как шариковая ручка, и поэтому трудно понять — ну что здесь нового и необычного? Вот нажал ты две кнопки и деньги уже на счете — и что? Это же самоочевидно.

Кстати, шариковая ручка, которую я взял для примера — это прорыв? Ведь Гоголь как-то писал до её появления, и неплохо. Но что делать, если хорошая мысль пришла в голову внезапно, искать чернила и перо? Нет, можно просто достать ручку и блокнот из кармана и записать тут же. Просто? Очень, даже говорить не о чем. Изменение поведения?

Да, и сильное.

Я уже 12 лет работаю в индустрии денежных переводов и успел застать смену нескольких эпох. Сейчас я работаю в Системе быстрых платежей, и приходится рассказывать про СБП школьным друзьям, бывшим коллегам и даже продавцам шаурмы, поэтому на тысячный раз я взял и записал свои рассказы и решил их опубликовать. Тут будет рассказ, как транзакции стали такими повседневными и незаметными, что про них никто не вспоминает.

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Основной сценарий — cash-to-cash, внес наличные — выдали наличные. Родители отправляли деньги уехавшим студентам; уехавшие на заработки — зарплаты домой семьям; иногда даже коммерсанты рассчитывались за товары.

Отдельный кейс — перевод самому себе: человек едет в другой город и боится везти с собой в поезде наличные.

Как это выглядело для клиента?

- Выбираешь систему денежных переводов — да, их несколько, только в России было штук пять популярных. Нужно выбрать, где комиссия меньше. Нужно понять, в какой системе пункты отправки и выдачи удобно расположены (или даже так: что в городах отправки и выдачи они вообще есть).

- Приходишь в отделение банка, заполняешь бланк — ФИО и телефон отправителя и получателя; страна назначения, город и, возможно, пункт выдачи. Предъявляешь паспорт. Расписываешься на заявлении.

- Отдаешь кассиру деньги и комиссию сверху — получаешь квитанцию и контрольный код.

- Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

- Получатель идет в пункт выдачи (тут же или через день-два), предъявляет паспорт, называет код.

- Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

Что видим? Высокие транзакционные расходы — время и поход в отделение; заполнение бумажек; нужно звонить получателю и уточнять детали. Если раз в месяц отправить зарплату домой — это переносимо, а вот для кейса, когда коллеге перекинуть триста рублей — и в голову не придет.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

- Cash-to-cash — через терминал (киоск самообслуживания): вся анкета заполняется клиентом самостоятельно, деньги вносятся в диспенсер; удобно, что таких терминалов по стране было много. Популярная вещь у рабочих на стройке, которые опасаются нести только что полученную зарплату в общежитие — им нужно побыстрее пристроить наличные.

- Card-to-cash, когда сумма вносится картой, а не наличными. Как правило это оформление перевода на сайте с оплатой картой как в интернет-магазине;

- Cash-to-card, на карту. Переводы самому себе для пополнения дебетовой карты или погашения кредитной.

- Квази-перевод “Давай тебе телефон пополню?” — в этом случае у получателя не живые деньги, а пополненный баланс телефона; если его обналичивать — потеряешь на заградительных комиссиях; ну и время, опять же.

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Шагнем лет на пять вперед в мир «пластика» — карта теперь есть у каждого, даже у ретроградов есть зарплатная карточка.

Появляется сценарий card-to-card — межбанковский перевод по номеру карты. А что, так можно было? Уже не нужно заполнять анкету и приходить в банк самому, нужно только использовать интернет-банкинг и знать номер карты получателя. Ну и что бы платежная система у отправителя и получателя совпадали бы.

Такие переводы процессятся самой Международной платежной системой (VISA, MasterCard и др.). И еще один бенефит — не нужно знать, какой у получателя банк. МПС сама направит куда нужно.

Неудобств уже меньше, но они пока остались: номер карты не вечен, карты меняют, значит, нужно говорить номер карты каждый раз. Как вывод — его нужно “засветить”. Ну и вообще его нужно знать, то есть достать из бумажника, то есть носить с собой. И, конечно же, приходилось платить комиссию за такой перевод, поэтому часть отправителей на этом этапе отказывалась от перевода – что-то дорого, поищу лучше наличные.

Еще был вариант для принципиальных (он и сейчас есть) — перевод со счета на счет по реквизитам. Нужно знать БИК банка и номер счета получателя в нем. Такой перевод может идти пару дней, и тоже комиссия, так как у такого перевода высокая себестоимость для банков.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

— упс, а я наличку дома забыл. Дайте взаймы, я завтра сниму и отдам!

— давайте я заплачу за всех, а вы мне скинетесь?

— у меня только тысяча, есть сдача?

— и мне!

Маленький, но ежедневный кейс. Как его решать? С наличкой не всегда удобно; а использовать полноценный денежный перевод и в голову не придет — получатель-то напротив тебя сидит, не идти же в банк для отправки ему денег ради ста рублей! Вот если бы можно было отправить деньги так же легко, как оплатить мобильный! Достал телефон и пока кофе пьешь — вжух!

И в мобильных приложениях банков стали появляться переводы, сначала — в пределах своего банка; затем — в дружественные банки, с которыми удалось интегрироваться. Кейс изменился:

— У тебя какой банк, “АА”?

— Нет, “ББ”. А твой АА умеет в ББ переводить?

— Посмотрим. не вижу такого. Вроде нет. А твой банк может в мой запрос кинуть?

— Что, запрос.

— Ну ок. А карточки в другом банке нет?

— Да это нормальный банк!

— Понял. Тогда по номеру карточки?

— Вот еще, номер карты светить….. Ну хорошо, погоди, сейчас достану . 2200 **** **** ****. Вбил?

— Ага, перевожу. Ого, комиссия. Отправил. Жди, скоро переведется. Хотя тут про сроки ничего не сказано.

Все это очень удобно работало, когда вы оба — клиенты одного банка; а если нет — все заканчивается шелестом купюр. И близок локоть, да не укусишь.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

- Скинуться другу, оплатившему общий счет.

- Собрать деньги на подарок коллеге.

- Вернуть долг, пока не забыл.

- Пополнить общий семейный бюджет.

- Срочно подкинуть ребенку денег на обед.

- Перевести полученную зарплату в другой банк.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

- Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

- Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов

3. Проверил глазами, кому отправляешь. Подтвердил отправку.

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужны карточки.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом 🙂

Важно, чтобы твой банк являлся участником Системы быстрых платежей, но сегодня это почти все банки России. Клиенту банка-участника нужно только разрешить получение и отправку переводов через систему — для этого обычно достаточно поставить отметку в приложении банка.

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Если знакомому, который занял денег, позвонить и напомнить — что он скажет? “Да-да, сейчас отправлю”; но на самом деле он лежит на любимом диване, и ему придется найти номер телефона получателя (или карты), вбить его, вбить сумму… сумму-то он уже забыл… вот если бы нажать одну кнопку…. нет, завтра сделаю.

- Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

- Нажал “Ок, перевести”.

- Продолжаешь лежать на диване уже с чистой совестью.

Еще я хочу рассказать про подкапотную часть переводов в СБП; о процессах, которые идут между банками, ЦБ и ОПКЦ в то время, как ты нажимаешь кнопку «отправить». Рассказать про C2B, про оплату по QR-кодам, о платежных ссылках, подписках и рекуррентных платежах. Про выплаты от организаций физическому лицу (B2C и др. — возврат денег за возвращенный товар; вознаграждения). Но об этом я расскажу в другой раз.

Источник: habr.com

Система быстрых платежей

Система быстрых платежей (СБП) — сервис, с помощью которого можно совершать межбанковские переводы по номеру мобильного телефона круглосуточно, без праздников и выходных. Комиссии за такие переводы низки или вовсе отсутствуют. К системе уже подключены более 200 банков, включая крупнейшие. СБП также позволяет оплачивать покупки в том числе по QR-коду и получать выплаты от организаций.

СБП разработана Банком России и АО «Национальная система платежных карт». Банк России — оператор и расчетный центр Системы, а НСПК — операционный и платежный клиринговый центр.

Список банков, подключенных к Системе быстрых платежей, а также другую полезную информацию про СБП можно посмотреть здесь.

Для того, чтобы перевести деньги по номеру мобильного телефона себе или другому человеку между счетами в разных банках, нужно, чтобы банк отправителя и банк получателя были подключены к СБП.

Перевод доступен в мобильных приложениях или через Интернет-банк (уточняйте информацию в своей кредитной организации).

Источник: cbr.ru

Как работает система быстрых платежей и как ее подключить

Обычный банковский перевод может идти до пяти рабочих дней. Чтобы перевести деньги, нужно вводить множество громоздких реквизитов, знать номер карты получателя или его банковский счет. Но сегодня у клиентов российских банков появилась возможность переводить деньги просто по номеру мобильного телефона, причем перевод приходит за считанные секунды. Все, что нужно сделать, — воспользоваться сервисом «Система быстрых платежей» (СБП), который был разработан Банком России совместно с Национальной системой пластиковых карт.

Давайте разберемся, как работает система быстрых платежей, поговорим о ее преимуществах и недостатках. Также в статье вы найдете пошаговые инструкции по подключению и использованию СБП в мобильных приложениях различных банков.

Что такое система быстрых платежей

Система быстрых платежей дает физическим лицам возможность отправлять деньги как другим людям, так и выполнить перевод на собственный счет. При этом счета могут находиться в разных банках. Переводы осуществляются в рублях по всей России.

СБП работает по следующей схеме:

- Отправитель денежных средств в личном кабинете на сайте банка или в мобильном приложении формирует поручение своему банку на перевод нужной суммы, выбрав услугу перевода средств через СБП и введя номер телефона в качестве реквизита получателя.

- Система отыщет счет получателя, вне зависимости от того, в каком подключенном к сервису СБП банке он был открыт.

- Затем сервис передаст сведения о переводе денег в банк получателя.

- После чего банк, в котором обслуживается получатель, производит зачисление нужной суммы на его счет.

Несмотря на то, что операция состоит из нескольких шагов, вся процедура занимает не более одной минуты, а деньги получателю придут практически моментально.

Комьюнити теперь в Телеграм

Подпишитесь и будьте в курсе последних IT-новостей

Плюсы и минусы системы быстрых платежей

СБП дает пользователям множество преимуществ:

- Удобство. Единственный идентификатор, которой нужно указывать при переводе по системе быстрых платежей — номер телефона получателя платежа.

- Выгода. За переводы, сумма которых не превышает 100 тысяч рублей в месяц, комиссия не взимается. Если сумма перевода превысит 100 тысяч рублей в месяц, банк вправе брать комиссию 0,5% от суммы перевода, но ее размер не должен превышать 1,5 тысяч рублей за перевод.

- Услуга доступна в любое время. Сервис работает круглый год, даже в праздники, в режиме 24/7.

- Скорость. В системе быстрых платежей списание денежной суммы со счета и зачисление на другой счет выполняется мгновенно.

- Можно обойтись без карты. Перевод возможен даже при отсутствии пластиковой карты — для получения или отправки денег можно использовать обычный счет в банке. Переводы выполняются по любым счетам, за исключением кредитных. Если у пользователя имеется несколько счетов, он может указать, на какой из них следует получать переводы.

- Простота использования. Для работы с СБП не нужно устанавливать какое-то специальное программное обеспечение — операция выполняется с помощью обычного мобильного приложения вашего банка.

Как видите, плюсов у системы быстрых платежей очень много, однако не обходится без некоторых ограничений:

- Отправить деньги в абсолютно любой банк не получится. Оба банка (отправителя и получателя) должны быть участниками СБП. Перечень банков системы быстрых платежей можно посмотреть на официальном сайте сервиса.

- Максимальная сумма одной транзакции не может превышать 600 тысяч рублей, причем банки-участники могут наложить дополнительные лимиты на размер переводов.

- Переводы в системе являются безотзывными, после отправления денег отменить перевод не получится. Поэтому будьте особенно внимательны при указании номера телефона и банка получателя и еще раз проверьте эти данные при подтверждении перевода. Если все-таки получатель денег был указан неправильно, для решения этой проблемы отправителю придется обратиться в свой банк, из которого был совершен перевод.

Как подключить систему быстрых платежей

Возможность платежа по СБП может быть доступна сразу (обычно эта опция находится в разделе платежей и переводов), но некоторые банки перед первым использованием сервиса требуют вручную включить систему быстрых платежей в мобильном приложении. Рассмотрим, как это делается, на примере приложений нескольких крупных банков.

Как подключить СБП в Сбербанке

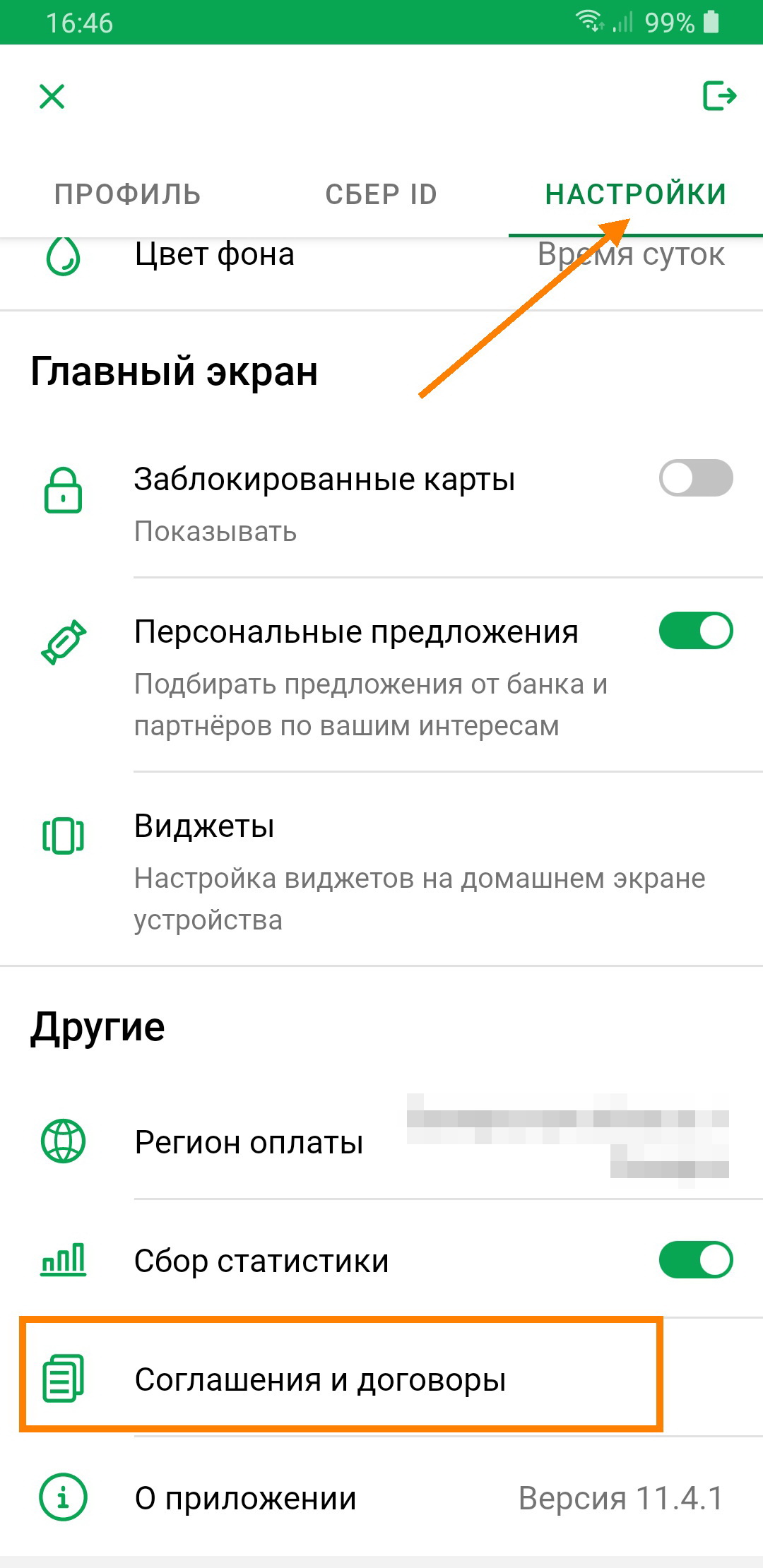

Переводы через систему быстрых платежей в Сбербанке осуществляются через мобильное приложение «Сбербанк Онлайн». По умолчанию такой пункт в списке вариантов платежей отсутствует, для его активации необходимо произвести следующие настройки:

- Откройте приложение, авторизуйтесь и войдите в свой профиль, нажав на аватар пользователя в левом верхнем углу экрана.

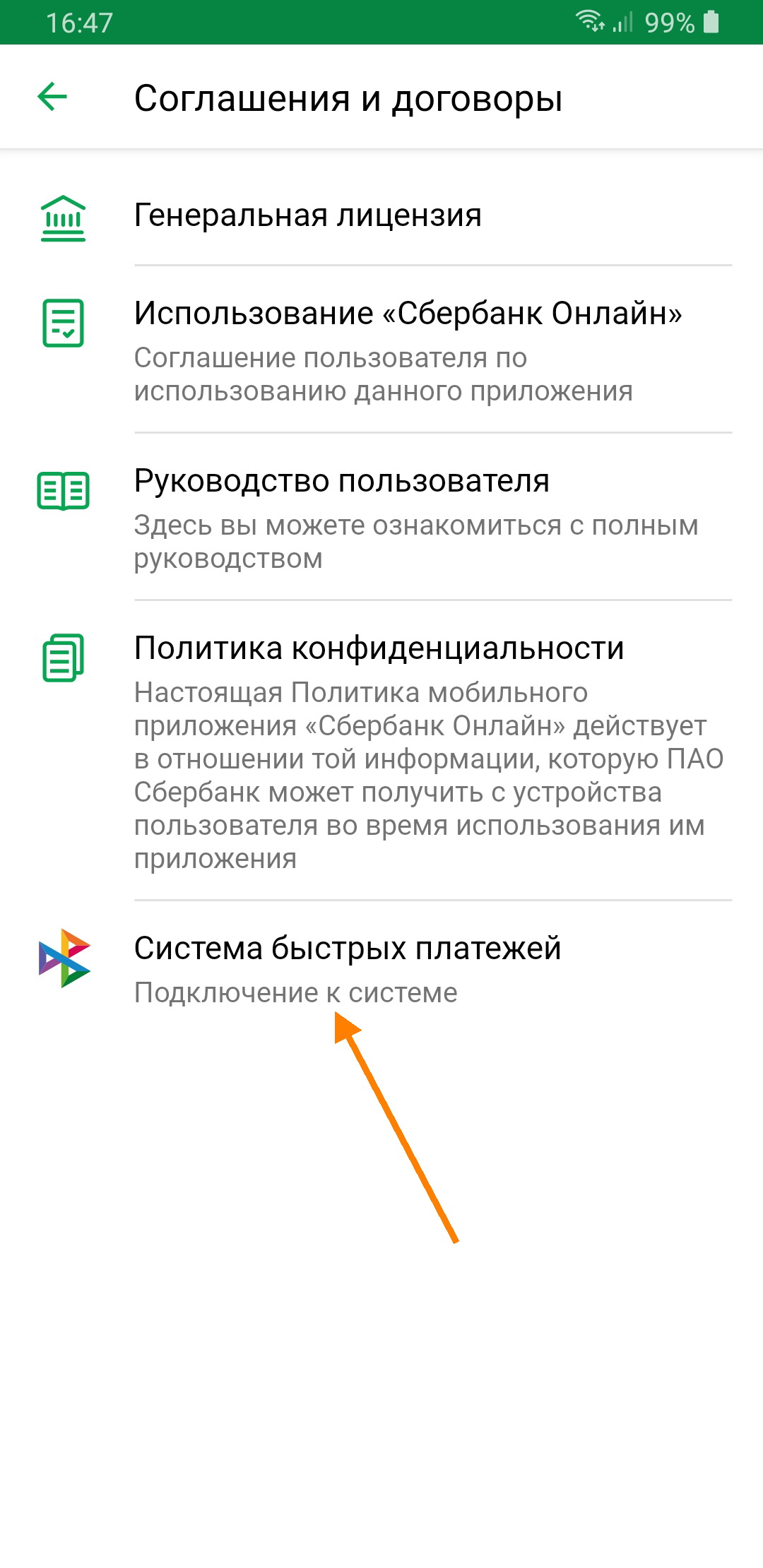

- Перейдите в раздел «Настройки» и в секции «Другие» найдите пункт «Соглашения и договоры».

- Далее нажмите на последний в списке пункт «Система быстрых платежей. Подключение к системе».

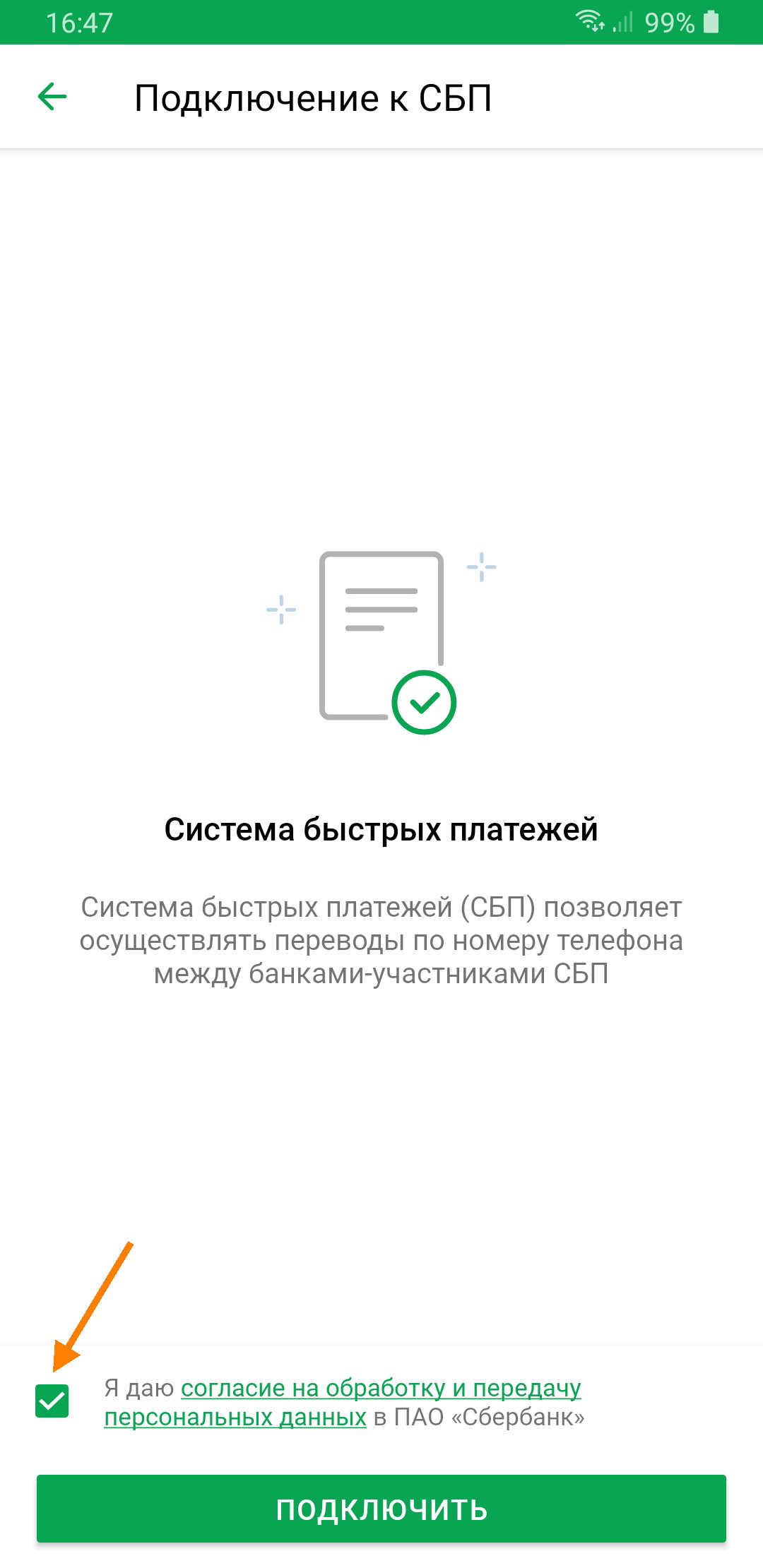

- На следующем экране необходимо дать согласие на обработку персональных данных, установив соответствующий флажок, а затем нажать кнопку «Подключить».

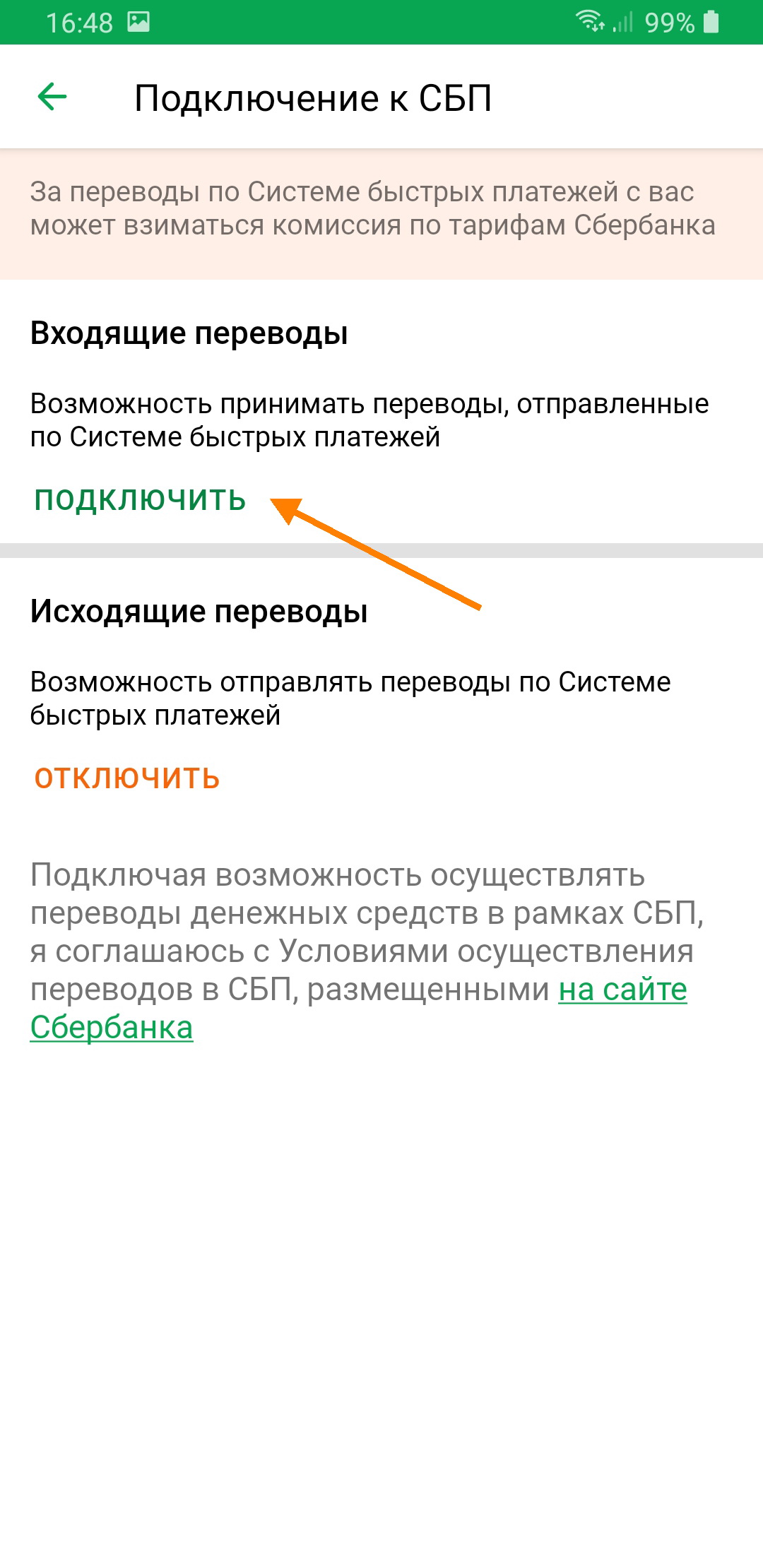

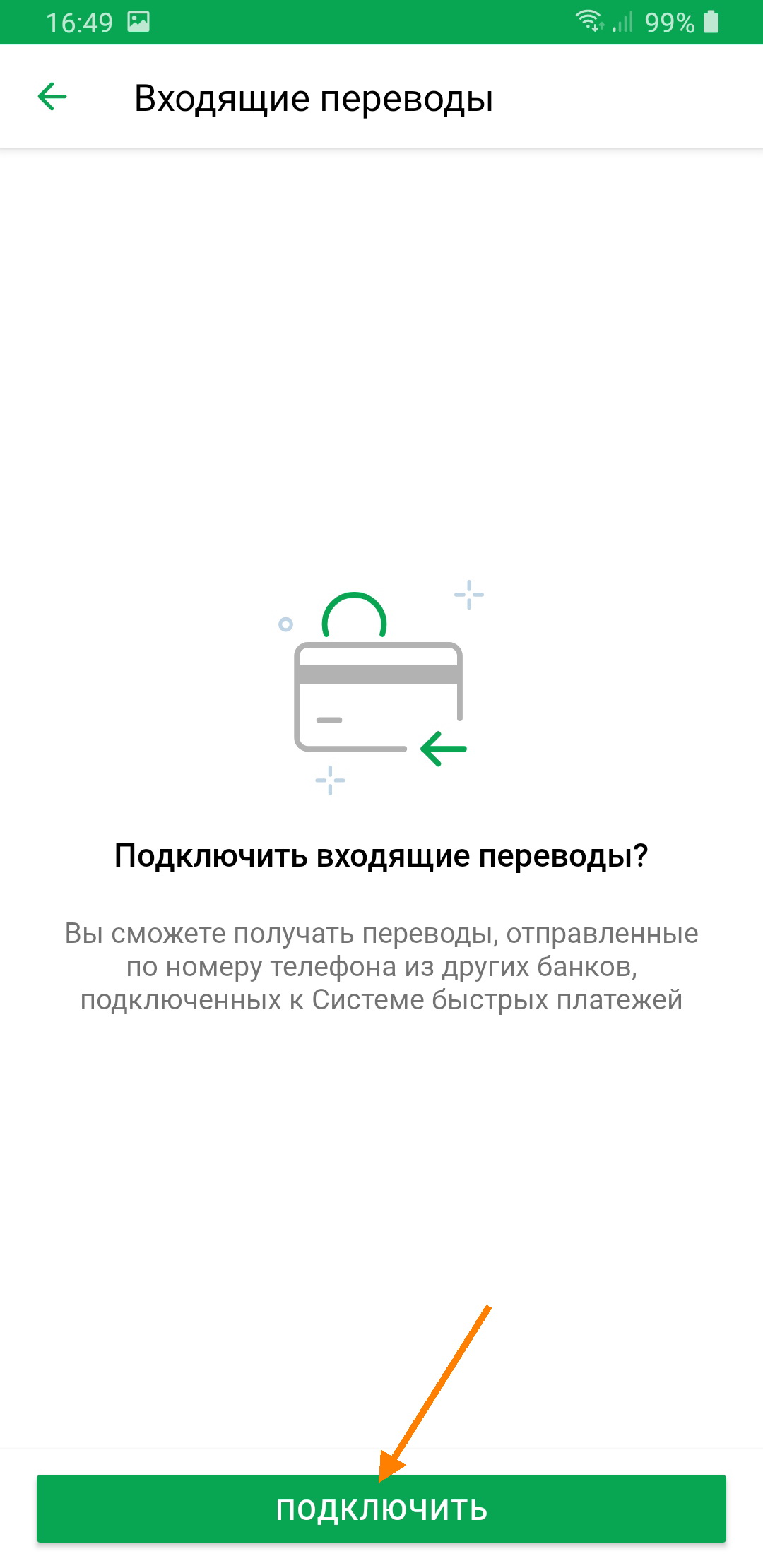

- Входящие и исходящие переводы можно подключать по отдельности. Возможность исходящих переводов в другие банки будет активирована сразу. Чтобы принимать входящие переводы из других кредитных организаций, нажмите на пункт «Подключить».

- На следующем экране нажмите кнопку «Подключить». На этом настройка СБП в Сбербанк Онлайн будет завершена.

Теперь, чтобы перевести деньги на свой счет в другом банке или отправить перевод другому человеку в мобильном приложении «Сбербанк Онлайн», проделайте следующие шаги:

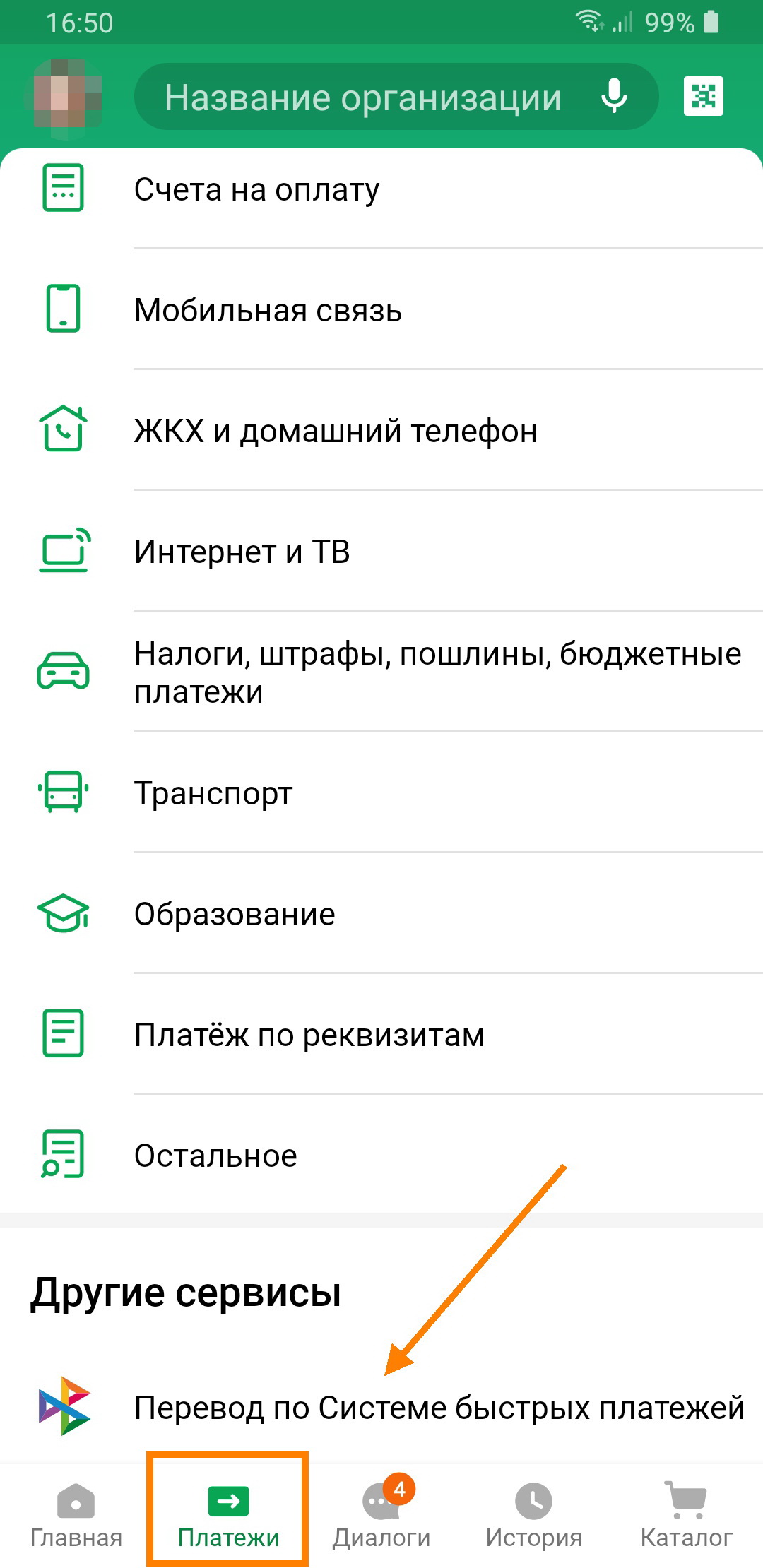

- Перейдите в раздел «Платежи» в нижней части экрана, прокрутите список до секции «Другие сервисы» и выберите пункт «Перевод по Системе быстрых платежей».

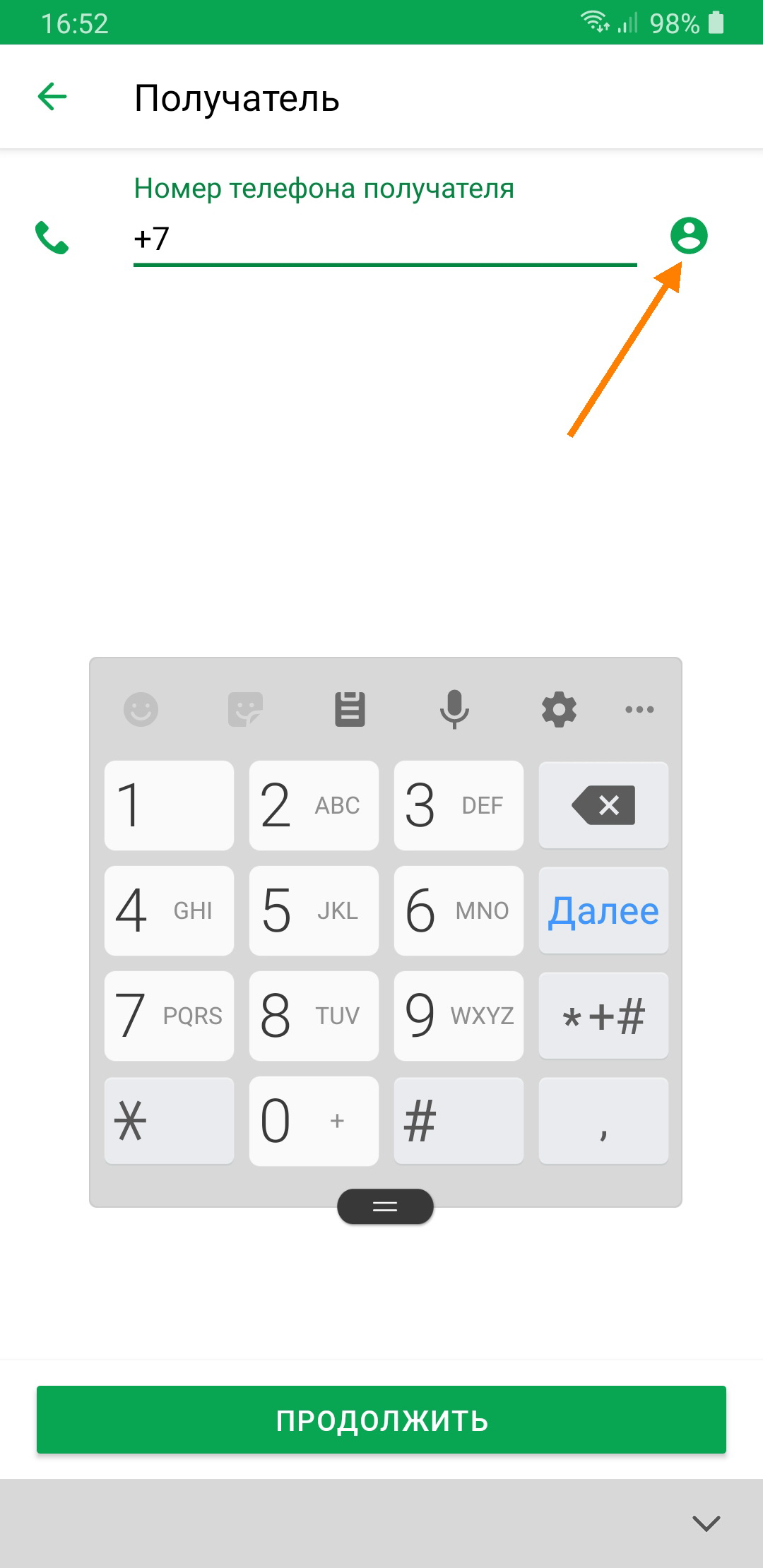

- Введите телефон получателя. Нажав на иконку справа, можно выбрать контакт из адресной книги, и телефон будет добавлен автоматически. Чтобы перейти к следующему шагу, нажмите кнопку «Продолжить».

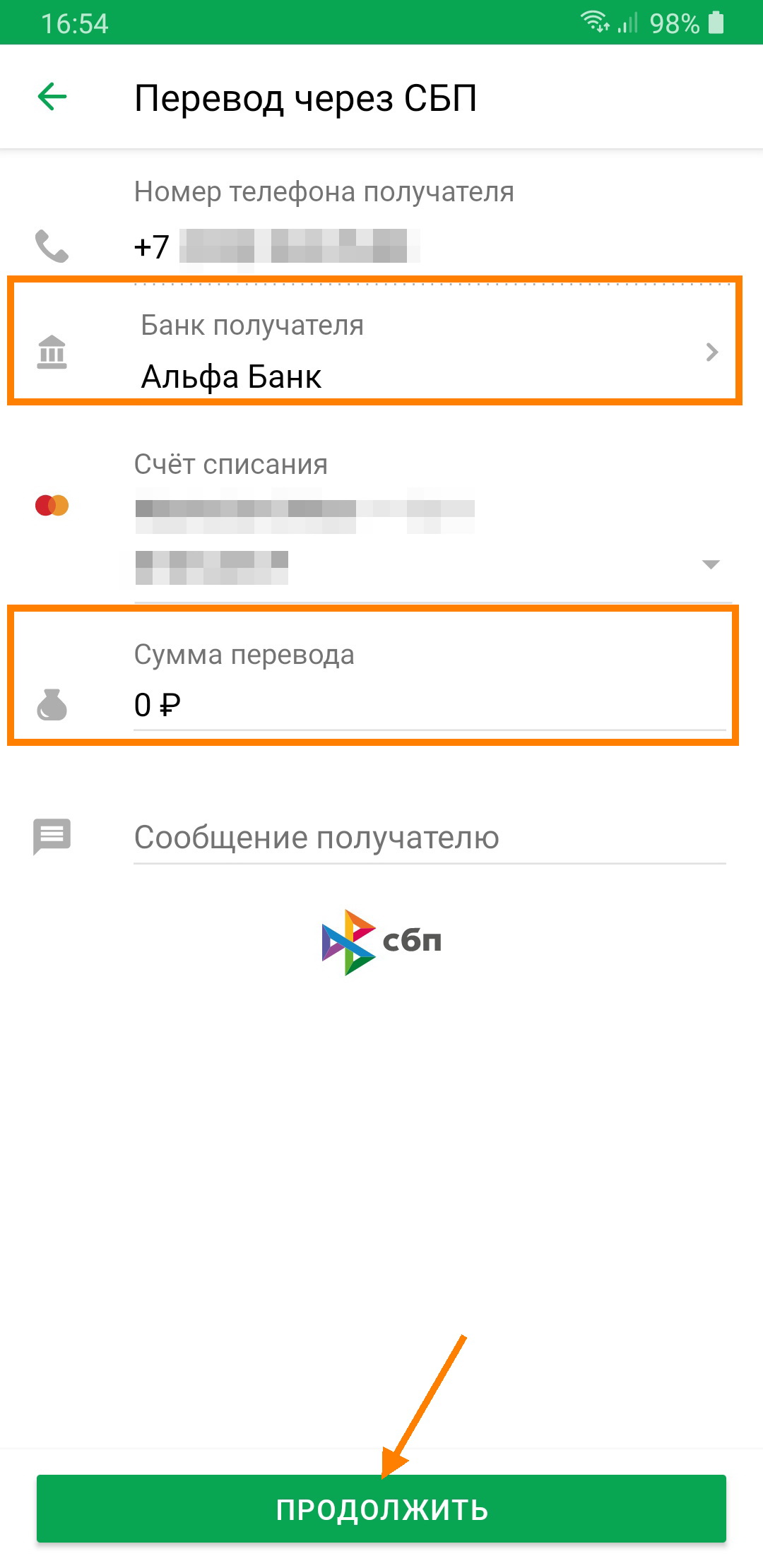

- Выберите из списка банк получателя и введите сумму перевода, после чего нажмите кнопку «Продолжить».

- Далее следует прочитать информацию о комиссии, внимательно проверить реквизиты платежа, а затем подтвердить списание денег.

Уже через несколько секунд после подтверждения операции деньги будут доступны адресату. Чтобы убедиться в том, что перевод осуществлен успешно, свяжитесь с получателем.

Переводы по системе быстрых платежей доступны для пользователей мобильного приложения «Сбербанк Онлайн» для операционных систем iOS и Android, начиная с версии 10.12. Минимальная сумма одного перевода в Сбербанке составляет 10 рублей, максимальная — 50 тысяч рублей. Также действует суточный лимит 50 тысяч рублей.

Подключение СБП в Альфа-банке

Для использования СБП в Альфа-банке:

- Войдите в мобильное приложение «Альфа-Мобайл».

- Откройте свой профиль, нажав на расположенное в верхнем левом углу экрана окошко.

- Перейдите в раздел «Настройки».

- Далее выберите «Соглашения».

- Нажмите пункт «Система быстрых платежей».

- Вы можете подключать как входящие, так и исходящие платежи. Поставьте галочку, чтобы подтвердить согласие с условиями сервиса СБП.

Теперь, если входящие платежи у получателя перевода включены, вы сможете отправить ему деньги:

- Перейдите в раздел «Перевод».

- Выберите пункт «Переводы в другие банки».

- Выберите вариант перевода по номеру мобильного телефона, укажите контактный номер получателя платежа.

- Далее выберите название банка получателя.

- Укажите сумму, которую нужно отправить и нажмите кнопку «Перевести».

СБП в ВТБ

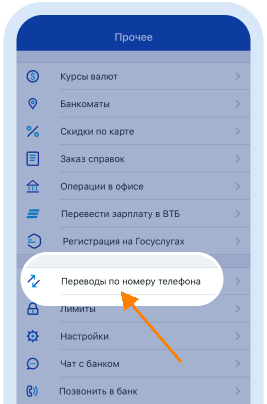

Система быстрых платежей ВТБ в мобильном приложении «ВТБ-Онлайн» подключается так:

- Вам нужно перейти в раздел «Прочее» в нижней строке меню.

- Затем необходимо нажать на строку «Переводы по номеру телефона».

- Выберите пункт «Переводы по номеру телефона».

- Если вы хотите, чтобы при переводах по системе быстрых платежей из любого другого банка средства поступали на карту ВТБ по умолчанию, активируйте опцию «Сделать ВТБ основным».

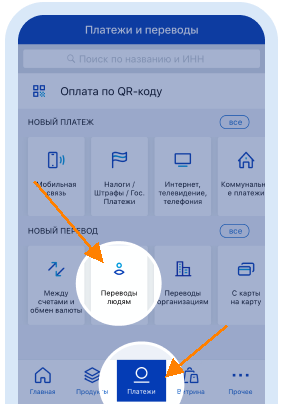

Для выполнения перевода в приложении «ВТБ-Онлайн»:

- Откройте раздел «Платежи» и выберите опцию «Переводы людям» в разделе «Новый перевод».

- В открывшемся окне выберите пункт «По телефону».

- Введите номер телефона получателя платежа, укажите банк, клиентом которого является получатель.

- Выполните перевод, нажав на кнопку «Перевести», а затем «Выполнить».

Система быстрых платежей в Тинькофф Банке

Для перевода денег через систему быстрых платежей в приложении Тинькофф:

- Выберите раздел «Платежи», затем укажите «Переводы по телефону» и далее «По номеру телефона».

- Наберите номер телефона получателя самостоятельно либо выберите его из телефонной книги.

- Укажите банк получателя из списка, для этого нажмите на строку «В другой банк».

- Введите сумму перевода, после чего нажмите кнопку «Перевести».

Перспективы развития сервиса

Уже сейчас в системе быстрых платежей имеется возможность не только выполнять переводы между счетами физических лиц, но и производить платежи в пользу юрлиц, например, для оплаты товаров или услуг. Делать это можно в том числе с применением QR-кодов.

В будущем планируется расширить функционал сервиса: добавить систему запроса денег, возможность выполнять переводы денежных средств от компаний физическим лицам, а также реализовать автоплатежи для погашения кредитов или оплаты через СБП подписки за контент.

Источник: timeweb.com