Рассмотрим основные правила признания и раскрытия информации по МСФО о всевозможных вознаграждениях, предоставляемых сотрудникам работодателями.

Стандарт МСФО (IAS) 19 «Вознаграждения работникам» предписывает правила признания и раскрытия информации о различных видах вознаграждений, которые работодатели предоставляют своим сотрудникам.

Например, вы могли читать или слышать о вознаграждениях, которые Google предоставляет своим сотрудникам. Назовем несколько из них (помимо привычных зарплат): бесплатные стрижки, изысканная кухня, высокотехнологичные туалеты, медицинская помощь на месте, страхование путешествий, забавные вещи рядом с офисом, оплачиваемый отпуск по беременности и родам и т.д.

Google даже предоставил «пособие в случае смерти на рабочем месте» — если сотрудник Google умирает во время работы, его супруга или супруг продолжает получать 50% годового оклада сотрудника в течение следующего десятилетия.

Но теперь взглянем на все это с точки зрения финансового директора. Проблем с учетом такого вознаграждения, как заработная плата или бесплатные стрижки нет. Но как насчет этого посмертного пособия?

IAS 19 «Вознаграждения работникам» – изменения с декабря 2021 года

Проблема здесь в том, что вознаграждение не выплачивается, пока сотрудник работает в компании . только потом. И Google действительно не знает, когда умирают сотрудники, и, следовательно, когда обязательство подлежит оплате.

И здесь IAS 19 играет свою решающую роль. В нем рассказывается, как учитывать различные виды вознаграждений сотрудникам и как их представлять в финансовой отчетности.

Почему IAS 19?

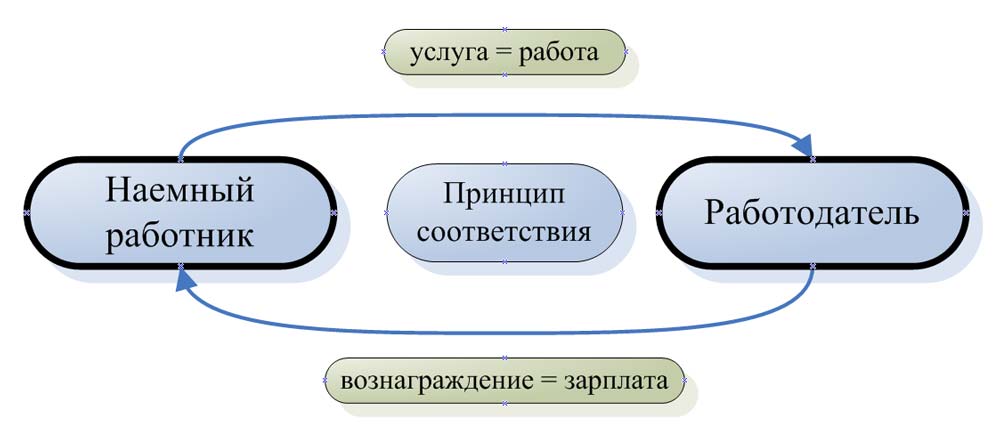

Основная задача МСФО (IAS) 19 — определить правила учета и раскрытия информации о вознаграждениях сотрудников. IAS 19 требует, чтобы компания признала:

- обязательство, если работник оказал услугу в обмен на вознаграждение c выплатой его в будущем; а также

- расходы, если компания извлекает экономическую выгоду от услуг, оказанных работником в обмен на вознаграждение.

Это явная демонстрация принципа соответствия (‘matching principle’) — признание расходов в период признания соответствующего дохода.

Таким образом, Google должна признать:

- обязательство за свое посмертное вознаграждение, когда работник действительно работает (а не когда он умирает);

- расход, когда потребляются результаты работы сотрудника.

Классификация вознаграждений работникам.

МСФО (IAS) 19 классифицирует вознаграждения работникам по 4-м основным категориям:

- Краткосрочные вознаграждения;

- Вознаграждения по окончании трудовой деятельности;

- Прочие долгосрочные вознаграждения;

- Выходные пособия.

Крактосрочные вознаграждения работникам (‘short-term employee benefits’) = вознаграждения работникам (кроме выходных пособий), которые, как ожидается, будут полностью предоставлены до истечения 12-месячного срока после окончания годового отчетного периода, в котором сотрудники оказали соответствующую услугу.

НДФЛ и страховые взносы 2023 + Удобная статья-справочник + Бесплатный ПРАКТИКУМ на Stepik!

Вознаграждения по окончании трудовой деятельности (‘post-employment benefits’) = вознаграждения работникам (кроме выходных пособий и текущих вознаграждений работникам), которые подлежат выплате после окончания трудовой деятельности.

Прочие долгосрочные вознаграждения (‘other long-term benefits’) = все вознаграждения работникам, кроме текущих вознаграждений работникам, вознаграждений по окончании трудовой деятельности и выходных пособий.

Выходные пособия (‘termination benefits’) = вознаграждения работникам, предоставляемые в случае прекращение работы работника в данной компании в результате:

- решения компании уволить работника до нормальной даты его выхода на пенсию; или

- решения работника принять предложенное вознаграждение в обмен на прекращение работы в компании.

Теперь, как вы думаете, в какую категорию попадает посмертное вознаграждение Google?

Выясним это далее.

Что такое краткосрочные вознаграждения работникам?

Краткосрочные вознаграждения работникам включают все нижеперечисленные пункты (если они подлежат оплате в течение 12 месяцев после окончания отчетного периода):

- заработная плата, оклады и взносы на социальное страхование;

- ежегодный оплачиваемый отпуск и оплачиваемый по болезни отпуск;

- программы участия работников в прибыли компании (‘profit-sharing’) и бонусы (премии); а также

- неденежные вознаграждения (такие как медицинское обслуживание, жилье, автомобили и бесплатные или субсидируемые товары для сотрудников).

Все расходы Google на бесплатные стрижки или изысканные блюда, вероятно, относятся к последней категории.

Как учитывать краткосрочные вознаграждения работникам?

Компания признает краткосрочные вознаграждения работникам как расходы в составе прибыли или убытка (кроме случаев, когда другой стандарт МСФО предписывает или разрешает включение вознаграждения в стоимость актива).

Расходы признаются в сумме краткосрочных вознаграждений работникам, которые, как ожидается, будут выплачены.

Бухгалтерская проводка выглядит следующим образом:

Дебет. Расходы на вознаграждение работникам (прибыль или убыток) или стоимость другого актива (отчет о финансовом положении).

Кредит. Обязательство перед сотрудниками или начисленные расходы или денежные средства, если они выплачены.

Краткосрочные оплачиваемые отпуска: ожидаемая стоимость текущего оплачиваемого отпуска признается:

- когда работник оказывает услуги, что дает ему право накапливать будущие оплачиваемые отпуска (в случае накопления неиспользованных оплачиваемых отпусков);

- или когда работник воспользовался отпуском.

Участие работников в прибыли и бонусы: компания должна признать обязательство по участию в прибыли и бонусам, если

- у компании есть юридическое или конструктивное (подразумеваемое ею) обязательство произвести такие выплаты; и

- может быть сделана надежная оценка этого обязательства.

Вышеуказанное обязательство существует тогда и только тогда, когда у компании нет фактической альтернативы, кроме как выплатить вознаграждение по этому обязательству.

Что такое вознаграждения по окончании трудовой деятельности?

Вознаграждения по окончании трудовой деятельности включают такие вознаграждения, как различные пенсии, пособия по выходу на пенсию, страхование жизни и медицинская помощь после выхода на пенсию.

Существует два основных вида пенсионных программ:

- Программы с установленными взносами;

- Программы с установленными выплатами

Крайне важно понимать разницу между ними и правильно классифицировать вашу пенсионную программу, так как порядок учета каждого из них совершенно разный.

Что такое пенсионные программы с установленными взносами?

Программы с установленными взносами представляют собой программы выплат по окончании трудовой деятельности, в соответствии с которыми компания платит фиксированные взносы в отдельную организацию (пенсионный фонд).

При этом компания не берет на себя юридическое или конструктивное обязательств делать дополнительные взносы, если у фонда не окажется достаточных активов для оплаты всех причитающихся работникам вознаграждений за услуги работников в текущем и прошлых периодах.

Как учитывать пенсионные программы с установленными взносами?

Работодатель должен признать свои взносы в программу с установленными взносами в качестве расхода в составе прибыли или убытка (за исключением случаев, когда другой стандарт МСФО предписывает или разрешает включение вознаграждения в стоимость актива).

Если ожидается, что взносы не будут полностью погашены до истечения 12 месяцев после окончания отчетного периода, их нужно дисконтировать.

Что такое пенсионные программы с установленными выплатами?

Программы с установленными выплатами — это программы выплат по окончании трудовой деятельности, которые не являются программами с установленными взносами. В соответствии с такой программой работодатель обязан выплатить определенную сумму вознаграждения работнику, и все инвестиции и актуарный риск, таким образом, ложатся на предприятие.

Здесь мы и подошли к ответу на вопрос о Google: без каких-либо дальнейших подробностей можно предположить, что посмертное вознаграждение Google отражается в учете как пенсионная программа с установленными выплатами в соответствии с МСФО (IAS) 19, потому что:

- она выплачивается по окончании трудовой деятельности (после того, как работник умирает);

- обязательство Google не ограничивается взносами в какой-либо фонд; вместо этого обязательство Google зависит от будущей заработной платы, и поэтому актуарный риск падает на Google.

Учет программ с установленными выплатами, вероятно, является одним из наиболее сложных вопросов в МСФО, поскольку он предполагает включение актуарных допущений в оценку обязательств и расходов. Поэтому возникают актуарные прибыли и убытки.

Кроме того, обязательства оцениваются с учетом временной стоимости денег, поскольку они могут быть погашены через много лет после того, как сотрудники оказали соответствующие услуги.

Как учитывать пенсионные программы с установленными выплатами?

Работодатели должны выполнить следующие шаги для учета программы с установленными выплатами:

Шаг 1: Определение дефицита или профицита.

Дефицит или профицит представляет собой разницу между текущей стоимостью обязательства с установленными выплатами и справедливой стоимостью активов программы по состоянию на конец отчетного периода. Чтобы определить ее, компания должна:

- оценить конечную стоимость вознаграждения.

- использовать метод прогнозируемой условной единицы для оценки того, сколько работники заработали за свою работу в текущем и предыдущем периодах и включить оценку демографических и финансовых переменных («актуарные допущения») в расчеты.

- дисконтировать сумму вознаграждения, чтобы определить приведенную стоимость обязательства и стоимость услуг в текущем периоде.

- вычесть справедливую стоимость любых активов программы из полученной приведенной стоимости обязательства.

Шаг 2. Определение суммы для отчета о финансовом положении.

Несмотря на то, что для учета программы с установленными выплатами достаточно определить суммы выплат, МСФО (IAS) 19 требует представить их как одну цифру в отчете о финансовом положении — чистую величину обязательства (актива) с установленными выплатами, которая в основном является дефицитом или профицитом, вычисленным на шаге 1, но скорректирована с учетом влияния предельной величины активов.

Предельная величина актива (‘asset ceiling’) представляет собой приведенную стоимость любых экономических выгод, получаемых за счет возврата сумм из программы или сокращения будущих взносов в программу.

Шаг 3: Определение суммы для отчета о прибылях и убытках.

Компания отражает следующие суммы в отчете о прибылях и убытках:

- Стоимость услуг текущего периода = увеличение приведенной стоимости обязательств с установленными выплатами в результате предоставления работниками услуг в текущем периоде;

- Cтоимость услуг прошлых периодов = изменение приведенной стоимости обязательства с установленными выплатами в предыдущие периоды в результате изменения или сокращения программы;

- Любые прибыли или убытки при погашении обязательства;

- Чистый процентный доход или расход по обязательству с установленными выплатами (активу).

Шаг 4: Определение переоценки для отчета о прочем совокупном доходе.

Компания отражает следующую переоценку в отчете о прочем совокупном доходе:

- Актуарные прибыли и убытки = изменения в приведенной стоимости обязательств с установленными выплатами в результате корректировки на основе опыта или из-за изменений в актуарных допущениях;

- Доход от активов программы, за исключением сумм, включенных в чистую величину процентов по чистому обязательству (активу) программы с установленными выплатами.

- Любые изменения влияния предельной величины активов.

Что такое прочие долгосрочные вознаграждения?

Прочие долгосрочные вознаграждения включают следующие пункты (если не ожидается, что они будут погашены в течение 12 месяцев после окончания периода, в течение которого работник оказывает соответствующую услугу):

- долгосрочные оплачиваемые отпуски, такие как творческий отпуск;

- юбилейные или прочие долгосрочные вознагржадения;

- долгосрочные пособия по нетрудоспособности;

- участие в прибыли и бонусы; а также

- отсроченное вознаграждение.

Как учитывать прочие долгосрочные вознаграждения?

Поскольку прочие долгосрочные вознаграждения не подвержены такой неопределенности, как программы с установленными выплатами, процедура бухгалтерского учета для них немного проще.

Однако предприятие должно выполнить те же шаги, что и для программ с установленными выплатами. Единственное различие заключается в том, что все статьи, такие как стоимость услуг работников и переоценки чистого обязательства (актива) с установленными выплатами, отражаются в составе прибылей и убытков. Поэтому они не отражаются в прочем совокупном доходе.

Что такое выходные пособия?

Преимущества прекращения представляют собой нечто совершенно иное, чем предыдущие 3 категории. Почему? Потому что они не предоставляются в обмен на услугу сотрудника; вместо этого они предоставляются в обмен на прекращение работы.

Однако будьте осторожны, потому что выходное пособие иногда включает в себя и вознаграждение за прекращение работы и вознаграждение за услуги сотрудника одновременно.

Например, компания закрывает одно из своих производственных предприятий и предлагает бонус в размере 1 000 д.е. всем сотрудникам, которые будут уволены. Но поскольку эта компания нуждается в квалифицированных сотрудниках для выполнения процедуры закрытия, она предлагает бонус в размере 3 000 д.е. каждому сотруднику, который останется в компании до момента закрытия.

В этом небольшом примере бонус в размере 1 000 д.е., уплаченный всем уволенным работникам, представляет собой выходное пособие, а дополнительные 2 000 д.е., уплаченные всем работникам, которые остаются до закрытия, представляют собой вознаграждения за услуги работника, в основном классифицированные как прочие долгосрочные в соответствии с МСФО (IAS) 19.

Как учитывать выходные пособия?

Основной вопрос здесь — КОГДА следует признать обязательство и расходы на выходные пособия.

- когда компания больше не может отказаться от выплаты этих вознаграждений (существует либо программа по выходным пособиям, либо работник принимает предложение о выходном пособии),

- когда компания признает затраты на реструктуризацию (см. МСФО (IAS) 37), в связи с чем предлагает сотрудникам выплату выходных пособий.

Следующий вопрос — КАК признать выходные пособия.

Это зависит от конкретных условий вознаграждений:

- если ожидается, что выходные пособия будут полностью выплачены в 12-месячный срок после окончания отчетного периода, тогда к ним применяются требования текущих вознаграждений работникам (поэтому они признаются как расходы в составе прибыли или убытка на недисконтированной основе);

- если ожидается, что выходные пособия не будут урегулированы полностью в 12-месячный срок после окончания отчетного периода, тогда к ним применяются требования других долгосрочных вознаграждений работникам (поэтому они признаются как расходы в составе прибыли или убытка на дисконтированной основе).

Источник: fin-accounting.ru

МСФО № 26 Учет и отчетность по программам пенсионного обеспечения

Международные стандарты в РФ с 2010 года получили официальное признание (ст. 3 закона «О консолидированной финансовой отчетности» от 27.07.2010 № 208-ФЗ), и теперь их правила (при условии того, что конкретный стандарт признан и опубликован в РФ) применимы в нашей стране на законодательном уровне (постановление Правительства РФ от 25.02.2011 № 107).

Первый вариант МСФО 26 был введен в РФ в действие приказом Минфина РФ от 25.11.2011 № 160н. С 09.02.2016 его сменил текст, ставший приложением к приказу Минфина России от 28.12.2015 № 217н.

Стандарт рассматривает вопросы формирования пенсионных накоплений, включая в круг связанных с ними лиц всех участников этого процесса: работодателя, работника и организацию, получающую, сохраняющую и инвестирующую полученные средства пенсионных сбережений (актуария). В рамках существующих пенсионных программ не имеет значения, какая из организаций является получателем этих средств: специально созданный фонд или страховая компания. Но важно наличие целевого назначения их: это должны быть средства, предназначенные именно для систематического формирования пенсии по определенной пенсионной программе.

Виды программ пенсионных платежей

МСФО 26 выделяет 2 возможных вида пенсионных программ:

- С установленными взносами, когда размер платежей определяет либо работодатель, либо работник (или обе эти стороны). Работник пользуется правом контроля за поступлением средств в организацию, формирующую пенсионные накопления, а также за ростом их в результате инвестиционной деятельности актуария. Будущая пенсия зависит от величины взносов и инвестиционного дохода.

- С установленными выплатами, когда величина платежей подвергается периодической корректировке в зависимости от реального либо перспективного финансового положения работника и работодателя. Такая программа требует проведения систематической (обычно 1 раз в 3 года) оценки возможностей обеих сторон, а также периодических консультаций с организацией, накапливающей и инвестирующей полученные пенсионные средства. Размер будущей пенсии (актуарная приведенная стоимость) при этой программе зависит главным образом от величины дохода работника и количества отработанных им лет.

- спонсоров пенсии, не являющихся работодателями;

- ограничения обязанностей работодателей по обычным программам;

- программ смешанного вида, и тогда к ним применяют правила программы с установленными выплатами.

О том, от каких показателей зависит величина пенсии в РФ, читайте в статье «Как рассчитать пенсию в 2016 году (нюансы)?».

Особенности учета активов для пенсии

Стандарт предполагает, что активы, используемые актуарием для формирования пенсии, как правило, учитываются по справедливой (т. е. рыночной) стоимости. Допустимо использование:

- выкупной стоимости — для ценных бумаг с фиксированной конечной ценой выкупа;

- иной (отличной от рыночной) стоимости — для ситуаций, когда определить справедливую стоимость активов невозможно, с обязательным указанием в отчетности причины этого.

Отчетность по МСФО 26

Вне зависимости от вида применяемой пенсионной программы в отчетности по ней, составляемой актуарием, должны иметь место:

- описание принципов учетной политики, в т. ч. используемого метода оценки активов;

- данные о применяемой политике финансирования, в т. ч. инвестиционной;

- описание действующей пенсионной программы и фактически осуществленных инвестиций, в т. ч. тех из них, величина которых превышает 5% от суммы активов, доступных для выплат пенсии;

- данные об изменениях в стоимости пенсионных активов, в т. ч. обо всех поступлениях в них и обо всех произведенных пенсионных выплатах и иных расходах;

- сведения об обязательствах, имеющихся помимо выплат по пенсиям, информация о начисленных налогах и о финансовых результатах работы.

Об отчете, отражающем финансовые результаты, подробнее читайте в материале «Порядок оформления отчета о прибылях и убытках по МСФО».

По программам с установленными выплатами приводятся:

- описание сделанных для расчета будущих пенсионных выплат допущений и самой методики этого расчета;

- величина актуарной стоимости пенсионных выплат (будущих пенсионных платежей), рассчитанная либо от текущих, либо от прогнозируемых уровней зарплаты, с разбивкой их на уже осуществляемые платежи и на будущие выплаты.

Описание используемой пенсионной программы может присутствовать в виде отдельного отчета. При этом все виды отчетности допускают наличие в них ссылок на другие доступные источники информации о деятельности актуария.

Итоги

Отчетность, составляемая в отношении формирования средств на накопление будущей пенсии, должна не только содержать сведения в части движения денежных средств, формирующих отчетные показатели, но и детально раскрывать принципы применяемой актуарием политики.

Источник: nalog-nalog.ru

«Пенсионные программы с установленными выплатами: Взносы работников (Поправки к Международному стандарту финансовой отчетности (IAS) 19)» (введены в действие на территории Российской Федерации Приказом Минфина России от 17.12.2014 N 151н)

93. Взносы со стороны работников или третьих лиц, предусмотренные формализованными положениями программы, либо уменьшают стоимость услуг (если они связаны с услугами), либо влияют на результаты переоценки чистого обязательства (актива) по пенсионной программе с установленными выплатами (если они не связаны с услугами). Примером взносов, не связанных с услугами, являются взносы, которые требуются для сокращения дефицита, возникающего в результате убытков по активам программы или актуарных убытков. Если взносы со стороны работников или третьих лиц связаны с услугами, то эти взносы уменьшают стоимость услуг следующим образом:

(a) если величина взносов зависит от стажа работы, организация должна относить взносы на периоды оказания услуг с использованием того же метода распределения, который требуется в пункте 70 для валовых вознаграждений (т.е. либо по формуле распределения, предусмотренной программой, либо на равномерной основе); или

(b) если величина взносов не зависит от стажа работы, организация вправе признавать такие взносы в качестве уменьшения стоимости услуг в том периоде, в котором оказаны соответствующие услуги. Примерами взносов, которые не зависят от стажа работы, являются взносы, представляющие собой фиксированный процент от заработной платы работника, фиксированную сумму в течение срока оказания услуг работником либо сумму, зависящую от возраста работника.

В пункте A1 представлено соответствующее руководство по применению.

Пункт 94 изложить в следующей редакции:

94. Применительно к осуществляемым работниками и третьими лицами взносам, которые распределяются по периодам оказания услуг в порядке, предусмотренном пунктом 93(a), следствием изменений этих взносов являются:

(a) стоимость услуг текущего периода и прошлых периодов (если такие изменения не предусмотрены формализованными положениями программы и не возникают в связи с обязанностью, обусловленной практикой); или

(b) актуарные прибыли и убытки (если такие изменения предусмотрены формализованными положениями программы или возникают в связи с обязанностью, обусловленной практикой).

После пункта 174 дополнить пунктом 175 следующего содержания:

175. Документ «Пенсионные программы с установленными выплатами: взносы работников (Поправки к Международному стандарту финансовой отчетности (IAS) 19)», выпущенный в ноябре 2013 г., внес изменения в пункты 93 — 94. Организация должна применять данные поправки в соответствии с МСФО (IAS) 8 «Учетная политика, изменения в оценочных значениях и ошибки» ретроспективно в отношении годовых периодов, начинающихся 1 июля 2014 г. или после этой даты. Досрочное применение допускается. Если организация применяет данные поправки в отношении более раннего периода, она должна раскрыть этот факт.

Дополнить приложением A следующего содержания:

РУКОВОДСТВО ПО ПРИМЕНЕНИЮ

Данное приложение является неотъемлемой частью настоящего МСФО. В нем описано применение требований, содержащихся в пунктах 92 — 93, и оно имеет такую же силу, как и другие части настоящего МСФО.

A1. Требования к учету взносов, осуществляемых работниками или третьими лицами, проиллюстрированы на схеме ниже.

┌─────────────────────────────────────────────────────────────────────────┐ │ Взносы, осуществляемые работниками и третьими лицами │ └───────────────────┬──────────────────────────────────────────────┬──────┘ │ │ / / ┌───────────────────────────────────────────────────────┐ ┌───────────────┐ │ Предусмотрены формализованными условиями программы │ │ Произвольные │ │(либо являются результатом обязанности, обусловленной │ │ │ │ практикой, которая выходит за рамки данных условий) │ │ │ └───────────────────┬──────────────────────────┬────────┘ └────────┬──────┘ │ │ │ / / │ ┌────────────────────────────────────┐ ┌────────────────┐ │ │ Связаны с услугами │ │ Не связаны с │ │ └───────┬─────────────────────┬──────┘ │ услугами │ │ │ │ │ (например, │ │ │ │ │ сокращение │ │ │ │ │ дефицита) │ │ / / └───────┬────────┘ │ ┌──────────────┐ ┌───────────────┐ │ │ │ Зависят от │ │ Не зависят от │ │ │ │ стажа работы │ │ стажа работы │ │ │ └───────┬──────┘ └───────┬───────┘ │ │ │ │ │ │ ┌─ ─ ─ ─ ─ ─ ─ ─ ┤ │ │ │ │ │ │ │ / / / / / ┌─────────────────┐ ┌──────────────────┐ ┌─────────────┐ ┌───────────────┐ │ Уменьшают │ │ Уменьшают │ │ Влияют на │ │ Уменьшают │ │ стоимость услуг │ │ стоимость услуг в│ │ результаты │ │стоимость услуг│ │ вследствие │ │периоде, в котором│ │ переоценки │ │ при выплате │ │ отнесения к │ │ оказывается │ │ (пункт 93) │ │ взносов (пункт│ │ соответствующим │ │ соответствующая │ └─────────────┘ │ 92) │ │периодам оказания│ │ услуга (пункт 93 │ └───────────────┘ │ услуг (пункт │ │ (b)) │ │ 93(a)) │ └──────────────────┘ └─────────────────┘ (1) Пунктирная стрелка означает, что организация вправе выбрать любой из указанных методов учета.

+7 (499) 703-46-71 — для жителей Москвы и Московской области

+7 (812) 309-95-68 — для жителей Санкт-Петербурга и Ленинградской области

Источник: rulaws.ru