Страхование жизни для ипотеки в Сбербанке

При оформлении любого кредита, включая сюда и ипотеку, Сбербанк предлагает своим клиентам оформить страховой полис для защиты жизни и здоровья. Какие у него есть особенности и как можно оформить такой документ – читайте в этой статье.

Страхование в Сбербанке при ипотеке

Особенности страхования жизни в Сбербанке

От чего зависит стоимость

Как купить полис

Что делать, если наступил страховой случай

Страхование в Сбербанке при ипотеке

Страхование жизни и здоровья при оформлении ипотеки в Сбербанке не является обязательным. Однако следует учитывать еще и тот факт, что при отказе от такого страхования, ставка по ипотеке автоматически возрастает на 1%. Как доказала практика, почти во всех случаях данное повышение обходится заемщику намного дороже, чем оплата полиса.

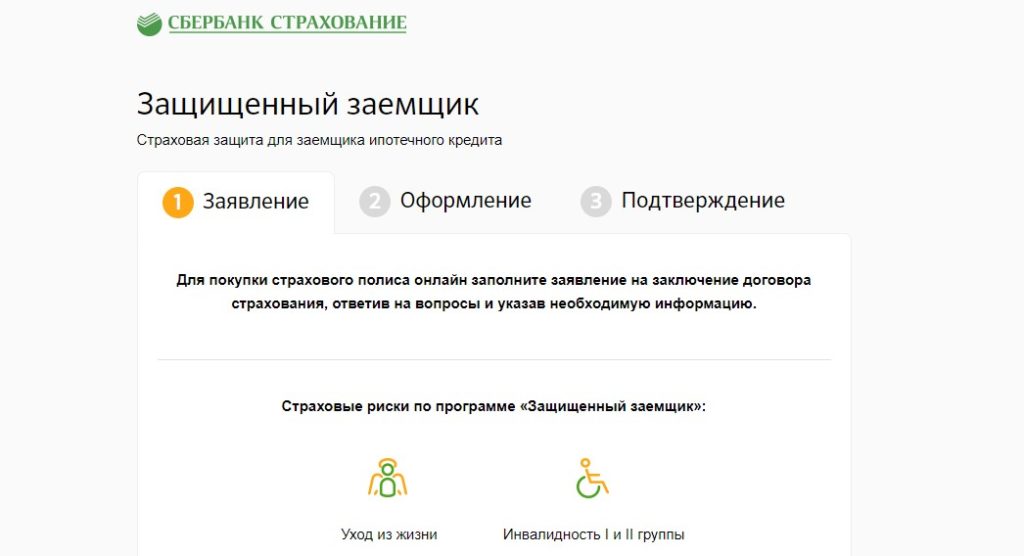

Программа «Защищенный заемщик»

Именно эта программа используется Сбербанком для страхования жизни и здоровья своих клиентов. В основе данной системы лежит защита семьи заемщика при возникновении страхового случая. Так, например, если клиент банка, который оформлял кредит, получил травму и не может дальше работать, все обязательства по погашению долга в сумме, соответствующей страховой, возьмет на себя СК (страховая компания).

Страхование «Защищенный заемщик» от Сбербанка

Программа «Страхование ипотеки»

Данная программа предполагает не страхование жизни при ипотеке, а страхование недвижимости. Некоторые клиенты ошибочно считают, что в нее входит сразу все, необходимое для оформления кредита, но на самом деле это не так.

Особенности страхования жизни в Сбербанке

Так как страхование жизни и здоровья клиента Сбербанка имеет множество параметров и особенностей, ниже будут перечислены основные из них. Именно на эти показатели ориентируются клиенты банка при рассмотрении возможности застраховаться.

Какие риски включает

Данная страховка включает в себя риски смерти клиента (вне зависимости от причины), а также получение инвалидности 1 и 2 группы из-за перенесенного заболевания или несчастного случая.

Что застраховано

Логично, что этот полис страхует непосредственно жизнь и здоровье клиента. Если человек умрет – выплатят компенсацию. Если получит 1-2 группу инвалидности – также выплатят компенсацию. А вот любые другие проблемы в данном случае уже страховую компанию не касаются. Предполагается, что все они не могут считаться уважительной причиной для того, чтобы не работать и не выполнять свои обязательства перед банком.

В каких случаях действует защита

Как уже было сказано выше, под страховым случаем понимается смерть клиента, а также болезнь или несчастный случай, из-за которых заемщик банка получил инвалидность 1-2 группы.

От чего зависит стоимость

Так как самостоятельно не всегда можно грамотно определить, сколько стоит страховка, клиенту рекомендуется пользоваться соответствующими сервисами на официальных сайтах страховых компаний.

Как рассчитать цену

Если по какой-то причине потребовалось самостоятельно рассчитать сумму страховки, то необходимо учесть сумму задолженности по кредиту, возраст клиента и его пол (для женщин полис обойдется дешевле). Процент от суммы долга и станет ценой полиса. Этот процесс определяется исходя из различных параметров, но в среднем он составляет около 0,5% от суммы. Так, например, если долг клиента составляет 1 миллион рублей, то страхование жизни и здоровья обойдется приблизительно в 5 тысяч рублей

Как можно сэкономить на страховке жизни

Самый простой способ сэкономить – оформлять полис в онлайн режиме. Обычно это помогает получить скидку в размере 10% от суммы. Кроме того, оформлять такой полис абсолютно не обязательно. Если он все же нужен, то можно попробовать оформить кредит на женщину. Это позволит заплатить за ипотечное кредитование меньше за счет сниженных процентов и, одновременно, даст возможность платить меньше за сам полис.

Как купить полис

Существует 2 основных вариант купить полис Сбербанк Страхования: непосредственно на официальном сайте компании или через сайт Sravni.ru. Рассмотрим оба варианта подробнее.

На сайте Сбербанка Insurance

Для приобретения полиса на сайте Сбербанк Страхования, нужно:

- Перейти на официальный сайт.

- Найти раздел «Защищенный заемщик»

- Выбрать вариант обращения к менеджерам СК.

- Вне зависимости от ситуации, все равно придется с документами идти в отделение Сбербанка. Именно там и завершается оформление.

На сайте Sravni.ru

Аналогичная функция также есть и на сайте Sravni.ru. Так как процедура все равно требует присутствия клиента в офисе банка, тут можно будет только подготовить и направить заявку. С ее помощью срок рассмотрения можно серьезно сократить.

Документы

Для оформления полиса страхования жизни для ипотеки в Сбербанке понадобятся следующие бумаги:

- Анкета клиента.

- Паспорт заявителя.

- Предварительный договор ипотеки.

Общие договора

Как такового отдельного договора не предусмотрено. Вся информация представлена на полисе (образец первой страницы см.ниже).

Образец полис

Полис состоит из 5 страниц, на которых описаны все особенности взаимоотношений между клиентом и страховой компанией. Образец первой страницы:

Правила страхования

Все основные правила страхования описаны в полисе. Самое важное – это своевременно, сразу же после наступления страхового случая, обратиться за помощью в компанию. Максимальный срок обращения составляет 1 год, но лучше все начать оформлять сразу же, так компания может среагировать быстрее и поможет погасить долг перед банком.

Что делать, если наступил страховой случай

При наступлении страхового случая, необходимо:

- Позвонить на горячую линию по телефону 8-800-55-555-95.

- Объяснить оператору ситуацию.

- Уточнить у менеджера call-центра, что именно нужно делать дальше, какие документы подготовить и так далее.

- Заполнить заявление.

- Собрать все необходимые бумаги, перечень которых был получен в пункте 3.

- Предоставить все документы в любое отделение Сбербанка.

Источник: www.sravni.ru

Страхование жизни защищенный заемщик Сбербанк

Если верить статистике, то в Сбербанк обращается за кредитованием подавляющее большинство наших сограждан. Именно поэтому кредитному учреждению клиенты оказывают большее доверие. В свою очередь, кредитная организация предлагает не только максимально комфортные условия сотрудничества, но и дополнительные услуги в виде финансовой защиты. О страховании жизни и здоровья заемщика наверняка знают практически все, но тем не менее при оформлении кредита отказываются от услуги, желая сэкономить собственные средства.

А вот когда речь идет о крупных ипотечных кредитах, то страхование жизни и здоровья заемщика является необходимой дополнительной услугой. Ведь это долгосрочное сотрудничество, соответственно, чтобы в будущем оградить себя от возможных неприятностей, страховая защита будет как нельзя кстати. Если говорить об услугах Сбербанка, то сам по себе банк не оказывает услуги страховой защиты, этим занимается одноименная страховая компания – дочернее предприятие Сбербанка. В данной статье ответим на вопрос, в чем заключается страхование жизни «Защищенный заемщик» Сбербанк.

Суть страховой защиты

Для начала заемщик должен понимать, зачем ему тратить собственные средства на покупку страхового полиса. Но это выгодное вложение в свое будущее, например, при утрате трудоспособности или уходе из жизни, заемщик не сможет исполнять свои обязательства перед банком, соответственно, ипотечное жилье либо становится собственностью банка, либо родственники должны будут взять на себя обязательства по выплате банковского займа. При оформлении полиса долг перед кредитором исполняет страховая компания, а, значит, родственники заемщика освобождаются от кредитного бремени.

Стоимость страхового полиса — это вопрос строго индивидуальный, так как все будет зависеть напрямую от политики страховой компании. Зачастую сумма страхового полиса не превышает 1% от размера кредитной задолженности, но по мере уменьшения долга затраты на страховую защиту будут снижаться. Кстати, каждый банк имеет список аккредитованных страховых компаний, полиса которых принимают во внимание при выдаче ипотеки.

СК Сбербанк: официальный сайт

Условия программы «Защищенный заемщик»

Программа «Защищенный заемщик» — это специализированный продукт для ипотечных заемщиков. Так как страховая компания является дочерним предприятием самого Сбербанка, то здесь довольно выгодные условия сотрудничества. Что касается стоимости услуги, то здесь она составляет 1% от остатка суммы задолженности, поэтому плата за полис будет рассчитываться для каждого клиента индивидуально.

Обратите внимание, что в рамках данной программы срок действия полиса составляет 12 месяцев, его нужно будет покупать ежегодно до окончания действия ипотечного договора с банком.

Как оформить полис

Обычно при оформлении ипотечного кредита сотрудники банковской организации предлагают услуги страховой защиты. Здесь от заемщика лишь потребуется дать свое письменное согласие и подписать договор со страховой компанией. Кстати, с договором следует обязательно ознакомиться заблаговременно, потому что перечень страховых случаев строго ограничен и в будущем, чтобы знать свои права следует изучить все условия сотрудничества.

После подписания договора со страховой компанией заемщик становятся выгодоприобретателем, то есть клиентом. Именно он не будет получать компенсацию при наступлении страхового случая. Данный вид защиты распространяется на выплату ипотечного займа, соответственно, если наступили те обстоятельства, которые оговорены договором, то банк может получить выплаты только не от заемщика, а от страховщика.

Страховые случаи и ограничения

Страховая программа позволяет получить компенсацию только в двух случаях – это инвалидность 1 и 2 группы или смерть заемщика по любой причине, за исключением суицида. Например, если заемщик потерял здоровье на период выплаты кредита и получил инвалидность 1 и 2 группы он не сможет осуществлять трудовую деятельность, и, следовательно, выплачивать банковский займ в данном случае обязательства берет на себя страховая компания.

В случае смерти заемщика по любым причинам, кроме суицида, его правопреемники имеют право на наследство, но не только на имущество, а также на долговые обязательства. Чтобы родственники были освобождены от выплаты ипотечного займа и при этом не потеряли жилье, страховая компания выплатит остаток задолженности банку. Кстати, даже созаемщик и поручитель в данном случае освобождаются от каких-либо требований по возврату банковского долга.

Правда, договорные отношения со страховой компанией, это вопрос строго индивидуальный, есть ряд обстоятельств, при которых клиент может столкнуться с некоторыми трудностями, при получении финансовой компенсации, а именно:

- лицо, до оформления страховой защиты перенесло инфаркт или инсульт;

- гражданин имеет серьезные психологические отклонения;

- лицо, с тяжелыми заболеваниями, такие как онкология, гепатит, ВИЧ и другие;

- клиент, состоящий на учете в наркологическом диспансере.

Обратите внимание, если у клиента имеется серьезное заболевание, которое повышает риски страховой компании, то она может отказать в услуге страховой защиты.

Еще один важный юридический момент, если при оформлении ипотечного кредита и, соответственно, полиса страхования клиент скрыл такую информацию от страховой компании, и при наступлении страхового случая стало известно о данном факте, то в выплате компенсации вполне справедливо может быть отказано. Кстати, страховая компания может отказаться от сотрудничества с клиентом без объяснения причин.

Оформление полиса удаленно

При первичном оформлении договора, его можно будет заключить непосредственно в отделении банка при подписании кредитного договора. Далее, заемщик должен будет продлять действие полиса один раз в год, и сделать это можно удаленно на официальном сервисе СК Сбербанка. Достаточно будет перейти посылки на официальный сайт Сбербанк страхование https://sberbank-insurance.ru/ipoteka/sales-mini/?step=1 и заполнить заявление в режиме онлайн. Здесь нужно будет составить онлайн-заявление и оплатить стоимость полиса.

По желанию клиента он может оформить услуги страхования и в других страховых компаниях, которые принимаются во внимание Сбербанком при оформлении ипотечного кредита. Но в то же время отказ от страховой защиты поводом для отказа от выдачи ипотеки не является, но тогда банк может ужесточить условия сотрудничества и увеличить годовой процент.

Оформление заявки онлайн

Автоплатеж

Держатели банковских карт от Сбербанка имеют возможность пользоваться услугой автоплатеж. То есть, достаточно заявить в банке о своем намерении оплачивать услугу автоматически и написать соответствующее заявление. Суть заключается в том, что стоимость продления полиса банк автоматически списывает с банковского счета клиента необходимую сумму и переводит деньги страховой компании. После чего полис считается действительным еще на протяжении 12 месяцев.

Заключение

Сбербанк страхование «Защищенный заемщик» — это программа необходимая для ипотечных клиентов. Здесь довольно выгодный тариф на обслуживание, поэтому не стоит отказываться от услуг страховой защиты. Правда, полис распространяется только на 2 случая – это потеря здоровья или уход из жизни. Постольку, поскольку договор будет действовать не один десяток лет, родственники заемщика могут быть уверены в том, что кредитные обязательства не лягут на их плечи при наступлении непредвиденных обстоятельств.

Источник: znatokdeneg.ru

Защищенный заемщик в Сбербанке

В Сбербанке работает программа, позволяющая застраховать жизнь заемщика на время страхования. О том, как это происходит и на каких условиях, вы узнаете из нашей статьи.

- Подробнее о программе

- Стоимость полиса

- Сроки страхования по программе Защищенный Заемщик

- Как оформить полис

- Требования к застрахованным

- Ограничения по программе

- Плюсы и минусы программы Защищенный Заемщик от Сбербанка

Подробнее о программе

Что такое программа «Защищенный заемщик» в Сбербанке? Это страхование жизни заемщика ипотеки в Сбербанке, то есть финансовая защита обязательств клиента перед банком в случае смерти клиента или потери трудоспособности. Если наступит один из этих страховых случаев, то страховики просто произведут выплату Сбербанку в размере остатка задолженности по ипотеке на дату наступления страхового случая.

Об особенностях страхования жизни и здоровья можно узнать из видеоролика:

Стоимость полиса

Сколько будет стоить такой полис для клиента, решившегося застраховаться от страховых случаев? Здесь все рассчитывается индивидуально, в зависимости от возраста клиента, его пола и суммы страховой защиты.

Рассчитать стоимость страховки, а так же оформить полис можно на сайте «Сбербанк страхование жизни», пройдя по ссылке https://sberbank-insurance.ru/ipoteka/sales-mini/ .

Здесь представлена полная информация о том, как именно оформляется страховой полис и на какие случаи он действует.

Для того, чтобы оформить страховку, вам не помешает узнать задолженность, которую вы имеете по ипотеке.

Чтобы узнать сумму задолженности, можно воспользоваться следующими сервисами:

- Зайти в Сбербанк Онлайн.

- Позвонить в Контактный Центр Сбербанка, набрав номер 8 (800) 555 55 50.

- При оформлении ипотеки вам должны были выдать распечатанный график платежей – в него и можно заглянуть, чтобы убедиться в том, сколько именно денег по ипотеке вы должны банку.

- Ну и конечно же остаток можно узнать, посетив одно из отделений банка.

При посещении Сбербанк Онлайн нужно выполнить следующие действия:

- Зайдите в свой личный кабинет.

- В главном меню найдите раздел «Кредиты».

- Перейдите к детальной информации по ипотеке.

При этом сумма, которая находится в разделе «Осталось погасить» и будет суммой остатка задолженности по ипотечному кредиту.

Сроки страхования по программе Защищенный Заемщик

Срок страхования по данной программе составляет 1 год. При этом действовать полис начинает сразу же, как только вступает в силу.

Оформить страховой полис можно с помощью системы онлайн, не выходя из дома. При этом на сайте оформить полис желательно как минимум за 3 дня до окончания текущего полиса.

Как оформить полис

Для того, чтобы оформить страховой полис, нужно пройти по ссылке https://sberbank-insurance.ru/ipoteka/sales-mini/ . Здесь и заполняется анкета на страховой полис.

- Для начала заполните заявление, которое предполагает, чтобы вы ответили на некоторые вопросы из анкеты (например, являетесь ли вы лицом, которое перенесло до оформления страхового полиса инсульт).

- Далее идет оформление договора по страховому полису.

- На третьем этапе вы подтверждаете, что действительно хотите приобрести страховой полис.

Возможно, после ваших ответов на вопросы анкеты, вам сообщат, что вы не подходите под программу страхования. Тогда вам нужно будет связаться со специалистами центра по контактному телефону 8 800 555 55 95 для выяснения причин отказа.

Если же вы подошли под условия страхования, то полис придет на вашу электронную почту, а оплатить данную услугу вы сможете безналичным путем с помощью своей банковской карты.

Требования к застрахованным

К счастью, требований для застрахованных не так уж и много. В частности, застрахованными могут быть лишь те лица, сей возраст на момент страхования составляет восемнадцать лет.

При этом возраст на момент окончания страхования должен составлять не более 55 лет для женщин и 60 лет для мужчин.

К слову, такие же правила применяются и к клиентам, пожелавшим взять ипотеку в Сбербанке.

Ограничения по программе

Для некоторых лиц оформление страхового полиса будет действовать с ограничениями. В этот перечень физических людей входят:

- Граждане, причисленные к недееспособным.

- Лица, которые числятся на учете в наркологическом центре.

- Люди, больные такими заболеваниями, как туберкулез, почечная недостаточность, рак, цирроз печени, гепатит С и СПИД.

- Физические лица, имеющие тяжелые психические заболевания.

- Граждане, которые ранее перенесли инсульт или инфаркт миокарда.

Так же страховой полис с полным покрытием не оформляется в отношении тех лиц, у которых был обнаружен ВИЧ, либо которые были направлены на медицинскую или социальную экспертизу. Для граждан, указанных выше, возможно оформление полиса только от рисков смерти от несчастного случая.

Плюсы и минусы программы Защищенный Заемщик от Сбербанка

Страховая программа имеет для клиентов множество преимуществ. В частности, страховой полис всегда можно оформить прямо на сайте в режиме онлайн в любое удобное для вас время. Кроме того, заемщику не нужно передавать готовый полис в Сбербанк, ведь страховщик берет эту функцию на себя.

Для заемщиков условия по страхованию всегда будут выгодными, ведь стоимость страховки рассчитывается в индивидуальном порядке, поэтому клиент может не беспокоиться о том, что он будет переплачивать.

Так же очень выгодно вносить взносы по договору, ведь это всегда можно сделать через Сбербанк Онлайн, предварительно установив Автоплатеж.

Естественно, не обходится здесь и без недостатков. В частности, зачастую банк требует оформление страховки в добровольно-принудительном порядке, завышая процентную ставку при отсутствии полиса или и вовсе отказывая в ипотеке.

Кроме того, существуют ограничения по заболеваниям, при которых страховой полис будет действовать только на смерть по причине несчастного случая.

Источник: rusind.ru

Программа “Защищенный заемщик” Сбербанка

Сбербанк относится к самым крупным финансовым учреждениям, действующим на территории России. Население может получать разнообразные услуги, обращаясь к этой организации. По программам кредитования разработано специальное предложение под названием «Защищённый Заёмщик», Сбербанк делает его доступным буквально для каждого.

О страховании жизни от Сбербанка

Сейчас для клиентов оформление услуги доступно не только при личном посещении офисов, но и дистанционно, используя официальную страницу. Можно рассчитывать на выполнение Сбербанком всех обязательств, если наступает страховой случай.

Страхование от Сбербанка призвано защищать граждан

Здесь нужно учитывать некоторые нюансы:

- Определяющий фактор для суммы – остаток долга на счету клиента.

- Обычно стоимость страховки составляет до 1 процента от размера страховых выплат.

- При помощи официальной страницы можно получить предварительную личную консультацию по поводу того, сколько будет стоить договор.

- Всегда можно продлить полис, даже если ранее, к примеру, он оформлялся только на 1 год.

- Программа предполагает подключение автоплатежей.

Благодаря последней опции можно забыть о проблеме со своевременными взносами по услуге «Защищённый Заёмщик», Сбербанк делает всё для удобства клиентов.

На каких условиях действует программа

Когда договор с компанией будет оформлен, дополнительная поддержка в материальном плане становится доступной для клиентов. Например, при смерти или получении одной из групп инвалидности. Страховая компания сама выплатит остаток долга, если что-то происходит.

Главное – заранее определиться с суммой страховой защиты, которая всегда определяется индивидуально. Это легко сделать при визитах в отделения либо на официальном сайте.

Личный визит в одно из отделений станет обязательным условием, если общая цена составила больше полутора миллионов.

Действительным покрытие становится через пять дней после подписания договора. Электронный вид полиса сразу имеет срок действия, равный 12 месяцам. Это удобное страхование, защищённый заёмщик может не волноваться о хранении большого количества бумаг.

Застрахованные лица: о требованиях

Оформление продукта доступно ограниченному кругу граждан.

Условия и требования сохраняются стандартные:

- Услуга доступна всем клиентам, которые оформили кредиты, с возрастом от 18 до 55 лет.

- Компенсации при страховых случаях выплачиваются всем клиентам-участникам программ.

- А вот несчастные случаи приводят к выплатам лишь для некоторых категорий граждан.

- Выгодоприобретатель по договору – заявитель, но ими могут стать наследники.

Автоплатежи, оформление онлайн

Сайт банка удобен тем, что им можно пользоваться круглосуточно, даже ночью и во время праздников. Оформление страховки не стало исключением. Достаточно заполнить заявление, а потом направить его страховщикам. Ответный полис приходит сразу на электронную почту. Останется только рассчитаться по взносам на страховку.

И этот вопрос легко решается через сервис удалённого обслуживания от Сбербанка. Автоплатёж при этом подключается по любым услугам.

Есть ли дополнительные ограничения

Некоторые граждане могут заказывать полисы, но при этом сталкиваются с определёнными ограничениями.

Управление услугами страхования возможно по интернету

Это касается:

- Лиц, ранее перенёсших инсульты, инфаркт миокарда.

- Граждане, у которых выявлены серьёзные дефекты психики.

- Страдающие от туберкулёза и почечной недостаточности, рака, цирроза печени, гепатита С, СПИДа.

- Те, на кого оформлен учёт сотрудниками наркологического диспансера.

- Граждане, утратившие дееспособность.

Если у клиента обнаружили ВИЧ, то полис вообще не предоставляется. Либо когда гражданина в принудительном порядке направляют на обследование, медицинского или социального характера. Тогда оформляется программа с защитой от несчастного случая.

Какие преимущества есть у программы

Такие персональные услуги наделены множеством положительных сторон. Одним из главных считается возможность оформления страховки на официальном сайте, с выбором подходящего момента для конкретного гражданина. При этом полис не требуется передавать представителям Сбербанка. Страховщик берёт подобные обязанности на себя.

Расчёт стоимости по страховке индивидуален, потому каждый клиент может подобрать идеальные для себя условия. Можно забыть о подсчёте переплат. Удобно пользоваться онлайн сервисом для расчёта платежей, уплаты взносов.

Немного о пенсионных программах страхования

Пенсионное страхование позволяет улучшить материальное положение без дополнительных трат. При этом каждый клиент может оформить индивидуальные предложения, всего за несколько минут. Это касается и тех, у кого пенсия ранее не была переведена в НПФ в собственности у Сбербанка.

Об индивидуальных пенсионных планах

Такие планы способствуют получению так называемой «второй» пенсии, которая не спонсируется государством, а обеспечивается лично гражданином:

- Клиент сам решает, каким именно предложением стоит воспользоваться.

- Инвестиции означают, что денежные средства будут только преумножаться.

- Удобное возвращение части затрат, в виде получения налоговых вычетов, до 13 процентов от общей суммы.

- Размеры, периодичность страховых взносов самостоятельно определяются клиентом.

Для оформления достаточно указать паспортные и некоторые регистрационные данные, включая ИНН, если он есть. При этом продолжительность для выплат такого рода определяется на уровне минимум пяти лет.

Накопленные средства не будут делиться, даже если договор оформлен во время брака, а потом гражданин развёлся. Зато на них можно будет оформлять завещание, в пользу своих родственников либо других определённых лиц, которые тоже могут стать владельцами услуги «Защищённый Кредит Сбербанка», что это – уже написано выше.

Сотрудники Сбербанка подберут программы индивидуально каждому заемщику

Почему так важно иметь хотя бы одну страховку

Прежде всего, оформление страховок необходимо тем, кто путешествует по зарубежным странам, например – по Европе. Без данного документа получение шенгенской визы станет просто недоступным. 30 тысяч евро – минимально необходимая сумма защиты. Практика используется на территории множества государств.

Наличие страхового полиса становится необходимым и для повседневной жизни. Ведь только так можно защитить близких и имущество, которое было нажито на протяжении многих лет.

Особенно подобные предложения актуальны для тех, чьи условия труда связаны с опасными и негативными факторами, способными навредить жизни или здоровью.

Правильным решением будет оформление договора на главного кормильца либо по основному источнику дохода. Это позволит в будущем не остаться без средств к существованию. Наконец, страхование жизни будет актуальным при оформлении договоров по кредиту.

Заключение

В России программы вроде «Защищённого заёмщика» начали действовать совсем недавно. Сначала подобные услуги разрабатывались только для клиентов корпоративного уровня. Но постепенно список лиц, которым доступен соответствующий сервис, расширялся.

Теперь клиенты могут быть уверены в своей защите на случай непредвиденных обстоятельств. Болезни, инвалидность или смерть – любой из данных случаев будет связан с дополнительной материальной поддержкой, как самого клиента, так и членов его семьи. Страховая компания позаботится о своевременном погашении всех обязательств, связанных с кредитами, другими услугами, предоставленными банком.

Источник: denegkom.ru