УСН (или в простонародье — Упрощёнка), наверное, самый популярный налоговый режим.

Те, кому он подходит, делятся на два лагеря.

С большими расходами и с маленькими расходами. Первые платят 15% от суммы, которая получается вычитанием их расходов из доходов. Вторым жить ещё проще: 6% от полученного дохода. В общем и целом, вот и всё описание налога.

Есть нюансы, об этом и поговорим.

Преимущества УСН перед другими налоговыми системами

Востребованность «упрощенки» у представителей бизнеса вполне объяснима: она имеет целый ряд параметров, выгодно отличающих ее от других налоговых режимов. Например:

- Компании, работающие на УСН, вместо нескольких видов налогов, платят один. То есть, в отличие от тех, кто применяет ОСНО, они не должны выплачивать налог на имущество, налог на прибыль, НДС и т.п.;

- Возможность выбрать так называемый объект налогообложения. Здесь существует два варианта: доходы минус расходы 15% и доходы 6%.

- «Упрощенку» можно сочетать с другими налоговыми режимами, например, ЕНВД;

- Благодаря тому, что ведение бухгалтерского и налогового учета на УСН не представляет большой сложности, индивидуальные предприниматели и учредители организаций могут заниматься этим самостоятельно, не прибегая к специализированной бухгалтерской помощи. В некоторых случаях, это позволяет существенно экономить бюджет предприятия;

- В территориальную налоговую службу нужно сдавать одну декларацию по итогам годового отчетного периода.

Недостатки УСН

Вместе с некоторыми очевидными преимуществами упрощенный режим имеет и свои минусы. К ним относятся:

УСН при объекте «доходы минус расходы». Как правильно всё организовать и вести учет без ошибок

- «Упрощенцы» не могут заниматься банковским, юридическим, страховым бизнесом и некоторыми другими видами деятельности;

- Те ИП и организации, которые работают по УСН, не используют в своей работе НДС, а это может существенно сузить круг партнеров. Крупные компании чаще всего НДС применяют и того же требуют от своих контрагентов;

- Юридические лица и индивидуальные предприниматели на УСН не могут зачесть все свои затраты в рамках расходов и тем самым снизить налогооблагаемую базу;

- При превышении строго установленных лимитов, например, по количеству персонала или размеру прибыли, компании утрачивают права работать на УСН. Вернуться обратно можно будет только с начала следующего года и при условии соблюдения установленных законом рамок.

Как перейти на УСН

Если говорить коротко, то переход на «упрощенку», не является трудным делом. Он возможен двумя путями:

- Сразу после регистрации ИП или ООО. Здесь нужно всего лишь приложить к основному пакету документов уведомление о переходе на «упрощенку»;

- Сменить систему налогообложения в процессе работы предприятия. Обычно это делается в целях оптимизации налогообложения, или если утрачено право работать по другим налоговым режимам, например, сменились виды деятельности предприятия или же ИП лишился возможности применять патентную систему.

К сведению! Переходить на УСН можно один раз в год, с началом нового календарного года. При этом желающие должны подавать в территориальную налоговую инстанцию уведомление о предстоящем переходе на «упрощенку» заблаговременно.

Упрощенка в 1С 8.3 самостоятельно. Знакомство с программой и настройка

Объекты УСН: доходы 6% или доходы минус расходы 15%

Компании и ИП, выбравшие в качестве основной налоговой системы УСН, далее должны обязательно определиться с объектом налогообложения. Их на «упрощенке» существует два:

-

Доходы минус расходы 15%. Здесь налоговая выплата делается с разницы между прибылью и затратами организации; При этом не надо забывать, что не все расходы можно учесть, а только те, что прописаны в Налоговом кодексе РФ. Именно поэтому нужно вести тщательный и подробный учет производимых в рамках коммерческой деятельности затрат;

Автоматизированная упрощенка: рассказываем о новом налоговом режиме

Минимум отчетности, автоматический расчет налогов, никаких страховых взносов – мечта? Нет, новая система налогообложения. Рассказываем, как устроена АУСН и действительно ли она упростит жизнь предпринимателей.

Что такое АУСН

АУСН или Автоматизированная Упрощенная Система Налогообложения – это новый налоговый режим с облегченной отчетностью и расчетом налогов без участия предпринимателя или бухгалтера.

Автоматизированная упрощенка похожа на классическую, но с некоторыми изменениями:

- Отменены страховые взносы.

- Предприниматель освобождается от большей части отчетности, в том числе от подачи налоговой декларации и ряда отчетов за сотрудников.

- Считать налоги тоже не нужно – налоговая сама все рассчитает и сообщит, какую сумму нужно внести в бюджет.

Чтобы автоматизация работала корректно, все финансовые операции должны проводиться безналично: через расчетный счет в банке или с помощью онлайн-кассы. Это касается взаимодействия и с партнерами, и с клиентами, и с сотрудниками.

АУСН запустили в качестве эксперимента в ограниченном числе регионов – также было с самозанятостью. Площадкой для тестирования стали Москва и МО, Калужская область и Татарстан.

С июля 2022 года присоединиться к тестированию могли только новые предприниматели, зарегистрировавшие свой бизнес в одном из четырех субъектов. С 1 января 2023 года опробовать режим смогут и действующие компании, но только из тех же регионов.

Когда на АУСН смогут перейти компании и предприниматели из других областей, пока неизвестно. Окончание эксперимента запланировано на 2027 год, но если спецрежим хорошо себя проявит, не исключено, что по всей стране он распространится раньше.

Плюсы и минусы АУСН

Если вы подумали, что все в этой системе идеально – увы. Автоматизированная система налогообложения имеет ряд весомых плюсов, но и без минусов тут тоже не обошлось.

Сначала обозначим преимущества АУСН:

- Предприниматель освобождается от уплаты взносов за себя. Ни фиксированные, ни дополнительные платежи вносить не нужно. Но если хочется – можно.

- Отчетности значительно меньше. Особенно это оценят предприниматели с сотрудниками, которым теперь нужно будет считать НДФЛ, сдавать СЗВ-СТАЖ, 4-ФСС и РСВ. Ну и ранее уже упомянутая декларация тоже не нужна.

- Нет страховых взносов за сотрудников. Сохранился только взнос на травматизм, но теперь он фиксированный – 2 217 рублей в год за всех сотрудников.

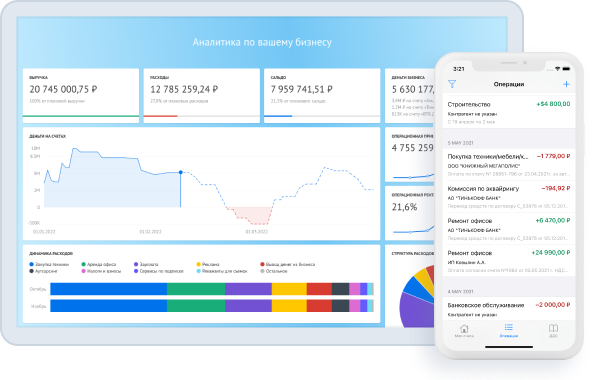

- Финансовые данные в одном месте. Финансовые операции будут отображаться в личном кабинете на сайте налоговой, а также в специальном приложении выбранного банка. Можно будет не запрашивать данные о движении денег и информацию по налогам у бухгалтера.

АУСН – не единственный способ свести все финансы бизнеса в одном месте

Объединить все счета и отслеживать финансовые операции можно в Adesk. Данные попадают в сервис автоматически после подключения интеграции с банком. Кроме того, в Adesk можно строить наглядные отчеты, контролировать расходы, ставить финансовые планы и следить за процессом их выполнения.

Теперь к недостаткам автоматизации:

- Пространство для маневра сокращается. «Слететь» с АУСН проще, чем с обычной упрощенки, так как все данные передаются автоматически. К примеру, не получится, как раньше, заплатить НДС и сохранить спецрежим – с роботизированной системой вряд ли получится договориться.

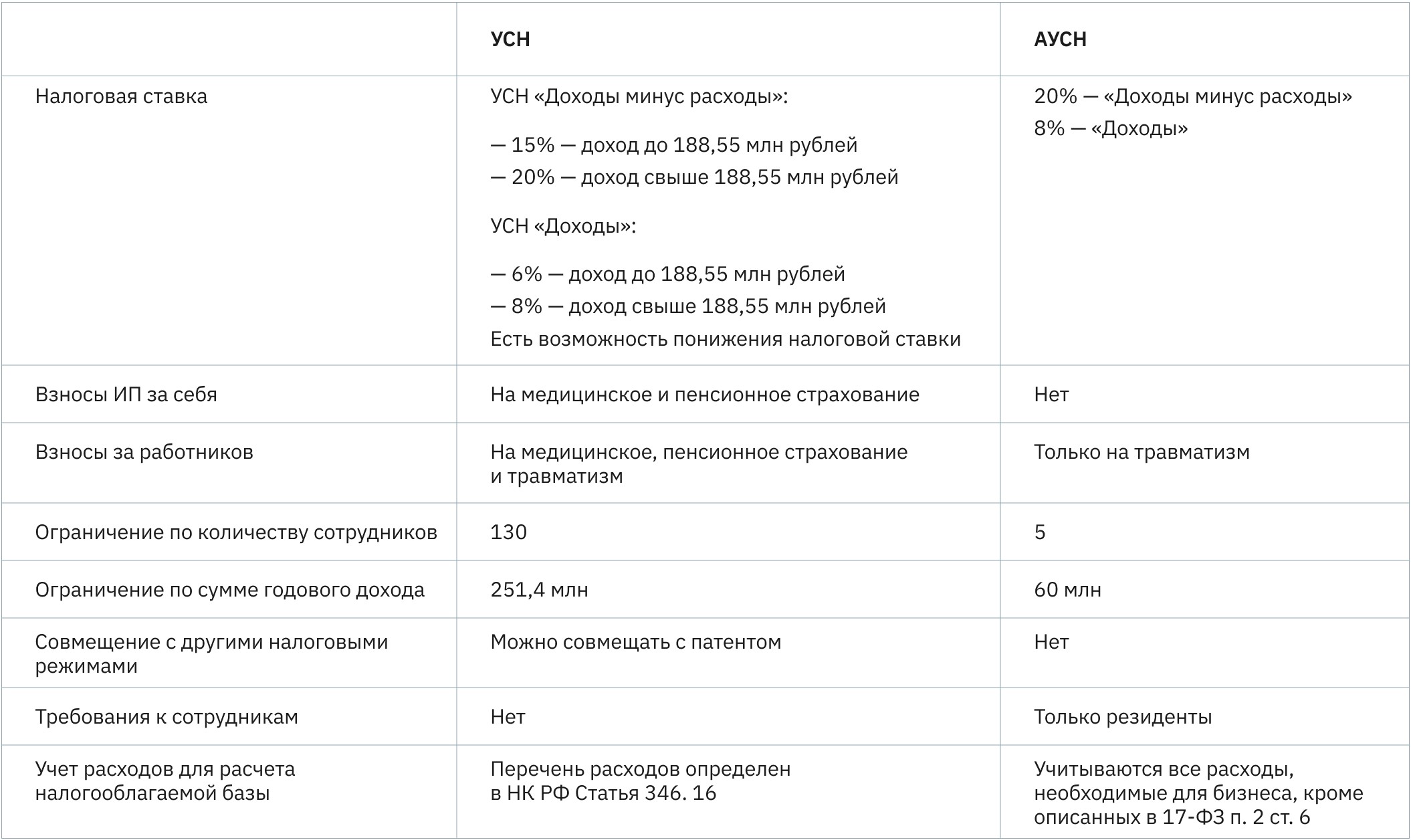

- Налоговая ставка выше, чем на классической УСН. Так, на АУСН «Доходы» ставка составляет 8% против обычных 6%, а на АУСН «Доходы минус расходы» – 20% вместо 15%.

Для удобства собрали ключевые отличия АУСН от УСН в таблице(с учетом изменений на 2023 год):

Как будет считаться налог на АУСН

Как и классическая УСН, автоматизированная упрощенка позволяет выбрать объект налогообложения – «Доходы» или «Доходы минус расходы», то есть платить налоги со всех поступлений или сначала вычитать из них затраты.

При выборе «Доходы минус расходы» учитывайте, что есть список запрещенных категорий трат – он внесен в Федеральный закон №17-ФЗ п. 2 ст. 6. Например, в расходы нельзя будет включить оплату проезда до работы на общественном транспорте или путевки в санаторий для бухгалтера. И не забывайте про первичную документацию – чеки, квитанции, счета. Их может запросить налоговая для подтверждения расходов.

Как налоговая узнает, от какой суммы рассчитывать налог? Из банка – партнеры будут передавать информацию о движении денег по счетам. Дальше система рассчитает налог исходя из ставки 8% или 20% и сообщит предпринимателю, сколько денег он должен внести в бюджет.

Для объекта «Доходы минус расходы» также предусмотрен минимальный налог в размере 3% от суммы всех поступлений. Выплачивать его придется, даже если по итогам года бизнес сработал в ноль или ушел в минус.

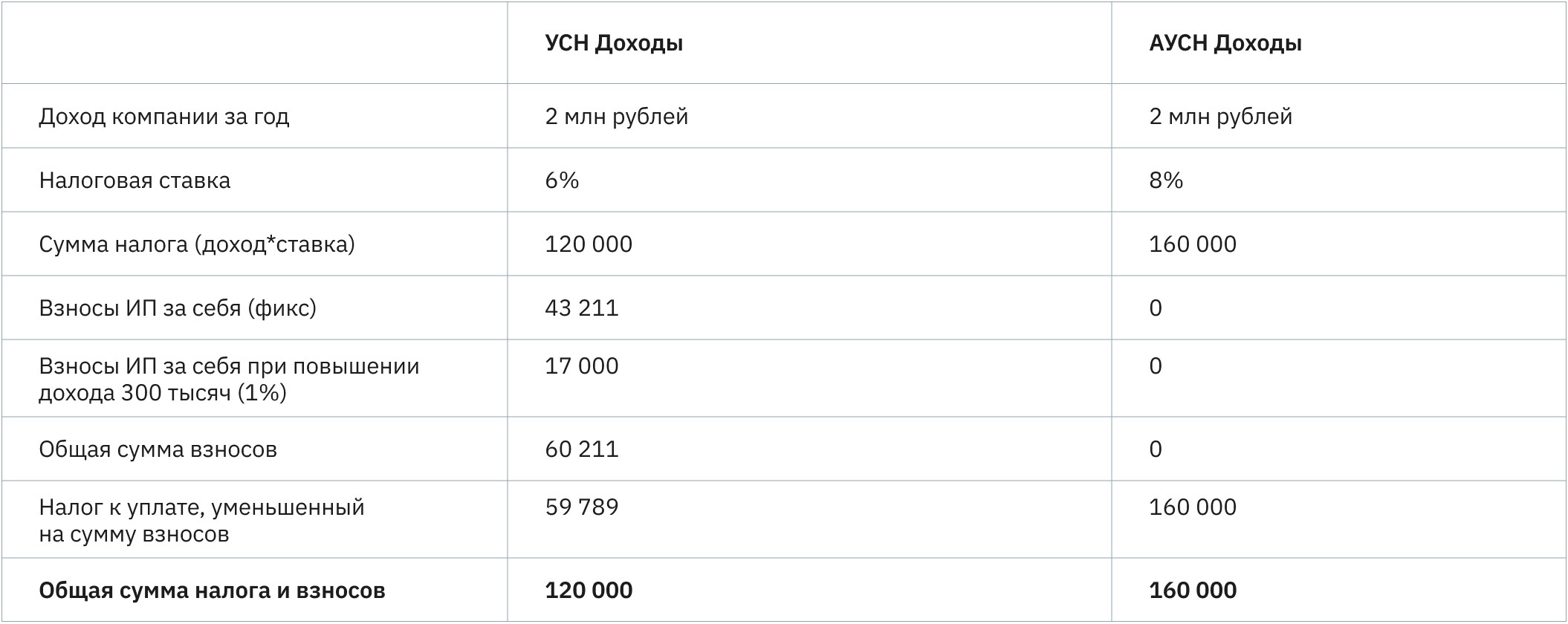

Выгодно ли предпринимателю переходить на АУСН или классическая упрощенка все же лучше? Верного ответа на этот вопрос нет – все зависит от конкретного бизнеса и его показателей.

Из примера в таблице видно, что если вы ИП без сотрудников и зарабатываете в год 2 миллиона рублей, вам выгоднее остаться на УСН – общая сумма взносов тут ниже на 40 тысяч.

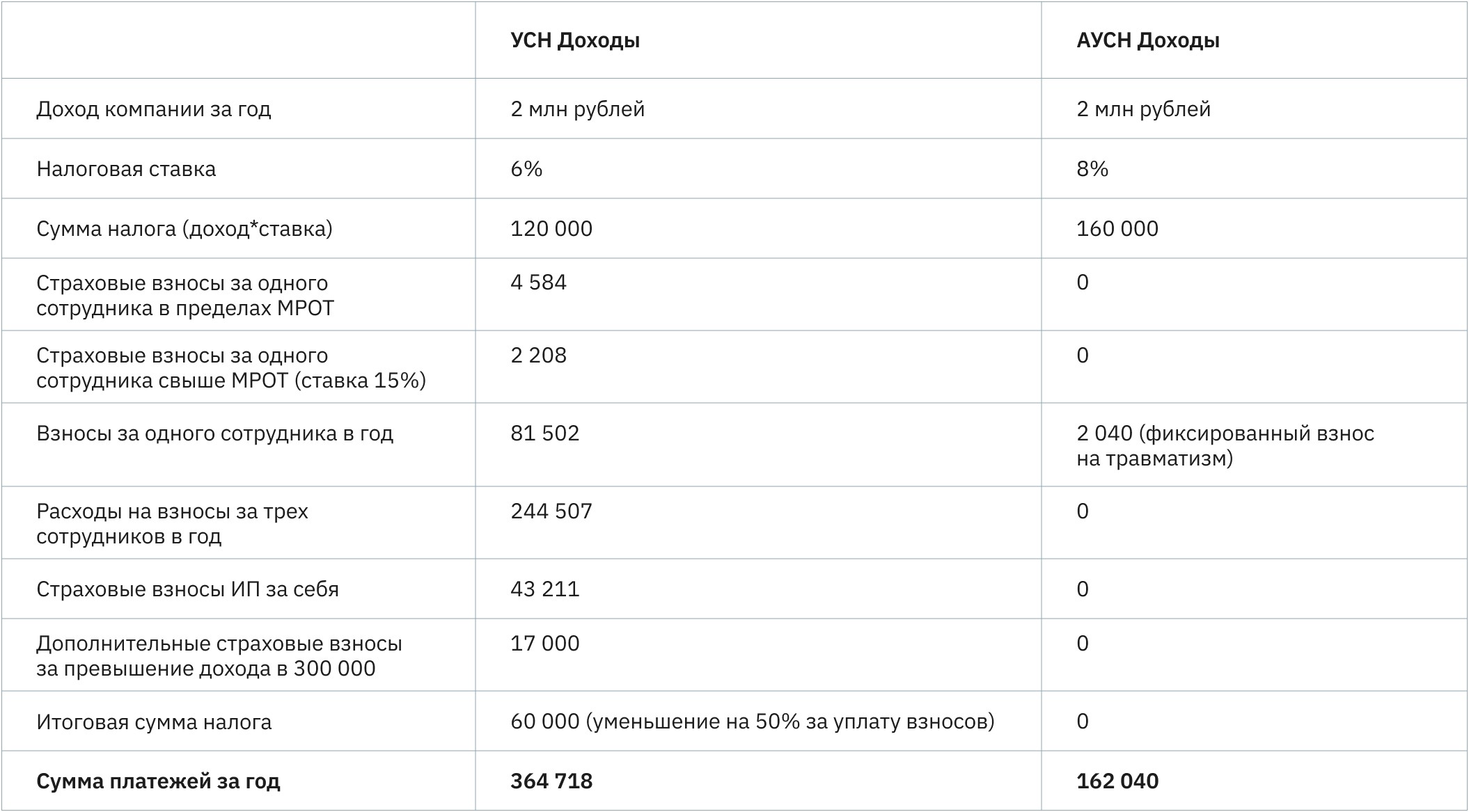

А вот как изменится ситуация, если к ИП из примера выше добавить 3 сотрудников с зарплатой 30 000 рублей:

Но наш пример не правило – необязательно АУСН будет выгодна для ИП с сотрудниками, как и классическая упрощенка не всегда хороша для предпринимателя без работников. Перед тем как перейти на АУСН, проведите приблизительные расчеты, например, по результатам прошлого года – это будет наглядным ориентиром.

Кто может перейти на АУСН в 2023

АУСН анонсирована как спецрежим для небольших предприятий, поэтому есть весомые ограничения по сумме дохода, числу сотрудников и структуре компании.

Перейти на АУСН смогут индивидуальные предприниматели и юрлица:

- Зарегистрированные в регионах проведения эксперимента. При этом вести деятельность можно в другом субъекте РФ.

- У которых не больше 5 сотрудников в штате и все они налоговые резиденты РФ, а доход компании в год не больше 60 млн.

- Без филиалов и подразделений, работающих обособленно.

- Ведущие все расчеты, в том числе с сотрудниками, через один из банков-партнеров. Сейчас в списке 8 организаций, в том числе Тинькофф Банк, ВТБ и Альфа-Банк.

Ограничения по сфере деятельности тоже есть – они в АУСН перекочевали из УСН. Протестировать налоговый режим не смогут микрофинансовые организации, ломбарды, нотариусы. Посмотреть полный список можно тут.

Как перейти на АУСН

Чтобы перейти на новый налоговый режим в 2024 году, уведомить налоговую о переходе на АУСН нужно до 31 декабря 2023. Сделать это можно онлайн – через кабинет налогоплательщика.

На автоматизированную упрощенку можно перейти с УСН или с ЕСХН. При этом писать отказ от текущей системы налогообложения не нужно – отмена будет предложена системой при отправке уведомления.

Если вы только планируете зарегистрироваться, как ИП или ЮЛ, подайте уведомление о переходе на АУСН вместе с заявлением или в течение 30 дней со дня регистрации.

Источник: adesk.ru