Самозанятые граждане: плюсы и минусы работы на себя

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ. Открыть профиль

Сегодня в России действует сразу несколько налоговых режимов, которые трудящиеся граждане могут применить. Не так давно в РФ появился налоговый режим для тех, кто работает сам на себя – такие люди могут стать самозанятыми, и платить налог на профессиональный доход. Что это такое, как им пользоваться, и какие преимущества есть в подобном переходе, подробно изучим далее.

Что такое самозанятость

В России каждый официально трудоустроенный человек оплачивает налоги. Это обязательные платежи государству, за счет которых выполняются социальные обязательства: обеспечивается работа общественного транспорта, строят новые дороги и больницы, закупают медикаменты, обеспечивают армию и т.д.

6 ошибок самозанятых: как не потерять весь доход за 3 года. Штрафы для самозанятых в 2022 году. НПД.

В нашей стране есть множество людей, которые работают или подрабатывают, но делают это неофициально, а значит, не платят налоги. Они трудятся честно и хорошо выполняют свою работу, но если они не платят налоги на доходы, то они нарушают закон, и у ФНС может появиться право начислить и принудительно взыскать пени за 3 года, что весьма существенно.

Чтобы дать честно работающим людям, желающим трудиться только на самих себя, возможность делать это легально, в России с 1 января 2019 года ввели новый налоговый режим. Он позволяет оформиться в качестве самозанятого, получить определенный социальный статус, а также снять все вопросы от налоговой службы по поводу получения доходов.

Самозанятость – это экспериментальный налоговый режим, который появился в 2019 году в отдельных регионах, а позже распространился на всю территорию России. Официально он называется налогом на профессиональный доход – НПД, а людей, которые решили его применить для своей деятельности – плательщиками налога на профессиональный доход или самозанятыми.

Самозанятыми могут стать граждане при выполнении определенных условий:

- Их заработок не превышает 2,4 млн. рублей в год.

- Они работают сами на себя, не имеют работодателя или наемных сотрудников.

- Они занимаются разрешенной деятельностью.

Работать в качестве самозанятого можно в любом регионе РФ, причем делать это могут не только россияне, но также и граждане стран Евразийского экономического союза (Армении, Беларуси, Киргизии или Казахстана). Для этого нужно только получить ИНН в России.

Самозанятые могут предоставлять разного рода услуги, продавать товары, произведенные самостоятельно, а также сдавать недвижимость в аренду. Режим подходит для самых разных областей, включая IT-сферу, здоровье, спорт, индустрию красоты и моды, творчество, информационную сферу, финансовые и юридические услуги, кулинарию и т.д.

Самозанятый в чем опасность? Кто может стать? Какие плюсы и минусы!

- Продавать товары, которые являются подакцизными или подлежащими маркировке.

- Перепродавать товары не собственного производства.

- Добывать и реализовывать полезные ископаемые.

- Сдавать в аренду коммерческую недвижимость.

- Продавать транспортные средства и недвижимость.

- Быть курьером при условии принятия денег от клиентов в интересах продавца товара.

- Работать по договору комиссии, поручения или по агентскому договору.

Интересно, что человек может совмещать сразу несколько видов деятельности. Например, в будни писать статьи для информационного портала, а в выходные печь тортики или мастерить игрушки.

Плюсы и минусы работы самозанятым

Если вы выбираете подходящий для себя налоговый режим, например, сравниваете открытие ИП или регистрацию в качестве самозанятого, то нужно тщательно изучить все плюсы и минусы данного мероприятия. От выбранного режима будет зависеть многое: размер налоговой ставки, необходимость подачи декларации, дополнительные расходы за счет страховых взносов и т.д.

- Официальный статус. Гражданин получает возможность сделать свой заработок легальным, и у налоговой службы не будет к нему никаких претензий в виде штрафов за неуплату налогов на доходы. Официальный статус дает право на защиту своих прав в суде, если работник столкнулся с недобросовестным заказчиком, можно возвращать налоги, получать пособия и т.д.

- Подтверждение доходов. Важно, что человек может подтвердить свои доходы при получении кредита или ипотеки, оформления визы и других действий, где нужно подтвердить платежеспособность документально.

- Низкие налоговые ставки. Если стандартная ставка для оплаты налога на доходы составляет 13%, то у самозанятых она не превышает 4% или 6%, в зависимости от клиентов, с которыми они работают.

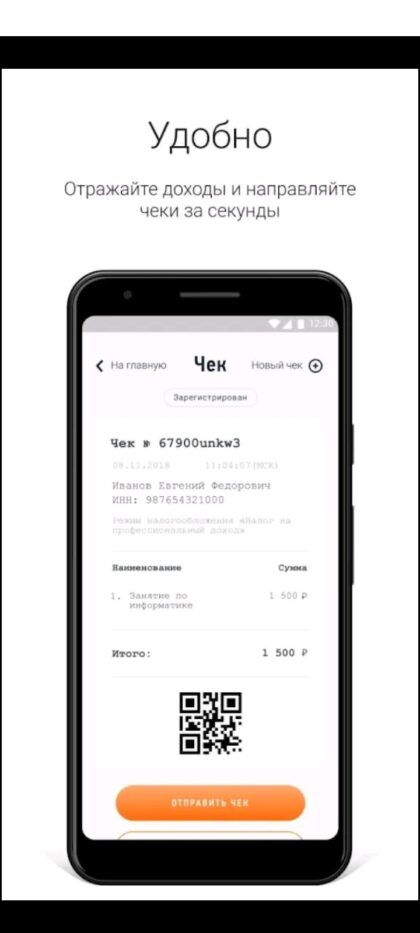

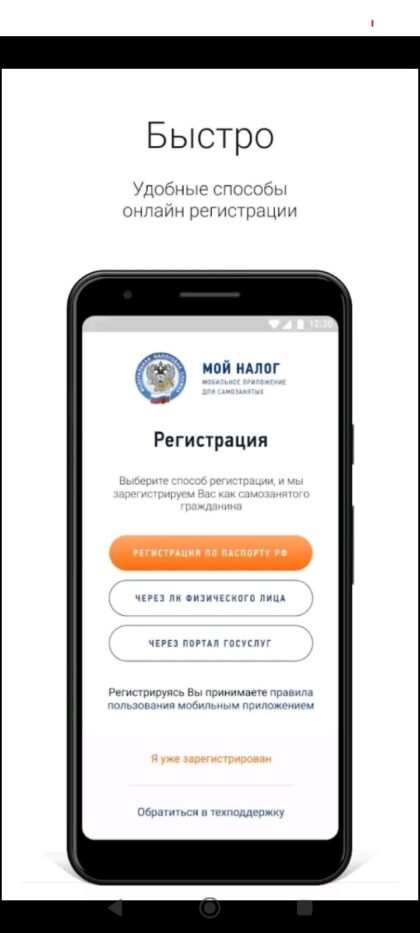

- Простая регистрация. Самозанятым не нужно собирать бумаги, ездить в ФНС, открывать расчетный счет и т.д. Все действия можно выполнить дистанционно через специальное приложение «Мой налог», либо банковские онлайн-сервисы.

- Можно не платить страховые взносы. Самозанятые граждане не платят страховые взносы на ОПС, то есть пенсию нужно формировать самостоятельно. А вот бесплатная медицина доступна, потому как часть налога идет на ОМС.

- Налоговый вычет в 10.000 рублей. Его дают один раз за все время применения особого налогового режима. Его нельзя получить деньгами, его автоматически применяют к выплатам, чтобы снизить налоговую ставку.

- Можно совмещать разные виды деятельности, а также быть ИП и самозанятым одновременно. Например, можно писать статьи, печь тортики и проводить съемки в разные дни, и даже заключать договоры подряда и оказания услуг.

- Нет отчетности. Не нужно заполнять декларации, вся документация хранится в личном кабинете приложения Мой налог, а все доходы учитываются в автоматическом режиме.

- Не нужен кассовый аппарат. Если клиент захочет получить чек об оказанной услуге, то его можно сформировать за несколько секунд в приложении.

- Далеко не все банки и финансовые организации учитывают при определении платежеспособности доходы, полученные самозанятыми гражданами.

- Нельзя нанимать сотрудников по трудовым договорам, только работать самому.

- Пенсия не формируется, годы работы самозанятым не идут в трудовой стаж.

- Ограничения на доход свыше 2,4 млн. рублей в год – свыше этого лимита надо оплатить НДФЛ в размере 13%, а после нужно перейти на другой налоговый режим.

- Нет социальных гарантий. Не оплачиваемого отпуска, больничного, выплат по беременности и родам.

- Нельзя совмещать самозанятость с ОСН, УСН или ЕСХН.

- Нельзя работать с текущим или прошлым работодателем в течение 2 лет после увольнения.

Для кого такой режим будет удобен? Для тех, кто занимается творческой профессией, получает небольшие доходы, находится в декрете, планирует оформить пособия или кредит и просто хочет работать «в белую» и не иметь хлопот с налоговой.

Быть самозанятым – это самый простой способ легализовать свои доходы, получить определенные гарантии и помощь со стороны государства и возможность подтверждать свою платежеспособность. А взамен нужно только оплачивать налоги по сниженной ставке.

Какие налоги нужно будет платить самозанятым

Граждане, оформленные в качестве самозанятых, оплачивают налоги только со своей трудовой деятельности. Если по какой-либо причине гражданин не работал, например, находился на больничном, устроил себе отпуск или просто сделал перерыв в работе, то и платить ничего не нужно, никаких дополнительных взносов.

- С физическими лицами, т.е. с обычными гражданами. При этом налог будет рассчитываться по ставке 4%.

- С юридическими лицами, т.е. с организациями или ИП. Ставка при этом будет 6%.

Каждая продажа будет фиксироваться вручную самозанятым гражданином в приложении «Мой налог». Если клиент – физическое лицо, то ничего дополнительно указывать не нужно, чек формируется автоматически. Если чек нужно выдать юр.лицу, то дополнительно потребуется ввести его ИНН.

Приложение сохраняет данные о каждой продаже, суммирует их и в конце месяца выдает информацию о начисленном налоге. Общая сумма появляется в приложении с 9 по 12 число следующего месяца, а оплатить нужно до 25 числа. Если просрочить, то за каждый день начиная с 26-го числа будет начисляться пени.

- При работе с физическими лицами ставка уменьшится с 4% до 3%;

- При работе с компаниями и ИП – с 6% до 4%;

- Вычет дается только один раз и на неограниченный срок. Когда плательщик налога на профессиональный доход израсходует его, то ставки станут прежними, т.е. 4% и 6%.

Из уплаченного налога 37% идет на обязательное медицинское страхование, что подтверждает право самозанятого обращаться за бесплатной помощью по ОМС. А вот взносы в Пенсионный фонд не делаются, работа самозанятым не учитывается в трудовом стаже, поэтому пенсию придется формировать самостоятельно.

Как стать самозанятым гражданином в России

- Через мобильное приложение «Мой налог»;

- В личном кабинете плательщика НПД на сайте ФНС;

- Через банк, который имеет такую договоренность с налоговой службой.

Большинство граждан выбирает именно первый вариант, потому как он самый простой: нужно скачать бесплатное мобильное приложение, зарегистрироваться в нем и просто следовать инструкциям и подсказкам системы. От гражданина понадобятся данные его паспорта, контактные данные, а также реквизиты счета, на который будут поступать доходы для учета.

После введения всех данных нужно пройти авторизацию по паспорту и фотографии, либо по данным с личного кабинета налогоплательщика. Также есть возможность регистрации по учетной записи на Госуслугах, в этом случае часть данных «подтягивается» с вашей учетки, и процесс еще больше упрощается.

В заключении вам нужно будет ввести код, который придет по смс для подтверждения регистрации, и придумать пин-код для доступа. Иногда может появляться надпись о тестовом доступе – это значит, что ФНС проверяет данные, у нее на это есть 6 дней. Но пользоваться сервисом можно уже сейчас, в частности, формировать чеки.

Частые вопросы

Что такое налог для самозанятых?

Это специальный налоговый режим, при котором люди, работающие сами на себя, могут получить статус самозанятых, и отчислять налог по сниженной ставке. Его еще по-другому называют налог на профессиональный доход.

Кто может стать самозанятым?

Практически любой человек, который работает на себя, не имеет работодателя и наемных работников, а также получает не более 2,4 млн. рублей в год.

Как определяется налоговая ставка?

Самозанятые граждане должны отчислять в бюджет 4 % дохода от работы с физлицами и 6 % — с организациями и ИП.

До какого времени продлится эксперимент с НПД?

Эксперимент продлится до 31 декабря 2028 года, и все это время власти обещают не повышать налоговую ставку.

Источник: brobank.ru

Кто такие самозанятые граждане

Прошло уже несколько лет с тех пор, как на федеральном уровне заговорили о массовом явлении – самозанятости граждан в России. Большинство из них занимается мелкой торговлей и оказанием бытовых услуг, нигде не регистрируется и не платит налоги со своих, пусть и небольших, доходов.

Кто же такой самозанятый гражданин, чем он может заниматься, должен ли платить налоги, будет ли иметь право на пенсию? Вопросов много, а после того, как был принят закон о налоге на профессиональный доход, их стало ещё больше. Давайте разбираться.

Физлицо, плательщик НПД или индивидуальный предприниматель

Сначала надо определиться с понятиями, хотя бы с теми, которые есть в законах. Физическое лицо может заниматься прибыльной деятельностью в разных статусах:

- индивидуального предпринимателя – после регистрации в налоговой инспекции по месту прописки;

- обычного гражданина, который декларирует свой годовой доход по форме 3-НДФЛ и платит с него налог по ставке 13%;

- плательщика налога на профессиональный доход (НПД) – после регистрации на сайте ФНС или в банке.

В отношении первых двух категорий всё более-менее понятно. Деятельность индивидуального предпринимателя подробно регламентирована. Про ИП всё хорошо известно – какие налоги и взносы он платит, какую отчётность сдает, какие права и обязанности у него есть.

Так же привычно законопослушные граждане ежегодно отчитываются по форме 3-НДФЛ. Чаще всего здесь отражают доходы, полученные от продажи недвижимости или транспорта. Реже декларируют средства, полученные от сдачи квартир. И совсем редко – доходы из других источников.

Плательщик налога на профессиональный доход – понятие, которое регламентируется двумя законами (27.11.2018 N 422-ФЗ и 27.11.2018 N 425-ФЗ). А вот сам термин «самозанятые» так и не получил официального толкования, хотя активно используется. И всё-таки, учитывая распространённость этого термина, дальше будем понимать под самозанятыми тех, кто работает без привлечения работников, самостоятельно находит клиентов и платит налог на профессиональный доход.

Быстро и бесплатно

Кто может стать плательщиком налога на профессиональный доход

Расскажем подробнее, что такое НПД, на какие виды деятельности он распространяется, какая налоговая ставка по нему установлена, и кто может на него перейти.

1. В законе не приводится перечень разрешённых видов деятельности, но есть те, которые запрещены. Соответственно, толковать надо от обратного – если вашего направления нет в запрещённых, то оно разрешено.

Запрет установлен на следующие виды деятельности:

- реализация подакцизных товаров и товаров, подлежащих обязательной маркировке;

- перепродажа товаров и имущественных прав, за исключением продажи имущества, использовавшегося для личных, домашних и подобных нужд;

- добыча и реализация полезных ископаемых;

- посредническая деятельность;

- услуги по доставке товаров с приёмом платежей в пользу других лиц (кроме тех, по которым продавец товаров выдаёт чек ККТ);

- продажа недвижимости и транспорта;

- сдача в аренду нежилой недвижимости;

- деятельность медиатора, нотариуса, адвоката, оценщика, арбитражного управляющего.

2. Для НПД установлено ограничение по доходам – не более 2,4 млн рублей в год. Причём этот налог нельзя совмещать с другими системами налогообложения. Это особенно важно для ИП, которые тоже вправе платить налог на профессиональный доход.

Вы можете стать самозанятыми со Сбербанком прямо сейчас. Оставьте заявку в сервисе и получите все достоинства приложения от ФНС, плюс дополнительные преимущества от Сбербанка.

3. Самозанятый, работающий в рамках налога на профдоход, не может нанимать работников по трудовому договору. Однако в отношении исполнителей, привлекаемых по гражданско-правовому договору, такого запрета нет. То есть теоретически это возможно.

4. Налоговая ставка для самозанятых зависит от их заказчиков. Если это организация или ИП, то заплатить надо 6% от полученного дохода. Если услуги оказаны обычным физлицам, то ставка ниже – 4%. Другие налоги с профессионального дохода платить не надо. Исключение – НДС при ввозе на территорию РФ.

5. Страховые взносы на своё пенсионное страхование самозанятые платят добровольно. Сделать это можно прямо из приложения «Мой налог». Если этого не делать, страховой стаж не будет начисляться, и пенсия положена только социальная, по старости. Подробнее о том, как начисляется трудовой стаж для самозанятых, читайте здесь.

Что касается медицинского страхования, то плательщики НПД имеют право на медобслуживание. Часть уплаченного ими налога будет автоматически направляться на эти цели.

6. Плательщик НПД может параллельно работать по трудовому договору, т.е. оказывать услуги в свободное от работы время. Однако в законе установлен запрет на оказание услуг своему бывшему работодателю или заказчику по договору ГПХ (расторжение договора менее двух лет назад). Это сделано специально, чтобы не спровоцировать массовое увольнение работников и перевод их в самозанятые.

7. Чтобы встать на учёт в качестве плательщика налога на профдоход, надо пройти регистрацию одним из способов:

- через приложение «Мой налог»;

- через личный кабинет налогоплательщика;

- через кредитную организацию (такую возможность пока предоставляет Сбербанк, Альфа-банк, Киви банк, Просто банк, Барс банк, Веста банк).

Банки идут в ногу со временем и уже предлагают специальные пакеты услуг для самозанятых. Оставьте заявку на обслуживание в Сбербанке и получите удобный личный кабинет и множество полезных банковских услуг.

Что лучше – быть ИП или самозанятым

Итак, мы разобрались со статусом самозанятого – это кто и чем он может заниматься. Теперь надо понять, выгодно это или нет, если вы хотите легализовать свою предпринимательскую деятельность. О том, кто такие самозанятые граждане, и чем они отличаются от индивидуальных предпринимателей, мы подвели итоги в таблице.

Индивидуальный предприниматель

Самозанятый

Много разрешённых видов деятельности, среди которых услуги, торговля, производство

Виды деятельности – в основном услуги физлицам и организациям, торговля запрещена

Самое жёсткое ограничение по доходам – на ПСН (не более 60 млн руб. в год), на остальных режимах можно зарабатывать ещё больше

Годовой доход – всего 2,4 млн рублей

Много налоговых режимов, можно выбрать самый выгодный вариант. Надо платить страховые взносы за себя, но они учитываются при расчёте налога (кроме стоимости патента)

Установлены две налоговые ставки: 4% для физлиц и 6% для организаций и ИП. Платить страховые взносы необязательно

В большинстве случаев нужен кассовый аппарат

ККТ не требуется, чек об оплате услуг формируется через приложение

Может быть работодателем по трудовому договору

Не вправе нанимать работников по трудовым договорам

На каждом режиме есть своя отчётность, за срыв сроков сдачи которой штрафуют и блокируют расчётный счёт ИП

Нет никакой специальной отчётности, данные о доходах ФНС получает через приложение «Мой налог»

- Как ИП уведомить ФНС о переходе с УСН на НПД

- Нужен ли расчётный счёт для самозанятых

- Как получить налоговый бонус для самозанятых

Как видим, отличий от ИП здесь много, но не надо делать поспешные выводы без расчёта налоговой нагрузки для каждого конкретного случая. Если вы не знаете, что выбрать, советуем обратиться на бесплатную консультацию.

Бесплатная консультация по онлайн-регистрации ООО или ИП

Если у вас остались вопросы по регистрации ООО или ИП, оставьте заявку на бесплатную консультацию по регистрации бизнеса. В рабочее время вам перезвонят специалисты из вашего региона и подробно ответят на вопросы с учётом региональной специфики.

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Для бизнеса

Создать ИП онлайн

Создать ИП онлайн Создать ООО онлайн

Создать ООО онлайн

Новое на сайте

- С нового года справка 182н при увольнении работника не выдаётся

- ПФР пояснил, какой регистрационный номер указывать в ЕФС-1

- Малые предприятия смогут возмещать НДС при экспорте через сервисы ФНС

- Отчёт ЕФС-1 в Социальный фонд в 2023 году

- Как бизнесу работать в рамках единого налогового платежа

Регистрация бизнеса

- Подготовка документов для ИП/ООО онлайн

- Подбор кодов ОКВЭД

- Консультация по регистрации

- ТОП-6 идей для бизнеса

Спецпредложения 1С

- Проверьте своего бухгалтера

- Консультация по оптимизации налогов

- Месяц бухгалтерского обслуживания в подарок

- Регистрация ООО

- Регистрация ООО в 2022 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД Услуги Регистрация ООО «под ключ»Аренда юридического адреса

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу

Внесение изменений в ООО по Москве Смена наименования Смена юридического адреса Смена генерального директора Смена участников Изменение уставного капитала Изменение кодов ОКВЭД Заказать услугу Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор

Калькулятор РКО Сравнить тарифы между собой Фильтры под задачи бизнеса Только актуальные тарифы Только проверенные банки Открыть калькулятор Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию

Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатноОнлайн-сервисы

- Регистрация бизнеса

- Декларации УСН

- Калькулятор тарифов РКО

- Выставить счёт

Бесплатные консультации

- По регистрации бизнеса

- По подбору кодов ОКВЭД

- По налогообложению

- Бухгалтерский аудит бизнеса

О нас

бесплатный номер поддержки

(с 9 до 18 по Москве в будни)

отвечаем на все вопросы

по регистрации бизнеса

Все новости бизнеса здесь:

- Регистрация ООО

- Регистрация ИП

- Малый бизнес

- Налогообложение

- Новости

Правовая информация

Все материалы, размещенные на сайте, являются интеллектуальной собственностью. Любое их использование без активной ссылки на www.regberry.ru будет являться нарушением российского законодательства.

- Пользовательское соглашение

- Политика конфиденциальности

Входим в группу

компаний «1С»

Источник: www.regberry.ru

Самозанятость и налог на профессиональный доход: как это работает

Самозанятость неслучайно становится все более популярной. Она позволяет частным лицам вести бизнес без риска получить штраф за нелегальное предпринимательство и не нести дополнительных расходов. Причем получить этот статус гораздо проще, чем зарегистрироваться в качестве индивидуального предпринимателя или создать компанию. К тому же для этой формы деятельности предусмотрена не только элементарная отчетность, которая не требует специальных знаний и максимально автоматизирована, но и низкие налоговые ставки. В этой статье — ответы на распространенные вопросы о самозанятости и налоге на профессиональный доход.

Кого можно считать самозанятым?

Понятия «самозанятость» и «самозанятые» официально в законодательстве не закреплены.

Самозанятыми принято называть тех людей, которые:

- занимаются предпринимательской деятельностью;

- не состоят в трудовых отношениях как работники (в части получения тех денежных средств, которые поступают от деятельности в связи с самозанятостью);

- платят налог на профессиональный доход (далее — НПД);

- сами не привлекают наемных работников

Перечисленные условия закреплены в ч. 7 ст. 2, п. 4 ч. 2 ст. 4 Федерального закона от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее — Закон № 422-ФЗ).

НПД — это специальный налоговый режим, который начал действовать в порядке эксперимента для самозанятых с 1 января 2019 года. Сначала вести деятельность в качестве самозанятого можно было лишь в нескольких регионах. С октября 2020 года это стало возможно по всей стране. Эксперимент продлится 10 лет.

Без дополнительных условий самозанятым может стать любой совершеннолетний гражданин, который достиг возраста 18 лет.

Несовершеннолетние в возрасте от 14 до 18 лет могут стать самозанятыми, если они зарегистрировались в качестве индивидуальных предпринимателей. Если же статуса предпринимателя нет, то это возможно при соблюдении одного из условий:

- несовершеннолетний приобрел дееспособность в полном объеме в связи с вступлением в брак (п. 2 ст. 21 ГК РФ);

- законные представители несовершеннолетнего (родители, усыновители, попечитель) дали письменное согласие на совершение сделок (п. 1 ст. 26 ГК РФ);

- органы опеки и попечительства или суд приняли решение об объявлении несовершеннолетнего полностью дееспособным (ст. 27 ГК РФ).

По информации ФНС России

ЦИТАТА

Профессиональный доход — доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества (ч. 7 ст. 2 Закона № 422-ФЗ).

Какими видами деятельности могут заниматься самозанятые?

Самозанятые могут заниматься практически любой законной деятельностью. В законодательстве нет закрытого перечня видов деятельности именно для самозанятых. Но некоторые ограничения все же придется учесть.

Запрещено применять НПД для следующих видов деятельности:

- продажа подакцизных товаров и товаров, подлежащих обязательной маркировке средствами идентификации;

- перепродажа товаров и имущественных прав, за исключением продажи имущества, которое использовалось самозанятым для личных, домашних и иных подобных нужд;

- добыча или реализация полезных ископаемых;

- предпринимательская деятельность в интересах другого лица на основе договоров поручения, договоров комиссии либо агентских договоров;

- оказание услуг по доставке товаров с приемом или передачей платежей за указанные товары в интересах других лиц. Однако допустимо оказывать такие услуги, если при расчетах за эти товары с покупателями и заказчиками самозанятый использует контрольно-кассовую технику. Эту технику должен зарегистрировать не он, а продавец тех товаров, которые доставил самозанятый.

Ч. 2 ст. 4 Закона № 422-ФЗ

Помимо ограничений по видам деятельности, нужно учитывать запреты, которые связаны с допустимыми для НПД объектами налогообложения. Самозанятые не могут применять НПД для доходов, которые они получают:

- в рамках трудовых отношений;

- от продажи недвижимого имущества, транспортных средств;

- от передачи имущественных прав на недвижимое имущество, за исключением аренды или найма жилых помещений;

- государственных и муниципальных служащих, за исключением доходов от сдачи в аренду или наем жилых помещений;

- от продажи имущества, которое они использовали для личных, домашних или иных подобных нужд;

- от реализации долей в уставном (складочном) капитале организаций, паев в паевых фондах кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых инструментов;

- от ведения деятельности в рамках договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом;

- от оказания работ или услуг по гражданско-правовым договорам, если заказчиками выступают работодатели самозанятых или лица, которые были их работодателями менее двух лет назад;

- от уступки (переуступки) прав требований;

- в натуральной форме;

- от арбитражного управления, от деятельности медиатора, оценочной деятельности, деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Ст. 6 Закона № 422-ФЗ

Нужно ли регистрировать ИП, чтобы быть самозанятым и применять НПД?

Нет, регистрироваться в качестве индивидуального предпринимателя не нужно. Очевидные преимущества самозанятости — простое оформление статуса и минимум отчетности, даже по сравнению с ИП. При этом плательщикам НПД не нужно платить фиксированные годовые взносы. Однако индивидуальные предприниматели могут быть одновременно самозанятыми, то есть платить НПД, при соблюдении условий, указанных в ответах выше.

Есть ли лимиты по сумме дохода для самозанятости и применения НПД?

Да, есть. Самозанятым может быть налогоплательщик, у которого доход, учитываемый при определении налоговой базы, не превысил в текущем календарном году 2,4 млн руб. (п. 8 ч. 2 ст. 4 Закона № 422-ФЗ). Если доход больше — придется заплатить стандартный НДФЛ (13% или 15%) либо зарегистрировать ИП.

Как стать самозанятым?

Стать самозанятым несложно. Для этого нужно встать на учет в налоговом органе в качестве плательщика НПД. Подать заявление можно одним из трех способов. Все три не предполагают посещения налоговой.

- С помощью мобильного телефона, через приложение «Мой налог». Его можно скачать для платформы Android через сервис Google Play, а для платформы iOS — через сервис App Store. Приложение доступно для скачивания также на сайте ФНС России (по информации налоговой).

- Через личный кабинет налогоплательщика на сайте ФНС России.

- Через мобильное приложение одного из уполномоченных банков, которые регистрируют самозанятых, либо с помощью коротких СМС банку.

Датой постановки на учет в качестве самозанятого является дата направления в налоговую заявления (ч. 10 ст. 5 Закона № 422-ФЗ).

Ч. 1–6 ст. 3, ч. 1 ст. 5 Закона № 422-ФЗ

Может ли иностранец стать самозанятым в России?

Да, НПД могут применять граждане стран — участниц Евразийского экономического союза: Армении, Белоруссии, Казахстана и Киргизии. Они могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет самозанятого, но не по паспорту, а по ИНН. При необходимости им может понадобиться получить ИНН в налоговой до регистрации.

В какие сроки и как самозанятому платить налоги?

Налог нужно платить по результатам календарного месяца, не позднее 25-го числа месяца, следующего за месяцем, в котором было поступление денежных средств. Это можно сделать самостоятельно, с помощью приложения «Мой налог», либо дать поручение банку или оператору электронной площадки, либо подключить автоплатеж с банковской карты.

Еще один плюс самозанятости — нет необходимости использовать кассу. Чеки для клиентов формируются автоматически в приложении «Мой налог», а информация о продажах передается в налоговую онлайн. Налоговую декларацию представлять не нужно (ст. 13 Закона № 422-ФЗ).

Какой размер налога предусмотрен для самозанятых?

Размер налога зависит от того, с кем самозанятый заключил договор — с физическим лицом или с организацией (предпринимателем). Для НПД предусмотрено два типа налоговых ставок:

- 4% с доходов от реализации товаров, работ, услуг, имущественных прав физическим лицам (п. 1 ст. 10 Закона № 422-ФЗ);

- 6% с доходов от реализации товаров, работ, услуг, имущественных прав индивидуальным предпринимателям и организациям (п. 2 ст. 10 Закона № 422-ФЗ).

Также можно воспользоваться налоговым вычетом: на его сумму можно уменьшить платеж: 1% от дохода для ставки в 4% и 2% от дохода для ставки в 6%. Однако налог нельзя уменьшить на сумму более чем 10 тыс. руб (ч. 1, 2 ст. 12 Закона № 422-ФЗ).

Помимо этого вычета, в июне 2020 года появился еще один дополнительный налоговый бонус в размере одного МРОТ (12 130 руб.). Дополнительный налоговый бонус предоставляется всем, кто зарегистрировался в качестве самозанятого до 2020 года включительно. Он предназначен исключительно для уплаты налога на профессиональный доход (в том числе задолженности и пени по нему).

Суммарный налоговый бонус в 2020 году уменьшал в полном объеме сумму начисленного налога, задолженности и пени до его полного использования (по информации ФНС России). Остаток бонуса, который самозанятый не использовал в 2020 году, можно применить также в 2021 году, однако уже в размере не более 10 тыс. руб. (ч. 2.1, 2.2 ст. 12 Закона № 422-ФЗ).

Ставку и размер налога налоговая служба определяет автоматически. Самозанятый получает информацию о сумме налога и реквизиты для его оплаты не позднее 12-го числа месяца, следующего за месяцем, в котором поступила сумма, в приложении «Мой налог», либо через оператора, либо через банк (ч. 2 ст. 11 Закона № 422-ФЗ).

Но для этого самозанятому нужно формировать чек на каждое поступление денежных средств по тому виду деятельности, который облагается НПД, и подавать сведения в налоговую с помощью приложения, через оператора или банк (ч. 1–3 ст. 14 Закона № 422-ФЗ).

В случае нарушений самозанятому придется заплатить штраф — 20% от суммы рассчитанного налога. При повторных нарушениях в течение полугода штраф уже будет равен рассчитанной сумме налога (ст. 129.13 НК РФ).

Почему компаниям удобно работать с самозанятыми?

Компании часто привлекают исполнителей или подрядчиков для выполнения работ или услуг. Заключить договор с ИП, компанией или самозанятым, безусловно, значительно удобнее и выгоднее, чем сотрудничать с физическим лицом без статуса. Дело в том, что во втором случае организация должна выступать в качестве налогового агента и заплатить за такого контрагента НДФЛ и страховые взносы, а также учесть это в отчетности. Если организация этого не сделает, ее оштрафует налоговая.

Работа с самозанятым, ИП или компанией избавляет от этой проблемы: все налоги и взносы платит сам исполнитель или подрядчик. Компания лишь перечисляет ему сумму, которую они согласовали в договоре. Однако важно удостовериться, что физлицо действительно имеет статус самозанятого.

Как проверить, что контрагент — самозанятый?

Так как при оплате физлицу без статуса ИП или самозанятого у компании возникают обязанности налогового агента, компании важно удостовериться, что самозанятый действительно зарегистрирован. В ЕГРЮЛ и ЕГРИП этих данных нет, так как самозанятые не являются ни ИП, ни организациями. Но статус самозанятого можно проверить с помощью специального сервиса налоговой. Для этого нужно ввести в строке поиска ИНН исполнителя и дату, на которую вы хотите выяснить наличие статуса.

Можно ли работать по трудовому договору и одновременно быть самозанятым?

Да, можно. В этом случае зарплата облагается стандартным НДФЛ и взносами в фонды, их, как обычно, платит работодатель. А с той части, которую самозанятый получает по договорам гражданско-правового характера (например, подряда, оказания услуг), налоги оплачивает он сам.

Мария Базюк,

к.ю.н., главный редактор Rusprofile.ru, доцент кафедры правоведения и практической юриспруденции ИОН РАНХиГС

Будьте уверены в своих контрагентах

Вся важная информация о любой компании — в одном месте. Проверяйте бизнес-партнеров с помощью Rusprofile.

Другие статьи

Проверка полномочий директора. Какие действия помогут избежать проблем со сделкой

Прежде чем заключать договор, нужно проверить не только самого контрагента, но и полномочия руководителя компании. Если этого не сделать, могут возникнуть не только проблемы с налогами в виде их доначисления и отказами в возмещении НДС, но и с исполнением сделки. Какие последствия наступят, если от лица компании договор подпишет неуполномоченное лицо?

Достаточно ли проверить полномочия по ЕГРЮЛ? Почему перед сделкой желательно изучить устав компании? Чем могут быть ограничены полномочия директора? Читайте в этой статье.

19 ноября 2021 • Статья

Как проверить компанию перед сделкой. Второй этап: полномочия подписанта и признаки банкротства

23 сентября 2021 • Статья

Что изменил Верховный суд в подходах к оценке должной осмотрительности

Должная осмотрительность является одним из ключевых понятий для налоговых споров, которые связаны с заключением договоров с «проблемными контрагентами». В таких случаях налоговая доначисляет налоги и пени, или отказывает в получении вычетов по НДС. На практике критерии должной осмотрительности периодически претерпевали трансформацию. Очередной виток перемен произошел в 2020 году при рассмотрении спора Верховным судом.

Источник: www.rusprofile.ru

Как платить налог самозанятым?

Понятие «самозанятый» уже закрепилось в русском языке. Так называют людей, которые сами обеспечивают себя деятельностью, приносящей доход. У них нет работодателей, они не имеют наемных работников. Если и вы умеете что-то делать, то можете получать за это деньги. Но сначала обратитесь к специалисту — в этом вопросе много подводных камней, вы можете запутаться и вместо денег получить штрафы из налоговой.

Хотите разобраться, но нет времени читать статью? Юристы помогут

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажете

С этим вопросом могут помочь 65 юристов на RTIGER.com

Решить вопрос >

Кто такие самозанятые?

Совсем недавно самозанятых выявляли и штрафовали за неуплату налогов. Начиная с января 2019 г., эти люди могут ходить с гордо поднятой головой. Их назвали плательщиками НПД (налога на профессиональный доход), посчитали будущую прибыль и обязали платить с нее взносы в бюджет.

Итак, кто считается самозанятым и сколько такие люди должны платить налогов? А главное — зачем нужно это делать?

Термина «самозанятый» в законе нет. Есть название — налог на профессиональный доход, и определена категория лиц, которые должны его платить. Например, это необходимо делать, если вы:

- работаете не по трудовому договору, но получаете доход с какой-либо деятельности;

- работаете по трудовому договору, параллельно что-то изготавливаете и получаете с этого доход;

- что-то производите своими руками, головой (не перепродаете готовый товар!);

- не нанимаете рабочих, все делаете сами;

- являетесь ИП, решили перейти в режим самозанятости, не являетесь работодателем и соблюдаете условия закона 422-ФЗ.

Деятельность, которая регламентируется этим законом, может быть любой. Это оказание услуг, производство товаров, проведение праздников, написание сценариев и многое другое. Например, Мария Ивановна работает вахтером в общежитии и получает зарплату. У нее много свободного времени, и она увлекается вязанием смешных котов. Их с удовольствием покупают жильцы и гости.

Она должна зарегистрироваться в налоговой инспекции в качестве самозанятой и платить налог с дохода от продажи котов. Вы скажете — зачем ей это надо? Отвечаем — если бы она их дарила, это было бы просто хобби и никому бы не было до этого дела. Но она их продает, и это — незадекларированный доход. Если об этом узнает налоговая, Марию Ивановну оштрафуют.

Как зарегистрироваться в качестве самозанятого

Налоговики понимают, как не хочется простому человеку приходить в инспекцию. Плательщики НПД могут вообще туда не заходить. Регистрация и учет дохода, формирование налога и его оплата будут идти онлайн — в специальном приложении. Есть три варианта регистрации бизнеса:

- установить мобильное приложение «Мой налог» на телефон;

- в веб-кабинете, который размещен на сайте налогового ведомства;

- через онлайн-кабинет банка, взаимодействующего с ФНС в целях исполнения ФЗ-422. Например, для этого подойдет Сбербанк-Онлайн.

Авторизация в приложении «Мой налог» и есть регистрация в качестве самозанятого. Учтите, регистрировать деятельность можно только в одном из четырех регионов: Москве, Татарстане, Московской и Калужской областях. Если вы зарегистрированы на сайте ФНС в личном кабинете, то просто входите в приложение, заполнив ИНН и введя пароль от аккаунта. Если такой регистрации нет, вам придется отсканировать паспорт и сделать фото.

Где зарегистрировать деятельность

Местом деятельности самозанятого является не место его проживания/регистрации, а тот регион, где он оказывает услуги. Что делать, если вы работаете в интернете, а ваши клиенты разбросаны по всей России? Местом деятельности признается одна из обозначенных в 422-ФЗ территорий, указывать можно только один регион. Изменить место регистрации можно только один раз в год. При выборе ориентируйтесь на следующие параметры:

- если ваши клиенты находятся в одном из четырех участвующих в эксперименте регионов, указываете его при регистрации;

- если среди территорий есть как попадающие в эксперимент, так и не обозначенные в законе, вы можете указать тестовую область.

Приведем пример. Предположим, слух о вязаных котах Марии Ивановны разлетелся по всей России. Тогда:

- если среди клиентов будут люди, проживающие в Татарстане, Москве, Калуге, она сможет зарегистрировать бизнес;

- если среди клиентов есть люди, проживающие в этих и в других регионах России — она сможет зарегистрировать бизнес;

- если среди клиентов не будет людей из Татарстана, Москвы или Калуги — она не сможет зарегистрировать бизнес.

Пока так. Будем надеяться на изменения или разъяснения от ФНС.

Сколько налогов платит самозанятый

Налог на профессиональный доход (ПД) отнесен к специальным налоговым режимам. Его также считают льготным. Во-первых, он самый маленький из всех. Во-вторых, плательщики не вносят страховых взносов. Вообще никаких и никуда.

Ставки по налогу на ПД зависят только от категории вашей клиентуры. Если клиенты — физические лица, налог платят из расчета 4 %, если юридические или ИП — 6%. Данный налоговый спецрежим действует до тех пор, пока общая сумма дохода не превысила 2 400 000 руб. Это учитывает приложение. Как только сумма перейдет за номинальную, налог с разницы от общей суммы и минимума (2,4 млн) надо будет платить в другом режиме.

Если вы физлицо — подавайте декларацию и оплачивайте налог на доходы физических лиц. Если ИП — выбирайте подходящий режим налогообложения и платите по нему. Не забудьте про формальности — вам надо будет написать заявление о переходе на другую систему оплаты налога. Со следующего года вы снова можете платить НПД. Теперь вам надо сделать все наоборот — отказаться от выбранного режима и снова зарегистрироваться в «Моих налогах» как самозанятый и оплачивать НПД.

Как формируется оплата налога

Узнать, как формируется оплата, можно все из того же приложения «Мой налог». Вы оказываете услуги — вам платят деньги. Но это не все. Вы обязаны после каждой оплаты за выполненную услугу или проданный товар выдавать чек. В приложении вы сами формируете чеки и отправляете их клиентам по телефону или на мейл.

Самозанятого плательщика налога не обязывают использовать контрольно-кассовую технику (ККТ) для приема оплаты. Вы вручную вводите сумму и категорию клиента — ИП или физлицо. Не нужно проводить через приложение все ваши денежные поступления. Если вам отдали долг — это не доход. Фиксируйте только доходы от деятельности.

Например, если Мария Ивановна получила 300 рублей за кота и 1500 р. ей подарили на день рождения, налоговикам будут интересны 300 рублей.

Они, конечно, надеются на вашу честность и не будут проверять все денежные движения по вашим картам, но могут и прийти с проверкой. Тогда банк должен будет передать информацию обо всех начислениях. Лучше не обманывать. Если вас поймают на сокрытии налогооблагаемой суммы дохода — штраф будет равен 20% от нее. За повторное нарушение в течение 6 мес. вас оштрафуют на полную сумму дохода.

Сумма, отраженная в приложении, и будет объектом налогообложения. С нее вы должны оплачивать налог. Печально, но размер затрат, которые могут возникнуть при осуществлении деятельности, не учитывается и не вычитается. Если Мария Ивановна, чтобы связать кота, купила нитки на 200 руб., она никак не сможет оформить этот расход. Платить налоги придется с трехсот руб.

Небывалое новшество — никаких налоговых деклараций! Вам не надо высчитывать налог и нести расчет в инспекцию. Приложение само формирует сумму налога, реквизиты для его оплаты и напоминает вам о нем каждый месяц. Уведомление приходит в приложение не позже 12 числа.

Оплачивать налог вы можете:

- в самом приложении;

- подключить автоплатеж;

- в банках по квитанции;

- в личных кабинетах уполномоченных банков: через тот же Сбербанк-Онлайн.

Платить налог самозанятому надо не позднее 25 числа каждого месяца. Если сумма ежемесячного налога будет меньше 100 руб., оплачивать ее надо в следующем месяце.

Что будет с пенсионными начислениями

В области социального обеспечения наши законодатели написали столько законов и положений, чем окончательно запутали граждан. Мы вам сейчас все объясним.

Плательщики налога на профессиональную деятельность не платят страховые взносы. Примерно одна треть из налога самозанятого уходит в фонд ОМС. В пенсионный фонд не идет ничего. Ни пенсионного стажа, ни накоплений при этом налоговом режиме не формируется. Вы можете сами добровольно перечислять взносы в ПФР, чтобы накопить пенсионные баллы и трудовой стаж.

Тогда вы будете иметь право на государственную пенсию.

Для начисления полного страхового года надо перечислить в ПФР около 30 000 руб. В противном случае, вы выйдете по возрасту на минимальную социальную пенсию. Это новшество 2019 г., принятое 422-ФЗ и действующее 10 лет до 2028 г.

Напоминаем, местом регистрации бизнеса могут быть только четыре региона, входящие в эксперимент: Татарстан, Москва, Калужская и Московская области.

Самозанятые, получившие налоговые каникулы — это совсем другая категория людей. Это не плательщики НПД. В 2017 г., чтобы вывести таких людей из тени, правительство предложило ввести налоговые каникулы и дать возможность 3 года не оплачивать налог на доходы:

- няням;

- помощникам по дому;

- репетиторам;

- сиделкам.

В 2020 году они должны будут заплатить за медицинское страхование 8426 руб. (ФЗ-6) за 2019 год и в дальнейшем самостоятельно оплачивать этот взнос.

Резюмируем: самозанятые, которые зарегистрировались в 2017–2019 гг. в качестве получателя дохода от другого лица за оказание услуг для личных или домашних нужд (уход за детьми и пожилыми, репетиторы, помощники по домашнему хозяйству) не платят налог на доходы до конца 2019 г. Что будет дальше, мы пока не знаем — налоговая молчит. Как узнаем — сразу вам расскажем. До 2019 года медицинскую страховку за них платило государство. В 2020 г. они заплатят ее сами за себя.

Налогоплательщики, зарегистрированные в специальном налоговом режиме — НПД — с 2019 г. не оплачивают страховые взносы, но каждый месяц платят налог с дохода. Этот экспериментальный налоговый режим, принятый 422-ФЗ, действует с 2019 г. по 2028 г. Условия, перечисленные в законе, не могут ухудшиться в течение 10 лет. Пенсионные накопления и стаж в обоих режимах плательщики формируют себе сами.

Есть ли налоговые вычеты у самозанятых

Обязав самозанятых платить налоги, ФНС дала и небольшой бонус — налоговый вычет. В течении года налоговая сумма уменьшается на 1%, пока вычет не достигнет 10 000 руб. Если вы работаете с ИП или ООО, вычет составит 2%, но тоже только до 10 000 руб.

Предоставляется он один раз — до исчерпания лимита. На следующий год вычет не возобновляется — налог оплачивают полностью.

Зачем оформляться самозанятым и платить налог

Сначала мы вас напугаем.

- Если вы что-то делаете, получаете за это деньги и о вас узнает налоговая — вы получите штраф. А она узнает — сейчас активно идут контрольные закупки, и если вы не дали чек, то станете нарушителем.

- Деньги за работу получаете на карту? Регулярное поступление денег непонятно за что — повод задать вам вопрос: «Откуда дровишки?» И если вы не ответите — вы нарушитель.

В случае выявления лица, который незаконно получает доход, ему грозит следующее:

- незаконная предпринимательская деятельность наказывается штрафом до 2000 руб.;

- сумма неуплаченного НДФЛ также войдет в штраф;

- 5% от размера неоплаченного налога с вас возьмут за неподачу декларации, минимально — 1000 руб.;

- 20% от предполагаемой суммы на общих основаниях по ст. 122 НК РФ.

А теперь о приятном. Если вы в тени — вам не дадут кредит. У вас же нет подтвержденного дохода. Однако, если вы зарегистрируетесь как плательщик НПД, то сможете создать в приложении «Мой налог» справку о доходах. Она и будет доказательством вашей платежеспособности для банка.

Второе: клиенты, которые требуют чеки, для вас будут потеряны. А это могут быть крупные организации. Да и для многих людей выдача чека — показатель вашей надежности. Таким образом, регистрация в качестве самозанятого не только влечет за собой дополнительные расходы, но и дает некоторые преимущества.

Остались вопросы? Юристы помогут. Кликните и подберите лучших

Поручите задачу профессионалам. Юристы выполнят заказ по стоимости, которую вы укажите. Вам не придётся изучать законы, читать статьи и разбираться в вопросе самим.

Юристы сделают всё за вас.

Источник: rtiger.com