Режим НПД придумали для того, чтобы вывести из тени малых предпринимателей и дать возможность вести свой бизнес законно. За это государство просит минимальный налог: 4 и 6% с дохода за услугу или товар. И всячески поощряет мерами поддержки, подтвержденным доходом и возможностью заявить о себе официально. Оформление самозанятости имеет и плюсы, и минусы.

Зачем оформлять самозанятость

Представим:

Мастеру маникюра попадается «вредная клиентка». Ей то ли не понравилась услуга, то ли просто было плохое настроение, но она решает пожаловаться на салон, который арендует нигде не зарегистрированный мастер маникюра.

Или другая история:

Человек сдает в аренду свою квартиру. У квартирантов частенько бывают шумные вечеринки, о которых этот самый хозяин не в курсе. А вот соседи в курсе и очень недовольны происходящим. Тогда они решают пожаловаться участковому.

В обоих случаях жалобы от других лиц могут привести к проверкам, в ходе которых начнут всплывать вопросы о легальности деятельности и уплате налогов. Что дает самозанятость в таких ситуациях?

Самозанятость / Как ОФОРМИТЬ САМОЗАНЯТОСТЬ за 5 минут / Приложение МОЙ НАЛОГ

Плюсы самозанятости:

- Легальная предпринимательская деятельность, для которой необязательно оформлять ИП.

- Доверие клиентов, работа с большими компаниями и иностранными заказчиками.

- Отсутствие кассы, отчетов, деклараций и обязательных страховых взносов.

- Налог считается автоматически, а вся отчетность заключается в формировании чека в мобильном приложении.

- Налоговый бонус и низкие налоговые ставки.

- Возможность совмещать самозанятость и трудовой договор.

- Простая регистрация и снятие с учета.

Подводные камни самозанятости

Но у любого налогового режима есть свои ограничения. Кроме плюсов статус самозанятого имеет минусы, о которых важно знать:

- Годовой лимит дохода — 2,4 млн.

- Нет отчислений в ПФР и ФСС. Но делать взносы можно добровольно.

- Сложно получить кредит и ипотеку.

- Ограничения по сертификации товара и разрешительной документации для помещений.

- Нельзя нанимать работников на постоянной основе.

Оформлять или нет

Чтобы это понять, нужно определиться с видом деятельности и масштабом бизнеса.

Если предприниматель планирует небольшое производство или выполнение услуг, с которыми справится в одиночку и не выйдет за пределы дохода в 2,4 млн, — самозанятость подходит.

А вот для деятельности, в которой нужны наемные работники, сертификаты продукции (для выхода на большой рынок) и возможность перепродажи чужого товара — лучше выбрать ИП или ООО на другом налоговом режиме.

Источник: xn--80aapgyievp4gwb.xn--p1ai

Самозанятым: старт, развитие, поддержка

Самозанятость в 2023 году: главное. Кому подходит режим самозанятости? Как стать самозанятым в 2023?

Самозанятость – это специальный налоговый режим «Налог на профессиональный доход» для тех, кто работает на себя, позволяющий вести бизнес легально, получать подтвержденный доход, открыто рекламировать свое дело, не боясь штрафов за незаконную предпринимательскую деятельность. Мы собрали все возможности для самозанятых на одной платформе

Поддержка реализуется в рамках нацпроекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы»

Я самозанятый

Поможем найти новые заказы, получить господдержку, развить профессиональные и личные компетенции, узнать об актуальных изменениях в законодательстве и многое другое

Я хочу стать самозанятым

Расскажем об особенностях самозанятости и способах ее регистрации, поможем проверить, подходит ли вам самозанятость, и прокачать компетенции для старта и развития своего дела

База знаний самозанятого

Объясним, как самозанятому платить налоги, копить пенсию, оформить ипотеку, взять больничный и многое другое – самая актуальная и точная информация от юристов простым языком

Источник: xn--l1agf.xn--p1ai

Кто может быть самозанятым в 2023 году

Самозанятым можно стать в любом регионе России. Что выгоднее: самозанятость или ИП — разбираемся в этой статье. Здесь же можно скачать образец договора с плательщиком налога на профессиональный доход.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать бланки и заполненные образцы

- Заполнить и распечатать документ онлайн (это очень удобно)

По закону самозанятый — это человек, который платит специальный налог на профессиональный доход (НПД). При этом не нужно дополнительно отчислять подоходный налог или налог на прибыль. Получить статус самозанятого могут жители любого региона в возрасте от 16 лет.

Виды деятельности для самозанятых

Самозанятый может выбрать любой вид деятельности из ОКВЭД-2. Но есть и ограничения.

Не может стать самозанятым по виду деятельности тот, кто:

- продает товары, которые произвел не сам,

- продает подакцизные товары: табак, алкоголь, бензин,

- добывает и продает полезные ископаемые,

- занимается доставкой товаров для других компаний,

- работает по договорам поручения, комиссии и агентским,

- сдает в аренду офисные или нежилые помещения.

Доход самозанятого должен быть не больше 2,4 миллиона рублей в год. Если превысить эту сумму, применять этот режим нельзя.

Какие налоги платят самозанятые

Сколько и как платить налог самозанятому — зависит от того, от кого он получил доход:

- если от физлица, ставка налога будет 4%,

- если от компании или ИП — 6%.

Налог рассчитывается с доходов, но уменьшать доходы на расходы нельзя. Рассчитать и заплатить налог нужно в приложении ФНС.

Налоговая каждый месяц до 12 числа будет направлять через приложение уведомление о налоге за прошлый месяц. Заплатить его надо не позже 25-го числа следующего месяца. При этом если сумма налога будет меньше 100 рублей, уведомление не направят. Эту сумму прибавят к налогу в следующий раз.

Самозанятый и ИП: в чем разница

Регионы, в которых можно работать, размер налоговой ставки и максимального дохода — вот чем отличаются самозанятые от ИП.

2019 год — Москва, Подмосковье, Татарстан, Калужская область.

с 1 января 2020 — см. здесь

с 1 июля 2020 — вся Россия

если получил доход от физлица — 4%,

в зависимости от налогового режима:

Однозначных плюсов и минусов самозанятых или ИП нет. Самозанятость больше подходит тем, кто может работать самостоятельно, не нанимая сотрудников.

Так, выгодно быть самозанятым, например, строителям и грузчикам. Не надо платить регулярные взносы, как это делает ИП. Налог начисляется только с фактического заработка, то есть когда нет заказов — платить ничего не надо.

Кроме того, режим самозанятого будет находкой для тех, кто хочет сдавать квартиру в аренду. Это можно делать официально, отчисляя всего 4% или 6%. Если есть основная работа, а сдача квартиры — дополнительный заработок, можно быть самозанятым и работать по трудовому договору. Плюс ко всему работодатель будет платить все необходимые взносы.

Регистрация ИП нужна тем, кто планирует нанимать сотрудников или заниматься торговлей.

Что лучше — ИП или самозанятый — стоит решить исходя из специфики вашего бизнеса. Но в любом случае вам надо следить за текущими задачами, остатками денежных средств или выставлять счета. Для этого отлично подойдет МойСклад — простой и удобный облачный сервис, с помощью которого можно управлять заказами и продажами.

Можно ли одновременно быть ИП и самозанятым?

Самозанятым и ИП одновременно быть можно, но есть ограничения. Предприниматели не могут совмещать самозанятость с другими налоговыми режимами, например, с ЕНВД или ОСНО. (п. 7 ч. 2 ст. 4 Закона N 422-ФЗ).

Таким образом, ИП может быть одновременно самозанятым, если вся его деятельность вписывается в требования. Тогда предприниматель не теряет статус ИП, но для него начинают действовать все ограничения спецрежима.

Как из ИП перейти в самозанятые

Если вы решили из ИП перейти в самозанятые, нужно соблюдать условия:

- иметь годовой доход до 2,4 миллиона рублей,

- не иметь наемных работников,

- работать в регионах, где разрешен самозанятый режим.

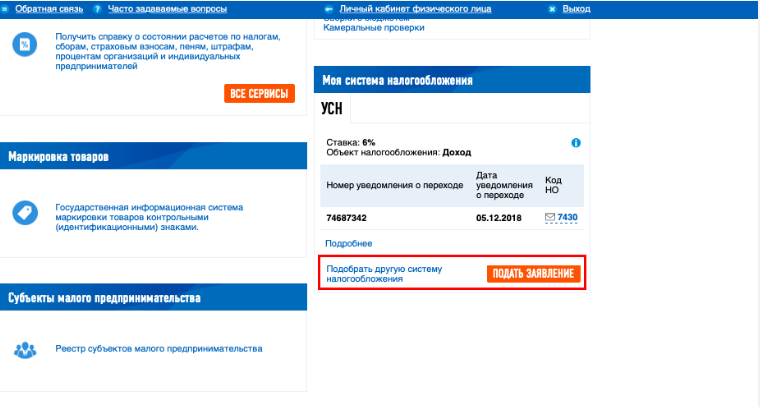

Предпринимателю нужно зарегистрироваться в приложении ФНС. После этого нужно в течение 30 дней отказаться от спецрежима — для этого надо направить в налоговую уведомление. Это можно сделать лично или через личный кабинет ИП на сайте ФНС — в этом случае вам потребуется электронная подпись.

Надо ли платить страховые взносы?

Самозанятые не обязаны делать взносы в Фонд обязательного медицинского страхования, Пенсионный фонд и Фонд социального страхования.

В Фонд ОМС автоматически поступает часть налога на профессиональный доход.

Взносы в ПФР можно перечислять по желанию. Для этого нужно написать заявление в ПФР. Законом установлен минимальный размер взносов за год. Можно внести и меньшую сумму, но в этом случае в стаж засчитают не целый год, а количество месяцев, пропорциональное взносу.

Договор с самозанятым лицом: образец

С самозанятым можно заключить обычный договор гражданско-правового характера, например, на оказание услуг или аренды. Условия договора могут различаться в зависимости от того, является ли самозанятый ИП.

В документе нужно отразить, что он подписан именно с плательщиком НПД. Например, указать: Исполнитель/подрядчик/арендодатель является плательщиком налога профессиональный доход и стоит на учете в ФНС.

К договору нужно приложить справку о том, что исполнитель является самозанятым. Ее можно распечатать из приложения ФНС.

Договор с самозанятым ИП

В этом случае стороны ведут дела как независимые субъекты предпринимательской деятельности. Заказчик не отвечает за то, выполнит ли исполнитель свои обязанности перед бюджетом по уплате налогов и сборов.

Не забудьте проверить статус самозанятого ИП. Отследить его можно в ЕГРИП. Если исполнитель закрыл ИП, вы будете обязаны заплатить за него НДФЛ и взносы в ПФР и ФФОМС как за обычное физлицо.

Договор с самозанятым, который не является ИП

В этом случае, чтобы не попасть на дополнительные платежи, нужно знать, что суммы, которые вы заплатите самозанятому, не облагаются взносами у заказчиков. Но только тогда, когда самозанятый выдал вам чек. Если фискального документа нет, вам придется заплатить пенсионные и медицинские взносы.

Получите бланк бесплатно!

Зарегистрируйтесь в онлайн-сервисе печати документов МойСклад, где вы совершенно бесплатно сможете:

- Скачать бланки и заполненные образцы

- Заполнить и распечатать документ онлайн (это очень удобно)

Договор с самозанятым оформляется в двух экземплярах. Если вы раньше уже заключали договор с этим человеком, но позже он стал самозанятым, достаточно подписать с ним дополнительное соглашение, в котором указать, с какого числа он зарегистрировался.

Дизайнер Андрей работал на фрилансе и выполнял работы по договору оказания услуг. Дальше он решил перейти на самозанятость. Тогда компания, которая заказывала у него дизайн, заключила с ним допсоглашение, где указали дату перехода на новый режим. Андрей также приложил к договору справку, которую скачал из приложения налоговой.

Онлайн-касса для самозанятых

Онлайн-касса самозанятым не нужна. Но они должны формировать аналог чека в приложении «Мой налог». Он может быть бумажным и электронным. Последний можно отправить на телефон, еmail или дать клиенту просканировать QR-код.

Как самозанятому сформировать чек

Если клиент расплатился наличными или картой, чек нужно оформить сразу. А если оплата была другими безналичными способами, чек надо передать не позднее 9 числа месяца, следующего за месяцем, в котором был расчет.

Какие реквизиты самозанятый должен указать в чеке

- Название документа.

- Дата и время расчета.

- ФИО и ИНН самозанятого.

- Обозначение налогового режима «Налог на профессиональный доход».

- Название товаров, услуг или работ.

- Сумма расчета.

- ИНН покупателя, если заказчик — компания или ИП.

- QR-код.

- Уникальный идентификационный номер чека. его присваивает налоговая в момент формирования чека.

Если в расчетах с покупателем есть посредник, например, если самозанятый сдает продукцию на реализацию, чек можно не формировать.

Как перестать быть самозанятым

Перестать быть самозанятым можно в любой момент. Это можно сделать в приложении ФНС — просто выберите пункт «Снятие с учета» и укажите причину. Уведомление о снятии с учета придет в приложение в течение суток.

Если вы перестали быть самозанятым, задолженность по налогу все равно надо заплатить.

Снова зарегистрироваться в качестве самозанятого можно в любой момент. Например, можно перейти на самозанятость на время сезонной работы, а потом переставать им быть до следующего сезона.

Источник: www.moysklad.ru