Как рефинансировать кредит

Рефинансирование было задумано для поддержки благонадежных заемщиков, у которых возникли временные финансовые сложности при погашении кредитов. Но постепенно его стали использовать как отдельную банковскую услугу для действующих или новых клиентов банка. Как рефинансировать кредит и что для этого нужно, разобрался эксперт сервиса Бробанк Клавдия Трескова.

Суть рефинансирования

Рефинансирование проводят для объединения нескольких долгов в один и для изменения условий кредитования. В большинстве случаев это:

- снижение процентной ставки,

- уменьшение ежемесячного платежа,

- уменьшение или увеличение срока кредитования.

В любом случае рефинансирование идет на пользу заемщику, так как помогает решить его задачи — уменьшить текущую долговую нагрузку и снизить сумму переплаты. Либо дает доступ к свободным деньгам для разрешения текущих финансовых вопросов.

Рефинансирование в некотором смысле схоже с реструктуризацией. Но их основное отличие в месте проведения:

Что такое рефинансирование простыми словами?

- рефинансирование обычно делают у нового кредитора,

- реструктуризацию проводят в том же банке, с которым выдан первоначальный кредит.

Большинство банков отказывает в проведении рефинансирования внутри банка. У некоторых компаний это даже прописано в условиях кредитного договора или на официальном сайте. Это выглядит примерно так: «Банк не рефинансирует кредиты действующим заемщикам», «Рефинансировать кредиты могут только новые клиенты банка» или «Услуга доступна только новым заемщикам».

Однако, некоторые компании готовы пойти навстречу клиентам и проводят рефинансирование внутри банка. Например, если Центробанк утверждает пониженную ключевую ставку и на рынке появляется множество ипотечных программ по более низкой ставке, банк может одобрить заявку на рефинансирование действующим заемщикам. Так происходит потому, что банк не хочет терять долгосрочные и перспективные поступления от клиентов. А если он откажет заемщику, тот может уйти в другой банк, тогда первоначальный кредитор вообще ничего не заработает.

Но если банк все же отказывает, можно поискать предложения у других банков, которые проводят рефинансирование на выгодных условиях. В нашем сервисе вы можете отсортировать предложения по сроку, банку или другим важным для вас параметрам. В большинстве случаев решающим критерием будет процентная ставка, которую вам одобрят в выбранном банке. Даже если она на 2-3% ниже, это уже позволит вам сэкономить на переплате.

Если сомневаетесь, что выгода от рефинансирования будет существенной, проверьте это с помощью специального калькулятора. Можно рассчитать по сроку и переплате либо по сумме ежемесячного платежа.

Как проводят рефинансирование

Рефинансирование предполагает оформление нового кредитного договора. Чаще всего его берут для погашения одного или нескольких действующих кредитов. Это может быть задолженность по потребительскому, автокредиту и ипотеке одновременно или только долг по кредитной карте. Законодательство не ограничивает условия рефинансирования, поэтому каждый банк решает сам, можно ли использовать деньги только для финансирования долгов или расходовать часть суммы на другие цели.

Не все банки предлагают заемщикам такую услугу. Некоторые кредиторы вообще не упоминают рефинансирование, а только оформляют новые потребительские договора для погашения действующих долгов.

Подготовка документов

- нет длительных просрочек по действующим долгам – ни «свой» банк, ни другая кредитная организация не хотят кредитовать проблемных заемщиком. Обычно длительной просрочкой считают срок более 3 месяцев, но некоторые банки откажут, даже если была всего одна просрочка по действующему договору;

- соответствие заемщика по возрасту, уровню дохода, прописке и другим требованиям банка;

- срок действия рефинансируемого кредита или сумма остатка задолженности. Например, банк может рефинансировать кредиты, только если они действуют более 6 месяцев и на момент обращения погашено не менее 20% задолженности;

- тип и количество рефинансируемых долгов. Некоторые банки не допускают объединение нескольких кредитов в один, другие — не готовы работать с кредитами, по которым оформлен залог, — ипотека или автокредит;

- наличие документов – перечень чаще всего публикуют в разделе «рефинансирование кредитов» или его можно уточнить по горячей линии банка.

- Заявление на рефинансирование по форме банка.

- Действующий кредитный договор или несколько договоров, если они рефинансируются за счет нового займа.

- Справка о заработной плате или другие подтверждения платежеспособности.

- Документы на имущество, если рефинансирование оформляют под залог, к примеру, ликвидной недвижимости — жилого дома, дачи или гаража.

- Паспорт и прочие документы, по требованию банка.

При рассмотрении заявки на рефинансирование новый банк может подавать запросы действующим кредиторам, чтобы уточнить информацию по заемщику и его задолженностям.

Рассмотрение заявки

Срок рассмотрения заявки на рефинансирование может длиться дольше, чем по стандартным потребительским кредитам. Обычно до 5 рабочих дней. Если заявка одобрена, заемщика оповещают и приглашают в офис для подписания кредитного договора.

Некоторые банки выдают деньги заемщику наличными или на карту. Другие перечисляют деньги действующим банкам кредиторам для погашения задолженности напрямую. Если банк готов одобрить более крупную сумму, чем накопленные задолженности, то разницу переводят на действующую или новую карту заемщика.

Подтверждение погашения кредита

Если банк выдает наличку, заемщик обязан уведомить о самостоятельном погашении долгов у первоначальных кредиторов. Обычно для этого отводят от нескольких дней до месяца. Первоначальный кредитор закрывает кредиты и выдает справку об отсутствии задолженности.

В большинстве случаев за нарушение срока предоставления подтверждения новый банк-кредитор повышает процентную ставку по рефинансированию. Таким образом банк страхует себя от риска столкнуться с проблемными задолженностями.

Где можно рефинансировать кредит прямо сейчас

Актуальные предложений по рефинансированию кредитов можно изучить, если щелкнуть по ссылке. Сравните условия и подайте заявку онлайн через сервис Бробанк.ру.

Рефинансирование кредитов Альфа-Банк

| Макс. сумма | 7 500 000 Р |

| Ставка | От 4% |

| Срок кредита | 2-7 лет |

| Мин. сумма | 50 000 руб. |

| Возраст | От 21 года |

| Решение | От 2 мин. |

Источник: brobank.ru

Через какое время можно сделать рефинансирование кредита

Что вы подумаете, если вам предложат взять кредит на погашение уже имеющегося? Наверное, скажете, что эта идея звучит сомнительно. Но не торопитесь с суждениями. Банки тоже однажды об этом задумались, так и появилось рефинансирование кредита.

- Что такое рефинансирование, для чего оно необходимо

- Какие кредиты рефинансируют: условия и особенности

- Когда рефинансирование выгодно

- Когда не стоит рефинансировать кредит

- Через какое время можно рефинансировать кредит

- Сколько раз можно рефинансировать кредит

Что такое рефинансирование, для чего оно необходимо

Рефинансирование или перекредитование – это когда банк выдает новый заем на погашение старого. По сути, вы берете новый кредит, чтобы выплатить тот, который у вас уже есть. Для этого не обязательно обращаться в банк, где вы оформляли заем.

Не каждая организация готова «уступить» вам проценты. Сейчас многие крупные банки предлагают программы с разными условиями, поэтому вы точно сможете выбрать подходящую именно вам.

Рефинансируют кредиты, чтобы выгоднее расплатиться с ними.

Представьте: 3 года назад вы взяли кредит под 14,9% годовых. Время шло, экономическая ситуация в стране менялась, банки стали более лояльны к клиентам. Теперь предлагают сменить ставку от 5,9%, а где-то даже и от 4,9%. Зачем упускать выгоду?

Не будете же вы так и продолжать переплачивать, когда есть возможность уменьшить сумму ежемесячных выплат или сократить срок займа.

Ставка рефинансирования — что это такое

Часто можно встретить понятие «реструктуризация» . Не путайте его с рефинансированием. Взгляните на разницу:

| Реструктуризация | Рефинансирование |

| Банк, оформивший кредит, по вашей просьбе пересматривает условия: увеличивает или сокращает срок, обновляет график выплат, меняет проценты, предоставляет «кредитные каникулы» | Заем одного банка покрывается деньгами, взятыми в кредит, в другом банке |

Разница между реструктуризацией и рефинансированием – большая тема. Мы посвятили ей отдельную статью.

Отличие рефинансирования кредита от реструктуризации

- Если у вас нет просрочек по займу, идеальная кредитная история, а ваш заем подходит под условия другого банка, то можете смело рефинансироваться.

- Если у вас накопились долги или штрафы, ежемесячные платежи стали обременительны из-за сложной жизненной ситуации, либо вы хотите лишь изменить график и сумму выплат, то обращайтесь за реструктуризацией.

Рефинансируйте кредит в Совкомбанке со ставкой от 6,9%. Предоставьте паспорт и неудобные кредитные договоры, которые нужно закрыть. Совкомбанк рассчитается по старым кредитам и предоставит один новый с выгодными условиями и комфортным платежом. Оставьте заявку онлайн и платите меньше!

Какие кредиты рефинансируют: условия и особенности

Нет универсального совета о том, программу какого банка лучше выбрать. Как и нет программы, одинаковой для всех, – у каждой кредитной организации свои условия.

Любой кредит можно рефинансировать: потребительский, автокредит, ипотеку, долги по кредитным картам и даже микрозаймам.

Совет от банка

Изучите условия своего банка. Возможно, есть выгодная программа рефинансирования. Тогда процесс не будет долгим: у кредитных специалистов уже есть вся информация, и вам не придется предоставлять документы заново.

На что обратят внимание, если вы обратитесь в другой банк:

- Тип кредита (о них было выше).

- Срок оставшегося долга – то есть сколько времени прошло после взятия займа и сколько еще осталось до последнего платежа.

- Сумма – банки устанавливают минимальные и максимальные суммы, которые они готовы рассмотреть. Это напрямую зависит от типа кредита.

- Кредитная история – регулярно ли вы вносите платежи, есть ли у вас задолженности.

- Количество займов – даже если у вас их несколько и от разных банков, то вы можете объединить все в один.

Полтора года назад Олег взял 600 тысяч рублей на ремонт дома. Половину кредита он уже выплатил. Коллега порекомендовал ему банк, где сам недавно перекредитовался.

Специалист озвучил выгодные для Олега условия, но также предложил взять на 100 тысяч больше нужного. Мужчине показалась приятной мысль иметь на руках свободную сумму. Он почти согласился, но, к счастью, коллега вовремя остановил его: ведь Олег хотел уменьшить кредит, а не увеличить.

Совет от банка

Те, кто обращается в банк за новыми условиями, часто слышат подобное предложение. Звучит привлекательно. Но сначала как следует подумайте: кредит рефинансируют, чтобы уменьшить сумму долга.

В лучшем случае он останется таким же, в худшем – увеличится. Соглашаться стоит, если вы и так планировали брать кредит на что-то конкретное в будущем, – вы просто отложите деньги. Но при отсутствии четких планов лучше отказаться.

Когда рефинансирование выгодно

Прежде чем искать условия, решите для себя, на что будет направлено рефинансирование кредита. Вы хотите уменьшить сумму переплат или сократить срок выплат?

В первую очередь найдите договор и вспомните условия вашего кредита. Задача – узнать, какую сумму еще осталось выплатить.

При выборе банка обращайте внимание на процентную ставку, которую он предлагает. Посчитайте все затраты: суммы переплат и ежемесячных платежей.

Ниже вам в помощь стандартный калькулятор. Рассчитайте предварительные условия и сразу отправляйте заявку в банк, если все устроит.

Специалисты рекомендуют не менять условия, если ставка меньше 2%, – выгода от таких цифр будет небольшой. Если ваш процент по кредиту составляет 9,5%, а банк предлагает 8,5%, то откажитесь и поищите другие варианты.

У Марии есть кредит в банке «Луков и партнеры» на 200 тысяч рублей на 2 года под 9,5% годовых. Предположим, что у нее нет никаких дополнительных процентов за страховку или штрафы и платит она каждый месяц 9183 рубля.

Таким образом, за 2 года ее переплата составит 20 392 рубля. Половину долга она уже выплатила – 113 тысяч рублей. Однажды ей попалась реклама банка «Изобилие», где предлагалось рефинансирование под 6,5% на 2 года. Кредитный специалист подсчитал: чтобы выплатить оставшиеся 104 726 рублей, ее ежемесячный платеж будет 5400 рублей, а всего за 2 года она заплатит 129 600.

Но бывают ситуации, когда клиенту требуется растянуть срок выплат, так как ежемесячная оплата стала слишком большой. В таких случаях банк предложит увеличить срок – например, добавить еще год, чтобы уменьшить сумму. Но при этом увеличится и процентная ставка, а с ней и переплата.

Казалось бы, заемщик ничего от этого не выиграл, ведь он в итоге переплатит еще больше, чем должен был изначально. Но посмотрите на ситуацию с позиции «здесь и сейчас»: сумма ежемесячных платежей уменьшится, а вместе с ней и финансовая нагрузка.

К такому способу обращаются при непредвиденных жизненных ситуациях: кто-то из родных заболел или требуется срочно заплатить за учебу.

Совет от банка

Ипотека – совсем другая ситуация. Прежде чем искать новый вариант, уточните, готов ли банк просто уменьшить ставку, без рефинансирования. Так можно сделать не один раз. Экономическая ситуация постоянно меняется. Возможно, вам повезет, и банк пойдет навстречу.

Когда не стоит рефинансировать кредит

Привлекательные предложения из рекламы могут оказаться не такими выгодными в реальности. Когда вам звонят из банка и вы слышите очередное предложение о рефинансировании, то всегда исходите только из своей ситуации.

Задумайтесь о следующем:

В рекламных предложениях указывается минимум, который может вырасти в зависимости от суммы вашего займа. Кредиторы тоже устанавливают свои правила, поэтому 5,9% на деле могут превратиться в 9,9%. А это не совсем то, чего вы ожидали.

2. Срок окончания кредита.

Если вам осталось буквально несколько месяцев до последнего платежа, то не стоит «перебегать» в другую кредитную организацию. Скорее всего, сумма уже не такая большая, поэтому банк вам попросту откажет.

3. Маленькая разница в процентах.

Предложения для кредитов, где разница составляет всего 1-2%, не стоит рассматривать – они не принесут существенной выгоды. А вот для ипотеки 1-1,5% может сыграть роль, если платить осталось как минимум еще год. Но потратиться все же придется: заново оценить недвижимость, оформить страховки и право собственности.

Совет от банка

Чтобы увидеть пользу от рефинансирования, возьмите реальное предложение от кредитора, где видно окончательный процент по вашему займу. Вам не обязательно соглашаться, даже если вы уже обратились в банк. Всегда есть 5 дней, чтобы передумать.

Через какое время можно рефинансировать кредит

Когда можно рефинансироваться ? Четкого срока, после которого обычно подают документы на новый заем, нет. Кредитные организации сами устанавливают, сколько должно пройти после оформления кредита.

Например, если вы платите всего пару месяцев, то вряд ли этого времени достаточно. Если до окончания кредита осталось меньше года, то банки тоже не будут рассматривать заявку.

Сколько раз можно рефинансировать кредит

Технически препятствий для двойного и даже тройного рефинансирования нет. Вы можете подать заявку на перекредитование в свой или сторонний банк, если он рассматривает подобные заявки.

Если банк готов рассмотреть заявку на перекредитование уже рефинансированного займа, он предлагает индивидуальные условия каждому клиенту. Для кого-то оптимальным будет увеличение периода кредитования, кому-то подойдет снижение размера ежемесячного платежа.

Почему могут отказать в повторном рефинансировании:

- банк предлагает другие программы помощи заемщикам;

- клиент допускал просрочки, имеет задолженность, и для банка помощь ему создаст дополнительные риски.

Не забывайте, что рефинансирование – это новый кредит. Внимательно отнеситесь к его выбору. Не доверяйте первой увиденной рекламе, освежите в памяти условия текущего займа и внимательно изучите условия нового банка. При грамотном подходе это поможет сэкономить вам большие суммы.

Зачем откладывать деньги долгие месяцы, если можно получить желаемое прямо сейчас? Возьмите кредит по ставке от 6,9% в Совкомбанке, оформите услугу «Гарантия минимальной ставки» и получите шанс вернуть проценты по истечении срока кредитования. Для этого расплачивайтесь Халвой каждый месяц и не допускайте просрочек по кредиту. Оставить заявку вы можете в два клика, а деньги мы зачислим на карту либо отправим курьером.

Источник: sovcombank.ru

Что такое рефинансирование кредита и когда его выгодно делать?

Рефинансирование кредита или перекредитование — это услуга, позволяющая взять новый кредит, чтобы погасить уже имеющийся кредит. Рефинансировать кредит можно как в том банке, в котором уже есть кредит, так и в другом — чаще выбирают второй вариант, так как банки, в которых изначально оформлен кредит, неохотно хотят его рефинансировать.

Кредит рефинансируют для того, чтобы снизить ежемесячные выплаты по кредиту или уменьшить срок выплаты кредита. Также это имеет смысл делать тогда, когда кредит дешевеет, например, в начале 2015 года средневзвешенная стоимость кредита превышала 24%, а в конце 2017 года опустилась до 14%. Рефинансирование в целом позволяет снизить кредитную нагрузку, особенно, когда у человека есть несколько кредитов или ипотека. Но главное условие для этого: важно быть аккуратным заемщиком, чтобы получить рефинансирование. С плохой кредитной историей, просрочками и штрафом банки неохотно рефинансируют кредит.

Кроме того, банки рефинансируют кредит, когда им самим это выгодно, например, клиент надежный или срок и сумма подходящие для них. Банк выдает заемщику деньги, чтобы он погасил кредит в прежнем банке досрочно, а дальше зарабатывает, получая проценты от нового клиента. К тому же, возможно, новый лояльный клиент будет приобретать и другие финансовые услуги своего нового банка.

Когда выгодно делать рефинансирование кредита

В двух случаях рефинансирование кредита будет выгодным и оправданным:

- Есть возможность снизить ежемесячный платеж.

- Есть возможность меньше переплачивать.

Иногда заемщик берет кредит, но спустя некоторое время у него повышаются расходы, например, из-за рождения ребенка, или, наоборот, сокращается поступление денег из-за увольнения с работы — может произойти что угодно! И в такие моменты не всегда сумма ежемесячных выплат оказывается удобной для выплаты. В этом случае рефинансирование помогает снизить ежемесячную нагрузку, но важно понимать, что размер переплаты увеличится.

Например, заемщик взял кредит на 2 года с ежемесячной выплатой 5700 рублей и суммарной переплатой в 55 000 рублей. После рефинансирования кредита на 4 года переплата составит 60 000 рублей. С точки зрения денег рефинансирование ничего не дает, только уменьшается размер ежемесячного платежа, но срок кредита увеличивается.

Нет четких инструкций, когда нужно идти за рефинансированием. Все индивидуально и зависит от ситуации. Выгода перекредитования будет зависеть от процентной ставки, оставшегося срока, оставшейся переплаты, условий досрочного погашения, условий нового займа, финансовых возможностей и других факторов, и просчитать их может только сам заемщик. Поэтому можно самостоятельно или вместе с банковским специалистом сесть и просчитать условия после рефинансирования.

Плюсы и минусы рефинансирования

В рефинансировании есть как плюсы, так и минусы. Для начала остановимся на плюсах:

- Уменьшение суммы ежемесячного платежа — это большой плюс, если у заемщика непростое финансовое положение, которые не позволяет ему на прежних условиях вносить оплату за кредит. Но не стоит забывать об увеличении срока кредитования в этом случае.

- Объединение кредитов в разных банках в один — можно объединить несколько задолженностей из разных финансовых учреждений в один кредит.

- Снижение процентной ставки — это условие позволяет экономить на выплате процентов по кредиту, так как, возможно, в другом банке будет более выгодная процентная ставка, чем в том, где брали изначально кредит. Особенно актуально в том случае, если кредит брался на длительный срок.

- Не особо подходит под небольшие сумму кредитов — это будет либо финансово невыгодно, либо придется на протяжении определенного времени проходить заново процедуру проверки.

- Дополнительные траты — иногда оформление нового кредита сопровождается финансовыми затратами, и в итоге заемщик останется в минусе. Например, если речь идет об ипотечном кредитовании, то могут потребоваться услуги нотариуса и других специалистов.

- Объединение максимум до 5 кредитов — если у заемщика более 5 кредитов, то одного кредитования будет недостаточно, необходима дополнительная консультация и расчет от специалиста. Хотя на деле у людей не часто оказывается одновременно 5 и больше кредитов, этот минус возникает редко.

Условия для рефинансирования

Очень много разных условий, при которых возможно рефинансированием. Например, можно рефинансировать потребительские, целевые, автомобильные кредиты, ипотечные займы или займы по кредитным картам. Также минимальные пределы, при которых возможно рефинансирование, варьируется в зависимости от цены, например, в среднем от 10 000 до 100 000 рублей, максимум до 5 000 000 и выше — у каждого банка свои условия.

Также бывают ограничения типа «до конца займа должно оставаться не меньше Х месяцев» и «с начала займа должно пройти Х месяцев», для каждого банка величина Х своя. Некоторые банки дают рефинансирование только по одному займу, а некоторые — по 5-7 сразу. Или же одни банки не дадут новый кредит, если старый погашался с просрочками, а другие позволяют иметь в КИ пару коротких просрочек.

Кроме того, часто предлагают взять не только ту сумму, которая покроет старый долг, но и немного «сверху», чтобы распорядиться ей по своему усмотрению. Также пакет документов для рефинансирования в каждом финансовом учреждении будет отличаться: где-то достаточно общей информации и графика выплат по рефинансируемому кредиту, а где-то потребуют множество дополнительных справок.

Еще одно распространенное условие: банк может поставить повышенную процентную ставку, которая будет действовать до того момента, пока заемщик не предоставит документы, подтверждающие погашение старого займа. Помимо этого, одни банки позволяют рефинансировать свои же кредиты, другие – нет.

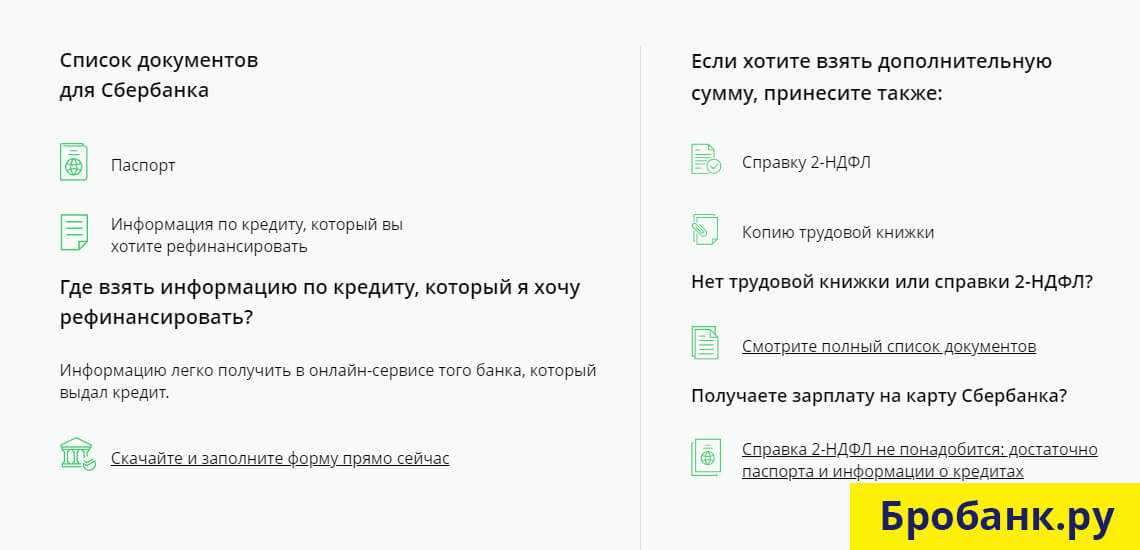

Документы для рефинансирования

При рефинансировании кредита банку важно иметь подтверждения трех основных характеристик заемщика: его личности, платежеспособности и параметров действующих кредитных отношений. Некоторые обращают внимание на имущество, которое потенциально мог бы оставить в залог банку заемщик. В целом, пакет документов включает в себя:

- Паспорт гражданина РФ (возможно, второй документ на выбор — права, заграничный паспорт, полис медстраховки или ИНН).

Справку с места работы. - Копию трудовой книжки или копию трудового договора с работодателем.

- Справку 2-НДФЛ.

- Справки о кредитах, которые необходимо рефинансировать.

При финансировании ипотеки — документы на недвижимость.

Также банк может дополнительно попросить предоставить СНИЛС, свидетельство о браке, справки, подтверждающие наличие дополнительных доходов (пенсия, доход от сдачи квартиры в аренду, справки о подработке).

Причины для отказа в рефинансировании

В рефинансировании могут отказать по нескольким условиям:

- Заемщик не соответствует требованиям выбранного банка, например, из-за возраста, финансового положения и так далее (в случае отказа рекомендуется узнавать причину отказа).

- Планируемый к перекрытию кредит не соответствует требованиям банка, по нему были просрочки. Рефинансированию подлежат только качественные ссуды.

- У заемщика плохая кредитная история. Например, у него были нарушения по выплате других кредитов, которые не относятся к планируемому перекредитованию.

- Низкая платежеспособность заемщика. Соотношение расходов и доходов явно не позволит клиенту беспроблемно выплачивать новый кредит.

- Указанные данные в заявке на рефинансирование вызвали подозрение у сотрудников банка.

Как рефинансировать кредит

Выше мы уже писали, что условия получения рефинансирования будут отличаться в разных банках, но в крупнейших российских финансовых учреждениях алгоритм будет следующим:

- На популярных сайтах-агрегаторах вы можете сравнить и оценить доступные предложения.

- Заполнить заявку на официальном сайте выбранного банка или обратиться в отделение лично.

- Далее банк рассматривает полученную заявку и принимает решение о предоставлении рефинансирования.

- Ее одобряют на основании принятых документов.

- Составляется новый кредитный договор.

- Заемщик изучает условия нового договора и согласовывает его с банком (если в чем-то возникла неуверенность, не нужно подписывать документ).

- Переоформление документов — это касается залоговых кредитов, когда нужно переоформить залог.

- Подписывается договор с заемщиком.

Стоит ли рефинансировать ипотеку

Для того, чтобы определить, стоит ли рефинансировать ипотеку, следует ответить на 3 вопроса:

- Сколько времени прошло с начала погашения задолженности?

- Под какой процент можно взять новый кредит?

- Какие дополнительные расходы придется понести и в каком размере?

Ипотеку стоит рефинансировать в том случае, если процентную ставку можно уменьшить хотя бы на 1-1,5%. На сайтах-агрегаторах следует посмотреть условия разных банков и просчитать, насколько рефинансирование будет оправданным. Рефинансирование будет актуальным, если прошло не более половины срока с начала действия кредитного договора, так как рефинансировании выгоднее в начале срока выплаты кредита — в этот период выплачиваются основные проценты за пользование деньгами банка.

При оформлении рефинансирования право на получение налогового вычета сохраняется. Имущественный вычет можно оформить на покупку квартиры, а также на проценты по ипотечному кредиту.

Мисник Кирилл Александрович Эксперт по списанию долгов

Источник: oplata-fssp.ru

Что такое рефинансирование кредита простыми словами

Рефинансирование кредита – это процедура, чтобы с помощью нового кредита погасить старый. Это позволяет заметно улучшить условия кредитования.

Ермаков Ярослав · 2021-08-18 19:15:57

- Цели рефинансирования кредита

- Почему банки снижают ставки по кредиту

- Какие кредиты возможно рефинансировать

- Рефинансирование может быть невыгодным

- Что нужно для рефинансирования кредита

- Документы для рефинансирования

- Что нужно помнить о рефинансировании

- Рефинансирование ипотечных кредитов

- Комментарии

Рефинансирование кредита – это процедура, чтобы с помощью нового кредита погасить старый. Это позволяет заметно улучшить условия кредитования. В частности, получить более выгодную процентную ставку, продлить сроки для выплаты кредита, уменьшить размер ежемесячного взноса. Кроме того, используя рефинансирование нескольких кредитов, их можно объединить.

Когда с пользователем заключен новый кредитный договор, рефинансирование предусматривает составление нового графика платежей, поскольку старый долг гасится досрочным образом. А новый кредит – это новые кредитные обязательства. Оформить новый кредит можно в банке, клиентом которого вы изначально являетесь, или обратившись в другие банковские заведения. Но учтите, что рефинансирование недоступно для микрофинансовых организаций, так чтобы погасить долги у них, нужно искать другие способы.

Цели рефинансирования кредита

Условия рефинансирования кредита довольно суровые. Главная цель рассматриваемого мероприятия – перекрыть долг. Деньги передаются на погашение долга, а не в руки заемщика. Новая партия заемных средств позволяет закрыть не только тело кредита, но и проценты по нему..

У кредитования имеются свои цели, которые подразумевают следующее:

- Сделать условия выплат более выгодными;

- Продлить сроки возврата;

- Снизить ежемесячную нагрузку;

- Перейти в банк, условия сотрудничества с которым более выгодные для клиента;

- Предотвратить рост долга.

Рефинансирование предназначено не для всех кредитов, но с его помощью можно разобраться с большинством из них. Например, перекрыть потребительские, целевые кредиты, а также задолженности, накопленные на картах.

Почему банки снижают ставки по кредиту

Реструктуризация долга по кредиту также является популярной услугой для клиентов, которые не смогли справиться с кредитной нагрузкой. Но рефинансирование все же более привычно для банка, поскольку позволяет облегчить нагрузку для заемщиков, но с минимальными потерями для себя. Даже более того, если за помощью обратится клиент другого банка и получит её, он станет клиентом нового для себя финансового учреждения.

Если банк не допустит рефинансирования, может потерять больше. Например, долг можно продать, но эта процедура занимает определенное время. Если же начнется процедура банкротства, имущество должника будет разделено между его кредиторами. А это значит, что банк может и не получить свой долг.

Когда банк готов поставить лояльное условие сотрудничества, он не только получит свои деньги обратно, но и будет иметь более весомые причины ждать, что клиент останется ему верен. Например, иногда клиенты переводят свои счета в более лояльный банк, оформляют страховку, новые кредиты и т.п.

Какие кредиты возможно рефинансировать

Рефинансирование кредита для физических лиц порой бывает единственным способом выплатить задолженность. Но рефинансирование позволяет перекрыть далеко не каждый кредит. Рассматриваемая программа является актуальной только для некоторых программ. Например, рефинансированием можно перекрыть долг по кредитной карте. Также обратиться к рефинансированию можно в случае невозможности оплатить физический займ за автомобиль, потребительский кредит и т.п.

Причем запрашивать рефинансирование нужно до того как банк инициализирует процедуру взыскания. Также нельзя перекрыть займы, что были оформлены в микрофинансовых организациях. Хотя обычно это касается организаций, что работают без лицензии на предоставление банковских услуг.

Рефинансирование может быть невыгодным

Иногда реструктуризация долга является более выгодным шагом, чем его рефинансирование. Рассчитывая выгоду операции, следует обратить внимание на разницу кредитных ставок. Она должна составлять хотя бы 2%. Причем даже это может не сработать. В частности, рефинансирование со сниженной ставкой будет невыгодным, если заемщик уже успел выплатить большую часть займа.

Также следует принимать во внимание, что иногда банки требуют платы за то, что досрочно закрывают старый кредит или открывают новый. Иногда платным является оформление некоторых справок для физических лиц, может потребоваться залог, воспользоваться услугами нотариуса, страховка и т.п. Все эти расходы, несмотря на свой дополнительный статус, могут сделать кредит менее выгодным. Потому, более выгодным могло бы быть внесение этих денег в основной кредит, а не тратить их на оформление нового займа.

Ещё один потенциально опасный момент для физических лиц, остановившихся на рефинансировании – увеличение срока выплат. Поскольку время использования кредита может меняться, начав его рефинансировать, платить придется дольше. Из-за возросшего количества платежей, увеличивается сумму, которую клиент в итоге внесет.

Как результат, цена вопроса возрастает. Хотя рефинансирование все ещё актуально, если у вас нет возможности внести актуальный платеж из-за его большого размера. Тогда можно запросить реструктуризацию. Если просрочить выплату, не сможете войти в колею и платить кредит без задолженностей. В остальных ситуациях можно обойтись без рефинансирования.

Например, не только обратившись за реструктуризацией, а запросив кредитные каникулы. Хотя реструктуризация позволяет использовать новые условия кредитования, и закрыть долг другим путем.

Что нужно для рефинансирования кредита

Рефинансировать свой кредит могут далеко не все. Обычно для начала предлагается реструктуризация. Чтобы воспользоваться услугой, нужно отвечать некоторым критериям, что банк выставляет для физических лиц:

- Вписываться в возрастные рамки – 21-65 лет;

- Иметь гражданство РФ;

- Иметь регистрацию в регионе, где действует банк;

- Быть официально трудоустроенным;

- Общий рабочий стаж хотя бы год, а на текущей работе – 3 месяца;

- Доход на половину (и более) выше платежа по кредиту.

Иногда банки выставляют дополнительное условие. В частности, особое внимание уделяется тому, погашался ли предыдущий физическийкредит в срок, или платежи поступали с задержками даже после реструктуризации. Также обращается внимание на то, как долго осталось до полного погашения. Обычно этот срок должен составлять 3-6 месяцев.

Документы для рефинансирования

Рефинансирование будет возможно не только, если отвечаете всем требованиям банка, но и если соберете все необходимые документы. Но учтите, что представленная информация носит общий характер. Точный список документов зависит как от выбранной вами программы, так и от банка, к которому обратились. Хотя практически везде от физического лица потребуют следующий набор документов:

- Заявление на выполнение процедуры рефинансирования.

- Договор по текущему кредиту. Важно принести оригинал, чтобы подтвердить законность рассматриваемой процедуры.

- Справка из банка, где оформлялся изначальный кредит. В этом документе должно быть: сколько денег нужно заплатить, реквизиты, куда нужно вносить средства, актуальный график выплат. Получив справку, её нужно сразу же отнести в банк, поскольку документ действует всего 3 дня.

- Согласие от банка на процедуру рефинансирования. Этот документ нужно отправить в банк, что будет выдавать новый кредит. Сделать это нужно за неделю до того, как подпишете договор.

Чтобы узнать, какие ещё документы нужно подготовить, обратитесь в банк. Также можно подготовить бумаги о том, какой у вас физический доход. Это увеличит шансы на получение более выгодных условий кредитования. Но могут и отказать.

Причинами для отказа может стать небольшой доход, испорченная кредитная история, не платят штрафы или алименты, предоставление недостоверной информации банку. Кроме того, откажут, если кредит ранее уже рефинансировали. Ну и естественно, помощи не будет, если подготовили неправильный набор документов.

У банков нет конвейера по рефинансированию кредитов, потому каждый случай рассматривается индивидуально. Например, проблемы не всегда становятся препятствиями для процедуры рефинансирования. Но банк может предложить реструктуризацию. Реструктуризация меняет условие оплаты кредитов, потому финансовая нагрузка уменьшается.

Если решение положительное, клиента пригласят в банк, чтобы он увидел и подписал физический документ. На месте будет заключен кредитный договор, а документы переоформят. Это важно, особенно если рефинансируется кредит под ипотеку, ведь тогда право взыскивать имущество в случае неуплаты, переходит новому банку.

Чтобы перевести деньги, нужно использовать платежное поручение, составленное с учетом стандартного образца. Учтите, что рефинансирование нескольких кредитов проводится отдельно для каждого из них. После этого всякие отношения с предыдущим кредитором прекращаются, а со следующего месяца нужно будет работать уже с новым кредитором.

Что нужно помнить о рефинансировании

Рефинансирование кредитов других банков и собственных программ имеет определенные особенности:

- Можно увеличить общую сумму заемных средств;

- Допустимо снижение ежемесячной нагрузки за счет увеличения срока нового договора;

- Возможность консолидации кредитов (не больше пяти);

- Нужно учитывать пороги снижения ставок;

- Можно поменять валюту займа.

Небольшие суммы, выданные на недолгое время, невыгодно рефинансировать. Рассчитать, насколько выгодной будет процедура, можно онлайн, на сайтах банков. Можно не рассчитывать все самостоятельно, а воспользоваться услугами специальных брокеров. Они подберут, где выгоднее всего оформить сделку.

Рефинансирование ипотечных кредитов

Жилищное кредитование является одним из самых сложных в рефинансировании, тем не менее, именно оно является наиболее популярным. Причина в снижении средней ставки на 5%. Потому переоформление дает заемщику более выгодные условия кредитования.

По действующему законодательству, банк не вправе отказать в рефинансировании. Проблемы могут быть, если в документе есть условие о запрете рефинансирования. Тогда банк просто выдает повторный кредит, и в счет рассматриваемых средств гаситься ипотека. Обеспечение получает позже, пока имущество перестанет находиться в залоге у другого банка.

Получить юридическую помощь по вопросам рефинансирования кредита можно на нашем сайте.

Источник: prav.io

Рефинансирование кредита: когда выгодно, как провести

Рефинансирование кредита — это выдача нового кредита, чтобы заемщик мог расплатиться по долгам за кредиты, взятые ранее. До появления процедуры рефинансирования некоторые заемщики брали кредит в одном банке, а чтобы его погасить позднее брали кредит в другом и так попадали в кредитную ловушку, выбраться из которой достаточно сложно. Рефинансирование предназначено не для того, чтобы погасить предыдущий кредит, если у вас совсем нет средств. Рефинансирование — это скорее возможность улучшения условий имеющегося договора. Давайте разбираться со всем по порядку.

Еще раз о том, что такое рефинансирование, выгодно это или нет

- Снизилась процентная ставка по кредиту. Однако тут тоже нужно обратить внимание на размер снижения ставки и на сумму кредита. На крупных суммах, скажем по долгосрочным бизнес-кредитам даже снижение ставки на 0,5 % уже будет существенным изменением, в то время как на небольших краткосрочных кредитах ощутимая разница возникает при изменении ставки не менее чем на 2 %. Поэтому обязательно обращайте внимание на размер изменения ставки и на то, как изменится сумма вашего кредита и переплата по нему.

- Продажа имущества. Если вы решили продать имущество, приобретенное по договору ипотечного кредитования, то лучше провести рефинансирование, чтобы за счет денег, полученных от второго банка закрыть ипотеку и снять обременение с собственности. После реализации недвижимости, за счет вырученных средств можно погасить кредит взятый во втором банке.При условии конечно, что второй банк не захочет получить квартиру так же в залог.

- Объединение долгов в один. Иногда случается, что в один момент у вас накапливаются долги по кредитам в разных банках и начинается путаница с платежами и сроками, чтобы такого не случилось, можно провести процедуру рефинансирования и объединить несколько кредитов в один.

- Необходимо изменить валюту займа. Этот вариант удобен, если вы получаете доход в рублях, а кредит возвращаете в валюте, курс которой стал невыгодным.

Когда рефинансирование не выгодно

Если стоимость оформления рефинансирования больше, чем экономия от него. Если вы рефинансируете кредит, связанный с покупкой имущества или основных средств, то необходимо заново сделать страховку, оценку, заверить документы у нотариуса и не всегда сумма понесенных вами затрат будет меньше, чем возможная экономия, поэтому прежде чем соглашаться на рефинансирование обязательно просчитайте все возможные траты.

Как оформить рефинансирование кредита

1. Проанализируйте условия вашего кредита. Возьмите свой кредитный договор, посмотрите под какой процент оформлялся кредит, какие суммы платежей предстоят, какая сумма переплаты получается. Все это нужно для сравнения с выгодной по возможному рефинансированию кредита.

2. Проанализируйте предложения банков. Просто вбейте в гугл «Рефинансирование кредита» и получите сотню предложений от банков по вопросам перекредитования.

3. Посчитайте затраты на перекредитование . Если процедура рефинансирования требует дополнительных затрат, связанных с подготовкой документов их необходимо учесть.

4. Проанализируйте как изменяются ваши платежи . В 1 пункте мы предложили вам вспомнить, как вы платите сейчас. Здесь же мы предлагаем сравнить имеющийся график и суммы платежей с потенциально возможными, если вы рефинансируете свой долг. Если суммы не отличаются или для вас отличия не существенны, то возможно, вам не нужно сейчас перекредитовываться.

Если рефинансирование необходимо

Если вы посчитали все затраты, взвесили все «За» и «Против» и готовы к процедуре, тогда обратитесь в выбранный банк:

- проверьте, соответствуете ли вы требованиям банка к заемщикам и их бизнесу;

- подайте предварительную заявку на рефинансирование и в случае положительного ответа подготовьте необходимые документы;

- подпишите с банком кредитный договор;

- подтвердите погашение задолженностей у первоначальных кредиторов.

Подать заявку на рефинансирование кредита для бизнеса в Ак Барс Банке можно здесь.

Какие кредиты могут рефинансировать юридические лица

- инвестиционные кредиты;

- автокредиты;

- целевые кредиты на оборотные средства, покупку деловой недвижимости и оборудования.

Есть ли ограничения по рефинансированию?

Как таковых жестких ограничений к рефинансированию кредитов для юридических лиц нет, но некоторые банки могут устанавливать свои правила, обычно это:

- оставшийся срок действия погашаемых обязательств — обычно не менее 3 месяцев;

- количество объединяемых займов — некоторые банки допускают не более 4 кредитов, в других можно объединить 5-6 задолженностей;

- дата заключения договора у первоначального кредитора — обычно не позднее 6 месяцев до подачи заявления на рефинансирование.

Чаще всего ограничения по рефинансированию касаются заемщиков, так наиболее частными требованиями к заемщикам являются:

- Ведет коммерческую деятельность и является резидентом РФ.

- На момент рефинансирования не имеет непогашенных задолженностей — перед государственными органами, внебюджетными фондами, другими банками. Также в «биографии» компании отсутствует списание нереальной для взыскания задолженности.

- Ведет свой бизнес не менее 6 месяцев.

- Не находится в процессе банкротства или ликвидации и не имеет опротестованных векселей.

К учредителям, как к поручителям, также могут выдвигать требования: не моложе 21 года и не старше 60 лет, стабильный подтвержденный доход или наличие собственности (недвижимости, авто и т. п.) и другие.

Ак Барс Банк рефинансирует вашу задолженность, если вы резидент РФ, компания действует не менее 6 месяцев и не находится в стадии банкротства или ликвидации.

Какие документы нужны для рефинансирования кредита

Прежде чем готовить комплект документов, необходимо оставить предварительную заявку на рефинансирование и только после ее одобрения и подтверждения можно заниматься подготовкой документов.

1) заявление на рефинансирование (обычно есть на сайте банка или подается в произвольной форме);

2) анкету заемщика по форме банка;

3) копии учредительных документов;

4) список учредителей организации;

5) копии паспортов владельцев юридического лица, руководителя и главного бухгалтера;

6) финансовые документы, подтверждающие вашу платежеспособность и отсутствие задолженности перед налоговой инспекцией и иными органами власти (налоговую отчетность, бухгалтерский баланс, справки о расчетах с бюджетом и т.д.);;

7) документы по залоговому обеспечению;

Ак Барс Банк предоставляет услугу рефинансирования кредитов для бизнеса под залог автотранспорта, оборудования, недвижимости, векселей/депозитов, под поручительство организаций, образующих инфраструктуру поддержки субъектов МСП или поручительство собственников бизнеса.

8) документы на право собственности (при необходимости);

9) документы о численности работников.

Важно: Точный список документов нужно уточнить в банке. Он будет зависеть от суммы рефинансирования и характера рефинансируемых кредитов.

Напомним, что Министерство экономического развития России внесло изменения в программу льготного кредитования малого и среднего предпринимательства (МСП), согласно которым предприниматели смогут рефинансировать кредиты, ранее полученные ими по рыночным ставкам, под 7,75 % годовых .

Минэкономразвития России включило Ак Барс Банк в список участников федеральной программы льготного кредитования субъектов МСП.

Преимуществами рефинансирования кредита являются:

- Уменьшение суммы ежемесячного платежа по кредиту;

- Снижение суммы переплаты по действующему кредиту;

- Получение дополнительного финансирования.

- рефинансирование кредита

- ставка рефинансирования

- банк Ак Барс

- подтверждающие документы

- досрочное погашение кредита

- добросовестный заемщик

Источник: www.klerk.ru