Рефинансирование кредита

Рефинансирование кредита — это замена существующих долговых обязательств по кредитам на новые с более выгодными условиями. На первый взгляд, идея оформления нового кредита для погашения старого долга может показаться странной. Но на деле это выгодный способ снижения долговой нагрузки и суммы ежемесячных платежей

Когда выгодно оформить рефинансирование

Процедура рефинансирования кредитов оправдана в 3 случаях:

Если вы сможете снизить переплату

Например, вы оформили кредит в банке А на сумму 200 000 рублей сроком на 5 лет под 13% годовых. Через год вы видите, что банк Б предлагает выгодную программу рефинансирования потребительского кредита под 8% годовых. В этом случае получение нового кредита позволит вам снизить общую переплату, т.к. вы получите кредит под меньший процент.

Если вы сможете уменьшить ежемесячный платеж

Такой вариант можно использовать, если вам нужно не получение общей выгоды, а снижение суммы ежемесячных платежей прямо сейчас. Например, у вас есть кредит на 2 года. Но в связи с какими-то жизненными обстоятельствами вы больше не можете выплачивать каждый месяц прежнюю сумму. С помощью перекредитования можно снизить ежемесячную нагрузку, оформив рефинансирование, например, на 4 года. В этом случае переплата по кредиту немного увеличится, но также за счет увеличения срока кредитования уменьшится размер ежемесячного платежа.

Программа Закрой Кредит. ЧТО ЭТО?

Если вам нужны дополнительные деньги на любые нужды

Этот вариант подойдет, если имеющаяся кредитная нагрузка не позволяет вам получить кредит на любые цели. Кредитная нагрузка — это отношение суммы ежемесячных платежей по кредитным продуктам к вашему доходу. При рефинансировании можно снизить ставку и увеличить срок по новому кредиту, что позволит снизить кредитную нагрузку. Благодаря этому появляется возможность получить дополнительные деньги на любые нужды

На каких условиях банки рефинансируют кредиты

Банки предлагают различные условия и программы рефинансирования кредитов. Рассмотрим, чем они могут отличаться.

Тип займа

Клиенту могут предложить выгодное условия рефинансирования потребительского нецелевого или целевого кредита (например, покупка товаров в магазинах), ипотеки, автокредита или кредитных карт

Сумма задолженности

У банков могут быть ограничения минимальной и максимальной суммы долга по рефинансируемому кредиту. Например, от 100 тысяч до 3 млн рублей, как в Банке ДОМ.РФ

Срок кредита

Может быть ограничение по времени, которое должно пройти от начала использования кредита или остаться до его окончания

Количество кредитов

Все зависит от банков, в которые вы обратитесь за рефинансированием. У многих есть ограничение в 5-10 кредитных продуктов. У некоторых банков нет никаких ограничений по количеству кредитов и кредитных карт для рефинансирования — одним из таких является Банк ДОМ.РФ

Кредитная история

Банки обращают внимание, как обслуживались кредитные продукты, были ли просрочки по ежемесячным платежам

✓ Это Нужно Знать Перед Тем Как Сделать Рефинансирование Кредита

Дополнительная сумм

Клиент может не только взять сумму, необходимую для погашения задолженности по действующим кредитам, но и дополнительную сумму, которую сможет использовать по своему желанию

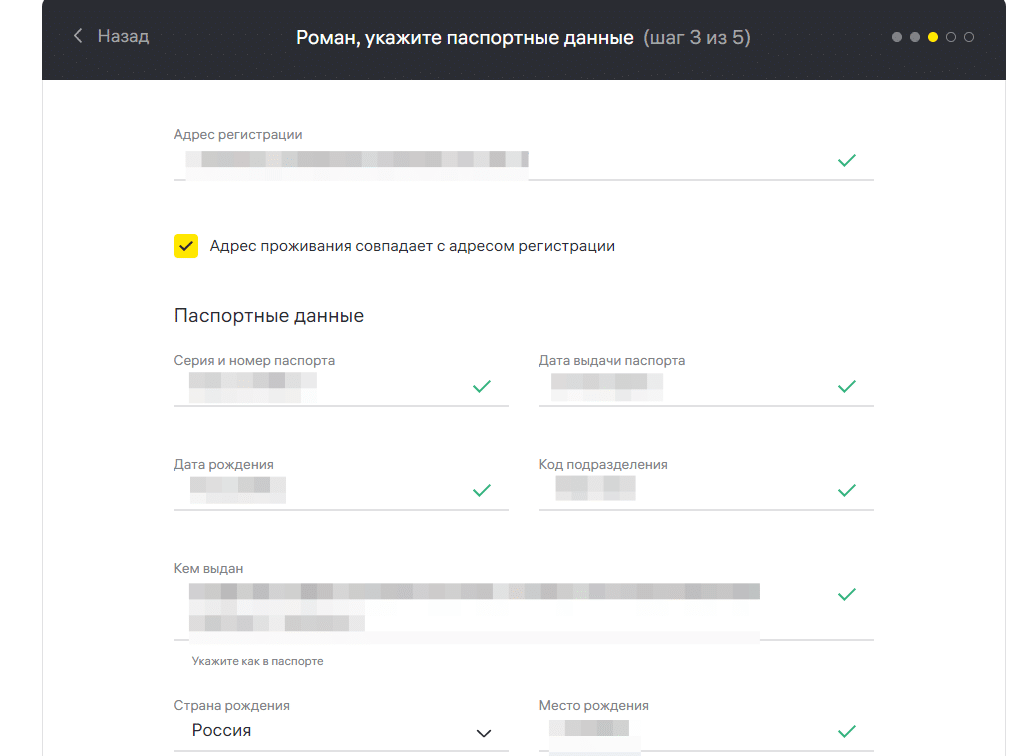

Документы для оформления заявки на рефинансирование

Чтобы оформить заявку на рефинансирование в Банке ДОМ.РФ, достаточно паспорта РФ, онлайн-выписки из Пенсионного фонда РФ и справки об остатке долга по кредиту. При этом некоторые банки могут запросить дополнительные документы

Рефинансирование своих кредитов

Некоторые банки дают возможность рефинансирования только действующих кредитов других банков. В Банке ДОМ.РФ можно рефинансировать ранее выданные кредиты и карты как самого Банка, так и сторонних банков

Как оформить рефинансирование кредита

По сути рефинансирование — это целевой кредит, цель которого — погашение текущего или текущих кредитов. Поэтому его оформление не отличается от стандартной процедуры получения кредита.

Выберите подходящий банк, изучите программы рефинансирования — для этого можно

воспользоваться калькулятором

рефинансирования — и отправить заявку.

После одобрения заявки можно будет

оформить договор.

Иногда клиенту могут отказать в рефинансировании кредита. Поэтому рекомендуем проверить свою кредитную историю и по возможности улучшить ее, чтобы повысить вероятность одобрения.

Преимущества рефинансирования в Банке ДОМ.РФ

Перечислим основные причины, по которым можно начать процедуру реструктуризации:

Погашение любого количества кредитов и кредитных карт

Получение дополнительной суммы на любые цели

Выгодные условия кредитования

Быстрое принятие решения по заявке

Простое оформление — достаточно паспорта РФ, онлайн-выписки из Пенсионного фонда РФ и справки об остатке долга по кредиту

Источник: domrfbank.ru

Рефинансирование — что это такое простыми словами

Рефинансирование — это оформление нового кредита для погашения уже имеющегося. Рефинансирование позволяет заемщику улучшить по кредиту: получить лучшую процентную ставку, продлить срок и уменьшить ежемесячную выплату.

Кроме этого, при рефинансировании можно объединить два-три кредита в один, что на практике означает погашение средствами нового кредита долгов, например, по кредитным картам.

После заключения договора составляется новый график платежей, первоначальная задолженность погашается досрочно. При этом, рефинансирование открывает новый кредит, а значит — формирует новые обязательства.

Оформить рефинансирование можно в банке, где взять первый кредит или в любом другом. Долги микрофинансовых организаций таким образом погасить нельзя.

Цели рефинансирования

При рефинансировании деньги не передаются заемщику в руки, они сразу направляются на погашение задолженности, включая тело кредита и проценты по нему на момент закрытия договора. Потратить на покупки их нельзя.

- улучшение условий выплат;

- продление срока возврата;

- снижение ежемесячной нагрузки;

- переход в более удобный банк;

- предотвращение роста задолженности.

Рефинансирование применяется для закрытия долгов по потребительским и целевым займам, а также долгов по кредитным картам.

Зачем банки снижают ставки

Рефинансирование облегчает финансовую нагрузку на заемщика. В ситуации, когда клиент не справляется с выплатами, банк может потерять больше: продажа залога занимает много времени, а при банкротстве физлица остаточная сумма средств делится на всех кредиторов. Но если предложить более лояльные условия, клиент выплатит долг, а банк получит расчетную прибыль.

Кроме этого, при рефинансировании кредитов сторонних организаций банк получает нового клиента. Кроме выплаты процентов по кредиту, заемщик будет платить страховку, может перевести в новый банк свои счета и вклады, открыть кредитные и дебетовые карты, открыть новый кредит в дальнейшем. Проще говоря — принесёт банку доход.

Какие кредиты рефинансируются

Переоформить можно ипотечные, потребительские кредиты, займы на приобретение автомобиля и долги по кредитным картам. Если в отношении заемщика проводятся процедуры по взысканию долга, то банк не одобрит клиенту рефинансирование. Кроме того, некоторые кредитные учреждения не выделяют средства на погашение займов, которые получены от микрофинансовых организаций, работающих без лицензии на банковскую деятельность.

Почему рефинансирование может оказаться невыгодным

Рефинансирование выгодно только тогда, когда разница по ставкам составляет не менее 2%. Если сумма кредита не очень большая и выплачено больше половины, даже сниженная ставка — не гарантия экономии.

В ряде случаев на открытие нового займа и погашение старого приходится тратить некоторую сумму денег. Например, иногда при рефинансировании ипотеки в новом банке нужно оплатить оформление справок, залога, услуги нотариуса, оценщика, страховые взносы. После всех сборов может оказаться, что было выгоднее внести эту сумму в счет погашения долга, а не заключать новый договор.

Кроме того, если вы увеличиваете срок действия кредита, переплата по процентам может быть больше потенциальной выгоды. В этом случае рефинансирование уместно только если текущий ежемесячный платеж слишком большой и у вас нет возможности соблюдать график.

Что потребуется для рефинансирования кредита

Услуга доступна для заемщиков, соответствующих требованиям банков:

- возраст от 21 года до 65 лет;

- российское гражданство;

- регистрация в регионе присутствия банка;

- официальное трудоустройство;

- общий трудовой стаж от года, на текущем месте работы — от трех месяцев;

- доход, в два раза и более превышающий сумму кредита.

Также должны соблюдаться следующие условия:

- вы погашали кредит по графику без задержек последние полгода и более;

- до окончания срока выплаты осталось более трех, а иногда — шести месяцев.

Какие документы нужны

Состав комплекта документов зависит от вида рефинансируемого кредита. Обязательно нужны:

- Заявление.

- Оригинал текущего договора.

- Справка от выдавшего займ банка с реквизитами, суммой оставшегося долга, графиком выплат. Обратите внимание! Такая справка действует только 3 дня, поэтому оформлять ее заранее не нужно.

- Согласие первоначального кредитора на рефинансирование — передается новому банку за неделю до подписания договора.

Чтобы узнать точный перечень необходимых документов, лучше обратиться напрямую в банк, где предполагается провести рефинансирование имеющихся кредитов.

Увеличить шансы на одобрение нового кредита помогут документы о снижении вашего дохода. Это свидетельство о рождении ребенка, утрате трудоспособности, сокращении дохода по основному месту работы, назначение алиментов или выплат по суду.

Возможные причины отказа:

- недостаточный уровень дохода;

- плохая кредитная история;

- регулярно не выплачиваются штрафы, платежи ЖКХ, алименты;

- предоставлена недостоверная информация при оформлении заявки;

- кредит уже рефинансировался ранее;

- неправильно подготовлен комплект документов.

Кредитная организация принимает решение по каждому клиенту отдельно. В большинстве случаев, если просрочки имели место по техническим причинам или не превышали рабочей недели, то банк может одобрить заявку.

Когда принято положительное решение, клиента приглашают в банковское отделение, где заключается кредитный договор, переоформляются документы. В частности, если первоначальный заем был предоставлен под залог недвижимости или иного ценного имущества, то право на получение компенсации в случае невыплат долга переходит к новому кредитору. Для перевода денег используются платежные поручения или заполняется заявление по стандартному образцу. При рефинансировании нескольких имеющихся кредитов все финансовые операции выполняются отдельно.

После урегулирования всех вопросов, взаимодействие со старыми кредиторами прекращается. Со следующего месяца заемщик приступает к исполнению новых обязательств.

Заранее изучите условия досрочного погашения первоначальных кредитов, строго соблюдайте их. После проведения рефинансирования необходимо взять справку о полном выполнении обязательств. Иногда после закрытия кредита в результате технических ошибок остается неучтенная задолженность — комиссия за перевод, пеня за просрочку. Справка, полученная после закрытия вами кредита защитит от начисления пени на этот долг.

Что еще нужно помнить о рефинансировании

- Общая сумма заемных средств может быть увеличена.

- При заключении нового договора срок погашения может вырасти на один или два года, что позволит дополнительно снизить ежемесячную нагрузку.

- Перекредитование консолидирует финансовые средства. Проще говоря, заемщик вносит один платеж в один банк, а не несколько — в разные.

- Для каждого вида кредитов есть собственный минимальный порог выгодного снижения ставки. Например, для ипотеки уменьшение менее чем на 1% нецелесообразно из-за сложностей в оформлении документов.

- Налоговый вычет предоставляется. Пункт 1.4 ст.220 Налогового кодекса РФ разрешает получение налогового вычета по уплаченным про кредиту процентам, в том числе, при рефинансировании.

- Объединить можно до 5 кредитов. Если их больше, то будет проведено частичное перекредитование. Впоследствии оставшиеся задолженности станут доступны для повторного объединения.

- Займы на небольшие суммы (до 500 000 рублей), выданные на короткий промежуток времени (на 1–2 года) переоформлять невыгодно.

- Можно сменить валюту займа.

- Многие банки предлагают рассчитать платежи по рефинансируемым кредитам онлайн. Например, на сайте Райффайзен Банка представлен удобный калькулятор, а также упрощенная форма оформления заявки. Результат таких расчетов является ориентировочным. После рассмотрения заявки, полученные через автоматический калькулятор цифры могут измениться как в большую, так и в меньшую стороны.

- За помощью в проведении рефинансирования ипотечных кредитов можно обратиться к кредитным брокерам, которые за определенную плату подберут подходящий банк, помогут оформить документы.

Особенности рефинансирования ипотечных кредитов

Ипотека является наиболее сложной для перекредитования. Как показывает практика, потребительские и автомобильные кредиты переоформляются быстрее. Однако, именно ипотечное рефинансирование наиболее популярно, так как за последние пять лет средняя ставка на такие займы снизилась на 5%.

По действующему законодательству, банк не вправе отказать клиенту, который хочет сменить ипотечного кредитора, если в первоначальном договоре не был прописан подобный запрет. В случаях, когда такой пункт был, а согласие не предоставляется, при рефинансировании накладывается повторное обременение. Простыми словами, второй банк выделяет сумму на погашение кредита первого, но не сразу получает обеспечение, так как недвижимость остается в другом залоге. На это время может быть установлена стандартная ставка по кредиту, а льготные программы и субсидии не действуют.

В Райффайзен Банке можно рефинансировать любые кредиты других организаций, в том числе ипотеку и долги по кредитным картам. Новым и текущим клиентам предлагается помощь в выборе программы кредитования, возможность подачи заявки онлайн и дистанционный расчет условий по минимальному пакету документов.

Источник: www.raiffeisen.ru

Что такое рефинансирование простыми словами

Это замена уже имеющегося у клиента кредита новым, который он берёт у своего или другого банка на более выгодных для себя условиях.

Обязательным условием рефинансирования является погашение действующих кредитов за счет средств нового кредита.

Основные преимущества рефинансирования

Платеж — снижение платежа за счет более низкой ставки или увеличения срока кредитования

Срок — можно взять кредит на тот же период, увеличить его или уменьшить

Сумма кредита — не менее суммы, необходимой для погашения действующих кредитов. При этом при желании возможно получение дополнительных средств на любые цели

Обслуживание — удобство обслуживания и погашения кредита. Погашение кредитов в одну дату в одном банке

Созаемщик и поручитель — в новом договоре можно отказаться от их участия и не привлекать других людей к выплате займа

Залог — можно не использовать имущество в качестве залога

За рефинансированием кредита можно обратиться в ВТБ и узнать решение буквально за пару минут. Почему это удобно:

снижение платежа по кредиту

можно взять дополнительные средства на любые цели

выбор даты платежа — выбирайте удобную дату при оформлении кредита и погашайте заем на комфортных условиях

кредитные каникулы — раз в полгода по заявлению можно пропустить платеж без штрафов и комиссий.

Актуальные условия, на которых можно рефинансировать кредит в ВТБ, всегда доступны на сайте.

Разница между реструктуризацией и рефинансированием

Это похожие процедуры, обе связаны с кредитом и нацеленные на изменение условий по действующему кредиту. Но механизм работы у них разный.

Рефинансирование — инструмент, с помощью которого клиент закрывает старый кредит за счет нового с целью улучшения условий. Перекредитование возможно в том же банке (при наличии подобного предложения) или в другом.

Реструктуризация — инструмент для управления действующим займом. Это изменение условий — платежа или срока — текущего кредита. Процедура создана для облегчения кредитной нагрузки в кризисный для заемщика момент, чтобы сделать выплату посильной.

Реструктуризацию нельзя оформить просто по желанию клиента, для этого нужны серьезные обоснования. Например, уменьшение заработной платы или временная потеря трудоспособности, которые можно документально подтвердить.

Рефинансирование

Реструктуризация

Когда можно получить одобрение

В любой ситуации

При возникновении сложных жизненных ситуаций — смерть родственника, изменения уровня платежеспособности, рождение ребенка и т.п.

Оформление после просрочки

Влияние на кредитную историю

Выбор банка

В каких случаях рефинансирование кредита выгодно

Насколько выгодным будет новый заем — зависит от его условий и ваших целей. Важно изучить предлагаемые условия до подписания документов.

Когда стоит рефинансировать заем:

Ставка снизилась. По новому предложению %% ниже, а значит, переплата тоже уменьшится. Есть смысл подавать заявку, если разница между ставками составляет хотя бы 0,5% в крупных кредитах, например при ипотеке. При большой сумме даже снижение на 0,5% дает ощутимый результат.

Нужны дополнительные денежные средства на личные цели.

Планируется продажа имущества. Если вы хотите продать квартиру или автомобиль в залоге, можно перекредитоваться и снять обременение с жилья или машины, а после продажи — закрыть кредит.

Почему рефинансирование может оказаться невыгодным

Условия нового займа могут оказаться невыгодными в следующих случаях:

Неподходящая ставка. Если в новом кредите годовой процент будет такой же, как в предыдущем, или больше.

Дополнительные комиссии. В некоторых банках за перекредитование и перевод средств в другие финансовые учреждения может взиматься комиссия.

Большая часть кредита уже погашена. В этом случае клиенту лучше сначала пересчитать выгоду с учётом уже выплаченных процентов.

Какие кредиты нельзя рефинансировать

Большинство банков могут отказать в перекредитовании следующих видов займов:

микрозаймов (из МФО или МКК)

реструктуризированных кредитов

Требования к рефинансируемым кредитам и кредитной истории клиента

Обычно условия, предъявляемые к заемщикам, схожи у большинства банков:

отсутствие текущей просроченной задолженности. Банки не хотят рефинансировать долг, по которому начали начислять пени. Кроме того, если заемщик уже пропускает платежи по старому кредиту, возможно, он будет недобросовестно погашать и новый кредит

отсутствие просрочек за последние 6–12 месяцев. За последние полгода или год кредитная история должна быть идеальной, все суммы платежи должны вноситься без задержек

ограничение максимального количества кредитов, которые можно объединить в один. Например, в ВТБ их 6

до конца выплат осталось 3–6 месяцев. Если осталось меньше, переоформлять документы не будет выгодно ни банку, ни заемщику

кредит выплачивается 3–6 месяцев. Банку важно проверить платежеспособность и ответственность клиента, посмотреть, как он исполняет взятые обязательства

Как происходит рефинансирование кредита

Этот инструмент работает почти так же, как оформление обычного займа в банке. Только у него есть конкретная цель — погашение кредита в других банках, одном или нескольких. Обычно договор содержит пункт о необходимости осуществления досрочного погашения рефинансируемых кредитов в других банках в определенный срок с даты оформления (60–90 дней). В противном случае банк может повысить ставку или применить другие штрафные санкции. Для оформления заявки потребуется стандартный пакет документов: паспорт и подтверждение платежеспособности (в определенных случаях).

Как рефинансировать кредиты другого банка в ВТБ:

Подача заявки. Нужно заполнить анкету на сайте или в отделении банка, указав кредиты, которые планируется рефинансировать.

Принятие решения онлайн занимает около 2 минут.

Выдача. Банк зачисляет средства на счет клиента, после чего осуществляется перевод средств по указанным клиентом реквизитам в другой банк для погашения рефинансируемых кредитов. Клиенту нужно только оформить заявление на досрочное погашение в другом банке и убедиться, что старые кредиты закрыты. Если клиент запрашивал дополнительную сумму для личных целей, то ей можно пользоваться по своему усмотрению — снять наличными или тратить на покупки с помощью карты.

Необходимые документы

Точный список документов можно проверить на сайте или узнать у сотрудника банка. Обычно это паспорт, в некоторых случаях — документы, подтверждающие доход.

В некоторых банках могут потребовать оригинал имеющихся кредитных договоров, справку от банка с реквизитами, остатком долга и графиком платежей.

В ВТБ никаких документов по рефинансируемым кредитам не требуется.

Основные причины для отказа в рефинансировании кредита

Большинство причин, почему банк не одобряет заявку на перекредитование, те же, что и при подаче заявки на обычный заем:

Плохая кредитная история. Клиенту, у которого есть просрочки или судебные иски по другим займам, будет сложно получить одобрение.

Низкий уровень дохода. Это важный показатель, который сравнивается с будущими расходами по новому кредиту. Если платеж будет составлять свыше 40% от заработка вместе с расходами по другим займам, в перекредитовании может быть отказано.

Недавно оформленный кредит. Перед подачей новой заявки стоит внести не менее 3-6 платежей по действующему кредиту.

Источник: www.vtb.ru

Что такое рефинансирование кредита

Если рефинансировать кредит, то можно сэкономить на ежемесячных платежах. Рассказываем, что это такое, в каких случаях и сколько можно сэкономить с помощью перекредитования и как это сделать.

В 2020 году, по данным Райффайзенбанка, 88 % россиян хотя бы раз брали кредиты или пользовались кредитными картами. По данным Банка России, почти 13 млн человек имеют более одного кредита.

Что такое рефинансирование

Рефинансирование ― это оформление нового займа с целью закрыть текущие. Это делают для того, чтобы снизить финансовую нагрузку: получить более выгодную процентную ставку, продлить срок кредитования и за счет этого снизить ежемесячный платеж. Рефинансировать можно потребительские кредиты, автокредиты, ипотеку, долги по кредитным картам. Некоторые банки рефинансируют даже долги по дебетовым картам с овердрафтом. Получить рефинансирование можно в том же банке, где оформлен текущий кредит, или в любом другом.

Рефинансирование выгодно как заемщикам, так и банкам. Для одних это возможность получить более выгодные условия погашения долга, а для вторых ― извлечь прибыль. При перекредитовании сторонних кредитов банк получает новых клиентов. А при рефинансировании своих — сохраняет клиента и страхует себя от возможных просрочек по выплатам.

В каких случаях рефинансирование выгодно

Рефинансирование кредита имеет смысл, если:

- Кредит оформлен на большой срок и до его погашения осталось больше года. В противном случае выгода на платежах может оказаться не столь заметной из-за расходов на переоформление займа.

- Нужно объединить несколько кредитов в один и сделать погашение займа удобным. Например, у Владимира есть три кредита в разных банках: автокредит и два потребительских займа. По каждому из них своя дата платежа. Он вынужден заранее рассчитывать свои траты, чтобы своевременно вносить платежи. Владимир перенес все займы в один банк. В итоге сэкономил на размере ежемесячного платежа, а платить стало удобнее — только один раз в месяц.

- Есть долги по кредитной карте. Обычно процентная ставка по ним выше, чем у других кредитных продуктов. Поэтому если закрыть долги по карте с помощью перекредитования, то можно сэкономить.

- Нужно изменить валюту долга. Например, кредит был оформлен в долларах из-за того, что зарплата была привязана к этой валюте. Но после смены работы зарплата стала рублевой, и инфляция сделала платежи дорогими.

Чем рефинансирование отличается от реструктуризации

Иногда рефинансирование путают с реструктуризацией. При рефинансировании просто заключается новый кредитный договор, даже если делать это в том же банке.

А реструктуризация — это изменение условий текущего кредитного договора. Обычно реструктуризация связана с тяжелой финансовой ситуацией заемщика и риском, что он вообще не сможет закрыть задолженность. В этом случае банк может пойти навстречу и снизить размер платежа или процентную ставку на определенное время либо не взыскивать штрафы за просрочки.

Пример. Наталья оформила потребительский кредит на 3 года. Первые 6 месяцев она вносила платежи своевременно и в полном объеме. Затем ее доходы сократились, и выплата долга стала непосильной. Она обратилась с просьбой о реструктуризации.

Банк пошел навстречу и снизил процентную ставку на 2 месяца. За это время Наталья восстановила прежний уровень дохода и стала платить на прежних условиях.

Когда рефинансировать невыгодно

Рефинансирование имеет смысл, если изначально сумма кредита была большой, ставка по договору проигрывает текущим предложениям на рынке, а до погашения задолженности осталось больше половины срока. Основной смысл такой операции — снижение долговой нагрузки, но в некоторых случаях оно может быть невыгодно.

Перед подачей заявки нужно рассчитать, сколько денег это вам сэкономит и насколько это целесообразно. Если ошибиться в расчетах, то время и силы будут потрачены, а экономия окажется ниже, чем ожидалось. Поэтому:

- Узнайте новые условия по ставке и сумму переплаты по остатку задолженности. Это нужно, чтобы понять, какую экономию в итоге принесет перекредитование.

- Рассчитайте дополнительные затраты при оформлении — иногда они перекрывают выгоду. Рефинансирование — это новый кредит, поэтому у вас будут расходы:

- оценка недвижимости в случае ипотеки — стоимость зависит от региона. Например, в Казани такая услуга стоит от 1500 до 10 000 ₽;

- повышенный процент в период переоформления залога — обычно это плюс 2 п. п. к новой ставке;

- госпошлина за регистрацию залога при ипотеке — 1000 ₽;

- новая страховка — ее стоимость зависит от банка, в другом банке она может оказаться дороже. При расчете выгоды нужно учитывать разницу в страховых взносах за весь срок кредитования;

- переоформление залога в случае рефинансирования автокредита — придется оплатить 600 ₽ в качестве нотариального тарифа и услуги нотариуса, стоимость которых зависит от региона. Например, в Санкт-Петербурге ставка составляет 170 ₽ за каждую страницу уведомления о залоге авто.

Все эти траты могут снизить экономию на выплатах по кредиту.

- Не стоит рефинансировать кредит, если платить по нему осталось несколько месяцев.

Чтобы правильно оценить выгоду, посмотрите примеры в нашей статье об ошибках заемщиков при рефинансировании.

Сколько можно сэкономить

Рефинансирование может оказаться довольно выгодным. Важно правильно оценить новые условия и рассчитать преимущества. Рассмотрим пример.

В апреле 2020 года Александр взял потребительский кредит без обеспечения — 300 000 ₽ под 9 % годовых на 5 лет. Ежемесячный платеж составил 6228 ₽. В сентябре 2021 года он рефинансировался под 5 % годовых в другом банке.

По старому кредиту за 5 лет Александр заплатил бы: 6228 ₽ × 60 мес. = 373 680 ₽.

На момент подачи заявки, с апреля 2020 года по август 2021 года, он заплатил: 17 платежей × 6228 ₽ = 105 876 ₽. Остаток основного долга, по калькулятору банка, составил 228 170 ₽.

Поскольку при рефинансировании кредит гасится досрочно, то проценты по остатку долга платить не нужно. Александр оформил новый кредит на сумму остатка по основному долгу со ставкой 5 % на 4 года. Ежемесячный платеж составил 5255 ₽.

По новому кредиту он заплатил: 5255 ₽ × 48 мес. = 252 240 ₽.

373 680 ₽ – (105 876 ₽ + 252 240 ₽) = 15 564 ₽.

А ежемесячный платеж снизился на 973 ₽.

Дополнительных расходов не потребовалось.

Каковы условия рефинансирования кредита

Рефинансирование — это обычный кредит, поэтому банки предъявляют к потенциальным заемщикам стандартные требования. Обычно это:

- возраст от 21 года до 65 лет, но некоторые банки рефинансируют кредиты и с 18 лет;

- российское гражданство;

- регистрация в регионе присутствия банка;

- трудовой стаж на текущем месте работы от трех месяцев;

- доход, который позволит выполнять обязательства по кредиту. Обычно максимальный процент платежа по отношению к ежемесячному доходу составляет 35–40 %. Если порог будет превышен, то в рефинансировании, скорее всего, откажут.

В каких случаях оформить рефинансирование не получится

Оформить рефинансирование не получится, если:

- по текущему кредиту, который вы собираетесь рефинансировать, есть просрочки платежей на протяжении последнего полугода;

- у вас плохая кредитная история. Например, если вы допускали просрочки по обязательным платежам, то, скорее всего, получите отказ в рефинансировании. В кредитной истории отражаются не только просрочки по кредитам, но и долги по коммунальным платежам (ст. 4 Федерального закона от 30.12.2004 № 218-ФЗ);

- вы не соответствуете требованиям по уровню дохода, возрасту, трудовому стажу. Требования могут отличаться, но вряд ли кто-то одобрит рефинансирование человеку, который месяц назад сменил работу;

- вы предоставили недостоверные данные в заявке на кредит. Например, указали размер дохода, который не соответствует действительности. В этом случае вам, скорее всего, откажут;

- уже было одно рефинансирование этого кредита. Это касается потребительских — обычно банки не рефинансируют их повторно. А вот с ипотекой перекредитование возможно. Мы подробно рассказывали об этом на R-Media в статье «Сколько раз можно рефинансировать ипотеку».

Как рефинансировать кредит

- Изучите предложения банков — они могут отличаться по условиям предоставления средств и требованиям к заемщикам. В одном банке выгоднее ставка, но высокие требования к уровню доходов и стажу, в другом — наоборот. Например, в Райффайзенбанке можно получить до 3 млн ₽ на рефинансирование на срок до 7лет под 4,99 % годовых.

- Подайте заявку в банк с выгодными для вас условиями. Это можно сделать на сайте или в мобильном приложении.

Нужно указать Ф. И. О., телефон и электронную почту и ввести код подтверждения, который в течение минуты придет по СМС

Далее — заполнить заявку: указать паспортные данные, информацию о месте работы и уровне своих доходов и доходов супруга

- В случае одобрения деньги можно получить в отделении или курьер бесплатно доставит банковскую карту по удобному адресу.

Источник: www.raiffeisen-media.ru

Как понять, что пора делать рефинансирование кредита

Кредит можно сделать менее обременительным, уменьшив процентную ставку и ежемесячную сумму платежа. Такая возможность появилась потому, что Центробанк снижает ключевую ставку — ту, по которой он кредитует коммерческие банки. Чем ниже ставка для банка, тем ниже ставка для вас. Поэтому и дешевеют ипотека и потребительские кредиты. В декабре 2014 года ключевая ставка достигала 17% , а 9 февраля 2018 года упала до 7, 5% .

Если вы взяли кредит как раз в тот момент, когда ставки были максимальными, то сейчас можете рефинансировать его.

Что такое рефинансирование кредита

Рефинансирование — это получение нового кредита, чтобы погасить уже имеющийся. При этом новый кредит выдают на более выгодных условиях (снижается ставка). За счёт этого можно:

- Уменьшить ежемесячный платёж (с сохранением срока кредитования).

- Сократить срок кредитования (с сохранением кредитной нагрузки).

- Получить дополнительные средства к существующему кредиту (ежемесячный платёж не увеличится).

Не стоит путать рефинансирование и реструктуризацию — пересмотр условий существующего кредита. Рефинансирование нужно для того, чтобы сэкономить, реструктуризация — чтобы снизить кредитную нагрузку, если не можете отдавать долг. В первом случае вы можете обратиться в любой банк, во втором — только в тот, где брали кредит.

Рефинансировать можно сразу несколько кредитов. Например, у вас ипотека, автокредит и долг по кредитной карте. Их объединяют в один, делают общий платёж и одну ставку. Теперь вы платите только один раз за один кредит вместо нескольких платежей в разные банки. Какие-то банки рефинансируют до трёх кредитов, какие-то до пяти.

Всё зависит от условий.

Рефинансировать кредит можно в том же банке, где вы его брали, но есть вероятность, что вам откажут. Банку незачем снижать проценты по кредиту и терять прибыль. В этом случае рефинансируйте кредит в другом банке. Выбирайте тот, где вам предлагают лучшие условия.

Работает это так. Вы оставляете заявку на рефинансирование. Её одобряют, и новый банк перечисляет сумму вашего долга прежнему банку, в котором вы изначально взяли кредит. Вы пишете заявление о досрочном погашении в предыдущем банке, получаете справку о закрытии кредита и передаёте её новому банку. После этого платите кредит как обычно, только в другую кредитную организацию.

Какие кредиты рефинансируют

Рефинансировать можно любой кредит: потребительский, автокредит, ипотеку, кредитную карту, дебетовую карту с овердрафтом. Но не все банки предлагают такой выбор, какие-то работают только с потребительскими и автокредитами.

Есть ограничения по сумме, но у каждого банка свои условия. Не все банки рефинансируют валютные кредиты.

Банки рефинансируют только те кредиты, по которым регулярно платит заявитель. В услуге могут отказать, если вы опаздывали с платежами последние 6–12 месяцев.

Банк не хочет связываться с ненадёжными клиентами, которые будут задерживать платежи или вообще не платить. Поэтому у вас должна быть хорошая кредитная история.

Ещё одно требование: кредит должен быть не новым (вы взяли его как минимум полгода назад) и не должен заканчиваться в ближайшие 3–6 месяцев.

Когда нужно рефинансирование кредита

1. Если у вас несколько кредитов

Процедура рефинансирования сделает из нескольких кредитов один с единым платежом и единой процентной ставкой.

2. Если вы брали ипотеку под высокий процент

Раньше средняя ставка по ипотеке была 12–15% годовых, в октябре 2017 года она снизилась до 9,95%. В этом случае рефинансирование выгодно, потому что платить ещё долго и снижение ставки даже на 1,5% позволит вам экономить.

3. Если у вас валютная ипотека или валютный кредит

Из-за роста доллара и евро валютные кредиты вместо выгодных стали обременительными. С помощью рефинансирования можно снизить процентную ставку, уменьшить сумму ежемесячного платежа или сделать кредит рублёвым.

4. Если к имеющемуся кредиту вам нужны свободные средства

При рефинансировании кредита можно дополнительно попросить у банка определённую сумму. Как правило, это 50–100 тысяч рублей. Предполагается, что за счёт снижения ставки ежемесячный платёж не вырастет, хотя может увеличиться срок кредитования.

5. Если хотите уменьшить ежемесячный платёж, но готовы дольше выплачивать кредит

Это не лучшая мера: при увеличении срока кредитования вы выплатите банку больше процентов, а значит, переплатите. Но если понимаете, что вам тяжело выплачивать кредит, можете рефинансировать его: процентная ставка будет ниже, ежемесячный платёж уменьшится, а срок выплаты увеличится.

На что надо обратить внимание

Если вы выплатили большую часть кредита, то рефинансировать его не стоит. Даже если у вас уменьшится ставка по кредиту, скорее всего, вы будете не в выигрыше.

Всё потому, что сначала выплачиваются проценты по кредиту, а только потом основная сумма. Если рефинансируете кредит, то снова будете платить проценты, вместо того чтобы отдавать основной долг.

Если вы брали кредит на пять лет и вам осталось платить 1,5–2 года, рефинансировать его не стоит.

При рефинансировании ипотеки в новом банке появляются дополнительные расходы: на оценку недвижимости, на справки из БТИ и домовой книги, на оплату услуг нотариуса.

Дополнительные траты возникнут и при перестраховании. Если рефинансируете ипотеку или автокредит в другом банке, нужно будет оформить новую страховку или продлить старую (если у вашей страховой компании есть аккредитация в новом банке). Сумма страховки может увеличиться на несколько тысяч в месяц, а значит, выгода от рефинансирования уменьшится или вовсе исчезнет.

Прежде чем воспользоваться рефинансированием, просчитайте выплаты по кредиту под новый процент с учётом дополнительных расходов.

Если рефинансировать кредит в том же банке, который его выдал, расходы будут меньше. Поэтому, если ваш банк откажет вам в перекредитовании, получите одобрение в другой кредитной организации. С этим решением снова идите в ваш банк и вновь просите рефинансировать кредит. Это покажет серьёзность ваших намерений, и услугу могут одобрить. В противном случае банк потеряет клиента, а это ему невыгодно.

Также имейте в виду, что при рефинансировании может увеличиться срок кредитования. Чем он больше, тем хуже для вас. За семь лет вы выплатите больше процентов, чем за пять, даже если по первому кредиту ставка будет ниже.

Если рефинансируете кредит, лучше сохранять ежемесячные платежи на прежнем уровне: так вы сократите срок кредитования и выплатите банку меньше процентов, а также быстрее избавитесь от кредита.

Прежде чем оформить рефинансирование, уточните детали: есть ли комиссия за рефинансирование, за перевод средств из нового банка в старый банк, штраф за досрочное погашение кредита в старом банке.

Например, если вы оформляете рефинансирование, чтобы закрыть пять кредитов в разных банках, то с вас пять раз могут взять комиссию за перевод денег или пять раз оштрафовать за досрочное погашение.

Как рассчитать, выгодно ли рефинансирование кредита

Точные цифры вы получите только в отделении банка, подав заявку на рефинансирование. Примерные данные можно получить с помощью онлайн-калькуляторов.

Допустим, вы взяли 500 000 рублей на три года под 24% годовых, схема расчёта — аннуитетная (одинаковая сумма платежей каждый месяц). За три года вы бы отдали банку 706 191 рубль.

После года выплат вы решили рефинансировать этот кредит (12 платежей уже перечислено, за год вы отдали банку 235 392 рубля, остаток долга — 371 024 рубля). Для этой суммы нужно рассчитать рефинансирование.

Банк Х предлагает вам рефинансирование под 19% годовых на два года. Вводим эти данные в калькулятор. Ежемесячный платёж уменьшится с 19 616 рублей до 18 651 рубля. За два года вы выплатите по новому кредиту 447 629 рублей.

До этого вы уже выплатили прежнему банку 235 392 рубля. Получается, что в общей сложности вы отдадите 683 021 рубль. Если бы платили по старому кредиту, то отдали бы 706 191 рубль. Итого выгода составит 21 170 рублей.

Это выгода без учёта возможных комиссий и дополнительных расходов. О них нужно узнавать в банке.

Какие документы понадобятся

Для рефинансирования кредита в новом банке нужно собрать стандартный пакет документов:

- Паспорт.

- Второй документ, удостоверяющий личность (ИНН, СНИЛС, загранпаспорт, водительское удостоверение, дебетовая или кредитная карта любого банка, полис ОМС).

- Справка о доходах 2-НДФЛ.

- Кредитный договор.

- Заявление.

Банк может потребовать дополнительные справки для подтверждения информации.

Итоги

Рефинансирование — хорошая банковская услуга. С её помощью можно сэкономить и выплатить банку меньше, но важно грамотно ей пользоваться.

- Ипотеку выгодно рефинансировать, если ставка будет меньше хотя бы на 1,5%.

- Рефинансируйте только те кредиты, по которым ещё не выплатили большую часть процентов.

- Старайтесь не увеличивать срок кредитования: в месяц платить будете меньше, но в итоге отдадите банку больше.

- Обязательно рассчитывайте рефинансирование кредитов с учётом дополнительных расходов и комиссий.

Источник: lifehacker.ru