В 21 веке, где ни одного программиста не удивишь теннисным столом, PS5 и ящиком снеков в офисе, нужно задумываться о новых способах мотивации. Ни один стартап не может позволить себе конкурировать с зарплатами талантливых сотрудников, в том числе программистов, гигантов технологического рынка.

Чтобы заинтересовать сотрудника в свой проект, чтобы он также как и владелец переживал за развитие компании — нужно делиться. Делиться временем. Делиться хорошим вознаграждением за проделанную работу. И делиться акциями или правильнее «опционами на акции». За время и деньги все понятно.

С опционами разберемся.

Опцион дает возможность сотруднику получить предложение на покупку части компании через опционы на обыкновенные акции по низкой цене. Если компания успешна, сотрудник может продать акции по более высокой цене.

Проще говоря, опционы или как принято называть «Опционные программы»- это вознаграждения сотрудников. Используются как инструмент мотивации персонала, популярны в мировой практике, особенно в США, но с каждым годом в странах СНГ об этом инструменте хотят знать все больше.

Опционы для мотивации сотрудников

Как опционы работают в США

В США опционные программы не теряют своей популярности, ведь помимо мотивации сотрудников есть ещё несколько плюсов. Во-первых, выделение опционного пула зачастую является требованием инвесторов. Так американские инвесторы могут быть уверены, что все талантливые сотрудники компании смотрят в одну сторону, заинтересованы остаться и развивать компанию.

Во-вторых, в отношении акций, выкупленных по опционам, действует выгодный режим налогообложения.

Оформление опционного соглашения на акции (stock option agreement) в компании США

Stock option agreement состоит из четырех основных документов:

Stock Option Plan (план опционов на акции). Основной документ компании по выпуску опционов на акции. Содержит условия предоставления опционов, включая цену покупки и любые ограничения.

Individual Stock Option Agreement (соглашение об индивидуальном опционе на акции). Индивидуальный контракт между компанией и опционером. Указывается количество опционов, на которые сотрудник имеет право, типы предоставленных опционов, график перехода прав и другие условия выдачи для конкретного сотрудника.

Exercise Agreement (соглашение об исполнении). Подробно описываются условия, на которых сотрудники могут использовать опционы.

Notice of Stock Option Grant (уведомление о предоставлении опциона на акции). Может не включаться в общие документы, уведомление о предоставлении опциона на акции обычно также включается в соглашение об опционе на акции.

Наделение правами на акции называется вестингом (vesting). Сотрудник не сразу получает все акции, их приобретение растянуто во времени в соответствии с графиком (vesting schedule). Чем дольше работает держатель опциона, тем на большее количество акций он может претендовать.

Что такое опционы в стартапе? Памятка для сотрудника и работодателя

Стандартный график вестинга составляет 4 года. В первый год не предусмотрена выдача акций — клифф (cliff). По завершению клиффа предоставляется право на 25% от пула всех акций по опциону. Дальше оставшиеся 75% распределяются на равные доли и выдаются раз в квартал. Но такой график не является обязательным, каждая компания может составить свой график вестинга.

Основным недостатком опционов на акции для компании является возможное размывание капитала других акционеров, когда сотрудники используют опционы на акции.

Инвесторы знают это и часто просят стартапы организовать довольно большой пул опционов перед их вложением. Если это сделать перед инвестированием это не приведет к разводнению инвесторов.

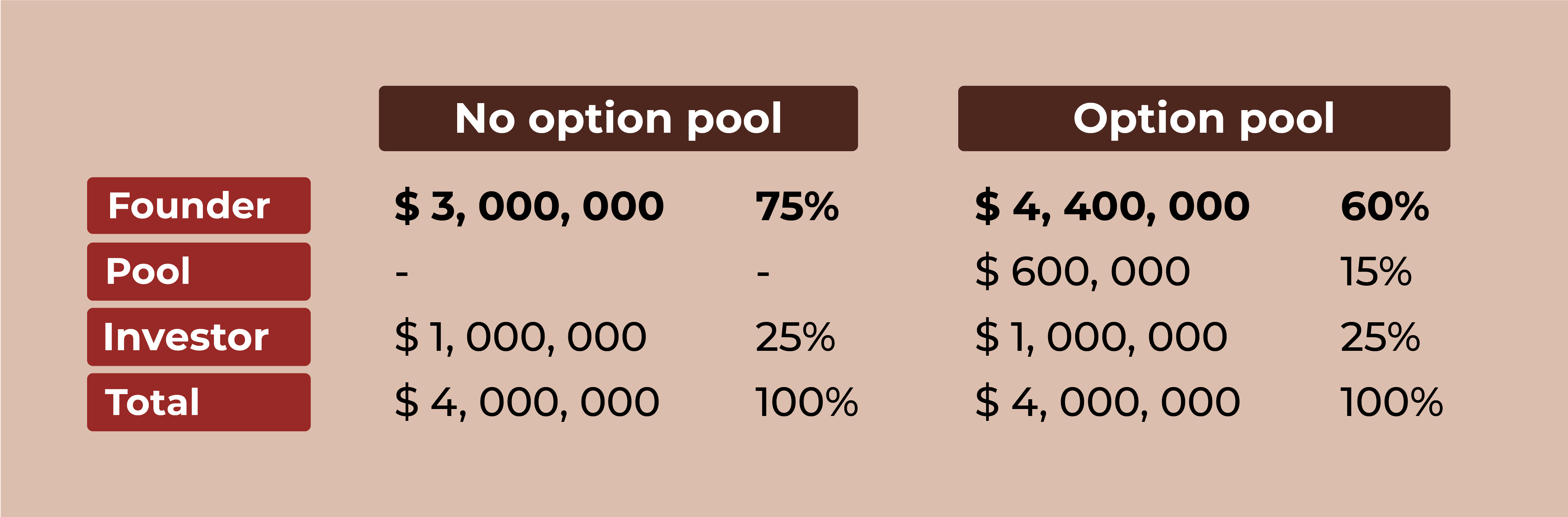

В таблице показана разница между инвестициями в 1 миллион долларов при оценке до 3 миллионов долларов и без пула опционов и при такой же инвестиции с 15% пулом опционов, установленным до инвестирования.

Очень популярный вопрос, чем отличаются опционы от премий.

Для сотрудников основным недостатком опционов в частной компании по сравнению с денежными премиями является отсутствие ликвидности. Пока компания не создаст открытый рынок для своих акций или не будет приобретена, опционы не будут эквивалентом денежным выплатам. И если компания не станет больше и ее акции не станут более ценными, опционы в конечном итоге могут оказаться бесполезными. В этом и есть одно из главных отличий между премиями и опционами. Где больше плюсов, можете сделать вывод сами.

Большие корпорации Google, Microsoft, Skype и другие, которые могут себе позволить и большие зарплаты и огромные премии и самые лучшие поощрения для талантливых и ключевых сотрудников, предоставляют и опционы, но каждая компания делает это по своему красиво.

В Microsoft действовала программа на базе опционов для сотрудников. В 2017 году было принято решение ввести новую программу для сотрудников Restricted Stock Units (ограниченные акции). Скорее всего, это было вызвано разочарованием среди работников, чьи опционы не имеют особой ценности, потому что лежащие в их основе акции никогда не росли в цене.

Сотрудникам предоставляются реальные акции, а не просто возможность их приобретения. Уловка состоит в том, что акции не могут быть проданы (отсюда и название «ограниченные акции»), и компания имеет право выкупить акции, если сотрудник не достиг определенных результатов на работе или уходит из компании в течении определенного времени. Например, компания имеет право выкупить 100% акций сотрудника, если сотрудник не остается в компании в течение одного года, 80%, если сотрудник не остается в компании в течение двух лет и так далее. С течением времени компания уже не сможет выкупить акции у сотрудника.

Как опционы работают в России

В опционной программе всеми известного банка «Тинькофф» участвуют как менеджеры высшего звена, так программисты, разработчики, аналитики, юристы, PR-специалисты и маркетологи. По последним данным, под их управлением находится акций более чем на $176 млн. Для поощрения сотрудников в группе «Тинькофф» зарезервировано свыше 5% всех акций. Программа акционирования в «Тинькофф» устроена таким образом, что работник получает акции пакетами в течение нескольких лет, а размер дивидендов зависит от выполнения группой годовых показателей. Совет директоров одобрил первую выплату промежуточных дивидендов за прошлый год на общую сумму приблизительно в $58,4 млн.

Опционы в России становятся все популярнее, вот и Яндекс и Ашан уже поделились со своими сотрудниками мотивацией, вот и Додо Пицца смотивировала топовых специалистов из Москвы отправиться в Сыктывкар для развития очередного ресторана. Но Российским законодательством не предусмотрены положения, четко регламентирующие опционную форму вознаграждения. Поэтому основные аспекты опционных схем мотивации описываются в трудовых или коллективных договорах или в отдельном документе, регламентирующем процедуры и правила в отношении выбранной программы вознаграждения, например в положении о премировании. А следовательно их стоит хорошо прописывать компаниям и еще лучше изучать сотрудникам.

Варианты оформления опционов для сотрудников

- Основатель делится частью своей доли с ценным сотрудником. В результате последний впадает в зависимость от акционера. Чтобы исправить положение, придётся поработать с документами. В договор между акционером и сотрудником необходимо внести дополнительные пункты регулирующие получения акций сотрудником. Такой договор не будет являться автоматическим для каждого сотрудника и с каждым сотрудником нужно заключать отдельный договор.

- Отложенный платёж. Основатели компании почти не получают 100% суммы сразу после её продажи. Это позволяет сохранить их интерес к дальнейшему развитию бизнеса или его интеграции в экосистему стратегического инвестора.

Применим только в случае Mhttps://habr.com/ru/companies/icon_partners/articles/543658/» target=»_blank»]habr.com[/mask_link]«Купил за $ 1 — продал за $ 100»: почему опционы выгодны всем и как их внедрить

Когда сотрудник получает долю в бизнесе, у него действительно появляется стимул прилагать максимум усилий для развития компании. Насколько это удобный инструмент мотивации и насколько он выгоден обеим сторонам — узнали у юристов. Специалисты юридической компании REVERA помогли разобраться с особенностями передачи прав и реализации опционов в компании. Ответы на самые важные вопросы — в материале.

— Опционы — это форма мотивации сотрудников компании, возможность предоставить им право при определенных обстоятельствах получить долю участия в компании. Обычно эта доля выражается в получении работником акций компании или права на участие в доле прибыли при успешной продаже бизнеса. Не всегда опцион предполагает получение реальных акций, но всегда его доходность связана с развитием бизнеса.

Когда работник получает долю в бизнесе в какой-либо форме, у него появляется мотивация вкладываться в развитие бизнеса как в свой собственный. Бизнес растет быстрее, поскольку больше людей напрямую в этом заинтересованы.

Ответим на наиболее распространенные вопросы сотрудников и собственников, связанные с внедрением системы опционов.

В чем выгода опционов для сотрудников?

При условии реализации опциона сотрудник может претендовать на следующие бенефиты:

1. Возможность продать акции/поучаствовать в получении прибыли, к примеру, в случае продажи бизнеса/его части или выхода на IPO, с определенной доходностью.

Так, на начальной стадии развития компании сотрудник может получить право на опционные 100 акций по $ 1. А через пару лет 1 акция этой компании уже будет стоить $ 100, и работник продаст свои опционные 100 акций по цене $ 10 000. Итого его доход составит $ 9900 минус налоги.

2. Возможность получать дивиденды, но это второстепенно, потому что:

- Во-первых, дивиденды (особенно в иностранных компаниях) распределяются, как правило, редко

- Во-вторых, процент доли работника и приходящихся на нее дивидендов не такой большой.

3. Возможность осуществлять контроль сотрудник чаще всего не получает. Потому что по рыночной практике опционные акции, как правило, не предполагают участие в принятии наиболее важных решений.

На какой стадии развития компании может быть введена опционная программа?

1. Часто к опционам прибегают стартапы, когда у компании еще недостаточно средств, чтобы привлечь дорогостоящих специалистов. На этой стадии развития компании у сотрудника больше всего шансов получить акции дешево, но и риски наиболее высоки (поскольку перспективы развития компании оценить очень сложно).

2. Более зрелые и совсем зрелые компании, которые продолжают расти, тоже часто вводят опционные программы. Ведь сотрудник в будущем (при условии дальнейшего роста компании) сможет продать акции с определенной доходностью. На этой стадии риски работника меньше, поскольку перспективность компании уже более ясна, но и стоимость получения акций сотрудником будет выше.

3. Даже компании, которые уже вышли на IPO, могут вводить опционные программы. В качестве бенефита для работника, к примеру, такие компании могут предлагать бесплатные акции при покупке определенного количества акций на бирже по рыночной стоимости.

Что представляет из себя опцион и что предусматривает?

С юридической стороны, опцион представляет из себя определенный набор документов, к основным из которых относятся:

- Сам опционный план (ESOP), где закреплены все условия опционной программы, принятые в компании

- Договор с конкретным сотрудником, где фиксируются отдельные условия для каждого работника: конкретное количество акций, график вестинга (vesting — об этом далее) и другое.

Как правило, в опционном плане и договоре предусматривают как минимум следующие условия:

1. Что именно получают сотрудники.

Реальные оборотоспособные акции или право поучаствовать в прибыли компании в будущем.

Как правило, это зависит от того, есть ли у бизнеса цель, чтобы конкретный работник стал полноценным участником бизнеса (принимал участие в решении вопросов), либо же мотивация работника должна быть исключительно денежной.

2. Условия для получения права на опционы.

Многие юрисдикции разрешают выдавать опционы не только работникам, но и подрядчикам.

Кроме того, вы можете установить любые критерии, по которым будете определять, какие работники могут участвовать в опционном плане. Например:

- Топ-менеджеры

- Работники, занимающие определенные позиции по достижении некоторого количества лет работы в компании

- Сотрудники, добившееся определенных результатов для компании

- И др.

3. Утверждение участников опционной программы.

Далее важно определить: в опционной программе участвуют все работники, которые соответствуют установленным критериям, либо на каждого конкретного работника требуется согласие руководства компании.

Первый вариант наиболее актуален для очень крупных компаний, где руководство не знает лично каждого работника.

4. Условия реализации опциона.

Важно понимать, что получение опциона и его реализация — это разные вещи. Так, получение опциона — это всего лишь заключение договора. А реализация — это уже фактическое получение работником акций/права на участие в прибыли.

Как правило, в момент заключения опционного договора сотрудник еще не получает акции, а только юридически фиксируется обязанность нанимателя предоставить работнику определенное договором количество акций в будущем при наступлении определенных договором условий (например, при выполнении KPI).

Это могут быть, к примеру, качественные показатели (достижение определенного плана продаж, прибыли, количество клиентов и т.д.) либо срок работы в компании, либо и то и другое.

5. Cliff и vesting.

Для того чтобы у сотрудника была мотивация дольше оставаться в компании, в опционном договоре устанавливается vesting. Vesting — это период, в течение которого работник наделяется правом реализовать опцион. Часто это можно делать по частям по мере наступления предусмотренных договором условий.

Стандартный срок vesting — 4 года, включая 1 год cliff (период от момента заключения опционного договора до момента, когда у сотрудника появляется право реализации первой части предоставленного ему опциона) и 3 года vesting.

Например. Вы пообещали работнику 4800 акций при условии 1 год cliff и 3 года vesting. Через год работник «получает» 25% акций, еще через год — еще 25% и так далее. Как правило, в течение vesting акции «предоставляются» раз в месяц/квартал (то есть по 1/12 от всех обещанных акций каждый месяц или по ¼ в квартал, соответственно). Через 4 года сотрудник сможет получить все 4800 акций.

Если человек уйдет из компании до истечения 4 лет, то, при условии выполнения KPI, сможет получить часть обещанных ему акций. Но только то количество, vesting которых уже наступил. Хотя предусмотреть, что работник утрачивает право на реализацию опциона при увольнении, тоже возможно.

Также есть такое понятие, как accelerated vesting, когда сотрудник может получить акции быстрее, чем было оговорено изначально. Для этого должен быть определенный триггер — чаще всего таким триггером выступает продажа компании.

Например. Установлен vesting 4 года, но вы договорились, что если продажа компании случится через 2 года, работник получит все акции быстрее. Для сотрудника это выгодно, так как у него есть мотивация работать лучше, чтобы компания быстрее привлекла инвестора.

Для инвестора же это не очень выгодно, поскольку он приходит в компанию и заинтересован, чтобы сотрудник оставался в ней работать, но так как последний уже получил причитающиеся ему по опциону акции в ускоренном порядке, то эта мотивация для него уже не работает — нужно выдавать новый опцион или выбирать иные меры по удержанию этого сотрудника.

6. Цена покупки акций.

Опцион не всегда означает, что работник получает акции бесплатно (как мы писали выше, мотивация заключается в другом).

Вариант бесплатной передачи либо по цене ниже рыночной возможен, но часто может повлечь негативные налоговые последствия как для работника, так и компании. Законодательство некоторых стран в принципе запрещает передавать акции по определенным типам опционов по цене ниже рыночной.

Самый оптимальный вариант — это передавать акции работнику по рыночной цене.

7. Можно ли продавать акции после их получения.

Бизнес заинтересован в том, чтобы контролировать состав своих акционеров, иначе в нем могут оказаться, к примеру, ваши конкуренты. По этой и другим причинам устанавливают определенные ограничения для работников по распоряжению акциями. Например:

- Продавать можно, но только с согласия компании, и у компании есть преимущественное право на выкуп всех передаваемых акций

- Продавать можно только при определенных обстоятельствах (к примеру, продажа компании)

- Продавать можно только по истечении определенного срока.

8. Что будет с акциями после увольнения.

Когда работник уходит из компании, собственники не всегда заинтересованы в том, чтобы в составе ее акционеров оставался человек, который отношения к бизнесу больше не имеет.

Поэтому вы можете предусмотреть, что в случае увольнения компания выкупает акции либо акции остаются у работника с учетом всех ограничений на продажу.

Все, о чем мы рассказали выше — это минимальный набор, который закладывается в опционное соглашение практически независимо от юрисдикции, но он может быть расширен до любого объема по вашему желанию.

Могут ли работники белорусских компаний участвовать в опционном плане иностранной компании?

Эта ситуация очень актуальна для белорусских компаний, у которых есть материнские иностранные компании. Часто материнская иностранная компания хочет распространить свой опционный план на работников из всех юрисдикций, в том числе Беларуси. Могут ли белорусские работники принять в нем участие?

Ответ: да, могут. Но необходимо убедиться, что предложенный иностранной компанией опционный план не противоречит белорусскому законодательству.

Например. Часто такие опционные планы предусматривают, что стоимость за приобретение акций будет удерживаться из заработной платы работника, но далеко не всегда это можно делать в соответствии с нормами белорусского права (есть ограничения по основаниям удержаний, их размеру и так далее).

Если же белорусский работник (или просто резидент Республики Беларусь) получил опцион от иностранной компании, после его реализации нужно помнить о соблюдении различных регуляторных требований. Самое основное из них — это, конечно же, уплата налогов. Налоговые последствия, как правило, возникают в момент получения дивидендов или продажи акций. Также могут возникнуть в момент приобретения акций (если работник получает акции бесплатно). В любом случае о приобретении акций иностранной компании работнику нужно уведомить налоговую инспекцию по месту жительства в течение 10 рабочих дней.

Может ли белорусская компания выдавать опционы своим сотрудникам?

Да, нормы, позволяющие это делать, в белорусском законодательстве есть. Так, резиденты ПВТ получили право выдавать опционы еще в 2018 году (п. 5.2 Декрета № 8 «О развитии цифровой экономики»). А с 2021 года прямые нормы, позволяющие передавать акции/доли работникам белорусских компаний, заработали и для нерезидентов ПВТ (ч. 7.8 статьи 76, статья 102 1 Закона «О хозяйственных обществах»).

Подробнее о предоставлении опционов работникам белорусских компаний можно почитать здесь.

- Как удерживать ключевых сотрудников? Пошаговая инструкция

- «Все стали зарабатывать больше и веселее» — зачем компании нужен «директор по счастью»

Источник: probusiness.io

Все об опционных программах для сотрудников в России

Договор и путеводители, которые ответят на вопросы по самому договору и психологическим аспектам его заключения.

Договор, путеводители по договору и психологическим аспектам

Включает консультацию

ОСТАВИТЬ ЗАЯВКУКто сталкивался с необходимостью внедрить опционную программу для ключевых сотрудников в российских реалиях знает не понаслышке, что это не так уж просто. Есть много экзотических вариантов, но вот классического ESOP по российскому праву никто не встречал. Вместе с тем выдача опционов является распространенной практикой за границей и важным инструментом мотивации лучших работников.

Столкнувшись с этим неоднократно, мы решили сделать типовую документацию для внедрения опционных программ в России. Сразу обращаем ваше внимание, что предлагаемые документы и схема – это предварительная концепция, которая будет обновляться, в том числе на основании ваших комментариев к этой статье. Поэтому добро пожаловать в комментарии, если у вас есть конструктивная критика.

Статья получилась большая, но мы хотели максимально подробно объяснить свою логику и сдвинуть с мертвого места тему, которая, по нашему мнению, действительно важна для развития предпринимательства. Если вам просто нужны документы, то вы можете их скачать по этим ссылкам:

- Опционная программы по российскому праву для ООО

- Опционная программы по американскому праву для C-corporation

Но лучше прочитайте всю статью, которая состоит из следующих разделов:

- Что такое опционные программы для сотрудников, и зачем они нужны

- Как работают опционные программы в США

- В чем сложности в России

- Новый вариант и его обоснование – с описанием преимуществ и недостатков

- Альтернативные варианты

1. Что такое опционные программы для ключевых сотрудников, и зачем они нужны

Даже если вы считаете, что это банальный вопрос, то не будет лишним упомянуть про основные драйверы популярности опционных программ.

Что такое опцион?

Вопреки распространенному заблуждению, опцион – это не акции в компании, а право купить эти акции по заранее фиксированной цене. Обычно это право должно быть реализовано в определенный срок, иначе оно прекращается.

Что такое опционная программа?

Опционная программа подразумевает, что компания выделила (зарезервировала) часть своих акций для выдачи опционов. Эта часть называется опционным пулом и учитывается при подсчете доли каждого акционера компании от общего количества выпущенных акций. Это удобно, потому что позволяет не пересчитывать доли каждый раз, когда выделяются новые опционы.

Наличие опционной программы также подразумевает, что она официально утверждена руководством компании, а не является продуктом спонтанной выдачи опционов различным лицам на разных условиях. Подробнее о том, какие действия нужно предпринять для официального учреждения опционной программы в США, читайте в следующем разделе.

Финансовое стимулирование работников

В мире, где роль талантов выходит на первое место, вовлеченные сотрудники – это самое важное конкурентное преимущество. Мало уже предоставлять красивый офис с полным холодильником и корпоративы за границей. Люди хотят иметь финансовую мотивацию.

Конкуренция с крупными корпорациями

Сложно конкурировать с крупными корпорациями только по размеру заработной платы. Ни один стартап не может себе позволить зарплаты, которые предлагают талантливым сотрудникам крупнейшие технологические компании. Это верно как для США, так и для любого другого рынка, в том числе и в России.

Поэтому в Кремниевой долине выдача опционов – это не просто дополнительная мотивация, а самая настоящая зарплата. Что объясняет тот факт, что размер опциона часто привязан к годовой зарплате и рассчитывается от ее размера.

Ownership Mentality