OPEX (от англ. Operating Expense, Operation Eхpenditure — «операционные затраты» или «операционные расходы») — повседневные траты компании на обеспечение её работы.

Это, например, оплата аренды помещений и коммунальные платежи, зарплата работников, транспортные расходы, закупка сырья и материалов, расходы на связь, обслуживание оборудования, банковское обслуживание, страхование, затраты на рекламу, покупка канцелярии и многое другое.

- в основном финансируются из доходов организации;

- чаще всего многоразовые, регулярные (от ежедневных до ежегодных);

- срок использования купленного/оплаченного — не более одного года;

- направлены не на развитие или расширение компании, а на поддержание её работы на текущем уровне.

Пример употребления на «Секрете»

«С помощью соединения «один ко многим» сервис от Visa призван сократить число необходимых для обработки платежа корреспондентских переводов и повысить скорость проведения расчётов. Благодаря этому компании получат возможность проводить платежи напрямую друг с другом, минуя «дорогостоящие процессы и географические барьеры». Такой механизм, в свою очередь, должен снизить операционные расходы юрлицам и предпринимателям, подчеркнули в Visa».

CAPEX — OPEX. КАКОЙ В НИХ СМЫСЛ?

(Из новости о том, что россиянам разрешили отправлять международные бизнес-платежи через платформу Visa.)

OPEX и CAPEX

OPEX (операционные расходы) и CAPEX (капитальные затраты — вложения в основные средства и нематериальные активы) составляют основные категории бизнес-расходов.

В зависимости от ряда условий одни и те же затраты можно признать или как OPEX, или как CAPEX.

Например, покупка запчастей. Если вы купили их много, одинаковых, недорогих и они требуют регулярной замены, то, скорее всего, это будет OPEX. Если речь идёт о двигателях — единичных, дорогих, которые могут проработать гораздо больше года, то их можно отнести и к CAPEX. Аналогичный выбор может быть при ремонте помещений, покупке мебели и др.

При принятии решения в каждом случае будет свой ориентир: на увеличение стоимости компании, повышение рентабельности или снижение налогов и т. п.

Нюансы

Компании стараются снизить OPEX, оптимизируя для этого текущие процессы, чтобы увеличить чистую прибыль при сохранении выручки. При этом хотя OPEX и приводит к уменьшению чистой прибыли, но в то же время уменьшается и размер налога на прибыль.

С точки зрения краткосрочного планирования OPEX всегда обходится дешевле (дешевле оплатить месяц/год аренды, чем купить).

Но на больших сроках регулярные расходы могут стать серьёзным обременением: деньги только тратятся, но активы компании не увеличиваются.

OPEX приоритетнее небольшим начинающим бизнесам, чтобы сэкономить средства для развития. Но при этом чем выше OPEX, тем выше и зависимость от других лиц — арендодателей, аутсорсеров.

Факт

OPEX будет у любого бизнеса, а вот CAPEX может отсутствовать (когда всё в аренде, на аутсорсе и т. п.).

Что такое операционные затраты предприятия (OPEX)? Разбираемся за 8 минут

Источник: secretmag.ru

Почему финансовые директора так хотят перевести капитальные расходы на ИТ в операционные

Современный бизнес строится по архитектуре микросервисов. Очень сильно упрощая, есть ещё некоторые сферы, которые до сих пор процедурные и написаны на старом добром C. Работает — не трогай. И есть современные коммерческие структуры, которые всё больше уходят в распределённые архитектуры. Примерно по тем же причинам, что и в разработке, — так гораздо быстрее делать большие проекты.

Следствие — несколько разные векторы у CFO и CIO. Выражается это в том, что ИТ-директор часто хочет принести всё «домой» и поставить стойку в офисе, а финансист не видит в этом решительно никакого смысла. И так уж получилось, что CIO косвенно подчиняется именно CFO, поэтому всё заканчивается переездом в облако.

Как написал kaichou в комментарии: «а потом, пару лет спустя, выясняется, что на облако в год тратится столько денег, сколько стоил весь собственный серверный парк». И эта ситуация вполне нормальна для финдиректора. Сейчас постараюсь объяснить, как он в такой ситуации мыслит.

Бюджетирование

Финдиректор управляет в компании потоками денег. Его задача — понимать, где деньги нужны больше всего, где-то их доставать и подавать их туда. Он в этой истории похож на маршрутизатор с функциями балансировщика.

Одна из особенностей его работы состоит в том, что он должен квантовать расходование средств по месяцам и годам (чаще всего могут быть и другие промежутки). То есть, например, он хочет знать, сколько стоит владение собственным серверным узлом. Для этого он берёт:

- Стоимость железа;

- Стоимость поддержки-ремонта-обслуживания;

- Стоимость денег, т. е. проценты по кредиту;

- Фонд оплаты труда админов (зарплата, отчисления в фонды, медстраховка и т. п.);

- Вспомогательные расходы (уборка, место в офисе для админов, их компьютеры и т. п.);

- Расходы на электричество и т. п., всякие погрузки и доставки.

Финдиректору эта стоимость владения нужна для того, чтобы заложить её в финансовую модель. В конечном итоге стоимость содержания собственной серверной какой-то малой долей войдёт в ту цену, которую платит клиент за услуги его компании или за его товар.

Естественно, он хочет полной предсказуемости. С его точки зрения, нужна довольно однозначная связь между расширением бизнеса или его сокращением и ростом или сокращением стоимости владения этой ИТ-частью. С его точки зрения (я утрирую), CIO выдаёт ему какие-то случайные, непредсказуемые числа каждый раз, когда наступает конкретная ситуация. И говорит что-то на эльфийском про изменения в нормативах, новые технологические тренды и необходимость что-то докупить сразу кучей.

Почему нужна предсказуемость?

Потому что, если не запланировать выделение денег на ИТ, их никто не предоставит. Их ещё надо где-то взять. То есть нужно за полгода-год знать, сколько будет потрачено. Точнее, знать, откуда эти деньги возьмутся и куда пойдут.

Обратите внимание: это в модели CAPEX, то есть капитальных расходов. Когда платится за что-то, чтобы оно стояло «дома», а не за услугу или подписку (я сейчас опять очень упрощаю).

Если же ему кто-то скажет, что «мы тратим на ИТ 5% от выручки в месяц», он начнёт тихо стонать от удовольствия. Связь очевидна и очень легко бюджетируется: получил выручку, забрал из неё 5%, отдал айтишникам. Не надо ничего предсказывать, не надо ничего квантовать. Ничего в этом месяце не заработали — ничего не отдали. Заработали в два раза больше — отдали в два раза больше.

Понятно, откуда берутся деньги.

На практике, конечно, работает не так. Можно знать точно стоимость в месяц без привязки к выручке. Её можно сокращать или наращивать, но отказаться можно только с закрытием бизнеса. Так что если ничего не заработали, то всё равно заплатили…

Если же надо платить за железо раз в 3 года, то это означает очень сложную модель накопления этих денег где-то внутри компании, причём по непонятным законам.

Почему непонятным, потому что есть ещё много вероятностей. Бизнес сам по себе непредсказуем: где-то может развиваться быстрее плана, где-то медленнее, где-то всё вообще не пойдёт. Предсказание расходов на ИТ превращается в море «вилок» и вероятностей, что означает необходимость резервировать дополнительные деньги и считать риски.

Понимаете, почему OPEX-модель с оплатой, как за SaaS, им очень нравится?

И речь даже не об удобстве, а о прямой выгоде. Дело не только в резервировании денег, но и в их стоимости. Разные деньги в разное время стоят по-разному.

Стоимость денег

Представьте ситуацию: есть потребность обновить серверную, но на это нет денег здесь и сейчас. Можно взять кредит (внутри группы компаний или в банке, неважно), а потом его постепенно выплачивать. Или можно пойти в облако и платить там помесячно примерно ту же сумму.

С точки зрения CFO, первый случай сложнее, потому что налагает на компанию обязательство. А по деньгам получается примерно одинаково, потому что, даже если облако дороже bare metal на эту стоимость переплаты по кредиту, оно всё равно выгоднее.

Обычно ситуация ещё отягчается тем, что есть собственная стоимость денег в компании: 1000 рублей в начале года может превратиться в 1090 рублей при ставке 9% годовых в банке либо в 1200 рублей, если эффективность компании по переработке денежного потока 120%. Обычно это так и есть, потому что иначе вместо бизнеса можно было бы класть деньги в банк. То есть ИТ всегда спорит по экономической эффективности с вложением денег в покупку товара (который можно обернуть) или с инвестициями, например, в производство.

Третья важная особенность — гибкость. Если планы поменяются, серверную нельзя разукомплектовать или платить за пол-админа. С OPEX-моделью всё проще: если услуга предоставляется снаружи или ещё как-то по подписке — сколько потребил, столько и оплатил. Важно это в случае сезонного бизнеса (на спаде очень тяжело доставать деньги и они дорогие). Поэтому платить много на пике и мало на спаде, но при этом переплачивать некоторую сумму итого за год может оказаться в разы выгоднее, чем платить один раз в год или даже платить равномерно по месяцам.

Гибкость — это ещё возможность масштабироваться. Если бизнес вдруг вырос, то у вас появляются четыре спецэффекта:

- Закупка относительно небольшой партии железа (что дороже обычного);

- Эффект лага на эту закупку (до 3 месяцев);

- Рост уровня «зоопарковости» (чаще всего это негомогенное железо);

- Потребность творчески перекраивать бюджет.

Итог

CFO хочет предсказуемости и видит картину с уровня компании в целом. CIO хочет экономии и контроля, и часто в глобальной перспективе это оказывается не самой экономически обоснованной стратегией (в случае частых изменений на рынке). CFO или CEO стараются нагрузить CIO ещё и необходимостью хорошо разбираться в финансах как раз для решения вопросов с «разными векторами».

Итог — CIO начинают считать всё более детально, с учётом стоимости денег, правильной амортизации и всех сопутствующих расходов. Современный результат — «микросервисная» организация бизнеса, где каждый отдельный кусок функциональности может быть заменён, масштабирован или отключён по потребностям. Это пока лучшие практики именно для быстроменяющихся рынков (а в последние 20 лет почти все рынки такие из-за прогресса ИТ).

Надеюсь, теперь я ответил на вопрос про то, почему CFO часто поступают не так, как видится с точки зрения ИТ.

Вот здесь мои коллеги рассказывали про то, кому не надо идти в облака, а тут — про мифы миграции. Поэтому есть ещё вопросы с банальным страхом и нежеланием принятия новых технологий.

И всё это выше никоим образом не исключает банальные ошибки, человеческий фактор и др.

- Блог компании Группа Т1

- IT-инфраструктура

- Виртуализация

Источник: habr.com

Что такое OPEX, как рассчитываются операционные расходы на практике

Для успешного развития бизнеса требуется учитывать не только доходы, но и затраты. Расходы делятся на единоразовые и постоянные.

Часто они предполагают закупку нового оборудования, расширение продукции. Предприниматели давно оперируют такими терминами как OPEX и CAPEX, чтобы понять о чем речь, рекомендуется ознакомиться с некоторыми особенностями.

- Что такое OPEX (операционные расходы, operational expenditure) – общая информация

- CAPEX и OPEX – разница

- Почему для инвестора важно учитывать OPEX

- Как изучить OPEX конкретной компании, где найти и на что обратить внимание

- Формула расчета

Что такое OPEX (операционные расходы, operational expenditure) – общая информация

- оплата за аренду помещения/оборудования;

- начисление зарплаты сотрудникам;

- закупка сырья;

- страховые выплаты, налогообложение;

- оплата коммунальных услуг, прочие операционные расходы.

Дополнительно к OPEX относят оплату услуг специалистов по аутсортингу. Например, это могут быть юристы, программисты. В отличие от CapEx, операционные расходы подлежат полному вычитанию из доходной части конкретного периода, что обусловлено регулярным характером.

CAPEX и OPEX – разница

- Показатели затрат. Как правило, платежки по капитальным расходам подразумевают существенные размеры, если сравнивать с OPEX.

- Периодичность совершаемых платежей. Важно понимать, что операционные расходы включают в себя ежемесячные перечисления, капитальные – раз в квартал, год.

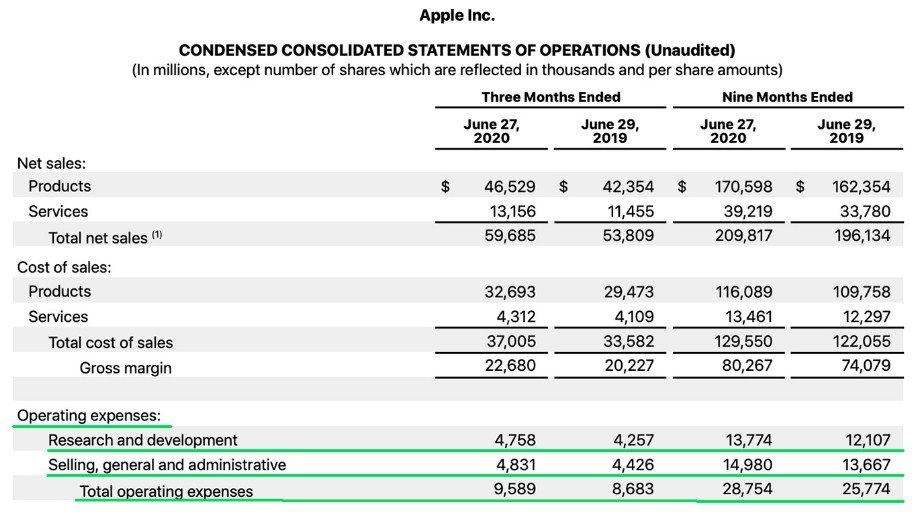

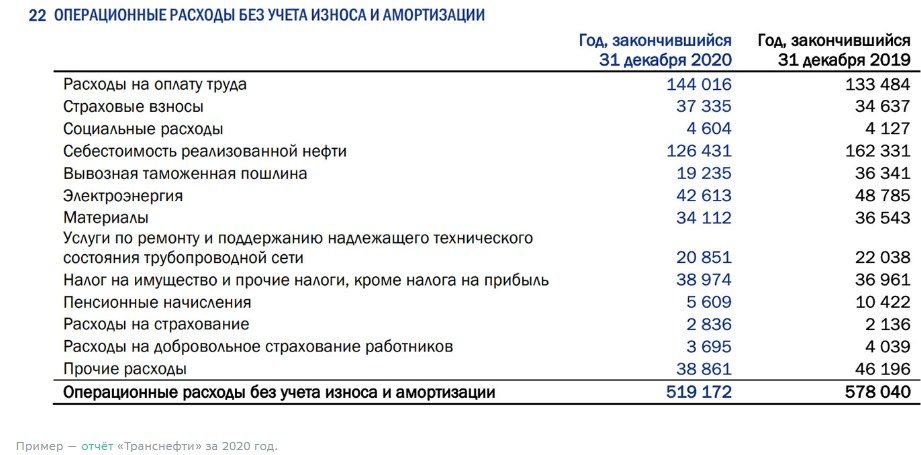

- Отображение в отчетности. Капитальные расходы планомерно переносятся на цену активов и дублируются в разделе баланса «Капитал и резервы». При этом Opex указывается в разделе «Отчет о прибыли и убытках».

Дополнительно отличия наблюдаются в источниках финансирования. Капитальные расходы финансируются из персонального капитала, целевого кредита либо инвестиций в частности. В случае операционных расходов – из сумм, которые поступили в результате выручки либо займа на пополнение оборотных средств.

Почему для инвестора важно учитывать OPEX

Владельцы любой компании заинтересованы в существенном снижении расходов с целью уменьшения размера налогообложения на прибыль. Однако инвестору требуется знать достоверную информацию о чистом операционном доходе. Поэтому операционные расходы это в первую очередь анализ данных в разрезе издержек.

Инвесторы рассматривают деятельность компании с точки зрения анализа краткосрочной части доходов и ее влияния на чистую прибыль. В результате, снижение коэффициента с одновременным ростом экономической выгоды указывает на положительную динамику развития предприятии.

Следовательно, возникает необходимость в изучении данных управленческой отчетности и приложения к бухгалтерскому балансу «Отчет о прибылях и убытках», где указаны реальные показатели доходов.

Как изучить OPEX конкретной компании, где найти и на что обратить внимание

- соотношение объемов выпускаемых и реализуемых товаров. Увеличение производственных мощностей и продаж гарантировано влечет рост переменных затрат, при этом уменьшаются издержки;

- суммарная величина операционного периода – минимальная продолжительность, чем она меньше, тем меньше затраты на погашение долговых обязательств, хранение продукции, природную убыль сырья в пределах компании;

- реальные показатели производительности труда сотрудников. От этого напрямую зависят расхода на выплату заработной платы;

- уровень износа производственных фондов.

- темпы роста цен на продукцию в стране;

- реальное положение дел на внутреннем рынке потребительских товаров и услуг;

- темпы увеличения ежемесячной арендной платы.

Необходимо также учитывать увеличение налоговых ставок, что автоматически влечет за собой повышение финансовой нагрузки на предприятие.

Формула расчета

Чтобы определить значение чистой части операционного дохода, требуется пользоваться формулой:

- ВП – валовая прибыль;

- ОР – операционные затраты.

- имеющаяся амортизация – включается в капитальные расходы;

- начисленные проценты по открытым кредитам.

Коэффициент операционных затрат определяется по формуле:

Полученное значение отображает реальный процент от полученной выручки, который направлен на организацию стабильной работы компании. Рост чистого дохода влечет за собой уменьшение Кор и одновременное повышение валовой прибыли.

Норма операционного дохода подразумевает под собой уровень доходности, отображающий выраженное процентное соотношение операционного дохода к прибыли компании. От НОД напрямую зависит финансовое положение и устойчивость предприятия в целом. Расчет осуществляется по формуле:

Ноп = ОД/ВПх100, в которой

ОД – операционный доход, предусматривающий разницу между реальной выручкой и операционными затратами.

Важно: операционный доход и выгода до начала вычета налогообложения не являются тождественными понятиями.

- оплата за офис (аренда) – 1,275 млн. руб.;

- плата за стоянку по договору аренды – 637 тыс. руб.;

- закупка запчастей на ТС – 450 тыс. руб.;

- з/п наемному персоналу – 6.45 млн. руб.;

- получение банковских услуг – 37.5 тыс. руб.;

- оплата сотовой связи – 412.5 тыс. руб.;

- прочие затраты – 525 тыс. руб.;

- валовая прибыль составляет 12 млн. руб.

Расчет осуществляется следующим образом:

ОД = 1.275 + 0.637 + 0.45 + 6.45 + 0.0375 + 0.4125 + 0.525 = 9.78 млн. руб.

На основании полученных данных осуществляется расчет коэффициента:

Кор = 9.78/12 = 81.5%.

В таком случае размер операционного дохода составляет: 21.78 млн руб. (9.78 + 12). Показатель нормы составляет 18.4% (21.78/12).

Следовательно, операционный доход установлен на уровне 18.4% от имеющейся валовой прибыли. Благодаря полученным данным можно с уверенностью говорить о том, что остальные 81.6% компания направляет на покрытие текущих затрат.

Справка: процесс изменения нормы дохода настоятельно рекомендуется отслеживать непосредственно в динамике. В случае увеличения показателя, можно смело говорить о стремительном росте рентабельности конкретного бизнеса.

Кроме того, норма уровня дохода напрямую зависит от сферы деятельности компании. В рассматриваемом примере показатель увеличивается не существенно, что обусловлено отсутствием возможности существования без операционных расходов. В результате эксперты указывают на то, что специфика работы считается основополагающим фактором, от которого требуется отталкиваться во время проведения расчетов.

Источник: articles.opexflow.com