Декларацию НДС сдают, чтобы отчитаться о налогооблагаемых операциях и рассчитать налог на добавленную стоимость к уплате. Отчитываться нужно ежеквартально.

Кто сдает отчетность по НДС

Отчет по налогу на добавленную стоимость обязателен не для всех, а только для его плательщиков. Нормативный порядок заполнения декларации по НДС в 2023 году определяет список отчитывающихся лиц (п. 1 ст. 143, п. 5 ст. 174, п. 1, 4 ст. 174.1):

- российские компании и предприниматели на общей системе налогообложения и ЕСХН;

- налоговые агенты по НДС, даже если они неплательщики налога;

- иностранные юрлица, которые обязаны отчитываться по НДС;

- импортеры;

- участники простого или инвестиционного товарищества, которые ведут его общие дела;

- концессионеры по концессионному соглашению (исключение — концессионеры на УСН, которые заключили инфраструктурные соглашения в малонаселенных пунктах);

- доверительные управляющие по договору доверительного управления.

Плательщики НДС, которые временно приостановили или вели неналогооблагаемую деятельность, все равно сдают отчет.

Видео инструкция заполнение налоговой декларации по НДС

В остальных случаях отчитываться по налогу на добавленную стоимость не надо. Но есть одно исключение: неплательщики и те, кто освобождены от уплаты НДС, формируют декларацию, если выставили контрагенту счет-фактуру с выделенным налогом на добавленную стоимость.

Отчитываться по НДС не надо, если:

- налогоплательщик работает на УСН или ПСН, не относится к налоговым агентам по НДС и не выставлял партнерам счет-фактуру с выделенным налогом (пп. 1 п. 5 ст. 173, п. 5 ст. 174, п. 2, 3 ст. 346.11, п. 11 ст. 346.43 НК РФ);

- плательщик освобожден от налога на добавленную стоимость, не является налоговым агентом и не выставлял счет-фактуру с выделенным НДС (ст. 145, 145.1 НК РФ);

- компания или ИП не вели деятельность, не перечисляли деньги с расчетных счетов и не выплачивали из кассы; вместо отчетности по НДС они сдают ЕУД — единую упрощенную декларацию (п. 2 ст. 80 НК РФ).

Сроки сдачи отчета в 2023 году

Это ежеквартальный отчет. Сдавать декларацию по налогу на добавленную стоимость надо до 25-го числа месяца после отчетного квартала. Если предельный срок сдачи выпадает на выходной или праздник, то дата отчетности переносится на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

С 2023 года налогоплательщики перечисляют НДС через единый налоговый платеж. В связи с этим меняются сроки уплаты налога на добавленную стоимость: заплатить нужно до 28-го числа. Сроки сдачи отчетности по НДС остались прежними.

В 2023 году надо отчитаться:

- за 4-й квартал 2023 г. — до 25.01.2023;

- за 1-й квартал 2023 г. — до 25.04.2023;

- за 2-й квартал — до 25.07.2023;

- за 3-й квартал — до 25.10.2023;

- за 4-й квартал — до 25.01.2024.

Предельный срок сдачи НДС за 2 квартал 2023 г. — 25.07.2023.

Форма декларации

Изменения в форму, применяемую с 1-го квартала 2023 года, технические. Большинство налогоплательщиков новшества в бланке декларации по налогу на добавленную стоимость не затрагивают.

НДС заполнение декларации

Правила подготовки отчета

Налогоплательщик не сможет заполнить декларацию по НДС в эксель или pdf, подписать электронной подписью и отправить по ТКС. Отчет сдают в территориальную налоговую инспекцию, в которой плательщик стоит на учете (п. 5 ст. 174 НК РФ). По правилам, декларацию подают в электронной форме.

Но есть исключения: на бумаге разрешают отчитаться налоговым агентам и иностранным компаниям — плательщикам «налога на Google». Налоговые агенты вправе подать отчет на бумаге, если одновременно выполняются условия (п. 3, 12 ст. 80, п. 5 ст. 174 НК РФ):

- они не платят НДС или освобождены от уплаты налога;

- не относятся к крупнейшим налогоплательщикам;

- не покупали сырые шкуры животных, макулатуру, металлолом, вторичный алюминий и его сплавы;

- не являются посредниками, которые выставляют счета-фактуры от своего имени;

- среднесписочная численность работников налогового агента за прошлый год — не больше 100 человек.

Все остальные сдают отчетность в электронном виде. Обычно декларацию заполняют в специализированной бухгалтерской программе, а затем передают в ИФНС через систему электронного документооборота. В пользовательской инструкции указано, как загрузить новую форму НДС за 2 квартал 2023 в 1С: перед заполнением отчета обновить программу, заполнить декларацию и передать через сервис 1С:Отчетность, если он подключен. Если нет, то выгрузите декларацию из 1С, подпишите электронной подписью и отправьте в инспекцию в программе отчетности по ТКС.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы заполнить декларацию по НДС за 2 кв. 2023 года.

Детальная инструкция по заполнению декларации по НДС в 2023 году

Приведем пошаговую инструкцию по декларации НДС для чайников в 2023 году:

Шаг 1. Оформляем титульный лист. В нем указываем:

Актуальный пример заполнения формы декларации по НДС за 2 квартал 2023 года, титульный лист.

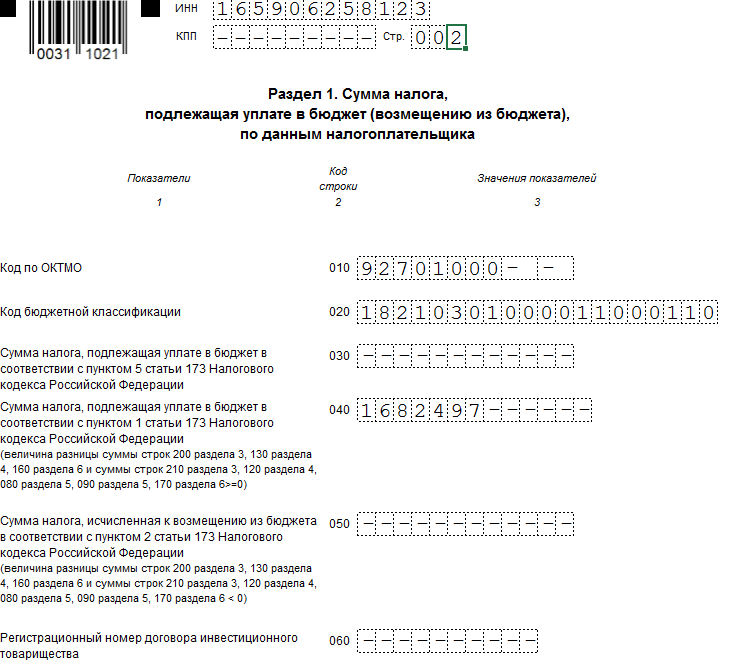

Шаг 2. Заполняем раздел 1. Эту часть заполняют все налогоплательщики и налоговые агенты. Даже если сдаете нулевую декларацию, то раздел 1 надо заполнить. В нем указывают код ОКТМО плательщика, КБК и сумму налога на добавленную стоимость к уплате или возмещению.

Шаг 3. Формируем раздел 2. Эту часть делают только налоговые агенты. Заполните, если в отчетном периоде арендовали муниципальное имущество, покупали товары у иностранной компании, которая не стоит на налоговом учете в России, и пр. Для каждой такой операции формируется отдельный лист раздела 2.

Шаг 4. Рассчитываем налог в разделе 3. Здесь отражаются все налогооблагаемые операции. Налоговики разъясняют, суммируется ли сумма уплаты в отчете по НДС за 2 квартал и за предыдущие периоды, — нет, отчет заполняется поквартально, а не нарастающим итогом.

В третьей части не учитывают:

- операции, которые облагают по нулевой ставке, — их показывают в разделах 4-6;

- необлагаемые операции — их отражают в разд. 7;

- операции, по которым выставили счет-фактуру с НДС, когда этого не надо делать, — их фиксируют в разд. 12.

Если за отчетный период отсутствовала деятельность и в разд. 3 нет показателей, то не включайте его в отчет.

Шаг 5. Заполняем раздел 4. В нем показываем операции, которые облагаются налогом на добавленную стоимость по ставке 0%. Эту часть включают в декларацию в том квартале, когда собрали документы для подтверждения нулевой ставки или согласовали с партнером изменение цены, возврат товаров.

Шаг 6. Формируем раздел 5. Его включают в декларацию, если в отчетном периоде появились права на вычеты по операциям с нулевой ставкой, а эти операции отразили в разд. 4 или 6 в предыдущих кварталах.

Шаг 7. Оформляем раздел 6. Его надо заполнить, если не собрали пакет документов для подтверждения нулевой ставки в установленный срок. В таком случае придется уточнить декларацию за квартал, в котором отгрузили товары, выполнили работы или оказали услуги. И заполните разд. 6 в декларации за квартал, в котором согласовали с контрагентом изменение цен, возврат.

Шаг 8. Заполняем раздел 7. Его формируют, если в отчетном квартале проводили операции:

- которые освобождены от НДС (ст. 149 НК РФ);

- которые не признаются объектом налогообложения по налогу на добавленную стоимость (п. 2 ст. 146 НК РФ);

- которые осуществляли не на территории России.

Кроме того, в разд. 7 отражаются авансы на поставку товаров с длительным производственным циклом, на которые не начисляется налог.

Шаг 9. Заполняем раздел 8. Обычно эта часть заполняется автоматически по сведениям, перенесенным из книги покупок. В разд. 8 отражаем налоговые вычеты, которые заявили в отчетном квартале. В этой части приводятся сведения по каждому счету-фактуре, которые зарегистрировали в книге покупок. И в итоге выводят общую сумму к вычету за квартал.

А если оформляли дополнительные листы к книге покупок, то заполните приложение 1 к разд. 8.

Шаг 10. Формируем раздел 9. Он тоже заполняется автоматически по информации из книги продаж. Эту часть сдают плательщики и налоговые агенты по НДС, которые начислили в отчетном периоде налог. Если к книге продаж оформлялись дополнительные листы, то сформируйте приложение 1 к разд. 9.

Шаг 11. Оформляем раздел 10. Он нужен, если выставляли счета-фактуры по посреднической деятельности. Сведения переносятся из части I журнала учета полученных и выставленных СЧФ.

Шаг 12. Заполняем раздел 11. По аналогии с разд. 10, его заполняют, если получали счета-фактуры по посреднической деятельности. Информацию переносят из части II журнала.

Шаг 13. Формируем раздел 12. Он обязателен для отчитывающихся лиц, которые выставили покупателям счета-фактуры с выделенным налогом на добавленную стоимость, если:

- операция не облагается налогом;

- налогоплательщик освобожден от НДС;

- организация или ИП является неплательщиком налога.

Штраф за непредоставление декларации

Если не сдали в срок налоговую декларацию по налогу на добавленную стоимость за 2 квартал 2023 г., то придется заплатить штраф — 5% от неуплаченной суммы налога (п. 1 ст. 119 НК РФ). Установлены минимальный и максимальный штрафы:

- минимум — 1000 рублей;

- максимум — 30% от не уплаченного вовремя налога.

Вот как рассчитывают штраф:

- Определяют количество полных и неполных месяцев со дня окончания подачи отчета.

- Рассчитывают сумму по декларации, которую не заплатили в срок.

Поскольку НДС платят в течение трех месяцев тремя равными частями в течение следующего периода, штраф рассчитывают только с той части неуплаченного налога, срок перечисления которого уже прошел (п. 1 ст. 174 НК РФ). Напоминаем, новый срок оплаты налога на добавленную стоимость — 28-ое число каждого месяца квартала, следующего после отчетного.

Если заплатили НДС вовремя, но опоздали с предоставлением декларации, вас оштрафуют по минимальной ставке, то есть на 1000 рублей (п. 18 Постановления пленума ВАС РФ № 57 от 30.07.2013, письмо ФНС № СА-4-7/16692 от 22.08.2014). Такой же штраф назначат и за просроченный нулевой отчет, и за декларацию с возмещением НДС. Придется заплатить 1000 рублей и в том случае, если на дату срока оплаты налога образовалась переплата: она покроет долг, который подлежит к уплате по декларации.

Источник: clubtk.ru

Декларация по НДС для ИП на ОСНО

Декларацию по НДС сдают все налогоплательщики на ОСНО независимо от статуса — организация или ИП. В статье разберем, когда ИП становится плательщиком НДС, дадим пошаговый алгоритм заполнения отчета и приведем образец для скачивания.

Оглавление Скрыть

- Когда ИП обязан заплатить НДС

- Как и когда ИП сдавать декларацию

- Основные правила заполнения декларации

- Образец заполнения декларации по НДС для ИП на ОСНО

- Что будет, если вовремя не сдавать отчет по НДС

Когда ИП обязан заплатить НДС

Государство обязывает заполнять и сдавать отчетность по НДС, если:

- предприниматель выбрал общую систему налогообложения и платит налог на добавленную стоимость. Об этом говорится в п.1 ст.168 НК РФ;

- бизнесмен стал налоговым агентом. Налоговый агент по НДС — ИП или организация, который приобретает товары(работы, услуги) у иностранных компаний, работающих на территории РФ и не зарегистрированных в ФНС. Или арендует государственное или муниципальное имущество у госорганов, а также продает конфискованное имущество и ценности, которые перешли к государству;

- ИП на спецрежиме, который выставил счет-фактуру с выделенным НДС. Те, кто находится на спецрежиме — УСН, ЕНВД и ПСН, освобождены от уплаты налога и выставления счетов-фактур. Но если спецрежимник все-таки выписал счет-фактуру и выделил в ней НДС, по итогам квартала он должен заплатить эту сумму в бюджет, а также заполнить и сдать декларацию.

Предприниматель может получить освобождение от НДС на 12 месяцев по статье 145 НК РФ, если его выручка за последние три календарных месяца не превысила 2 млн рублей. Для этого ему нужно предоставить подтверждающие документы: выписку из КУДиР, и книги продаж.

Как и когда ИП сдавать декларацию

Индивидуальный предприниматель сдает декларацию по налогу на добавленную стоимость до 25 числа следующего квартала (п. 1 ст. 174, ст. 163 НК). Если дата сдачи попала на выходной или праздничный день, она переносится на первый рабочий день.

Для перечисления налога ИП на ОСНО делит полученную сумму на три части и перечисляет равными долями каждый месяц до 25-го числа. Например, налог за 2 квартал 2019 года следует заплатить так: до 25 июля — ⅓, до 25 августа — следующую часть и остаток 25 сентября. ИП перечисляет налог в инспекцию по месту жительства.

Бухгалтерия отнимает всё время? Передайте её нам!

Ведём 100% учёта от 1666 рублей.

Спецрежимники, которые выставили счет-фактуру с НДС, налог не делят и платят всю сумму сразу до 25 числа месяца, следующего после отчетного квартала.

Налоговики принимают декларацию по НДС только в электронном формате. Исключение составляют налоговые агенты, которые не платят налог, но сдают декларацию. Если ИП на ОСНО предоставит отчет на бумаге, инспектор может признать его несданным и начислить штраф минимум 1 000 рублей.

Основные правила заполнения декларации

Рассмотрим подробнее как заполнить общие листы — титульный лист и Раздел 1.

Титульный лист. ИП вписывает ИНН вверху страницы и он автоматически переносится на другие листы. Поскольку у ИП отсутствует КПП, в этой графе ставьте прочерк.

В поле «Номер корректировки» впишите цифру 0, если это первичная декларация. При сдаче уточненных отчетов укажите следующий порядковый номер: 1, 2, 3 и так далее.

Поле «Налоговый период» означает код отчетного квартала. Цифру 21 поставьте в декларации за I квартал, код 22 — в декларации за II квартал, код 23 — в декларации за III квартал, код 24 — в декларации за IV квартал. В нашем примере указываем код 23.

«Отчетный год» — ставим текущий год, например, 2019.

«Налоговый орган». Укажите четырехзначный код ИФНС, куда сдаете отчеты. Примером может быть Межрайонная ИФНС России № 4 по Республике Татарстан, с кодом 1684.

«Код по месту нахождения» — 116. Это значит, что отчет предоставляется по месту учета ИП.

Кроме того, в титульный лист предприниматель на ОСНО вписывает код вида деятельности и номер телефона для связи. В нижнем поле вносит свои ФИО, ставит подпись и дату. Если декларацию сдает представитель ИП, указывают данные представителя и его подпись.

Титульный лист декларации по НДС

Раздел 1. Сумма налога. Здесь отражается сумма налога к уплате или возмещению с указанием ОКТМО и КБК. При регистрации в налоговой инспекции выдают код ОКТМО, который означает принадлежность к городу или населенному пункту. Например, ОКТМО города Казани выглядит так: 92701000001.

Кроме того, нужно ввести КБК по налогу на добавленную стоимость для товаров, работ, услуг, продаваемых на территории России.

Раздел 1 декларации по НДС

В этом разделе указывается итоговое значение налога, которое формируется в других разделах. Если заполнение декларации по налогам на ОСНО или другой системе, ввергает вас в панику, зарегистрируйтесь в сервисе «Моё дело». Персональный налоговый календарь напомнит, когда и какие отчеты нужно сдать и поможет заполнить с помощью электронного мастера. Система сама сформирует декларации с учетом действующих правил, поможет рассчитать налоги и отправить отчеты в электронном виде. Если у налоговиков возникнут вопросы по отчетности, электронной декларацией вы подтвердите, что все отчеты сданы вовремя.

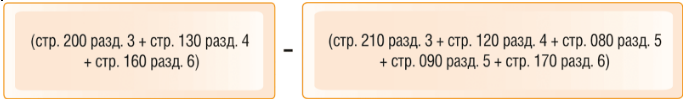

Строка 040 показывает НДС к уплате. Она рассчитывается по формуле:

Формула расчета НДС к уплате

Данные в остальные разделы деклараций вносятся по необходимости.

Когда заполняют другие разделы

| 2 | Налоговые агенты. Они вносят данные в раздел либо по каждому клиенту, у которого они удержали НДС как налоговый агент, либо по операциям. Например, при продаже конфискованного имущества, материальных объектов, реализуемых по решению суда, ценности, которые перешли к государству и прочее; |

| 3 | Налогоплательщики на ОСНО. Они отражают операции, которые облагаются НДС по обычным ставкам и соответствующие вычеты. |

| 4, 5, 6 | Те, кто занимается экспортным и иным операциям со ставкой НДС 0%. |

| 7 | Если у ИП на ОСНО прошли операции, по которым не нужно начислять НДС. |

| 8, 9, 10 | ИП оказывает посреднические услуги и выставляет или получает счета-фактуры |

| 11, 12 | Заполняют неплательщики НДС или налогоплательщики, освобожденные от уплаты. Они берут данные из дополнительных листов книги покупок и продаж, информация по полученным счетам-фактурам на отгрузку и аванс без НДС. |

Не знаете, как создать декларацию НДС?

Покажем, как получить её автоматически в 3 клика.

Источник: www.moedelo.org

Программа налогоплательщик как заполнять ндс

Доброго времени суток, читатели моего сайта.

Пришло время сделать и сдать Налоговую декларацию по НДС.

Посмотрев данное видео, вы с легкостью сделаете расчет НДС в программе налогоплательщик ЮЛ, распечатаете бланк декларации, выгрузите файл на магнитный носитель. Останется сдать в налоговую инспекцию лично или через интернет.

Я думаю, что теперь, после просмотра видео по заполнению Налоговой декларации по НДС, у вас не осталось вопросов по самостоятельному заполнению.