Компенсация НДС 2020 развод или нет?

Сейчас некоторые сайты предлагают вернуть НДС на карту физического лица через проверку номера вашей банковской карты. При этом обещают выплатить солидные суммы: 12 000, 30 000 рублей и даже больше. Только не спешите доверять подобным сайтам!

Давайте сначала разберемся в этой сомнительной помощи и узнаем: возврат ндс на карту правда или нет? Только факты и мнение эксперта, которому можно доверять!

Возврат НДС на карту — это развод на деньги!

Во время пандемии многие страны предоставляют помощь своим людям, как минимум в СМИ об этом говорят. И вот мошенники решили воспользоваться данной ситуацией и придумали как они могут на этом заработать.

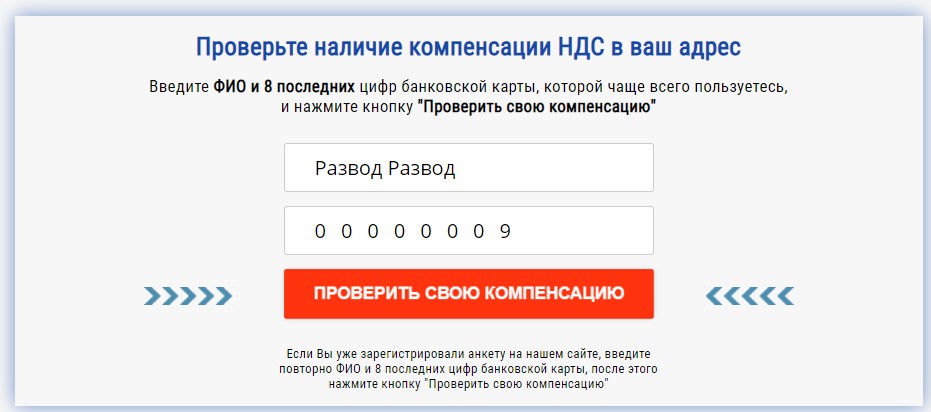

Мошенники придумали историю, что сейчас каждый может получить компенсацию НДС на свою карту, создали сайт, где необходимо проверить номер свой карты (или другие данные) и сайт выдаст вам сумму положенной компенсации.

На самом деле подобные сайты ничего не проверяют, они лишь создают иллюзию и всем «начисляют» одинаковые цифры, после того как пользователь приходит в восторг от того, что сейчас он получит целую кучу денег – его просят оплатить и разводят на деньги!

Компенсация НДС. Развод или нет? Проверяем.

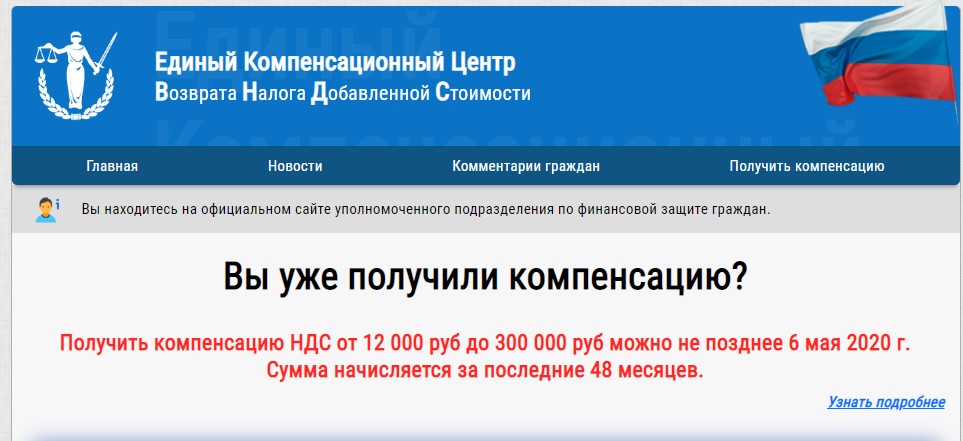

Единый компенсационный центр возврата НДС

Это один из проектов, который разводит на деньги. Мошенники выдумали название некой службы, которая занимается возвратом невыплаченных денежных средств. Звучит красиво, но на деле полный развод на деньги.

Первым делом нужно ввести свое ФИО и последние 6 цифр своей карт, но ввести можно абсолютно любые данные и сайт все равно начислит вам фантики на баланс, только вот вывести их не получится, потому что это просто цифры на мошенническом сайте.

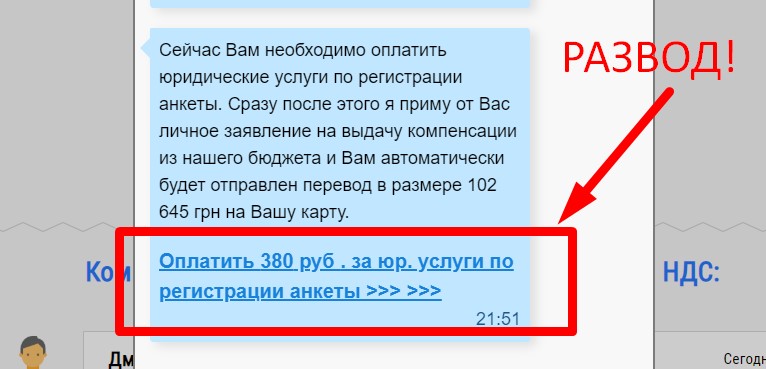

Если вы попробуете вывести деньги, вас ждет сообщение с требованием заплатить за какую-то услугу, и вот тогда вам точно выплатят эти 222 420.79 рублей! Но это обман! Не платите ничего!

Обычно мошенники на фоне большой выплаты просят заплатить совсем немного, скажем 200-500 рублей за юридические услуги, но это только начало! После этого вас заставят платить еще и еще… Так люди теряют на этом разводе по 30 тысяч рублей!

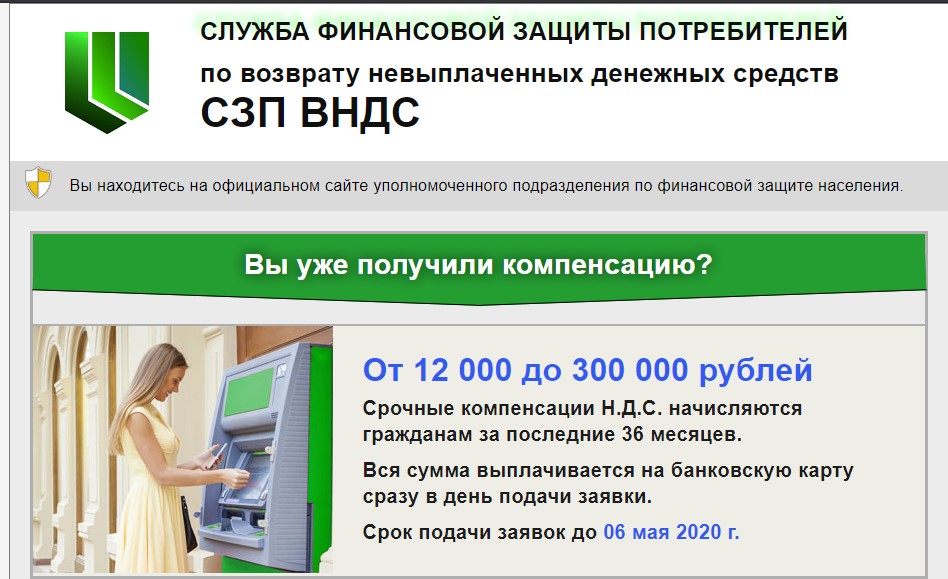

Cлужба финансовой защиты по возврату НДС

Еще один сайт мошенников, который работает по такому же принципу. Якобы проверяет после 6 цифр по базе и начисляет вам целую кучу денег, 150 – 250 тысяч рублей! От такой суммы многие потеряют бдительность и рискуют попасть в лапы мошенников!

В данном случае, с вами тоже ведет общение юрист, но это лишь иллюзия! Сайт запрограммирован под определенные вопросы и ответы, пообщаться с данным «юристом» у вас не получится.

Компенсация НДС за 3 года всем и каждому Правда или нет

Вам нужно будет заполнить анкету и выполнить еще несколько бессмысленных действий, все это для того, чтобы вы вовлеклись в этот процесс и без задней мысли перевели мошенникам свои деньги!

Начинается настоящий развод с того момента, как сайт просит вас оплатить юридические услуги за 200 – 370 рублей, а потом еще 500 рублей за идентификацию, за комиссию, пошлину и еще два десятка платежей ждут вас! Это и есть развод дамы и господа!

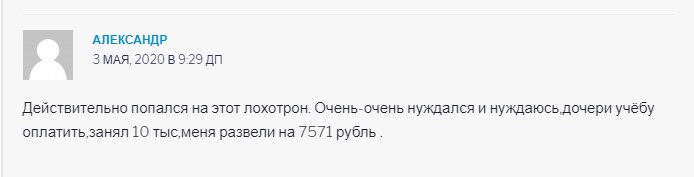

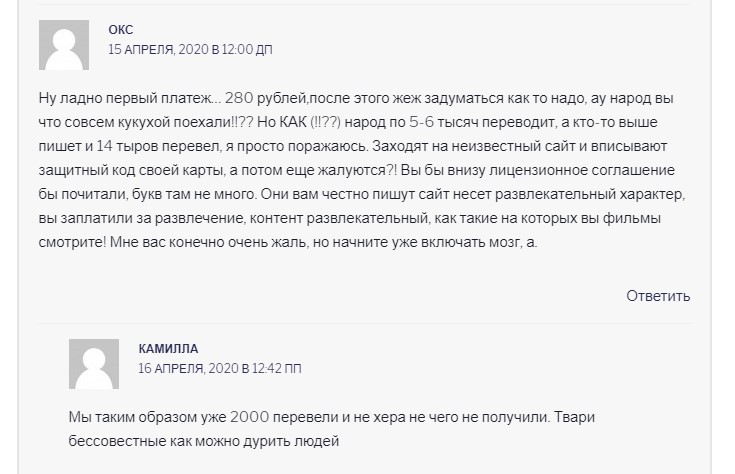

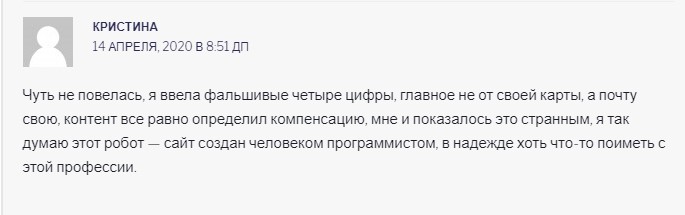

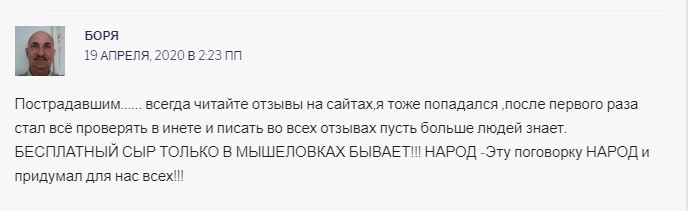

Отзывы людей, которые «получили» возврат НДС на карту!

Положительные отзывы вы можете увидеть только на сайтах мошенников, на самом же деле, никто не получил даже одного рубля на свою карту, не говоря уже о тех суммах, которые обещают мошенники!

Люди пишут о том, что их обманули на деньги, потери от 270 до 30 000 рублей. В итоге, обещанной компенсации НДС так никто не получил.

Кому действительно возвращают НДС?

Возврат данного налога производят только некоторых юридическим лицам, например фермерам, которые попадают под категорию льготников. Физические лица, как раз являются теми, что оплачивает данный налог, ведь он всегда включен в товары или услуги. Поэтому шансы того, что обычным гражданам будут возмещать НДС, близки к нулю.

Всегда относитесь к подобного рода помощи и проверяйте информацию, прежде чем тратить свои деньги, лучше оказаться неправым, чем без денег и в долгах.

Экспертное Мнение

Вывод однозначен: Компенсация ндс на карту в 2020 году – это наглый развод на деньги! Не видитесь пожалуйста, т.к. деньги вернуть потом практически невозможно. А что вы думаете? Пишите в комментарии!

Источник: pro-zarabotok.com

ФНС предупредила о мошенниках, которые предлагают гражданам вернуть НДС

ФНС предупредила налогоплательщиков, что на фоне оказания государством поддержки бизнесу и гражданам в интернете активизировались мошенники, которые предлагают гражданам вернуть НДС за приобретенные иностранные товары.

Информацию якобы о возврате НДС мошенники распространяют в видеороликах на YouTube, а также в рассылках и на электронную почту и в мессенджеры.

Злоумышленники создают фейковые сайты под названием «Единый центр компенсации налога добавленной стоимости (или невыплаченных денежных средств)», внешне напоминающие сайты государственных органов, и размещает там ссылку на несуществующие постановление, которое якобы направлено на поддержку импортозамещения и повышение благосостояния населения.

Мошенники утверждают, что каждый налогоплательщик имеет право на компенсацию затрат, понесенных на оплату товаров иностранного производства. Для ее получения предлагается внести в специальную форму последние шесть или восемь цифр номера банковской карты, а также оплатить дополнительные услуги. При этом оплатив все услуги, граждане не получают обещанные мошенниками суммы.

В своем сообщении ФНС в связи с этим обращает внимание, что право на возврат НДС имеют только налогоплательщики этого налога организации и ИП. Право на компенсацию НДС имеют физические лица — граждане иностранных государств при вывозе за границу приобретенных в России товаров (система Tax free).

Возврат НДС (компенсация сумм НДС) физическим лицам — гражданам РФ, не зарегистрированным в качестве ИП и не являющимся его плательщиками, законодательством не предусмотрен. Также следует учитывать, что при получении денежных средств в рамках государственной поддержки от получателя не требуется оплаты каких-либо услуг.

Возврат НДС производится организациям и ИП в тех случаях, если по итогам налогового периода сумма налоговых вычетов превысит общую сумму налога, исчисленную по налогооблагаемым операциям. Полученная разница подлежит зачету, либо возврату (п. 1 ст. 176 НК РФ). Решение о возврате принимается после представления налогоплательщиком налоговой декларации в рамках камеральной проверки.

По окончании проверки в течение 7 дней ИФНС должна принять решение о возмещении НДС.

Поручение на возврат НДС подлежит направлению казначейство на следующий день после дня принятия ИФНС соответствующего решения. Причем ИФНС обязана сообщить плательщику о принятом решении в течение 5 дней со дня его принятия. При наличии у плательщика недоимки по налогам, ИФНС производит зачет суммы НДС, подлежащей возмещению, в счет погашения налоговой недоимки и задолженности по пеням или штрафам.

При наличии письменного заявления плательщика суммы, подлежащие возврату, могут быть направлены в счет уплаты предстоящих платежей по НДС или другим федеральным налогам. При нарушении сроков возврата НДС, считая с 12-го дня после завершения камеральной проверки, на НДС, подлежащий возврату, начисляются проценты. Проценты начисляются, исходя из ставки рефинансирования ЦБ РФ, действовавшей в дни нарушения срока возмещения (п. 10 ст. 176 НК РФ).

Источник: buh.ru

Как ЭДО поможет получить возмещение НДС

Для многих компаний и ИП, работающих на общей системе налогообложения, возмещение НДС является постоянной головной болью. Получить возврат налога реально, если подтверждающие документы у налогоплательщика в порядке.

Каков порядок возмещения в 2022, как получить деньги за 5 рабочих дней, и почему компаниям с ЭДО проще пройти эту процедуру?

Возмещение НДС: что это

Возмещение — не тоже самое, что возврат излишне уплаченных средств из бюджета. Сумму переплаченного налога по правилам ст. 78 НК налоговики вернут или зачтут в счет будущих отчислений. Возмещается же именно «входной» НДС — тот, что был включен в стоимость товаров, работ, услуг и уплачен уже контрагентам компании (поставщиками и исполнителям).

Организация получает право на возмещение по итогам квартала, если принятая к вычету сумма превысила рассчитанную сумму НДС с реализации, т. е. когда покупок было больше, чем продаж.

Итак, различают два способа обращения к налоговикам: в общем или заявительном (ускоренном) порядке.

Ускоренный порядок возмещения НДС теперь доступен для всех

26 марта 2022 был принят закон № 67-ФЗ с пакетом мер поддержки российского бизнеса в условиях международных санкций. Одна из таких льгот — возможность возместить НДС в ускоренном (заявительном) порядке. Но только в пределах сумм налогов, которые были уплачены бюджет за предшествующий календарный год. Воспользоваться заявительным порядком могут все налогоплательщики, если они не находятся в состоянии банкротства, реорганизации или ликвидации.

Новые правила применяются уже с апреля текущего года , т. е. когда компании начнут сдавать декларации по НДС за I квартал 2022 года. Обратите внимание, что форма самой декларации тоже обновилась, бланк утвержден приказом ФНС от 24.12.2021 № ЕД-7-3/1149.

- декларацию по НДС, в которой указывается сумма налога к возмещению

- в течение 5 рабочих дней после декларации — заявление в произвольной форме.

Далее налоговая еще в течение недели проверяет наличие у компании недоимок, штрафов и выносит решение о возмещении или об отказе в возмещении суммы НДС.

Чтобы возместить налог раньше окончания камеральной проверки, следуйте инструкции:

Примерно через неделю налогоплательщик получит свое возмещение . Однако будьте готовы вернуть излишнюю сумму обратно в бюджет вместе с процентами, если окажется, что вычет заявлен необоснованно.

Как было до принятия закона № 67-ФЗ от 26.03.2022

До 2022 года большинство компаний возмещали НДС в общем порядке:

- подавали в ИНФС сразу два документа: декларацию по налогу и заявление о возврате суммы НДС, предъявленного к возмещению;

- проходили 2-месячную камеральную проверку ИФНС;

- при необходимости предоставляли дополнительные документы в подтверждение законности налоговых вычетов;

- а дальше — либо получали положительное решение, либо вступали в процедуру рассмотрения материалов проверки, подавали возражения на акт и т. д.

Корректно заполнить декларацию и не пропустить срок ее подачи поможет сервис Астрал Отчет 5.0. Система не пропускает отчетность с ошибками и автоматически обновляет формы отчетов на актуальные версии.

Заявительный же порядок возмещения НДС могли использовать только несколько категорий налогоплательщиков :

- компании, у которых сумма уплаченных налогов ( НДС, на прибыль, НДПИ, акцизы ) за три последних года превысила 2 млрд рублей;

- компании, которые предоставили банковскую гарантию или поручительство российской организации ( эти документы нужно приложить к декларации при подаче );

- резиденты ТОСЭР и свободного порта Владивосток, которые предоставят поручительство управляющей компании.

Что ожидать после 2022 года в вопросе возмещения НДС

Пока в планах правительства распространить ускоренный порядок возмещения НДС для всех компаний на периоды 2022 и 2023 гг. Но вполне возможно, что эта норма найдет свое применение и дальнейшем.

В любом случае у государства остаются механизмы воздействия на недобросовестных налогоплательщиков . В частности, обязанность вернуть неправомерно полученную сумму возмещенного НДС вместе с пеней. Кроме того, установлен лимит на получение средств: сумма не может превышать размер налогов и взносов, уплаченных в предыдущем отчетном периоде.

Ускоренный режим существенно сокращает время ожидания для предпринимателей. В среднем, предприятие на ОСНО получит возмещение в течение пяти рабочих дней ( это против 30-60 дней при общем порядке ).

Удобный продукт от Калуги Астрал 1С-ЭДО — сервис электронного документооборота, который уже встроен в привычную 1С. Быстрый доступ к архиву документов: можно легко найти любой акт и предоставить его по запросу контролирующего органа. Документы учетной системы создаются автоматически на основе входящих электронных файлов, их останется только провести, что исключает риск ошибок при ручном вводе данных.

Чем полезен ЭДО при возмещении НДС?

Система электронного документооборота, внедренная в компании, отвечает не только за ускоренный и качественный обмен файлами с контрагентами и органами государственной власти. Также это постоянный и удобный доступ ко всем документам в электронном виде, подписанным квалифицированной подписью, т. е. имеющим полную юридическую силу.

Напомним , что в рамках камеральной проверки декларации по НДС, в которой заявлено право на возмещение налога, уполномоченные лица ИФНС могут истребовать у компании дополнительные подтверждающие документы ( ст. 172 НК ). В этом вопросе крайне важно соблюдение установленных законом сроков. Промедление грозит налогоплательщику отрицательным решением: отказом в возмещении и (или) привлечением к ответственности.

При наличии ЭДО задача значительно упрощается. И вот почему.

Все нужные документы всегда под рукой

Они хранятся в специальном облаке, налогоплательщик имеет к ним удобный и быстрый доступ круглосуточно из любого компьютера.

Предоставить нужные документы в налоговую — просто

Бухгалтерии не придется их распечатывать, подшивать, подписывать уполномоченным лицом и скреплять печатью организации, чтобы представить в ИФНС в надлежащем виде. Огромная часть работы может быть пропущена при наличии ЭДО.

Налоговые органы приветствуют электронный документооборот с налогоплательщиками

В электронном формате гораздо проще проще взаимодействовать с ФНС, вероятность ошибок в документах, и, как следствие, штрафов при использовании ЭДО минимальна.

Здесь мы подошли к еще одному аспекту.

Сервис ЭДО поможет содержать бухгалтерскую, складскую, управленческую документацию в порядке. Многие операторы проверяют загружаемые файлы на наличие ошибок, приводят их в нужный формат и т. д. Поэтому при истребовании налоговой дополнительных доказательств правомерности вычетов можно не беспокоиться о корректности предъявляемых документов.

Сервис Астрал.ЭДО автоматически проверяет легитимность электронной подписи, формат документа и соответствие данных в нем, а также выдает пользователю подсказку, если найдет ошибку.

- ЭДО

- электронный документооборот

- возмещение НДС

- входной НДС

- Калуга Астрал

- упрощенный порядок

Источник: www.klerk.ru

Ускоренное возмещение НДС в 2022 году — новая мера поддержки

Уже в апреле все организации и предприниматели смогут вернуть НДС из бюджета до окончания камеральной проверки — за восемь дней вместо трех месяцев. Для этого расширили перечень лиц, которые имеют право возмещать НДС в заявительном порядке. Расскажем в статье, что учесть при подготовке декларации за 1 квартал 2022 года.

Как работает ускоренное возмещение НДС

Заявительный порядок позволяет возместить НДС, не дожидаясь окончания камеральной проверки. ФНС вернет налог «авансом» в течение 11 рабочих дней после подачи заявления, а уже потом доведет проверку до конца. В результате возможно три варианта:

- сумму возмещения подтвердят полностью;

- подтвердят частично;

- признают необоснованно возмещенной.

Во втором и третьем случаях возмещенный излишек нужно будет вернуть в налоговую с процентами.

Важно! Стандартный порядок возмещения продолжает действовать. Вы можете не рисковать и получить деньги после камеральной проверки, чтобы точно не пришлось платить проценты, если вдруг НДС признают необоснованно возмещенным.

Экстерн проверяет декларацию по НДС на контрольные соотношения и сверяет ее с декларацией по налогу на прибыль

Кто имеет право на заявительный порядок возврата НДС

Чтобы поддержать налогоплательщиков и помочь им вернуть НДС быстрее, государство разрешило применять заявительный порядок возмещения налога новым категориям организаций и предпринимателей. Это изменение утверждено Федеральным законом от 26.03.2022 № 67-ФЗ.

Раньше такой привилегией мог воспользоваться только крупный бизнес или малый, но при обязательном наличии поручительства или банковской гарантии. Вот список тех, кто имел такое право (п. 2 ст. 176.1 НК РФ):

- организации, уплатившие не менее 2 млрд рублей налогов за три предыдущих календарных года;

- налогоплательщики с банковской гарантией;

- резиденты ТОСЭР или свободного порта Владивосток, получившие поручительство управляющей компании;

- налогоплательщики с поручительством, полученным в порядке ст. 74 НК РФ;

- участники налогового мониторинга;

- организации-производители вакцин от ковида.

На период 2022–2023 годов статью 176.1 дополнили пунктом 8. Он разрешает применять заявительный порядок возмещения всем налогоплательщикам. Есть всего два условия:

- не находиться в процедуре ликвидации, реорганизации или банкротства;

- заявить к возмещению сумму, не превышающую сумму уплаченных в 2021 году страховых взносов и четырех налогов: НДС, акцизы, налог на прибыль, НДПИ (иначе понадобится банковская гарантия или поручительство на сумму превышения).

Этим правом можно воспользоваться уже по итогам 1 квартала 2022 года — в апреле.

Как вернуть НДС в заявительном порядке

Для этого нужно сдать декларацию по НДС и написать заявление. Деньги налоговики вернут сразу, а после окончания камеральной проверки могут скорректировать сумму и потребовать вернуть часть возмещения с процентами. Разберем алгоритм.

Декларация по НДС

Новая форма декларации по НДС, утвержденная приказом ФНС от 24.12.2021 № ЕД-7-3/1149, предусматривает специальные строки для возмещения налога в заявительном порядке:

Получив декларацию с заполненной строкой 56, налоговики поймут, что вы хотите вернуть налог в ускоренном порядке, и уделят отчету больше внимания.

Контур.НДС+ проверяет ошибки в реквизитах, разногласия в суммах, контрольные соотношения и коды видов операций

Заявление на возмещение

В течение пяти рабочих дней после сдачи декларации подайте в налоговую заявление о возмещении НДС в заявительном порядке. Его можно составить в произвольной форме.

В заявлении укажите реквизиты своего счета и пропишите, что принимаете на себя обязанность при необходимости вернуть в бюджет излишне возмещенный НДС и заплатить проценты с этой суммы.

Образец заявление на возмещение НДС в заявительном порядке

Вместе с заявлением представьте договор поручительства или банковскую гарантию, если получали их.

Возмещение НДС

В течение пяти рабочих дней налоговая проверит, все ли требования вы выполнили, есть ли у вас задолженности по налогам, пеням и штрафам и примет одно из следующих решений:

- возместить НДС и зачесть его в счет других платежей или вернуть деньги на счет;

- отказать в ускоренном возмещении НДС (остается право на стандартный порядок).

Если решение инспекторов положительное, они направят в казначейство поручение на возврат налога. После этого деньги поступят на ваш счет в течение пяти рабочих дней.

Максимальный срок на возмещение НДС — 11 рабочих дней со дня подачи заявления. Если инспекция не успеет сделать это вовремя, она заплатит проценты за каждый день просрочки (п. 6 ст. 6.1, п. 10 ст. 176.1 НК РФ). Их рассчитывают по формуле:

Проценты = НДС к возмещению × 1/365 × Ключевая ставка ЦБ (в периоде просрочки) × Количество дней просрочки

Выплаченные налоговой проценты не учитываются в доходах при расчете налога на прибыль (пп. 12 п. 1 ст. 251 НК РФ).

Завершение камеральной проверки

По результатам камеральной проверки инспекция может подтвердить возмещение. Об этом она сообщит в течение семи рабочих дней после окончания проверки.

Но есть и вероятность неблагоприятного исхода: налоговая передумает и отзовет возмещение НДС — полностью или частично. Так бывает, если в ходе проверки сумма налога к возмещению не подтверждается (п. 15 ст. 176.1 НК РФ).

Это самый большой риск в применении заявительного порядка. Ведь в таком случае налогоплательщик должен вернуть излишне возмещенную сумму с процентами, рассчитанными по двукратной ключевой ставке ЦБ РФ (однократной в рамках налогового мониторинга). Она сейчас составляет рекордные 20 %. А еще не исключен штраф по ст. 122 НК РФ — 20 % от неуплаченной суммы налога.

Это значит, что убытки могут быть колоссальными. Рассмотрим на примере.

Пример. ООО «Сибирь» заявило НДС к возмещению на сумму 10 000 000 рублей. Сумма всех вычетов по декларации составила 20 000 000 рублей. Налоговая база — 10 000 000 рублей. ИФНС вернула 10 000 000 рублей на счет компании до окончания проверки.

В ходе камеральной проверки нашли нарушения — подтвердились только вычеты на сумму 8 000 000 рублей. ФНС потребовала вернуть необоснованно возмещенные 10 000 000 рублей с процентами и доплатить 2 000 000 рублей налога. «Сибирь» пользовалась бюджетными деньгами 75 дней.

Проценты к возврату = 10 000 000 рублей × 75 дней × 20 % × 2 / 365 дней = 821 917, 8 рублей.

Штраф по ст. 122 НК РФ = 2 000 000 × 20 % = 400 000 рублей. Дополнительно к сумме штрафа на 2 000 000 набежит пеня.

Итого «Сибирь» уплатит более 1 221 917 рублей штрафных санкций.

Есть вероятность, что для расчета санкций будут применять ставку ниже, чем ключевая ставка ЦБ, но пока такое решение не принято.

Стоит ли возмещать НДС в ускоренном режиме

Каждый должен принять это решение самостоятельно.

Плюсы очевидны — срок возмещения НДС сокращается в 9–10 раз, если сравнивать со стандартным порядком. Напомним, что при обычном возмещении нужно дождаться окончания камеральной проверки, которая длится от одного до трех месяцев, а только затем подать заявление на возврат и еще около 10 дней ждать поступления денег на счет.

О негативной стороне ускоренного порядка мы тоже рассказали. Если отнестись к этой процедуре халатно и заявить к возмещению больше положенного, можно поплатиться миллионами рублей. Перед отправкой декларации убедитесь, что правильно отразили реализацию и вычеты, проверьте наличие и правильность оформления всех подтверждающих документов.

Источник: kontur.ru