Как составить бюджет движения денежных средств

Бюджет движения денежных средств (БДДС) – это инструмент по управлению финансами. Он нужен для оптимизации финансовых потоков. С ним будет проще обеспечить экономическую устойчивость компании.

Что собой представляет БДДС

Бюджет ДДС представляет собой документ, из которого можно сделать вывод о движении финансов и состоянии расчетного счета. Это ключевой элемент системы бюджета фирмы. Формирование БДДС – приоритетное действие в рамках управления организацией. Документ имеет важное значение при обеспечении устойчивости компании. Последняя, в свою очередь, является определяющим фактором в успехе фирмы.

Устойчивость компании предполагает ее независимость от внешних обстоятельств, партнеров, кризисов. Это один из факторов повышения прибыли, так как устойчивое предприятие более привлекательно для инвесторов.

Устойчивость фирмы практически напрямую связана с ДДС и управлением финансовым потоком. А бюджет как раз позволяет контролировать денежные потоки. Как правило, за его составление отвечает финансовый менеджер.

Особенности формирования БДДС при подготовке бюджета

Задачи и функции БДДС

БДДС нужно для решения этих задач:

- Предотвращение «кассовых разрывов».

- Обеспечение экономической устойчивости.

- Управление прибыльностью фирмы.

В бюджете фиксируются эти аспекты деятельности:

- Поступления денег, которые можно прогнозировать.

- Снятие денег для совершения хозяйственных операций.

- Предоплата за поставляемый товар.

- Авансы.

- Задержки в поступлении оплаты за отгруженную продукцию.

То есть в бюджете отражаются все факты движения денег в организации.

Для чего требуется составлять БДДС

ВАЖНО! Макет структуры БДДС от КонсультантПлюс доступен по ссылке

Успешное существование фирмы определяется ее финансовой устойчивостью. Устойчивое положение позволяет фирме стабильно расти, пользоваться средствами инвесторов.

Обеспечение устойчивости фирмы складывается из этих двух факторов:

- Правильное управление финансами.

- Правильное оформление всех отчетов.

Финансовый менеджер должен предупреждать «кассовые разрывы» и вести финансовые отчеты. Для этих целей применяется БДДС. Этот документ явно отражает эти аспекты деятельности:

- Куда были направлены финансы.

- Сколько денег было отпущено на те или иные цели.

- Сколько финансов было получено от тех или иных источников.

В бюджете отражается предоплата за товар, авансы, задержки выплат. Из БДДС можно своевременно выявить потребность в займе. Из документа становится ясна картина движения денег. Бюджет нужен для обеспечения финансовой устойчивости. То есть с помощью него можно исключить растраты.

Основные этапы составления БДДС

Формирование БДДС – важнейший фактор в рамках управления работой организацией. Составляется документ с разной периодичностью. Как правило, используется детализация по каждому месяцу.

Бюджеты БДР и БДДС

Бюджет – это документ с гибкой формой. Но помесячный план считается наиболее удобным. Рассматриваемая форма предполагает разбивку по дням. БДДС формируется в завершении каждого месяца. Желательно, чтобы над созданием бюджета работали все подразделения фирмы, работа которых связана с планированием и тратой денег.

Рассмотрим все этапы составления БДДС.

Этап №1. Определение остатка денег

Первый шаг – определение минимального остатка денег, достаточного для деятельности организации. Размер этого остатка зависит от направления деятельности компании, рисков, возникающих в процессе работы. Специалистам нужно определить конечное сальдо.

Этап №2. Установление доходной части

Доходная часть определяется на основании бюджета продаж и поступлений от инвесторов. Нужные данные можно собирать двумя способами:

- Снизу-вверх. Этот метод актуален тогда, когда план поступлений формируется на основании данных из разных подразделений. Потом сведения объединяются в единый отчет.

- Сверху-вниз. Этот метод актуален тогда, когда документы утверждаются главным офисом, и только после этого с ними работают руководители подразделений.

Этап №3. Установление расходной части

Расходная часть устанавливается на основании прямых трат. К ним относятся траты на ЗП, сырье, расходы на производственные и накладные нужды. Прямыми тратами считаются и расходы на инвестиции, выплаты процентов.

Этап №4. Установление размера чистого потока денег

Чистый поток средств – это показатель, который можно получить путем извлечения разницы между положительным и отрицательным балансом. Для расчетов берется определенный период. Чистый денежный поток позволяет установить нынешний экономический статус фирмы, а также определить ее перспективы.

Если расходы превышают доходы, образуется «кассовый разрыв». Заключительное сальдо приобретает отрицательное значение. Это довольно плохо для компании. А потому сотрудники фирмы должны предпринять меры по устранению отрицательного значений. Для этого можно урезать расходы или задействовать займы, резервные деньги.

Если отрицательные показатели убрать не получится, это симптом высокого риска банкротства. В этом случае возникают различные проблемы:

- Задержка ЗП.

- Невыплата задолженностей.

- Прибыли не покрывают актуальных трат.

То есть превышение расходов над тратами – это очень негативное явление для компании.

Этап №5. Корректировка значений

Окончательный этап – корректировка БДДС для приведения документа в соответствие с нынешними финансовыми реалиями. Следующий шаг – утверждение бюджета руководителями фирмы.

Утвержденный БДДС представляет собой документ, наделенный юридической силой. С бюджетом постоянно взаимодействуют руководители компании, а также ее персонал.

Особенности составления бюджета

Компания может существовать нормально и стабильно только в том случае, если баланс является положительным. Ключевую роль в обеспечении положительного баланса играет правильное планирование БДДС. В рамках планирования изучается движение финансов. Оформление БДДС рекомендуется разбить на этапы.

Отличие БДДС от БДР

Помимо БДДС есть БДР. Это документ, отражающий доходы и расходы фирмы. Представляет собой простую таблицу. В ней фиксируются все хозяйственные операции, которые ведут к доходам/расходам.

БДДС и БДР – документы, которые очень похожи между собой. У начинающих специалистов может сложиться впечатление, что эти формы практически идентичны. Для компании важен и тот, и другой документ. На основании форм можно установить размер общей прибыли, расходов предприятия.

Но между БДДС и БДР есть отличия, которые нужно учитывать:

- БДР заполняется на основании балансового отчета, а БДДС – на базе отчета движения денег.

- БДР является документом, в котором содержится расширенный перечень статей. В БДДС содержится только расчет финансов. Запись идет денежными статьями.

- Бюджет ДДС отображает движение финансов. БДР требуется для расчета прибыли организации.

- БДР нужен для планирования прибыли следующих периодов. БДДС нужен для контроля всех денежных потоков.

Документы различаются по фиксируемым в них статьям. Формы включают в себя разный перечень сведений. Рассмотрим разницу в виде таблицы:

| Начисление амортизации | Присутствует | Отсутствует |

| Переоценка ТМЦ | Присутствует | Отсутствует |

| Недостача активов | Присутствует | Отсутствует |

| Брак, полученный на производстве | Присутствует | Отсутствует |

| Кредиты и займы | Отсутствует | Присутствует |

| Покупка ОС | Отсутствует | Присутствует |

| НДС | Присутствует | Присутствует |

Цели формирования документа также отличаются:

- БДР нужен для контроля прибыли, полученной за заданные периоды.

- БДДС нужен для ведения отчетов по финансовым операциям, в результате которых получаются прибыль или убытки.

Посредством этих документов можно извлечь разные показатели по одной и той же операции.

Источник: assistentus.ru

Что такое бюджет движения денежных средств. Объясняем простыми словами

Бюджет движения денежных средств (БДДС) — финансовый документ, содержащий план всех поступлений и платежей. Как правило, этим термином пользуются бухгалтеры и руководители компаний.

Ведение БДДС позволяет вовремя заметить нехватку денег, избежать кассовых разрывов и необходимости в срочных дорогостоящих займах для их покрытия. Если деньги в избытке, БДДС помогает определить объём неработающих денег, которые могут быть инвестированы в расширение бизнеса или в сторонние доходные активы.

Партнёр OKS LABS Анна Литвиненко рассказала «Секрету», что БДДС состоит из трёх основных разделов.

-Раздел операционной деятельности, в котором отражают поступления от продажи продукции, работ или услуг, а также учитывают выплаты, связанные с процессом производства или продажи.

- Раздел инвестиционной деятельности содержит информацию о денежных потоках, связанных в основном с покупкой внеоборотных активов и ценных бумаг других компаний.

- Раздел финансовой деятельности, в котором отражены планы по привлечению внешнего финансирования.

Гендиректор Корпорации развития Московской области Владимир Слипенькин отметил что БДДС — это не только бухгалтерский документ, но и инструмент контроля и управления предприятием, который позволяет перейти от краткосрочной перспективы к долгосрочному планированию и оценить ресурсы и компетенцию компании. Кроме того, БДДС можно использовать для мотивации менеджеров. Например, выплачивать премию при достижении запланированной величины продаж.

Пример употребления

«80% платежей, поступающих от субабонентов, обезличены и не содержат номера договоров. Соответственно, для их полной идентификации требуется больше времени <. >Было предложено согласовать создание 11 технических контрагентов для субабонентов и разнести доходную часть БДДС общей месячной суммой по всем контрагентам. Это сократило время подготовки отчёта до одного рабочего дня».

(Из материала РБК о способах решения проблем с корпоративными отчётами.)

Ошибки в употреблении

БДДС легко спутать бюджетом доходов и расходов (БДР). Но из цели различны: БДР составляют для планирования прибыли, а БДДС — для распределения всех денежных потоков. Кроме того, бюджет доходов и расходов формируется методом начисления, а бюджет движения денежных средств — кассовым методом.

Нюансы

- БДДС — не регламентированный отчёт. В каждой компании может составляться свой БДДС исходя из специфики бизнеса, горизонта планирования, удобства пользования для лица, принимающего решения, отметил управляющий партнёр SadkoGlobal Павел Смирнов.

- По словам, бухгалтера-эксперта в банке «Точка» Натальи Зариповой, самое сложное в составлении БДДС — учесть абсолютно все доходы (наличные и безналичные) и платежи с расходами (будущие авансы, возможные просроченные платежи, незапланированные расходы).

Факт

Для формирования БДДС небольшие компании, как правило, используют Excel, более крупные — специальные программы вроде ERP, надстройки на основе 1С и другие.

Источник: secretmag.ru

Бюджет доходов и расходов (БДР) и Бюджет движения денежных средств (БДДС): что такое и в чем разница

Деньги нельзя оставлять без контроля! Контролировать их движение помогают прогнозы (как будет?) и отчеты (что получилось?). Остается только понять назначение прогнозов и смысл отчетов.

Проблемы роста

Многие предприниматели прошли путь от хозяина ларька до главы крупной компании. В начале пути контроль денег прост: сам оказываешь услугу ( ремонтируешь, развозишь товар ), сам получаешь расчет ( деньги в кассу или на счет ), сам печатаешь платежки и сдаешь отчеты в налоговую. Все движение денег «перед глазами»: понятно, что завтра будет примерно то же, что и сегодня. Но когда бизнес окреп, появилось свое производство, заказчики, инвесторы, созданы отделы и службы из разных специалистов, а все документы собирает бухгалтерия и т. д., то «наглядность» пропадает. И предприниматель – точнее глава компании – все чаще задается вопросом: что происходит?

Понять происходящее помогут инструменты сбора и анализа информации – Бюджет доходов и расходов (БДР) и Бюджет движения денежных средств (БДДС), а также соответствующие отчеты.

Прогноз о наличии денег

- поступлениях от заказчиков;

- обязательных выплатах в бюджет по налогам и взносам, кредиторам (коммуналка, связь, ГСМ и т.п.);

- остатках денежных средств, которые можно направить на решение других задач.

БДДС составляют на месяц, квартал, год или иной интересующий период.

Денежные средства поступают и выбывают неравномерно. Например, в конце каждого квартала необходимо перечислять налоги и взносы, а основные доходы компания получает в конце года. БДДС помогает составить план поступления и выбытий так, чтобы не возникал кассовый разрыв , то есть, когда выбытий больше, чем поступлений.

Модуль Казначей помогает главе компании контролировать притоки и оттоки денежных средств. Данный модуль позволяет формировать БДДС, своевременно производить оплату счетов и избегать кассовых разрывов.

По итогам отчетного периода (месяц, квартал, год) в Казначее формируется Отчет БДДС . Отчетные показатели позволяют понять правильность прогнозирования данных по БДДС и скорректировать их в будущем.

Прогноз состояния

Однако прогноз движения денежных средств не дает полной картины финансового состояния и развития компании. БДДС не отвечает на вопрос: какое соотношение доходов и расходов будут у компании и следовательно, какую прибыль/убыток она получит? Для ответа на этот вопрос предназначен БДР.

Обратите внимание! Перечень показателей в БДР отличается от БДДС. Например, в БДР включаются расходы по амортизации и переоценке, расходы по использованным в производстве материальным запасам, приобретенным в предыдущие отчетные периоды и т. д.

БДР сопоставим с бухгалтерским Отчетом о прибылях и убытках ( форма № 2 ). Однако в компании в целях управленческого учета могут быть приняты несколько иные, чем в бухучете, критерии показателей БДР по доходам и расходам.

Таким образом основная задача БДР – это прогноз финансового состояния компании в отчетном периоде (месяц, квартал, год).

По итогам отчетного периода данные БДР целесообразно сопоставить с «фактом».

При анализе показателей отчета помните, что в данном случае:

- Расходы – это фактически произведенные затраты организации, оформленные соответствующими документами, включая расходы по неоплаченным счетам кредиторов, по начисленной заработной плате, налогам и взносам, использованным материалам, начисленной амортизации машин и оборудования и т.п.

- Доходы – это фактически обязанность заказчика оплатить услуги организации, подтвержденная им документально ( акты выполненных работ, накладные и т. п .).

Начисление доходов и расходов может не совпадать с датой поступления или списания денежных средств. Это связано с тем, что в договорах с поставщиками и заказчиками отдельно указываются обязательства сторон по приемке выполнения условий контракта и оплате обязательств по нему. Такой временной разрыв вполне естественен, так как сторонам нужно время для оформления документов, передаче их в бухгалтерию и осуществлению платежей.

Кроме того, в ходе проверки исполнения условий договоров могут возникнуть разные спорные ситуации, которые оттягивают расчеты сторон.

Формировать прогнозные сведения о доходах и расходах позволяет модуль Табула . В Табуле можно создавать таблицы и отчеты любой структуры. Данные для отчетов могут быть взяты из текущей базы или загружены с помощью модуля Консолидатор из других учетных баз.

Данный продукт будет удобен в работе специалистов финансово-экономических служб и в смежных сферах (закупки, логистика, маркетинг).

Главное

Предпринимателю или главе компании, неискушенным в экономических понятиях и бухгалтерских терминах, легко запутаться в смыслах формирования БДДС и БДР. Поясним их назначение на простых примерах.

Допустим, в первые рабочие дни января вы застряли на автомобиле в чистом заснеженном поле. С собой у вас чемодан денег, а на банковской карточке много миллионов рублей. Чемодан наличных, миллионы безналичных гарантируют самый благоприятный прогноз вашей покупательной способности! Но что с ними делать в чистом поле?

Другой пример . Первые рабочие дни января. Вы находитесь в собственной квартире, холодильник набит продуктами, бар ломится от горячительных напитков. Все счета за квартплату, интернет, мобильную связь оплачены, бензобак автомобиля полностью заправлен топливом и т.д. Но при этом у вас нет ни копейки в кошельке и ни рубля на банковской карте. Какое-то время вы будете чувствовать себя хозяином положения, а потом: как оплачивать коммуналку, ГСМ, связь в следующем месяце?

Грубо говоря, БДДС дает представление о платежеспособности компании , о ее возможностях выполнять свои обязательства перед кредиторами на планируемый период или на конкретную дату. А БДР дает прогноз уровня потребления , необходимый объема доходов и расходов на его поддержание в планируемом периоде.

Рассмотренные выше примеры описывают крайние состояния. Но эти состояния не критичны – главное не задерживаться в них надолго (максимум на несколько дней). Оптимально, когда платежеспособность компании соответствует ее «уровню потребления».

Составление БДДС и БДР – процесс сложный и трудозатратный. Много времени и сил уходит на извлечение данных из разных учетных систем компании. Автоматизируйте процесс с помощью модулей ФинОфис .

Программный продукт легко интегрировать в любую учетную систему компании. Процесс сбора данных из внешних и внутренних источников не составит труда. Формируйте управленческую отчетность в привычном интерфейсе учетной программы компании в один клик.

Профессиональное

Формирование показателей БДДС и БДР требует определенных навыков. Сначала надо сформировать БДР, затем на его основе БДДС, который состоит из разделов, отражающих деятельность компании: операционную, инвестиционную, финансовую.

Для формирования БДДС необходимо:

- Установить минимальный необходимый остаток денежных средств, обеспечивающий деятельность компании.

- Сформировать раздел операционной деятельности и определить ожидаемый объем доходов ( результирующий поток по операционной деятельности ).

- Определить суммы, которые можно направить на инвестиции или объем привлекаемых средств ( например, кредиты ), если запланированных доходов недостаточно.

- Сформировать раздел по финансовой деятельности и определить суммы, которые компания направит на получение дополнительного дохода, отразить расходы ( выплата процентов, возврат кредитов и т. п. );

- Рассчитать результирующий денежный поток и остатки денежных средств на конец периода.

Инструменты БДР и БДДС используют и в бюджетной сфере. Например, аналогом БДР является План финансово-хозяйственной деятельности ( для бюджетных и автономных учреждений ) и бюджетная смета ( для казенных учреждений ).

Элементы БДДС просматриваются в Плане-графике закупок, который формируется в начале года на основе показателей Плана ФХД или бюджетной сметы. В состав бюджетной и бухгалтерской отчетности входят Отчеты о движении денежных средств ( формы 0503123 и формы 0503723 ). Аналогом Отчета о прибылях и убытках ( форма № 2 ) является Отчет о финансовых результатах деятельности ( форма 0503121 и форма 0503721 ).

- ФинОфис

- финансовый анализ

- денежные средства

Источник: www.klerk.ru

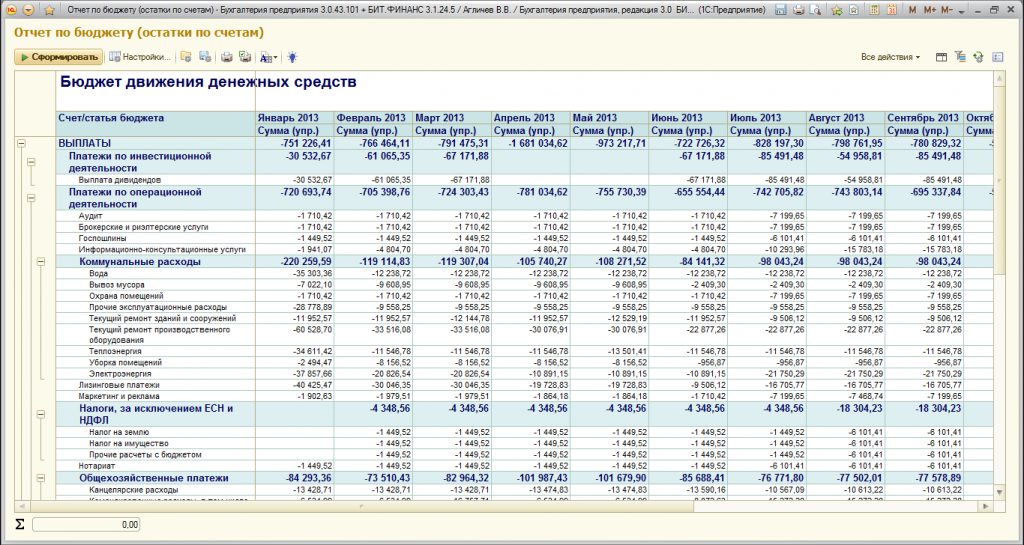

БДДС

Бюджет движения денежных средств (БДДС) дает информацию о движении финансов (доходы и расходы) организации в аспекте её сфер деятельности. Составляется на различные периоды и с разной периодичностью, но в основном бюджет планируется и формируется помесячно на год.

Время чтения: ~ 10 мин.

Удобное и эффективное бюджетирование с помощью БИТ.ФИНАНС

Бюджет движения денежных средств (БДДС) дает информацию о движении финансов (доходы и расходы) организации в аспекте её сфер деятельности. Составляется на различные периоды и с разной периодичностью, но в основном бюджет планируется и формируется помесячно на год.

В основе его создания находится полный финансовый оборот компании. Благодаря этому можно планировать и анализировать поступление и расход денег и вести управление финансированием при устранении кассовых разрывов. Примером кассового разрыва является нарушение в последовательности циклов (получение авансов и окончательного расчета) запланированных к определенному времени. Тогда необходимо пополнение средств с помощью дополнительного капитала или профицита по другим статьям. Эффективное же управление циклами денежных средств возможно благодаря правильному планированию.

Цели и задачи планирования бюджета движения денежных средств

Цель формирования бюджета движения денежных средств — планирование требуемого объема денежных средств, чтобы выявить случаи, когда в организации ожидается их дефицит или профицит. Именно это помогает избегать кассовых разрывов и последующих кризисов.

Для компании, работающей на открытых рынках, главное – это непрерывное планирование, обеспечивающее основную деятельность, покрытие обязательств и социальную защиту сотрудников.

Также он разрабатывается для управления денежными средствами компании. Это подразумевает поиск источников их поступления и целей расходования, поиск причин нехватки или избытка денежных средств. Такой бюджет должен полностью отвечать на следующие вопросы: Надо ли брать кредит компании? Когда именно его нужно брать? Как расставить приоритеты в расчетах?

По каким причинам у компании с прибылью нет свободных денежных средств? В отличие от двух других мастер-бюджетов – «доходов и расходов» и «бюджетного баланса», бюджет движения денежных средств не напрямую зависит от политики ведения учета в организации. Сформировать его нетрудно, поэтому многие российские компании своё бюджетирование завершают только его формированием.

Способы планирования БДДС и его состав

С организационной точки зрения есть как минимум два подхода к планированию БДДС. Это «снизу-вверху (bottom-up)» и «сверху-вниз (top-down)».

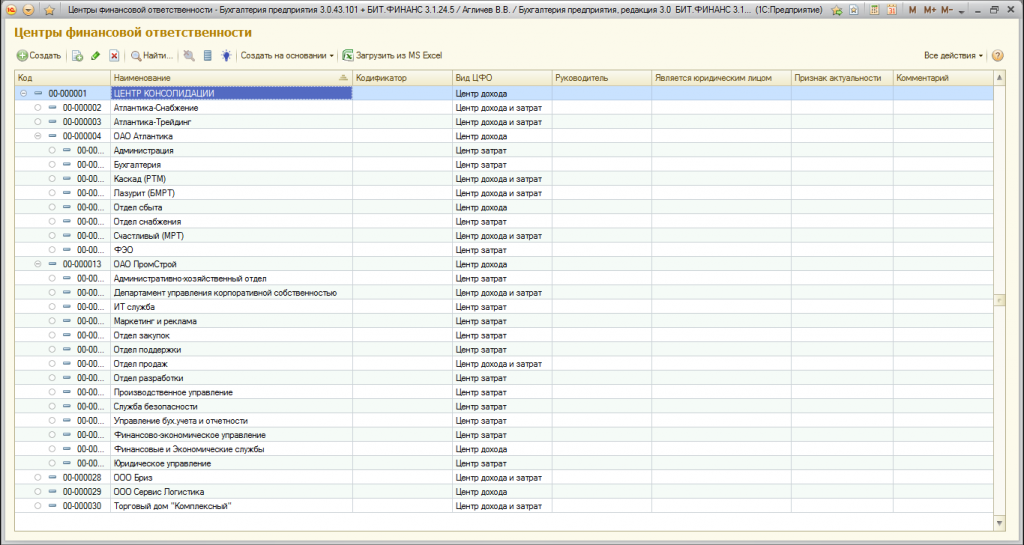

Подход «снизу-вверх (bottom-up)» предполагает, что все ЦФО (центры финансовой ответственности) формируют его только для своего подразделения. Далее информация собирается по каждому ЦФО, и получается объединенный вариант по всей организации. Главным плюсом этого подхода считается приближенность данных к реальности, потому что бюджет планируется на местах. Но, как бы странно это не было, главным минусом данного подхода считается искусственное занижение доходов или увеличение расходов, в зависимости от того что выгодно руководителям ЦФО.

При подходе «сверху-вниз (top-down)» все наоборот, на уровне управляющей компании планируется консолидированный БДДС в разрезе подразделений, а затем «спускается» подразделениям на выполнение. Основной плюс подхода это соответствие бюджета общей стратегии и целям предприятия, а минусами считаются отсутствие мотивации для руководителей подразделений на местах, и высокие трудозатраты на составление бюджета, приближенного к реальности, т.к. необходимо проводить рыночные исследования.

Также еще есть третий комбинированный подход «вверх и вниз (down-up)». Не сложно догадаться по названию, что это есть комбинация сразу двух, описанных выше подходов. То есть сначала руководители ЦФО формируют БДДС своих подразделений и передают в управляющую компанию, она формирует консолидированный вариант по всей компании, затем корректирует его в соответствии с целями и общей стратегией, получается финальный вариант, и он уже «спускается вниз» конечным подразделениям, и как правило этот вариант отличается от того, что подразделения подавали изначально в управляющую компанию. Данный подход собирает все основные плюсы и нивелирует минусы предыдущих подходов, но он имеет один большой минус, это значительные временные затраты на составление.

БДДС состоит из 100–300 статей, разбитых по сферам деятельности: операционная, финансовая, инвестиционная. Статьи должны отражать специфику бизнеса и в расходной, и в доходной части.

Источники для создания:

- Фактические данные прошлого периода, умноженные на коэффициент

- Планируемые графики движения денежных средств по уже заключенным договорам

- Сбор потребностей от административных подразделений

- Плановые показатели доходов и расходов на этот же период

Также в источниках данных могут применяться различные рыночные исследования, из которых можно определить темпы роста для компании.

Наиболее популярным источником является информация из бюджета доходов и расходов. Его зависимость от статей доходов и расходов (БДР) является очевидной, поэтому еще одним способом формирования БДДС является его расчет через плановый БДР и типовые условия расчетов. За их соблюдение ответственны ЦФО. При использовании этого способа следует учитывать не только расходы рассматриваемого периода, но и погашение кредиторской задолженности за предыдущие периоды, и авансовые выплаты, которые могут стать в расходами в будущие отчетные периоды.

Как подготовку к проведению таких расчетов справочник выделяет и фиксирует денежные и неденежные статьи БДР по принципам:

- запланированные расходы по денежным статьям необходимо финансировать в этом же или в ближайших периодах (месяцах);

- неденежные расходы возникают из-за проведенного ранее финансирования какого-либо проекта или покупки запасов, которые затем списываются в расходы.

Для организаций-плательщиков НДС кроме названных признаков по всем статьям БДР необходимо учесть, будет ли перечисляться НДС при оплате контрагенту или нет.

Формирование БДДС в БИТ.ФИНАНС

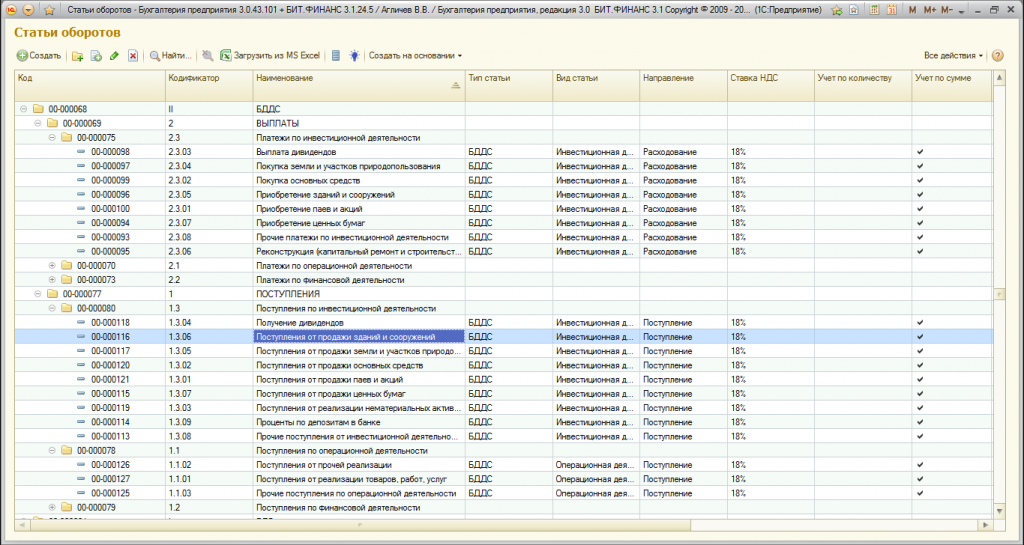

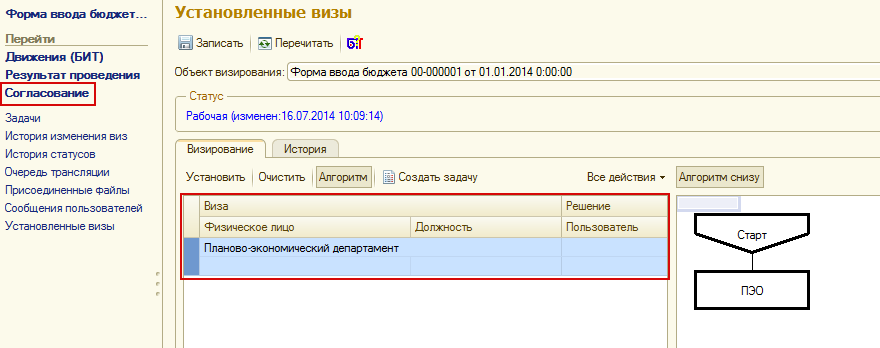

Программа «БИТ.ФИНАНС» позволяет автоматизировать процесс формирования БДДС. В системе предусмотрен справочник для хранения статей оборотов:

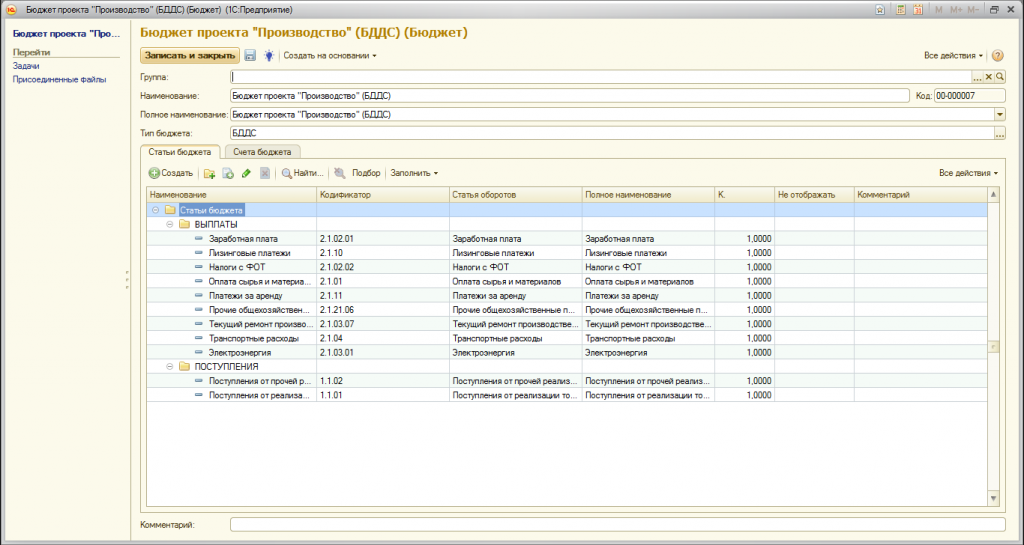

Также есть возможность указать иные структуры бюджетов, основанные на статьях оборотов с помощью справочника «Бюджеты».

Для планирования БДДС в аспекте ЦФО возможно указать финансовую структуру компании в справочнике «ЦФО».

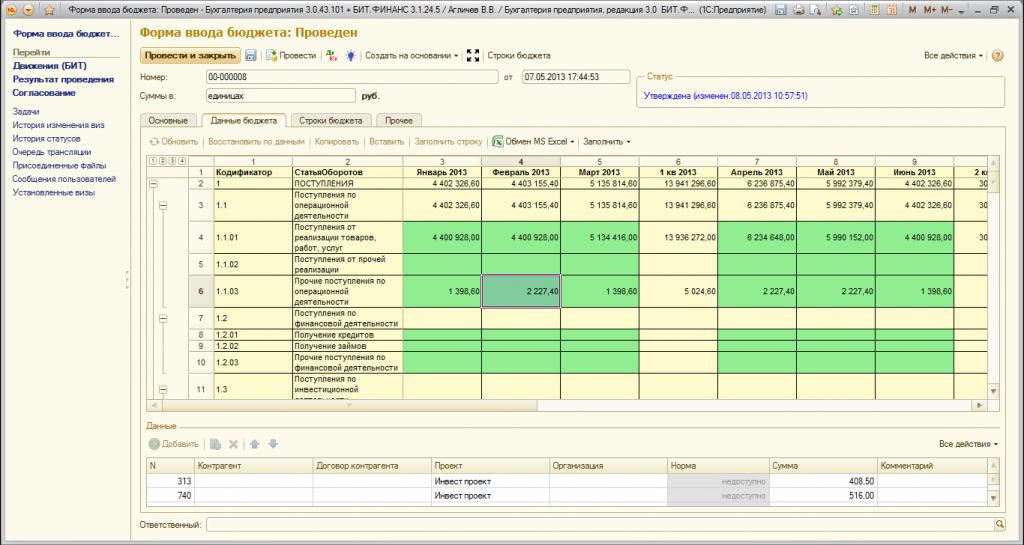

Для ввода плановой информации используется документ «Форма ввода бюджета». В этом документе можно в удобной форме ввести данные вручную или заполнить его на основании любых алгоритмов расчета – измененные данные прошлых лет, графики договоров, загрузка из Excel, на основании данных БДР и любыми расчетами, написанными с помощью запросов. Данные в одной ячейке могут быть разбиты на несколько строк табличной части, что позволяет планировать сразу в разрезе множества аналитик.

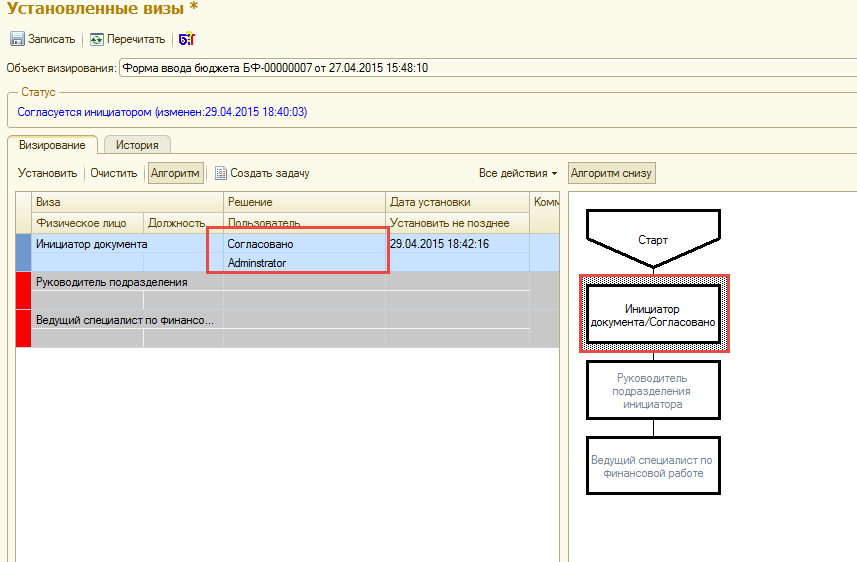

После заполнения документа «Форма ввода бюджета» его необходимо отправить на согласование.

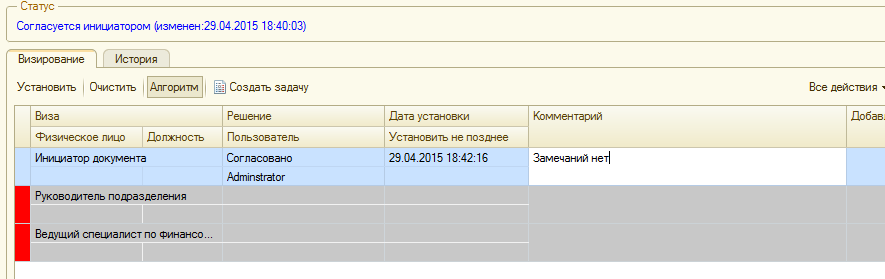

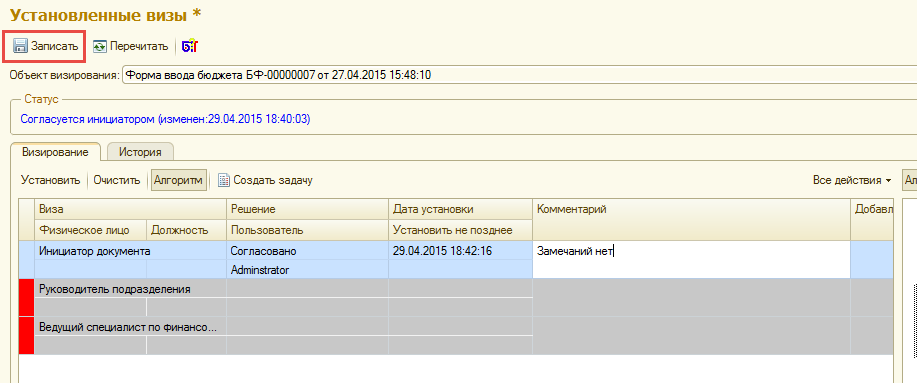

Вкладка согласования состоит из двух частей. Слева указан список согласующих, а справа сам маршрут согласования. Маршруты согласования легко настраиваются в режиме предприятия, без программирования. Для согласования необходимо кликнуть по нужному объекту схемы в правой части, либо указать решение в табличной части слева.

К каждой визе можно указать комментарий.

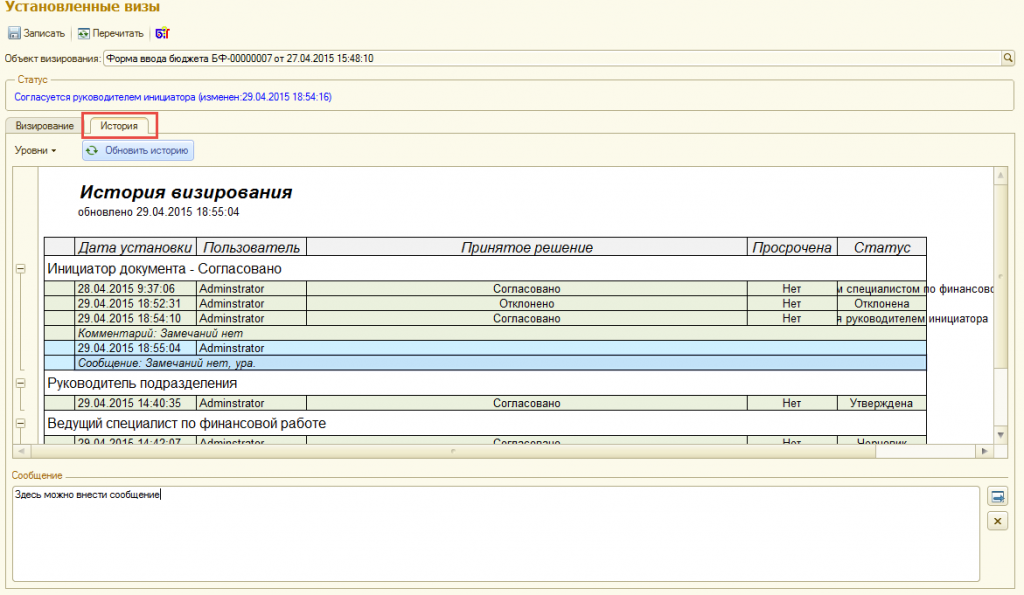

Историю установки виз можно просмотреть на закладке история (здесь будут выводиться комментарии, если они есть), а также написать сообщение к любой визе.

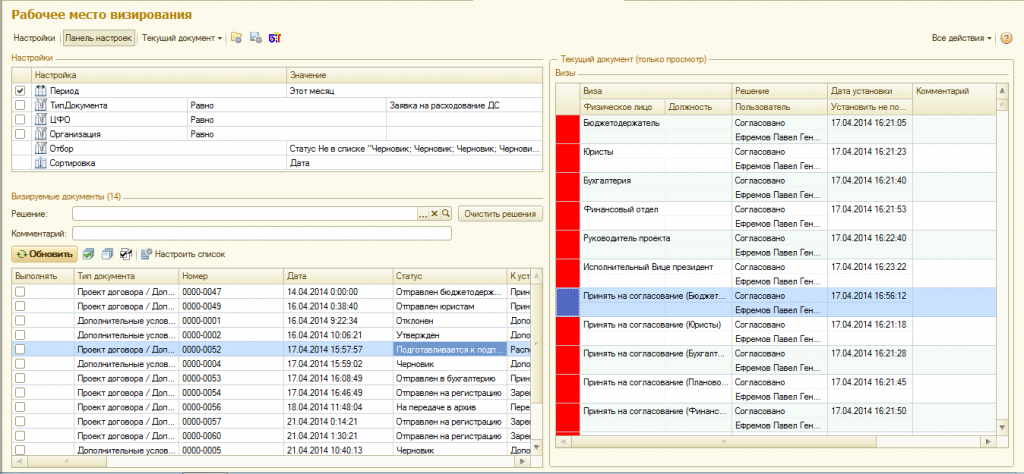

Еще одним способом установки виз является обработка «Рабочее место визирования». В обработке можно сформировать перечень доступных к установке виз, выполнить отборы, открыть необходимые документы для просмотра и выполнить групповую установку виз.

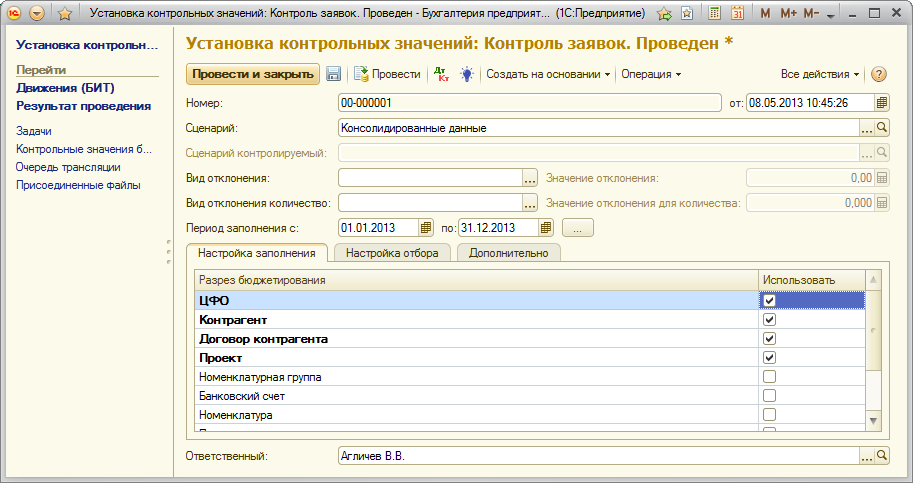

Поскольку в программе БИТ.ФИНАНС есть возможность контролировать заявки на расходование денежных средств, после согласования обычно устанавливаются контрольные бюджетные значения. Фиксация лимитов осуществляется документом «Установка контрольных значений», в котором можно указать по каким разрезам бюджетирования производить контроль заявок.

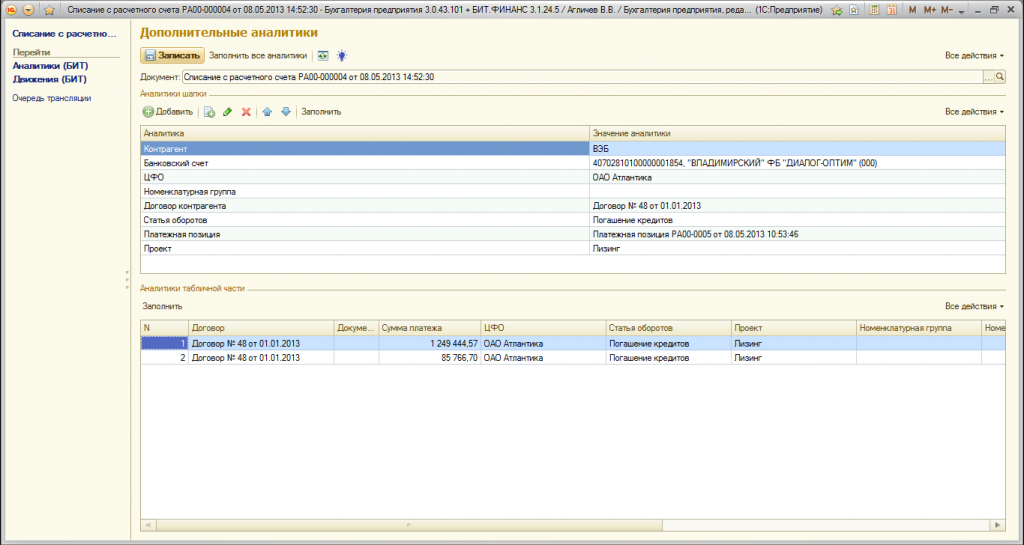

Сбор фактических данных происходит автоматически при проведении платежных документов в бухгалтерском учете. Для списания денежных средств аналитика берется из заявок на расходование денежных средств, а в случае прихода денежных средств существует возможность указать значения аналитик вручную или настроить соответствия – между статьями регламентированного учета и бюджетными статьями, между подразделениями организации и ЦФО.

Для анализа составленных плановых данных в системе служит отчет «Отчет по бюджету». Он выводит данные в различных разрезах аналитики и в любой периодичности.

Также в системе работает отчет «План-фактный анализ по бюджету», который позволяет сравнить между собой плановые и фактические данные.

Источник: www.bitfinance.ru

БДР и БДДС — что это, чем отличаются, примеры составления

По мере усложнения экономики, хозяйственной и операционной деятельности предприятия растет значение каждого сотрудника, особенно тех, кто имеет управленческую нагрузку в своей деятельности. При этом рост возможностей персонала вызывает необходимость его координации, которая работала бы сама по себе, не загружая излишне центры управления. Одним из решений данной проблемы стало бюджетирование, связанное с делегированием функций планирования, контроля и корректировки деятельности на рабочие места. Субъектами бюджетирования становятся центры финансовой ответственности (ЦФО), из которых состоит финансовая структура предприятия, по факту – экономико-управленческая, так как финансы здесь лишь монетизированное отражение экономической деятельности объектов бюджетирования.

Отличительной чертой бюджетирования как системы управления является тесная связь бюджетов с мотивацией персонала, ведь, по сути, его не стимулируют, а мотивируют к выполнению поставленных через бюджеты оперативных целей предприятия. Также ему делегируется в определенных рамками бюджетов свобода деятельности, а также возможности по ее совершенствованию

Поэтому так важна для полноценного функционирования системы бюджетирования работающая система мотивации персонала предприятия. В идеале система мотивации должна быть внедрена раньше системы бюджетного управления, но на практике зачастую внедряют одновременно обе системы.

Рассмотрим в данной статье две основные разновидности бюджетов – бюджет доходов и расходов и бюджет движения денежных средств, их различия, а также примеры работы с ними и реализацию бюджетов на практике.

Субъекты и объекты бюджетирования, ББЛ и автоматизация

Для начала надо обозначить применяемые термины для ключевых сущностей бюджетирования. В первую очередь, это объект бюджетирования как определенная деятельность на предприятии, управление которой совершает какой-либо субъект бюджетирования с использованием ее финансово-экономического отражения, выраженного через набор бюджетов.

В качестве объектов бюджетирования рассматриваются:

- холдинг, группа компаний, их деятельность;

- само предприятие как целостная система;

- виды деятельности предприятия;

- функциональные уровни бизнес-процессов (операционный, вспомогательный, управляющий, стратегический);

- проекты, портфели и программы проектов;

- функциональные области, которым соответствуют центры финансовой ответственности;

- каналы продаж товаров;

- группы и категории товаров;

- группы клиентов и единичные клиенты;

- инвестиции.

Сама деятельность, аспект которой выражает объект бюджетирования, производится коллективом предприятия, подразделения, временной группы или единичным сотрудником. При планировании снизу-вверх, когда планы составляются данным коллективом или сотрудником, основным субъектом бюджетирования являются они сами. В ходе рутинной экономической деятельности совокупность субъектов используется как система управляется верхнеуровневыми субъектами бюджетирования.

Выделенные, определенные объекты становятся функциональной основой для проектирования бюджетов. В зависимости от цели, есть несколько возможных подходов.

Если по началу есть возможность и потребность управлять только бюджетом движения денежных средств, то надо исходить из платежей и поступлений по объектам бюджетирования, из того, насколько точно можно определить статью, видя тот или иной платеж, или поступление как единичную операцию в плане движения денежных средств.

Если добавляется еще и бюджет доходов-расходов, то надо рассматривать себестоимость, расчеты по ней, расчеты по рентабельности объектов бюджетирования как цели, поскольку БДР тем и отличается, что появляется возможность выявить эффективность объекта (под это и распределяется деятельность, под такие аналитики и разрезы).

Переходным в этом случае является отображение цепочки создания стоимости для создания объектов, категорий доходов и расходов, поскольку БДР сам по себе сложно составить без балансовых операций. Та же амортизация и инвестиционные или финансовые операции толкают к необходимости ведения баланса. И если принято решение о внедрении полного контура бюджетирования, то лучше поступить следующим образом:

- отобразить цепочку создания стоимости в целом;

- распределить объекты бюджетирования по ее этапам;

- определить элементарные хозяйственные операции в этой цепочке;

- каждой хозоперации присвоить свою балансовую проводку, а счета создаются, проектируются по мере создания проводок;

- на основе выявленной потребности в конкретных счетах и объектах бюджетирования создать аналитики под каждую операцию и каждый счет. Определение статей БДР и БДДС как раз здесь и находится, они являются аналитическими признаками;

- выстроенный план счетов и первичные операции являются основой для построения управленческой учетной политики;

- определить бюджеты как совокупности статей в отношении БДР и БДДС, как совокупности операций по счетам и их признакам в отношении других бюджетов;

- бюджет движения денежных средств и бюджет доходов-расходов являются при таком подходе подмножеством бюджета по балансовому листу (ББЛ), входят в него, являются группировкой по определенным этапам цепочки создания стоимости.

По сложности действий выстраивание такой системы бюджетирования кардинально отличается от построения бюджетов поступлений и платежей, под чем зачастую понимается бюджетирование. По факту настоящим бюджетированием является только этот сложный подход, так как только там и можно выделить все стороны и аспекты деятельности предприятия, связать их с мотивацией и стратегией предприятия. Упрощенные варианты с ведением БДДС или с ведением БДДС и БДР являются упрощенными вариантами бюджетирования:

- на основе только лишь БДДС бессмысленно говорить о какой-либо связи с мотивацией или реализацией стратегии. Ведь он строится, чтобы отследить, хватает ли денег при тех или иных условиях оплат и поступлений. В себестоимость или, тем более, в создание стоимости, здесь невозможно уйти с целью их оптимизации. Отсюда это не бюджетирование, а финпланирование;

- ведение БДР в дополнение к БДДС существенно расширяет как понимание происходящего, так и арсенал методов, наборы аналитик. Можно рассчитывать рентабельность, эффективность различных звеньев. Но стоит учитывать, что балансового учета с двойными проводками здесь нет. Бессмысленно здесь говорить об управлении рабочим капиталом, дебиторской и кредиторской задолженностью. Ну а нюансы резервирования, обесценения активов, их переоценки и амортизационной политики, остаются за пределами возможностей данного подхода. Строго говоря, ведение БДР/БДДС претендует на экономико-финансовое планирование, но экономика, прежде всего, это стоимость (не путать с себестоимостью!), а поскольку видно ее здесь лишь частично, лучше такой подход называть операционно-финансовым планированием;

- экономико-финансовым планированием является вариант ведения бюджетов на основе ББЛ, БДР и БДДС. Если же еще добавить мотивацию со стратегическим управлением, то именно этот подход претендует на звание бюджетирования.

Когда мы говорим о мотивации на предприятии, мы обязаны описать и субъекты бюджетирования применительно к ведущейся ими деятельности в виде объектов. Структура субъектов не всегда выделяется отдельно, так как считается, что мы управляем деятельностью, а, значит, объектами. Но если приглядеться повнимательнее, то мы увидим либо в структуре бюджетов бюджеты отдельных должностных лиц – главного ли инженера или генерального директора, либо в совокупности статей статьи, которые находятся в сфере ответственности лишь одного должностного лица. Это и есть отображение субъектов в бюджетной структуре. Лучше, конечно, быть последовательным и отобразить всю линейку, структуру субъектов на предприятии.

Если же мы упоминаем контроллинг, связь со стратегическим управлением, то мы должны начинать бюджетирование и с определенных количественных и качественных показателей, и настроить механизмы связи этих показателей с бюджетными метриками.

Делать все изложенные вещи вручную или даже в Excel невозможно. На помощь приходит автоматизация бюджетирования и продукты, где оно реализовано

При выборе продукта мы должны наши выкладки соотнести с его возможностями и с тем, насколько они соотносятся друг с другом:

- Насколько адекватно можно отобразить объекты бюджетирования при автоматизации в конкретном продукте и в его справочниках?

- Подходит ли нам их иерархическая либо теговая структура?

- Насколько широко и глубоко можно отобразить в продукте все используемые в системе бюджетного управления аналитики?

- Хорошо ли и удобно ли мы можем настроить формы отчетов для получения отчетной информации из системы?

- Поддерживается ли многомерность и настройка на ленту отчетов?

- В какой мере наша управленческая учетная политика может быть воплощена в автоматизированной системе бюджетирования?

Это лишь немногие, но одни из самых важных вопросов касательно автоматизации, при ответе которые по различным продуктам вы получаете матрицу сравнения для вашей ситуации и сможете в итоге сделать выводы и выбрать наиболее подходящий вариант автоматизированной системы.

Источник: wiseadvice-it.ru