Курсы 1С 8.3 » Вопросы по 1С Бухгалтерия 8.3 (3.0) » Бух-ред-3-модуль16-faq » Что правильнее использовать при приеме к учету программы 1С: «Прочие оборотные активы» или «Прочие внеоборотные активы»?

Получить 200 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.2 и 8.3;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Тatiana67 19.05.2014

Ольга РБП по 1С-УПП8 в балансе показывает как Прочие оборотные активы. Срок использования программы, указанный в договоре – 2 года. Не логичнее ли будет показывать такие РБП, как Прочие внеооборотные активы?

Lada 20.05.2014

Я бы все-таки оставила «Прочие оборотные активы», исходя из того, что, по определению, внеоборотные активы – это машины, агрегаты, аппаратура, технические принадлежности, инженерные устройства и, самое важное в нашем случае: патенты и ноу-хау (новинки в технике и в технологиях, на внедрение и продажу которых КОМПАНИЯ ИМЕЕТ ЭКСКЛЮЗИВНОЕ право).

Занятие № 13. Основные средства. Внеоборотные активы

А это нам не подходит.

У нас нет такого исключительного права (его имеет ТОЛЬКО фирма 1С), Мы, приобретая коробочный вариант ПО 1С:УПП, рассматриваем принятие к учету неисключительного права на программу.

—-

PS: Да и смотрите сами, если бы мы отнесли учет права на ПО «1С:УПП» на НМА (внеоборотные активы) мы бы списывали ее стоимость, начисляя ежемесячно амортизацию по регл. операции «Амортизация и износ…». А мы делали совсем другое: 97 счет РБП формировал проводки при закрытии месяца в регл. операции «Списание расходов будущих периодов». Это не НМА. Это РБП – прочие оборотные активы.

Источник: profbuh8.ru

Оборотные активы — это…

Оборотные активы — это те ресурсы предприятия, без которых фактически невозможна деятельность любой компании. Что такое оборотные активы, как их рассчитать и сгруппировать в бухгалтерском и управленческом учете, узнайте в материале.

Вам помогут документы и бланки:

- Что относится к оборотным активам предприятия — определение

- Что является источниками формирования оборотных активов организации

- Оборотные активы включают в себя следующие составляющие

- Что входит в прочие оборотные активы по балансу

- Что можно отнести к низколиквидным оборотным активам

- Формула расчета коэффициента ликвидности оборотных активов

- Итоги

Что относится к оборотным активам предприятия — определение

Активы предприятия — важный показатель, который отображает уровень развития компании. Выделяют 2 группы активов: оборотные и внеоборотные.

- Внеоборотные активы — те ресурсы фирмы, срок службы которых превышает 1 год: основные средства, долгосрочные финансовые обязательства, незавершенное строительство и т. д.

- Оборотные активы (ОА) — активы компании, которые потребляются в течение одного производственного цикла или списываются в течение года.

Что является источниками формирования оборотных активов организации

В качестве источников формирования ОА могут выступать:

- Собственные или приравненные к таковым ресурсы компании.

- Привлеченные средства.

- Заемные средства.

При этом расходование собственных ресурсов фирмы на увеличение ОА обладает минимальным уровнем риска по сравнению с привлечением заемных средств.

Оборотные активы включают в себя следующие составляющие

Что относится к оборотным активам предприятия, рассмотрим на схеме.

С 01.01.2021 учет МПЗ регулируется новым ФСБУ 5/2019 «Запасы» (утв. приказом Минфина от 15.11.2019 № 180н), ПБУ 5/01 утратило силу. Некоторые учетные правила изменены существенно. Узнать об изменениях в учете МПЗ вам поможет аналитический Обзор от КонсультантПлюс. Получите пробный доступ к К+ бесплатно и переходите в материал.

Что входит в прочие оборотные активы по балансу

Согласно нормам ПБУ 4/99, ОА отображаются в разделе II бухбаланса.

В балансе также следует отобразить сведения о несущественных ОА, которые не вошли в другие статьи раздела II. К прочим оборотным активам относят:

- Стоимость выполненных этапов незавершенных работ, зафиксированную по сч. 46.

- НДС с авансов, выделенный обособленно на сч. 62 или 76.

- Недостачи или испорченные ценности, по которым еще не принято решение о списании.

- НДС и акцизы, подлежащие возмещению после отчетного периода.

- НДС с отгруженных товаров, выручка по которым будет признана в следующем году.

Данная информация отображается в строке 1260 «Прочие оборотные активы».

Что можно отнести к низколиквидным оборотным активам

Ликвидность — показатель скорости преобразования актива в деньги. Очень важным аспектом в получении прибыли компании является грамотное управление и контроль ОА. Для осуществления контрольных функций ОА и определения рисков необходимо разработать такую градацию, которая позволит определить возможную ликвидность актива в случае наступления кризисной ситуации. В экономической литературе предложен вариант градации рисков по степени.

Степень риска

Вид актива

Ликвидность

Денежные средства, краткосрочные финвложения

МПЗ и готовая продукция (при условии быстрой реализации)

Неиспользуемые товары, просроченная дебиторка, высокие объемы незавершенки

Низколиквидными ОА принято считать те активы, скорость обращения которых в деньги больше года. Например, дебиторка с ожидаемым сроком возврата более 12 месяцев или залежавшиеся на складах товары. То есть все ОА, которые относятся к высокой степени риска, считаются наименее ликвидными.

Формула расчета коэффициента ликвидности оборотных активов

Чтобы рассчитать скорость оборачиваемости активов и оперативно отследить платежеспособность компании, финансисты рассчитывают коэффициент текущей ликвидности ОА. Данный показатель показывает, может ли фирма погашать текущие обязательства за счет ОА. Соответственно, чем он выше, тем лучше для компании. Формула для расчета:

Ктл — коэффициент текущей ликвидности,

ОА — оборотные активы,

Ко — краткосрочные обязательства.

Важно! Подсказка от «КонсультантПлюс»

Источником информации для финансового анализа является бухгалтерский баланс.

Возможный вид формулы (строки баланса):

Ктл = (стр. 1200 — стр. 1230 — стр. 1220) / (стр. 1510 + стр.

1520 — стр. 1550).

Подробнее об анализе ликвидности читайте в К+. Пробный доступ предоставляется бесплатно.

Какие строки баланса использовать для расчета коэффициента, узнайте в публикации «Коэффициент текущей ликвидности (формула по балансу)».

Итоги

Эффективное управление оборотными активами — это залог бесперебойной работы компании. Необходимый для работы объем ОА каждая фирма определяет самостоятельно исходя из собственных нужд, темпов потребления ресурсов и размеров бизнеса. При этом их недостаток может привести к остановке производства или невозможности погашать текущие обязательства. Избыток свидетельствует о бездействии активов и невозможности их быстро преобразовать в денежные средства, т. е. о низкой ликвидности.

Источник: nalog-nalog.ru

Активы — что это и как по активу можно судить об эффективности компании

Благодаря СМИ в нашу жизнь волей-неволей входят термины из мира экономики (вроде волатильности, дилеров, девелоперов и дистрибьюторов).

Сегодня у нас на очень находящийся на слуху термин «актив». Мы постоянно слышим, что чьи-то активы выросли (упали) или встречаем упоминание этого слова в связке с «пассивами».

Давайте разложим все по полочкам. Узнаем, что это такое, какие бывают активы (оборотные, внеобортные, чистые) и посмотрим, как по этому показателю можно судить о рентабельности (эффективности) работы компании.

Активы — это имущество, способное приносить прибыль

В широком смысле слово «актив» обозначает любой физический или нематериальный объект, представляющий ценность для собственника. Это вещи, средства или деньги, которые увеличивают наш финансовый доход. В противном случае это будут пассивы.

- Оборотные — это те, которые используют в текущем производстве. Срок их полезного действия — меньше года. Допустим, это нитки, иголки, ткани швейного ателье

- Внеоборотные — это то, что используется дольше года. Например, швейный станок

Таким имуществом могут быть:

- Денежные средства в рублях и в валюте (в наличной и безналичной форме).

- Ценные бумаги (что это такое?).

- Доли владения бизнесом.

- Авторские права на результаты интеллектуальной деятельности (книги, мелодии, научные разработки и т.д.)

- Машины и станки, здания и сооружения, которые принадлежат гражданам или организациям и способны приносить им доход сейчас или спустя время.

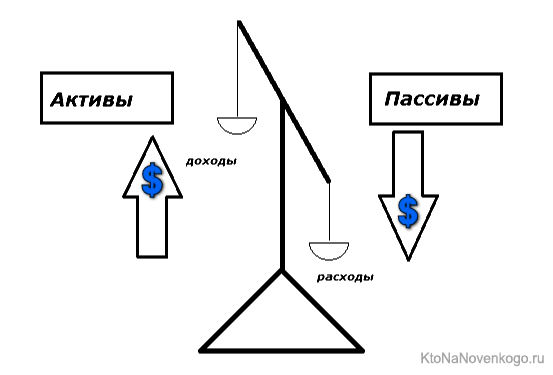

Важно понимать, что активы должны приносить доходы, а не требовать расходов. Иначе это будут уже пассивы (тема отдельной статьи). К сожалению, большинство из нас этого не понимают и тратят свои деньги на приобретение пассивов (берут ипотеку, кредиты, покупают авто, дорогие гаджеты и т.п.):

Если говорить в более узком смысле, то под этим термином часто подразумевают активы предприятий (компаний).

Нематериальные активы

Хочу уделить немного внимания этому аспекту. Когда говорят о материальных ценностях, то это понятно (они перечислены выше). А что же относится к нематериальным? Все, что не является вещественным. Давайте посмотрим.

- Научные разработки, произведения литературы и других видов искусств.

- Программное обеспечение любого рода.

- Патенты на любые изобретения.

- Товарные знаки и бренды.

- Производственные секреты.

- Полезные разработки и наработки.

- Имиджевая составляющая (сам по себе бренд является ценным активом, ибо привлекает покупателей).

Оборотные и внеоборотные активы

В зависимости от срока полезного использования активы в собственности фирмы делятся на две разновидности:

Оборотные активы

Это ценности, используемые предприятием в течение одного производственного цикла. Срок их службы не превышает 12 месяцев. Их особенность – это высокая ликвидность (что это?), т.е. возможность их реализации без денежных потерь.

Оборотные средства приобретаются компанией из чистой прибыли или из привлеченных денег (займы, кредиты). Их цена полностью включается в себестоимость продукции, производимой предприятием.

Внеоборотные активы

Обращаются более года и используются в нескольких производственных циклах. Пример: компания покупает здание и размещает в нем цех на 10-15 лет. Стоимость ценностей переносится на готовую продукцию частями, размер которых зависит от длительности службы имущества.

Внеоборотные активы – это низколиквидные ценности. Например, быстро продать дорогостоящее оборудование, здание, землю не получится. Если собственник торопится с реализацией, ему придется существенно уступить в цене.

Актив – это первая часть бухгалтерского баланса, составляемого фирмами ежегодно. В этой форме они разделены на две группы: внеоборотные и оборотные, а их сумма равна совокупной величине пассива предприятия.

Состав внеоборотных активов фирмы

В бухгалтерском учете внеоборотные активы разделяются на 6 групп, отличающихся по определению и направлениям использования:

- Основные средства.

Это машины, оборудование, здания, участки земли, применяемые компанией для производства товаров, оказания услуг. Критерии отнесения имущества к такой категории приведены в ПБУ 6/01. Указано, что активы служат не менее года, а цена их покупки составляет от 100 тыс.руб. - Нематериальные активы.

Это ценности, которые не имеют материального обличия, но способны приносить фирме-владельцу экономические выгоды. К их числу относятся программные продукты, научные разработки, оформленные патенты на продукцию, изданные книги, музыка, фильмы, на которых зарегистрированы авторские права и т.д. - Доходные вложения.

Это ценности, приобретаемые организациями не для собственного использования в производстве или сбыте товаров, а для предоставления третьим лицам и получения от них регулярных платежей. Такая группа активов числится на балансе фирм, занятых арендой, лизингом (что это?), прокатом. - Незавершенное строительство.

Это сумма средств, направленных на возведение здания (сооружения, оборудования). Компания потратила деньги, но пока не ввела объект в эксплуатацию, потому что он не готов к использованию. Такая ситуация складывается, если работа над проектом приостанавливается из-за недостатка финансирования или получения согласований в государственных органах. - Отложенные налоговые активы.

Это суммы, на которые компания в следующих кварталах сможет уменьшить размер налогов, подлежащих уплате в государственную казну. - Иные внеоборотные активы.

Это ценности, находящиеся в распоряжении фирмы и приносящие ей экономические выгоды, которые нельзя отнести ни к одной из перечисленных выше категорий. Это сельскохозяйственные насаждения, крупный рогатый скот, авансы, выплаченные строительным компаниям и т.д.

Состав оборотных активов компании

К категории оборотных активов относится следующее:

- Дебиторская заложенность.

Это суммы, которые клиенты и заказчики фирмы будут обязаны перечислить ей за ранее отгруженные товары, выполненные работы, оказанные услуги. - Запасы.

Это сырье, полуфабрикаты для производства продукции или готовые изделия, хранящиеся на складе, пока не поступившие в производство или в сбыт. - Деньги.

Средства, которые имеются у компании в наличной (в кассе, в банковской ячейке) или безналичной форме (на расчетном счете). - Краткосрочные вложения.

Это стоимость ценных бумаг с периодом погашения до года, купленных организацией. Например, это облигации, по которым дата платежа наступит в ближайшие 12 месяцев.

Что такое актив? Это любая ценность, имеющая материальную или нематериальную форму, которая потенциально способна принести своему владельцу экономическую выгоду. Она приобретается для долгосрочного или краткосрочного использования на собственные или заемные средства.

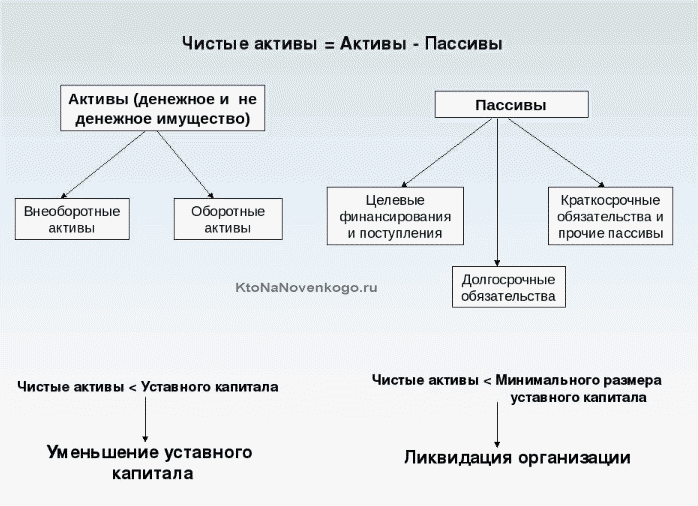

Чистые активы — это основной показатель эффективности

Как оценить экономическую эффективность активов? Когда компания их приобретает, то она тратит на них денежные средства: капитал собственников, полученные кредиты или займы.

Чтобы оценить, как они «работают», имеет ли смысл их дальнейшая покупка, владелец рассчитывает показатели экономической эффективности.

Первый показатель – это чистые активы. Принципы его расчета, формулы приведены в приказе Минфина №84н, действующем с 28.08.14 г.

Чистые активы — это та сумма, которая останется владельцам фирмы после продажи всех имеющихся ценностей и оплаты полученных ранее долгов.

Расчет показателя предполагает, что сопоставляются активы и пассивы компании (А и П). Они рассчитываются по следующему принципу:

- А – сумма всех активов, кроме долгов собственников по взносам в уставной капитал.

- П – совокупность обязательств хозяйствующего субъекта.

Считается, что значение чистых активов должно быть больше нуля. Отрицательный результат говорит о том, что фирма на 100% зависима от заемных средств.

Если показатель меньше, чем размер уставного капитала, работа организации была неэффективной, потому что владельцам не удалось приумножить изначально вложенные средства.

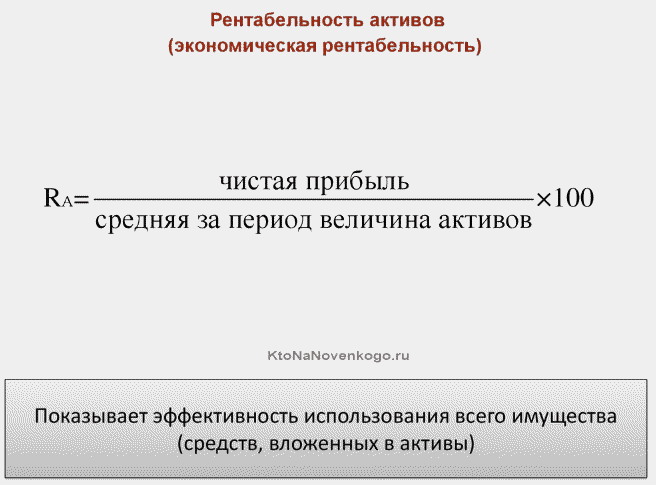

Рентабельность активов

Второй показатель экономической эффективности – это рентабельность активов.

Он получается путем деления чистой прибыли, полученной фирмой за период (например, за месяц, квартал, год) на среднюю стоимость активов, рассчитанную за аналогичный временной интервал. Коэффициент демонстрирует, какой финансовый результат дает каждый рубль, вложенный в имущество компании.

Удачи вам! До скорых встреч на страницах блога KtoNaNovenkogo.ru

Эта статья относится к рубрикам:

У простых людей пассивов всегда больше чем активов, ведь мы покупаем товары не для последующей перепродажи, а для личного пользования.

Что до коммерческих организаций, то был у меня такой случай, когда я взял кредит в банке и добросовестно его выплачивал, а мой банк переуступил мой долг другому банку, который находился под санацией. Я думаю, что второй банк как раз и выкупил мой долг для повышения своих активов.

Ваш комментарий или отзыв

Источник: ktonanovenkogo.ru