Практически ни одно бюджетное (автономное), либо казенное учреждение не может обойтись в своей профессиональной деятельности без основных средств. Основные средства — это объекты нефинансовых активов, имеющие срок полезного использования, превышающий 12 месяцев. В программе «1С:Бухгалтерия гос. учреждения 8» операции для учета поступления (оприходования) и списания (выбытия) объектов основных средств выделены в отдельный функциональный блок (пункт меню «Учет ОС, НМА, НПА»).

Для учета поступления объектов основных средств в программе на сегодняшний день предусмотрено несколько видов документов. Документ «Покупка ОС, НМА» служит для отражения факта поступления основных средств, приобретенных у поставщика, а так-же для учета поступления объектов ОС, приобретенных через подотчетное лицо.

Кроме приобретения основных средств бюджетное или казенное учреждение может получить основные средства безвозмездно или централизованно. Для этих целей в конфигурации 1С: БГУ существует документ «Безвозмездное поступление ОС и НМА». Именно этим документом в 1С: БГУ отражается факт безвозмездного (или централизованного) поступления основных средств. Кроме того,этот же документ служит для отражения факта поступления ОС и НМА в результате разукомплектовании другого основного средства.

1С БГУ 2.0: Как принять ОС к учету.

Документ «Оприходование ОС (НМА) на счет 101 (102)» поможет отразить факт поступления основного средства в результате проведения инвентаризации, а так-же поступление ОС в результате возмещения ущерба.

Кроме факта поступления основных средств необходимо принять ОС к учету. В этом нам поможет документ «Принятие к учету ОС и НМА». Документом можно отразить факт принятия основных средств к учету, а так-же одновременно с принятием к учету факт ввода в эксплуатацию объектов ОС.

Если же факт ввода в эксплуатацию происходит позже, нежели принятие ОС к учету, то ввести ОС в эксплуатацию можно при помощи документа «Внутреннее перемещение ОС и НМА». Кроме того, этим же документом можно при необходимости перенести основные средства с одного счета учета на другой (например при первоначально неверном отнесении ОС к группе ОКОФ, либо для переноса основных средств из состава особо ценного движимого имущества в состав иного движимого имущества и наоборот).

Так-же казенным, автономным и бюджетным учреждениям необходимо увеличивать стоимость ОС в результате проведения капитального ремонта либо модернизации. Для этой цели в программе 1С: БГУ применяется документ «Капремонт, модернизация НФА».

Еще одной операцией в учете поступления основных средств в бюджетном учреждении может быть перенос затрат на приобретение основных средств с одного КФО (кода финансового обеспечения) на другой (например перенос затрат по приобретению НФА с КФО 5 «Субсидии на иные цели» на КФО 4 «Субсидии на выполнение государственного задания»). Данная операция выполняется при помощи документа «Перенос затрат по НФА на другой КФО, КПС».

Это краткий обзор документов в конфигурации «1С Бухгалтерия гос. учреждения 8», отражающих факт поступления основных средств на балансовые счета бюджетного, автономного или казенного учреждения. Однако, помимо этих документов в указанной выше конфигурации имеется еще и отдельный функциональный подблок, связанный с учетом основных средств на забалансе. Мы же рассмотри эти операции в одной из следующих статей.

Следите за обновлениями блога, подпишитесь чтоб быть в курсе выхода новых актуальных материалов.

Источник: www.1c-bgu.ru

Как в программе 1С:Бухгалтерия государственного учреждения ред. 2.0 обновить данные на счете 111.40 при получении имущества в пользование на неопределенный срок?

Как в программе 1С:Бухгалтерия государственного учреждения ред. 2.0 обновить данные на счете 111.40 при получении имущества в пользование на неопределенный срок?

Ответ:

Бюджетное учреждение «Городская клиническая больница» 01.06.2021 заключило договор безвозмездного бессрочного пользования нежилым помещением с ООО «АИСТ». Право пользования объектом по справедливой стоимости арендных платежей принято на три года. Справедливая стоимость арендных платежей составляет 10 000 руб. в месяц. 01.06.2022 продлено право пользования помещением на очередной финансовый год.

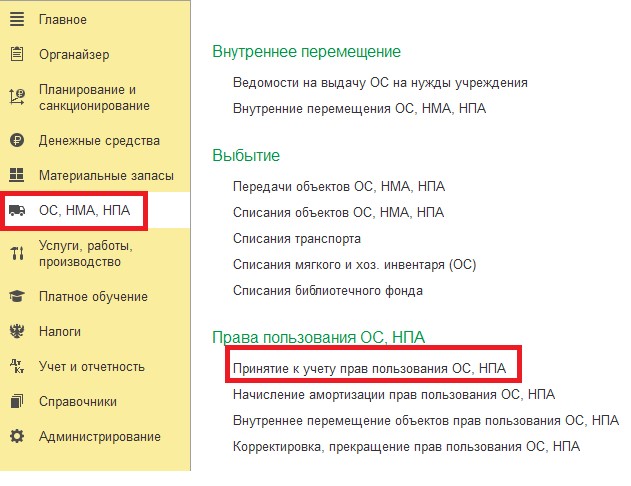

- Для продления прав пользования объектом в программе 1С:Бухгалтерия государственного учреждения предназначен документ Принятие к учету прав пользования ОС, НПА меню ОС, НМА, НПА(рис. 1).

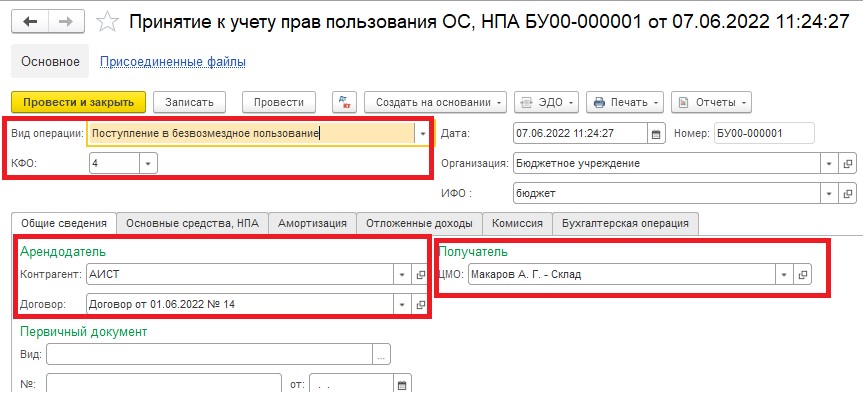

- Ввести новый документ можно с помощью копирования первоначального документа по принятию к учету прав пользования объектом прошлого года. При вводе нового документа реквизит Дата устанавливается автоматически по текущей дате компьютера, дату можно изменить вручную. Номер присваивается после записи.

В созданном документе автоматически скопируется из прошлогоднего документа вид операции Поступление в безвозмездное пользование (рис. 2).

Также будут автоматически заполнены общие реквизиты документа: Организация, КФО.

На закладке Общие сведения автоматически скопируются реквизиты Контрагент и Договор (группа реквизитов Арендодатель), а также ЦМО (группа реквизитов Получатель) ‒ место нахождения имущества, полученного в пользование.

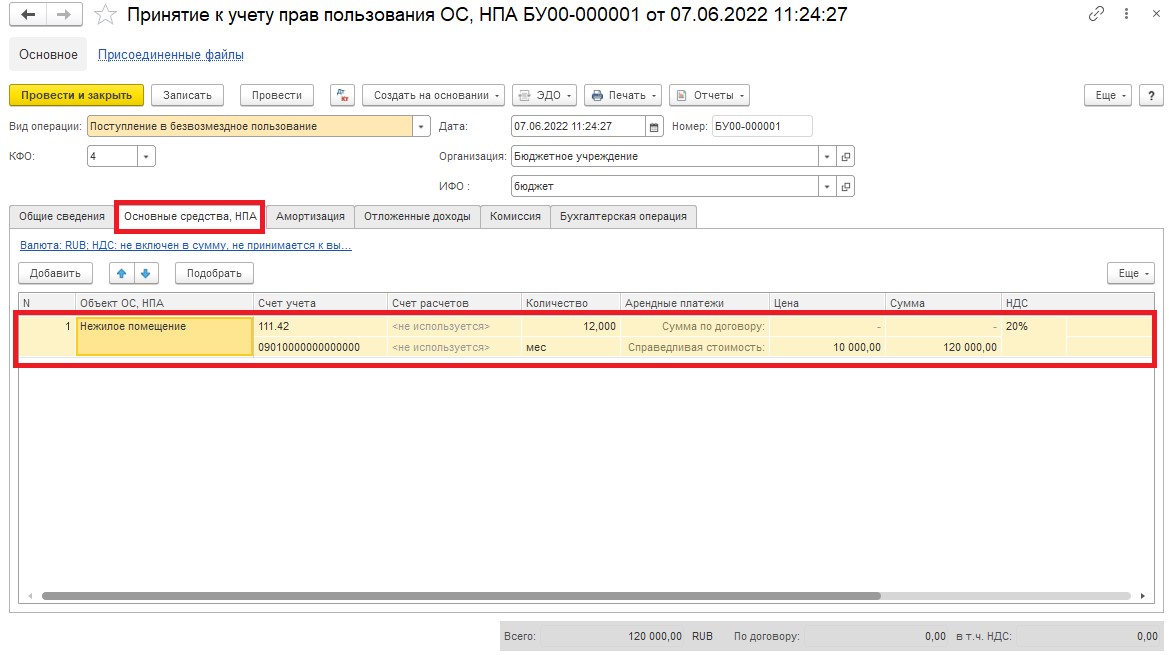

- На закладке Основные средства, НПА скопируется информация об объектах, полученных в пользование (рис. 3):

— в графе Объект ОС, НПА ‒ объект, по которому обновляются данные о праве пользования;

— Счет учета, КПС – счет учета прав пользования имуществом (счета 111.4х) и КПС;

— Количество – количество периодов (месяцев, кварталов, лет и пр.) аренды, пользования имуществом по договору. В рассматриваемом примере количество месяцев необходимо изменить с 36 на 12, поскольку продлевается срок использования объекта на новый третий год расчетного периода;

— Цена – стоимость аренды за один период с учетом НДС. При необходимости цену можно изменить;

— строка Справедливая стоимость – справедливая стоимость арендных платежей, строка Сумма по договору – в случае договора безвозмездного пользования не заполняется.

Сумма отложенных доходов от получения права пользования активом (колонка Отложенные доходы) рассчитывается автоматически как разница между справедливой стоимостью арендных платежей и суммой арендных платежей по договору.

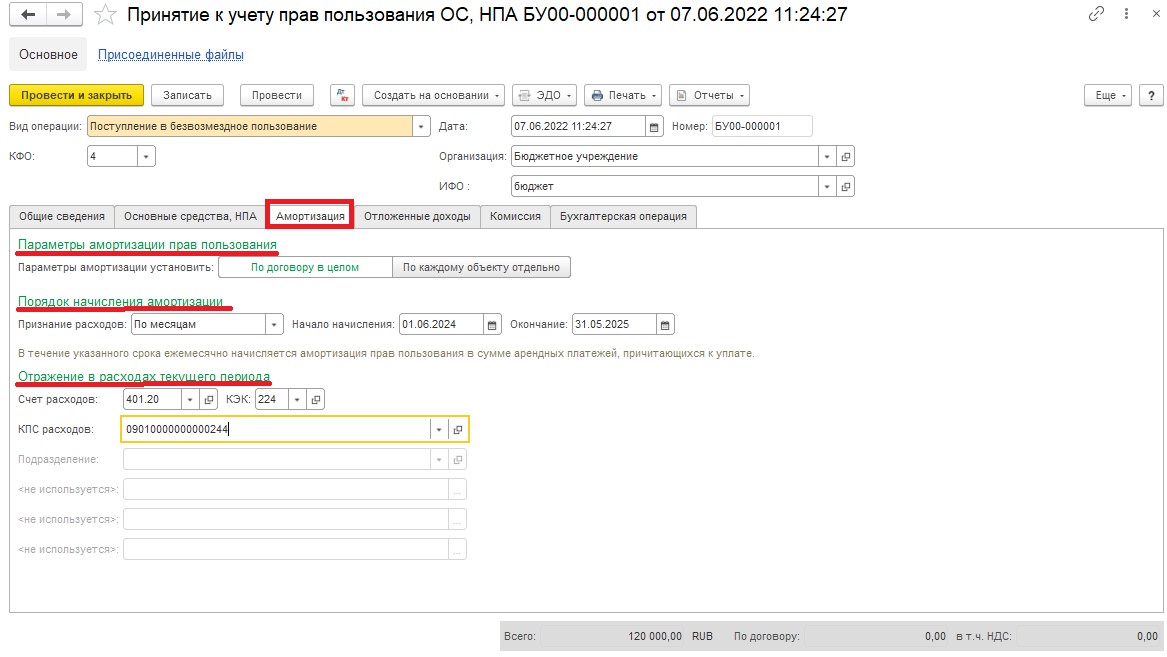

- На закладке Амортизация скопируется (рис. 4):

— способ Признания расходов – по месяцам;

— Начало начисления, Окончание – срок начисления амортизации. Эти даты необходимо исправить на соответствующие (добавить начисление амортизации на один год вперед, при этом не допустить задвоения дат с прошлогодним документом);

- Отражение в расходах текущего периода – счет и аналитика учета расходов текущего периода в бухгалтерском и налоговом учете (счета 109.00, 401.20).

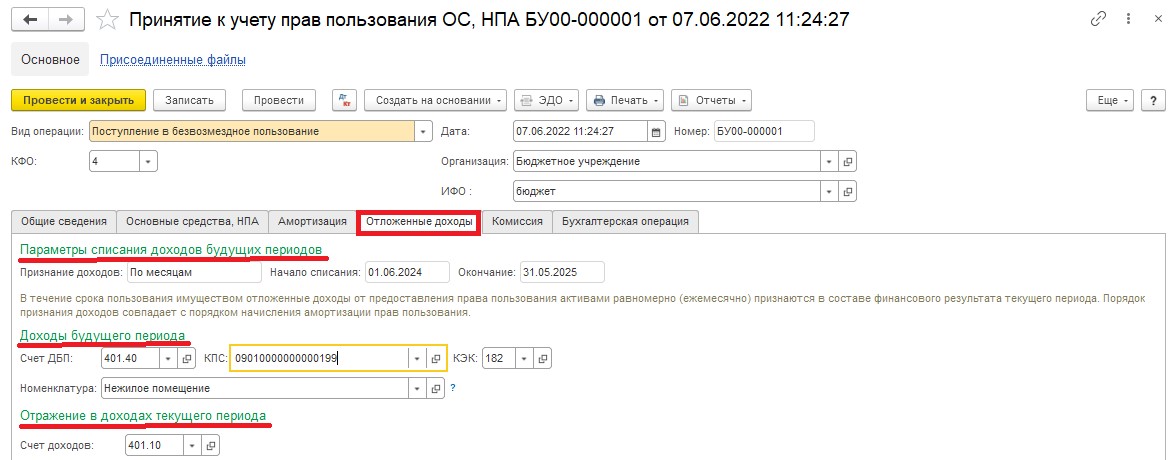

- Закладка Отложенные доходы(рис. 5) заполняется при поступлении имущества в пользование безвозмездно или на льготных условиях. Срок и способ признания отложенных доходов в составе финансового результата текущего периода совпадает с порядком начисления амортизации прав пользования.

В закладке в группе Доходы будущего периода – счет и аналитика отложенных доходов от получения прав пользования активами (счет 401.40) необходимо изменить счет ДБП на актуальный (при необходимости). КПС, КЭК, Номенклатура будут скопированы с прошлогоднего документа.

Счет доходов (в группе Отражение в доходах текущего периода) – счет и аналитика учета доходов текущего периода (счет 401.10) скопируется из прошлогоднего документа.

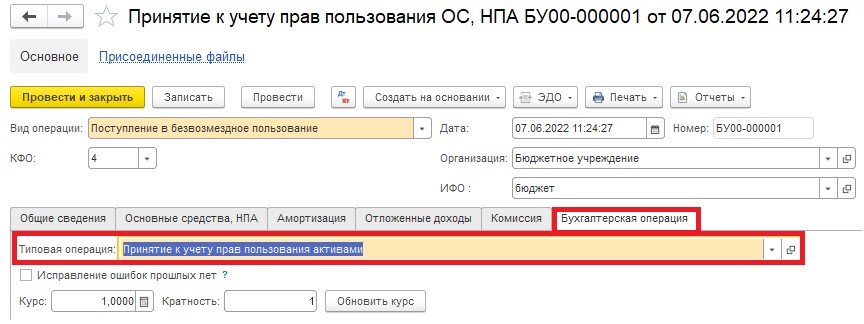

- На закладке Бухгалтерская операция(рис. 5) следует указать типовую операцию ‒ Принятие к учету прав пользования активами.

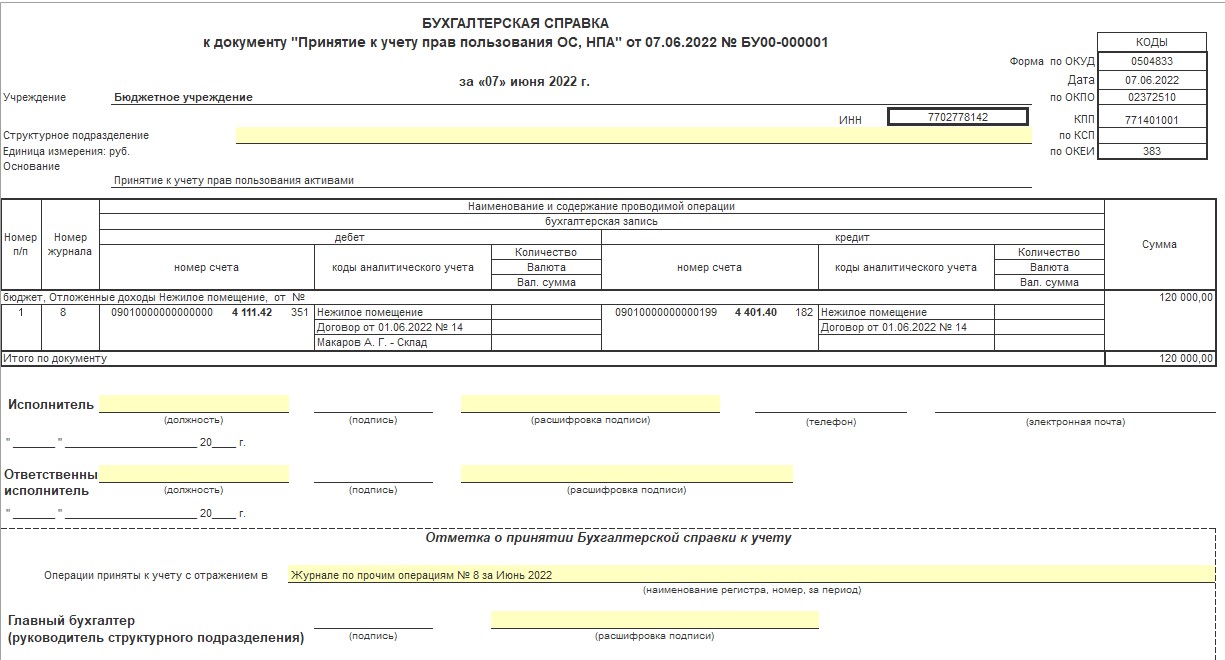

- После проведения документа Принятие к учету прав пользования ОС, НПА по кнопке Печать(рис. 6) можно распечатать бухгалтерскую справку по ф. 0504833 (рис. 7).

По этой теме

14.11.2022 — 24.11.2022

Курс повышения квалификации

15.11.2022 — 16.11.2022

Подписаться на рассылку

Поздравляем! Вы успешно подписались на рассылку

У вас уже есть обслуживаемая система КонсультантПлюс?

Получите полный доступ к КонсультантПлюс бесплатно!

Вы переходите в систему КонсультантПлюс

- Прайс-лист 1С

- Купить Консультант Плюс

- Купить 1С

- Записаться на семинар

- Большой тест-драйв

- Калькуляторы

- Производственный календарь

- Путеводители

- Удаленная поддержка

- Приложение Информер

- Помощь Информер

- Тесты

- Вакансии

- Контакты

- О нас

- Политика конфиденциальности

- Новости законодательства

ежедневно, c 9:00 до 19:00

127083, г. Москва, ул. Мишина, д. 56

Согласие на обработку персональных данных

Физическое лицо, ставя галочку напротив текста «Я даю согласие на обработку персональных данных» и/или нажимая на кнопку отправки заполненной формы на интернет-сайтах — https://www.4dk.ru/, https://4dk-consultant.ru, https://4dk-reg.ru, https://meprofi.ru, https://cpk4dk.ru (далее — Сайты), обязуется принять настоящее Согласие на обработку персональных данных (далее — Согласие).

Действуя свободно, своей волей и в своем интересе, а также подтверждая свою дееспособность, физическое лицо дает свое согласие ООО «ЧТО ДЕЛАТЬ КОНСАЛТ», местонахождение: 127083, г. Москва, ул. Мишина, д.56, ЭТАЖ 3, КОМ. 307, ОГРН 5137746191941, ИНН 7714923575 (далее — Оператор), на обработку своих персональных данных со следующими условиями:

1. Согласие дается на обработку персональных данных, с использованием средств автоматизации.

2. Согласие дается на обработку следующих персональных данных:

- • фамилия, имя, отчество;

- • место работы и занимаемая должность;

- • адрес электронной почты;

- • номера контактных телефонов

3. Оператор осуществляет обработку полученной от Пользователей информации в целях оказания услуг в соответствии с уставной деятельность, в том числе предоставления Пользователю доступа к персонализированным ресурсам Сайтов; связи с Пользователем, путем направления уведомлений, запросов и информации, касающихся оказываемых услуг, исполнения соглашений и договоров; обработки запросов и заявок от Пользователя, а также проверки, исследования и анализа данных, позволяющих поддерживать и улучшать сервисы Оператора.

4. Основанием для обработки персональных данных является: статья 24 Конституции Российской Федерации; устав Оператора; настоящее согласие на обработку персональных данных.

5. В ходе работы с персональными данными будут совершены следующие действия: сбор, запись, систематизация, накопление, передачу (распространение, предоставление, доступ), хранение, уточнение (обновление, изменение), извлечение, использование, блокирование, удаление, уничтожение.

Пользователь дает свое согласие на передачу своих персональных данных при условии обеспечения в отношении передаваемых данных целей использования, предусмотренных п.3, следующим лицам, являющимся партнерами Оператора:

- ООО «ЧТО ДЕЛАТЬ СИСТЕМА»

Местонахождение: 127083, г. Москва, вн.тер.г. муниципальный округ Савеловский, ул. Мишина д.56. Этаж/комн 6/617

ИНН 7714469778; ОГРН 1217700112080. - ООО «ЧТО ДЕЛАТЬ»

Местонахождение: 127083 г. Москва, ул. Мишина д.56, комната 306

ИНН 7714378062; ОГРН 1167746252728. - ООО «ЧТО ДЕЛАТЬ АУДИТ»

Местонахождение: 127083 г. Москва ул. Мишина д.56, этаж 5, комната 509

ИНН 7714948185; ОГРН 5147746225798. - ООО «ЧТО ДЕЛАТЬ КВАЛИФИКАЦИЯ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56

ИНН 7714349600; ОГРН 1157746706523. - ООО «ЧДВ»

Местонахождение: 127083, г. Москва, ул. Мишина, д. 56, этаж 6, ком.609

ИНН 7714988300; ОГРН 1177746359889. - ООО «СЕРВИС СОФТ»

Местонахождение: 430030, Республика Мордовия, город Саранск, ул. Васенко, д.13,этаж 4, помещение 7

ИНН 1327032250/ОГРН 1181326002527. - ООО «ЧТО ДЕЛАТЬ РЕШЕНИЕ»

Местонахождение: 127083, г. Москва, ул. Мишина, д.56, офис 308

ИНН 7714986720 / ОГРН 1177746340617.

6. Согласие на обработку персональных данных может быть отозвано субъектом персональных данных. В случае отзыва субъектом персональных данных согласия на обработку персональных данных оператор вправе продолжить обработку персональных данных без согласия субъекта персональных данных при наличии оснований, указанных в пунктах 2 — 11 части 1 статьи 6, части 2 статьи 10 и части 2 статьи 11 Федерального закона 152-ФЗ.

7. Согласие действует все время до отзыва субъектом согласия на обработку персональных данных.

Источник: www.4dk.ru

Учет прав на программные продукты в 1С

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «Учет прав на программные продукты в 1С». Если у Вас нет времени на чтение или статья не полностью решает Вашу проблему, можете получить онлайн консультацию квалифицированного юриста в форме ниже.

Содержание

В соответствии СГС «Нематериальные активы» и п. 151.2 Инструкции № 157н неисключительные права пользования на результаты интеллектуальной деятельности учитываются на балансовом счёте 0 111 60 000. Одним из условий отражения в учёте является его использование в деятельности учреждения свыше 12 месяцев.

Можно ли списать ос с баланса на забалансовый счет

Затраты по монтажу отображаются по ДТ20 в корреспонденции соответствующих статей затрат (10 «Материалы», 70 «Расчеты по оплате труда», 23 «Вспомогательное производство»). За выполненные работы сторонняя организация выставляет счет: ДТ 62 КТ 90-1. По окончании работ эти суммы списываются проводкой ДТ90-2 КТ 20. Стоимость готового объекта (строительная) формируется так: ДТ62 КТ90-1.

Забалансовые счета с ТМЦ теперь также могут содержать сведения о движении ценностей, которые подлежат списанию по причине износа или из-за невозможности дальнейшего использования. Вывод Для учета ценностей, которые находятся во временном пользовании организации и ей не принадлежат, используются специальные забалансовые счета.

Все операции оприходования отображаются по дебету, а списания – по кредиту. При необходимости можно добавить забалансовые счета 1С и вести учет, не нарушая норм законодательства. В базовую версию программы уже встроены все статьи затрат и субконто. Типовые операции и отчетность формируются по стандартным документам.

Если предприятие получило ОС в аренду, безвозмездное пользование и оприходовало его на 01 вместо 001, негативные последствия в виде проверок и штрафов не заставят себя ждать. Нюансы Учет на забалансовых счетах госорганизаций происходит по схожему алгоритму, но со специфическими особенностями.

Полученные учреждением земельные участки в безвозмездное пользование приходуются на баланс по кадастровой стоимости. Проводить оценку придется, только если объект находится за пределами РФ. Забалансовые счета в бюджетном учете отображают данные о таких бланках, как листки нетрудоспособности.

При выбытии транспортного средства запасные части, которые числились на 009, должны быть списаны. Поступление (выбытие) денежных средств отображается по дебету 17. Парадокс ситуации в том, что право собственности перешло к покупателю в момент передачи ТМЦ. Информация о том, что такие материалы зачислены на забалансовые счета, в письменном виде должна быть передана продавцу.

Особенности бухгалтерского и налогового учета ПО

Появившиеся у организации исключительные права должны быть отнесены к нематериальным активам. ПБУ 14/2007 к таким объектам предъявляет ряд требований:

- должна иметься документация, свидетельствующая о наличии прав пользоваться программным продуктом;

- актив отделим от других ценностей предприятия;

- невозможно идентифицировать вещественную форму;

- на ближайший год в планах учреждения нет намерения продать ПО;

- от процесса использования программы может быть получена экономическая выгода;

- срок, в течение которого можно эксплуатировать актив, превышает показатель 1 года;

- имеется возможность объективно и без существенных погрешностей определить значение первоначальной стоимости.

Налоговый учет предъявляет меньше требований к приходуемым объектам НМА (п. 3 ст. 257 НК РФ):

- наличие подтверждающей права на владение и пользование объектом документации;

- созданы предпосылки для получения финансовых выгод от эксплуатации актива;

- продолжительность использования превышает порог в 12 месяцев.

Регистрация прав на программный продукт

При приобретении или создании программного продукта встает вопрос о регистрации прав на него. Согласно ст. 1262 Гражданского кодекса правообладатель в течение срока действия исключительного права на программу для ЭВМ или на базу данных может по своему желанию зарегистрировать такую программу или такую базу данных в федеральном органе исполнительной власти по интеллектуальной собственности.

Заявка на государственную регистрацию программы для ЭВМ или базы данных (заявка на регистрацию) должна относиться к одной программе для ЭВМ или к одной базе данных.

Согласно п. 2 ст. 1262 Гражданского кодекса заявка на регистрацию должна содержать:

- заявление о государственной регистрации программы для ЭВМ или базы данных с указанием правообладателя, а также автора, если он не отказался быть упомянутым в качестве такового, и места жительства или места нахождения каждого из них;

- депонируемые материалы, идентифицирующие программу для ЭВМ или базу данных, включая реферат;

- документ, подтверждающий уплату государственной пошлины в установленном размере или наличие оснований для освобождения от уплаты государственной пошлины либо для уменьшения ее размера, либо для отсрочки ее уплаты.

Согласно ст. 333.30 Налогового кодекса при обращении в уполномоченный федеральный орган исполнительной власти за совершением действий по государственной регистрации программы для электронных вычислительных машин, базы данных и топологии интегральной микросхемы государственная пошлина уплачивается за государственную регистрацию программы для ЭВМ, базы данных и топологии интегральной микросхемы соответственно в Реестре программ для ЭВМ, Реестре баз данных и Реестре топологий интегральных микросхем, включая выдачу заявителю свидетельства о государственной регистрации программы для ЭВМ, базы данных и топологии интегральной микросхемы, а также публикацию сведений о зарегистрированной программе для ЭВМ, базе данных и топологии интегральной микросхемы в официальном бюллетене в следующих размерах:

- для организации — 2600 руб.;

- для физического лица — 1700 руб.;

- за внесение изменений в документы и материалы к заявке на регистрацию программы для ЭВМ, базы данных и топологии интегральной микросхемы до публикации в официальном бюллетене — 700 руб.

При этом следует помнить, что согласно пп. 4 п. 1 ст. 333.35 Налогового кодекса от уплаты государственной пошлины, установленной гл.

25.3 Налогового кодекса, освобождаются федеральные органы государственной власти, органы государственной власти субъектов Российской Федерации и органы местного самоуправления при их обращении за совершением юридически значимых действий, установленных настоящей главой, за исключением случаев, предусмотренных пп. 124 п. 1 ст. 333.33 Налогового кодекса.

Правила оформления заявки на регистрацию установлены Приказом Минобрнауки России от 29 октября 2008 г. N 324 «Об утверждении Административного регламента исполнения Федеральной службой по интеллектуальной собственности, патентам и товарным знакам государственной функции по организации приема заявок на государственную регистрацию программы для электронных вычислительных машин и заявок на государственную регистрацию базы данных, их рассмотрения и выдачи в установленном порядке свидетельств о государственной регистрации программы для ЭВМ или базы данных».

В случае если бюджетное или автономное учреждение для приобретения программного продукта привлекают средства от деятельности, приносящей доход, и будут в дальнейшем использовать программный продукт в данной деятельности, следует обратить внимание на формулировки, используемые в договоре. Это связано с тем, что передача исключительных прав на основании лицензионного соглашения и оплата услуг по созданию программных продуктов для ЭВМ не являются идентичными операциями.

Передача исключительных прав на основании лицензионного соглашения, в соответствии со ст. 149 Налогового кодекса, не облагается НДС, а оплата услуг по созданию программного продукта для ЭВМ облагается НДС в общеустановленном порядке и подлежит последующим вычетам в соответствии с требованиями п. 1 ст. 172 Налогового кодекса. Данная позиция определена в Письме Минфина России от 21 сентября 2009 г. N 03-07-07/69.

Списание затрат по приобретению неисключительных прав на ПО

Неисключительные права, приобретенные по лицензионному договору, объектами НМА не признаются, а понесенные затраты учитываются в расходах по обычным видам деятельности. Лицензия на пользование ПО отражается за балансом приобретателя (например, на счете 012) в оценке, оговоренной в лицензионном соглашении. После ввода ПО в эксплуатацию затраты на его приобретение подлежат списанию, порядок которого устанавливается компанией и закрепляется в учетной политике для целей бухучета. Например, расходы на покупку ПО отражаются в структуре:

- расходов будущих периодов, если за пользование ПО установлена фиксированная сумма, уплаченная единовременно. Такой платеж фирма может списывать равномерно в течение периода действия лицензии;

- в текущих затратах, если за пользование программой предполагается перечисление периодических платежей в каждом отчетном периоде.

В бухучете приобретение ПО и списание затрат по его приобретению оформляется проводками:

Операции

Д/т

К/т

При учете в РБП:

Учтен разовый платеж в расходах будущих периодов за покупку ПО

Источник: futazhik.ru