Определение сравнительной эффективности осуществляется в целях обоснования технико-экономических преимуществ какого-либо варианта решения производственно-технической задачи, отбора из представленных вариантов наиболее эффективного оптимального с точки зрения размеров текущих и единовременных затрат при реализации этого варианта с учетом его народнохозяйственного значения. Расчеты сравнительной эффективности производятся при выборе оптимальных вариантов производства одной и той же или взаимозаменяемой продукции, районов и пунктов размещения производства, размеров предприятий и уровня их специализации, способов наращивания производственных мощностей, методов организации производства, наиболее эффективных видов новой техники, технических усовершенствований, открытий, изобретений и рационализаторских предложений.

Научно-технический прогресс увеличивает количество возможных вариантов решения определенной производственно-технической задачи. Исходным моментом при определении сравнительной эффективности различных вариантов решения производственных задач служит сопоставление по вариантам величины единовременных (капитальных вложений) и текущих затрат (себестоимость продукции или работ, эксплуатационные затраты). Если один из сравниваемых вариантов при его реализации характеризуется меньшим размером капитальных вложений и одновременно обеспечивает более низкую себестоимость продукции, то при прочих равных условиях он признается экономически более выгодным. В этом случае достигается двойной эффект: экономия от снижения себестоимости производства и экономия на капитальных вложениях. Однако в производственно-хозяйственной практике часто наблюдаются другие ситуации, когда реализация технических мероприятий требует дополнительных капитальных вложении, но одновременно обеспечивает снижение себестоимости производимой продукции или работ.

Показатели эффективности основных фондов

Например, предприятие имеет возможность осуществлять производство продукции двумя методами на основе различных видов технологического оборудования. Предположим, что при первом методе (варианте) стоимость технологического оборудования составляет 500 тыс. руб. и себестоимость производства продукции — 320 тыс. руб., при втором методе эти показатели соответственно составляют 600 и 300 тыс. руб. (объем производства продукции за год одинаков по вариантам).

Из этого примера видно, что как первый, так и второй вариант имеют свои экономические преимущества и отрицательные стороны. Преимущество первого варианта заключается в меньшей капиталоемкости производства, отрицательный момент — относительно высокие размеры текущих затрат (себестоимость). И наоборот, преимущество второго варианта заключается в относительно меньших размерах текущих затрат, отрицательная сторона — относительно высокая капиталоемкость производства. В такой ситуации на основе простого логического сравнения экономических показателей по вариантам невозможно отобрать оптимальный, наилучший вариант. Для выбора оптимального варианта в данной ситуации необходимо произвести дополнительные расчеты показателей срока окупаемости или коэффициента сравнительной эффективности дополнительных капитальных вложений и сопоставления их величин с нормативными значениями. Срок окупаемости дополнительных капитальных вложений (Т) определяется как отношение дополнительных капитальных вложений (К2 — К1) к экономии от снижения себестоимости

Что такое KPI? Ключевой показатель эффективности сотрудника

(С1 — С2): Т=(К2-К1)/(С1-С2)

Коэффициент сравнительной эффективности дополнительных капитальных вложений (Е) является обратным выражением срока окупаемости (1/Т) и определяется соответственно как отношение экономии от снижения себестоимости к дополнительным капитальным вложениям:

Е=(С1-С2)/(К2-К1) где С1 и С2

себестоимость годовой продукции, или эксплуатационные расходы по сопоставляемым вариантам, при этом С1 больше С2, К1 и К2 — капитальные вложения по этим же вариантам, при этом К1 меньше К2. Срок окупаемости дополнительных капитальных вложении характеризует период времени, в течение которого они компенсируются годовой экономией от снижения себестоимости. Если, например, на внедрение нового технологического оборудования по сравнению с существующим оборудованием требуется 100 тыс. руб. дополнительных капитальных вложений и за счет более высокой производительности нового оборудования достигается экономия от снижения себестоимости за год в размере 20 тыс. руб., то срок окупаемости дополнительных капитальных вложений составит 5 лет. Результаты такого сопоставления этих показателей можно трактовать и иначе, а именно ценой какого размера дополнительных капитальных вложений достигается экономия от снижения себестоимости.

В нашем примере снижение себестоимости продукции на 1 рубль потребует 5 руб. дополнительных капитальных вложений. Коэффициент сравнительной эффективности характеризует величину экономии от снижения себестоимости на 1 рубль дополнительных капитальных вложений. В рассмотренном примере он равен 0,20, то есть 1 рубль дополнительные капитальных вложений обеспечивает снижение себестоимости продукции на 20 коп.

Источник: studwood.net

Показатели эффективности производственной программы

Показатели использования энергоресурсов 1. Электроемкость продукции, определяемая отношением величины потребляемой электроэнергии Э к размеру выпуска продукции П, эу = Э / П. 2. Теплоемкость продукции, определяемая отношением величины потребляемой тепловой энергии Q к размеру выпуска

Презентации » Экономика » Показатели эффективности производственной программы

Слайды презентации

Слайд 1

Показатели эффективности производственной программы 1. Определение эффективности использования ресурсов 2. Нормы и

нормативы в определении эффективности 3. Повышение эффективности ресурсов

Слайд 2

Показатели использования энергоресурсов 1. Электроемкость продукции, определяемая отношением величины потребляемой электроэнергии

Э к размеру выпуска продукции П, эу = Э /

П. 2. Теплоемкость продукции, определяемая отношением величины потребляемой тепловой энергии Q к

размеру выпуска продукции П, qу = Q / П. 3. Топливоемкость продукции, определяемая отношением величи- ны потребляемого топлива B к размеру выпуска продукции П, bу = B / П. 4. Топливоемкость может дифференцироваться по видам топлива (природный газ, жидкое топливо, уголь), а тепловая энергия может дифференцироваться по видам тепла (пар, горячая вода).

Слайд 3

Под нормой понимается научно обоснованная мера затрат живого или общественного

труда на изготовление единицы продукции или выполнение заданного объема

работ . Норматив характеризует степень использования ресурса на единицу измерения

продукции или работы (на единицу площади, веса и т.д.). Различают нормы (нормативы): — затрат живого труда; — расхода предметов труда (сырья, материалов, топлива и т.д.); — использования орудий труда (машин, оборудования и т.д.); — движения (организации) производства (длительности производственного цикла, времени опережения, партионности и т.д.); — издержек производства (в т. ч. НЗП); — социально-экономические и т.д.

При планировании МТС используют удельные затраты материалов на единицу готовой продукции. Норма расхода материала включает: — полезный расход материала; — дополнительные затраты, вызванные технологическим процессом; — затраты, не связанные с технологическим процессом (например, из-за некратности длины при раскрое, боя, утечки и т.д.). Важным показателем является коэффициент использования материала (отношение чистой массы изделия к норме расхода). Норма запаса материалов служит для установления потребного завоза на планируемый период с учетом порядка их поступления от поставщиков, размеры складских помещений, допустимого расхода оборотных средств для создания материальных запасов. Устанавливаются также нормы текущего, страхового запаса и их суммы (складского запаса)

Слайд 4

Потребность в сырье и материалах по каждому их виду вычисляется

исходя из материалоемкости (или нормы материальных затрат – мi)

на единицу продукции (Пi): М iгод = мi

· Пi. и материалов М, ед.материала/г. (также от материалоемкости продукции Мп, ед.материала/ед.продукции),стоимости (цены) материала Цм, р./ед.материала и объема производства П, ед.продукции/г.: Sc = Ис/П = ЦмМ/П = =Цм · (М/П) = Цм · Мп (р./ед.продукции) где Мп = М/П (ед./материала/ед.продукции). С низить материальную составляющую себестоимости продукции (для материалоемких производств – самую значительную) можно либо путем приобретением более дешевых сырья и материалов, либо, снижая материалоемкость продукции . Цены на материалы и сырье диктуются рыночной конъюнктурой, так что от потребителя практически не зависят, поэтому основным путем снижения материалоемкости производства, является экономия материала и сырья.

Чтобы скачать презентацию — поделитесь ей с друзьями с помощью социальных кнопок.

Источник: slaidy.com

Показатели эффективности бизнеса: какие считать чтобы не обанкротиться?

У Сергея есть собственный производственный цех — он делает мебель на заказ. Порядок работы такой: клиент заказывает мебель, вносит предоплату и Сергей начинает работу. Львиную долю предоплаты забирают материалы, которые нужно заказать и купить, аренда цеха, зарплата сотрудникам, коммунальные услуги. Но Сергей не переживает — хотя собственных средств у него нет, зато есть очередь из клиентов на три месяца вперед и большая часть предоплаты уже получена.

Казалось бы, бизнес успешен. Но — нет. Сергей живет не на свои деньги. Он пользуется чужими деньгами, то есть живет в долг. Для оценки эффективности своего бизнеса он использует показатели «Доходы» и «Расходы» и считает, что этого достаточно.

Но если он будет работать по такой схеме дальше, то в лучшем случае бизнес будет стагнировать, в худшем — он обанкротится. А когда это случится, Сергей горестно воскликнет: «Ну что я делал не так?!» и уйдет из бизнеса.

Каждый год закрываются тысячи предприятий. Только за первые шесть месяцев в 2021 году перестали существовать 545,8 тыс. индивидуальных предприятий. Чаще бизнесы закрывались лишь в 2013 году.

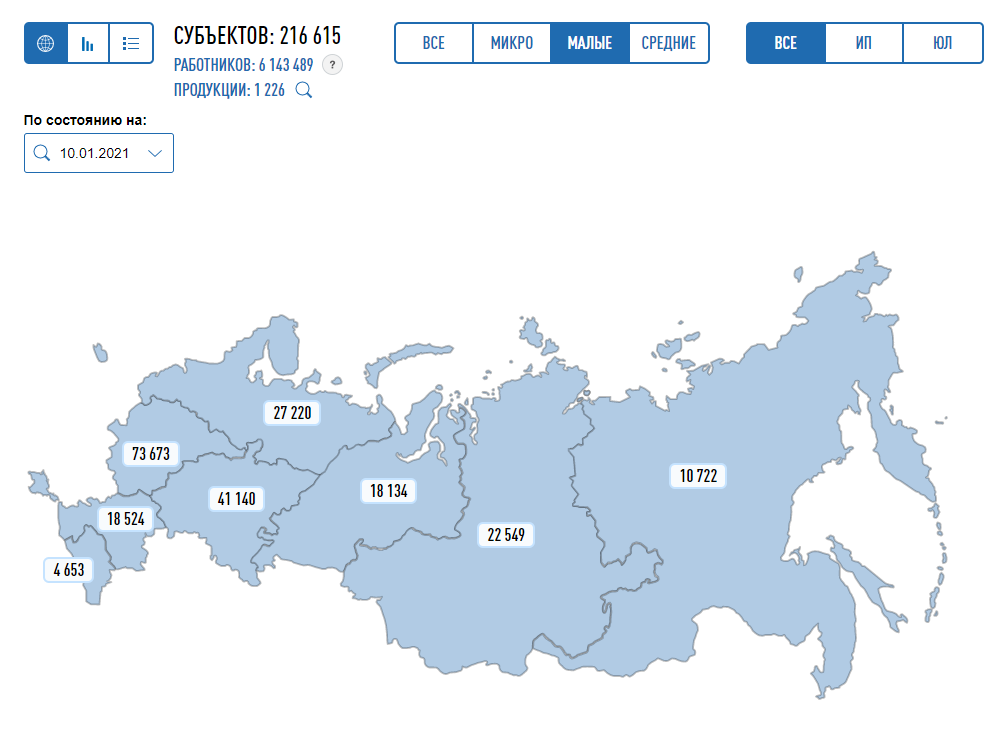

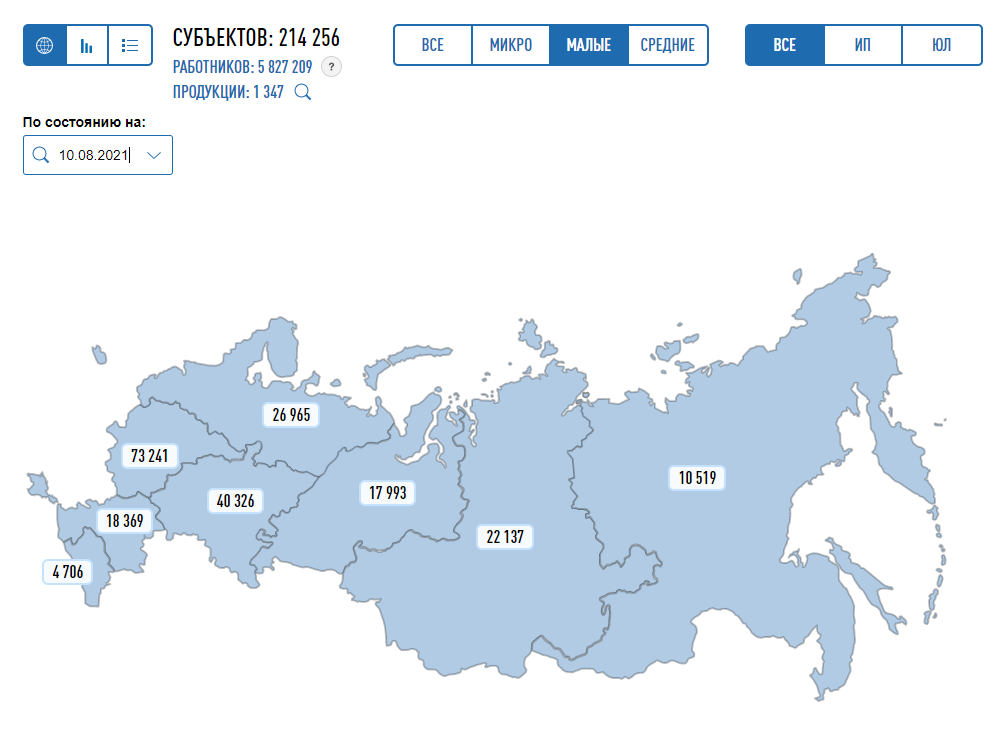

С начала 2021 года количество субъектов малого бизнеса уменьшилось на 2359, о чем свидетельствуют данные на сайте ФНС:

Статистика по малому бизнесу на начало 2021 года

Статистика по малому бизнесу на 10.08.2021

Банкротство предприятий происходит по разным причинам. Иногда потому, что предприниматель не умеет правильно оценить рентабельность и эффективность работы, а значит, не успевает спрогнозировать падение бизнеса и принять меры по его оздоровлению (как наш герой Сергей). Рассказываем, какие показатели нужно оценивать, чтобы не пополнить ряды банкротов.

Что такое показатели эффективности

Если на счетах компании миллионы долларов, это не означает, что она в плюсе. Так же, как и кассовый разрыв или отрицательный баланс на счете не факт, что бизнес на грани банкротства. Успешен бизнес или нет показывает не количество денег в кассе, а цифры по разным аспектам работы компании. Эти цифры и есть показатели эффективности.

Показатель эффективности (KPI) — результат деятельности компании за определенный период.

Показатели эффективности разные. Одни оценивают полностью весь бизнес, другие — работу его отдельных отделов или продуктивность сотрудников. Например, на какую сумму всего было продано товаров в месяц — это общий показатель, а сколько сделок за месяц закрыл отдел продаж или на сколько процентов увеличил трафик на сайт SEO-специалист — конкретный.

Определить важные показатели — задача не из легких. Часто предприниматели смотрят совсем не на те цифры и принимают стратегически неверные решения, которые могут привести к краху компании. Как определить KPI для своего бизнеса мы расскажем в другой раз — это тема для отдельной статьи. Но очень упрощенное правило можно использовать.

Ключевые показатели бизнеса — это те, которые сильнее других влияют на чистую прибыль.

Например, для Сергея важным показателем может быть себестоимость продукции, а для консультационного центра — профессионализм сотрудников и абсолютная вежливость. Прибыль увеличится, если Сергей сможет снизить себестоимость мебели, а владелец Центра провести мастер класс по коммуникациям своему персоналу.

Основные ключевые показатели эффективности для малого бизнеса

В малом бизнесе для оценки эффективности используют всего 3-5 показателей. Вот основные:

- собственный капитал;

- прогноз движения денег;

- доходы и расходы;

- объем производства и качество продукции;

- себестоимость продукции;

- рентабельность.

Самый важный показатель для владельцев малого бизнеса — собственный капитал. Если он растет — все в порядке, если не растет или уменьшается — в бизнесе проблемы.

Собственный капитал

Предприниматель запускает бизнес и вкладывает в него собственный капитал — деньги, технику, недвижимость, для того чтобы эти ресурсы приносили ему доход.

К примеру, владелец автомойки закупил оборудование и выкупил помещение — он моет автомобили и получает с этого доход. Или продавец цветов купил небольшое помещение, приобрел разные виды растений и продает их. Эти ресурсы приносят ему прибыль.

В бухгалтерии такие ресурсы называются активами. Стоимость активов — и есть собственный капитал.

Но не всегда ресурсы — собственность владельца. Бывает, он берет их в аренду или приобретает в кредит или лизинг. Тогда собственный капитал — это активы минус обязательства перед кредиторами.

Если бизнес работает успешно — собственный капитал увеличивается. Если сумма не изменяется или стала меньше — бизнес работает в ноль или убыточен. Кроме того, собственный капитал показывает, насколько бизнес независим. Если собственного капитала больше, чем заемного — отлично. В случае закрытия бизнеса можно распродать активы и рассчитаться с кредиторами.

Если меньше — предпринимателю придется влезать в долги, чтобы заплатить кредиторам.

Для оценки собственного капитала используют показатель рентабельности. Он показывает, сколько прибыли приносит бизнес на вложенные деньги. О нем — ниже.

Прогноз денежного потока

Компания ведет расчеты с поставщиками, оплачивает налоги, зарплату. Иногда деньги сразу поступают на счет компании за оказанные услуги или товары, иногда — позже.

Денежный поток — это общий входящий поток денег в отчетном периоде (месяц, квартал, полугодие, год). Денежный отток — исходящие выплаты, деньги, которые компания платит другим компаниям или людям.

Прогноз денежного потока — общая сумма платежей от тех, кто должен деньги компании минус общая сумма платежей тем, кому должны она.

Не путайте денежный поток и прибыль. Денежный поток — это фактический приток денег и их отток в отчетном периоде, а прибыль — это учтенные доходы от продаж минус проведенные в этом месяце расходы компании.

Разрыв между прибылью и денежным потоком может быть огромным. Например, предприниматель продает много товаров в кредит (лучше с отсрочкой платежа), а оплату за них получает только через несколько месяцев. По факту прибыль есть, в реальности — наличных денег нет. В таких случаях говорят про кассовый разрыв.

Для владельцев малого бизнеса прогнозирование денежного потока важнее прибыли. Компания может быть прибыльной, но иметь отрицательный денежный поток. Тогда она не сможет оплатить свои счета. Нехватка наличных — большая проблема в малом бизнесе. Это одна из самых частых причин банкротства.

Анализировать денежные потоки нужно регулярно — минимум раз в месяц и сравнивать суммы поступлений с суммами выплат. Это поможет вовремя заметить разрыв и не остаться без денег.

Прогноз движения денежных средств помогает лучше управлять бюджетом компании, планировать финансирование и грамотно распределять деньги. Для этого существует стандартный отчет о движении денежных средств, или ДДС.

Доходы и расходы

Доходы — это деньги, которая компания получает от продажи своих товаров или услуг. Расходы — это все затраты и издержки на производство, аренду, коммунальные платежи, налоги, зарплату и так далее.

Если доходы больше расходов — бизнес работает правильно. Если наоборот — все очень печально, банкротство не за горами.

Предприниматель, который работает на упрощенной системе налогообложения «Доходы» не обязан вести учет доходов и расходов. Но для себя его надо вести, чтобы понимать, как развивается бизнес. Не обязательно слишком подробно, как в бухгалтерском учете, достаточно выбрать основные статьи и работать с ними. Так можно будет определить доходные и не очень направления и сконцентрироваться на тех, которые приносят наибольшую прибыль.

Например, Сергей может учитывать доходы по:

- группе товаров (он делает кухни, прихожие, шкафы-купе, кровати и столы);

- времени работы (на производство кухни уходит 30 дней, а на шкаф-купе — 14);

- менеджерам (Вася заключает на 30% больше сделок, чем Лена).

Посмотрев цифры, Сергей видит, что делать кровати ему невыгодно — забирает много времени, маржа небольшая.

Так же точно можно поступить и с расходами.

Расходы у Сергея:

- закупка материалов;

- зарплата сотрудникам;

- коммунальные платежи;

- кредиты;

- транспортные расходы;

- налоги;

- связь.

Сергей видит, что больше всего денег уходит на закупку материалов, транспорт и мобильную связь. Он хочет снизить эти расходы и находит поставщика с более лояльными ценами, заключает договор с транспортной компанией на выгодных для себя условиях и переходит к другому оператору мобильной связи.

Он уменьшил расходы и увеличил доходы — прибыль компании стала больше.

Объем производства и качество продукции

Чем больше товаров или услуг продает компания, тем выше обороты и прибыль. Ежемесячный мониторинг этого показателя поможет понять, наращивает бизнес обороты или нет.

Если объемы продаж не увеличиваются, нужно искать причину. Одна из возможных причин — низкое качество продукции.

В компанию Сергея позвонил клиент и пожаловался на плохое качество мебели. Провели расследование и выяснили, что менеджер в документах показывал закупку фурнитуры высокого качества, а на производство поставлял материалы низкого качества. Сергей понес значительные убытки, не только материальные, но и моральные. Теперь он восстанавливает репутацию и тщательно следит за качеством мебели.

Снижение качества продукции или предоставляемых услуг — краткосрочная выгода. В долгосрочной перспективе такая политика может привести к банкротству предприятия.

Себестоимость продукции

Когда Сергей определяет цену шкафа-купе для покупателя, он учитывает, сколько денег он должен заплатить за материалы, включает зарплату работников, электроэнергию, амортизацию оборудования и другие расходы. Это и есть себестоимость продукции.

Себестоимость — это затраты компании, которые она понесла при изготовлении единицы товара.

От себестоимости зависит цена продажи товара или услуги. Если себестоимость посчитана неправильно, то не верно будет рассчитана и конечная стоимость товара. При низкой цене товара компания будет работать себе в убыток.

На цену продажи товара или услуги влияют разные факторы: сезонность, конкуренция, ценность для клиента, покупательская способность, новизна, уникальность, качество. Минимальная цена, за которую можно продать товар — себестоимость, максимальная — сколько прибыли можно получить от реализации.

На примере нашего мебельного цеха это будет выглядеть так:

Себестоимость прихожей — 12 000₽. Это уникальный дизайн по индивидуальным размерам клиента, с учетом его требований. Клиенту важно, чтобы все было сделано в точности, как в дизайн-проекте и быстро — не за две недели, а за одну.

Сергей учел все факторы, включая срочность, и установил цену на прихожую в размере 26 000₽. Клиента цена устроила и он внес предоплату.

Рентабельность

Производственный цех Сергея приносит доходов больше, чем расходов. У него не простаивает оборудование, нет задержек в доставке готовой мебели, персонал работает продуктивно, клиенты делают заказы и деньги регулярно поступают на счет. Это рентабельный бизнес.

Рентабельность — это оценка эффективности работы компании в целом. Чем меньше усилий и денег нужно, чтобы получить результат, тем выше рентабельность.

Показатель для расчета рентабельности — прибыль. Рассчитать ее несложно.

РЕНТАБЕЛЬНОСТЬ = ПРИБЫЛЬ * 100% / ПОКАЗАТЕЛЬ, РЕНТАБЕЛЬНОСТЬ КОТОРОГО НУЖНО ОПРЕДЕЛИТЬ

Например, Сергей хочет посчитать рентабельность собственного капитала. Посчитать ее просто:

Рентабельность = ЧИСТАЯ ПРИБЫЛЬ * 100% / СОБСТВЕННЫЙ КАПИТАЛ

У нашего героя Сергея расчет рентабельности будет выглядеть так:

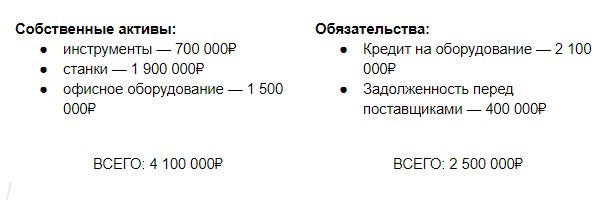

Собственный капитал Сергея — 1 600 000₽ (4 100 000-2 500 000)

Чистая прибыль за последний год у него составила 80 000₽. Рентабельность собственного капитала: 80 000₽ * 100% / 1 600 000₽ = 5%.

Компания прибыльная, но прибыль микроскопически мала — всего 5%. Сергею нужно подумать, стоит ли продолжать работать, ведь ту же прибыль (и даже больше) можно получить, если просто отправить эти деньги на депозит в банк. А если он хочет продолжать свое дело, то ему надо крепко подумать над тем, как изменить бизнес-процессы и увеличить собственный капитал.

Точно так же можно рассчитать рентабельность основных средств, продаж, инвестиций и других параметров.

Для малого бизнеса анализа и оценки этих показателей достаточно, чтобы оценить эффективность бизнеса и вовремя заметить намечающиеся проблемы. Сложность в том, что учет нужно вести постоянно, а у предпринимателя обычно не так много времени на бумажные дела. ПланФакт помогает предпринимателям вести учет, не затрачивая много времени. Он прогнозирует денежные потоки, кассовые разрывы, планирует расходы, напоминает о выплатах и делает много других важных и полезных вещей.

Комментарий эксперта:

Анжелика Горох — кризис-менеджер:

Из собственной практики: 9 из 10 малых бизнесов не занимаются финансовым планированием, потому что не понимают, как учет денег может повлиять на результат бизнеса.

Если вкладывать деньги в маркетинг и продажи, растет денежный поток. Если уволить сотрудника, можно сэкономить на расходах. Чтобы избежать штрафов и неприятностей с банками и проверяющими органами, предприниматель нанимает бухгалтера, полагая, что тот отвечает за финансовую стабильность предприятия. Но это не так. Обанкротившиеся бизнесы тоже имели в штате бухгалтера и платили налоги.

Неприятные открытия, после которых начинаются изменения, наступают после первых кассовых разрывов. Приходят деньги от клиентов, но нет денег, чтобы рассчитаться с поставщиками. Разговор с бухгалтером не приносит ясности. Обычно он только подтверждает, что денег на счете нет и может показать движение денежных средств за период.

Но предприниматель хочет другого. Он хочет понять, что нужно сделать, чтобы деньги на счете были, и еще понять, как он может контролировать финансовую стабильность бизнеса простыми инструментами.

Ему нужен тот, кто скажет: денег в этом году было получено на 20% больше, чем в прошлом за счет роста выручки по 2 менеджерам и 10 клиентам. Рост продаж привел к росту доходов, но не привел к росту прибыли, потому что выросла зарплата вот по этим сотрудникам, а еще траты вот по этим статьям увеличились на 40% по сравнению с прошлым годом. К тому же поставщики снизили отсрочку платежа, что привело к росту кредиторки. А вот дебиторка выросла за счет просрочки по 3 клиентам. Если ничего не делать, то через три месяца мы не сможем заплатить вот этим поставщикам и не получим товар.

На основании этих фактов предприниматель примет решения, а финансовый анализ приобретет ценность в его глазах. Если анализ и выводы делать не раз в год, а чаще, то появится планирование, ведь лучше спланировать все расходы заранее, чем оказаться перед угрозой срыва поставок. А еще можно отказаться от спонтанных расходов и начать на них влиять. Это приведет к росту прибыли без дополнительных вложений.

Чтобы ввести у себя привычку смотреть только нужные данные не отвлекаясь на мелочи, важно построить систему управленческой отчетности, которая и даст ответы. Поддерживать систему на порядок проще даже силами обычного бухгалтера.

Источник: planfact.io