Получить высокую доходность от вложения денег в банк под проценты (открытие депозита) не получится – каждый грамотный инвестор это знает. Поэтому многие граждане, располагающие определенной денежной сумой – задаются вопросом: куда можно вложится с минимальным риском и получить хороший доход?

Что такое ПИФ

Как работают ПИФы

Как правильно выбрать ПИФ

Как зарабатывать на ПИФах

Виды ПИФов в Сбербанке

Лучшие фонды Сбербанка

Как купить ПИФы в «Управление активами»

Как вывести свои деньги из ПИФа

Преимущества и недостатки

Крупнейшая финансовая организация Сбербанк предлагает гражданам несколько финансовых продуктов, которые предполагают вложение денежных средств на определенный срок с целью получения прибыли. Самый выгодный вариант инвестиций – покупка ценных бумаг на биржевом рынке. Своим клиентам Сбербанк предлагает стать собственниками долей в паевых инвестиционных фондах (ПИФ), которые находятся под управлением профессиональных сотрудников организации. Такие денежные вложения не гарантируют высокую доходность, но минимизируют риски вкладчиков и открывают возможность получить куда более высокую прибыль по сравнению с любым депозитом.

Паевые инвестиционные фонды (ПИФы): это что такое и как работает ПИФ + рейтинг ПИФов по доходности

Что такое ПИФ

Паевые инвестиционные фонды – это коммерческие организации, которые регулируются управляющей компанией Сбербанк. Они делятся по секторам, например, транспорт, недвижимость, биотехнологии, машиностроение и т.д. Клиентам предлагается покупать акции компаний, чтобы стать собственниками долей имущества конкретного фонда. Выгода клиентов обеспечивается разницей в стоимости покупки и продажи ценных бумаг. Например, гражданин приобрел 100 акций по цене 100 рублей за штуку в 2019 году (итого вложил 10 тысяч рублей), а в 2022 году продал их по цене 170 рублей (на сумму 17 тысяч рублей), таким образом он получает прибыль в размере 7000 рублей.

Управление инвестициями клиентов берут на себя сотрудники Сбербанка, они в соответствии с аналитическими данными и экспертными прогнозами осуществляют покупку или продажу акций, чтобы сделать фонд прибыльным. В интересах управляющей компании приобретать растущие в цене активы, чтобы прибыль получили как инвесторы, так и сама организация.

Каждый потенциальный инвестор может выбрать ПИФ по уровню риска, доходности, ознакомиться со сравнительной таблицей различных фондов, просмотреть график роста и падения стоимости паев и так далее. Таким образом гражданин сможет выбрать стратегию, соответствующую группе риска: минимальный риск, высокий, очень высокий. Обычно каждый инвестор приобретает паи в нескольких фондах – все вложения клиента называют инвестиционным портфелем. Покупка паёв в нескольких ПИФах позволяет сформировать оптимальный инвестиционный портфель, позволяющий снизить риск потерять вложенные средства.

На сайте УК Сбербанк можно найти специальный калькулятор, который поможет сориентироваться потенциальному инвестору в выборе ПИФа. Чтобы произвести расчет приблизительного дохода от вложений, нужно указать на странице калькулятора данные:

- направление инвестиций (акции, недвижимость, золото, облигации, акции и облигации);

- валюта активов: рубли или доллары;

- уровень риска: низкий, средний, высокий;

- сумма и срок инвестиций.

После ввода данных система производит автоматический расчет и предлагает клиенту список подходящих ПИФов.

Как работают ПИФы

Чтобы представить суть работы ПИФов понятным языком, нужно привести наглядный пример: у инвестора есть 250 тысяч рублей, он хочет вложить свои деньги и получать пассивный доход, но имеющейся у него суммы недостаточно, чтобы, например, купить квартиру и сдавать её в аренду. Тогда он обращается в УК Сбербанк, которая организовывает инвесторов с похожими интересами.

Если 1 человек с 250 тысячами рублей на руках не сможет купить недвижимость, то 1000 граждан с такими же суммами – смогут. Поэтому управляющая компания берет на себя обязательство принять от каждого гражданина денежные средства и употребить их для покупки квартир в жилом комплексе.

Получив от каждого из 1000 клиентов по 250 тысяч рублей, фирма покупает недвижимость на 250 миллионов рублей, которая приносит ежемесячный доход. Этот доход делится между каждым из инвесторов и управляющей компанией. Деньги инвесторов вкладываются, конечно, не обязательно в недвижимость, на них могут приобретаться доли в перспективных компаниях, облигации Минфина и т.п. Куда именно будет вкладывать свои деньги клиент – зависит от выбранного им ПИФа. К примеру, паевой инвестиционный фонд «Природные ресурсы» Сбербанка – это вложения средств в акции российских компаний, занимающихся добычей и переработкой полезных ископаемых, в частности это Роснефть, Сургутнефтегаз, Норильский никель.

Как правильно выбрать ПИФ

Правильно выбрать ПИФ – означает выбрать фонд для инвестирования средств, который отмечен высоким показателем доходности. Разумеется, нет гарантии, что спустя определенное время этот показатель не поднимется слишком высоко, чего бы хотелось инвестору. Выбирать ПИФы Сбербанка нужно опираясь на статистику роста каждого отдельного фонда. Ознакомиться с ней можно путем обращения к сравнительной таблице на сайте управляющей компании: sberbank-am.ru/individuals/fund/yield.

Если выбрать конкретный ПИФ в сравнительной таблице, откроется страница фонда, на которой можно пронаблюдать динамику роста стоимости пая за определенный период. Информация представляется в виде таблицы или графика, которые для удобства изучения можно распечатать или загрузить на компьютер.

Необходимо понимать общий принцип анализа динамики стоимости пая: если доходность была небольшой, а в последнее время наблюдается подъем стоимости, нужно иметь в виду, что следом за повышением стоимости может последовать существенный спад. Может произойти ситуация: инвестор приобрел паи по довольно высокой цене, затем она упала – вернулась к среднему показателю – и не поднимается долгое время.

В результате инвестору остается либо продать паи по цене ниже закупочной, либо ждать её подъема. Последнее – не гарантируется, с течением времени стоимость пая может только падать. Описанный вариант развития событий применим к фондам, имеющим высокий или очень высокий уровень риска. Поэтому рекомендуется не принимать спонтанных решений при инвестиции денег, которые не основаны на экспертной аналитике. Если у гражданина недостаточно опыта инвестиций, прежде чем вкладывать деньги – нужно проконсультироваться у представителя управляющей компании Сбербанк.

Начинающим инвесторам лучше всего делать вложения в ПИФы с низким или средним уровнем риска. Это позволит накапливать ценный опыт, учиться анализировать экономический рынок и делать правильные прогнозы. И тогда, постепенно добавляя в инвестиционный портфель паи фондов с высоким уровнем риска, которые приносят большую прибыль, гражданин сможет минимизировать финансовые потери и получать хороший доход.

Доходность, динамика роста

Доходность паевого инвестиционного фонда – ключевой показатель, который интересует потенциальных вкладчиков в первую очередь. Он указывает на размер предполагаемой выгоды инвестора. Если уровень доходности за последние несколько лет всё время растет, то шанс его резкого спада минимальный. Сбербанк в открытом доступе – на сайте управляющей компании – размещает информацию о доходности каждого фонда, любой гражданин может обратиться к сравнительной таблице роста всех ПИФов или графикам роста конкретных фондов.

Например, стоимость пая ПИФа «Потребительский сектор», в которую входят такие крупнейшие организации как «Пятерочка», «Магнит», «Детский мир», «Яндекс» – с апреля по сентябрь 2019 года выросла на 179 рублей. Таким образом инвесторы, которые приобрели паи в апреле могут их продать в сентябре и получить довольно хорошую прибыль. Однако они могут подождать ещё несколько месяцев или даже лет, рассчитывая на дальнейшие повышение доходности ПИФа. Аналогичным образом анализируется любой фонд Сбербанка.

Опытные инвесторы часто идут на риск и покупают паи фондов, которые на момент приобретения сильно подешевели. Таким образом получается купить паи по хорошей цене, которая в перспективе вырастет, а клиент получит большую прибыль. Идти на такие рискованные шаги не рекомендуется инвесторам, не имеющим четкого представления о ситуации на экономическом рынке.

Ключевые параметры для анализа ПИФа

При профессиональном подходе к анализу перспектив ПИФа каждый параметр является важным и ничто не упускается из виду. Начинающие инвесторы могут опираться только на показатель доходности и уровень риска фонда. Чтобы минимизировать риски при вложении денежных средств, желательно получить консультацию у специалиста – сделать это можно на сайте управляющей компании, на странице детального описания интересующего фонда.

Детальный анализ паевого инвестиционного фонда производится на основе следующих данных:

- уровень доходности за долгосрочный период;

- уровень доходности на момент покупки паев;

- максимальный уровень роста и падения стоимости пая;

- максимальный и минимальный срок вклада;

- максимальная и минимальная сумма инвестирования;

- позиции фона в различных рейтингах (количество инвесторов, средняя сумма вклада и проч.);

- сектор фонда (род деятельности организаций, чьи активы приобретаются).

Получить аналитические навыки для того, чтобы самостоятельно осуществлять глубокий анализ экономических перспектив ПИФов – можно путем прохождения специальных курсов. Чтобы получить реально полезную информацию, рекомендуется обучаться у сотрудников организации. Найти различные образовательные материалы можно на сайте Сбербанка, раздел «Обучение»: sberbank.ru/ru/person/investments/broker_service/training

Как зарабатывать на ПИФах

В зависимости от опыта и финансовых возможностей инвестора можно вести агрессивную или пассивную стратегию получения прибыли. Первый вариант управления средствами связан с большими рисками, но в перспективе можно получить высокую доходность, тогда как пассивная модель обеспечивает высокую гарантию сохранности вложенных денег и получения прибыли. Чаще всего граждане приобретают ПИФы разных уровней риска, чтобы в случае обрушения показателя стоимости пая в фонде, который имеет высокий уровень риска – можно было продать его и не понести серьезных финансовых потерь, а за счет получения дохода от фондов с низким уровнем риска – компенсировать убытки. Грамотно распоряжаться инвестиционным портфелем довольно сложно, для этого желательно пройти обучающие курсы или получить профессиональную консультацию представителя УК Сбербанк.

Большинство клиентов выбирают ПИФы с низким уровнем риска, потому что не обладают достаточным опытом анализа экономической ситуации на рынке. К тому же надо понимать, что даже профессиональные экономисты не могут знать наверняка, что будет с тем или иным фондом через 3-5 лет. Поэтому инвестировать в ПИФы с высоким уровнем риска нужно только тогда, когда возможные потери денежных средств не будут для клиента фатальными.

Виды ПИФов в Сбербанке

ПИФы в Сбербанке бывают двух видов: открытые и закрытые. Они различаются по срокам покупки и погашения паев. Большинство граждан предпочитают инвестировать в фонды открытого типа.

Открытые – отсутствует ограничение по срокам покупки и продажи, а также количеству приобретенных паев (их можно докупить или продать в любое время). Инвесторы обычно не вкладывают большую денежную сумму в один открытый ПИФ, а инвестируют одновременно в несколько фондов. Таким образом без серьезных финансовых потерь можно будет продать паи, которые падают в цене.

Закрытые – ограничение накладывается на покупку паев, это можно делать только в процессе формирования фонда – то есть до определенного срока, либо в период дополнительной выдачи паев. Закрытые ПИФы в плане условий похожи на банковские депозиты, но с более высокой доходностью. Они подходят для граждан, которые готовы инвестировать большую денежную сумму в конкретный фонд – это предприятие куда более рискованное, нежели вложение средств одновременно в несколько открытых фондов. В 2019 году у Сбербанка есть только один ПИФ закрытого типа – «Коммерческая недвижимость».

Лучшие фонды Сбербанка

Трудно говорить о лучших фондах, ведь уровень доходности каждого ПИФа постоянно меняется. Чтобы получить актуальные прогнозы на конкретный срок инвестирования – нужно обратиться к компетентному сотруднику Сбербанка. Оставить заявку на получение личной консультации можно на странице конкретного фонда.

Среди всех ПИФов Сбербанка отдельно нужно выделить старейший российский фонд облигаций – Илья Муромец. За счет инвестирования в государственные, муниципальные и корпоративные организации управляющая компания и пайщики получают стабильный доход. Фонд существует уже 22 года и его доходность постоянно растет.

Таблица содержит некоторые популярные фонды, в которые клиенты активно вкладывают денежные средства. Чтобы детально изучить условия покупки паев каждого ПИФа, в частности размер минимальных инвестиций и комиссии при погашении паев – нужно обращаться к странице фонда на сайте управляющей компании, она содержит всю необходимую клиенту документацию.

Инвестиции в:

Уровень риска:

Рекомендуемый срок инвестирования:

Доходность за 3 года:

Источник: www.sravni.ru

Что такое ПИФы и как они работают: инвестируем с умом

Что такое ПИФы и как они работают — ответ на эти вопросы важно получить до того момента, как вы вложите в них свои сбережения. Ведь от правильного выбора фонда напрямую будет зависеть уровень доходности и рисков. Паевые инвестиционные фонды – одни из наиболее выгодных и наименее рискованных инвестиционных инструментов на отечественном рынке. Простота и легкость получения дивидендов от капиталовложений в активы является их главным преимуществом. Какова особенность работы ПИФов?

- 1 ПИФ — что это?

- 2 Стоит ли вкладывать в ПИФы: перспективы для инвесторов

- 3 Как работают фонды?

- 4 Виды и типы ПИФов

- 5 С чего начать инвестирование?

- 6 Рейтинг ПИФов по доходности 2017 год

- 7 Лучшие ПИФы 2017 года

ПИФ — что это?

Это модель финансовых инвестиций, формируемая коллективным участием физических лиц, являющихся пайщиками. Цель данной финансовой организации – получить доход от совместных, объединенных в фонд денежных средств с дальнейшим распределением дивидендов между всеми участниками организации, т.е. пайщиками, пропорционально вложенным средствам. Вложения в паевые фонды исполняются с помощью приобретения конкретных долей, т.е. паев. Ответственность за все финансовые операции несет портфельный управляющий, который имеет опыт работы с ценными бумагами на фондовом рынке.

Схема работы ПИФа выглядит следующим образом:

- Управляющая компания создает фонд, определяет сферу инвестиций и стратегию получения прибыли (с низкими, средними или высокими рисками).

- Инвестор выбирает подходящий ему фонд и приобретает паи, передавая тем самым свои денежные средства в управление ПИФа.

- Сформированный капитал из активов пайщиков вкладываются в различные инвестиционные инструменты в соответствии с выбранной стратегией.

- Инвестор получает прибыль.

Стоит ли вкладывать в ПИФы: перспективы для инвесторов

Вклады в ПИФы — стоит или не стоит? Над этим вопросом задумываются все начинающие инвесторы.

Данная финансовая структура дает возможность заработка всем вкладчикам, вне зависимости от наличия опыта в сфере капиталовложений. Всю основную работу выполняют компетентные профессионалы. Эксперты организации, основываясь на своей компетенции и опыт, подбирают подходящие условия для вложения денежных ресурсов, вверенных им пайщиками. Главным преимуществом ПИФов является то, что они предлагают доходность выше, чем по банковским депозитам (от 10% и выше). Распоряжающаяся компания зарабатывает определенную долю от финансовых операций, реализуемых при распоряжении капиталом пайщиков.

Как работают фонды?

Фонд ведет деятельность, основываясь на внутренние правила и положения. Они регламентируют требования и условия, согласно им частные инвесторы доверяют сбережения в распоряжение управляющей компании. УК обязана иметь лицензионное разрешение на деятельность, дающее ей право на распоряжение собственностью, принадлежащей ПИФам.

Разрешение выдается в органе Федеральной комиссии по рынку ценных бумаг. Управляющая организация имеет возможность создать несколько ПИФов. Сразу после получения разрешающей лицензии, управляющая структура обязывается подписать договор о сотрудничестве и совместной работе с депозитарием, независимым оценщиком, регистрирующим органом и аудитором. Внутренние правила и положения, принятые в конкретном ПИФе обязательны к внесению в реестры ФКЦБ.

Зарегистрировать в ответственной государственной структуре необходимо и особенное разрешение – Проспект эмиссии паев. Только после прохождения управляющей организацией всех процедур по регистрации и постановке на учет деятельности структуры возможно начало работы. Одним из первых этапов деятельности распоряжающейся организации является первичное размещение паев. В процессе этой работы организация обязана собрать наименьший объем капиталовложений, в противном случае производится ликвидация паевого фонда с дальнейшим возвратом вкладчикам денежных средств. Государство строго контролирует деятельность ПИФов через соответствующий орган – ФКЦБ.

Виды и типы ПИФов

Существуют несколько способов классификации ПИФов. Один из более распространенных полагает разделение на три типа:

- Открытый ПИФ — структура с правом свободного приобретения и продажи паев, без ограничения величины капиталовложений и количества вкладчиков. Обязанность фонда инвестировать только в инструменты высокой ликвидности, такие как гособлигации, банковские счета, муниципальные ценные бумаги.

- Закрытые ПИфы отличаются возможностью продажи сформировавшихся паев при организации и создании фонда. Данный тип фонда не выкупает паи, за исключением случаев выдвижения претензионных требований вкладчиком к правилам распоряжающейся организации.

- Интервальные ПИФы осуществляют свою деятельность по реализации и по выкупу паев в установленные интервалы времени.

ПИфы классифицируются также по сфере деятельности:

- Облигации (в пример можно привести ПИФ «Облигации Плюс» от Газпромбанка);

- Акции;

- Еврооблигации;

- Недвижимость;

- Золото;

- Смешанная форма.

Фонд стартап-проектов реализует деятельность в инновационной области. Так же есть ПИФы, осуществляющие деятельность на ипотечных, валютных биржах, в области промышленности, искусства. Существуют фонды, которые квалифицируются на вложениях в ценные бумаги фирм-гигантов – «голубых фишек», а также отдающие предпочтение инвестировать в новые компании.

С чего начать инвестирование?

В первую очередь важно определиться со следующими критериями:

- свободная сумма для инвестирования;

- срок, на который вы готовы разместить активы;

- уровень риска, на который вы готовы пойти.

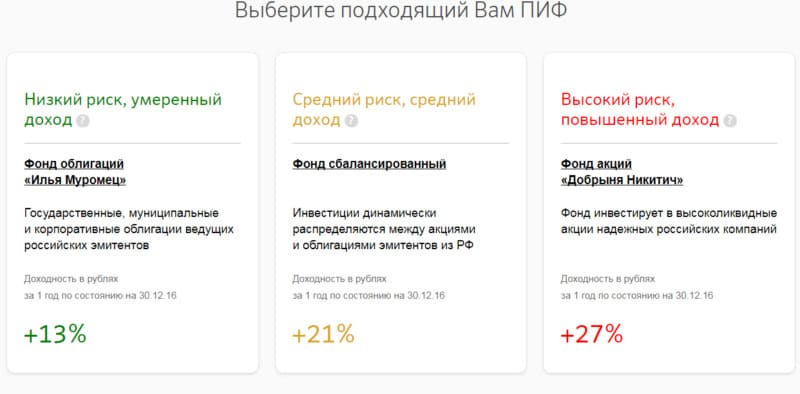

Относительно последнего пункта большинство ПИФов предлагают 3 стратегии:

- низкие риски и низкий доход;

- средние риски и средний доход;

- высокие риски и высокий доход.

После того, как вы определите для себя основные аспекты инвестирования, вам потребуется выбрать подходящую управляющую компанию и фонд. Калькулятор доходности ПИФов поможет вам составить инвестиционный план и спрогнозировать потенциальную прибыль. Этот инструмент поможет вам ответить на вопрос, в какие ПИФы вкладывать в 2017 году.

Рейтинг ПИФов по доходности 2017 год

Сравнение ПИФов по доходности — важнейший критерий выбора наиболее подходящего инструмента для инвестирования капитала. Ведь именно от этого аспекта будет зависеть размер вашей прибыли. Для снижения рисков рекомендуется диверсифицировать свой портфель, комбинируя паи фондов с разными стратегиями инвестирования.

В рейтинг ПИФов по доходности за 5 лет вошли следующие финансовые структуры:

- «Глобальный интернет» от УК Сбербанка, продемонстрировавший прирост почти в 43%;

- Фонд «Информационные технологии» от УК «Райффайзен» (34,14%);

- ПИФ «Технологии» от «Альфа-Капитал» с доходностью 33%;

- фонд «Акции 2 эшелона» от управляющей организации «Апрель Капитал» (26%);

- Китай от УК «Открытие» (положительная динамика 24,5%);

- БРИК от ВТБ (23%);

- Развивающиеся рынки от УК Открытие (22%);

- РГС Мировые технологии от УК «Управление сбережениями» (21,5%).

Лучшие ПИФы 2017 года

По стоимости чистых активов выделяют следующие лучшие ПИФы России:

- «Облигации» от УК «Райффайзен».

- «Фонд Перспективных облигаций» от УК Сбербанка.

- «Облигации Плюс» от УК «Газпром».

- «Облигации Плюс» от управляющей компании «Альфа Капитал».

- «Илья Муромец» от Сбербанка.

Оцените, пожалуйста, статью, я старалась. Заранее благодарю!

(12 оценок, среднее: 4,75 из 5)

Посмотрите интересное видео об инвестировании в ПИФы: плюсы и минусы

Подпишитесь, если хотите научиться разбираться в финансах и найти дополнительные источники дохода: ⇓ ![]()

![]()

- Об авторе

- Недавние публикации

● Образование: высшее, ТГТУ, менеджмент организации, управление рисками и страхование

● интернет-предприниматель, блогер;

● практикующий инвестор (с 2017 года инвестирую в акции, ПИФы, ETF-фонды);

● эксперт по фрилансу и управлению личными финансами.

● живу на пассивный доход (пришла к этому с нуля)

Подробнее об авторе

Natali Killer недавно публиковал (посмотреть все)

- Обзор вклада «Лучший процент» в Сбербанке — 27 мая, 2023

- Свободный денежный поток FCF — что это, методы расчета, примеры — 13 мая, 2023

- Лучшие приложения для написания книг на телефон и ПК — 11 мая, 2023

Источник: misterrich.ru

Что такое ПИФ и как с помощью него зарабатывают

Для людей, которые не имеют достаточных навыков инвестирования или не имеют возможности разбираться в том, какие активы выбрать для вложений, существует несколько способов заставить свои средства работать. Одним из таких способов является вложение в ПИФ. Какими они бывают и в чем их преимущества – в статье.

Паевой инвестиционный фонд — это инструмент коллективного инвестирования средств.

- Что такое ПИФ и как устроена его работа

- Виды ПИФ и из чего они состоят

- Кто контролирует деятельность ПИФ

- Как формируется вознаграждение управляющих ПИФ

- Плюсы и минусы ПИФ

- Где можно купить паи и как их продать

- Кратко

Ещё по теме:

Что такое ПИФ и как устроена его работа

Паевой инвестиционный фонд — это инструмент коллективного инвестирования средств. С его помощью объединяются активы вкладчиков фонда в единый пул для их дальнейшего вложения. Федеральный закон от 29.11.2001 N 156-ФЗ (ред. от 02.07.2021) «Об инвестиционных фондах» определяет ПИФ как имущественный комплекс, основанный на доверительном управлении активами.

Вложенными в ПИФ деньгами управляют эксперты и аналитики управляющей компании. Именно они решают, во что будут вкладываться будущие средства и определяют инвестиционную стратегию.

Вкладывая средства в ПИФ, инвестор становится владельцем пая — части активов пропорционально своим вложениям. По сути, ПИФ являются своеобразной корзиной для средств вкладчиков.

Виды ПИФ и из чего они состоят

ПИФ также различают по типу, структуре и срокам вложений и вывода средств, минимальной сумме вложений и статусу вкладчика. По таким принципам выделяют следующие ПИФ:

- Открытый ПИФ — инвестиционный фонд, паи которого можно купить или продать в любой день недели. Как правило, срок хранения средств в таких фондах короткий, что предполагает вложение средств ПИФ в высоколиквидные активы. В них можно инвестировать онлайн, в специализированных брокерских компаниях при личном визите или любым иным способом.

- Биржевой ПИФ — инвестиционный фонд, паи которого торгуются на бирже. Их можно купить и продать через брокера — с помощью приложения или подачи голосового или бумажного поручения.

- Закрытый ПИФ — инвестиционный фонд, покупка и продажа паев которого осуществляется только при его открытии и закрытии. Это позволяет фонду вкладываться на долгий срок и выбирать менее ликвидные активы. В них можно инвестировать онлайн, в специализированных брокерских компаниях при личном визите или любым иным способом.

- Интервальный ПИФ — инвестиционный фонд, для вложений или вывода средств из которого существуют определенные промежутки времени. В такие ПИФ можно инвестировать онлайн, в специализированных брокерских компаниях при личном визите или любым иным способом.

Состав ПИФ может быть разным: одни фонды инвестируют в акции, другие — в недвижимость, третьи — в металлы. Часто встречаются ПИФ, в составе которых сбалансированный набор активов: акции, облигации, валюты и металлы. Реже встречаются фонды, инвестирующие в предметы роскоши и искусства.

Некоторые фонды ставят обязательным условием участия наличие статуса квалифицированного инвестора. Что еще дает этот статус и как его получить — в статье Квалифицированные и неквалифицированные инвесторы: кто есть кто.

Ещё по теме:

Кто контролирует деятельность ПИФ

Деятельность всех финансовых институтов в стране контролирует Банк России, поэтому перед инвестированием нужно проверить, входит ли выбранный фонд в Государственный реестр паевых инвестиционных фондов на сайте Банка России. Там же можно проверить лицензию управляющей компании фонда на управление средствами ПИФ.

Управляющая компания управляет имуществом ПИФ под контролем специализированного депозитария. Банк России, в свою очередь, контролирует деятельность управляющих компаний (УК) и специализированных депозитариев.

ПИФ обязаны ежегодно публиковать отчетность, которая будет доступна любому посетителю сайта УК. Также управляющая компания обязана обеспечить информирование инвесторов о деятельности фонда, например, в офисе компании через представителя или через публикацию новостей на официальном интернет-сайте. Есть лишь одно исключение: ПИФ для квалифицированных инвесторов не публикуют информацию в открытом доступе.

Если управляющая компания будет нарушать права инвесторов, Банк России вправе отозвать у нее лицензию.

За что платит инвестор, если владеет паями ПИФ

Затраты инвестора, решившего инвестировать в ПИФ, складываются из нескольких частей:

- вознаграждение УК — оно прописывается в правилах доверительного управления фондом. Например, это может быть как ежемесячный, так и годовой процент от суммы вложенных средств;

- расходы на инфраструктуру фонда — специализированный депозитарий и так далее;

- надбавки и скидки — комиссии за покупку и продажу паев ПИФ. Они зачисляются или списываются со счета фонда.

Как правило, ПИФ получают свой процент от вложенных средств и в том случае, если вложения не принесли дохода. Таким образом, инвестируя в ПИФ, вкладчик может понести убытки, даже если оценка его активов снизится.

Однако заработок фонда растет вместе с доходностью инвестиций. Чем больше денег ПИФ заработает пайщикам, тем больше составит его комиссия в денежном выражении. Таким образом, управляющим фонда невыгодно работать в убыток.

Ещё по теме:

Плюсы и минусы ПИФ

Инвестиции в ПИФ не застрахованы системой страхования вкладов, однако исторически вложения в этот инструмент могут принести больший доход, чем облигации или депозит, даже несмотря на комиссии. Проценты расходов за управление активами определены заранее и не могут быть увеличены без согласования с пайщиками.

Управляющая компания управляет имуществом ПИФ в соответствии с правилами доверительного управления фонда, согласовывая свои действия со специализированным депозитарием. Таким образом, инвестор экономит свое время, полагаясь на экспертизу профессиональных аналитиков.

Где можно купить паи и как их продать

Инвестор может приобрести пай открытого, закрытого или интервального ПИФ, например, на сайте управляющей компании, через финансовых посредников или агентов. Для этого можно подать заявку и перевести деньги на счет ПИФ. Также можно купить пай у другого пайщика через договор купли-продажи, если паи этого фонда не предназначены для квалифицированных инвесторов.

Биржевой пай можно купить на бирже через брокера. Пользователям приложения Газпромбанк Инвестиции доступны различные виды БПИФ, состоящие из акций, облигаций, металлов и т. д. Найти и выбрать подходящий для вложения ПИФ можно во вкладке «Фонды» в каталоге сервиса.

Полный список фондов доступен в приложении Газпромбанк Инвестиции

Стоимость акций БПИФ, как правило, начинается от нескольких рублей, поэтому инвестировать в них можно с небольших сумм. Как правило, биржевые фонды выбирают новички, которые только начинают изучать основы фондового рынка.

Кратко

- ПИФ — это инструмент коллективного инвестирования, подразумевающий передачу средств в доверительное управление экспертами фонда. Приобретая паи, вкладчикам не нужно самостоятельно изучать рынки и формировать портфель активов — за них это делают управляющие ПИФ.

- Управляющая компания получает вознаграждение за управление имуществом ПИФ. Правила ее расчета прописываются в правилах доверительного управления.

- В приложении Газпромбанк Инвестиции можно приобрести разные паи фондов акций, облигаций, комбинированных фондов, валютных фондов и различных индексных фондов.