В 2023 году страхователи должны представлять в Социальный фонд России новую форму сведений — ЕФС-1. Это персонифицированный отчет, объединяющий представляемые ранее формы СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3 и 4-ФСС. Эксперты 1С рассказывают, какие сведения должны отражаться в разделах ЕФС-1.

О поддержке единой формы сведений в решениях «1С:Предприятие 8» см. в «Мониторинге законодательства» в разделе «Единая форма сведений».

Социальный фонд России с 2023 года и единая отчетность по форме ЕФС-1

С 01.01.2023 Пенсионный фонд РФ и ФСС РФ объединились в единый фонд. В связи с этим отчетность тоже стала единой. Правление ПФР утвердило новый вид отчетности — форму ЕФС-1, а также порядок ее заполнения и формат представления в электронном виде.

Форма ЕФС-1 и порядок ее заполнения утверждены постановлением Правления ПФР от 31.10.2022 № 245п, а формат представления в электронном виде — постановлением Правления ПФР от 31.10.2022 № 246п.

Единая форма объединяет в себе данные, которые ранее содержались:

Как заполнить отчет 4 ФСС за 1 квартал 2022 года

- в расчете 4-ФСС;

- форме СЗВ-СТАЖ;

- форме ДСВ-3;

- форме СЗВ-ТД.

Сведения из формы СЗВ-М не вошли в состав ЕФС-1. С 2023 года их нужно представлять в налоговый орган по отдельной форме.

1С:ИТС

В разделе «Консультации по законодательству» см. подробнее: об объединении ПФР и ФСС РФ с 2023 года ; о новой форме по персучету с 2023 года в налоговый орган (вместо СЗВ-М) .

Единая форма персонифицированного учета состоит из Титульного листа и двух Разделов, а также подразделов к каждому из них.

Обратите внимание, форму не нужно представлять сразу в полном объеме (со всеми разделами и подразделами). Каждый из разделов (подразделов) отчетности необходимо представить в свой срок.

Титульный лист является обязательным для заполнения при представлении всех разделов и подразделов формы ЕФС-1 (п. 1.11 Порядка заполнения).

Что отражается в Разделе 1 формы ЕФС-1

Раздел 1 «Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате и дополнительных страховых взносах на накопительную пенсию» состоит из подраздела 1 (в составе подразделов 1.1, 1.2, 1.3), подразделов 2 и 3.

Раздел 1 объединяет в себе сведения, которые ранее страхователи отражали в формах СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3. Заметим, что каждый из подразделов 1.1, 1.2, 1.3, 2 и 3 нужно подавать с обязательным представлением подраздела 1.

В подразделе 1 «Сведения о трудовой (иной) деятельности, страховом стаже, заработной плате зарегистрированного лица (ЗЛ)» указываются общие сведения о застрахованном лице (Ф. И. О., СНИЛС, дата рождения, ИНН (при наличии), код категории лица (в зависимости от миграционного статуса), гражданство).

Подраздел 1.1 подраздела 1 «Сведения о трудовой (иной) деятельности» представляет собой аналог формы СЗВ-ТД.

Новшеством является то, что с 01.01.2023 в названном подразделе требуется также отражать сведения о начале и об окончании действия гражданско-правового договора (ГПД) с исполнителем.

Как сдать отчет 4 фсс в электронном виде

- Самое новое в «1С:Бухгалтерии 8»: договоры подряда в форме ЕФС-1

- Какие коды нужно указывать в форме ЕФС-1 при представлении сведений по ГПД

Периодичность представления подраздела 1.1 Раздела 1 зависит от вида кадрового мероприятия, в связи с которым возникает обязанность подавать эту отчетность.

Так, в случаях (п.п. 2, 2.1 ст. 6, п. 2 ст. 8, п.п. 5, 6 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системах обязательного пенсионного страхования и обязательного социального страхования» в ред. с 01.01.2023):

- оформления (прекращения, приостановления, возобновления) трудовых отношений — подраздел 1.1 подается не позднее рабочего дня, следующего за днем издания приказа (распоряжения), документа или принятия иного решения, которые подтверждают оформление (прекращение, приостановление, возобновление) трудовых отношений;

- заключения (прекращения) гражданско-правового договора, на вознаграждения по которым начисляются страховые взносы, — подраздел 1.1 представляется не позднее рабочего дня, следующего за днем заключения или прекращения соответствующего договора;

- во всех иных случаях (например, при переводе на другую постоянную работу или при подаче работником заявления о продолжении ведения бумажной трудовой книжки) подраздел 1.1 подается не позднее 25-го числа месяца, следующего за месяцем, в котором изданы приказ (распоряжение), документ о соответствующем мероприятии либо подано соответствующее заявление.

Подраздел 1.2 подраздела 1 «Сведения о страховом стаже» является аналогом формы СЗВ-СТАЖ. Его нужно представлять ежегодно не позднее 25 января (п. 2 ст. 8, п. 3 ст. 11 Закона от 01.04.1996 № 27-ФЗ в ред. с 01.01.2023).

Впервые подраздел 1.2 подраздела 1 формы ЕФС-1 представляется не позднее 25.01.2024.

В сравнении с ранее действующей формой СЗВ-СТАЖ подраздел 1.2 подраздела 1 имеет некоторые отличия.

Во-первых, подраздел 1.2 подраздела 1 работодатель должен заполнить и представить не по всем сотрудникам, а только по тем, которые в отчетном периоде (календарном году) (п. 1.6 Порядка заполнения):

- Выполняли работу (осуществляли деятельность), дающую право на досрочное назначение страховой пенсии в соответствии со статьями 30, 31, пунктами 6, 7 части 1 статьи 32 Федерального закона от 28.12.2013 № 400-ФЗ «О страховых пенсиях».

- Работали в сельском хозяйстве на работах, дающих право на повышение размера фиксированной выплаты к страховой пенсии по старости и к страховой пенсии по инвалидности.

- Имеют право на досрочную пенсию как пострадавшие от радиации по причине катастрофы на Чернобыльской АЭС.

- Замещали государственные должности РФ, государственные должности субъектов РФ, муниципальные должности, должности государственной гражданской службы РФ, должности муниципальной службы.

- Работали полный навигационный период на водном транспорте, полный сезон на предприятиях и в организациях сезонных отраслей промышленности, вахтовым методом.

- Работали в период отбывания наказания в виде лишения свободы.

- Имели периоды простоя или отстранения от работы.

- Имели периоды освобождения от работы с сохранением места работы (должности) на время исполнения государственных или общественных обязанностей.

- Находились в отпуске по уходу за ребенком в возрасте от 1,5 до 3 лет, в отпуске без сохранения заработной платы.

Во-вторых, вместо сведений об увольнении, которые отражались в графе 14 формы СЗВ-СТАЖ, в подразделе 1.2 подраздела 1 ЕФС-1 указываются результаты спецоценки условий труда (индивидуальный номер рабочего места и класс либо подкласс условий труда).

Подраздел 1.3 подраздела 1 «Сведения о заработной плате и условиях осуществления деятельности работников государственных (муниципальных) учреждений» заполняют страхователи, являющиеся государственными (муниципальными) учреждениями, для мониторинга системы оплаты труда работников бюджетной сферы.

Подраздел 2 «Основание для отражения данных о периодах работы застрахованного лица в условиях, дающих право на досрочное назначение пенсии в соответствии с ч. 1 ст. 30 и ст. 31 Федерального закона от 28 декабря 2013 г. № 400-ФЗ «О страховых пенсиях» — необходимость представления этого подраздела возникает, если работодатель подает сведения на сотрудников, имеющих право на досрочную пенсию в связи с занятостью на работах, предусмотренных частью 1 статьи 30 и статьей 31 Закона № 400-ФЗ. В этом случае подраздел 2 Раздела 1 заполняется и представляется вместе с подразделом 1.2 подраздела 1 (п. 1.8 Порядка заполнения), то есть ежегодно не позднее 25 января.

- Формирование ЕФС-1 из документов персучета в «1С:Зарплате и управлении персоналом 8» ред. 3

- Страховые взносы в 2023 году: изменения в учете взносов и форма ЕФС-1

- Самое новое в «1С:Бухгалтерии 8»: подразделы 1.1, 1.2, 2 и 3 раздела 1 новой формы ЕФС-1

- Какой регистрационный номер нужно указывать в форме ЕФС-1

Подраздел 3 раздела 1 «Сведения о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя» является аналогом ДСВ-3. Его необходимо представлять ежеквартально не позднее 25-го числа (п. 2 ст. 8, п. 7 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ, ч.ч. 4, 6 ст.

9 Федерального закона от 30.04.2008 № 56-ФЗ в ред. с 01.01.2023). Впервые представить подраздел 3 Раздела 1 нужно не позднее 25.04.2023.

В учетных решениях «1С:Предприятие 8» с выходом очередных версий поддерживается заполнение и выгрузка Раздела 1 единой формы сведений для ведения персонифицированного учета ЕФС-1 (СЗВ-ТД, СЗВ-СТАЖ, ДСВ-3). О сроках см. в «Мониторинге законодательства» .

Что отражается в Разделе 2 формы ЕФС-1

Раздел 2 полностью предназначен для отражения сведений о взносах «на травматизм». Таким образом, он заменяет собой форму 4-ФСС.

Раздел 2 состоит из трех подразделов.

В подразделе 2.1 раздела 2 (является аналогом таблицы 1 формы 4-ФСС) отражается расчет сумм взносов «на травматизм».

Подраздел 2.1.1 подраздела 2.1 «Сведения об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными классификационными единицами. » заполняется страхователями, у которых структурные подразделения выделены в самостоятельные классификационные единицы.

Ранее такие страхователи в форме 4-ФСС заполняли таблицу 1.1.

Подраздел 2.2 раздела 2 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ. » предназначен для заполнения работодателями, которые временно направляют своих сотрудников для выполнения определенных трудовых обязанностей к другим работодателям. В форме 4-ФСС такие данные отражались в таблице 2.

Подраздел 2.3 подраздела 2 «Сведения о результатах проведенных обязательных предварительных и периодических медицинских осмотров работников и проведенной специальной оценке условий труда на начало года».

В названном подразделе 2.3 подраздела 2 (аналог таблицы 4 формы 4-ФСС) потребуется отражать данные:

- о численности работников, подлежащих обязательным медосмотрам, и количестве работников, фактически прошедших такие медосмотры;

- количестве рабочих мест, в отношении которых проведена спецоценка условий труда.

Заметим, что в состав расчета 4-ФСС включена таблица 3, в которой указывается численность сотрудников, пострадавших в связи со страховыми случаями (т. е. получившими производственную травму или заболевание).

В Разделе 2 новой формы ЕФС-1 отражение таких данных не предусмотрено — в составе Раздела 2 обязательно должны быть представлены подразделы 2.1 и 2.3. Если данные для заполнения подразделов 2.1.1 и 2.2 отсутствуют (нет выделенных самостоятельных классификационных единиц и отсутствуют работники, временно направленные к другому работодателю), такие подразделы не заполняются и не представляются (п. 1.11 Порядка заполнения).

Раздел 2 необходимо представлять не позднее 25-го числа месяца, следующего за отчетным периодом (п. 1 ст. 24 Федерального закона от 24.07.1998 № 125-ФЗ (Закон № 125-ФЗ) в ред. с 01.01.2023). Отчетные периоды с 01.01.2023 не меняются. Это I квартал, полугодие, 9 месяцев календарного года, календарный год (п. 2 ст.

22.1 Закона № 125-ФЗ в ред. с 01.01.2023). Первый раз отчитаться путем подачи Раздела 2 формы ЕФС-1 необходимо не позднее 25.04.2023.

В учетных решениях «1С:Предприятие 8» с выходом очередных версий поддерживается Раздел 2 единой формы сведений для ведения персонифицированного учета и по взносам «на травматизм» ЕФС-1 (4-ФСС) и его заполнение.

О сроках см. в «Мониторинге законодательства» здесь и здесь .

1С:ИТС

В разделе «Консультации по законодательству» см. полезную информацию: о страховых взносах с 2023 года (плательщики, база для расчета и пр.) — в новом справочнике ; перечень изменений законодательства-2023 по взносам и комментарии экспертов 1С . О сроках сдачи отчетности и уплаты налогов (взносов) с 2023 года см. здесь .

От редакции. См. также видеозаписи онлайн-лекций, которые состоялись в 1С:Лектории :

- Л. А. Котова.Учет и отчетность по страховым взносам после объединения ПФР и ФСС. Ответы на вопросы;

- Н.А. Белянцева.Изменения законодательства по вопросам персонифицированного учета;

- Н.А. Белянцева.Ответы на вопросы.

Источник: buh.ru

Пример заполнения 4-ФСС в 1С 8.3 Бухгалтерия 3.0

Рассмотрим общий порядок заполнения формы 4-ФСС в программе 1С Бухгалтерия 8.3 ред.3.0 на примере:

- ООО «Барбариска» на ОСНО;

- тариф основной, в ФСС = 2.9%;

- есть временно-пребывающий иностранец, тариф ФСС = 1.8%;

- есть работник инвалид – взносы ФСС НС 60% от тарифа организации;

- производились расходы за счет ФСС.

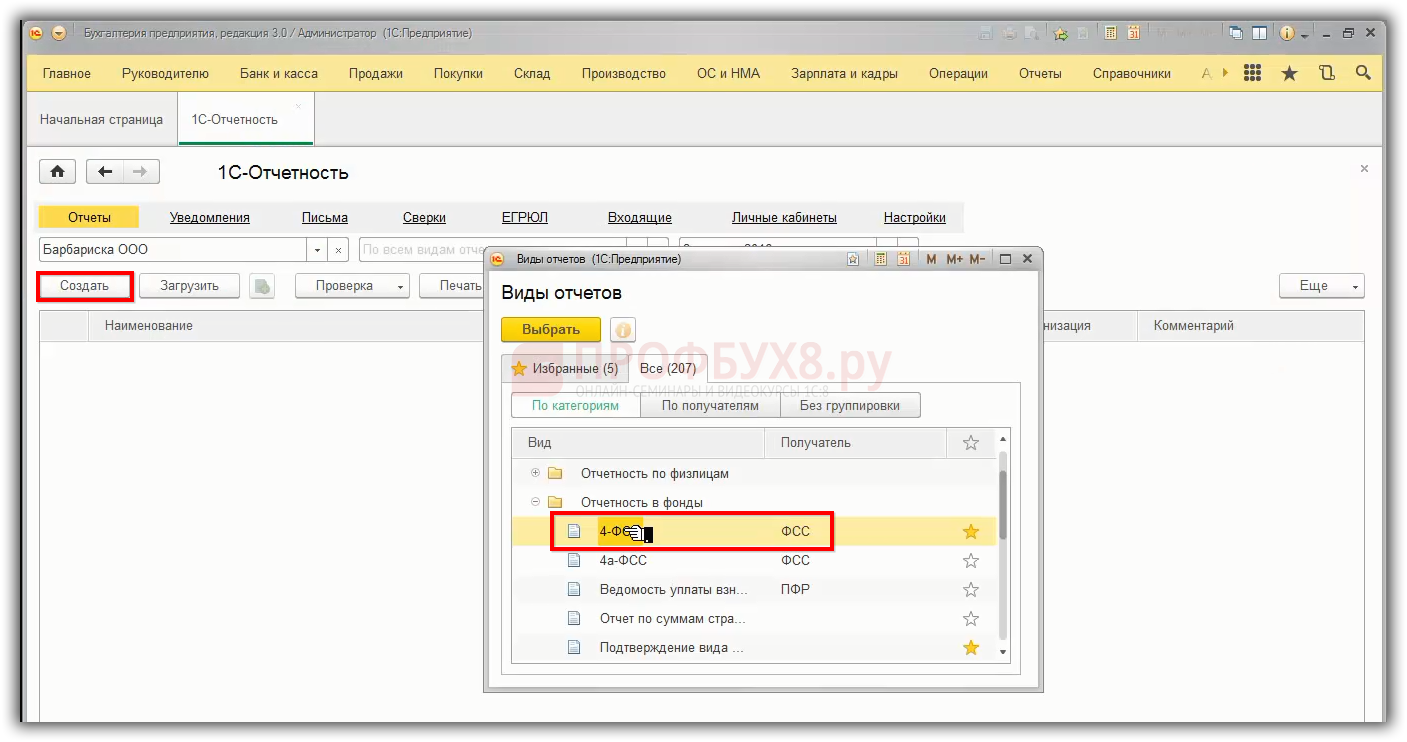

Создаем новый отчет 4-ФСС в 1С 8.3 Бухгалтерия 3.0:

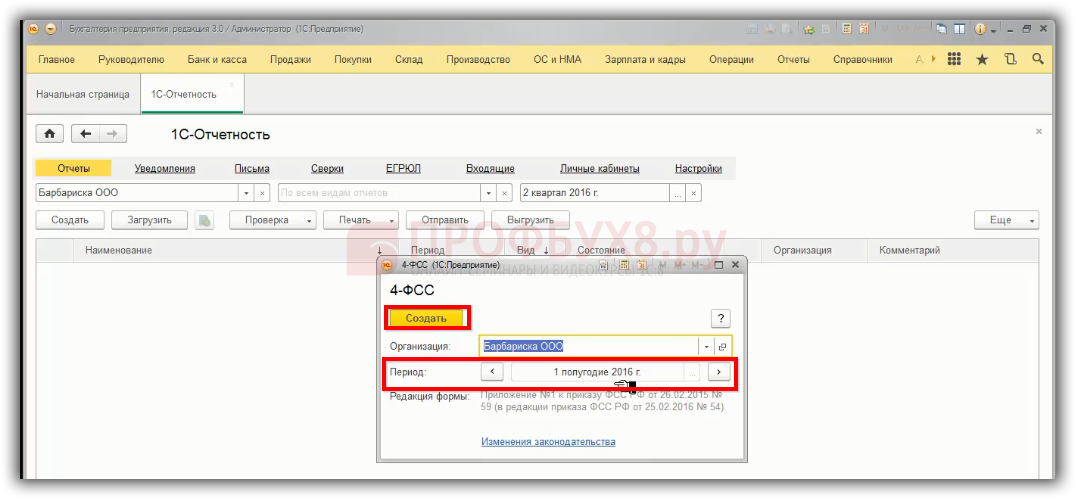

Устанавливаем отчетный период – полугодие, нажимаем Создать:

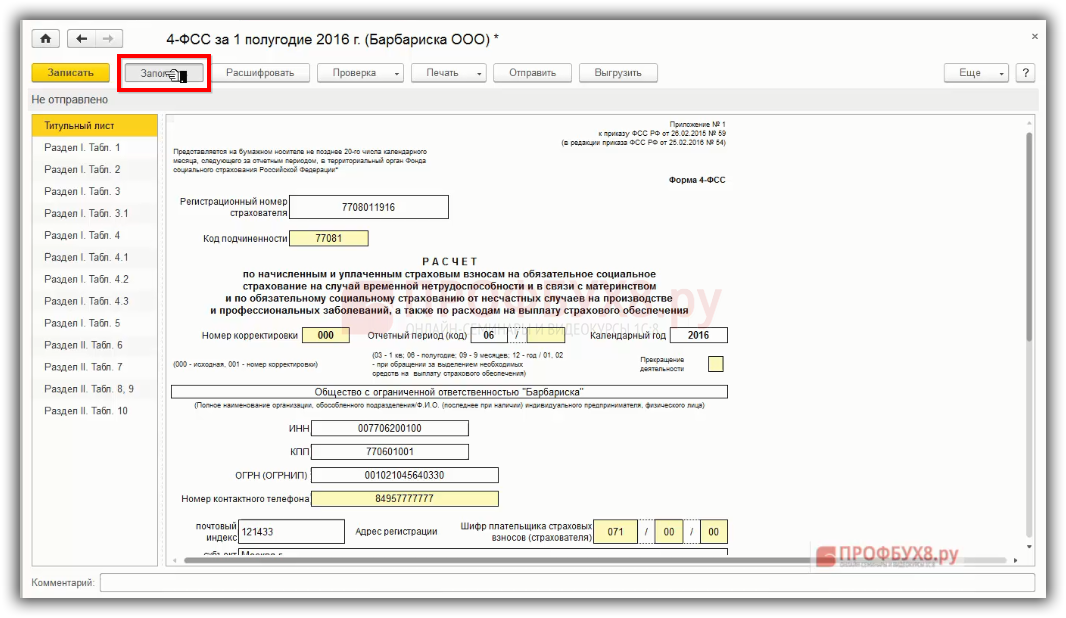

Далее по кнопке Заполнить формируем отчет 4-ФСС в 1С 8.3:

Далее необходимо проверить заполненные данные в 1С 8.3 и при необходимости дозаполнить необходимую информацию.

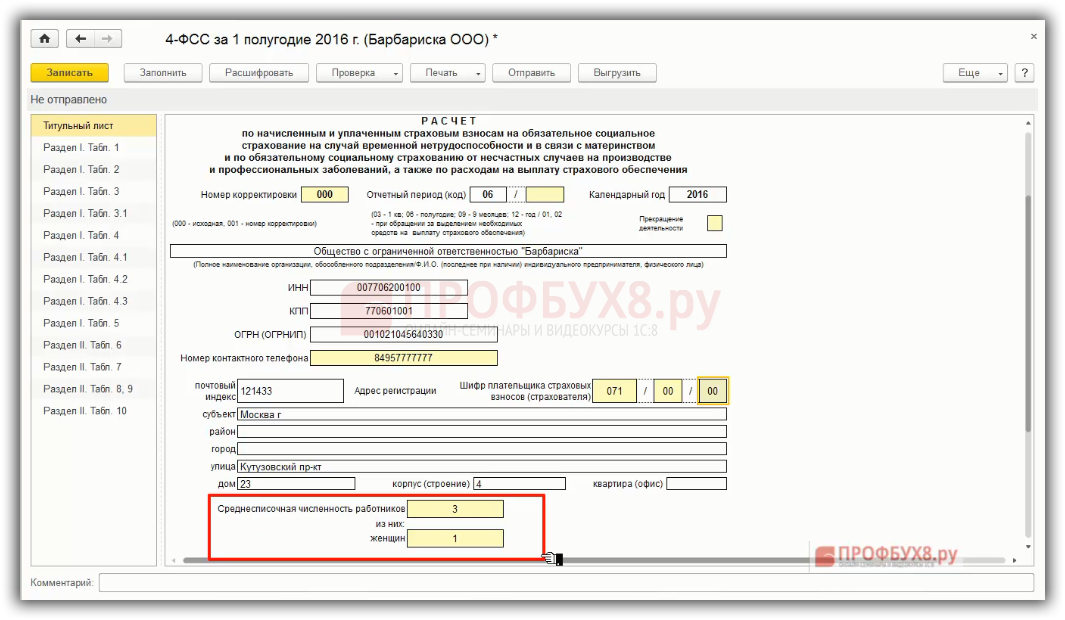

4-ФСС – Титульный лист

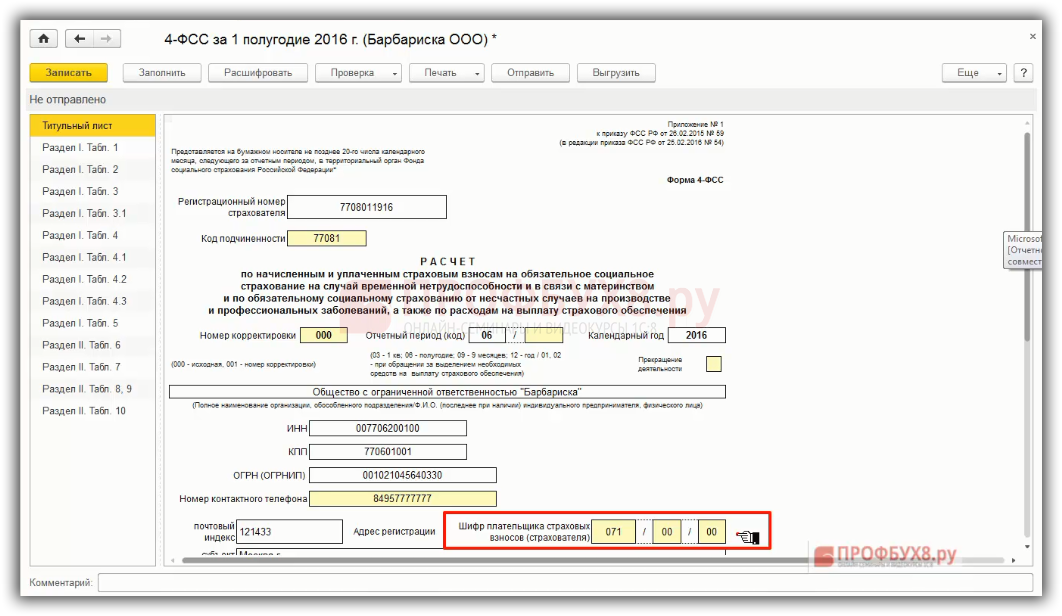

Во-первых, проверяем Титульный лист. В 1С 8.3 Бухгалтерия 3.0 шифр страхователя заполняется автоматически:

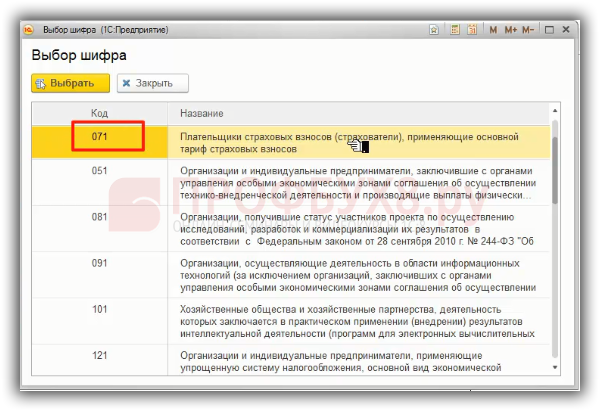

Первая часть шифра характеризует тариф. В нашем случае установлен основной тариф:

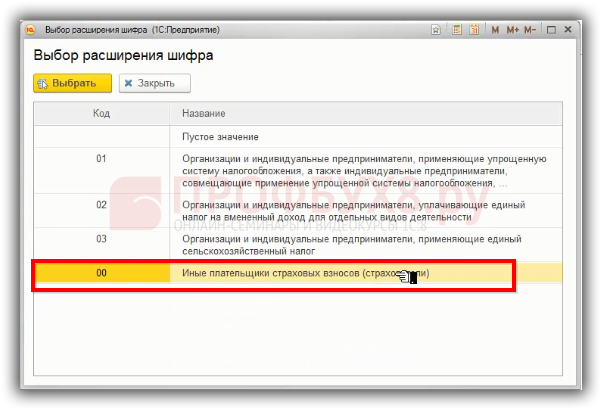

Вторя часть шифра характеризует систему налогообложения:

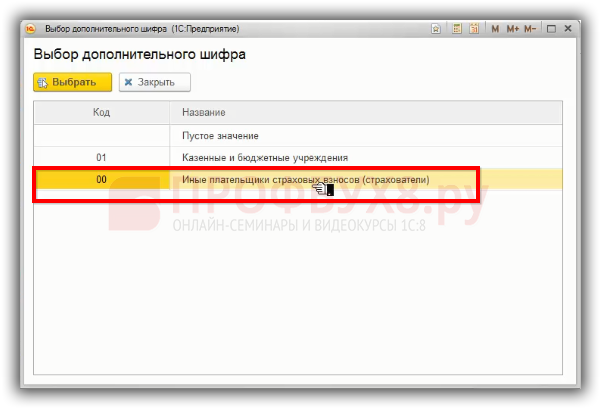

Третья часть шифра – указывается бюджетное учреждение либо иной плательщик:

Далее обращаем внимание на поля «Среднесписочная численность работников»:

Как сделать расчет среднесписочной численности работников и внести данные о среднесписочной численности в 1С 8.3 (8.2), в том числе как проверить данный расчет в 4-ФСС читайте в нашей статье.

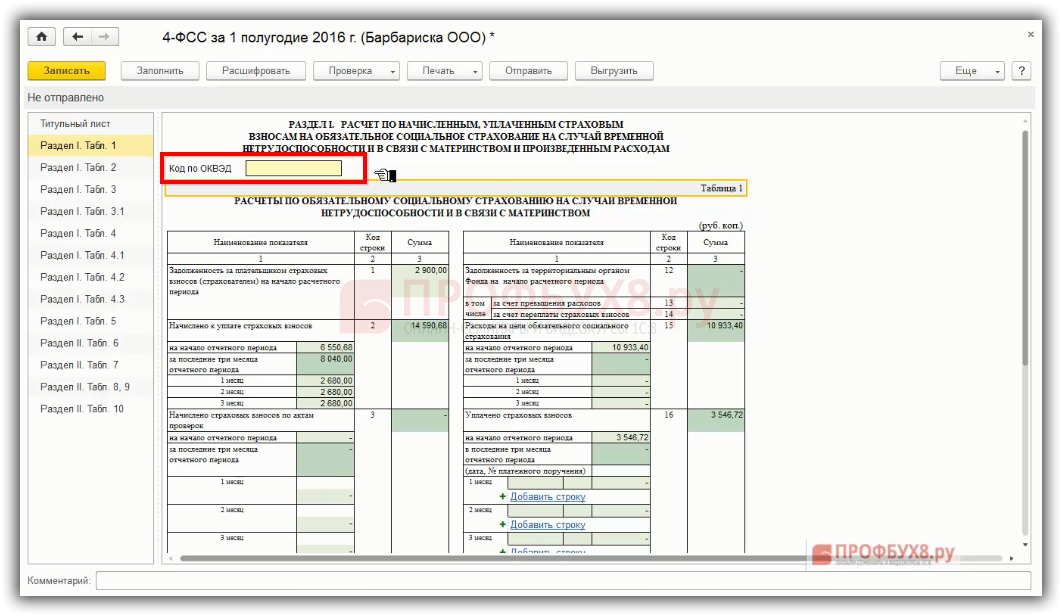

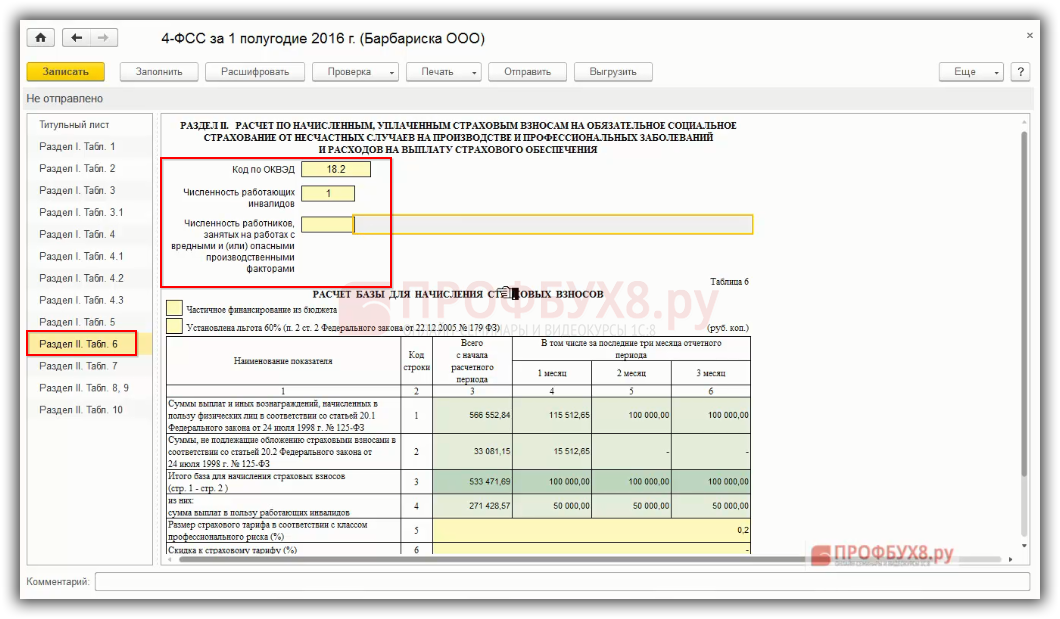

Код ОКВЭД в форме 4-ФСС

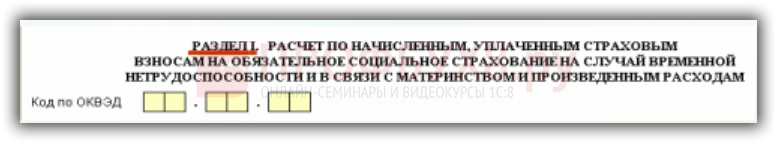

Код ОКВЭД в разделе I указывают только плательщики страховых взносов, применяющие пониженные тарифы. Вводится код по основному виду экономической деятельности:

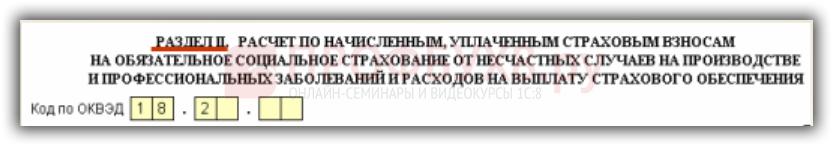

Код ОКВЭД в разделе II указывают все страхователи и вводят код основного вида экономической деятельности, который подтвердили в ФСС:

В 1С 8.3 Бухгалтерия 3.0 код ОКВЭД заполняется и в Разделе I и в Разделе II. Для того чтобы форма 4-ФСС была заполнена «идеально» согласно установленному порядку, то в разделе I данный код нужно убрать, так как в нашем случае организация применяет основной тариф:

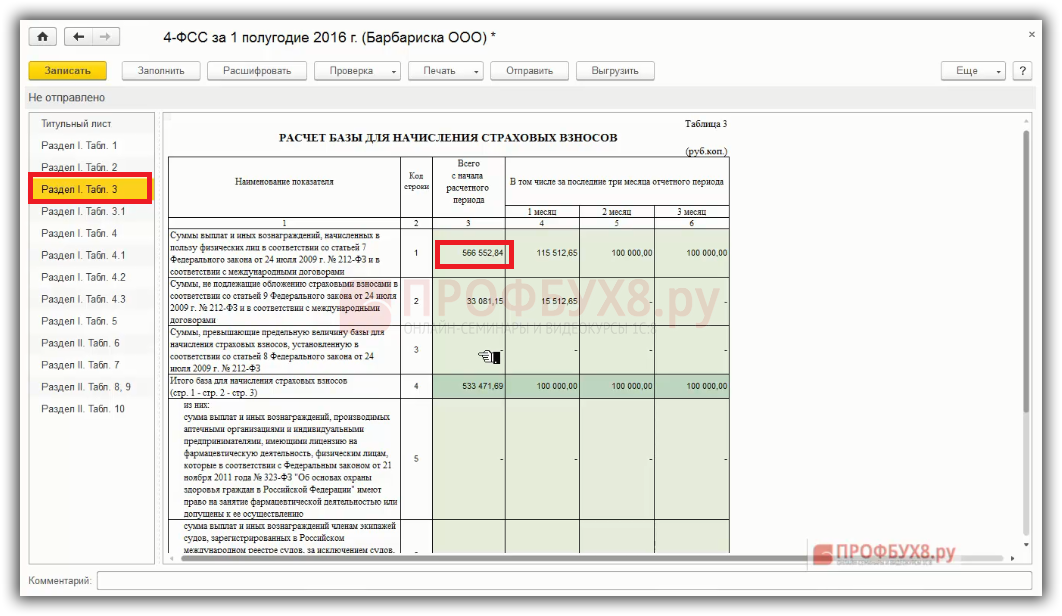

4-ФСС – Таблица 3

Проверяем Таблицу 3 – как сложилась база для начисления взносов. Проверять данные можно по своду начисленной зарплаты либо по специализированному отчету «Анализ взносов в фонды».

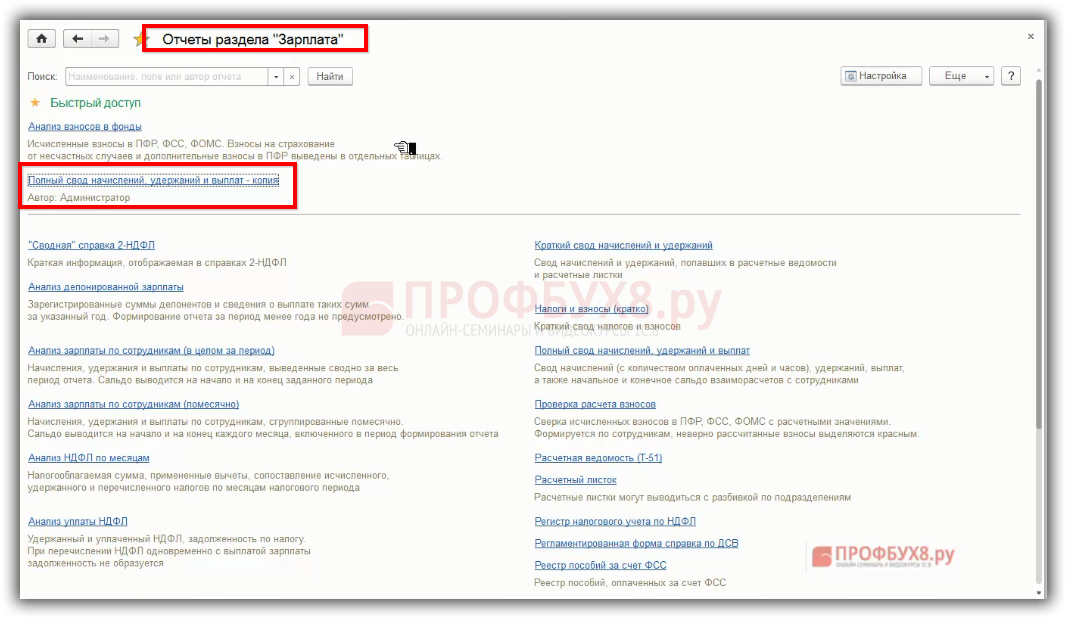

Свод начисленной зарплаты в 1С 8.3 находится:

Выбираем Полный свод начислений, удержаний и выплат:

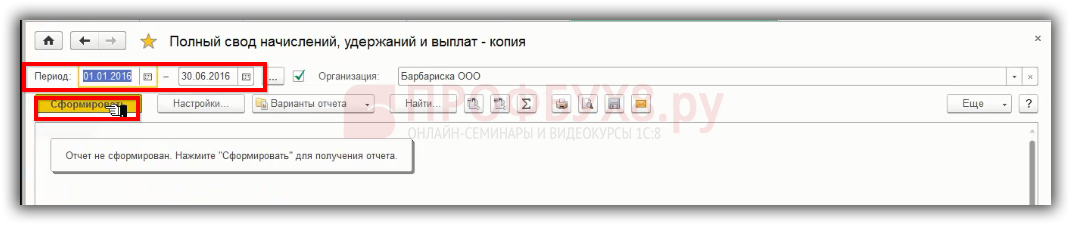

Устанавливаем период и нажимаем Сформировать:

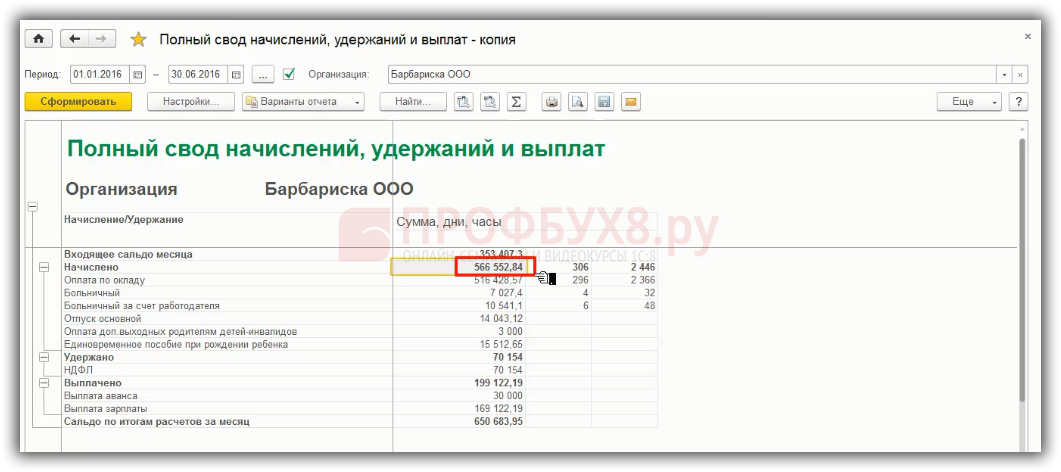

Смотрим строку Начислено:

Видим, что данная сумма отразилась в форме 4-ФСС:

Не попадают в отчетность 4-ФСС выплаты, которые не являются объектом обложения взносами. Например,

- выплаты, не связанные с трудовыми отношениями либо заключенным договором ГПХ,

- подарки по договору дарения,

- выплаты не сотрудникам организации,

- дивиденды.

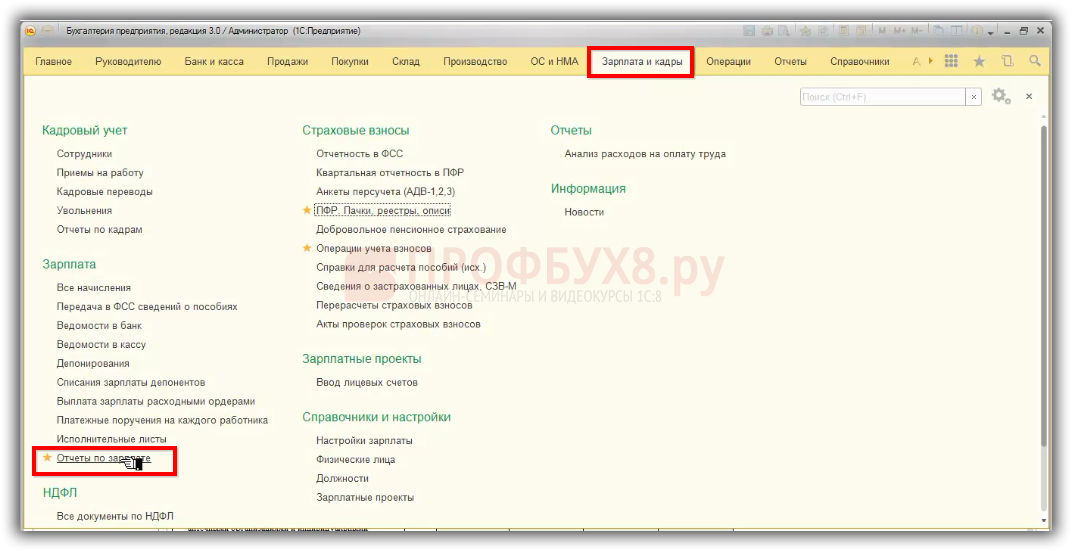

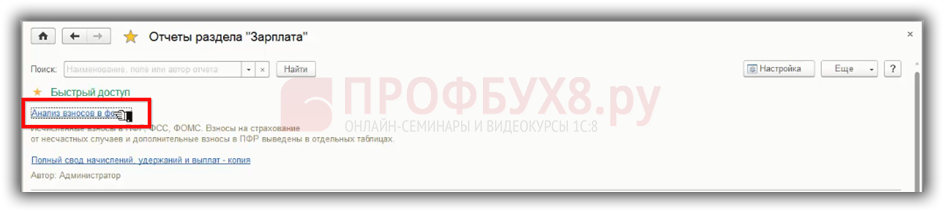

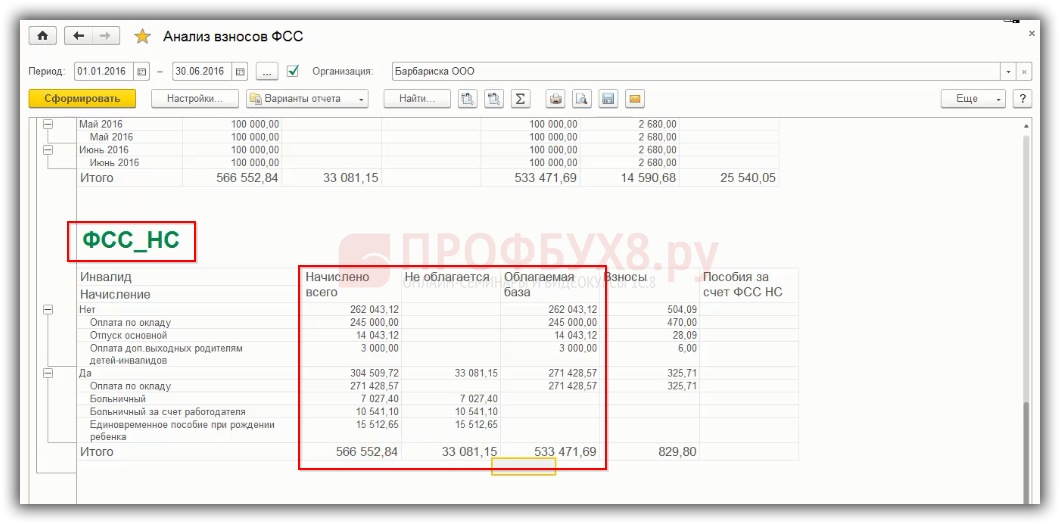

Анализ взносов в фонды в 1С 8.3 располагается в разделе Зарплата и кадры – Отчеты по зарплате:

Далее устанавливаем период и нажимаем Сформировать:

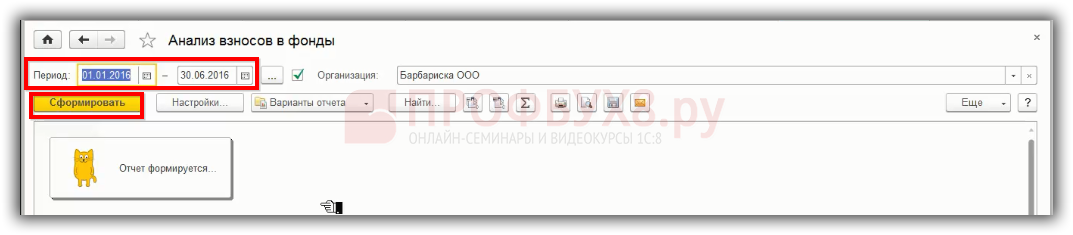

В появившемся окне смотрим суммы Начислено всего, Не облагается, которые попадают в форму 4-ФСС:

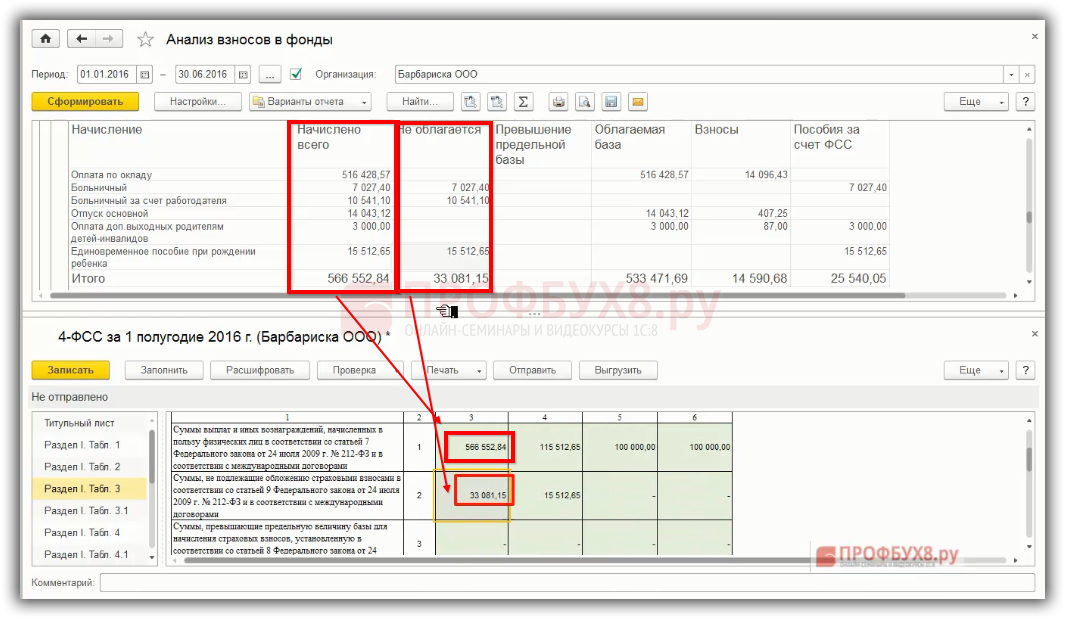

Также можно сверить облагаемую базу взносов:

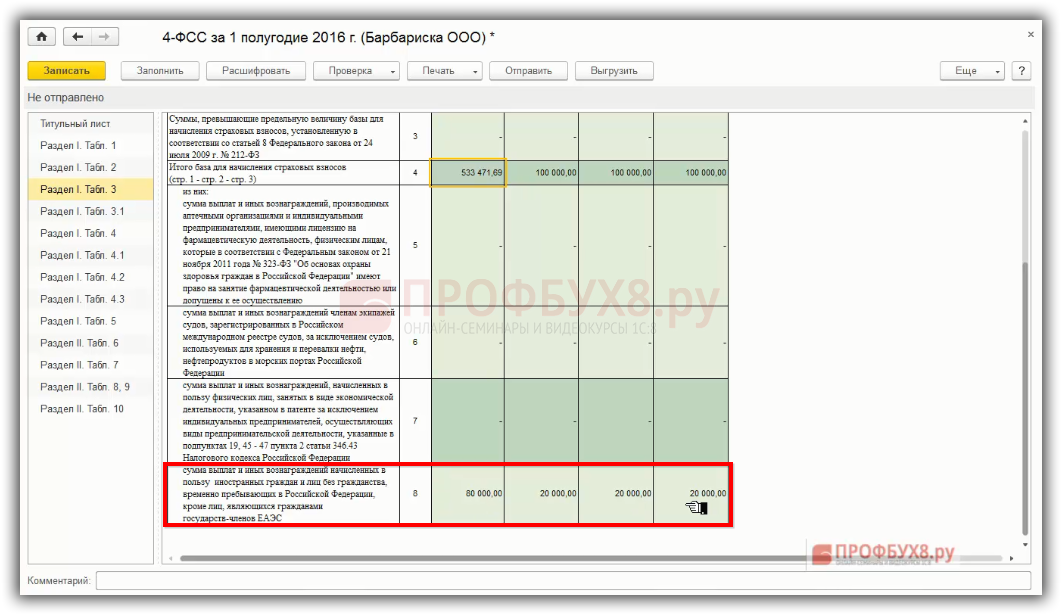

Также проверяем в строке 8 те суммы из базы для начисления взносов, которые облагаются особым тарифом. В частности, сумма выплат иностранцам, временно пребывающим:

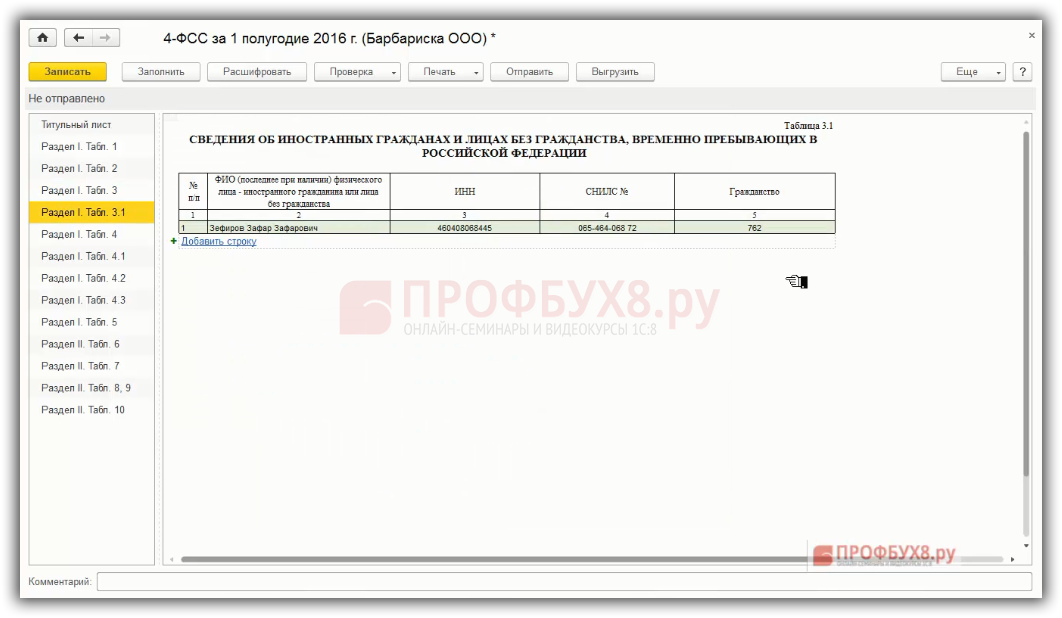

Если заполнена строка 8, то необходимо проверить заполнение Таблицы 3.1:

Как рассчитываются страховые взносы за иностранных работников в программах 1С 8.3 читайте в нашей статье.

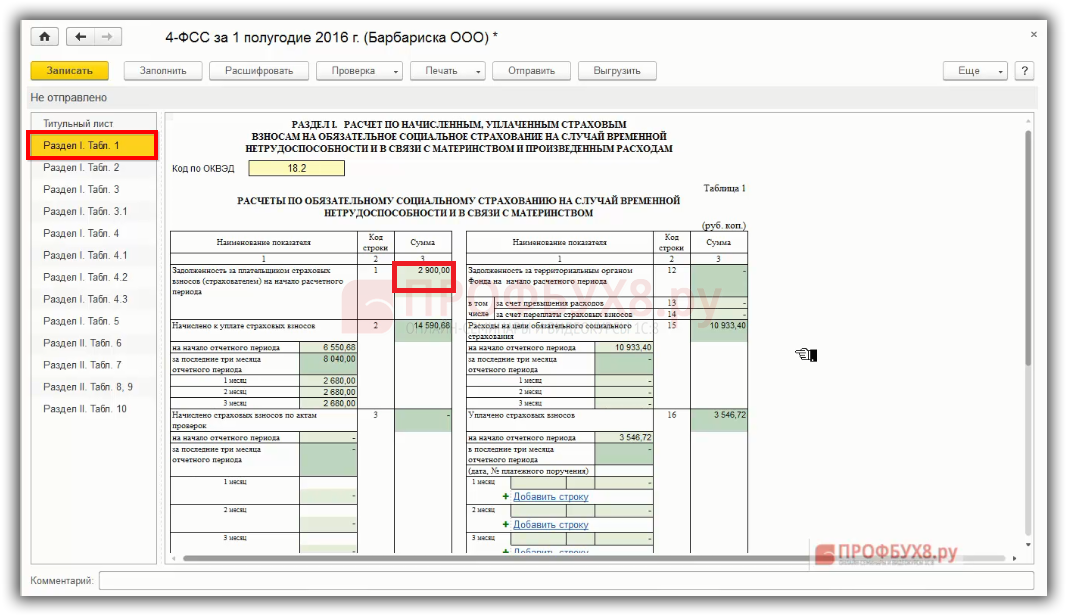

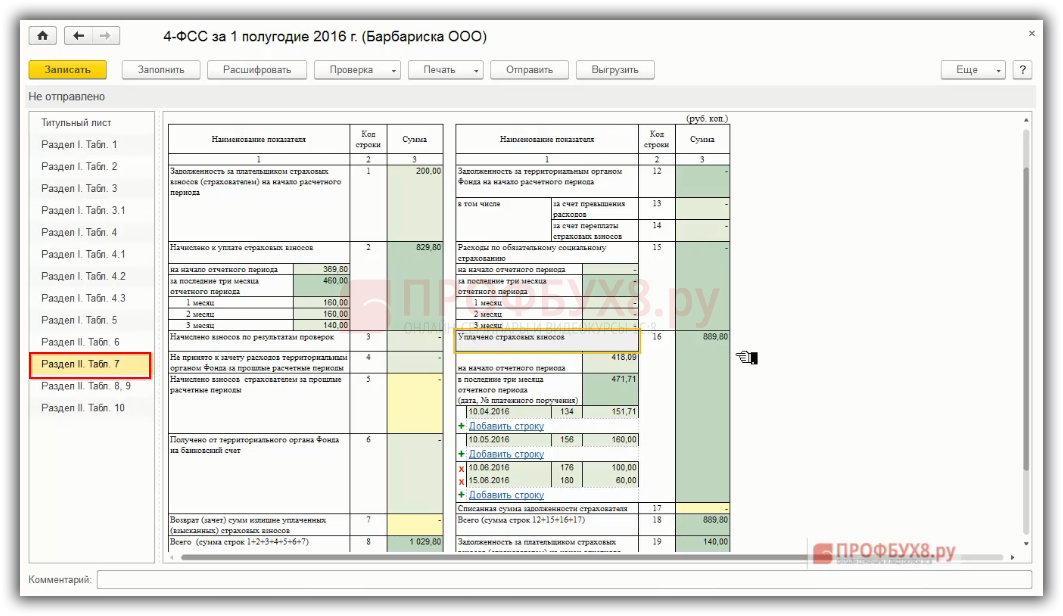

4-ФСС – Таблица 1

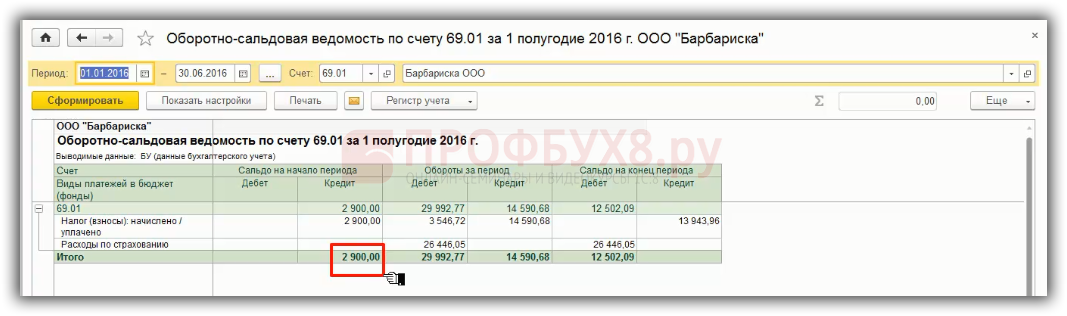

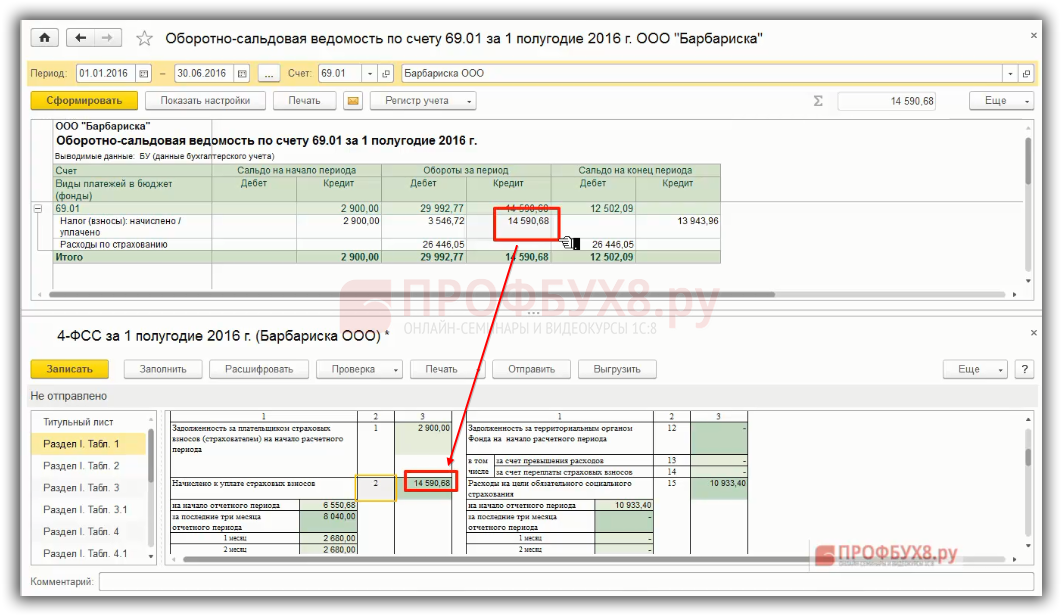

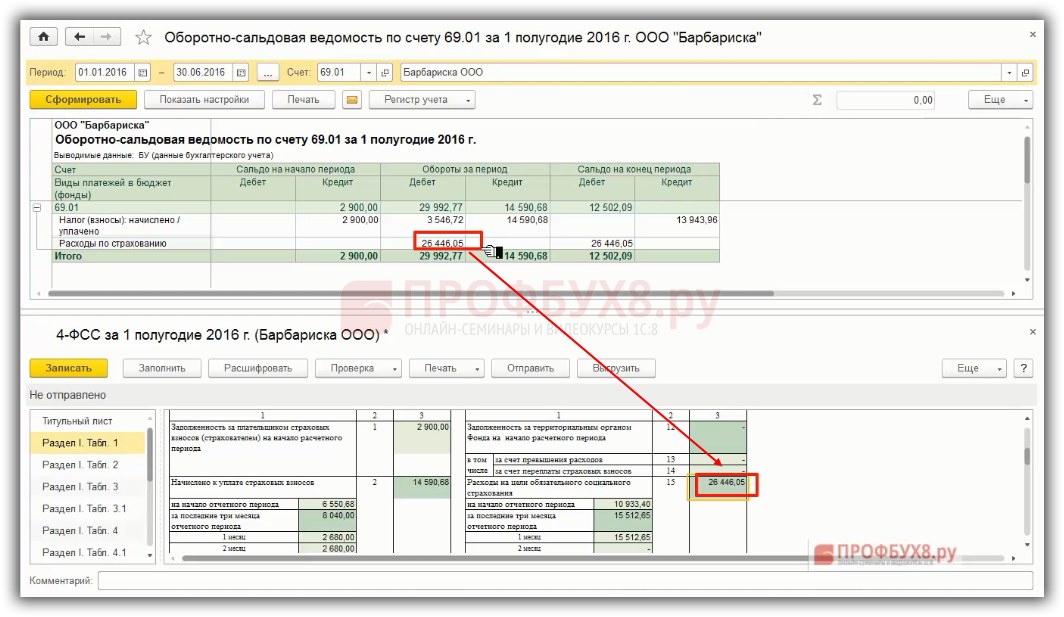

Таблица 1 проверяется по данным расчетов с ФСС, сверяем со счетом 69.01. Если по ОСВ по счету 69.01 дебетовый остаток, то отражается задолженность за фондом. Если кредитовый остаток на начало, то это задолженность за плательщиком страховых взносов:

В нашем случае данная сумма отражается в форме 4-ФСС в строчке 1 Таблицы 1:

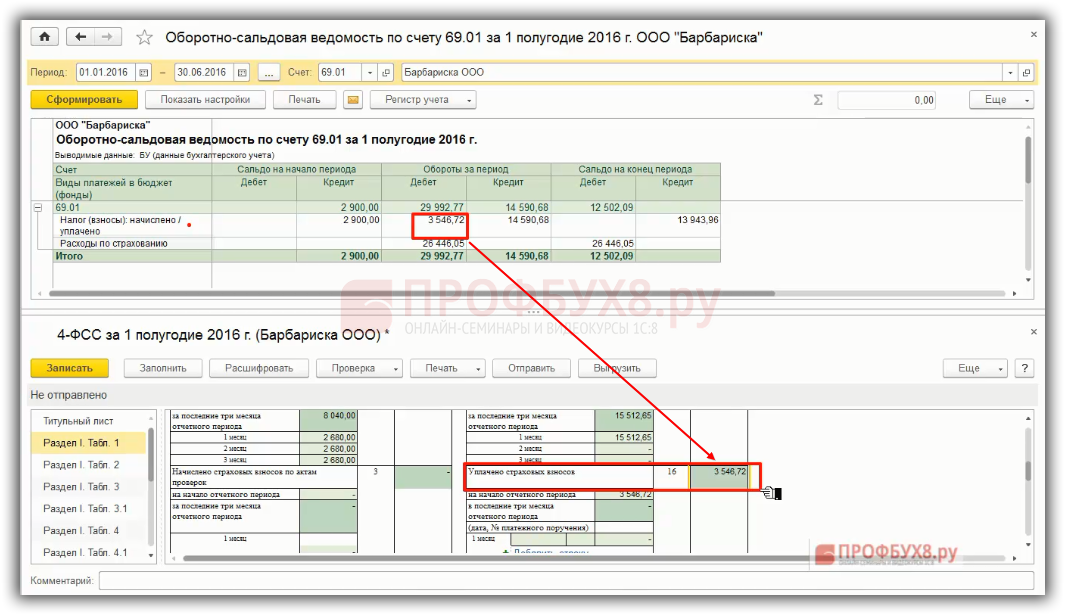

Далее смотрим кредитовый оборот по субконто Налог (взносы) начислено/уплачено – это начисленные взносы в 1С 8.3, которые проверяем со строкой 2 раздела I Таблицы 1 формы 4-ФСС:

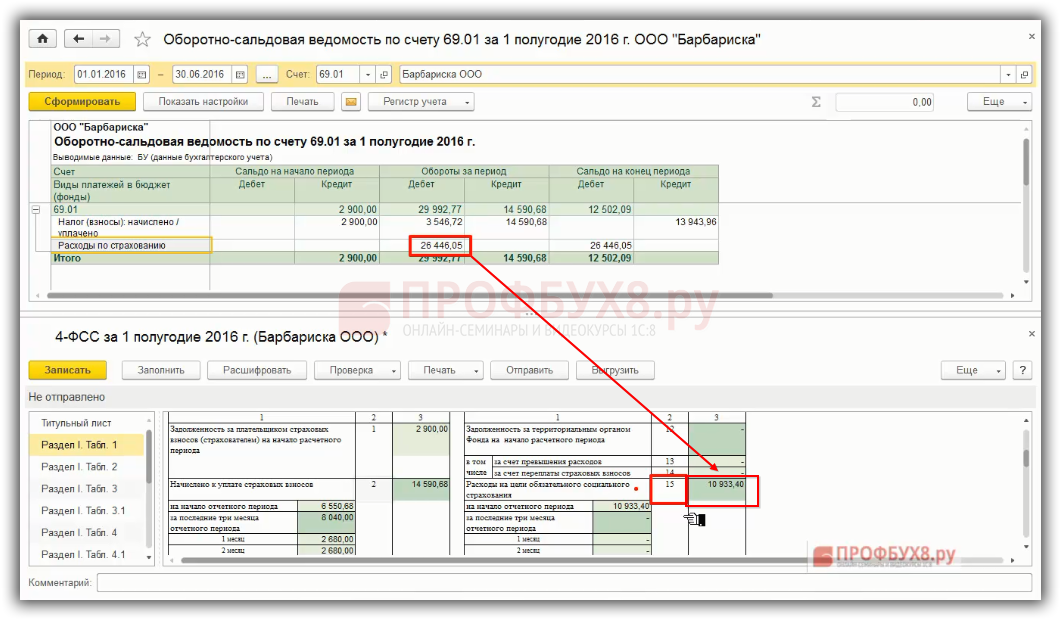

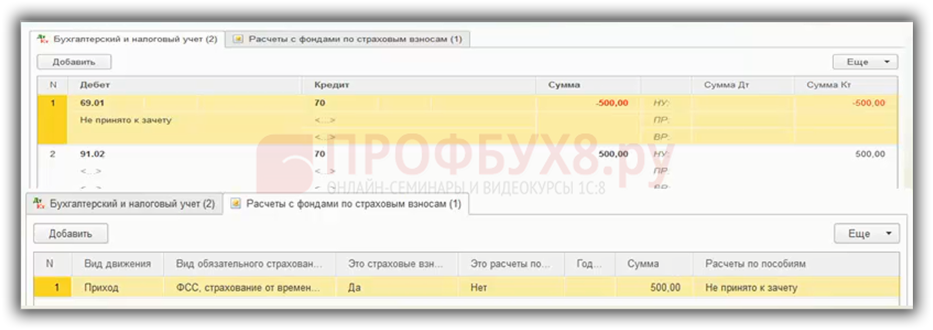

Далее смотрим дебетовый оборот по субконто Расходы по страхованию – это начисленные пособия, которые отражаются в строчке 15 Таблицы 1 формы 4-ФСС. В нашем примере заполнения таблицы 1 возникло расхождение:

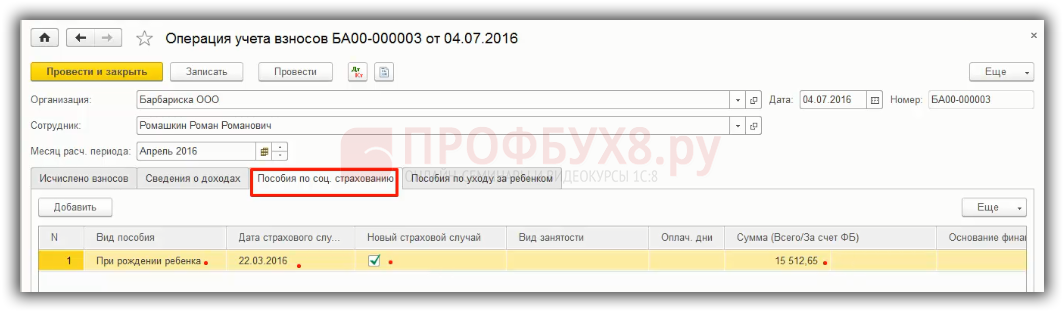

Данное расхождение в 1С 8.3 Бухгалтерия 3.0 связно с тем, что заполнение 4-ФСС происходит на основании специального регистра накопления пособий. Данные в этот регистр вносятся либо документом Больничный лист либо документом Операции учета взносов. Если пользователь 1С 8.3 забыл ввести Операцию учета взносов, то пособия не попадают в строчку 15 Таблицы 1 формы 4-ФСС и Табличку 2.

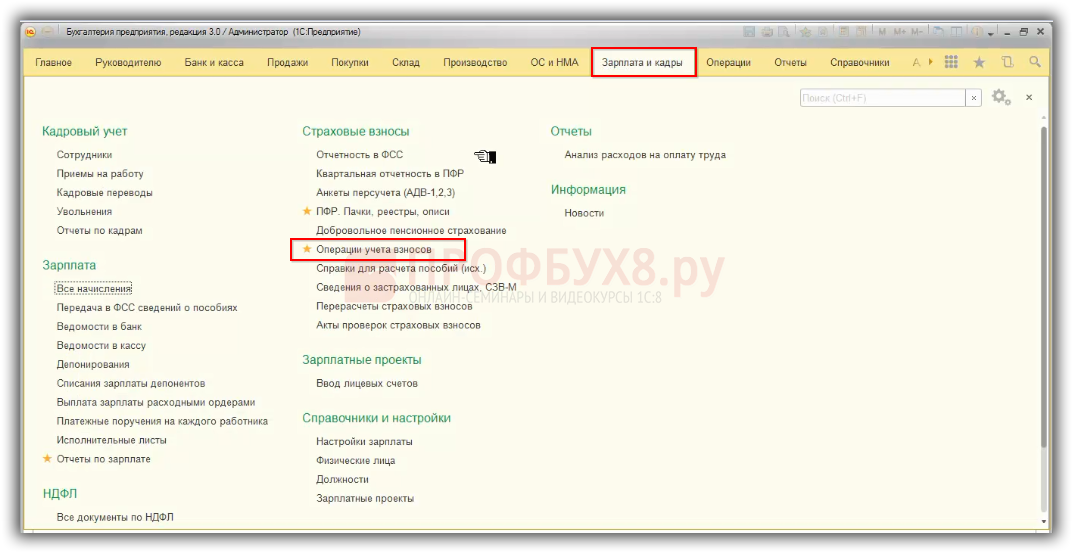

Документ Операции учета взносов в 1С 8.3 можно найти:

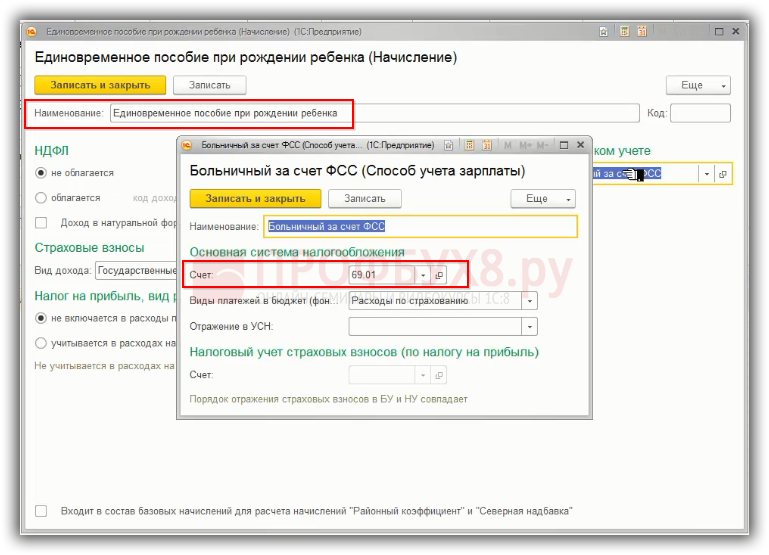

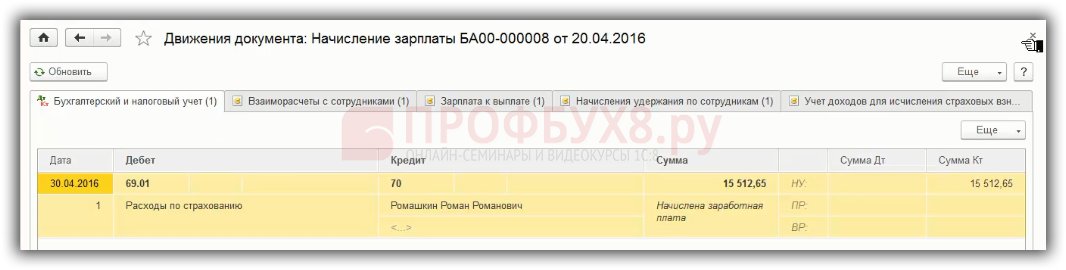

В нашем случае в 1С 8.3 с помощью документа Начисление зарплаты было начислено пособие при рождении ребенка. Были установлены соответствующий вид начисления и отражение по дебету счета 69.01:

Соответственно, в бух.учете прошла проводка:

При этом Операцию учета взносов не ввели. Поэтому возникло расхождение. Для устранения расхождения введем данный документ, заполним данные и проведем документ:

Далее перезаполним форму 4-ФСС и видим, что расхождение в части расходов на страхование устранено:

Дебетовый оборот по субконто Налог (взносы) начислено/уплачено по счету 69.01 – это уплата страховых взносов, которая отражается в строчке 16 Таблицы 1:

Заполнение остальных строк Таблицы 1 предусмотрено при регистрации специальных документов в 1С 8.3:

- Стр 1/12 и 9 /19 – остаток на 01.01/30.06 по регистру накопления «Расчеты с фондами по страховым взносами»;

- Стр. 2 – документ «Начисление зарплаты», закладка «Взносы»;

- Стр. 3 – документ «Акт проверки страховых взносов»;

- Стр. 5 – ручная операция. При этом нужно отразить и в бухучете, и в регистре накопления Расчеты с фондом по страховым взносам:

- Стр. 6 – документ «Поступление на расчетный счет», счет Кт = 69.01, вид платежа = Получено от исполнительного органа ФСС;

- Стр. 15 – документ «Больничный лист», документ «Операция учета взносов» закладки «Пособия по уходу за ребенком», «Пособия по соц.страхованию»;

- Стр. 16 – документ «Списание с расчетного счета», счет Дт = 69.01, вид платежа «Налог(взносы) начислено/уплачено».

4 ФСС – Таблица 2

Таблица 2 формы 4-ФСС в 1С 8.3 заполняется автоматически на основании регистра пособий. Все, что было начислено либо документом Больничный лист, либо документом Операции учета взносов – попадает в форму 4-ФСС.

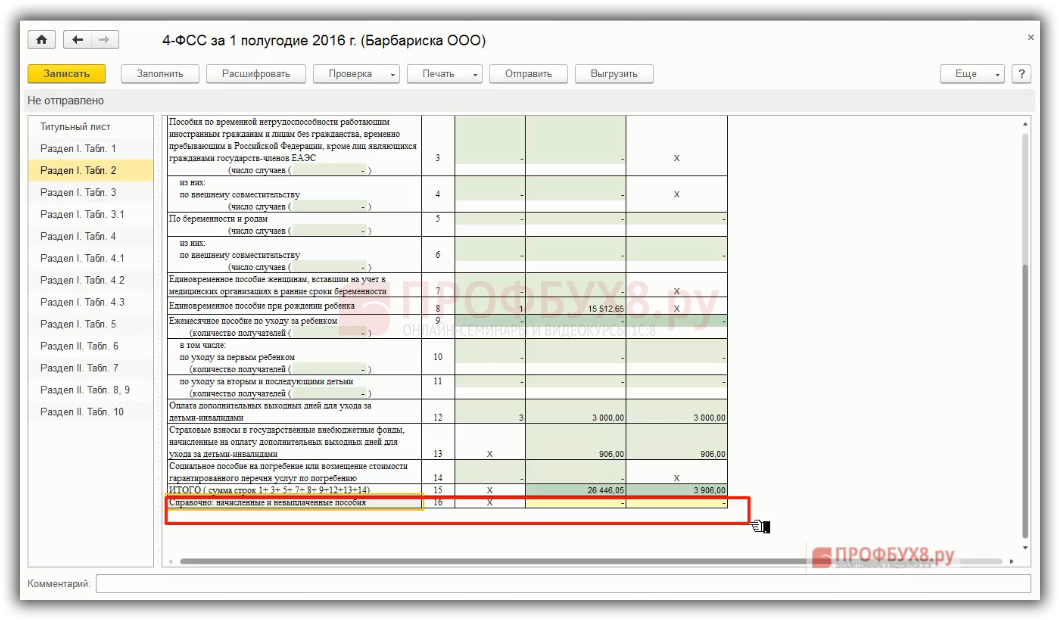

При заполнении Таблицы 2 в 1С 8.3 нужно уделить внимание на строчку 16, где справочно указывается сумма начисленных и не выплаченных пособий, то есть задержанные выплаты. В 1С 8.3 Бухгалтерия 3.0 данная строчка заполняется вручную:

4-ФСС – Таблица 5

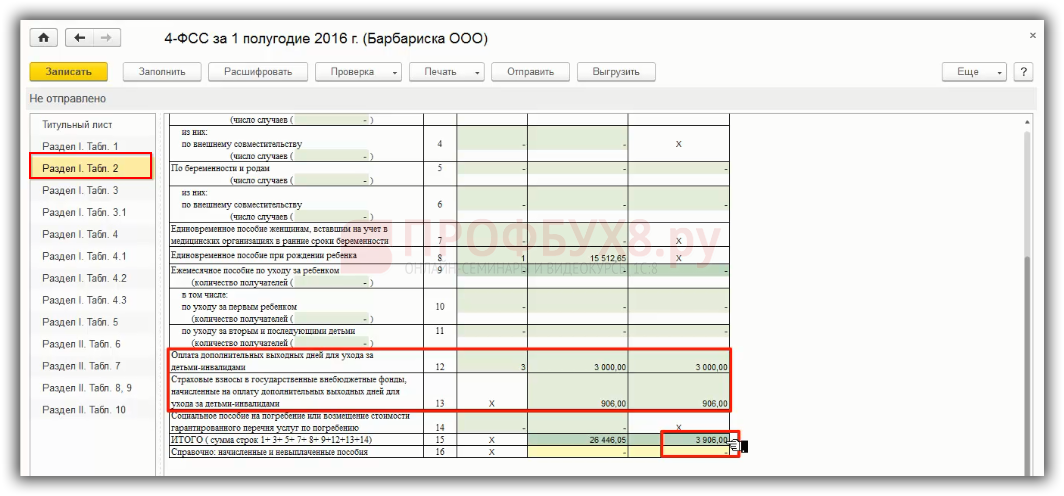

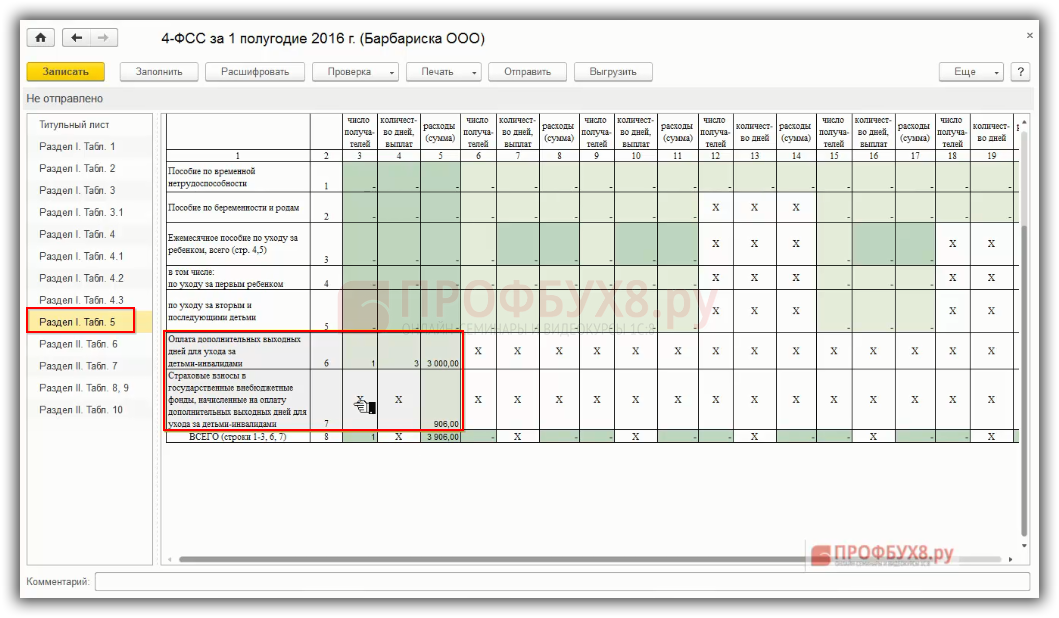

В нашем случае в таблице 2 графе 5 заполнилась сумма, так как имело место оплата дополнительных выходных дней для ухода за детьми-инвалидами, которая возмещается ФСС из федерального бюджета:

Соответственно, автоматически в 1С 8.3 заполнилась таблица 5:

4-ФСС – Таблица 6

В таблице 6 численность работающих инвалидов и код ОКВЭД в 1С 8.3 проставляется автоматически, а численность сотрудников, работающих с вредными факторами, при необходимости заполняется вручную:

Проверяются данные в таблице 6 с помощью отчета Анализ взносов ФСС раздела ФСС НС:

В нашем примере заполнения таблицы 6 все суммы совпадают:

Расхождения между третьей и шестой таблицами могут возникать, если были выплаты по договорам ГПХ. Так как данные выплаты не являются объектом обложения взносами ФСС НС, поэтому они не включаются в таблицу 6.

Также расхождение между 3 и 6 таблицей могут возникать по выплатам временно пребывающим, высококвалифицированным иностранцам, так как данные выплаты взносами ФСС не облагаются, а взносами ФСС НС облагаются.

В остальных случаях данные в 3 и 6 таблицах должны совпадать. При этом стоит отметить, что в 6 таблице нет предельной величины базы для начисления взносов.

В таблице 6 в строчках 5-8 указывается размер тарифа, так как могут быть установлены скидки либо надбавки к страховым тарифам ФСС НС, поэтому если необходимо, то в 1С 8.3 эти строчки заполняются вручную.

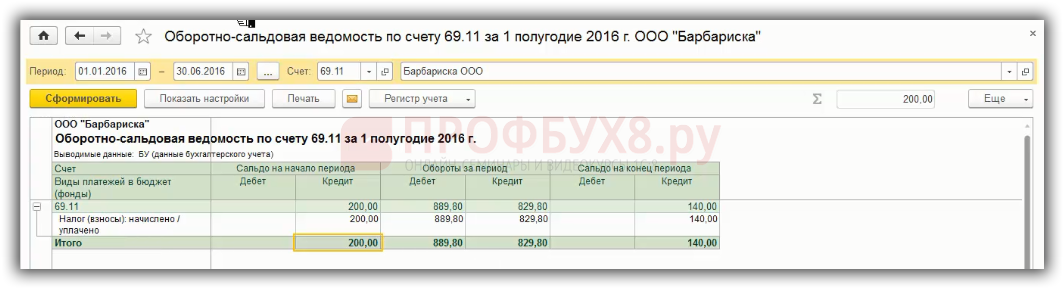

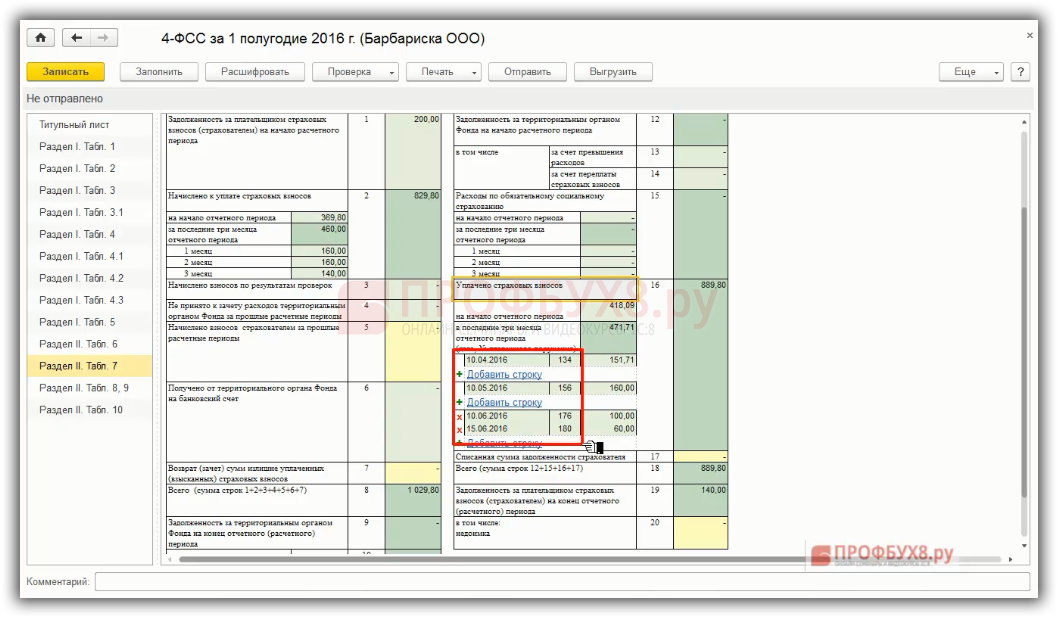

4-ФСС – Таблица 7

Данные в таблице 7 сверяются с ОСВ по счету 69.11:

Остаток на начало либо кредитовый, либо дебетовый – соответственно, либо это строчка 1, либо строчки 12-14. Кредитовый оборот – это начислено к уплате взносов. Дебетовый оборот – это расходы по виду Налог (взносы) начислено/уплачено, то есть уплата взносов:

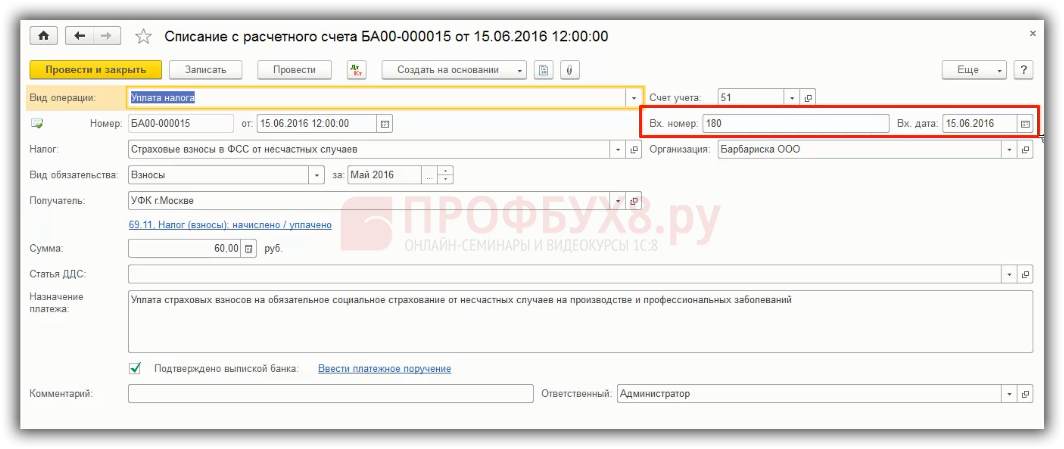

Уплата взносов в строчке 16 в 1С 8.3 заполняется автоматически из банковских выписок. При этом в банковских выписках важно указывать реквизиты платежного документа: входящие номер и дату:

Реквизиты платежного документа отражаются в отчете:

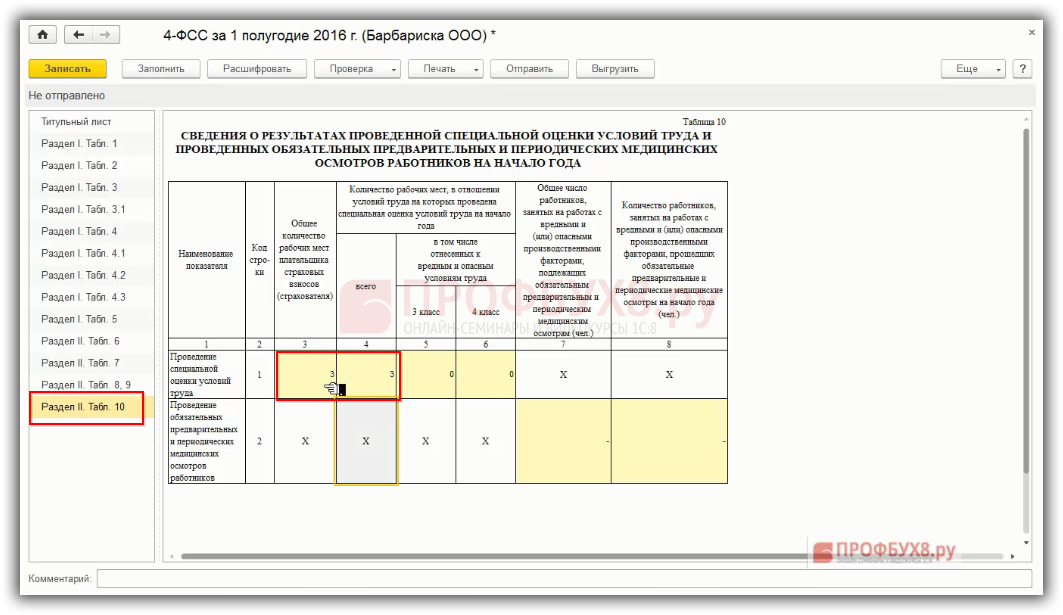

4-ФСС – Таблица 10

Таблица 10 в 1С 8.3 Бухгалтерия 3.0 заполняется вручную по состоянию на начало года. В нашем случае 3 аттестованных рабочих места, по которым проведена специальная оценка условий труда:

Таблица 10 состоит из двух блоков:

- Первый блок – это сведения о спецоценке, где указывается общее число рабочих мест страхователя и число рабочих мест по которым проведена спецоценка либо аттестация рабочих мест. Если спецоценка не проводилась, то в графах 4-6 проставляется «0».

- Во втором блоке отражаются сведения о медосмотрах в связи с «вредностью», где указывается, сколько сотрудников должны проходить медосмотр и сколько прошли по состоянию на начало года.

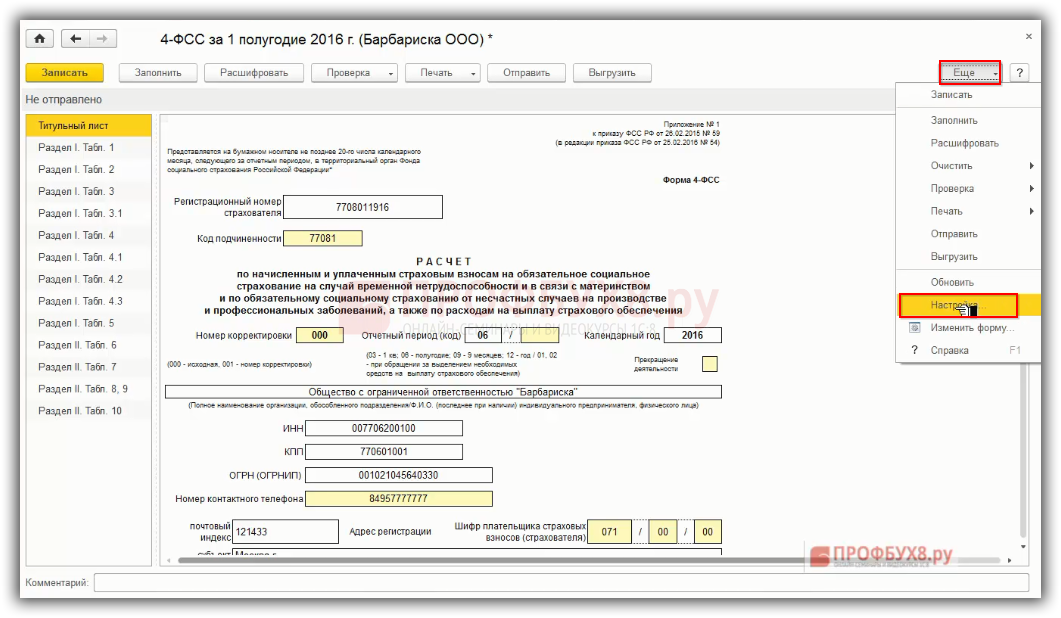

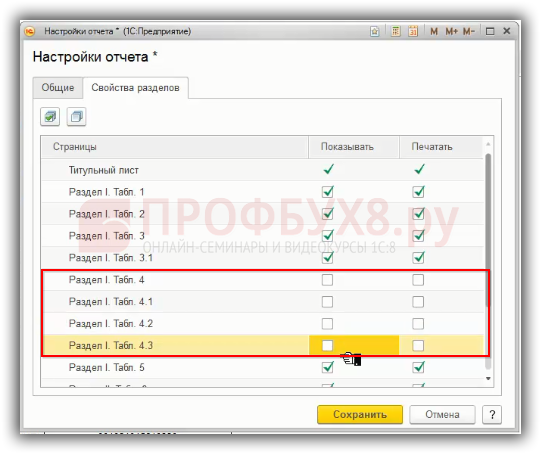

После заполнения формы 4-ФСС в 1С 8.3 и проверки всех заполненных данных с помощью настройки:

Таким образом можно оставить заполненные таблички и убрать лишние:

Далее сформированный отчет 4-ФСС можно распечатать либо выгрузить и отправить в Фонд:

Проверить контрольные соотношения можно в базе 1С 8.3 и на портале ФСС.

На сайте ПРОФБУХ8 Вы можете ознакомиться с другими бесплатными статьями и видеоуроками по конфигурации 1C Бухгалтерия 8.3 (8.2):

Поставьте вашу оценку этой статье:

Источник: profbuh8.ru

Как заполнить форму 4-ФСС за полугодие 2022

Важно: с 2023 года фонды ФСС и ПФР объединяются в единый Социальный Фонд России. В связи с этим форма 4-ФСС последний раз сдаётся за 2022 год, после чего её действие отменяется. Вместо 4-ФСС и отчётов СЗВ работодатели будут сдавать новый отчёт ЕФС-1.

4-ФСС представляется всеми, кто использует труд физических лиц и уплачивает за них взносы «на травматизм». К этой категории относятся организации и предприниматели, а также граждане без статуса ИП, которые нанимают персонал, например, личного водителя.

Фонд социального страхования РФ еще в 2021 году анонсировал новый бланк расчёта 4-ФСС, который разработал в связи с повсеместным распространением прямых выплат пособий. Однако процедура по его утверждению была завершены только 30 мая 2022, поэтому за 1 квартал текущего года компании и ИП отчитывались по старой форме. А вот отчет за полугодие нужно подавать на новом бланке, утвержденном приказом ФСС РФ от 14.03.2022 № 80. Расскажем, как его заполнять.

Что нового в бланке 4-ФСС

Новая форма состоит из титульного листа и нескольких таблиц. Часть из них переработали и изменили нумерацию, другие из расчета исключили. Новшества в основном связаны с отменой прежней системы выплаты пособий, когда сотрудникам их перечисляла компания, а затем эти суммы работодателю возмещал ФСС.

Самое заметное изменение – из формы исчезла таблица, в которой раньше отражались детали расчета с фондом (Таблица 2 на старом бланке). Также больше нет Таблиц 3 и 4 в их прежнем виде — они не подлежали заполнению еще с 2021 года.

При формировании отчета все страхователи должны заполнять всего 3 страницы: титульный лист, Таблицу 1 и Таблицу 4. Остальные таблицы заполняются при наличии данных:

- Таблица 1.1 заполняется теми организациями, чьи структурные подразделения были выделены в самостоятельные классификационные единицы (СКЕ).

- Таблица 2 заполняется компаниями и ИП, которые временно направляют своих работников по договору о предоставлении персонала к другим работодателям.

- Таблица 3 предназначена для тех предприятий, на которых в отчётном периоде были страховые случаи – в ней отражается численность пострадавших.

Заполнение расчета за полугодие

Итак, отчет 4ФСС за первое полугодие 2022 года подаем на новом бланке из приказа № 80. Рассмотрим изменения порядка заполнения обновлённой формы.

Титульный лист

В следующей таблице представлена информация о том, как заполнять поля титульного листа формы 4-ФСС. Изменений в этой части нет.

Таблица 1. Титульный лист 4-ФСС

Номер страхователя в ФСС

Номер, присвоенный территориальным отделением фонда при постановке на учет

Код отделения ФСС, 5 знаков

Если расчет за период подается первый раз, указать «000»

Указывается в первых двух ячейках: «03» – 1 квартал, «06» — полугодие, «09» – 9 месяцев, «12» – год

При подаче для возмещения расходов по некоторым выплатам ставится код «01» в последних двух ячейках

«Л» – если организация ликвидируется

Наименование фирмы, ФИО предпринимателя

Код только для организаций

Регистрационный номер ЮЛ или ИП

Код основной деятельности

Код в зависимости от финансирования

Телефон с кодом города или оператора, без скобок и тире

Юридический адрес организации или адрес регистрации ИП подробно, с индексом

Численность физических лиц.

Численность работников и иных лиц, кому работодатель производит выплаты, в отдельных полях — инвалиды и лица, трудящиеся на вредном производстве

Среднесписочная численность работников

Среднесписочная численность, исчисленная за период с начала года

Расчет представлен на.

Количество страниц документа, строкой ниже – копий

Код подписывающего лица

«1» – директор или ИП, «2» – представитель, «3» – правопреемник

ФИО лица, подписавшего расчет

Не только на титуле, но и на каждой странице расчёта

Документ, подтверждающий полномочия

Данные доверенности, если действует представитель

Таблица 1

В Таблице 1 нужно рассчитать базу по взносам. Она похожа на прежнюю, но есть 2 изменения: исчезла строка для отражения даты назначения надбавки к тарифу и появились поля для указания итоговой суммы взносов.

Строки 1-4 и 9 новой Таблицы 1 заполняются суммарно с начала расчетного периода и отдельно — за каждый из трех последних месяцев. То есть, например, суммарно за полугодие 2022 года и отдельно — за апрель, май и июнь. В строках 1-4 отражается:

- 1 – суммы выплат физическим лицам;

- 2 – суммы, с которых взносы «на травматизм» не начисляются;

- 3 – разница между строкой 1 и 2, то есть база по взносам;

- 4 – в том числе суммы выплат работающим инвалидам.

Строки 5-8 предназначены для расчета тарифа, по которому начисляются взносы. В них нужно указать:

- базовый тариф, который установлен в зависимости от класса профессионального риска (строка 5);

- процент скидки к тарифу, если есть (строка 6);

- процент надбавка, если она установлена (строка 7).

В строке 8 рассчитывается окончательный тариф: базовый – скидка + надбавка.

В строке 9 отражаются суммы исчисленных взносов – нарастающим итогом с начала расчетного периода, а также отдельно за первый, второй и третий месяц из последних трех.

Таблица 4

Эта таблица предназначена для обобщения сведений по спецоценке условий труда (бывшая Таблица 5). В ней всего 2 строки, в каждой из которых заполняется несколько граф. По сравнению с прежней таблицей, в новой стало больше столбцов за счет детализации классов условий труда. Заполнять таблицу нужно так:

- строка 1 графа 3 – общее число рабочих мест у страхователя, подлежащих СОУТ;

- строка 1 графы 4-11 – данные о количестве рабочих мест, в отношении которых проведена спецоценка на начало года, в том числе:

- графа 4 – общее количество рабочих мест;

- графы 5-11 – количество рабочих мест, отнесенных к соответствующему классу / подклассу опасности (всего 4 класса, в классе 3 — 4 подкласса).

Если спецоценка условий труда не проводилась, то в графах 4-11 по строке 1 проставляются нули.

Строка 2 предназначена для отражения данных о медосмотрах. В ней нужно указать:

- в графе 12 – количество работников, которые подлежат медосмотрам;

- в графе 13 – количество человек, прошедших медосмотры на начало года.

На этом заполнен формы практически закончено. Осталось проверить, чтобы на всех листах расчета были указаны регистрационный код страхователя и код подчиненности отделения ФСС. Заполненные страницы нумеруются сверху, а на титульном листе указывается их общее количество. Внизу каждой страницы должны стоять подпись и дата.

Форма отчетности

Подавать форму 4-ФСС на бумаге в 2022 году имеют право организации и ИП, которые:

- в прошлом расчетном периоде производили выплаты 10 или менее лицам;

- были созданы в текущем периоде (в том числе в результате реорганизации) и имеют 10 и менее застрахованных лиц.

Остальные компании и ИП должны направлять 4-ФСС в электронном виде. Это относительно новое правило. Ранее был иной предел застрахованных, при достижении которого нужно было подавать электронную отчетность Фонд социального страхования — 25 человек.

Когда подавать 4-ФСС

Срок сдачи 4-ФСС зависит от формы подачи. Существуют две крайние даты представления расчёта: 20 и 25 число месяца, который следует за отчётным. Если форма подаётся на бумаге, то представить её в ФСС нужно до 20 числа, если в электронном виде – до 25 числа. При выпадении крайней отчётной даты на выходной день или праздник срок продлевается до ближайшего рабочего дня.

В 2022 году крайние даты представления формы таковы: за первый квартал — 20 / 25 апреля, за полугодие – 20 / 25 июля, за 9 месяцев – 20 / 25 октября, за 2022 год – 20 / 25 января 2023 года.

Итак, мы разобрались, на каком бланке подается форма 4-ФСС в 2022 году, начиная с отчета за полугодие, и как его заполнить. В заключение добавим, что со следующего года власти собираются объединить ФСС и ПФР. Также в планах разработка новой отчетности, которая будет подаваться в объединенный фонд.

Расчёт зарплаты и кадровый учёт

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Для бизнеса

Сформировать декларацию по УСН бесплатно

Сформировать декларацию по УСН бесплатно Создать документы для бизнеса

Создать документы для бизнеса Спецпредложения

Спецпредложения

Новое на сайте

- Банк может отказать компании в обслуживании на основе подозрений

- Может ли ИП на патенте (ПСН) работать с ООО?

- ПЭМФ-2023: что ждёт бизнес в ближайшем будущем

- Транспортный налог для юридических лиц

- Минпромторг предлагает ужесточить регулирование в сфере интернет-торговли

Регистрация бизнеса

- Подготовка документов для ИП/ООО онлайн

- Подбор кодов ОКВЭД

- Консультация по регистрации

- ТОП-6 идей для бизнеса

Спецпредложения 1С

- Проверьте своего бухгалтера

- Консультация по оптимизации налогов

- Месяц бухгалтерского обслуживания в подарок

- Регистрация ООО

- Регистрация ООО в 2023 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию

Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатноБесплатные консультации

- По регистрации бизнеса

- По подбору кодов ОКВЭД

- По налогообложению

- Бухгалтерский аудит бизнеса

Онлайн-сервисы

- Регистрация бизнеса

- Декларации УСН

- Выставить счёт

О нас

бесплатный номер поддержки

(с 9 до 18 по Москве в будни)

отвечаем на все вопросы

по регистрации бизнеса

Все новости бизнеса здесь:

- Регистрация ООО

- Регистрация ИП

- Малый бизнес

- Налогообложение

- Новости

Правовая информация

Все материалы, размещенные на сайте, являются интеллектуальной собственностью. Любое их использование без активной ссылки на www.regberry.ru будет являться нарушением российского законодательства.

- Пользовательское соглашение

- Политика конфиденциальности

Входим в группу

компаний «1С»

Источник: www.regberry.ru