Работает в ВЦ «Раздолье» с 2005 года. В настоящее время – руководитель проектов. Начинала с внедрения конфигурации «1С:УПП», с 2015 года занимается внедрением 1С:ERP. За это время успешно запустила на 1С:ERP 6 заводов. Последний проект (АО НПО ЛЭМЗ) стал победителем Конкурса корпоративной автоматизации «1С:Проект года» в номинации «Лучший проект года в предметной области Бухгалтерский и налоговый учет» ( https://eawards.1c.ru/projects/1200-rabochih-mest-na-1s-erp-41612/ ).

Данной статьей мы открываем цикл материалов про учет НДС в программе.

Помощник по учету НДС

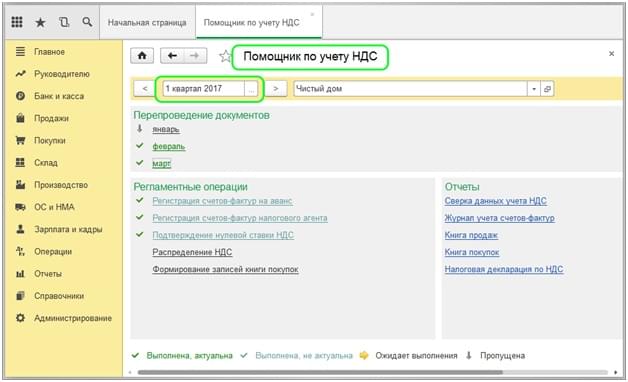

«Помощник по учету НДС» предназначен для расчета налога и подготовки налоговой декларации по НДС.

Внимание: «Помощник по учету НДС» предназначен для подготовки первичной декларации по НДС. Для подготовки уточненной декларации по НДС необходимо использовать форму «Регламентированные отчеты» (раздел Отчеты – подраздел 1С-Отчетность).

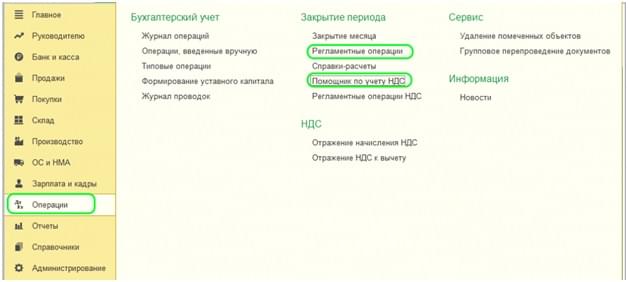

Перейти в «Помощник по учету НДС» можно:

Что такое НДС простыми словами?

- из раздела Отчеты — подраздел НДС: Отчетность по НДС;

- из раздела Операции — подраздел Закрытие периода: Закрытие месяца — гиперссылка Расчет НДС.

Внимание: обработка «Закрытие месяца» не затрагивает расчеты по НДС. При закрытии последнего месяца квартала в форме обработки «Закрытие месяца» отображается гиперссылка Расчет НДС, при переходе по которой открывается «Помощник по учету НДС».

Помощник по учету НДС позволяет выполнить расчет налога в двух режимах:

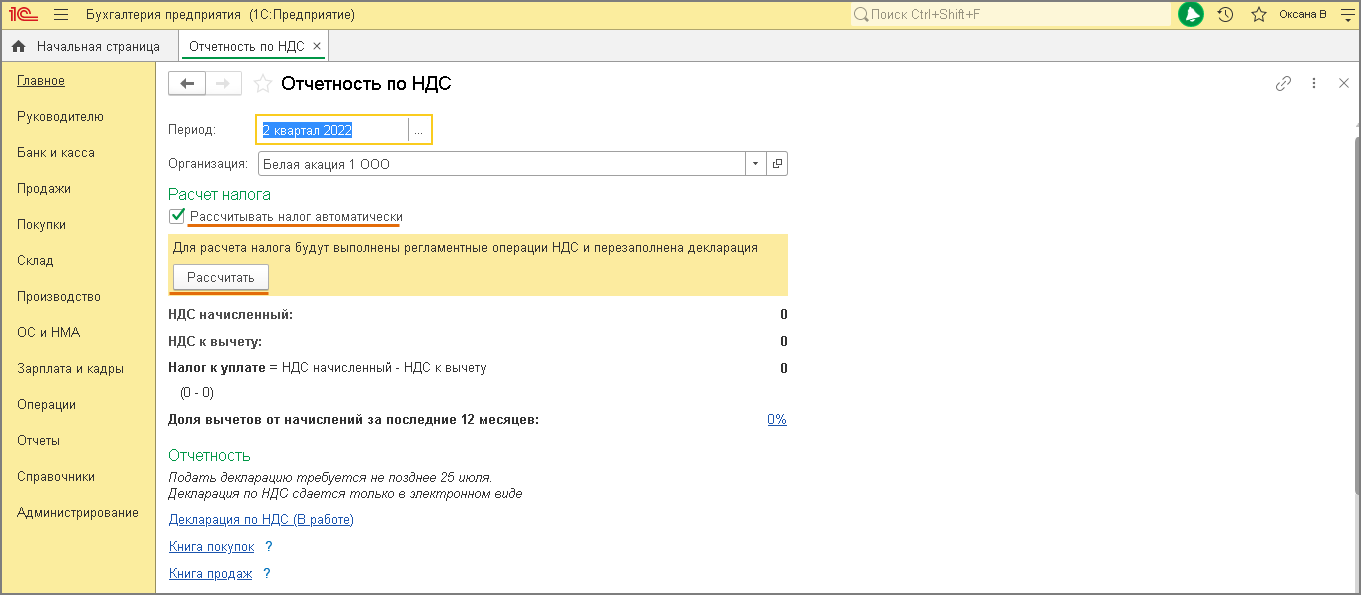

- автоматическом — при установленном флажке в строке «Рассчитывать налог автоматически» (рис. 1);

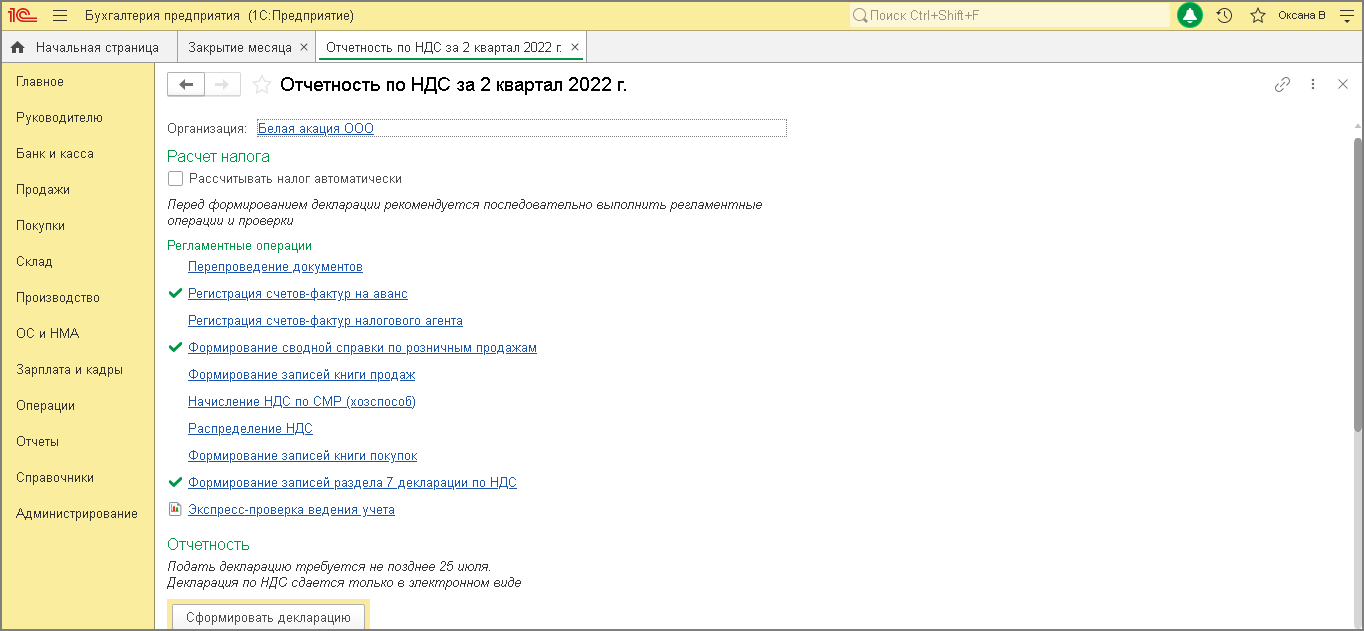

- неавтоматическом — при снятом флажке в строке «Рассчитывать налог автоматически» (рис. 2).

Автоматический режим

Автоматический режим (рис. 1) доступен, если налогоплательщик не использует следующие функциональности:

- Обособленные подразделения;

- Раздельный учет НДC;

- Освобождение от уплаты НДC;

- Ввоз товаров из стран ЕАЭС;

- Импорт товаров;

- Экспорт товаров;

- Строительно-монтажные работы, выполненные хозяйственным способом;

- Налоговый агент;

- Продажа товаров или услуг комитентов (принципалов);

- Приобретение товаров или услуг для комитентов (принципалов).

Если налогоплательщик не использует функциональность (функциональности), препятствующую применению автоматического режима, то первоначально «Помощник по учету НДС» откроется с установленным флажком «Рассчитывать налог автоматически». В любой момент пользователь может изменить режим расчета НДС, сняв флажок «Рассчитывать налог автоматически». При этом в следующий раз «Помощник по учету НДС» откроется уже со снятым флажком.

НДС за 5 минут. Базовый курс. Вычеты и возмещение налога.

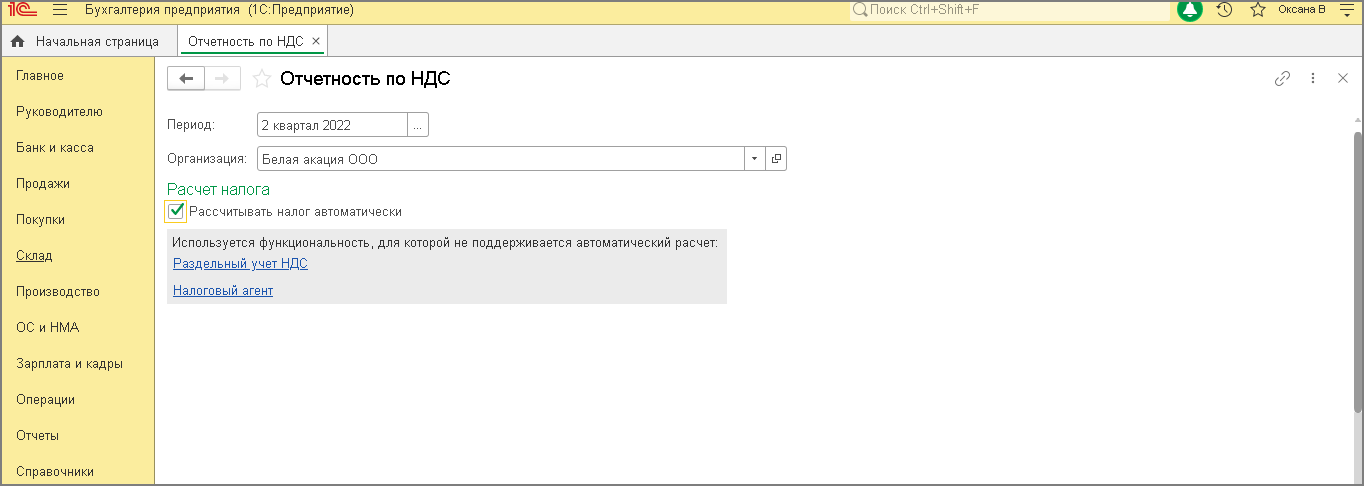

Если налогоплательщик использует вышеназванную функциональность (функциональности), то помощник по учету НДС первоначально сразу откроется в неавтоматическом режиме. При попытке установить флажок «Рассчитать налог автоматически» будет выведена функциональность (список функциональностей), препятствующая применения автоматического режима (рис. 3).

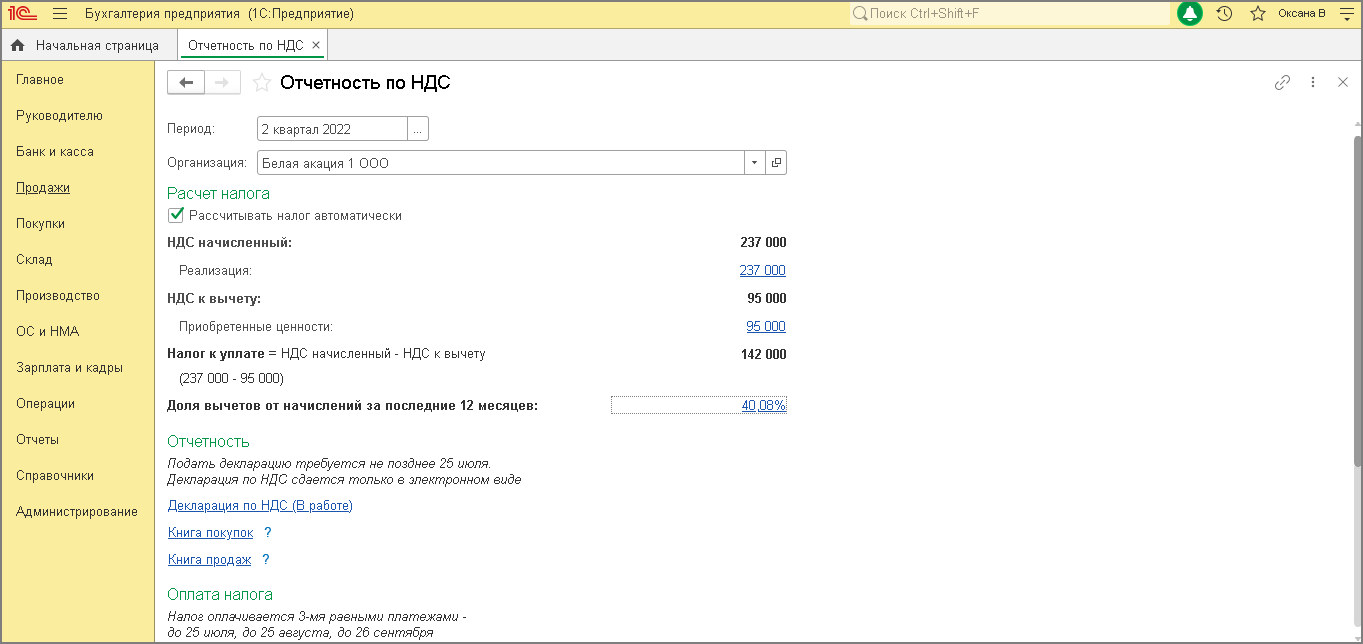

В автоматическом режиме («Рассчитывать налог автоматически») при нажатии на кнопку Рассчитать (рис. 1) выполняется (рис. 4):

- перепроведение документов (если требуется);

- проверка учетных данных;

- регистрация счетов-фактур на аванс;

- формирование записей книги покупок и книги продаж;

- формирование и заполнение декларации по НДС.

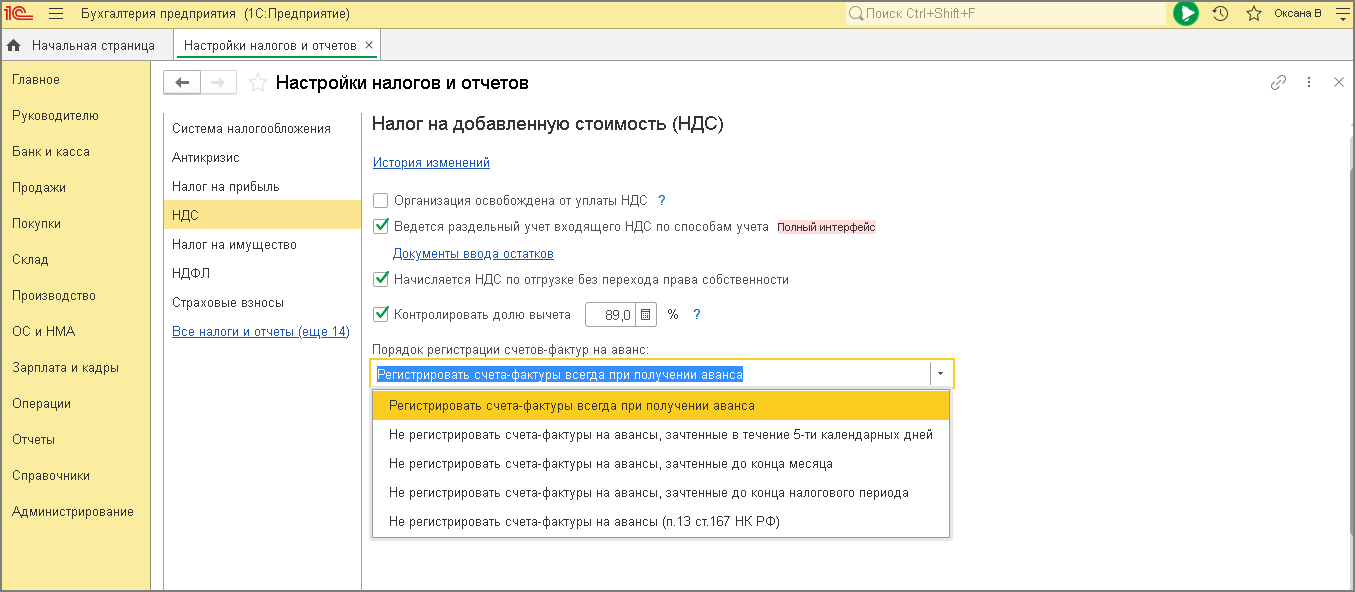

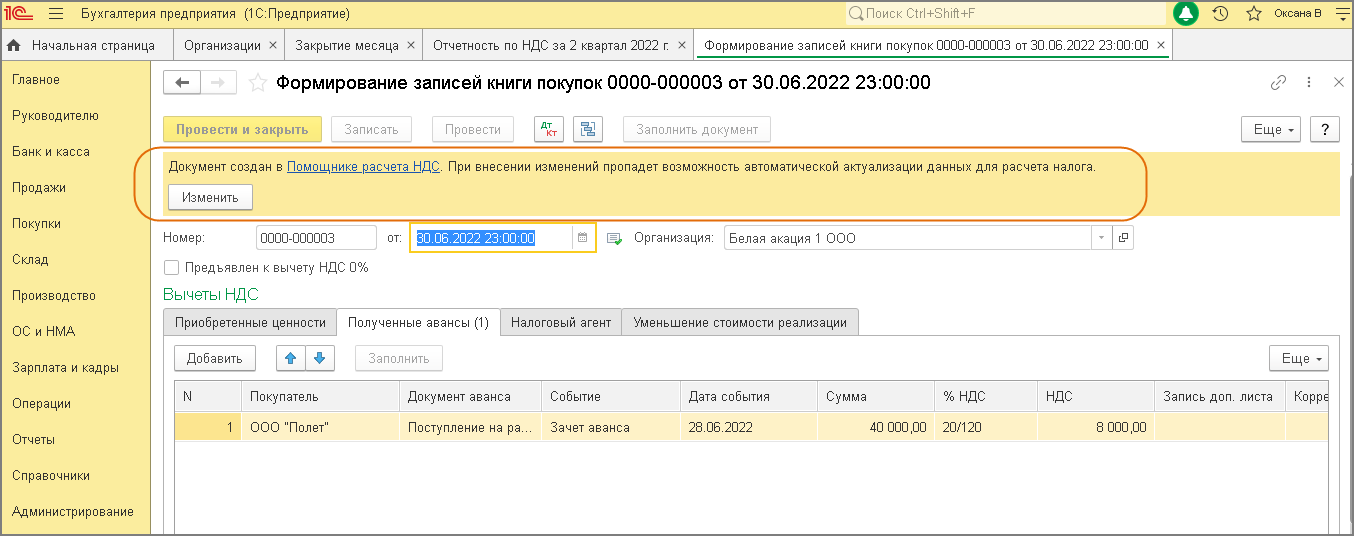

Регистрация счетов-фактур на авансы будет происходит только в отношении авансов, полученных в текущем налоговом периоде, и в соответствии с порядком, установленном в разделе «Настройки налогов и отчетов» (раздел Главное — подраздел Настройки: Налоги и отчеты).

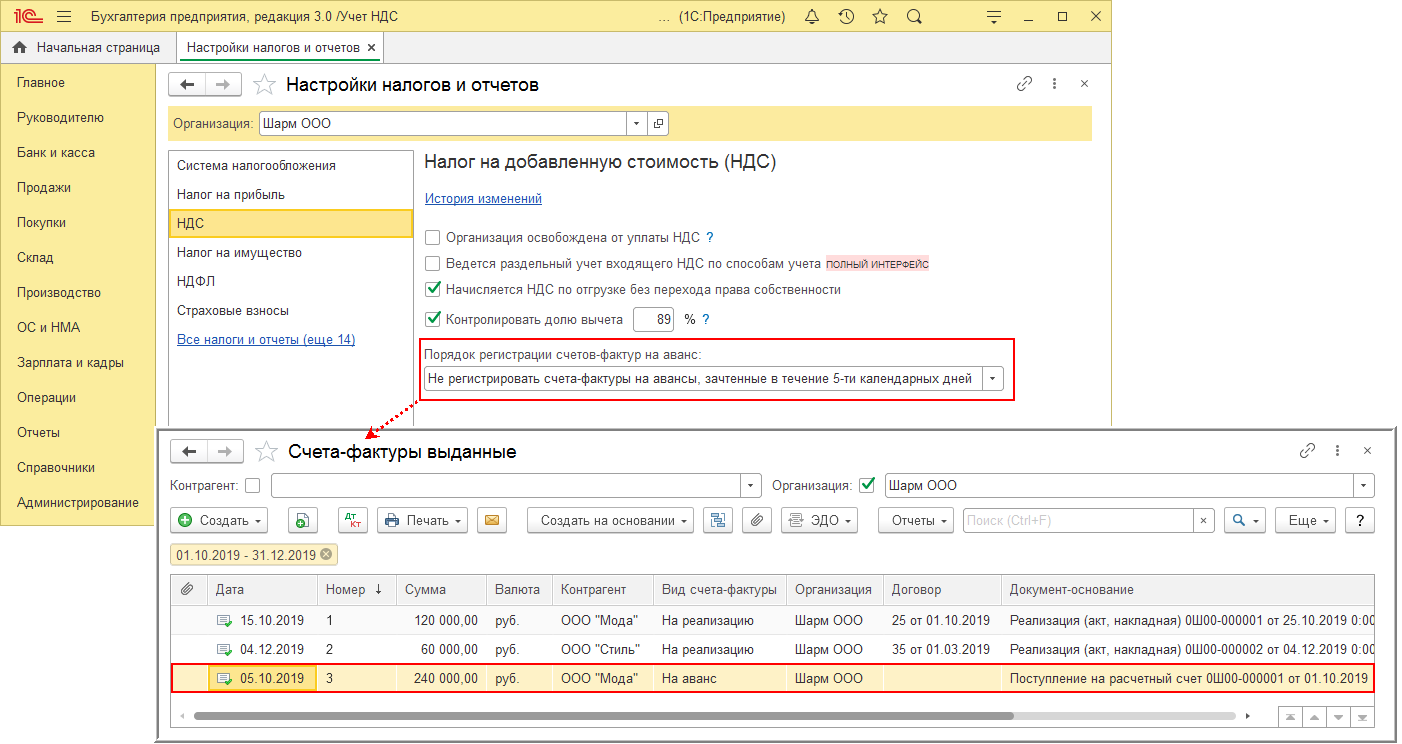

Например, если в настройке «Налоги и отчеты» установлено значение: «Регистрировать счета-фактуры всегда при получении аванса», то при автоматическом режиме работы «Помощника по учету НДС» будут сформированы два счета-фактуры (рис. 5):

- на сумму предоплаты в размере 240 000,00 руб., полученную 05.02.2019 от ООО «Мода», под отгрузку товаров 15.03.2019;

- на сумму предоплаты в размере 60 000,00 руб., полученную 07.03.2019 от ООО «Стиль», под отгрузку 10.03.2019.

Если в настройке «Налоги и отчеты» установить значение: «Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней», то при автоматическом режиме работы «Помощника по учету НДС» будет сформирован один счет-фактура только на сумму предоплаты, полученную 05.02.2019 от ООО «Мода».

В режиме «Рассчитывать налог автоматически» при выполнении расчета созданные ранее вручную документы «Формирование записей книги покупок» и «Формирование записей книги продаж» будут отменены и созданы новые документы.

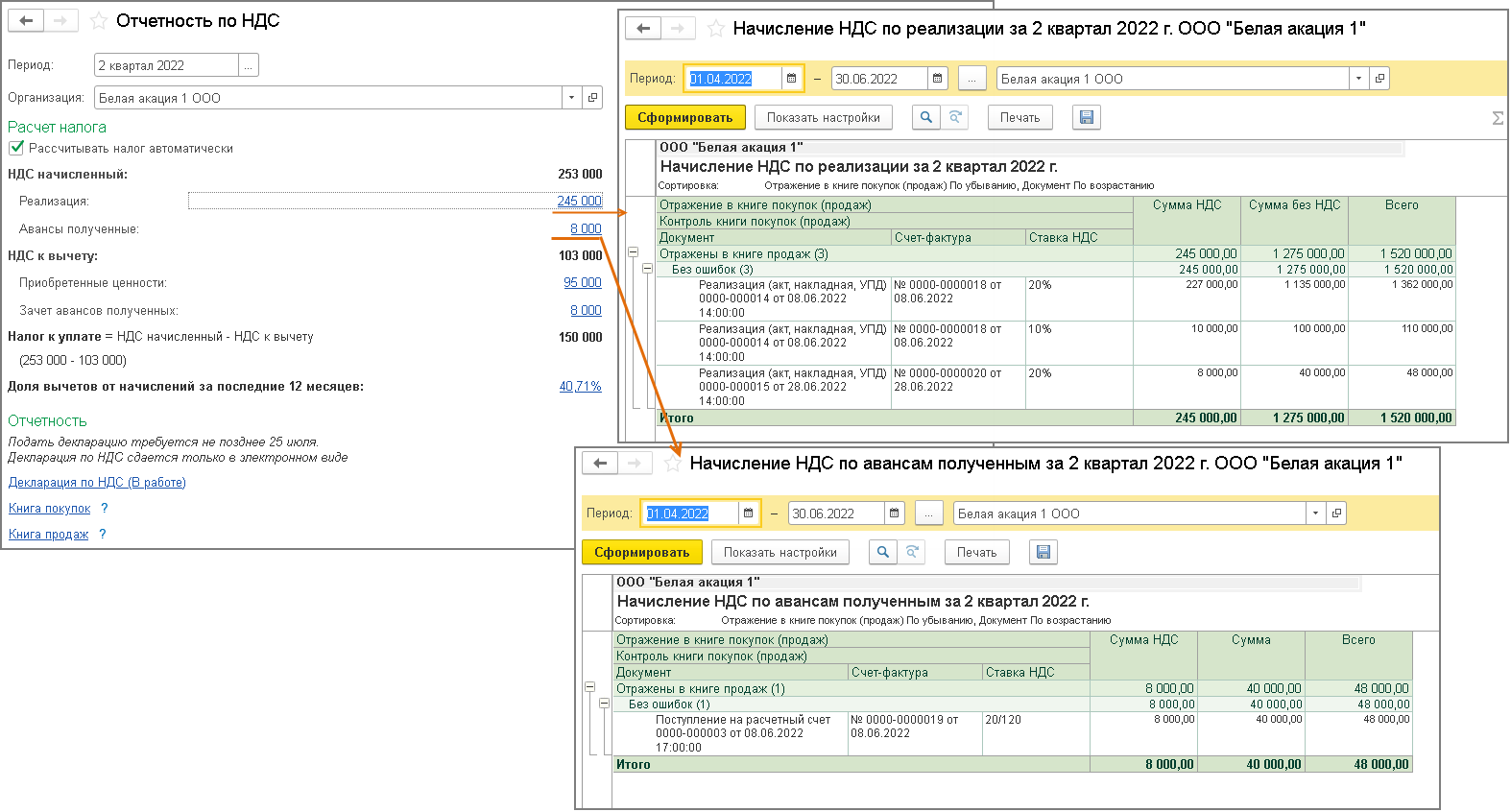

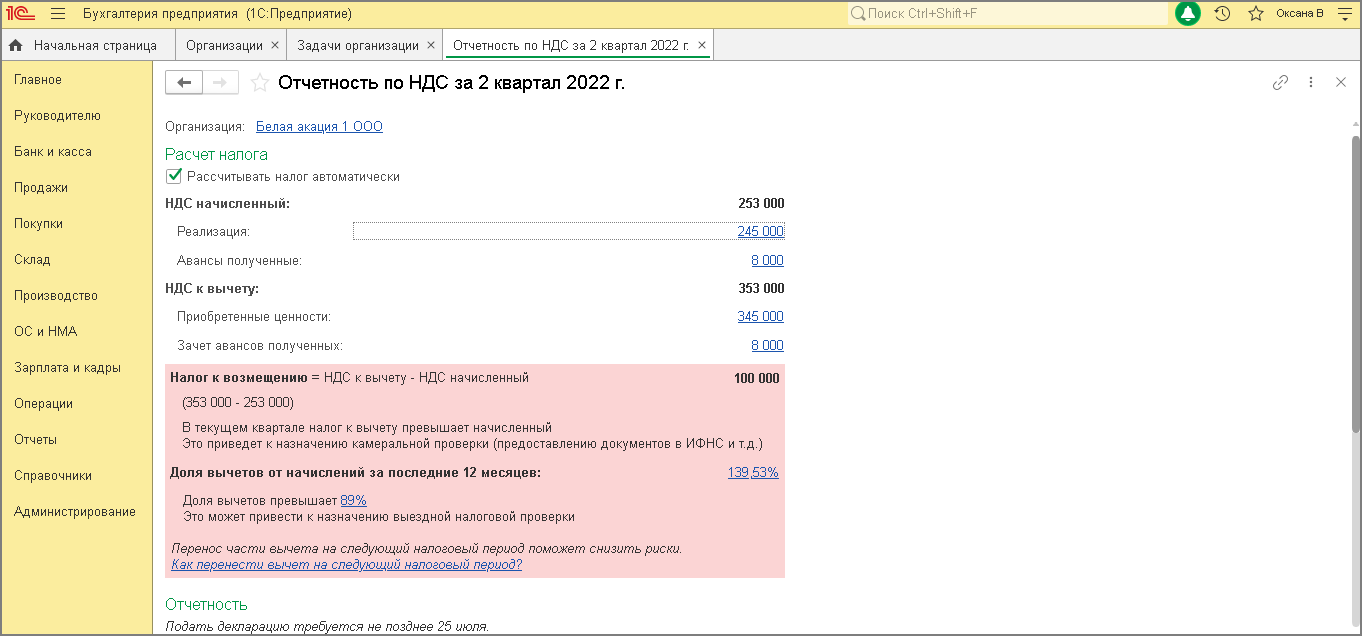

По каждому показателю, автоматически рассчитанному «Помощником по учету НДС», можно открыть детализацию (рис. 7).

Если после выполнения автоматического расчета в учетную систему будут внесены какие-либо изменения (например, добавлены или удалены документы), то будет необходимо выполнить расчет повторно (рис. 8).

Неавтоматический режим

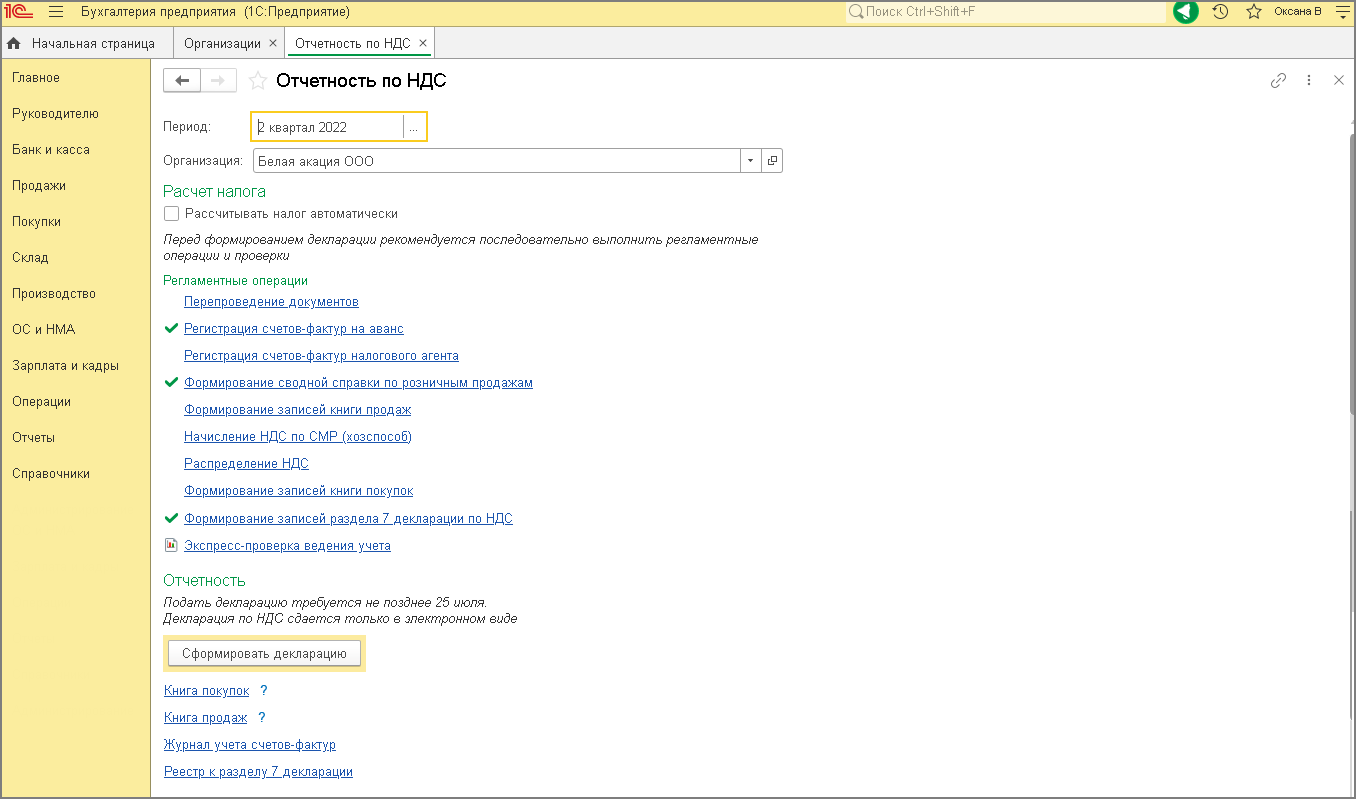

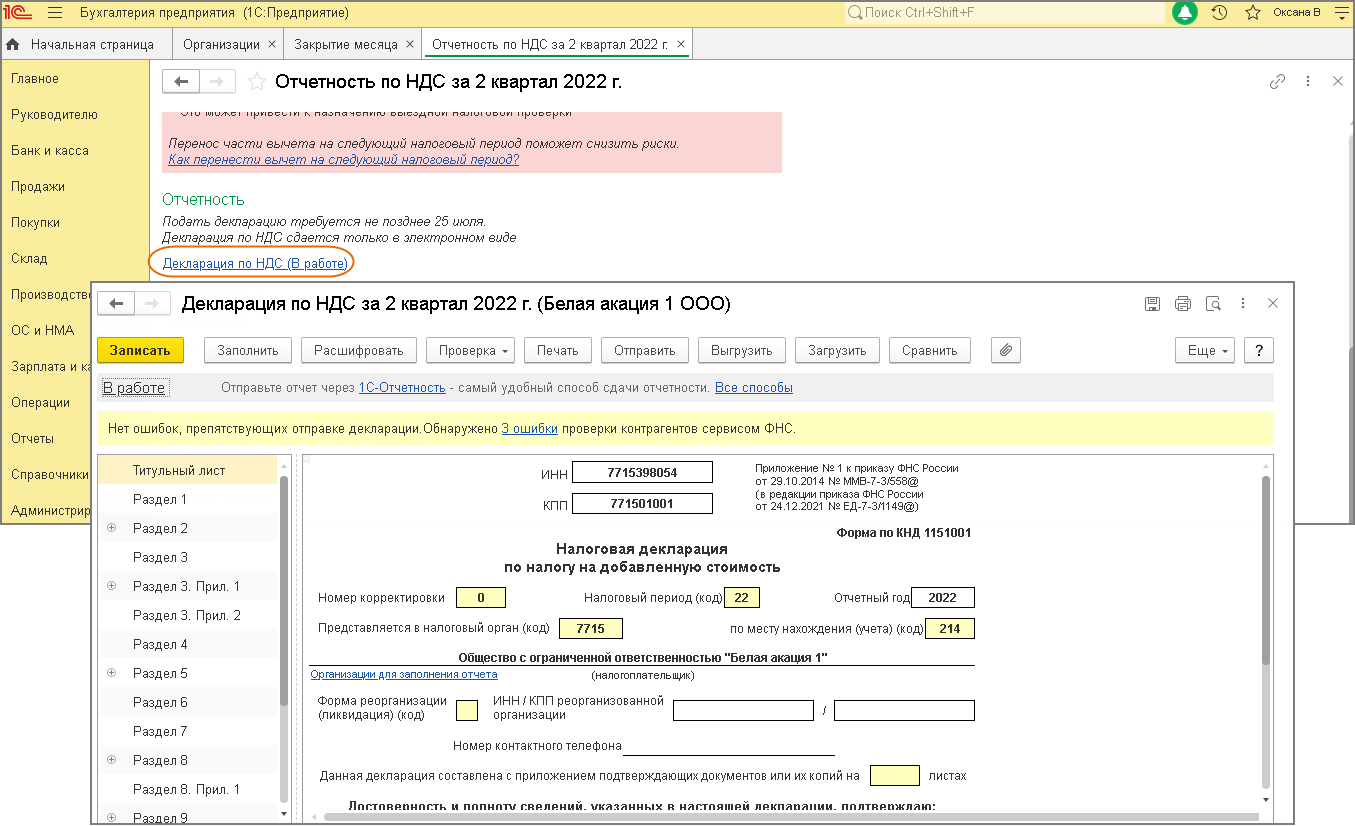

В неавтоматическом режиме регламентные операции и экспресс-проверка ведения учета выполняются последовательно при переходе по соответствующим гиперссылкам. По кнопке Сформировать декларацию (рис. 2) выполняется расчет показателей налоговой декларации по НДС (рис. 9).

Если изначально в «Помощнике по учету НДС» расчет был выполнен в автоматическом режиме, а затем налогоплательщик перешел в неавтоматический режим, то при выполнении регламентных операций при переходе по ссылкам программа выдаст соответствующее предупреждение (рис. 10).

При этом автоматически сформированный документ будет открыт для редактирования после выполнения команды Изменить.

По гиперссылке «Декларация по НДС (в работе)» можно перейти в сформированную в неавтоматическом режиме декларацию по НДС (рис. 11).

Проверка актуальности данных учета НДС

Если в настройках программы (раздел Администрирование — подраздел Настройки программы: Проведение документов) установлен флажок «Проверять проведение документов при формировании отчетов», то программа автоматически проверяет и восстанавливает последовательность проведения документов и регламентных операций (рис. 12).

Отчет о проверке будет сформирован следующим образом:

- при формировании отчетов с неактуальными данными появляется кнопка Актуализировать, по которой выполняется закрытие месяца, т. е. восстанавливается хронологическая последовательность проведения документов и выполняются регламентные операции (рис. 13);

- при формировании отчетов с неактуальными данными учета НДС (книга покупок, книга продаж, анализ учета НДС, анализ счета, карточка счета, ОСВ по счету, обороты счета по счетам учета НДС), предлагается выполнить расчет НДС, для чего по гиперссылке расчет НДС открывается Помощник по учету НДС (рис. 14);

- при формировании отчетов, в которых важно и соблюдение хронологической последовательности документов, и выполнение регламентных операций, в том числе по НДС (например, ОСВ, экспресс-проверка и другие), по кнопке Актуализировать сначала выполняется закрытие месяца, затем проверяется актуальность расчета НДС, и если данные учета НДС неактуальны, то предлагается выполнить расчет НДС.

Источник: buh.ru

Способы учета НДС в 1С Бухгалтерия 8.3

Налог на добавленную стоимость (НДС) – один из наиболее сложных для бухгалтеров любого уровня, будь то начинающий или опытный работник. Может ли 1С:Бухгалтерия хотя бы ненамного облегчить работу бухгалтера? Как вести учет НДС в 1С 8.3? Конечно, может, хотя и не заменит знающего специалиста, но способы учета НДС в 1С 8.3 позволяют организовать учет этого проблемного налога максимально корректно.

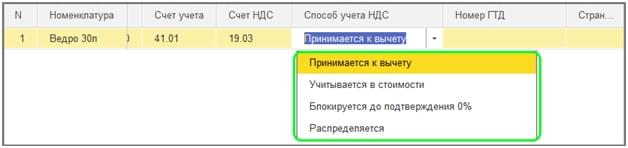

Начиная с редакции 3.0 и в более поздних версиях в конфигурацию добавлен стандартный учетный регистр, позволяющий вести раздельный учет НДС по счете 19. В «1С Бухгалтерия» учет НДС реализован следующими способами:

- «Принимается к вычету»;

- «Учитывается в стоимости»;

- «Блокируется до подтверждения 0%»;

- «Распределяется».

Несколько слов об этих способах. НДС-вычеты — это суммы налога, на которые налогоплательщик вправе уменьшить общую его сумму, исчисленную по реализационным операциям. Право на вычет возникает при соблюдении следующих условий:

- вы платите НДС;

- не пользуетесь освобождением от него;

- приобретенные товары (работы, услуги, права имущественного характера) приняты на учет;

- вышеуказанные материальные ценности предполагается использовать в операциях, облагаемых НДС;

- все это оформлено счетом-фактурой.

Вычет может быть заявлен в любом квартале не позднее 3-ех лет со дня принятия на учет приобретенных товаров (работ, услуг, прав имущественного характера) (при соблюдении некоторых условий – и в том же квартале). Нарушение порядка принятия к вычету НДС приводит к недоимке, как следствие – доначислениям, штрафам и пеням.

Учитывается в стоимости, в частности, НДС «ввозной», если товары (работы, услуги, имущественные права) приобретены для использования (ст. 170 НК РФ):

- в необлагаемых НДС операциях;

- в производстве или реализации товаров, которые не предполагается реализовывать на российской территории;

- в операциях по выполнению работ (оказанию услуг), которые не предполагается реализовывать в России, при условии, что указанные операции фигурируют статье 149 НК РФ;

- в операциях, не признаваемых реализацией (п. 2 ст. 146 НК РФ),

а также, если хозяйствующий субъект вообще не является плательщиком НДС, работает на «упрощенке» (объект «доходы») или, применяя ОСН или ЕСХН, освобожден от исполнения обязанностей налогоплательщика (ст.ст. 145, 145.1 НК РФ).

В случае если хозяйствующий субъект работает на «упрощенке» с объектом «доходы минус расходы», то «ввозной» НДС учитывается в расходах (ст. 346.16 НК РФ, ст. 46 ТК ЕАЭС).

НДС блокируется до подтверждения 0%, т.е. до представления документации, подтверждающей 0% НДС по экспортной операции, на что отводится 180 календарных дней с даты выпуска товара в таможенной процедуре экспорта. При экспорте товаров в государство ЕАЭС документацию следует подать не позднее 180 календарных дней от даты отгрузки товара. Как правило, в подтверждение представляются:

- контракт на поставку;

- таможенная декларация (электронный реестр ГТД);

- документы по перевозке (в зависимости от способов перевозки пакет документов будет различным).

Раздельный учет входного НДС необходим, если хозяйствующий субъект ведет как облагаемые, так и не облагаемые НДС операции: реализация товаров с НДС, получение процентов по займу, внесение имущества в уставный капитал и т.п.

Раздельный учет можно не вести, если:

- доходы, не облагаемые НДС, не связаны с реализацией. Например, при получении процентов по депозиту, договорных санкций

- товары, идущие на экспорт товаров, не относятся к сырьевым

- услуга оказывается нерезидентам.

Раздельный учет НДС можно организовать в бухучете на счете 19, указав в учетной политике на использование отдельные субконто:

- «НДС, принимаемый к вычету»;

- «НДС, учитываемый в стоимости товаров, работ, услуг»;

- «НДС, который нужно распределить».

Выбрать в 1С способ учета НДС можно двумя методами. Первый — это в отношении каждого приходуемого товара, выбрав соответствующую позицию в выпадающем меню, в колонке «Способ учета НДС»:

Второй метод: задав способ учета НДС по умолчанию для каждого склада или по отдельным номенклатурным группам в параметрах «Настройка счетов учета номенклатуры».

Налоговый учет НДС в 1С 8.3

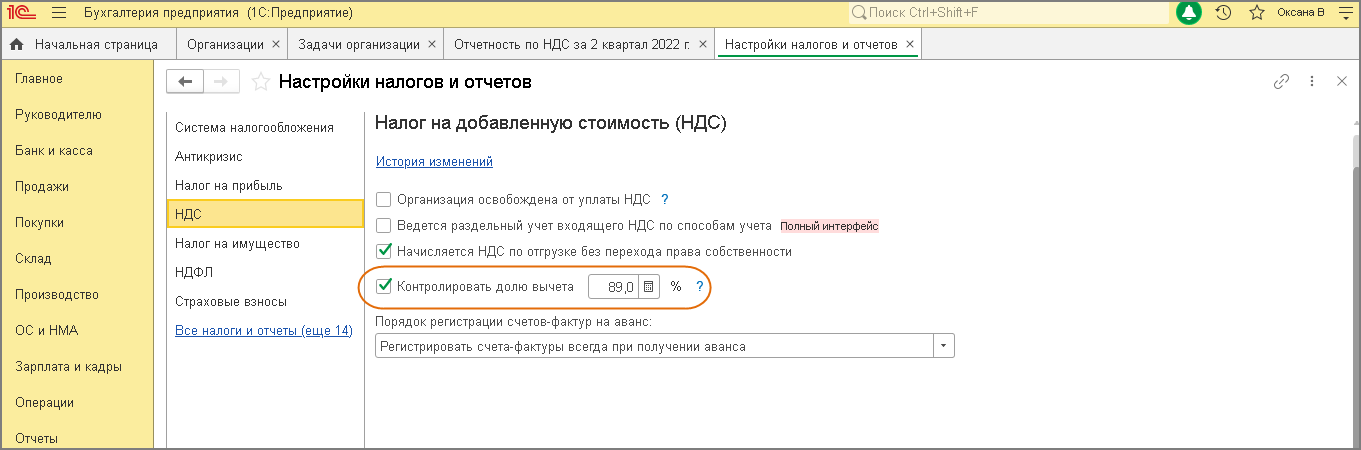

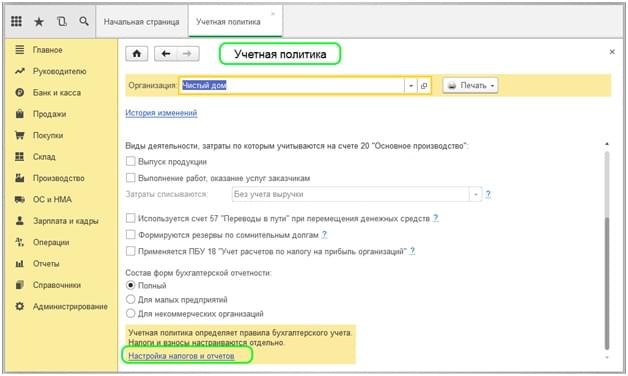

Необходимость раздельного учета может быть продиктована различными причинами (например, работа с экспортом, производство товаров, не облагаемых НДС и т.п.), но в любом случае требуется произвести определенные настройки в «Учетной политике» («Главное» — «Организации» — гиперссылка «Учетная политика»). Если вы (или ваш предшественник) уже настраивали учет НДС в программе «1С Бухгалтерия», то соответствующие параметры учетной политики можно изменить или отредактировать, можно также написать свой вариант с чистого листа, но помните, что каждое изменение настроек программы должно быть осознанным и ответственным, поскольку учетная политика — это совокупность реально используемых правил, а не пустая формальность. Итак, кнопка «Создать» — ссылка «Настройка налогов и отчетов».

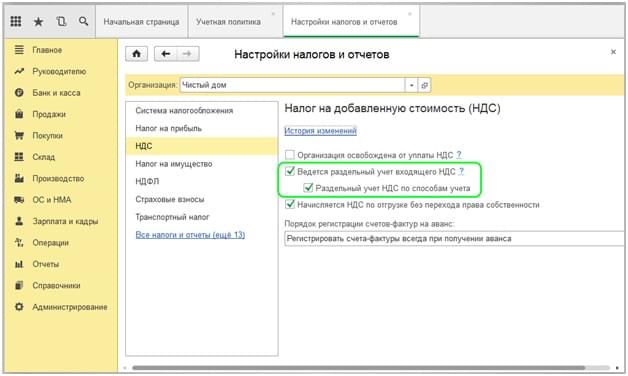

Откроется окно, в котором выбираем вкладку «НДС». В которой галочками отмечаем пункты, включающие раздельный учет («Ведется раздельный учет входящего НДС» и «Раздельный учет НДС по способам учета».

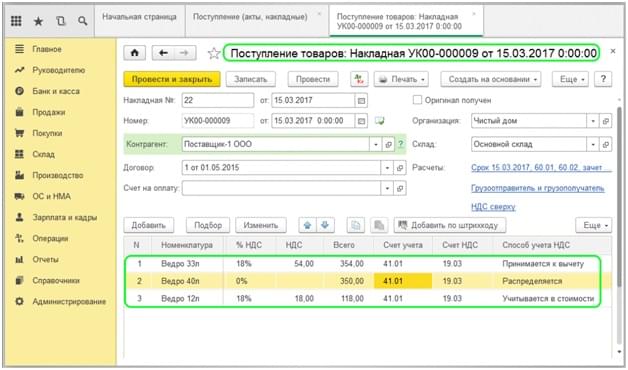

После этой простой операции во всей документации, сопровождающей в 1С Бухгалтерия 8 учет НДС, «включится» дополнительная колонка, в которой будет отображаться способ учета налога на добавленную стоимость.

Теперь, если создать, например, документ, оформляющий «Поступление товаров» (накладную), то можно видеть, что поля заполнены стандартно, а в табличную часть можно не только добавить различные товары, но и установить по каждому свой особый способ учета НДС.

Бухгалтерский учет НДС в 1С 8.3

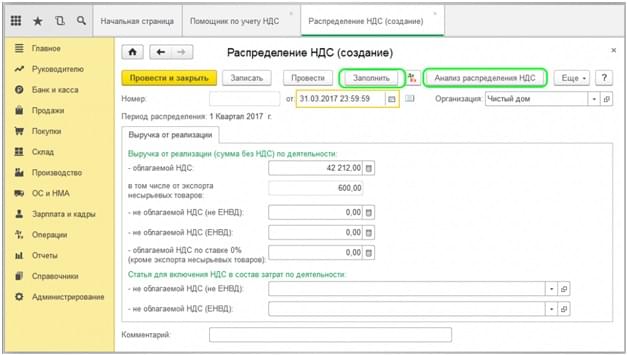

В целях бухгалтерского учет НДС в программе 1С Бухгалтерия организовано не менее удобно. Чтобы реализовать распределение налога, следует:

- перейдя на вкладку «Операции» — «Регламентные операции по НДС» — создать документ «Распределение НДС» ИЛИ

- открыть «Помощник по учету НДС» (он в том же разделе).

Пойдем по простому пути, обратившись к «Помощнику…». Указав период, формируем отчет.

Выбрав пункт «Распределение НДС», нажимаем «Заполнить» — и получаем автоматическое заполнение данными. Чтобы проверить аналитику, достаточно нажать на кнопку «Анализ распределения НДС» — и получить всю подробную информацию относительно распределения сумм налога на добавленную стоимость.

Если необходима помощь в настройке, доработке, обновлению, обслуживанию, сопровождению программ «1С» то обращайтесь к нашим специалистам!

- Правильный учёт излишков товара в 1С Бухгалтерия 8.3

- Как в 1С 8.3 оформить возврат товара поставщику?

- Создание номенклатуры в 1С 8.3

- Настройка сменного графика работы в 1С 8.3

- Как в 1С Бухгалтерия 8.3 начислить отпускные?

ТОП ПРОДАЖ

- 1С:Бухгалтерия 8

- 1С:Управление нашей фирмой 8

- 1С:Управление торговлей 8

- 1С:Управление предприятием 2

- 1С:ЗУП 8

- 1C:Учет путевых листов и ГСМ

- 1С:Учет в управляющих компаниях

- Электронные поставки 1С

Облачные сервисы

- 1С:Фреш

- 1С:Готовое рабочее место

- 1С:ЭДО

- Маркировка товаров

- 1С:Отчетность

- 1C:Товары

- 1C-Ритейл Чекер

Источник: center-comptech.ru