Как показывает практика, достаточно часто бухгалтера сталкиваются с трудностями, связанными с формированием резервов. Прежде всего, потому, что стандартной системы их расчета не существует. Кроме того, проблемы возникают из-за различных условий формирования резервов налогового и бухгалтерского учета, и порядка их начисления в 1С.

В связи с этим, невзирая на корректировки в нормативных актах по бухучету, в соответствии с которыми оформлять резервы в учете требуется обязательно, все больше специалистов отказываются от их создания. Если вы хотите работать в соответствии с российским законодательством, прочитайте нашу инструкцию. Мы докажем вам, что в действительности в формировании резервов нет ничего сложного.

Резервы налогового учета и бухучета – отличия

В бухучете резервы предназначаются для того, чтобы правильно анализировать активы и давать пользователям реальную информацию об обязательствах предприятия. Резервы налогового учета – законный метод экономить налоги.

Резервы по сомнительным долгам в 1С 8.3 Бухгалтерия

Отличие заключается в том, что резервы бухучета оформлять следует в обязательном порядке, налогового учета – нет. Иными словами, в последнем случае хозяйствующим субъектам дается возможность выбора.

Резервы налогового учета позволяют экономить на оплате налога на прибыль. Но в то же время они приводят к осложнению налогового и бухгалтерского учетов. Образуется разница по ПБУ 18/02, которая и объясняет неприязнь бухгалтеров к формированию резервов и попытки отказаться от их создания.

Как правило, предприятия создают только два типа резервов:

- Резерв на отпуска;

- Резерв по сомнительным задолженностям.

Поговорим о том, что представляет собой резерв последнего типа.

Особенности резервов по сомнительным долгам

Множество предприятий имеет проблемы, связанные с недобросовестностью контрагентов. Последние закрывают задолженности, допуская просрочки, результатом которых становится увеличение отражающейся в 1-ом разделе баланса дебиторской задолженности.

Однако если долг контрагента вызывает сомнения и взыскать его не получается (предположим, если у контрагента есть материальные сложности), то размер актива на балансе окажется нецелесообразно завышенным. У пользователей не будет шанса правильно оценить действительную ситуацию на предприятии.

Именно для возможности изменения балансовой цены активов в бухучете и существует такой инструмент, как резерв по сомнительным задолженностям. Его основная задача состоит в том, чтобы бухгалтерская отчетность компаний могла быть соответствующей истине, и внутренние и внешние пользователи отчетности получили возможность полноценно оценивать финансовую ситуацию фирмы.

Инструкция по формированию резерва сомнительного долга в 1С:Бухгалтерии версии 3.0

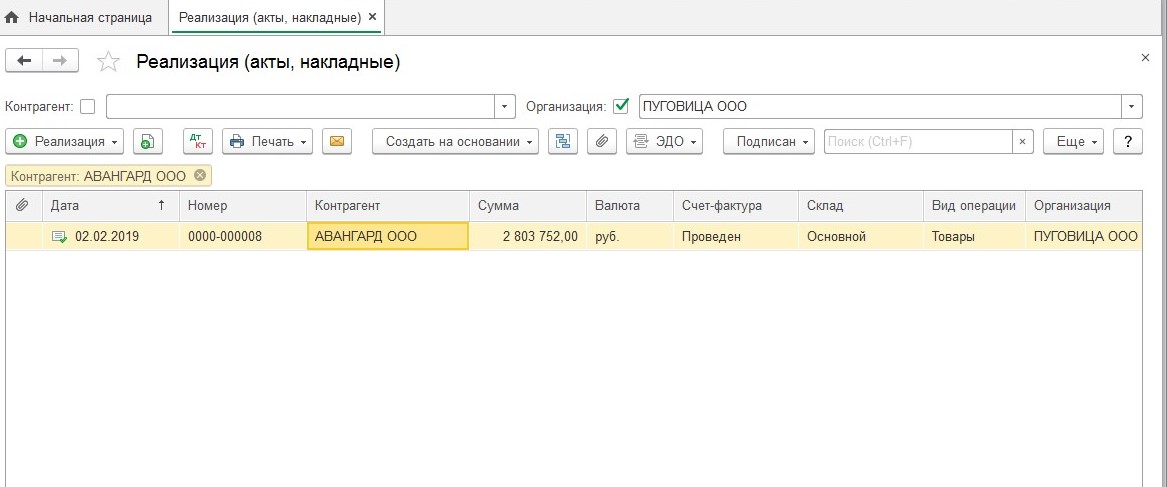

Рассмотрим пример, который объяснит вам, как формировать резервы в 1С:Бухгалтерии (программа в нашем случае будет версии 3.0). предположим, что фирма «ПУГОВИЦА» и ее контрагент предприятие «АВАНГАРД» оформили следующие документы:

Резервы по сомнительным долгам в 1С

- Соглашение «Купли-Продажи», в соответствии с которым 02.02.2019 года «ПУГОВИЦА» (в нашем примере продавец) передала «АВАНГАРДУ» (заказчик) продукцию на 2 803752 рублей и подписала ТОРГ-12. Период оплаты покупки по документам – пять суток со дня отгрузки партии «АВАНГАРДУ». Однако в положенный день денег от покупателя не было.

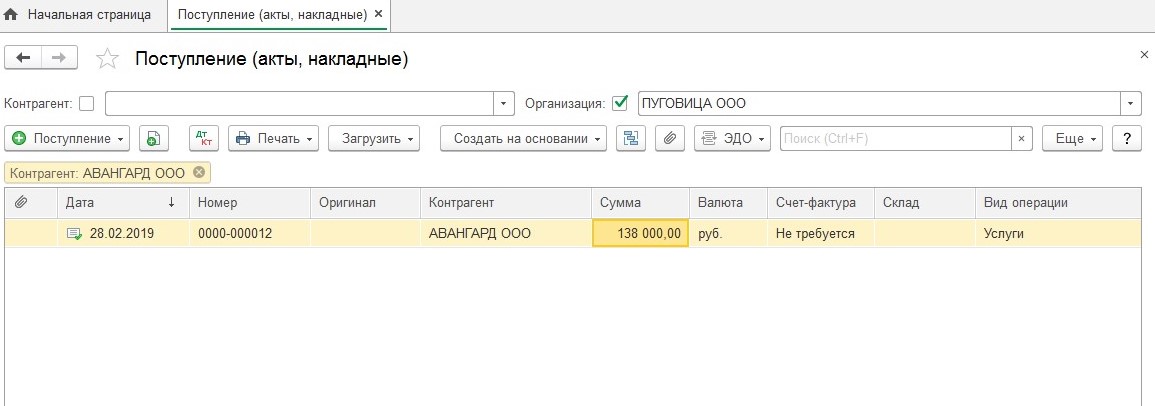

- Соглашение «Об оказании услуг», в соответствии с которым «АВАНГАРД» в феврале 2019 года провел клининговые работы в торговых залах и подсобках компании «ПУГОВИЦА». Стоимость работ по уборке составила 138 000 рублей.

«ПУГОВИЦА» ведет резервы по сомнительным задолженностям и в налоговом учете, и в бухучете.

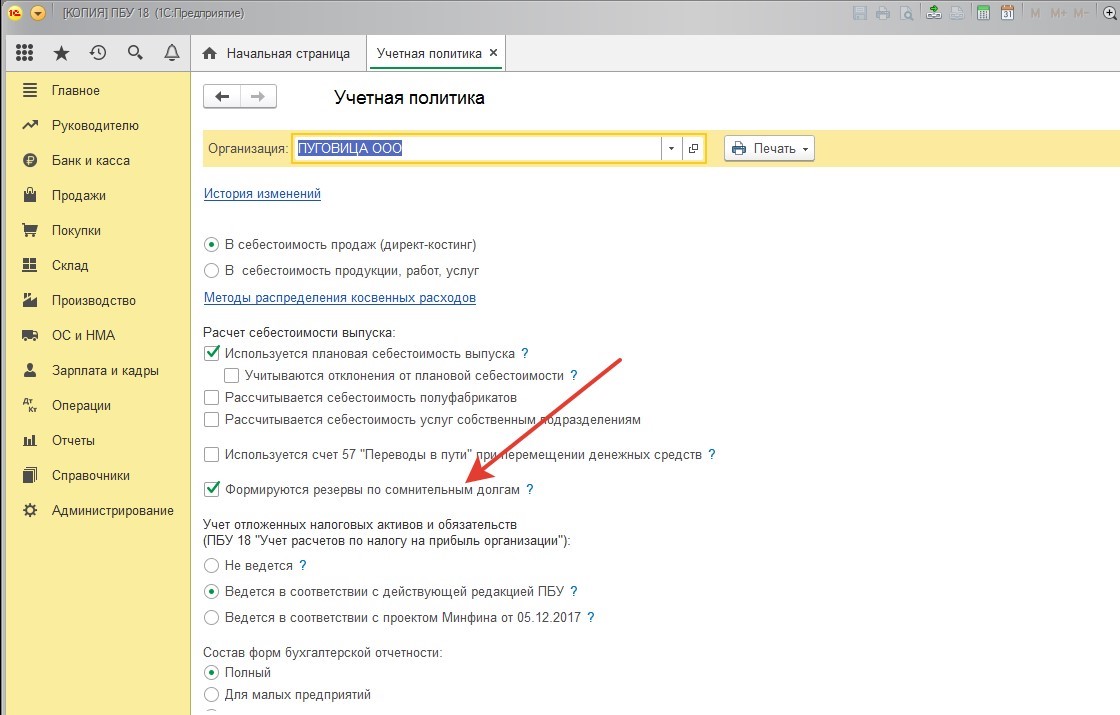

На первом этапе для формирования резервов следует провести настройки «Учетной Политики».

Для создания резервов бухучета в меню с подразделами непроходимо найти вкладку «Учетная Политика» (располагается в «Настройках», в «Главное»). В нужном окошке потребуется установить галочку на строке «Формируются резервы по сомнительным долгам»:

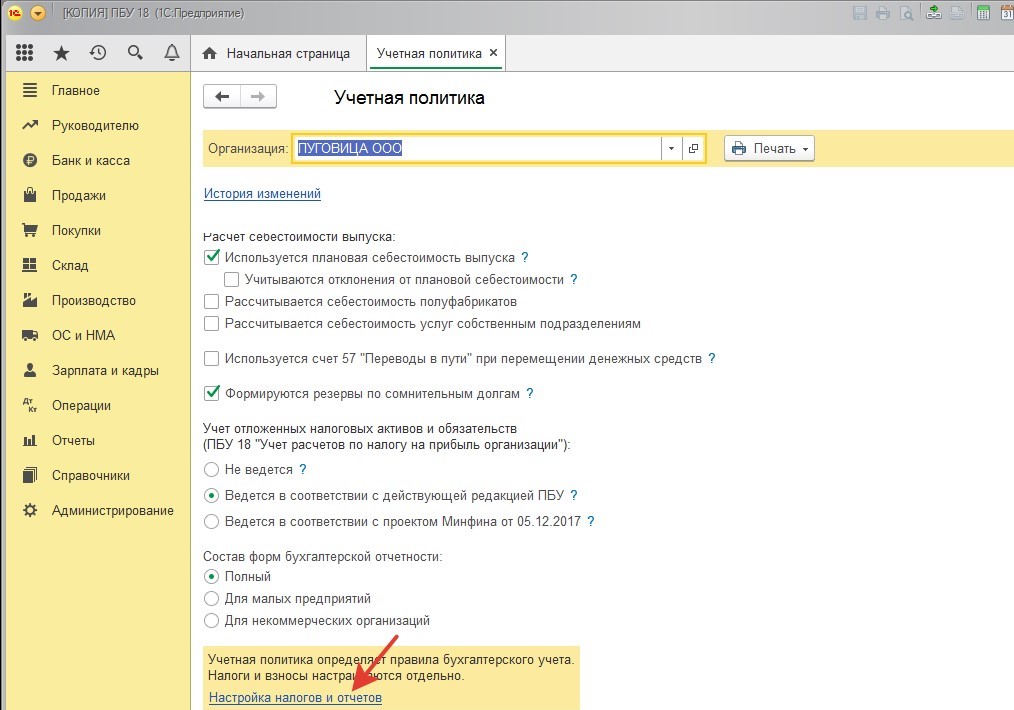

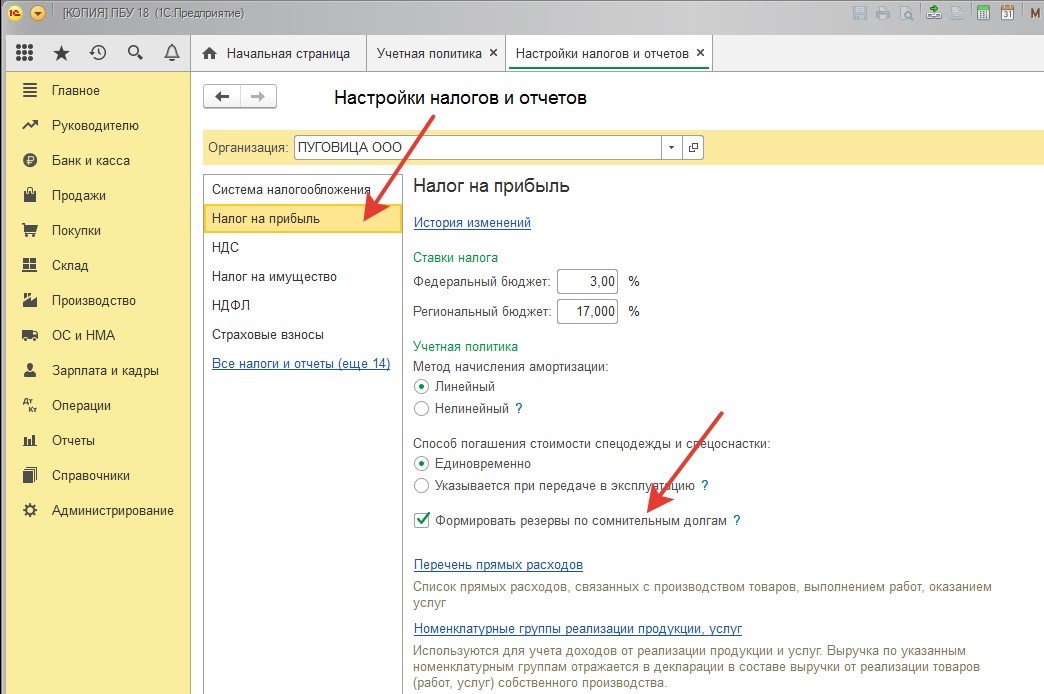

Настройка создания резервов налогового учета выполняется в подразделе «Настройка налогов и отчетов»:

В появившейся вкладке нужно открыть подраздел «Налог на прибыль», установить там галочку в строке «Формировать резервы по сомнительным долгам»:

Дальнейший этап – определение времени расчетов с покупателями, по прошествии которого долг для формирования резерва может быть отнесен к категории «сомнительный». 1С:Бухгалтерия 3.0 позволяет выполнить нужное действие одним из следующих методов:

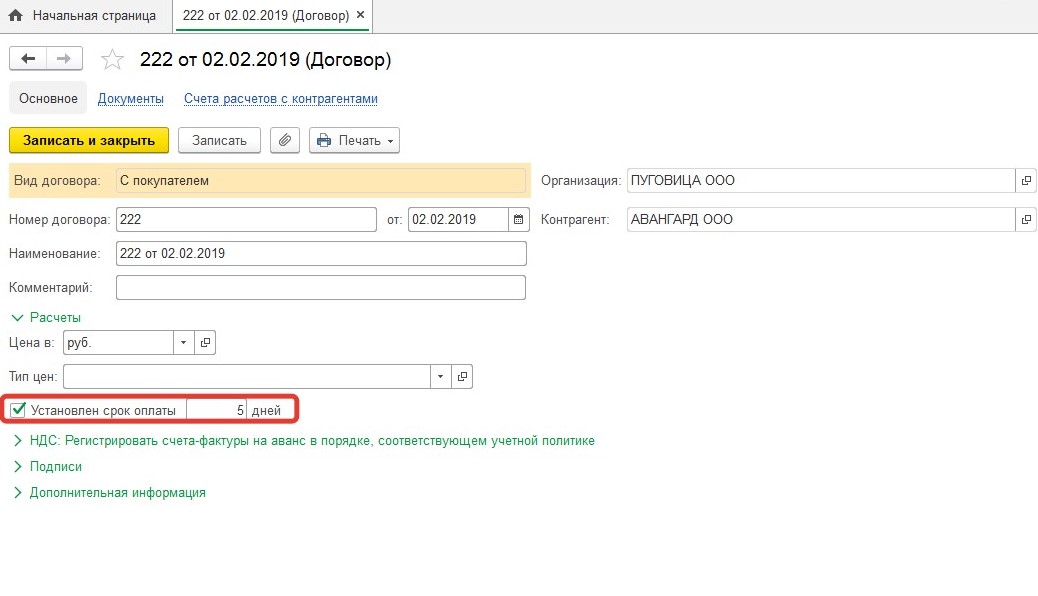

- Если в соглашении с контрагентом имеется определенная дата оплаты по договору, то данный период можно без проблем указать в справочнике «Документы». В рассматриваемом примере мы знаем срок (пять суток). Поэтому определяем его для соглашения с «АВАНГАРДОМ».

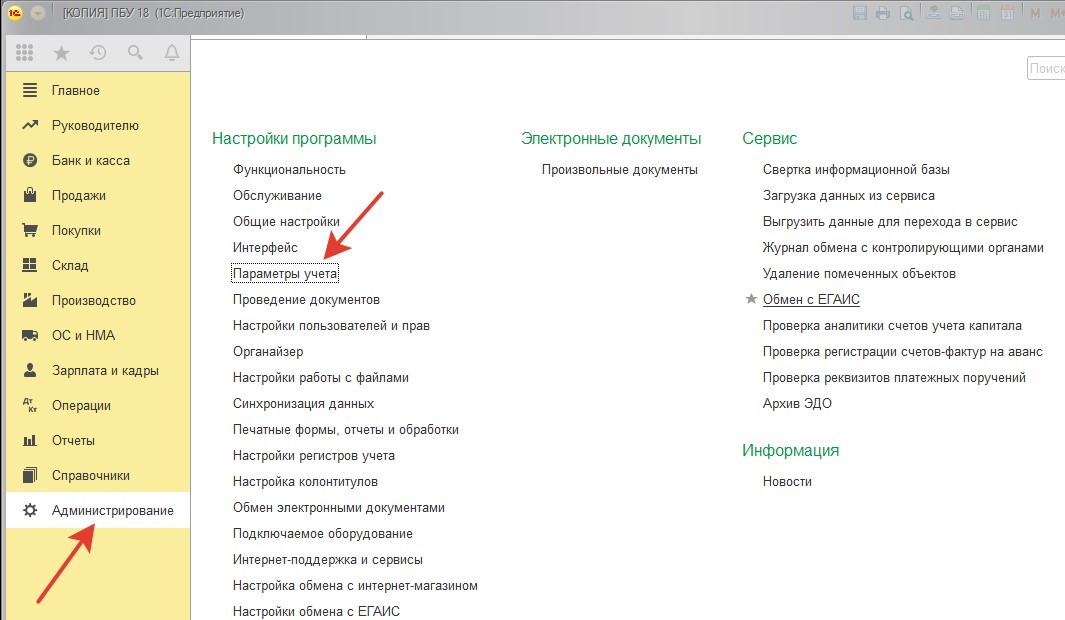

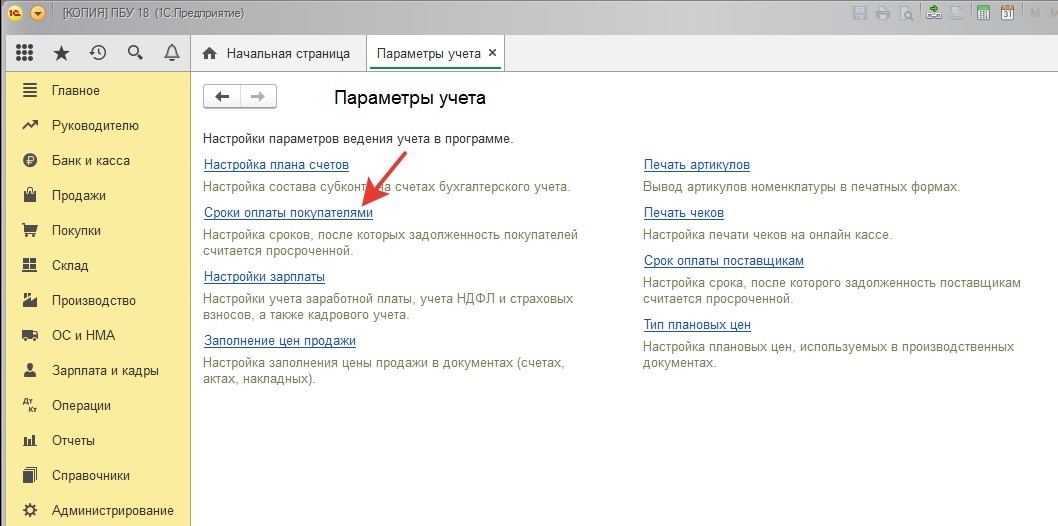

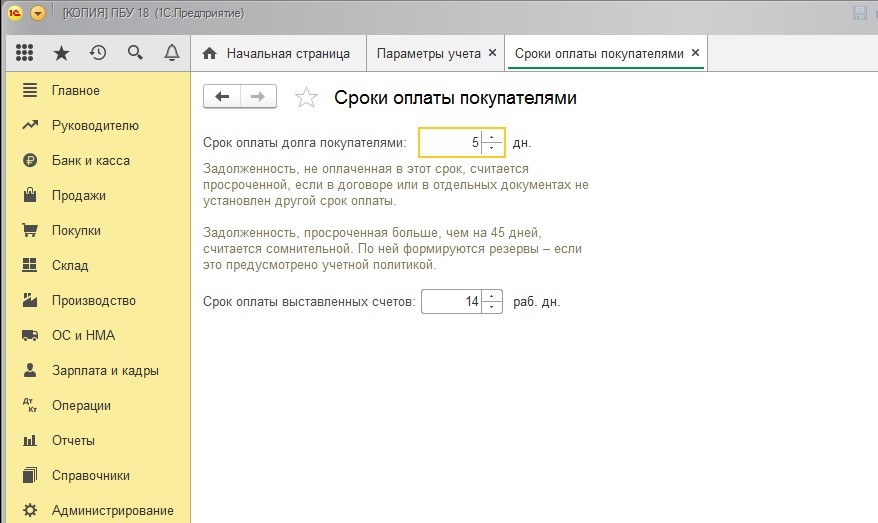

- Если период оплаты по соглашению не обозначен, разрешается для всех договором определить его в настройках «Параметры учета».

Обратите внимание: настройки, заданные в разделе «Параметры учета» в плане приоритетности проигрывают настройкам «Договоров». Иными словами, если в настройках будут значиться разные периоды времени, то при формировании резервов станет использоваться тот срок, который определяется «Договорами».

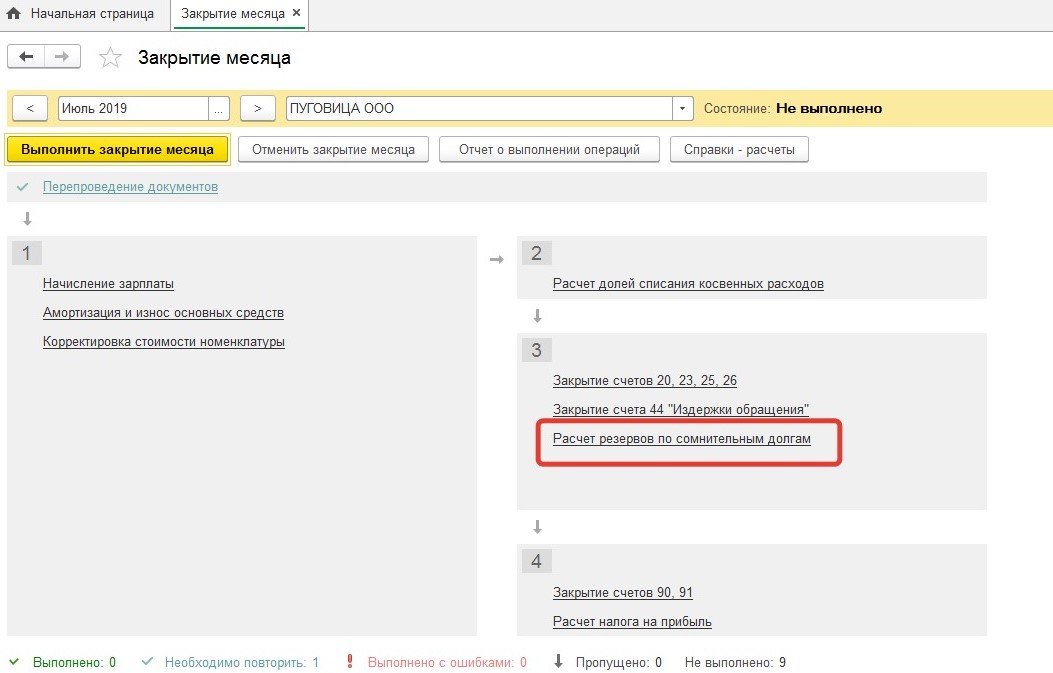

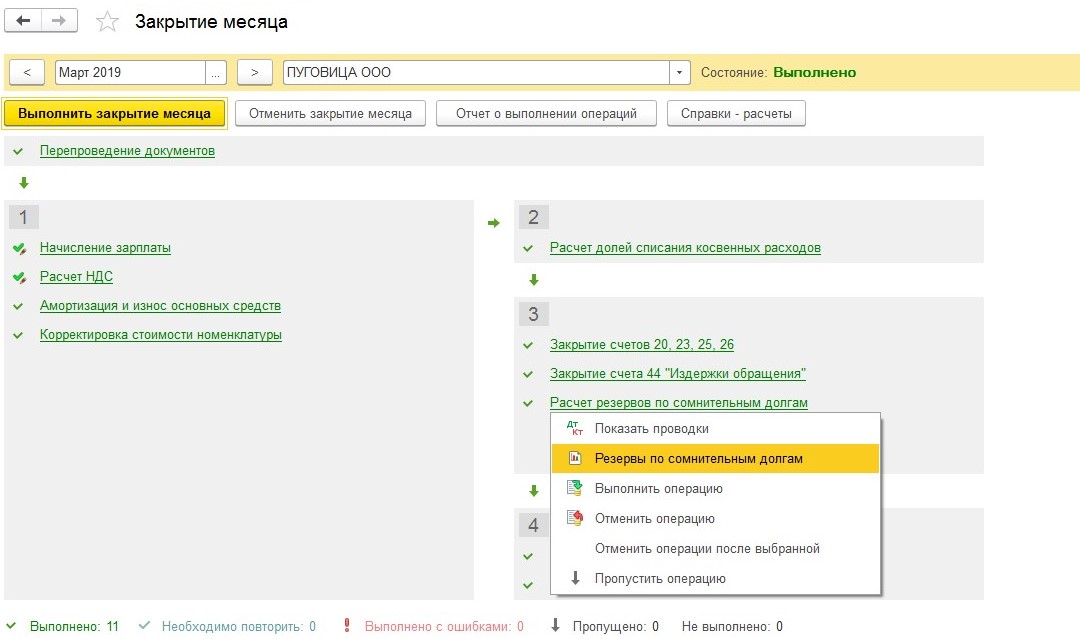

После того, как определение начальных параметров, требующихся для формирования резервов, подойдет к концу, приступайте к непосредственному созданию резервов. Формирование резервов по сомнительным задолженностям осуществляется при завершении месяца с использованием операции с тем же названием:

Регламентная операция формирует резервы одновременно и для налогового учета, и для бухучета.

В российских законах нет единого метода расчета резервов по сомнительным задолженностям бухучета. Регламентированные стандарты указываются лишь в НК РФ, и актуальны исключительно для налогового учета. В связи с этим всем хозяйствующим субъектам требуется на свое усмотрение выбрать методику и способ формирования резервов, и указать соответствующую информацию в учетной политике предприятия.

1С:Бухгалтерия предусматривает, что формирование резервов по сомнительным задолженностям бухучета осуществляется по регламентам налогового учета. Поэтому резервы создаются в % от величины задолженности и имеют непосредственное отношение к продолжительности просрочки:

- Если длительность просрочки составляет менее 45 суток, резерв не формируется;

- Если продолжительность просрочки составляет 46-90 календарных дней (включительно), в резерв входит 50% от величины долга;

- Если срок возникновения просрочки составляет более 90 календарный дней, в резерв входит 100% долга.

Если у компании также есть долг перед должником-контрагентом (проще говоря, долг имеет встречный характер), в нашей ситуации, сомнительной будет лишь та его часть, которая более обязательств.

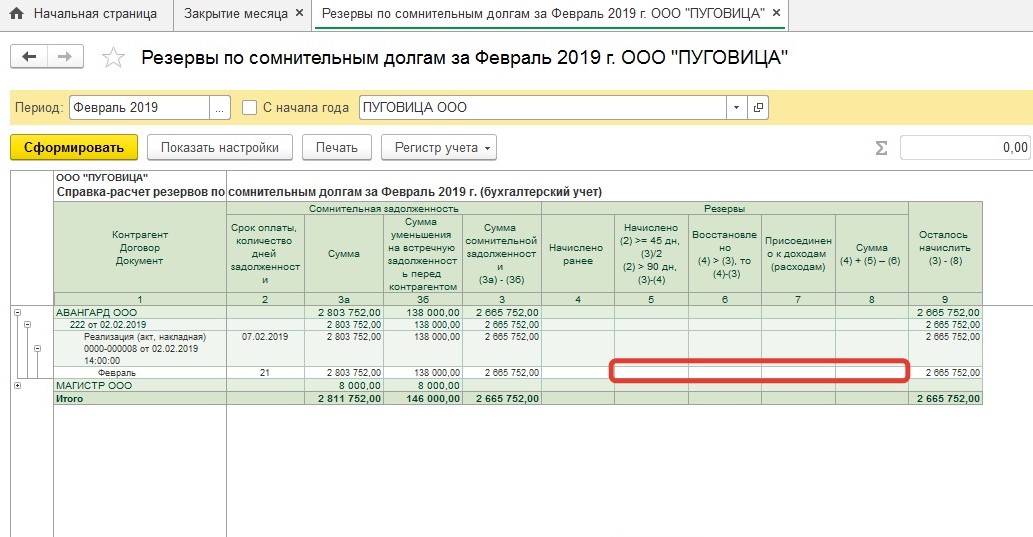

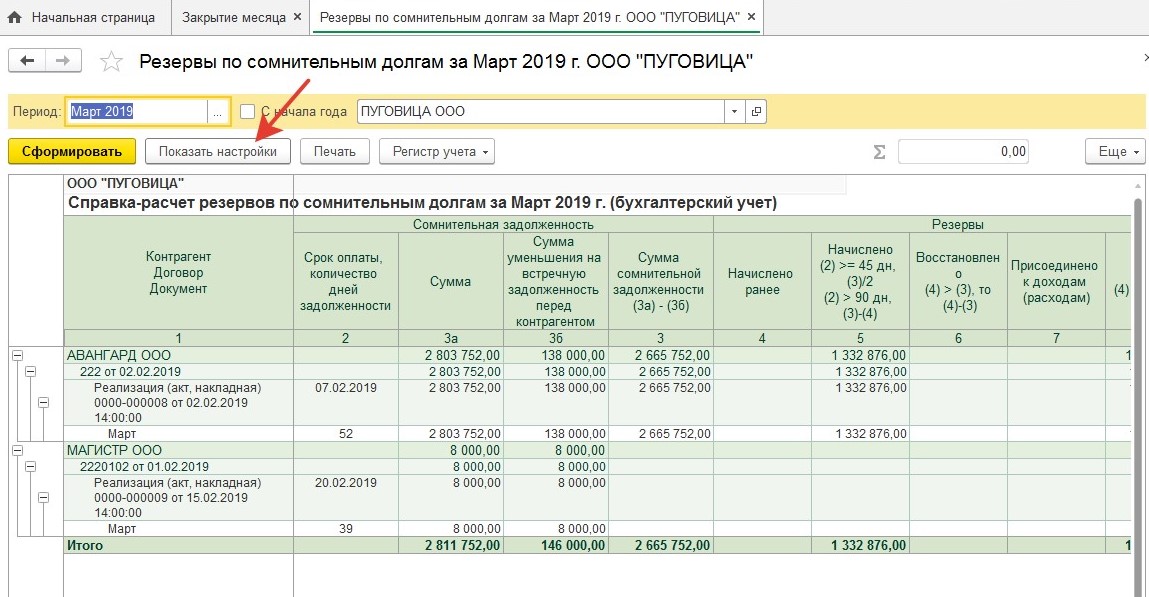

По завершению февраля у «ПУГОВИЦЫ» появился сомнительный долг по отношению к «АВАНГАРДУ» на сумму 2 665 752 рублей (138 000 рублей вычли из 2 803752 рублей). Принимая в расчет, что период образования просрочки не составил более 45 календарных суток, в резервы за февраль регламентная операция не начисляет:

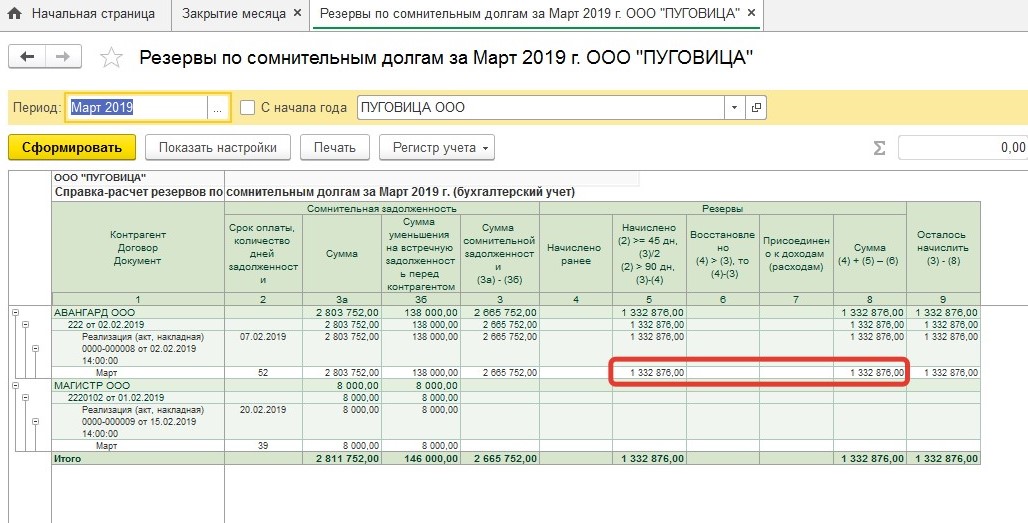

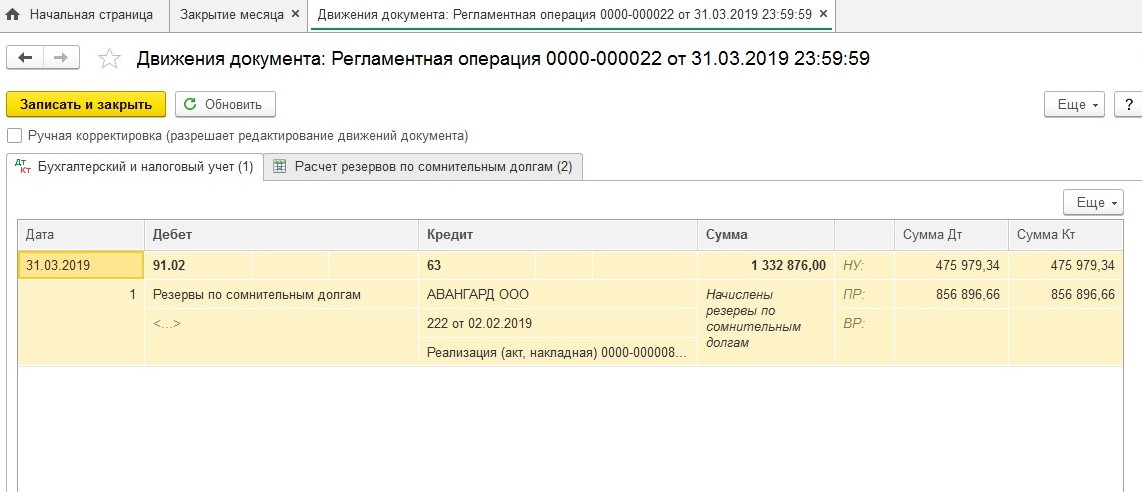

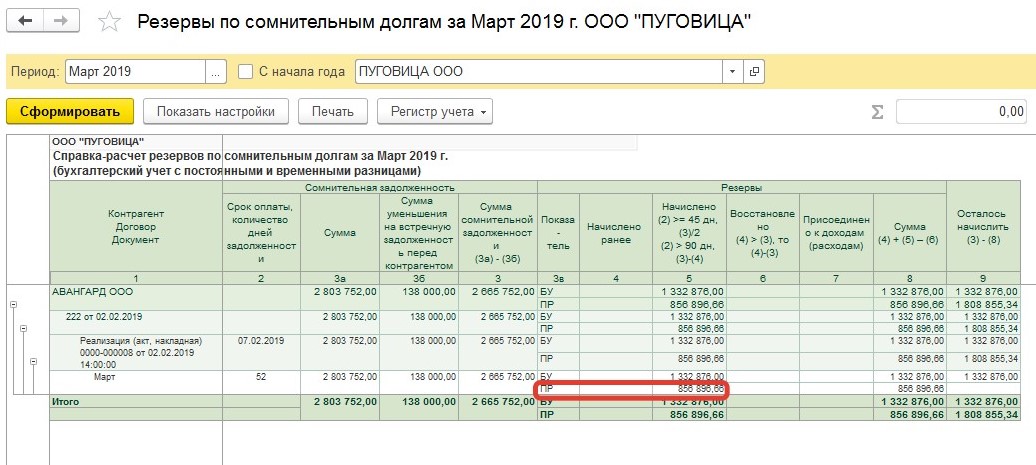

Тогда как по положению дел на 29 марта 2019 года период образования задолженности будет равен уже 52 суткам, в связи с чем при осуществлении операции «Расчет резервов по сомнительным долгам» за март резерв будет сформирован как 50% от величины долга:

- 2 665 752 рублей * 50 процентов равно 1 332 876 рублей

При формировании резерва 1С:Бухгалтерия станет сформировывать проводки:

- Дт 91.02 Кт 63 – на величину созданного резерва

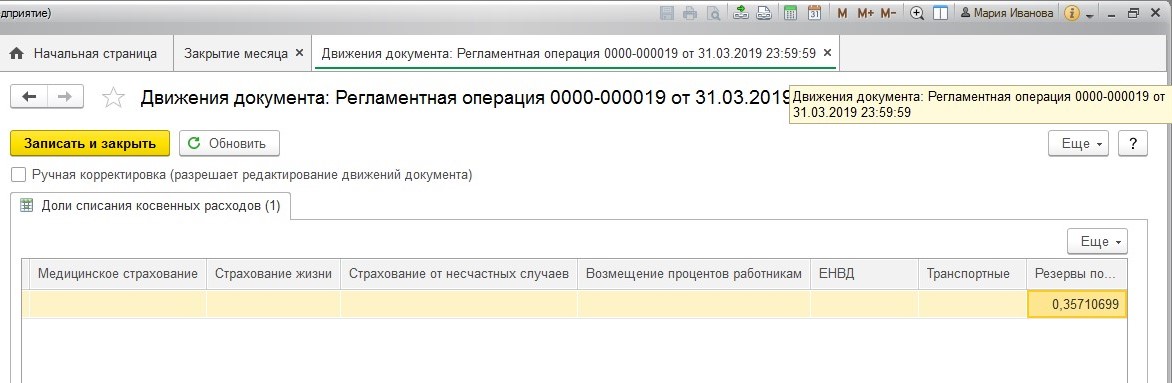

В налоговом учете при формировании резервов предусматривается ограничение, определяемое при осуществлении операции «Расчет долей списания косвенных расходов».

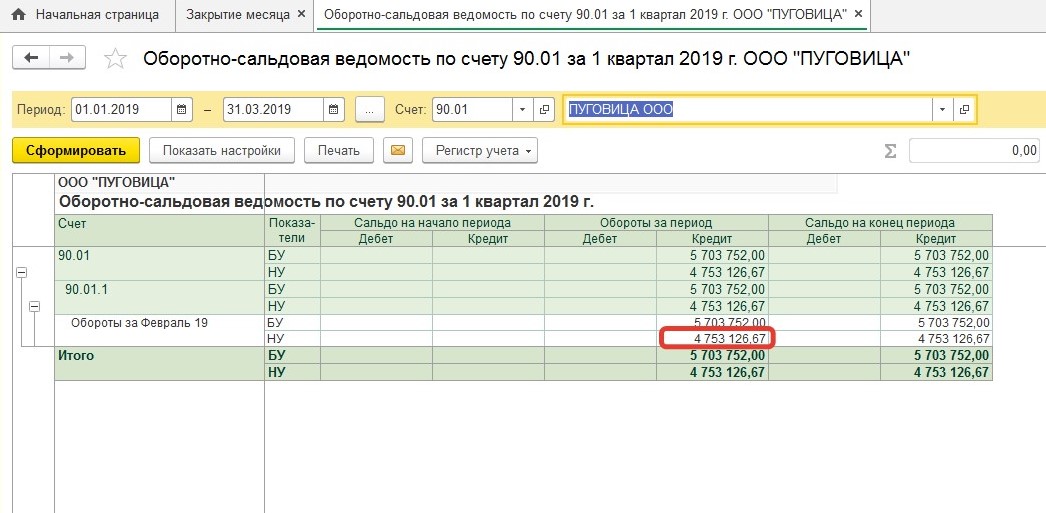

В соответствии с нынешними законами РФ, величина резерва, формируемого в налоговом учете, не может быть более 10% выручки от продажи за прежний налоговый год (отчетный период) или 10% от выручки за действующий отчетный отрезов (предположим, за 1-ый квартал года). Соответственно, по результатам отчетных периодов необходимо сопоставлять две суммы и учитывать большую из них.

В рассматриваемом случае прибыль от продажи за 1-ый квартал 2019 года равна 4 753126,67 рублей.

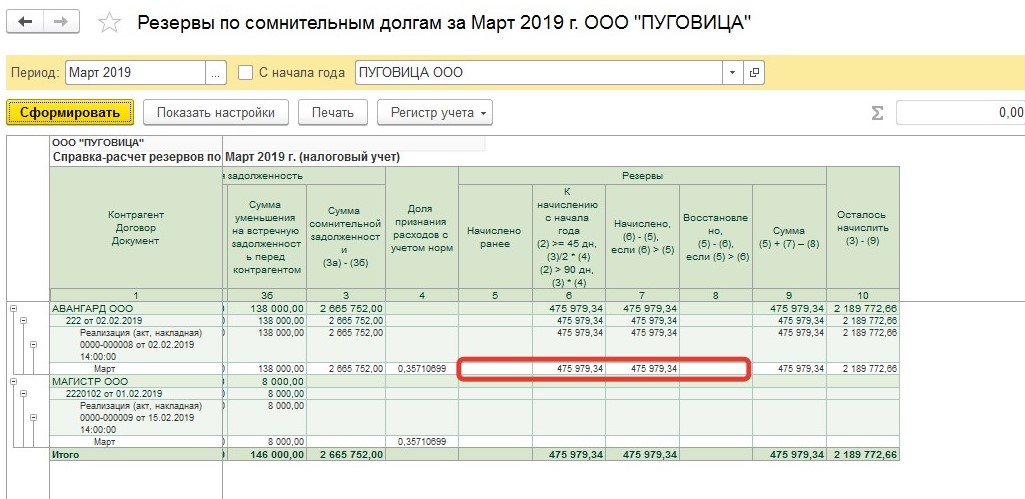

В соответствии с общепринятыми нормами, если общая величина резерва, определенного с учетом периода образования задолженности, составляет более 10% выручки за выбранный срок, то величина резерва исчисляется методом умножения на коэффициент. Сам коэффициент нужно определять как соотношение величины резервов по нормативу к общему размеру резервов, рассчитанных с учетом периода образования просрочки по долгу.

Объем списания косвенных затрат — 0,35710699:

Величина ограничения резерва 475 312,67 рублей (10 процентов * 4 753126,67 рублей)

Величина резерва, определенного с учетом периода образования просрочки в нашем примере составляет более размера ограничения (сумма 475 312,67 рублей меньше, чем сумма 1 332876 рублей). В связи с этим при проведении операции «Расчет резервов по сомнительным долгам» за март 2019 года в резерв налогового учета нужно заложить 50% от величины просроченного долга, умноженные на коэффициент: 475 979,34 рублей = 2 665752 рублей * 50 процентов * 0,35710699 коэффициент.

В результате величина начисленного резерва налогового учета и бухучета не совпадают. Поэтому возникают постоянные разницы:

Для контроля правильности расчета утилитой суммы резерва, и для документального подтверждения необходимо получить печатные формы справки-расчета. Данные документы можно сформировать, кликнув на строчку «Расчет резервов по сомнительным долгам» левой кнопкой мышки. Во всплывшем окошке необходимо найти раздел под названием «Резервы по сомнительным долгам»:

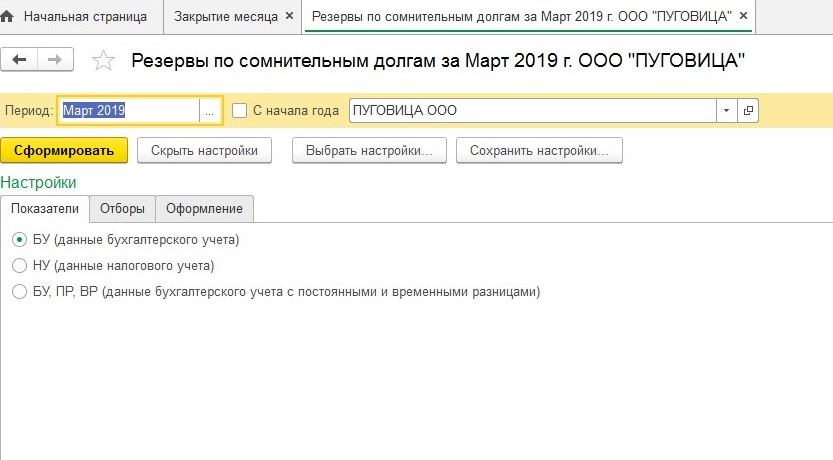

Перейдя в «Настройки», можно определить тип демонстрации справки-расчета:

Справки-расчета можно получить по отдельности с информацией по налоговому учету, бухучету или по сведениям бухучета с временными и постоянными разницами:

Важно! Отказываясь от формирования резервов, вы серьезно нарушаете требования ведения бухучета на предприятии и нормы оформления бухгалтерской отчетности. При проверке контролирующими службами, вы (главный бухгалтер) получите штраф. Штраф определяется по ст. КоАП №15.11, и может составлять от 5 тыс. рублей до 10 тыс. рублей.

Если вы продолжите допускать нарушение, сумма штрафа будет в два раза большей. Главного бухгалтера в таких случаях (при повторном нарушении) можно отстранять от работы на период от 1 года до 2-х лет.

Кроме того, ответственность за отказ от формирования резервов определяется и Налоговым Кодексом РФ. Согласно НК РФ, такие случае должны рассматриваться как серьезное нарушение требований учета расходов и/или учета доходов. В результате проверки налоговиками, предприятие получит штраф (по ст. №120 НК РФ) на сумму от 10 тыс. рублей до 30 тыс. рублей. Используйте нашу инструкцию и не нарушайте закон.

Хотите получать подобные статьи по четвергам?

Быть в курсе изменений в законодательстве?

Подпишитесь на рассылку

Нажатием кнопки я принимаю условия Оферты по использованию сайта и согласен с Политикой конфиденциальности

Источник: www.1cbit.ru

Эти непростые резервы – формирование резерва по сомнительным долгам в 1С: Бухгалтерии

На практике резервы очень часто вызывают у бухгалтеров сложности. Во-первых, потому что нет закрепленной методики их расчета. А во-вторых, сложности вызывают разные правила формирования резервов в бухгалтерском и налоговом учете, а также алгоритм их начисления в 1С: Бухгалтерии. Поэтому, несмотря на внесенные изменения в нормативные акты по бухгалтерскому учету, обязывающие создавать резервы в бухучете, многие во избежание трудностей их вообще не создают. Чтобы не нарушать закон, давайте разберемся, так ли уж «страшны резервы».

Для начала выясним разницу между резервами в бухгалтерском и налоговом учете.

В бухгалтерском учете резервы служат для достоверной оценки активов и необходимости представления пользователям подлинных данных об обязательствах компании.

В налоговом же учете резервы – это один из способов законной экономии налогов. Разница между ними, прежде всего, в том, что в бухгалтерском учете создание резервов обязательно, а в налоговом – нет, то есть у хозяйствующего субъекта есть право выбора. Несмотря на то, что налоговые резервы приводят к уменьшению налога на прибыль, для бухгалтера это оборачивается усложнением бухгалтерского и налогового учета и ведет к возникновению разниц по ПБУ 18/02. Отсюда и вытекает нелюбовь бухгалтеров к резервам и уход от их создания.

Основные виды резервов приведены в таблице:

Основание

п.70 Положения, у тв. Приказом Минфина России от 29.07.1998 № 34н

Обязателен для всех компаний, кроме тех, кто вправе вести упрощенный бухучет

Обязателен для всех компаний, кроме тех, кто вправе вести упрощенный бухучет

Обязателен для всех компаний, кроме тех, кто вправе вести упрощенный бухучет

Обязателен, если компания узнала о том, что стоимость вложений существенно снижается. Компании, которые вправе вести упрощенный бухучет, вправе не создавать

п. 21, 38 ПБУ 19/02, п. 19 ПБУ 19/02

На практике компании чаще всего формируют лишь два вида резервов – резерв по сомнительным долгам и резерв на отпуска. В этой статье остановимся чуть подробнее на создании резерва по сомнительным долгам.

Сегодня многие организации сталкиваются с недобросовестными контрагентами, которые несвоевременно погашают свои долги. Это ведет к росту дебиторской задолженности, которая, как известно, отражается в первом разделе баланса. Но если задолженность контрагента сомнительна и взыскать ее невозможно (например, в случае, когда у контрагента возникли финансовые проблемы), то величина актива баланса будет неоправданно завышена и пользователи не смогут судить по такой отчетности о реальном положении дел компании. Как раз для корректировки балансовой стоимости активов в бухгалтерском учете и создают резерв по сомнительным долгам. Его цель – сделать бухгалтерскую отчетность достоверной, чтобы внешние и внутренние пользователи отчетности могли в полной мере судить по ней о финансовом положении организации.

Рассмотрим порядок создания резервов в программе 1С: Бухгалтерия 3.0. Для этого воспользуемся условным примером. Допустим, между компанией ООО «Пуговица» и контрагентом ООО «Авангард» заключены:

1) договор купли-продажи, по которому 02 февраля 2019 года ООО «Пуговица» (продавец) отгрузила товаров галантереи ООО «Авангард» (покупатель) на сумму 2 803 752 руб. и подписала ТОРГ-12. Срок оплаты за товар по договору составляет 5 дней с момента отгрузки товара покупателю. Но в установленный срок оплата от ООО «Авангард» не поступила.

2) договор оказания услуг, по которому ООО «Авангард» оказало в феврале услуги по уборке производственных помещений ООО «Пуговица» на сумму 138 000 руб.

ООО «Пуговица» формирует резервы по сомнительным долгам и в бухгалтерском, и в налоговом учете.

Прежде всего, для создания резервов в бухгалтерском и налоговом учете необходимо настроить учетную политику.

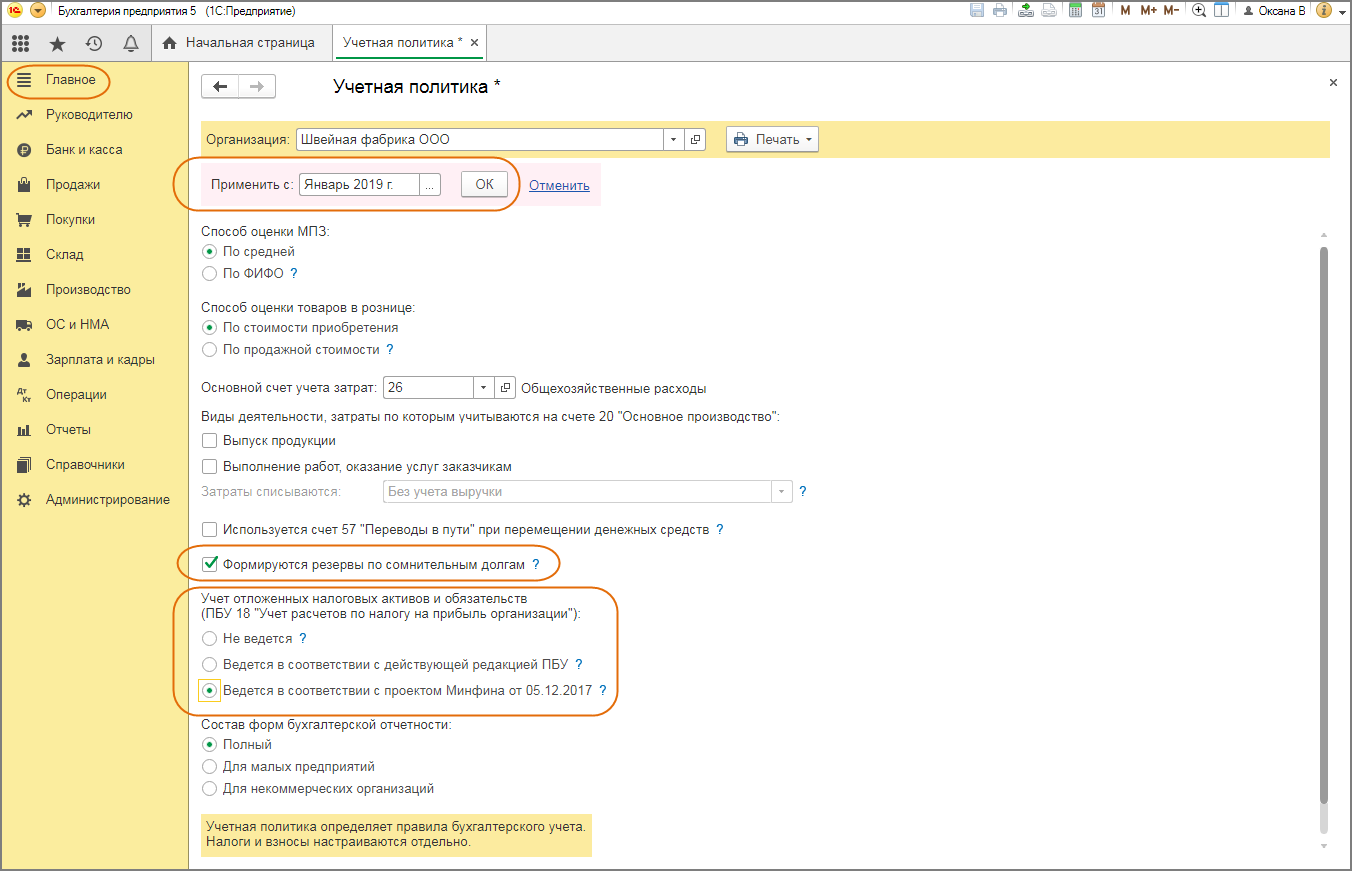

Для формирования резервов в бухгалтерском учете на панели разделов нужно выбрать «Главное» — «Настройки» — «Учетная политика» и в открывшемся окне установить флажок «Формируются резервы по сомнительным долгам»:

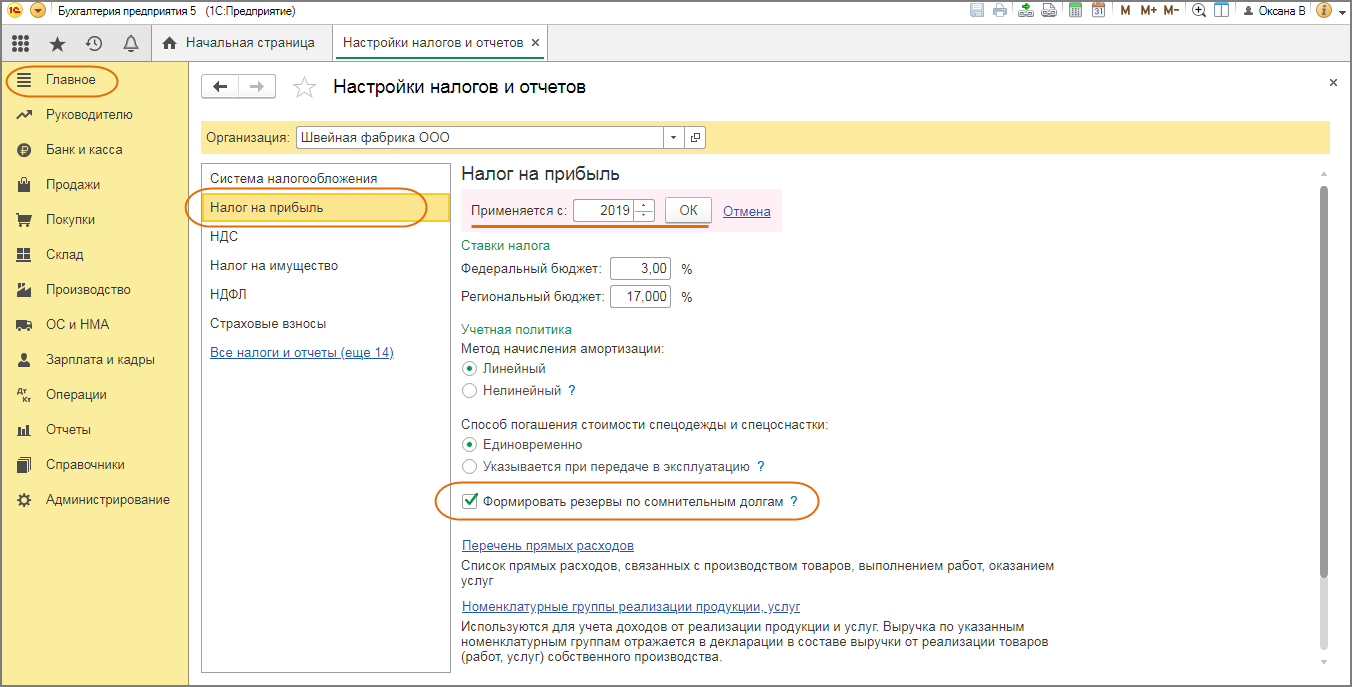

Для настройки формирования резервов в налоговом учете нужно перейти на вкладку «Настройка налогов и отчетов»:

В открывшемся окне перейти в раздел «Налог на прибыль» и установить флажок «Формировать резервы по сомнительным долгам»:

Следующим шагом будет установка сроков расчетов с покупателями, по истечении которых задолженность для расчета резервов будет признаваться сомнительной.

В программе это можно сделать двумя способами:

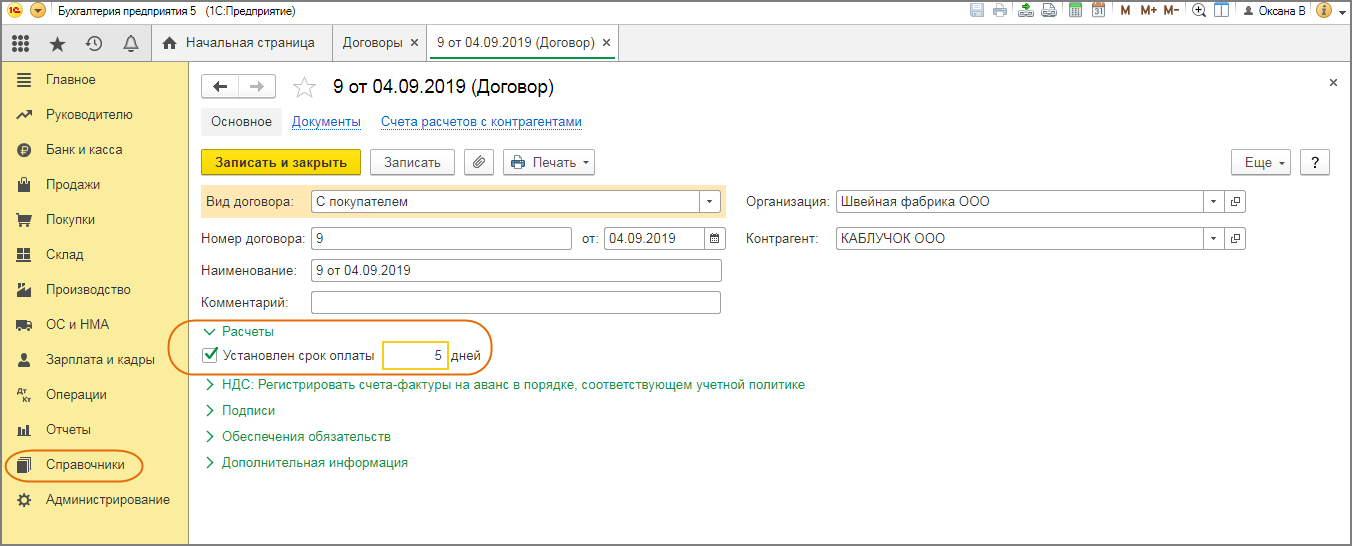

1) если в договоре с контрагентом установлен конкретный срок оплаты по договору, то этот срок можно сразу отразить в справочнике «Договоры». В нашем случае этот срок известен и составляет 5 дней, поэтому мы установим его в договоре контрагента:

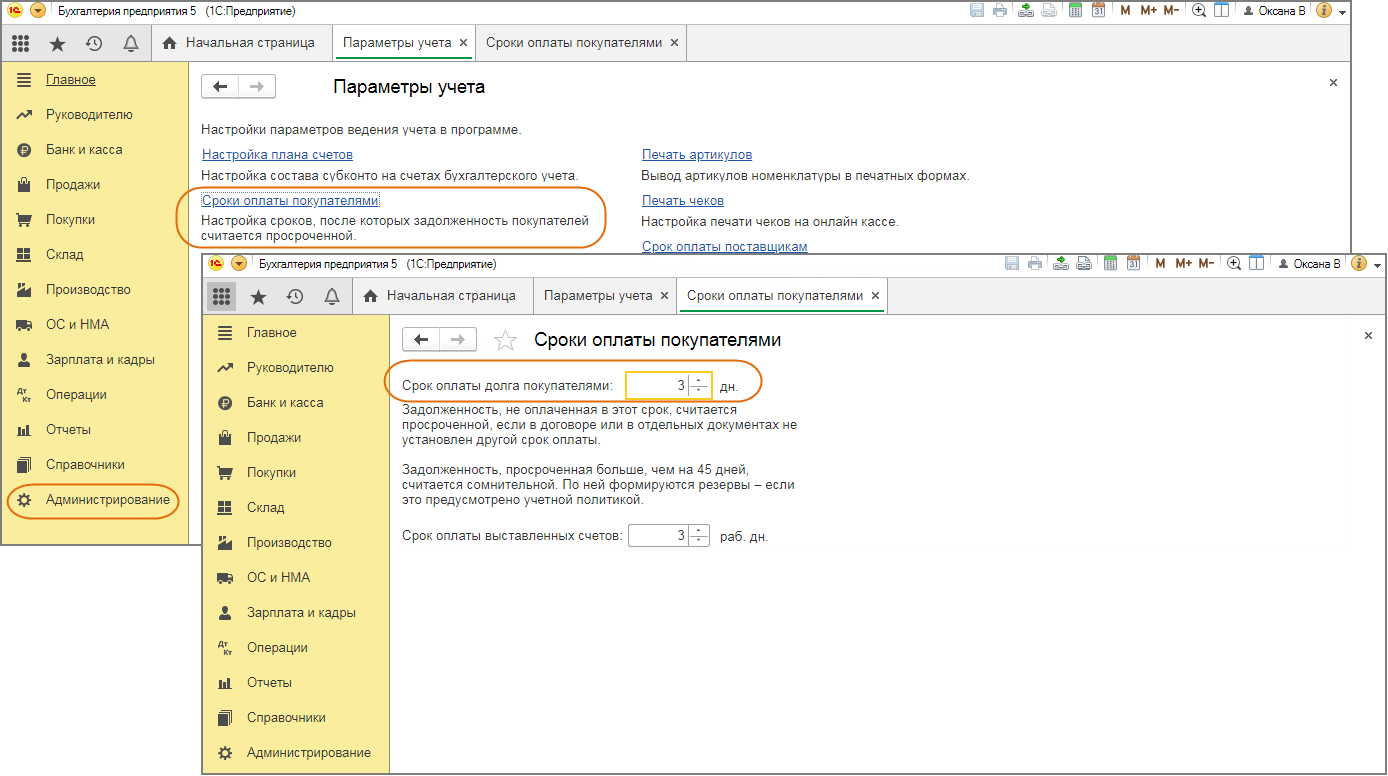

2) если срок оплаты по договору не установлен, то можно для всех договоров с покупателями установить срок в настройках параметров учета.

Настройка через справочник «Договоры» всегда имеет приоритет над настройкой через «Параметры учета». То есть если вы установили один срок в «Параметрах учета», а по конкретному договору указали другое значение в справочнике, то для расчета резервов будет действовать тот срок, который установлен в справочнике «Договоры».

Теперь, когда с установкой начальных параметров, необходимых для расчета резерва, закончили, перейдем непосредственно к расчету резерва. Начисление резерва по сомнительным долгам выполняется при закрытии месяца с помощью одноименной регламентной операции:

Эта регламентная операция начисляет резерв сразу и в бухгалтерском, и в налоговом учете.

Законодательством не закреплен способ расчета резерва по сомнительным долгам в бухгалтерском учете. Правила прописаны в Налоговом кодексе и действуют только для налогового учета. Поэтому каждый хозяйствующий субъект должен самостоятельно определить способ и метод расчета резервов и прописать это в своей учетной политике. Программой же предусмотрено, что расчет резервов по сомнительным долгам в бухгалтерском учете ведется по правилам налогового учета. Это означает, что резервы рассчитываются в процентах от суммы долга и зависят от длительности просрочки:

— при сомнительной задолженности свыше 90 календарных дней – в резерв включается полная сумма задолженности;

— если срок возникновения долга находится в диапазоне от 45 до 90 календарных дней включительно – в резерв включается 50 процентов от суммы задолженности;

— на задолженность со сроком возникновения до 45 дней резерв не начисляется.

Если вы тоже имеете задолженность перед вашим должником (т.е. задолженность носит встречный характер), как в рассматриваемом нами примере, то сомнительной признается только та часть долга, которая превышает обязательство.

При закрытии февраля месяца у ООО «Пуговица» образовалась сомнительная задолженность в отношении ООО «Авангард» в размере 2 665 752 руб. (2 803 752 руб. – 138 000 руб.). Учитывая, что срок возникновения задолженности не превышает 45 календарных дней, регламентная операция за февраль резервы не начисляет:

А вот по состоянию на 31.03.2019 срок возникновения задолженности уже составляет 52 календарных дня, поэтому при выполнении операции «Расчет резервов по сомнительным долгам» за март резерв рассчитается как 50 процентов от суммы задолженности:

2 665 752 руб. * 50% = 1 332 876 руб.

При начислении резерва программа формирует проводки:

Дт 91.02 Кт 63 – на сумму начисленного резерва

В налоговом учете при расчете резервов действует ограничение. Это ограничение определяется в ходе выполнения регламентной операции «Расчет долей списания косвенных расходов».

Согласно действующему законодательству, сумма создаваемого в налоговом учете резерва не может превышать 10% выручки от реализации за предыдущий налоговый период (год) или 10% выручки за текущий отчетный период (например, за первый квартал). Это означает, что по итогам отчетных периодов нужно сравнить две величины и выбрать наибольшую из них.

В нашем примере выручка от реализации за первый квартал составила 4 753 126,67 рублей.

По общему правилу, когда общая сумма резерва, исчисленного исходя из срока возникновения задолженности, превышает 10% выручки за соответствующий период, то сумма резерва нормируется путем умножения на коэффициент. Этот коэффициент рассчитывается как отношение суммы резервов по нормативу к общей сумме резервов, исчисленных исходя из срока возникновения задолженности.

Доля списания косвенных расходов составила 0,35710699:

Сумма ограничения резерва = 4 753 126,67 * 10% = 475 312,67 руб.

Сумма резерва, исчисленного исходя из срока возникновения задолженности в нашем случае превысила сумму этого ограничения (1 332 876 руб. > 475 312,67 руб.), поэтому при выполнении операции «Расчет резервов по сомнительным долгам» за март в сумму резерва в налоговом учете включается 50 процентов от суммы задолженности, умноженных на коэффициент: 2 665 752 руб. * 50% * 0,35710699 = 475 979,34 руб.

Как мы видим, суммы начисленного резерва в бухгалтерском и налоговом учете отличаются. Это приводит к образованию постоянных разниц:

Чтобы проверить, верно ли программа рассчитала резерв, а также для документального подтверждения можно сформировать печатные формы справки-расчета. Эти справки формируются путем нажатия левой кнопки мыши на строке «Расчет резервов по сомнительным долгам». Из выпадающего меню нужно выбрать пункт «Резервы по сомнительным долгам»:

Провалившись в Настройки, можно выбрать вид показателей справки:

Справку можно сформировать отдельно по данным бухгалтерского учета, налогового учета или по показателям бухгалтерского учета с постоянными и временными разницами:

Напоследок отметим, что отказ от создания резервов рассматривается как грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности. При проверке контролеры оштрафуют должностное лицо компании (в частности, главного бухгалтера). Штраф по статье 15.11 КоАП составит от 5000 до 10 000 руб. Если нарушение повторится, то штраф будет от 10 000 до 20 000 рублей или должностное лицо дисквалифицируют на срок от одного года до двух лет.

Налоговый кодекс также предусматривает взыскание штрафа за грубое нарушение правил учета доходов и (или) расходов. При проведении налоговой проверки компанию оштрафуют по статье 120 НК на сумму от 10 000 руб. до 30 000 руб.

Автор статьи: Анна Куликова

Понравилась статья? Подпишитесь на рассылку новых материалов

Источник: xn--80abbnbma2d3ahb2c.xn--p1ai

Как в «1С:Бухгалтерии 8» (ред. 3.0) настроить формирование резервов по сомнительным долгам?

Поскольку правила формирования резерва по сомнительным долгам в бухгалтерском учете организация разрабатывает самостоятельно, в программе для удобства учета правила формирования резерва в бухгалтерском учете соответствуют правилам формирования резерва в налоговом учете. Отличие только в том, что для налогового учета резервы нормируются, а для бухгалтерского учета такого ограничения нет.

Настройка формирования резервов по сомнительным долгам в бухгалтерском учете (рис. 1):

- Раздел: Главное – Учетная политика (рис. 1).

- Установите флажок Формируются резервы по сомнительным долгам.

- В поле Применить с выберите январь того года, с которого в бухгалтерском учете будут формироваться резервы по сомнительным долгам.

- Если организация применяет ПБУ 18/02 и переключатель Учет отложенных налоговых активов и обязательств установлен в положение:

- «Ведется в соответствии с действующей редакцией ПБУ» (ПБУ 18/02 в редакции от 06.04.2015), то при наличии разниц по резерву между бухгалтерским и налоговым учетом (резервы в налоговом учете не формируются или отличается размер резерва) эти разницы будут учитываться в программе как постоянные;

- «Ведется в соответствии с проектом Минфина от 05.12.2017» (ПБУ 18/02 в редакции от 20.11.2018), то при наличии разниц по резерву между бухгалтерским и налоговым учетом (резервы в налоговом учете не формируются или отличается размер резерва) эти разницы будут учитываться в программе как временные.

Настройка формирования резервов по сомнительным долгам в налоговом учете (рис. 2):

- Раздел: Главное – Налоги и отчеты.

- В списке слева выберите Налог на прибыль.

- В открывшейся в правой части форме «Налог на прибыль»:

- установите флажок Формировать резервы по сомнительным долгам;

- В поле Применяется с выберите год, с которого в налоговом учете будут формироваться резервы по сомнительным долгам.

Установка сроков расчетов с покупателями, по истечении которых задолженность для расчета резервов в программе будет признаваться сомнительной:

- Настройка сроков для сомнительной задолженности по конкретному договору (имеет приоритет) (рис. 3):

- Раздел: Справочники – Договоры.

- Выберите (или создайте новый) договор, вид договора – С покупателем.

- Раскройте ссылку «Расчеты», установите флажок Установлен срок оплаты и укажите срок в днях, по истечении которого задолженность по договору будет считаться сомнительной.

- Кнопка «Записать и закрыть».

- Настройка сроков для сомнительной задолженности по всем договорам (используется для тех договоров, у которых не указаны сроки оплаты в справочнике «Договоры») (рис. 4):

- Раздел: Администрирование – Параметры учета.

- Перейдите по ссылке Сроки оплаты покупателями.

- В поле «Срок оплаты долга покупателями» установите срок в днях (общий для всех договоров и покупателей), по истечении которого задолженность будет считаться сомнительной.

Материал взят с сайта its.1c.ru

Источник: volga-soft.ru