Хотя одним из самых эффективных способов сохранить деньги и получить прибыль остаётся банковский вклад, частные лица сегодня часто выбирают открытие индивидуального инвестиционного счёта (ИИС). Это средство приумножения капитала даёт меньше гарантий, имеет более высокие риски, но и размер потенциальной прибыли больше, если сравнить с теми же депозитами.

Что такое инвестиции?

Инвестиции подразумевают, что деньги не просто лежат на счёте, как при вкладе, а работают. Ещё одно отличие от депозита – отсутствие гарантии прибыли. С инвестиционной деятельностью сопряжены определенные риски.

Частный инвестор может вложить деньги в такие инструменты:

- акции,

- облигации (ценные бумаги),

- валюту,

- опционы,

- фьючерсы.

Сроки вложения денег различны:

- краткосрочное вложение, также называют спекулятивным, это не инвестиции, а, скорее, игра на разнице в стоимости активов;

- среднесрочное вложение, обычно сроком до 5 лет;

- долгосрочные инвестиции, обычно сроком от 5 лет и больше, именно они помогают получить максимальную прибыль.

Важно! Вкладывать деньги можно самостоятельно или доверить управление активами управляющему. Второй вариант оптимален для начинающего инвестора – профессиональные управляющие в основном используют проверенные стратегии и минимизируют риски потери дохода.

КУДА ВЛОЖИТЬ ДЕНЬГИ В 2023 ГОДУ ? Заработок в интернете с вложением ! Куда инвестировать деньги ?

По уровню риска инвестиции могут быть консервативными, умеренными или агрессивными. Последние, как правило, самые высокодоходные.

Куда инвестировать физическому лицу?

Для инвесторов – физических лиц доступны разные инструменты вложения денег:

- Банковские вклады.Начать можно с небольшой суммы, до 1,4 млн руб. на счете клиента застрахованы государством, банки предлагают много вариантов вкладов, которые отличаются по сроку, сумме, процентной ставке и дополнительным функциям (возможности пополнения, снятия, капитализации).

- Акции.Потенциальный доход выше, чем при размещении денег на депозитах. Прибыль можно получить от роста стоимости акций или в виде дивидендов. Уровень риска различный – обычно зависит от той компании, которая выпустила эти ценные бумаги. Высокорисковые акции могут обернуться для инвестора убытками.

- Облигации.Доход может быть выше, чем по вкладам, но риск достаточно высок. Исключение – муниципальные облигации и облигации федерального займа (ОФЗ). Здесь доходность всего на 1–2% выше банковских депозитов.

Важно! С прибыли удерживается налог на доход (НДФЛ). Но клиент может открыть ИИС и уменьшить или вообще не платить налоги на прибыль от инвестиций.

Можно ли начать инвестировать с малой суммой денег?

Порог входа на рынке ценных бумаг – 5–10 тыс. руб., а иногда и меньшая сумма. Профессионалы рекомендуют вкладывать от 30000 руб. – это позволит получить значимую прибыль.

Размер стартового капитала зависит от вида финансового инструмента:

Куда вложить деньги 2023? Заработок в интернете с вложением. Куда инвестировать деньги? Инвестиции.

- для покупки облигаций федерального займа достаточно 1000 руб. – это стоимость одной ценной бумаги;

- паи в ПИФах (паевых инвестиционных фондах) стоят в среднем от 5000 руб.;

- стоимость одной акции – от 2000 руб.

Куда вложить деньги без риска в 2023 году

Банки.ру предлагает 6 инструментов для получения дохода с минимальным риском. Консервативные инструменты используют, чтобы хранить финансовую подушку безопасности, копить на крупную покупку, откладывать на первоначальный взнос по ипотеке, формировать капитал, чтобы хорошо жить на пенсии. Главные требования — максимальная безопасность, дополнительное пожелание — доходность выше инфляции.

По итогам 2022 Национальный Банковский Журнал опубликовал свой рейтинг сберегательных продуктов для физических лиц. В рейтинг попали банковские и инвестиционные инструменты: корпоративные облигации, накопительные счета, ОФЗ, БПИФ, ОПИФ. Лидерская позиция досталась вкладам. Рассмотрим привлекательность всех 6 инструментов.

Депозит остается одним из самых надежных инструментов, благодаря системе страхования вкладов. Можно разместить до 1,4 млн рублей в одном банке и не переживать за сохранность средств. Это один из самых простых и привычных инструментов: открыть можно в любое время в банковском приложении.

Депозит остается одним из самых надежных инструментов, благодаря системе страхования вкладов. Можно разместить до 1,4 млн рублей в одном банке и не переживать за сохранность средств. Это один из самых простых и привычных инструментов: открыть можно в любое время в банковском приложении.

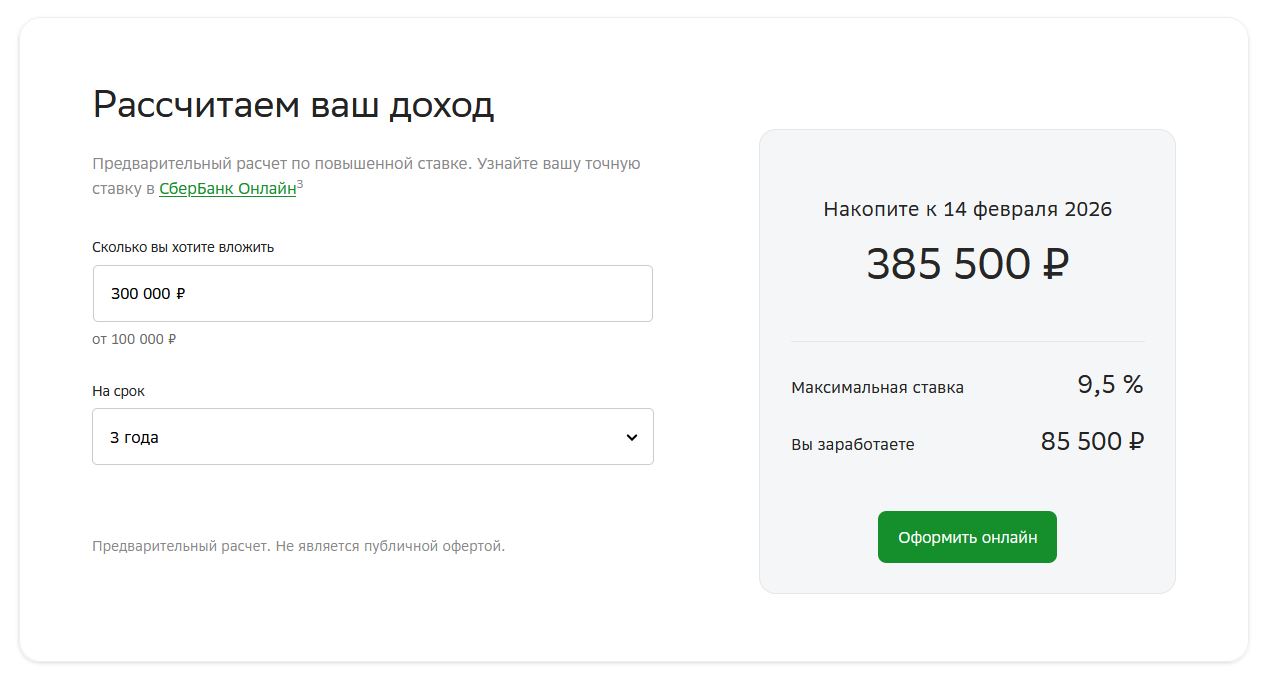

Банки предлагают повышенную доходность для сезонных промовкладов или если клиент участвует в программах лояльности. Например, СберБанк сейчас дает повышенную ставку до 9,5% годовых на сбережения, которые не хранились на вкладах в СберБанке в предыдущие 3 календарных месяца. Вклад можно оформить до 16 апреля.

Еще одно преимущество вклада — гарантированное начисление процентов, если вы не расторгнете договор вклада досрочно. Доходность вклада «Лучший %» можно сразу рассчитать на сайте.

Получить доходность от долговых бумаг можно двумя способами: купонный доход и перепродажа облигацию по чуть более высокой цене. Второй вариант не самый популярный, потому что облигации в отличие от акций не такие волатильные. В основном инвесторы рассчитывают на купонный доход. Для примера нефтегазовые компании предлагают долговые бумаги с купонным доходом до 13%.

Облигация стоит 1000 рублей, ежегодный доход с нее — 130 рублей. Если компания платит купоны дважды в год, то держатель получит по 65 рублей за каждые полгода.

Доходность по облигациям не гарантирована. Компания может объявить технический дефолт и не платить держателям. В 2022 количество таких случаев на российском рынке выросло в 2 раза. В основном дефолты допускают корпоративные заемщики с рейтингом ниже ruBB и без рейтинга.

Накопительный счет — гибкий банковский инструмент. Средства на счете так же, как и вклады, застрахованы. Но процентная ставка по накопительным счетам, как правило, ниже, средняя по рынку — 5-8% годовых. Большую доходность можно получить только при выполнении дополнительных условий (открыть накопительный счет впервые, ежемесячно тратить определенную сумму по карте, подключить услугу или подписку). В СберБанке, например, предлагают повышенную ставку 6,8% годовых при первом открытии счёта.

Инвестиционный инструмент подходит тем, у кого открыт брокерский счет. ОФЗ — это государственный долг, дефолты по этим бумагам случаются крайне редко. Низкие риски означают низкую доходность. Купонный доход по таким бумагам 7-9%. Раньше инвесторы охотнее вкладывались в гособлигации, потому что действовала налоговая льгота.

С 2021 года брокер удерживает 13% с купонного дохода ОФЗ. Доход по ОФЗ гарантирует государство, но остается процентный риск. Если ключевая ставка из-за инфляции будет расти, то цена долговых бумаг будет падать. Инвестор может попасть в ситуацию, когда купонный доход не перекроет убытки от просадки цены.

- Для биржевых ПИФов потребуется брокерский счет, зато купить его можно в любое время через приложение брокера.

- Для открытых ПИФов брокерский счет не требуется. Пай можно приобрести через управляющую компанию.

Паевые фонды не гарантируют доходность, но могут в течение года выплачивать инвесторам купонный доход и дивиденды.

Куда вложить деньги на срок до 3 лет

Если вы планируете разместить средства на срок менее 3 лет, то учитывайте налоговые расходы.

Со вкладов налог платить не нужно, если процентный доход по всем вкладам и счетам за календарный год не превышает пороговое значение.

С купонного дохода по облигациям и ОФЗ, с дохода при продаже БПИФ и ОПИФ нужно будет заплатить налог 13% — для резидентов и 30% — для нерезидентов.

Риски и доходности сберегательных инструментов

*Доходность указана для предложений СберБанка:

6,8% годовых — доходность по накопительному счету СберБанка при первом открытии

9,5% годовых — доходность вклада «Лучший%». Подробнее об условиях вклада.

nttt nttttu0412u043eu0439u0434u0438u0442u0435nttt ntttu0438u043bu0438nttt nttttu0437u0430u0440u0435u0433u0438u0441u0442u0440u0438u0440u0443u0439u0442u0435u0441u044c.nttt ntt nt»>’ >

Источник: www.banki.ru

ТОП-10: Куда выгодно вложить деньги физлицу в 2023 году — Способы и советы для вложения любой суммы

Инвестиции и сбережения

Многие, у кого имеются свободные средства, желают вложить деньги, чтобы они работали. При этом важно, чтобы получаемый доход превышал уровень инфляции. Одновременно с этим каждому инвестору хочется, чтобы риск был минимальным. Без изучения современных вариантов инвестирования в такой ситуации никак не обойтись.

Банки, которые дают бонусы в июне

24 000 рублей по кредитной карте «120 дней» от банка Открытие.

2 года без % по новой кредитной карте Ренессанс Банка.

3000 ₽ за покупки на маркетплейсах по кредитной карте «120наВСЕ Плюс.

20% кэшбэк на все покупки и 200 дней без % льготный период на ВСЕ операции по бесплатной кредитной карте ВТБ.

5000 рублей по кредитной карте МТС CASHBACK.

3000 ₽ и 180 дней без % по кредитной карте Газпромбанка.

2000 ₽ или подписка Pro на 1 год в подарок по кредитной карте Тинькофф Платинум.

2000 ₽ за кредитную карту Открытие.

500 баллов за бесплатную детскую карту Тинькофф Junior.

1500 рублей за дебетовую Тинькофф Блэк.

Бесплатный год обслуживания и 3000 миль в подарок по кредитке Тинькофф ALL AIRLINES.

4000 ₽ на Финуслугах для открытия вкладов в банке онлайн.

ВСЕ БОНУСЫ БАНКОВ И БРОКЕРОВ

Советы как правильно и выгодно вложить свои деньги

Прежде чем приступить к анализу и сравнению вариантов инвестирования денег, следует запомнить ряд правил. Они помогают вкладывать средства максимально эффективно. Ниже приведены советы экспертов, соблюдение которых позволяет избежать большинства проблем инвестирования.

- Инвестировать можно только свободные деньги. Иными словами сумма, которую можно вложить определяется как остаток от дохода после оплаты основных платежей и потребностей. Не стоит также рисковать не своими деньгами, взятыми в долг или в кредит. Если не следовать этому правилу, можно попасть в сложную финансовую ситуацию. Известны случаи, когда семьи инвестора оставались без средств к существованию. Кроме того, существует риск потери средств, который приведет к невозможности оплачивать кредит. Итогом может стать испорченная кредитная история.

- Не стоит рассчитывать, что сразу удастся обеспечить себя, получая пассивный доход. Скорее всего, сначала он будет слишком мал, чтобы обеспечить безбедное существование. Поэтому первое время большую часть заработанных средств придется реинвестировать, то есть направлять на увеличение вложенного капитала.

- Следует в обязательном порядке составлять инвестиционный план. В нем должны быть четко обозначены все параметры вложения денег. Прежде всего, такой план должен фиксировать, какие варианты инвестирования и в каком соотношении будут проводиться. При этом он должен быть достаточно гибким и с легкостью подстраиваться к изменяющимся условиям.

- Чтобы не потерять все вложенные средства, риски стоит диверсифицировать. То есть, нельзя вкладывать весь капитал в один инвестиционный проект. Лучше всего выбрать минимум 3 подходящих варианта. Вероятность того, что сразу три проекта окажутся убыточными невелика. При грамотном анализе хотя бы один принесет прибыль.

- Важно постоянно контролировать вложенные деньги. Регулярное отслеживание ситуации позволяет принять правильное решение, а также откорректировать финансовый план при необходимости.

- Не стоит связываться с сомнительными проектами, которые сулят огромную прибыль. В этом случае велика вероятность столкнуться с мошенниками, а значит, потерять вложенные средства.

Эти несложные советы помогают даже начинающим инвесторам грамотно войти на рынок финансовых вложений. Не стоит забывать, что инвестиции — это тоже работа. Без регулярного анализа ситуации заработать вряд ли удастся.

Топ-10 самых прибыльных вложений в 2023 году

Нестабильность экономической ситуации приводит к тому, что доходность инвестиционных продуктов постоянно меняется. Важно просчитывать все возможные варианты и согласовывать их со сложившимися в стране и мире обстоятельствами. В поиске ответа на вопрос, куда вложить деньги выгодно в 2023 году, эксперты составили рейтинг лучших вариантов.

Вложения в развитие малого бизнеса (площадка Альфа.Диджитал)

Для тех, кто решил начать инвестировать с суммой в 100 и более тысяч рублей, отлично подходят вложения в малый бизнес через специализированные площадки. Чаще всего подобные варианты предлагают крупные банки. Они разрабатывают инвестиционные продукты. Вкладывая в них деньги, владелец средств по сути кредитует отобранные банком компании.

Несмотря на то, что риск в этом случае полностью ложится на плечи инвестора, можно отметить, что он относительно невысок. Это связано с тем, что вкладываемые деньги распределяются между большим количеством организаций.

Прекрасным примером площадки, которая предлагает получать прибыль таким способом, является Альфа.Диджитал, организованная одноименным банком. Здесь предлагаются следующие условия инвестирования:

- доходность до 30% в год;

- выплаты осуществляются один раз в неделю с начисленными процентами;

- минимальная сумма вложения от 100 тысяч рублей.

Вложения в P2P кредитование

Вложить практически любую сумму позволяет сервис Р2Р кредитования. По сути, он представляет собой так называемый социальный займ. Как заемщиком, так и кредитором в этом случае выступают частные лица.

Такой вариант представляет собой весьма выгодное вложение средств. Процент по Р2Р кредитованию составляет около полутора процентов в день. Правда, около половины из них придется оплатить сервису, выполняющему посреднические услуги.

Тем, кто ищет сервисы Р2Р кредитования, можно изучить два интересных портала – Вдолг.ру и Loanberry. Первый сайт принимает инвестиции в размере от 4 тысяч до 10 миллионов. Такой суммы достаточно, чтобы вложить деньги и получать ежемесячный доход. Loanberry позволяет начать инвестировать в займы физлицам от 1000 рублей с процентов от 20-30 процентов годовых. Причем, сейчас есть такая функция, когда за плату 5% можно подключить страховку от дефолта, когда выплату долга в случае дефолта заемщика берет на себя площадка.

Инвестиции в Форекс (валютный рынок)

Многие слышали, что такое Форекс. Однако далеко не все понимают, что он не ограничивается самостоятельной торговлей. Для заработка на валютном рынке при помощи трейдинга потребуется значительное количество серьезных знаний. Кроме того, не имея опыта, заработать при самостоятельной торговле вряд ли удастся.

Однако отказываться от инвестирования денег в Форекс не стоит, достаточно выбрать один из двух популярных способов:

- Памм-счета представляют собой определенный тип передачи денежных средств в управление профессиональным трейдерам. При этом вложить можно даже небольшую сумму. Она определяется исключительно условиями выбранного ПАММ-счета.

- Те, кто мечтает самостоятельно заключать сделки на Форексе, может использовать системы социального трейдинга либо копирование сделок профессионалов. В первом случае на основании мнения опытных трейдеров составляются прогнозы поведения рынка, которые помогают новичкам принимать правильное решение. При копировании сделок следует выбрать трейдера, к которому есть доверие, чтобы узнавать обо всех заключаемых им сделках.

При самостоятельном открытии позиций у инвестора больше возможностей сократить риск. Это объясняется тем, что при отсутствии доверия тому или иному прогнозу можно отказаться от заключения сделки. В ПАММ-счетах все решения принимаются самим управляющим.

Инвестиции в стартапы

Инвестиции в стартап представляют собой выгодное вложение денег, которое способно принести серьезную прибыль в случае успеха. Стартапом в финансовом мире называют бизнес-проект или идею, которая находится на начальном этапе развития. Вполне естественно, что даже самые лучшие проекты нуждаются во вливании средств для их реализации. Однако далеко не у всех владельцев идей имеются свободные средства. Поэтому они вынуждены обращаться за помощью.

Получить кредит на развитие проекта в банке вряд ли удастся. Связано это с отсутствием подтверждения доходности новых проектов. На помощь начинающим бизнесменам приходят инвесторы, которые предпочитают вкладывать средства в перспективные проекты на стадии их зарождения. Основная трудность инвестирования в стартапы заключается в том, что очень сложно определить, какой проект окажется прибыльным, а какой принесет убыток.

Вложения денег в ПИФы

ПИФ или паевой инвестиционный фонд – перспективные инвестиции, которые можно отнести к разновидности коллективных. Вкладчики (в этом случае их называют пайщики) приобретают часть имущества фонда, которая называется пай, и ждут, когда его стоимость вырастет. По сути, такие вложения должны быть долгосрочными, в этом случае вероятность получения прибыли самая высокая. Преимуществом ПИФа являются:

- высокая степень защищенности со стороны государства;

- отсутствие необходимости иметь особые знания;

- низкий порог входа — стоимость пая начинается от двух тысяч рублей.

Доходность паевого фонда зависит от стратегии вложения средств, которую он применяет. Выделяют умеренные, консервативные и агрессивные фонды. В порядке перечисления в них растет прибыль. Но не стоит забывать, что риск находится в прямой зависимости от нее.

Специалисты рекомендуют, если инвестор в ходе выбора, куда инвестировать в 2023 году выгодно и безопасно, отдал предпочтение ПИФам, выбирать для инвестирования фонды, вкладывающие собранные средства в сферу IT-технологий. На сегодняшний день они являются самыми перспективными. Кроме того, такие ПИФы отличаются наилучшим сочетанием доходности и риска.

Вложения в инвестиционное или накопительное страхование

Программы инвестиционного и накопительного страхования представляют собой сочетание доходного финансового продукта со страховкой. При оформлении договора на инвестиционное страхование клиент получает ряд преимуществ:

- гарантированную доходность 13% от государства за счет налогового вычета;

- инвестиционную доходность за счет управления вашими деньгами инвестиционной или управляющей компанией;

- возможность открыть вклад на более длительный срок нежели обычные вклады.

- Бесплатную страховку жизни и здоровья;

Накопительное страхование позволяет решить две задачи:

- защитить себя на случай наступления финансовых проблем;

- накопить значительную денежную сумму за счет эффективного управления денежными средствами.

Вложения денег в ценные бумаги (Через ИИС)

Тем, кто решил инвестировать средства в акции и облигации, следует открыть индивидуальный инвестиционный счет. Сделать это можно, обратившись к брокерам или в управляющую компанию. Чаще всего на фондовом рынке инвесторы зарабатывают одним из двух способов:

- Самостоятельный трейдинг предполагает открытие сделок исключительно на основании знаний самого инвестора. В этом случае получить прибыль без опыта и определенных навыков вряд ли удастся.

- Копирование стратегий опытных управляющих. Такие прибыльные вложения, например, предлагает компания Финам. Реализуется он при помощи сервиса Trade center. Достаточно выбрать стратегию и подключиться к ней, чтобы все сделки, совершаемые на счете профессионала, переносились на ИИС инвестора.

Вложение денег в недвижимость

Этот способ требует наличия у инвестора достаточно большой денежной суммы. Размер капитала зависит от региона и типа приобретаемой недвижимости.

С целью получения прибыли можно приобретать как жилую, так и коммерческую недвижимость. Существует несколько вариантов получения прибыли при таком способе инвестирования:

- покупка недвижимости с целью последующей сдачи в аренду;

- приобретение для перепродажи.

Увеличить размер дохода во втором случае можно, покупая строящуюся недвижимость или приобретая неблагополучные или «бабушкины» квартиры и продавая их после ремонта.

Важно помнить, что продажа недвижимости, которая была в собственности менее пяти лет, ведет к возникновению обязательства уплатить налог на доходы.

Банковские вклады

Депозиты в последнее время теряют свою популярность. Объясняется это снижением уровня процентных ставок. Тем не менее, они заслуживают внимания. Несмотря на то, что этот вариант не является реальным способом заработать, если деньги вложить под проценты на вклад, можно снизить влияние инфляции. Вклады подходят для тех инвесторов, которые не имеют достаточного багажа финансовых знаний, а также большого капитала.

Депозит можно открыть даже на маленькие суммы — многие банки предлагают заключить договор на одну тысячу рублей и даже меньше. Для многих определяющим показателем при выборе вклада является процентная ставка. В связи с действующей в нашей стране системой страхования вкладов выбор банка отошел на второй план. В поисках того, куда выгоднее вложить деньги, стоит обратить внимание на программы, предлагаемые банком Тинькофф. Ставки здесь всегда находятся на довольно высоком уровне.

Рекомендуем прочитать: Где открыть самый выгодный вклад для сбережений

Инвестиции в МФО

Инвестиции в МФО позволяют вложить под высокий процент собственный капитал. При этом не понадобится иметь никаких дополнительных знаний и умений.

Тем не менее такой вариант подойдет далеко не всем. Большинство компаний устанавливают довольно высокий порог минимального входа. Традиционно он находится на уровне полутора миллионов для физических лиц и 500 тысяч для юридических.

Таким образом, универсального ответа на вопрос, куда лучше вкладывать деньги, не существует. Решение нужно принимать для каждого случая отдельно, ориентируясь на имеющуюся сумму, а также желаемые риск и доходность.

Источник: xn--90aennii1b.xn--p1ai