Актуальность темы. Инвестиционная деятельность является важным компонентом успешного развития предприятия, она во многом обеспечивает достижение поставленных целей, в частности, увеличения доходов предприятия, а, следовательно, бюджета страны и населения. Поэтому создание оптимальных условий осуществления инвестиционной деятельности является основным фактором экономического роста. В связи с этим все более актуальной становится проблема усовершенствования механизма эффективного управления инвестиционными ресурсами, в том числе оценки эффективности инвестиционных вложений и инвестиционного планирования на предприятии.

В отечественной и зарубежной экономической литературе накоплен большой опыт исследований в области привлечения инвестиций, оценки их эффективности, обоснования принятия инвестиционных решений.

Инвестиционные проекты рождаются из потребностей предприятия. Условием жизнеспособности инвестиционных проектов является их соответствие инвестиционной политике и стратегическим целям предприятия, находящим основное выражение в повышении эффективности его хозяйственной деятельности. Оценка эффективности инвестиционных проектов – основной элемент инвестиционного анализа. Она является главным инструментом правильного выбора из нескольких инвестиционных проектов наиболее эффективного, совершенствования инвестиционных программ и минимизации рисков.

3 5 Оценка экономической эффективности проектов

Выбор наилучшего из направлений развития, вариантов инвестирования должен основываться на определенной системе критериев, комплексе показателей. Несмотря на существование множества методов выбора, они имеют общий основополагающий принцип: среди прочих для реализации выбирается наиболее эффективный вариант. Выбор конкретного метода для оценки эффективности, критерия эффективности зависит от целей данного исследования, масштабов и т. д. В самом общем приближении можно сказать, что эффективность – это достижение максимального результата при минимальных затратах. В рамках действующего предприятия при выборе конкретного проекта для инвестирования руководство стремится не только к наиболее эффективному инвестиционному проекту, но и к повышению эффективности функционирования объекта при его реализации. Это значит, что при оценке инвестиционного проекта важным является не только максимальное значение рассчитываемого показателя эффективности, но также и анализ того, насколько данный инвестиционный проект отвечает целям и стратегии предприятия.

Целью работы является оценка эффективности проекта, а также определение потенциальной привлекательности проекта для возможных участников.

Задачи работы:

1. Определить теоретические основы инвестиционного проектирования;

2. Провести анализ реализации инвестиционного проекта на примере исследовательского центра «BioInfo».

3. Изучить оценку экономической эффективности проекта.

Объектом исследования выступает реализуемый проект исследовательского центра «BioInfo».

Предметом исследования работы являются теоретические и методические вопросы оценки и анализа эффективности и целесообразности инвестиционного проекта.

Ключевые показатели эффективности (KPI)

Глава 1. Общетеоретические основы оценки эффективности проекта

1.1. Понятие проекта и его классификация

В современной литературе и Интернете можно найти бесконечное множество определений этих терминов, однако все они достаточно схожи, поэтому остановимся на нескольких из них.

PMBoK:

Проект – это временное предприятие, предназначенное для создания уникальных продуктов, услуг или результатов.

Английская Ассоциация проект-менеджеров:

Проект – это отдельное предприятие с определенными целями, часто включающими требования по времени, стоимости и качеству достигаемых результатов.

Германия, стандарт DIN 69901:

Проект – это предприятие (намерение), которое в значительной степени характеризуется неповторимостью условий в их совокупности, например: задание цели; временные, финансовые, людские и другие ограничения; разграничения от других намерений; специфическая для проекта организация его осуществления.

Во всех определениях авторы говорят о некоторых особенностях, присущих всем без исключения проектам – речь идет о так называемых признаках проекта. Выделим эти признаки.

Наличие конкретной, четко определенной цели (у Бэгьюли – результата). Постановка цели является первым и исходным этапом проекта. Правильно определить цель бывает довольно сложно, тем не менее крайне важно, чтобы цель была поставлена и были определены показатели ее достижения. Любой, самый мелкий или самый крупный проект, задумывается для достижения какого-либо результата. Стало быть, если у проекта нет конкретной цели, он и не может быть проектом.

Каждый проект – уникален. Не существует двух одинаковых проектов. Каждый проект отличается от другого хотя бы временем, не временем, так местом. На этом основании можно выделить типовые проекты с малыми признаками уникальности и нетиповые, одноразовые проекты с высокой уникальностью. Необходимо также отметить, что уникальность может быть отнесена как к проекту в целом, так и отдельным его составляющим.

Разовый характер проектов отличает их от бизнес-процессов и заключается в том, что проектом не может считаться никакая повторяющаяся деятельность. Проект разрабатывается, реализуется, завершается – все. Если происходит возврат к той же деятельности, которая проходила во время реализации проекта, то, возможно, это был не проект. Важно понимать, что в ходе реализации проекта деятельность может повторяться.

Ограниченность проекта во времени означает то, что у любого проекта есть определенное начало и окончание. Проект может продолжаться несколько дней или недель, а может и несколько лет и даже десятилетий, тем не менее и в таких проектах наступает конечный срок. Завершение проекта обычно связано с достижением цели проекта, или о завершении можно говорить тогда, когда выясняется, что цель проекта не может быть достигнута никаким путем.

Ограниченность ресурсов. Этот признак говорит о том, что у каждого проекта есть в первую очередь выделенный на него определенный бюджет, и реализация проекта должна осуществляться в рамках этого бюджета. Кроме того, в проекте также присутствуют ограниченные человеческие ресурсы и другие материальные и технические ресурсы.

Для удобства анализа и синтеза объектов великое множество разнообразных проектов могут быть классифицированы по разным признакам:

По составу и структуре проекта и его предметной области:

- монопроект (отдельный проект);

- мультипроект (комплексный проект, состоит из монопроектов);

- мегапроект.

2. По основной сфере деятельности в которой осуществляется проект:

- технический организационный,

- экономический,

- социальный

- смешанный.

3. По характеру предметной области проекты бывают:

- инвестиционными;

- инновационными;

- научно-исследовательскими;

- учебно-образовательными;

- смешанным.

Инвестиционные — относятся проекты, в которых главной целью есть создание или реновация основных фондов, который требует вложение инвестиций.

Инновационные — главной целью есть разработка и применение новых технологий ноу-хау и других нововведений, обеспечение развития системы.

Проекты исследования и развития: — главная цель проекта четко определена, но отдельные цели могут уточняться по мере достижения промежуточных результатов,

4. По продолжительности периода осуществление проекта:

- краткосрочные (меньшее 3лет)

- среднесрочные (3-5 лет);

- долгосрочные (большее за 5).

5. По степени сложности:

- простые,

- сложные,

- очень сложные.

6. По масштабам самого проекта, количеством участников и степенью влияния на окружающий мир:

- малые,

- средние,

- большие,

- очень большие.

1.2. Оценка эффективности проекта: сущность и методы

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов. В состав затрат проекта включаются предусмотренные в проекте и необходимые для его реализации текущие и единовременные затраты всех участников осуществления проекта, исчисленные без повторного счета одинаковых затрат одних участников в составе результатов других участников. Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые, прогнозные и расчетные цены.

При оценке эффективности проекта соизмерение разновременных показателей осуществляется путем приведения их к ценности в начальном периоде, так как одинаковые по величине затраты, осуществляемые в разное время, экономически неравнозначны. Значительная продолжительность жизненного цикла инноваций приводит к экономической неравноценности осуществляемых в разное время затрат и получаемых результатов.

Это противоречие устраняется с помощью так называемого метода приведенной стоимости, или дисконтирования, т. е. приведения затрат и результатов к одному моменту.

Проект, эффективный для одного предприятия, может оказаться неэффективным для другого в силу объективных и субъективных причин, таких, как:

- территориальная расположенность предприятия,

- уровень компетентности персонала не основным направления инновационного проекта,

- состояние основных фондов и т. п. технических и инновационных мероприятий.

В зависимости от учитываемых результатов и затрат различают следующие виды эффекта (табл.1):

Источник: www.evkova.org

Оценка эффективности проекта

Оценка эффективности проекта – это процесс анализа затрат ресурсов на реализацию проекта и полученных результатов, его соответствия поставленным целям и ожиданиям всех участников.

Определение эффективности проекта также позволяет оценить уровень его привлекательности для потенциальных участников и привлечения внешних инвестиций.

Задачи оценки эффективности проекта

Для обеспечения конкурентоспособности бизнеса в современных условиях необходимо выполнять постоянный мониторинг реализуемых проектов, а также производить оценку их эффективности. Процесс оценки предполагает решение следующего перечня основных задач:

- определение процента реализуемости, что означает выполнение проверки удовлетворения проекта всем требуемым параметрам и установленным ограничениям;

- установление целесообразности воплощения проекта, что предполагает рассмотрение и сопоставление совокупных результатов и понесенных затрат;

- изучение сравнительной результативности проекта, исследование и сопоставление его преимуществ в сравнении с аналогами и альтернативными идеями.

Методы оценки эффективности проекта

Процесс оценки эффективности конкретного проекта основывается на использовании комплекса определенных индикаторов, которые позволяют рассмотреть различные составляющие экономической, финансовой, социальной и других сфер проекта.

Для осуществления оценки используются различные методы, которые имеют единый принцип – главным результатом реализации любого проекта является получение организацией прибыли.

Учитывая это, в методики оценки включаются такие показатели, которые позволяют наиболее полно изучить проект и в итоге предоставить его развернутую картину всем заинтересованным лицам.

В практическом применении наибольшее распространение имеют такие группы методов оценки:

1. Статистические

Это достаточно простая в исполнении методика, позволяющая получить всю необходимую информацию, особенно на первых стадиях выполнения анализа. В эту группу входят следующие значения:

- Срок окупаемости инвестиционных вложений.

С помощью этого показателя определяется период, в течение которого компания сможет вернуть все вложенные инвестиционные средства за счет полученного в результате своей деятельности дохода. Основной смысл заключается в том, чтобы предоставить потенциальному инвестору информацию, в течение какого времени он сможет вернуть свои вложенные средства;

- Коэффициент эффективности инвестиционных вложений.

Оценка инвестиционных проектов: методы, критерии и риски

Для чего нужна оценка эффективности инвестиционного проекта и какие методы существуют для ее проведения? В реальной ситуации проблема инвестирования в тот или иной проект может быть весьма непростой. Исследования зарубежной практики принятия инвестиционных решений показывают, что в большинстве западных компаний применяют несколько методов инвестиционной оценки, и при этом нередко используют их не как немедленное руководство к действию, а как информацию для размышления.

Задачи оценки эффективности инвестиционного проекта

В понятие эффективности инвестиционного проекта обычно вкладывают степень его соответствия целям и интересам участников инвестирования. Для того чтобы определить эту степень и используется оценка, при этом проект может быть оценен сразу по двум показателям:

- его эффективность в целом — общественная (социально-экономическая) и коммерческая (финансовая);

- эффективность участия в проекте — оценка проводится для определения реализуемости проекта и заинтересованности в этом всех участников.

Сама оценка проекта базируется на нескольких основополагающих принципах:

- Рассмотрение и анализ проекта на всех этапах жизненного цикла — от предынвестиционного этапа до завершения проекта.

- Обоснованность прогнозов финансовых потоков для всего расчетного периода.

- Сопоставимость условий сравнения разных проектов для выбора оптимального решения.

- Максимальность и положительность эффекта от реализации проекта.

- Учет временного фактора.

- Учет будущих финансовых затрат и поступлений.

- Учет наиболее существенных последствий от реализации проекта.

- Учет интересов всех участников проекта.

- Оценка влияния инфляции.

- Оценка влияния рисков реализации.

Целью оценки инвестиционных проектов является исчерпывающий ответ на три основных вопроса:

- какова рентабельность инвестиции;

- каковы сроки окупаемости проекта;

- каковы риски проекта.

Грамотно проведенная инвестиционная оценка проекта позволяет:

- оценить реальную потребность в инвестировании и наличие необходимых для этого условий;

- выбрать оптимальные инвестиционные решения;

- выявить факторы, способные оказать влияние на фактические итоги инвестирования и скорректировать их действие;

- оценить приемлемые параметры риска и доходности;

- разработать мероприятия по постинвестиционному мониторингу.

К сведению

Для оценки инвестиционной привлекательности проектов, претендующих на получение господдержки, разработана Методика расчета показателей и применения критериев эффективности региональных инвестиционных проектов, утвержденная приказом Минрегиона РФ от 30 октября 2009 года № 493.

Оценка инвестиционной привлекательности проекта необходима компании в следующих случаях:

- При поиске инвесторов.

- При выборе наиболее эффективных условий кредитования или инвестирования.

- При выборе условий страхования рисков.

Чаще всего наиболее заинтересованным в проведении инвестиционной оценки лицом является сам инвестор.

Выбор одного конкретного инвестиционного проекта в некоторых случаях может себя не окупить. Нередко возникают ситуации, в которых решение о выборе должно приниматься в условиях, когда на рассмотрении имеется несколько проектов. В этом случае оценка применяется:

- для определения эффективности независимых инвестиционных проектов, когда решение о принятии или отклонении одного не влияет на решение о принятии другого;

- для определения эффективности альтернативных или взаимоисключающих друг друга проектов (сравнительная эффективность), когда принятие одного из них автоматически исключает принятие другого.

Существуют методы, которые позволяют делать выводы, расчеты и разработки не только по возможным сценариям развития одного проекта, но и выбирать оптимальный их набор из множества вероятных проектов.

Этапы процедуры

Оценка эффективности инвестиционного проекта состоит из нескольких этапов:

Определение целей и назначения инвестиционного проекта

В общем случае цель инвестиционного проекта заключается в определении общих инвестиционных и производственных издержек, определении привлекательности проекта с точки зрения инвесторов, выявлении финансовой состоятельности компании, оценке риска инвестиций и обосновании целесообразности участия в проекте инвесторов и партнеров.

Анализ издержек

Этот этап состоит из двух групп мероприятий, направленных на анализ как инвестиционных издержек, так и издержек производства, включая их расчет и составление смет, распределение финансирования по стадиям проекта и сравнительный анализ рентабельности.

Оценка эффективности инвестиций

В первой части этапа проводится расчет показателей эффективности проекта в целом, а во второй — анализ эффективности участия в проекте, включающий определение состава участников и выбор схемы финансирования проекта. Первая часть оценки может отражать социальные последствия реализации проекта, а также его финансовые последствия для федерального и регионального бюджетов, в том случае, если они задействованы.

Формирование стратегии финансирования

Подразделяется на несколько подэтапов, включая выявление источников финансирования, состава потенциальных инвесторов, условий их привлечения, обоснование выбора схемы инвестирования, выявление последствий его реализации, расчет сводного потока денег для финансирования всех затрат по проекту.

Результаты оценки инвестиционного проекта отражаются в бизнес-плане.

Показатели оценки эффективности инвестиционного проекта и методы их расчета

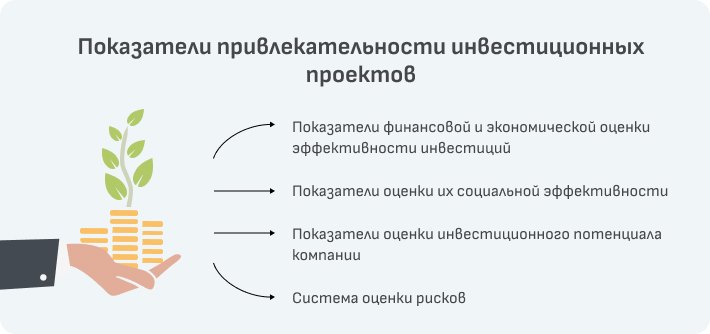

Оценка эффективности инвестиций дается в форме заключения на основе анализа показателей эффективности. На практике существует несколько методов оценки привлекательности инвестиционных проектов, а значит, и несколько основных показателей, представляющих собой некий набор индикаторов. В этот набор входят показатели финансовой и экономической оценки эффективности инвестиций, показатели оценки их социальной эффективности, показатели оценки инвестиционного потенциала компании и система оценки рисков. Каждый метод в основе имеет один и тот же принцип — в результате реализации проекта компания должна получить прибыль, при этом различные показатели дают возможность охарактеризовать инвестиционный проект со всех сторон и отвечают интересам различных групп лиц, участвующих в инвестиции.

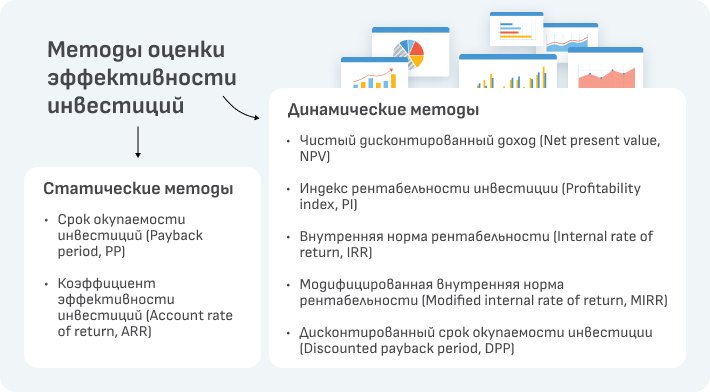

На практике обычно применяется две группы методов оценки, с помощью которых и определяются перечисленные показатели.

Статические методы оценки

Другое их название — простые или традиционные. В их основе лежит «Типовая методика определения экономической эффективности капитальных вложений», разработанная еще в советское время. Она не потеряла своей актуальности и сегодня, поскольку методы очень просты в исполнении и при этом дают возможность получить наглядную картину эффективности инвестиции, особенно на первом этапе оценочных работ.

- Срок окупаемости инвестиций (Payback period, PP).

Это период, за который вновь построенное или модернизированное предприятие способно возместить вложенные в него инвестиции за счет прибыли, получаемой от его хозяйственной деятельности, или то время, которое необходимо, чтобы доходы от эксплуатации стали равны первоначальным инвестициям. Экономический смыл показателя заключается в определении срока, за который инвестор сможет вернуть вложенный капитал. Срок окупаемости рассчитывается, по формуле, при этом необходимо знание таких показателей, как величина первоначальных инвестиций и ежегодные или ежемесячные поступления, являющиеся результатом реализации проекта. При расчетах по этому методу оперируют только статическими данными и недисконтированными суммами без учета инфляции, налоговой нагрузки, амортизационных отчислений. - Коэффициент эффективности инвестиций (Account rate of return, ARR).

В планово-централизованной экономике по всем отраслям промышленности были утверждены нормативные коэффициенты капитальных вложений. В условиях рынка за него обычно принимают процентную ставку за долгосрочный банковский кредит. Инвестор, вкладывая свои деньги, рассчитывает получить прибыль на один рубль инвестиций не меньше, чем составляет такая процентная ставка. Рассчитать ARR можно несколькими способами: - путем деления среднегодовой прибыли на среднюю величину инвестиций (в процентах);

- путем деления среднегодовой прибыли на среднюю величину инвестиций с учетом остаточной или ликвидационной их стоимости.

Статические методы инвестиционной оценки не лишены и недостатков. Главный из них в том, что они не учитывают фактор времени, а для расчетов берутся несопоставимые величины — сумма инвестиции в текущей стоимости и прибыль в будущей стоимости. Это существенно искажает результаты расчетов, завышая сроки окупаемости и занижая коэффициент эффективности.

Динамические методы

Эта группа методов отличается сложностью и необходимостью учитывать большое количество разных аспектов. Обычно их используют для оценки инвестиционных проектов большой длительности, требующих дополнительных вложений по ходу их реализации.

При использовании динамических методов важной составляющей является поиск ставок дисконтирования, которые позволяют привести доходы и расходы к значениям, приближенным к реальным. Дисконтирование — это процесс пересчета будущей стоимости денежного потока в текущую. При выборе ставки дисконтирования нужно учитывать инфляцию, стоимость всех источников средств для инвестиций и возможные показатели рисков.

- Чистый дисконтированный доход (Net present value, NPV).

Этот показатель отражает непосредственное увеличение капитала компании, поэтому для акционеров он является наиболее значимым. Положительное значение NPV является критерием принятия инвестиционного проекта. В том случае, если необходимо сделать выбор из нескольких проектов, предпочтение отдается проекту с большей величиной NPV. Величина чистого дисконтированного дохода рассчитывается как разность дисконтированных денежных потоков расходов и доходов, производимых в процессе реализации проекта за расчетный период. Для расчета необходимо знать величину первоначальных инвестиций, денежный поток от реализации инвестиций в определенный момент времени, шаг расчета (месяц, квартал, год) и ставку дисконтирования. Отрицательное значение NPV говорит о нецелесообразности принятия решения об инвестировании. - Индекс рентабельности инвестиции (Profitability index, PI).

Под этим показателем понимают отношение текущей стоимости денежного притока к чистой текущей стоимости денежного оттока с учетом первоначальных инвестиций. В расчетной формуле используются такие значения, как инвестиции предприятий, денежный поток предприятия в момент времени, ставка дисконтирования и сальдо накопленного потока. Если при расчете значение PI больше единицы, то проект следует принять, если меньше — отвергнуть. Критерий имеет значение при выборе проекта из нескольких с одинаковыми показателями NPV, но с разными объемами требуемых вложений. - Внутренняя норма рентабельности (Internal rate of return, IRR),

или внутренняя норма прибыли инвестиций — это значение ставки дисконтирования, при котором NPV проекта равен нулю. Расчет этого коэффициента необходим для того, чтобы определить максимально допустимый уровень расходов по проекту. Например, если проект финансируется за счет кредита от коммерческого банка, то IRR показывает верхнюю границу уровня банковской процентной ставки, превышение которой делает инвестиционный проект убыточным. - Модифицированная внутренняя норма рентабельности (Modified internal rate of return, MIRR)

позволяет устранить недостаток внутренней нормы рентабельности, который может возникнуть в случае неоднократного оттока денежных средств, например, при долгосрочном строительстве объекта недвижимости. Реинвестирование в этом случае проводится по безрисковой ставке, величина которой может быть определена на основе анализа рынка. - Дисконтированный срок окупаемости инвестиции (Discounted payback period, DPP)

не имеет недостатков статического метода расчета срока окупаемости, поскольку учитывает стоимость денег во времени. В случае дисконтирования срок окупаемости увеличивается и проект, приемлемый по критерию PP, может быть неприемлемым по DPP. Определение периода окупаемости носит вспомогательный характер относительно внутренней формы рентабельности или чистой текущей стоимости.

На практике нередко случается, что из-за отсутствия достаточного опыта внутренние специалисты теряются в выборе методик и программного обеспечения для расчета эффективности инвестиционного проекта, неправильно выбирают набор показателей, приоритеты и сами объекты оценки. В результате выводы не всегда учитывают интересы всех участников проекта и порой субъективны. В некоторых случаях для объективной картины может потребоваться дополнительный расчет аналогичных показателей с привлечением независимых экспертов.

Где можно заказать услугу оценки инвестиционного проекта

В ситуациях, когда предприятие теряет позиции на рынке, а прибыль сокращается, происходят изменения в составе акционеров, предстоит приватизация и прочие судьбоносные события, необходимо найти возможности для реализации потенциала фирмы. Кроме того, высшему руководству компании следует сформулировать новые идеи, благодаря которым она сможет не только продолжить устойчивое развитие, но и конкурировать с другими участниками рынка. Обычно за всем этим стоит или этому сопутствует реализация инвестиционных проектов, которые требуют объективной и беспристрастной оценки активов.