Крупные организации заботятся о благосостоянии своих сотрудников. Кадровая политика таких предприятий направлена на пенсионное обеспечение трудящихся граждан, достигших пенсионного возраста.

Поэтому все чаще крупнейшие компании внедряют в кадровую политику специальную корпоративную программу, позволяющую определенным работникам, достигшим пенсионного возраста, получать пенсионные накопления. Формирование корпоративной программы по выплате пенсий происходит с обязательным участием негосударственных пенсионных фондов.

Какие предприятия предлагают КПП

Формирование корпоративной пенсионной программы (далее КПП) подразумевает собой тщательно разработанный план с учетом политики конкретной компании, региональных особенностей и иных аспектов. Формированием КПП занимается либо сам руководитель компании, либо ответственные лица.

Формирование КПП происходит с участием негосударственного пенсионного фонда (далее НПФ). Совместно с НПФ разрабатывается схема КПП, которая может быть трех видов: солидарная (отчисления производит только организация), индивидуальная (сами сотрудники по своему усмотрению вносят денежные средства на накопительный счет), паритетная (предполагается, что отчисления будут производить в одинаковом соотношении сотрудники и руководитель организации).

Корпоративная пенсионная программа: что это такое и как работает?

Важно! Величина корпоративной пенсии не влияет на общую государственную пенсию.

В настоящее время в России существует много корпораций, практикующих КПП. Наиболее известные из них:

- Сбербанк;

- Транснефть;

- РЖД;

- Газпром;

- Роснефть;

- НПФ «Эволюция».

Сбербанк

ПАО Сбербанк занимается не только разработкой индивидуальных программ, но и предлагает формирование КПП на выгодных условиях. Целью КПП является стимулирование сотрудников на долгую и безукоризненную работу на предприятии.

Сбербанк предлагает пять программ по формированию корпоративных пенсий:

- «Большой старт». Участниками данной программы могут быть все работники предприятия, отработавшие в организации не менее двух лет. Минимальная величина ежемесячного взноса составляет 700 рублей. Подразумевается, что взносы должны поступать на протяжении пяти лет. Величина первой выплаты составить 40% от общих накоплений.

- «Ваше будущее». Участниками программы «Ваше будущее» могут стать все сотрудники предприятия по усмотрению руководителя. Выплата первой пенсии возможно только в том случае, если размер взносов по каждому участнику программы будет не менее 5 миллионов рублей.

- «Паритет». Участвовать могут все работники компании, отработавшие не менее трех лет. Руководитель самолично решает какой процент взносов будет вносить организации, а какой сотрудники. Взносы должны поступать на регулярной основе.

- «Наше наследие». Участниками данной программы могут быть только сотрудники, достигшие пенсионного возраста. Организация сама решает периодичность и величину пенсионной доплаты, а также определяет круг участников среди пенсионеров. На получение дополнительного жалованья можно рассчитывать только в случае внесения ежемесячных взносов не менее 700 рублей на протяжении пяти лет.

- «Я наставник». Эта программа предназначена лишь для избранных работников, проявивших себя с положительной стороны и обладающих профессиональным опытом. Организация сама определяет кто будет входит в число участников, сколько будет составлять размер взносов, какова будет их периодичность.

Все сотрудники, участвующие в накоплении корпоративных пенсий, вправе отслеживать информацию по своим счетам.

Транснефть

По мнению экспертов ПАО Транснефть чуть ли не самая надежная организация, предлагающая программы по формированию корпоративного пенсионного обеспечения сотрудников. При этом Транснефть выплачивает денежные средства не только по старости, но и по иным причинам (инвалидности, потере кормильца).

Существует десять пенсионных схем, которыми предлагает воспользоваться руководство Транснефти. Между собой схемы отличаются порядком, размеров и периодичностью взносов и выплат. Для наглядности опишем несколько схем.

- Схема 1. Вкладчиками выступают как работодатель, так и сотрудники предприятия. Руководитель организации сам выбирает критерии, под которые будут подпадать участники программы, а также определяется с величиной и периодичностью выплат. Положенные выплаты будут производиться ограниченное количество времени.

- Схема 2. Участники данной схемы смогут получать пенсионные выплаты пожизненно. Условия получения те же, что и в предыдущей схеме.

- Схема 3. Солидарная схема с установленной величиной взносов предполагает, что взносы будут выплачиваться только организацией. Какова будет периодичность взносов решает сам руководитель.

РЖД

Негосударственным пенсионным обеспечением сотрудников ОАО РЖД занимается НПФ «Благосостояние». Корпоративные пенсионные выплаты начисляются пенсионерам, проработавшим в РЖД и осуществляющим регулярные взносы не менее пяти лет.

«Благосостояние» разработало несколько вариантов выплаты пенсий:

- срочная – вкладчик самостоятельно решает, в течение какого времени будет выплачиваться доплата к основной пенсии;

- пожизненная – самый востребованный вариант у работников;

- поэтапная (какое-то время выплачивается срочная пенсия, а потом исходя из остатка накоплений на счету – пожизненная).

Корпоративная пенсия может назначаться в случаях наступления старости или с приобретением инвалидности I или II группы.

Справка! При расторжении трудового договора с ОАО «РЖД» сотрудник (участник КПП) сможет вернуть только собственно вложенные на счет деньги. Средства, зачисленные на счет работодателем, вывести не удастся.

Газпром

Корпорация «Газпром» является крупнейшей в России. Для накоплений корпоративных пенсионных отчислений в 1994 году был основан НПФ «Газфонд», который обслуживает не только сотрудников «Газпрома», но сотрудничает и с другими крупными компаниями.

Участниками корпоративных выплат могут стать трудящиеся граждане, имеющие стаж работы в корпорации не менее пятнадцати лет и достигшие пенсионного возраста либо оформившие инвалидность I или II группы.

В корпорации «Газпром» действуют только две основные схемы:

- Солидарная. Отчисления производят предприятие и сотрудники. Выдача пенсий производятся ежемесячно на протяжении всей оставшейся жизни.

- Именная. Основные отчисления производит организация, но и работники могут вносить дополнительные суммы, которые хранятся на именном счету. Дополнительные выплаты производятся на протяжении десяти лет. Также возможно наследование оставшийся суммы накоплений в случае смерти пенсионера (участника КПП).

Средняя величина дополнительной выплаты составляет 10 – 40% от заработной платы. На величину будущей негосударственной пенсии влияют стаж работника, замещаемая должность, размер зарплаты, наличие наград и другие факторы.

Роснефть

ПАО Роснефть реализует свою корпоративную пенсионную программу и руководствуется основными принципами при формировании КПП. Корпоративная пенсия формируется за счет регулярных взносов организации и сотрудников (участников КПП).

Размер корпоративных пенсионных выплат зависит от стажа сотрудника, замещаемой должности, величины заработной платы, а также от коэффициентов участия.

Участниками КПП могут стать работники ПАО «Роснефть», проработавшие не менее пяти лет в организации (если были приняты на работу до октября 2016 года) или не менее десяти лет (вступившие в должность с октября 2016 года).

Основанием получения корпоративного жалованья является достижение пенсионного возраста либо наступление обстоятельств, способствующих получению пенсии.

Выплата пенсий может быть:

НПФ Эволюция

НПФ «Эволюция» был создан и начал функционировать с октября 2014 года. НПФ «Эволюция» занимается разработкой и формированием как индивидуальных, так и корпоративных пенсионных планов.

На данный момент с НПФ «Эволюция» сотрудничают более четырехсот организаций.

Величина будущей негосударственной пенсии зависит от ряда показателей:

- общего стажа работника в организации, выступающей вкладчиком и сотрудничающей с НПФ «Эволюция»;

- занимаемой должности;

- размера заработной платы;

- особых коэффициентов.

НПФ «Эволюция» предусматривает срочное и пожизненное получение пенсий. Основанием для получения дополнительных выплат является достижение пенсионного возраста работником либо оформление инвалидности.

Внимание! Фонд «Эволюция» вполне лояльно относится к своим клиентам, предлагая им выгодные условия. Периодичность и величину вкладов определяет работодатель. Вклады вносятся сообща как предприятием, так и работниками. Периодически происходит индексация размера пенсионных выплат.

Заключение

Топовые корпорации предлагают своим подчиненным стать участниками корпоративной пенсионной программы. Основной целью разработки подобных программ служит повышенное стимулирование и дополнительная мотивация специалистов. Именно поэтому такие крупнейшие корпорации, как Сбербанк, Роснефть, РЖД, Газпром, используют КПП. Формирование программ происходит сообща с НПФ.

Главы предприятий разрабатывают пенсионные схемы, которые будут выгодны сотрудникам. Размер будущих выплат зависит от многих факторов (стаж, размер зарплаты, должность, награды и отличия).

Может быть полезно:

- Что такое страховая пенсия по старости

- Кто имеет право на получение социальной пенсии по старости в России

- Можно ли удерживать алименты с пенсии по старости

- Разбираем понятие: государственная пенсия по старости

- Дополнительная прибавка к пенсии пожилым людям после 80 лет

- В чем причины отказа в назначении пенсии по старости

Источник: pravokabinet.com

Пенсионное страхование в НПФ Сбербанка

Пенсионное страхование – вопрос, касающийся всех граждан России, но о котором довольно мало людей задумываются. Еще в 1990 году функция отчисления взносов в Пенсионный фонд России (ПФР) была передана предприятиям, которые рассчитывают и перечисляют их самостоятельно до фактической выплаты заработной платы. Отлаженный механизм практически не затрагивает самого работника, и люди автоматически перекладывают заботу о своем будущем в руки государства и своих работодателей, не учитывая, что есть и другие варианты пенсионного страхования. Всего через год после создания ПФР, в 1992 году, Указом Президента №1077, юр. лицам было дано право создавать негосударственные пенсионные фонды (НПФ), чем и воспользовался самый крупный и авторитетный банк – ОАО «Сбербанк России».

Несколько страниц истории НПФ Сбербанк

НПФ Сбербанк был создан 17 марта 1995 г. и предоставляет услуги гражданам и юр. лицам. Он довольно быстро стал ведущим представителем этого рынка, что неудивительно, так как функционирует он через отделения банка, которых по всей территории РФ более 8 тысяч. Практически в любом из них можно заключить договор пенсионного страхования. Сейчас набирает популярность оформление договоров через онлайн сервисы.

НПФ обслуживает более 8,3 млн. граждан и входит в Национальную ассоциацию. Его активы оцениваются в сумму более 450 миллиардов рублей.

НПФ Сбербанка – исключительно надежный фонд, что ежегодно подтверждается авторитетными рейтинговыми агентствами – «Эксперт РА» и «Национальным рейтинговым агентством». Первое присвоило фонду рейтинг «ruAAA» – исключительно высокий уровень надежности, второе – рейтинг «ААА» — Максимальная надежность.

За свою работу фонд получил множество наград, в том числе «Марка №1» и «Компания года», полный перечень которых можно посмотреть на сайте. Четыре года назад НПФ Сбербанк был преобразован в АО «Негосударственный Пенсионный Фонд Сбербанка» с сохранением прав и обязанностей.

Услуги негосударственного пенсионного фонда Сбербанка в 2019 году

НПФ Сбербанка оказывает следующие услуги физическим лицам:

- обязательное пенсионное страхование (ОПС);

- индивидуальные планы.

Для юридических лиц предусмотрены корпоративные программы.

Для физических лиц

ОПС – система начисления пенсий, действующая в РФ с 2002 года.

Любому гражданину РФ, который официально работал хотя бы один день в жизни, присваивается СНИЛС – страховой номер индивидуального лицевого счета.

Работодатель после начисления заработной платы ежемесячно уплачивает в ПФР страховые взносы в размере 22% от фонда заработной платы его работников в ПФР и сдает персонифицированный учет по каждому из них. В результате на СНИЛС каждого работника сохраняются данные о стаже и страховых взносах каждого конкретного работника пофамильно. При наступлении пенсионного возраста на основе этой информации определяется размер его пенсии.

До 2014 года страховые взносы делились на две части:

- страховую – 16%;

- накопительную – 6%.

С 2014 года вся сумма в 22% относится к страховой пенсии.

По закону работник имеет право управлять сформированной накопительной частью: перевести ее в НПФ или оставить на счету ПФР.

Узнать размер накоплений можно на сайте в личном кабинете гражданина.

Если перевести средства в НПФ Сбербанк, фонд инвестирует эти деньги и по достижении клиентом 60 лет, помимо начисленной ему страховой пенсии, начнет перечислять ему накопительную.

Помимо ОПС, НПФ предлагает индивидуальные планы:

- универсальный;

- целевой.

Индивидуальные планы предполагают произвольную уплату взносов в суммах и по графику, удобным клиенту. Накопленные средства передаются в наследство, не подлежат разделу при разводе или взысканию третьими лицами.

Накопленные средства можно снять досрочно.

Условия накопления и возврата:

| Первый взнос | от 1500 руб. | от 2000 руб. |

| Последующие взносы | от 500 руб. | от 1000 руб. |

| Срок выплаты пенсии | от 5 лет | 15 лет |

| Досрочный возврат | ||

| До 2 лет | — | 80% взносов |

| Через 2 года | 100% взносов и 50% дохода от инвестиций | 98,5% взносов и 50% дохода от инвестиций |

| Через 5 лет | 100% взносов и 100% дохода от инвестиций | 98,5% взносов и 80% дохода от инвестиций |

При целевом плане 1,5% относится на формирование собственных средств НПФ, а также, если годовые взносы превышают сумму в 12000 рублей, размер итоговой пенсии рассчитывается с нормативной доходностью (процентная ставка в 2019 году – 3,5%).

От суммы перечисленных взносов НПФ производит возврат налогов в размере 13% на сумму менее 15 600 рублей в год. Единственный документ для оформления – паспорт. Накопительную пенсию НПФ формирует с учетом доходов от инвестиций, что существенно увеличивает итоговый размер выплат.

Доходность инвестиций НПФ за 2017 год составила 8,34%.

Для юридических лиц

НПФ Сбербанка активно работает и с юр. лицами, для которых разработаны следующие корпоративные программы.

ПАРИТЕТ

Задача – мотивировать нужных специалистов работать в компании как можно дольше, стимулировать их на накопление личных пенсионных средств.

Способ работы – работники по договору с НПФ платят взносы из своей зарплаты, компания делает паритетные отчисления.

Условия – соотношение взносов и сроки начала получения работником пенсий устанавливаются работодателем (обычно не ранее 3-х лет).

БОЛЬШОЙ СТАРТ

Задача – сделать социальный пакет популярнее, увеличить привлекательность компании для ее работников.

- Минимум выплачивается 700 рублей пенсии ежемесячно следующие 5 лет.

- Период начала пользования накоплениями устанавливается нанимателем, но не ранее 2-х лет.

- При необходимости первая пенсия может составлять до 40% накоплений, если остатка хватит на выплату минимальной суммы на оговоренный срок.

ВАШЕ БУДУЩЕЕ

Задача – стимулировать производительность, создать условия для сохранения ценных кадров.

- Работодатель устанавливает срок, после которого работник имеет право пользоваться пенсией, но не менее 1 года.

- Чтобы фонд начал выплачивать пенсии, сумма взносов на одного работника должна быть не менее 5 млн. рублей.

- Наниматель определяет размер накоплений, которыми может пользоваться работник, но не более 50% от всей суммы.

Я НАСТАВНИК (для специалистов редких профессий)

Задача – оптимизировать затраты, не сокращая численность.

- Наниматель определяет срок, после которого работник имеет право пользоваться пенсией.

- Для получения права на выплаты работник обязан подтвердить знания и навыки, полученные в ходе обучения.

- Суммы платежей и график их внесения, а также перечень участвующих работников устанавливает компания-наниматель.

НАШЕ НАСЛЕДИЕ (для персонала пенсионного возраста)

Задача – снизить затраты, сохранив кадры.

- Если суммы взноса достаточно, работник может получить пенсию через месяц после оформления программы.

- Наниматель определяет сумму взносов и список работников, принимающих участие в программе.

- Минимальная пенсионная выплата устанавливается в размере 700 рублей ежемесячно на протяжении 5 лет.

Корпоративные программы НПФ Сбербанка быстро набирают популярность. В 2019 году с ними работают 700 компаний, в них участвует 180 тысяч работников и более 11 тысяч человек получают корпоративные пенсии.

Как перевести накопительную часть пенсии в НПФ Сбербанка

Порядок действий прост:

- Посетить офис НПФ с паспортом и СНИЛС.

- Подписать договор об ОПС.

- Сделать заявление о смене ПФР на НПФ Сбербанк путем обращения в ПФР или заполнения заявления через Единый портал государственных и муниципальных услуг.

- С 1 по 31 декабря тщательно обдумать свое решение и, если оно изменилось и договор с НПФ решено расторгнуть, сделать уведомление об отказе в замене страховщика.

- Дождаться передачи накоплений в НПФ, который должен состояться до 31 марта следующего года.

Чтобы перейти в НПФ в следующем календарном году, заявление нужно подать до 1 декабря.

Если гражданин за один год заявил на смену страховщика несколько раз и не сделал уведомлений об отмене перед подачей каждого нового заявления, во всех неотмененных своевременно заявлениях ему будет отказано. Т.е. удовлетворен будет только первый запрос. Получить сведения обо всех поданных заявлениях и решениях по ним можно на портале Госуслуг.

Статус договора с НПФ Сбербанка легко уточнить в личном кабинете на сайте.

Также с 2019 года был введен механизм взаимодействия между фондами – на следующий день после подачи заявления ПФР информирует о нем все заинтересованные стороны через электронные системы.

Когда и как можно получить пенсионные накопления

- наступление пенсионного возраста и получение права на страховую пенсию по закону №400-ФЗ либо наличие причин для получения ее досрочно по статьям 30, 31, 32;

- достижение общеустановленного возраста без права на пенсию из-за невыработки страхового стажа и/или величины пенсионного коэффициента.

В первом случае пенсионные выплаты могут производиться частями или единовременно, во втором – только единовременно. Чтобы их получить, нужно собрать пакет документов и подать заявление в отделение Сбербанка или офис НПФ.

Заполненные документы можно отправить по почте, но при этом нужно нотариально удостоверить подлинность подписи гражданина и копий всех документов.

Онлайн сервисы и личный кабинет

При регистрации нужно указать:

- фамилию, имя, отчество;

- номер мобильного телефона;

- дату рождения;

- номер паспорта;

- электронный почтовый адрес;

- СНИЛС;

- будущий пароль от личного кабинета.

После заполнения всей информации на электронную почту придет письмо, запрашивающее подтверждение регистрации, в котором указана ссылка. После перехода по ней и подтверждения завершения регистрации, клиент может войти в личный кабинет, указав свой логин и пароль.

- предоставляет клиенту информацию о его накопленных средствах;

- служит сервисом для подачи онлайн заявлений;

- помогает отслеживать статус договоров и других документов;

- проводит электронные взносы;

- дает возможность настроить онлайн сервис «Автоплатеж»;

- позволяет клиенту получить доступ к истории пенсионных взносов и выплат.

Онлайн сервис «Автоплатеж» – эффективный способ упростить внесение взносов. При его настройке нужно указать сумму взносов и периодичность их перечисления с банковской карты. В дальнейшем клиенту не потребуется самостоятельно делать перечисления, списания будут проходить автоматически в заданные сроки вплоть до отключения клиентом сервиса или истечения срока действия карты. НПФ не берет никаких комиссий за эти перечисления.

Для настройки сервиса «Автоплатеж» клиенту нужно сделать первый взнос на сайте НПФ Сбербанка.

НПФ Сбербанка дает гражданам РФ возможность не только эффективнее использовать государственные пенсионные накопления, но и создать собственную «финансовую подушку безопасности». Делать пенсионные накопления с этим фондом надежно и легко, а главное эффективно, что доказано высокой доходностью его инвестиций.

Источник: finansy.guru

Корпоративные пенсионные программы

Корпоративные пенсионные программы могут дополнить социальный пакет сотрудников компании и стать долгосрочным инструментом мотивации Вашего персонала.

Корпоративные пенсионные программы —

действенный инструмент решения задач бизнеса.

Создание сильной команды

Привлечение и удержание квалифицированных сотрудников, укрепление корпоративного духа и развитие социального партнерства работодателя и работника.

Налоговые льготы

Отсутствие расходов по уплате налога на добавленную стоимость, освобождение от уплаты страховых взносов, уменьшение налоговой базы по налогу на прибыль и налогу на доходы физических лиц.

Гибкое управление программой

Уплата взносов производится с периодичностью, определяемой условием пенсионного договора, существует возможность изменения размеров взносов и состава участников. Повышение трудовой дисциплины и производительности труда.

Источник: gazfond-pn.ru

Негосударственный пенсионный фонд Сбербанка

В 2015 году стартовала новая пенсионная реформа, одобренная президентом, которая повлекла за собой серьезные изменения в накопительной части пенсии. Для того чтобы достойно встретить старость, гражданам просто необходимо помимо обязательных отчислений в Государственный ПФ делать дополнительные взносы и в негосударственные фонды, чтобы увеличить будущую пенсию. Одним из многих НПФ является фонд Сбербанка. О том какие программы он предлагает, и как подать заявку на открытие накопительного счета, читайте в нашей статье.

- Подробнее о НПФ Сбербанка

- Надежность фонда

- Пенсионные планы

- Обязательно пенсионное страхование в НПФ Сбербанка?

- Как оставить заявку на корпоративную пенсионную программу?

- Где оформить ОПС?

- Требования к организации

- Корпоративные программы НПФ Сбербанк

- Управление корпоративной программой

- Преимущества и недостатки НПФ Сбербанка

- Как проверить свои накопления?

- Как расторгнуть договор с НПФ Сбербанк?

Подробнее о НПФ Сбербанка

Крупнейшим негосударственным ПФ России за последние года стал негосударственный пенсионный фонд Сбербанка. Свою деятельность он ведет с 1995 года. Его единоличным учредителем является сам Сберегательный банк. За это время его клиентами стало более 7,6 млн. граждан, которые доверяя Сбербанку, предпочитают хранить свои накопительные вклады в его дочернем предприятии. Благодаря стабильности работы финансового учреждения, пенсионный фонд может предложить своим клиентам несколько программ накопления, которые в будущем помогут создать для каждого достойное пенсионное обеспечение.

Для удобства клиентов НПФ предусматривает как личное общение с клиентами посредством широкой филиальной сети, которая составляет более 8,5 тысяч отделений, так и удаленное обслуживание, через персонально созданный онлайн-кабинет.

Помимо негосударственного страхования, Сбербанк предлагает программу и обязательного государственного страхования. Таким образом, клиенту не нужно обслуживаться в разных организациях, можно довериться своему проверенному и надежному банку.

Программа накопления действует по следующему принципу: клиент вносит ежемесячные отчисления, банк их аккумулирует и использует в собственных целях для последующего преумножения. После наступления страхового случая (клиент официально выходит на пенсию), НПФ Сбербанка предлагает ему два варианта возврата накопленных средств:

- полное единовременное — вся накопленная сумма, вместе с процентами передается клиенту одним платежом;

- назначается как ежемесячная доплата к основной пенсии.

Надежность фонда

Надежность НПФ Сбербанка является исключительной и подтверждением тому ежегодное признание рейтинговым агентством «Эксперт РА» высокого уровня стабильности фонда и присуждение наивысшей оценки надежности ААА. Отдельно нужно отметить, что за 2016-2017 года доходность производимых отчислений в НПФ Сбербанка составила 9,04%, что помогает повысить лояльность клиентов к этому фонду.

Благодаря постоянным инвестициям в надежные проекты и ценные бумаги, у фонда стабильно растет доходность, а вместе с ней и повышается репутация организации. Так, по средним показателям прирост накоплений НПФ составляет 20 тыс. млн. рублей. Что очередной раз подтверждает уровень доверия клиентов Сбербанка.

Пенсионные планы

Пенсионный план — это индивидуальное соглашение, подписываемое между страховой и клиентом. Его целью является открытие страхового счета, куда будет ежемесячно зачисляется определенная сумма, из которой в дальнейшем будет сформировано будущую прибавку к основной пенсии.

Основная причина, по которой людям необходимо прибегать к подобным действиям — низкий уровень пенсионных выплат. Для тех кто не хочет в старости выживать на минимальную пенсию, нужно заблаговременно побеспокоиться о размере собственной прибавке к ежемесячному пособию. Наиболее заинтересованными в подобных программа страхования должны быть те, кто получает зарплату в конверте. Таким образом, заработать на старость не получится.

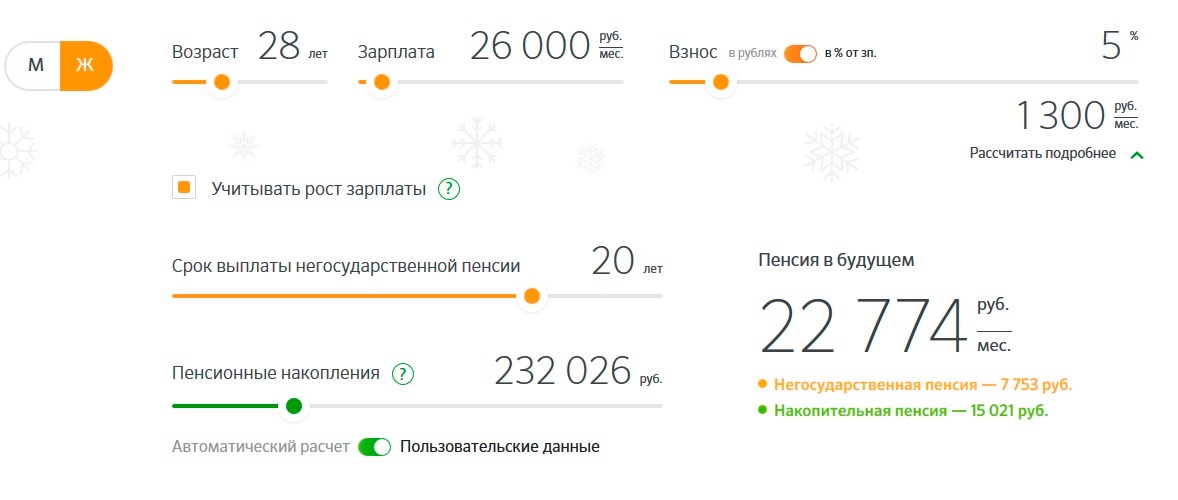

Рассчитать пенсионный план можно по простой программе с выбором критериев исчисления: пол и возраст, доход и желаемая сумма отчислений. Программа сама рассчитает сколько вы сможете накопить для себя дополнительных средств.

Рис.1. Расчет будущей пенсионной выплаты с учетом дополнительных отчислений в НПФ Сбербанка

Обязательно пенсионное страхование в НПФ Сбербанка?

Для того чтобы выбрать куда инвестировать собственные финансы, гражданам предложено более 50 негосударственных страховых фондов. Одним из лидеров этой отрасли является именно НПФ Сбербанка. И ведь это не удивительно, практически 60% населения выбирает услуги Сбербанка, а соответственно у них повышается и уровень доверия к НПФ Сбербанка.

А вот где оформит вклад — это сугубо дело каждого. Только сам вкладчик вправе решать, кто может распоряжаться его деньгами, и кому можно доверить свои накопления чтобы не прогореть в будущем. Однако, стоит заметить, что НПФ Сбербанка создан на базе крупнейшего банка, имеющего государственную поддержку. Следовательно, можно полностью на него положиться, и не бояться о сохранности собственных средств.

Как оставить заявку на корпоративную пенсионную программу?

Новый вид стимулирования наемных работников — открытие для них корпоративной пенсионной программы, которая должна побудить их более качественно выполнять свою работу, а взамен получить дополнительные отчисления на свою будущую пенсию. В итоге выигрывают все: работодатель получает наилучший результат выполнения поставленных задач, а сотрудники за свои заслуги награждаются дополнительными взносами в НПФ. Для того чтобы стать участником корпоративной программы необходимо:

- оставить запрос на подключения к КПП (заявку подает компания);

- фонд проведет презентацию собственного корпоративного предложения;

- принимается решение об условиях для сотрудников, выполнив которые они могут получать дополнительные отчисления;

- предприятием подготавливаются документы для НПФ, а оно, в свою очередь, составляет соответствующее соглашение;

- после подписания договора открываются индивидуальные либо солидарные счета для зачисления средств;

- предприятие начинает производить отчисления согласно установленному графику и в оговоренном объеме.

Где оформить ОПС?

На сегодняшний день существует несколько организаций занимающихся сбором и формированием ваших будущих пенсионных накоплений. Для того чтобы узнать где открыт ваш счет, достаточно обратиться в Сбербанк и сделать официальный запрос о состоянии вашего пенсионного счета в ПФР или запросить подобную выписку у своего работодателя. Одним из крупнейших представителей ОПС является Сбербанк, так как обслуживает более 70% населения.

Обязательное пенсионное страхование можно оформить как в уполномоченном офисе НПФ Сбербанка, так и в отделениях самого Сберегательного банка. Для этого клиенту необходимо предоставить сотруднику свой паспорт и СНИЛС.

Неудивительно, что большинство клиентов, имеющих там основные накопительные вклады желают продолжать сотрудничество и аккумулировать свои финансы в одном учреждении. Они охотно принимают предложение НПФ Сбербанка, для открытия дополнительной накопительной программы.

Требования к организации

Для подключения предприятия к КПП, стоит соответствовать определенным требования НПФ Сбербанка.

- предприятие должно вести свою деятельность не менее 1 года;

- форма собственности не имеет значения: в программе могут принять участие как малые предприниматели, так и ОАО и ЗАО.

- непосредственно руководителями разрабатываются условия, при выполнении которых сотрудники могут претендовать на выплаты;

- компания должна своевременно осуществлять одобренные отчисления.

Корпоративные программы НПФ Сбербанк

Для удобства сотрудничества между компаниями и НПФ Сбербанка, предусматривается несколько КПП, позволяющих предприятию выбрать для себя максимально комфортные условия осуществления отчислений. Среди программ представлены:

- Паритет (мотивация для сотрудников) — предполагает участие в формировании накопительной части пенсии как предприятия так и самого сотрудника. Такой вид КПП является эффективным способом мотивации сотрудников на продолжительную трудовую деятельности для создания себе достойного пенсионного капитала. Работа программы регулируется соответствующим договором между компанией и фондом, где прописываются условия для сотрудников, при выполнении которых работодатель производит установленные отчисления. Если сотрудник не справился с поставленными задачами, средства остаются в программе. Важный момент: распоряжаться накопленными средствами сотрудник сможет не ранее, чем через 3 года после подписания соглашения, и будет вносить сумму, одобренную работодателем.

- Большой Старт (лояльность сотрудников) — программа может быть оформлена для всех сотрудников и призвана поднять их лояльность и повысить привлекательность наличия соц. пакета. При этом сотрудники получают право распоряжаться своими накоплениями не ранее чем через 2 года после подписания соглашения. Согласно программе, минимальная сумма отчисления должна составлять 700 рублей и выплачиваться на протяжении минимум 5 лет.

- Ваше будущее (способ повысить трудовую эффективность) — это программа страхования, призванная мотивировать работников на продолжительную работу на предприятии с максимальной производительностью и эффективностью собственного труда. Так как программа рассчитана на длительный период, то минимальная сумма накопления для каждого сотрудника должна достигнуть отметки в 5 млн. рублей, для того чтобы были назначены первые выплаты. При этом распоряжаться собственным капиталом можно не ранее чем через год (срок устанавливается работодателем).

Управление корпоративной программой

Благодаря полному контролю компанией за ранее сформированными накопительными счетами, управлять производственным процессом становиться не только легко, но и эффективно. Стимулируя сотрудников к выполнению поставленных задач, работодатель гарантирует лояльное отношение и со своей стороны. Так, при эффективной управленческой деятельности повышается рентабельность предприятия, устанавливаются максимально комфортные и продуктивные условия работы. Снижается уровень текучести кадров, и появляется возможность привлечения компетентных сотрудников на вакантные места. Если по каким-то причинам сотрудник не справляется со своими обязанностями, работодатель не несет ненужных затрат, программа попросту приостанавливается до нормализации трудового процесса или до привлечения нового сотрудника, способного более качественно выполнять поставленные цели.

Преимущества и недостатки НПФ Сбербанка

Как и у любой организации НПФ Сбербанка имеет значительные преимущества, но и в то же время не лишен определенных недостатков. Среди важных достоинств стоит отметить:

- надежность и репутацию НПФ Сбербанка;

- минимальный пакет документов для составления соглашения на открытие накопительного счета;

- упрощенная система подписания соглашения: клиенту понадобится всего несколько минут, чтобы оформить надлежащий договор;

- для контроля за собственными накоплениями в распоряжение клиента предоставляется личный кабинет, созданный на базе официального сайта компании. Но не будем забывать и про недостатки:

- выплата накопительной части пенсии начинается с момента одобрения их организацией, а как показывают гневные отзывы, эта процедура может затягиваться до полугода, и за пропущенный срок деньги не возмещаются;

- при желании перевести накопленную сумму в другой фонд клиент теряет установленный процент сбережений в счет комиссий;

- в личном кабинете информация о производимых начислениях может подаваться с задержкой;

- из-за неправильно выбранного направления инвестирования, клиенты могут не получить желаемого дохода от своих вложений.

Как проверить свои накопления?

НПФ Сбербанка ведет прозрачную политику собственной инвестиционной деятельности, и поэтому гарантирует каждому клиенту возможность контроля за своими накоплениями. Фонд предлагает вкладчикам 3 способа для проверки собственных счетов:

- Оформление услуги ежегодного оповещения посредством письменного извещения, отправленного по адресу клиента. В нем будет предоставлено выписку по счету, сумму накопительных отчислений и размер образовавшейся страховой части.

- Путем обращения в ПФР, где после предоставления паспорта и СНИЛС клиенту выдадут официальную бумагу со всеми необходимыми сведеньями о состоянии счета.

- В личном кабинете можно просмотреть всю подробную информацию обо всех движениях на накопительном счету.

Как расторгнуть договор с НПФ Сбербанк?

Конечно, как бы ни были привлекательны предложения НПФ Сбербанка, у клиента всегда остается возможность перевести собственные накопления в любую другую финансовую организацию, занимающуюся накопительными пенсионными взносами или забрать накопленные деньги на другие более важные нужды. Так, для расторжения договора, если в нем не было предусмотрено никаких дополнительных условий, достаточно подать соответствующее заявление в одно из отделений НПФ Сбербанка.

Важно! Клиент не должен пояснять причину своего решения и составлять дополнительные заявления.

В заявлении содержится просьба о расторжении договоренности и указывается что необходимо сделать с выкупной суммой сбережений. По своему желанию клиент может перевести деньги в другой НПФ (тогда реквизиты указываются в заявлении), в ПФР, или вывести деньги на свой расчетный счет (указываются данные счета). Стоит отметить что договор разрывается довольно быстро, а вот деньги клиент сможет получить только по истечении 2-3 месяцев.

Источник: rusind.ru