В определённый момент каждому бухгалтеру приходится сталкиваться с покупкой организацией лицензионных программ для ЭВМ (компьютеров, ноутбуков). В этом случае говорят о приобретении неисключительного права на использование программного обеспечения. Проводки в бухгалтерском учете должны быть соответствующие.

Права на использование софта

В отношении покупки программы для ЭВМ проводки в учете отражают охраняемые результаты интеллектуальной деятельности (п. 1 ст. 1225 ГК РФ). В том числе это могут быть бухгалтерские программы. Передают права на использование таких программ путем заключения лицензионного договора (ст.

1235 ГК РФ).

Лицензионный договор может предусматривать передачу как исключительных, так и неисключительных прав (п. 1 ст. 1236 ГК РФ).

В последнем случае идет речь о простой (неисключительной) лицензии. По ней передают не право собственности на результат интеллектуальной деятельности, а только право использования такого результата.

Бухгалтерский учет программного обеспечения: проводки

Отражение права использования программы для ЭВМ проводками в бухучете зависит от вида прав, которые переданы.

О том, как отразить в учете благотворительную помощь

Ситуация 1

Если к организации по лицензионному договору переходят исключительные права на программный продукт, то при его соответствии критериям нематериального актива (НМА) (п. 3 ПБУ 14/2007) отражают на счете 04 «Нематериальные активы» (приказ Минфина от 31.10.2000 № 94н):

Операция

Кредит счета

Если можно установить срок полезного использования НМА, такой актив амортизируют одним из 3-х способов, предусмотренных п. 28 ПБУ 14/2007:

Дебет счетов 26 «Общехозяйственные расходы»/44 «Расходы на продажу» и др. – Кредит счета 05 «Амортизация нематериальных активов».

Ситуация 2

В бухучете проводка при приобретении программы на неисключительных правах зависит порядка оплаты за нее (п. 39 ПБУ 14/2007):

Затем в течение срока действия договора сумму, отражённую на счете 97, списывают на расходы отчетных периодов:

Дт 26, 44 и др. – Кт 97

Если срок в договоре не определен, организация устанавливает его сама.

Покупка компьютера с ПО

При покупке самого компьютера в зависимости от стоимости его учитывают в составе ОС или МПЗ.

Если программы идут отдельной строкой в документах на поставку компьютера, учитывать их нужно в порядке для бухгалтерских программ (см. выше). Но возможны нюансы.

К примеру, если без указанного ПО компьютер невозможно использовать по назначению, а сама программа не может быть переустановлена на другой компьютер, учесть её можно и в стоимости компьютера.

Если стоимость ПО не указана вообще, её отдельно не учитывают, а включают в первоначальную стоимость приобретаемого компьютера и отражают в стоимости ОС или МПЗ на счете 01 «Основные средства» или счете 10 «Материалы» соответственно.

Источник: buhguru.com

Как отразить документы по НУ на примере сервиса Учет.Бухгалтерия

«1С:Бухгалтерия 8» (ред. 3.0). Как при УСН отразить приобретение лицензионного ПО и учесть расходы в НУ единовременно, а в БУ — равномерно в течение срока полезного использования программы (+ видео)?

Компания на УСН приобретает лицензионное программное обеспечение. Согласно учетной политике, принятой в организации, для целей бухгалтерского учета затраты на приобретение программного обеспечения учитываются равномерно ежемесячно в течение срока использования программы. В налоговом учете в соответствии с НК РФ такие расходы списываются единовременно. Как в «1С:Бухгалтерии 8» (ред. 3.0) отразить приобретение лицензионного ПО и учесть расходы в налоговом учете (НУ) единовременно, а в бухгалтерском учете (БУ) — равномерно в течение 24 месяцев?

Видеоролик выполнен в программе «1С:Бухгалтерия 8» релиз 3.0.43.137.

При УСН расходы на приобретение, адаптацию и установку лицензионного программного обеспечения (ПО) учитываются в расходах единовременно после оплаты ПО и его установки на компьютер (пп. 19 п. 1 ст. 346.16 НК РФ).

В бухгалтерском учете затраты на приобретение программного обеспечения, уплаченные в виде фиксированного платежа, можно отнести к расходам будущих периодов (абз. 2 п. 39 ПБУ 14/2007, утв. приказом Минфина России от 27.12.2007 № 153н). Срок использования программы устанавливается в лицензионном договоре.

Если срок в договоре не установлен, то налогоплательщик может установить срок самостоятельно, закрепив это правило в своей учетной политике (письмо Минфина России от 18.03.2013 № 03-03-06/1/8161). При списании расходов можно руководствоваться оценкой ожидаемого поступления будущих экономических выгод от использования данной программы (п. 3 ПБУ 21/2008).

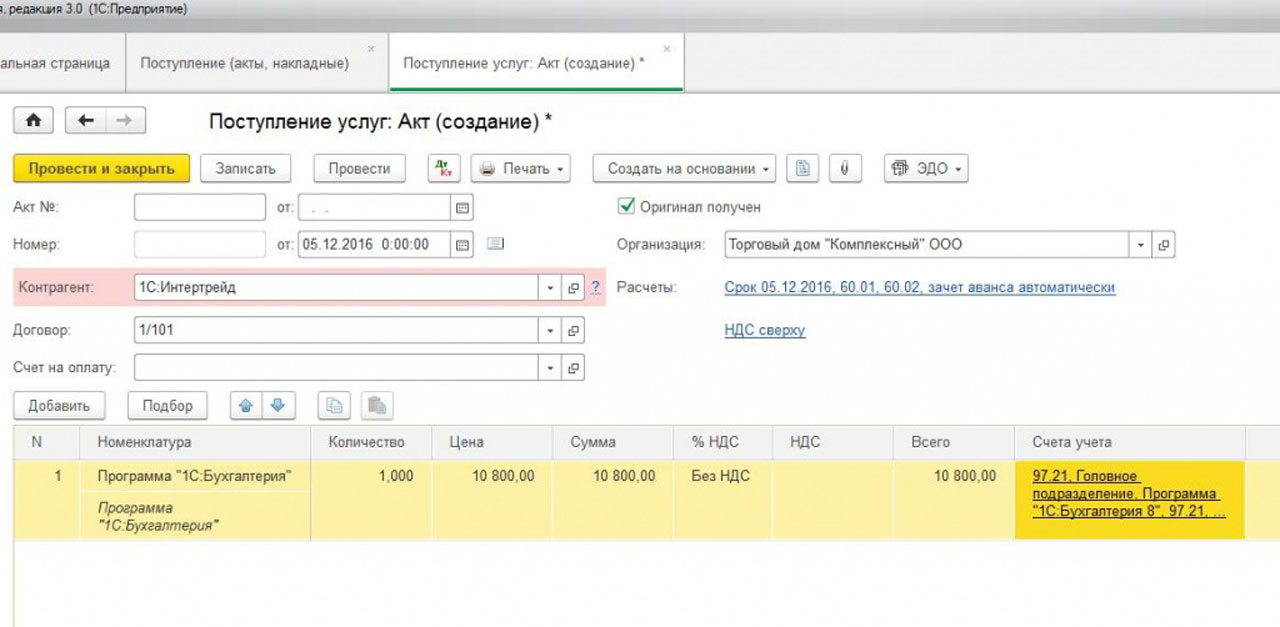

В «1С:Бухгалтерии 8» редакции 3.0 поступление неисключительного права на использование программного продукта регистрируется документом Поступление (акт, накладная) с видом операции Услуги или документом Авансовый отчет (закладка Прочее).

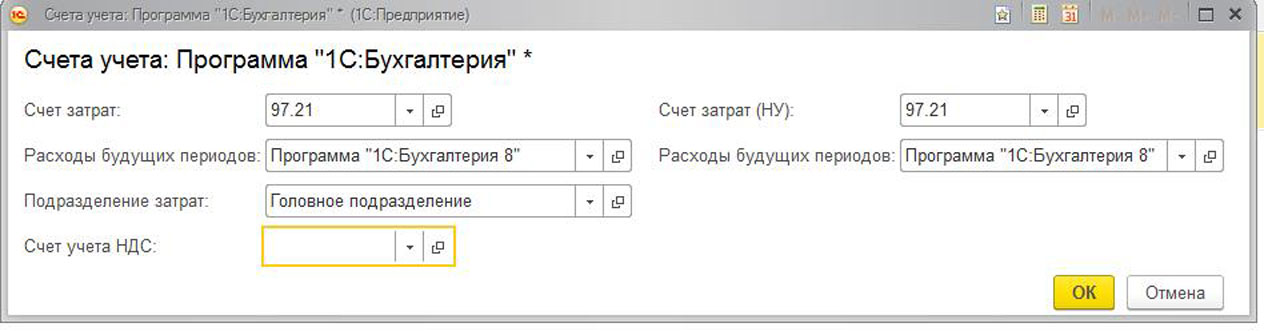

При заполнении табличной части документа необходимо указать наименование полученного лицензионного программного обеспечения, его стоимость, счет затрат (97.21 «Прочие расходы будущих периодов») и соответствующую аналитику.

В поле Расходы (НУ) установленное по умолчание значение Принимаются следует заменить на значение Не принимаются.

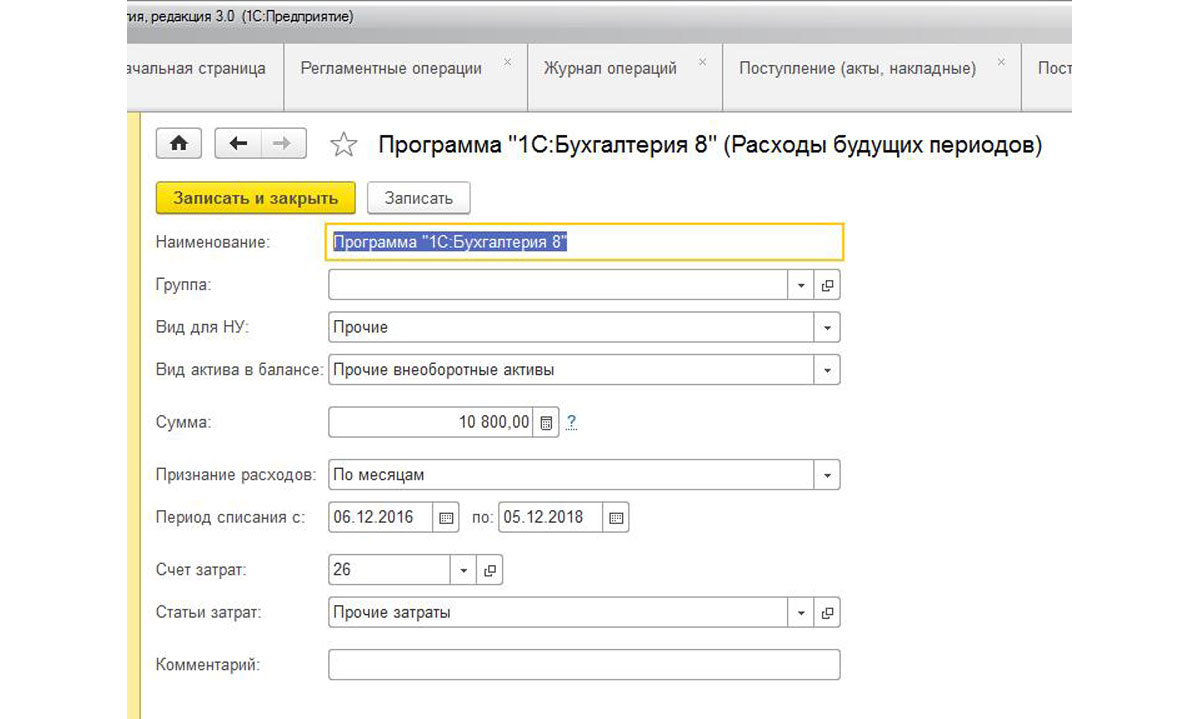

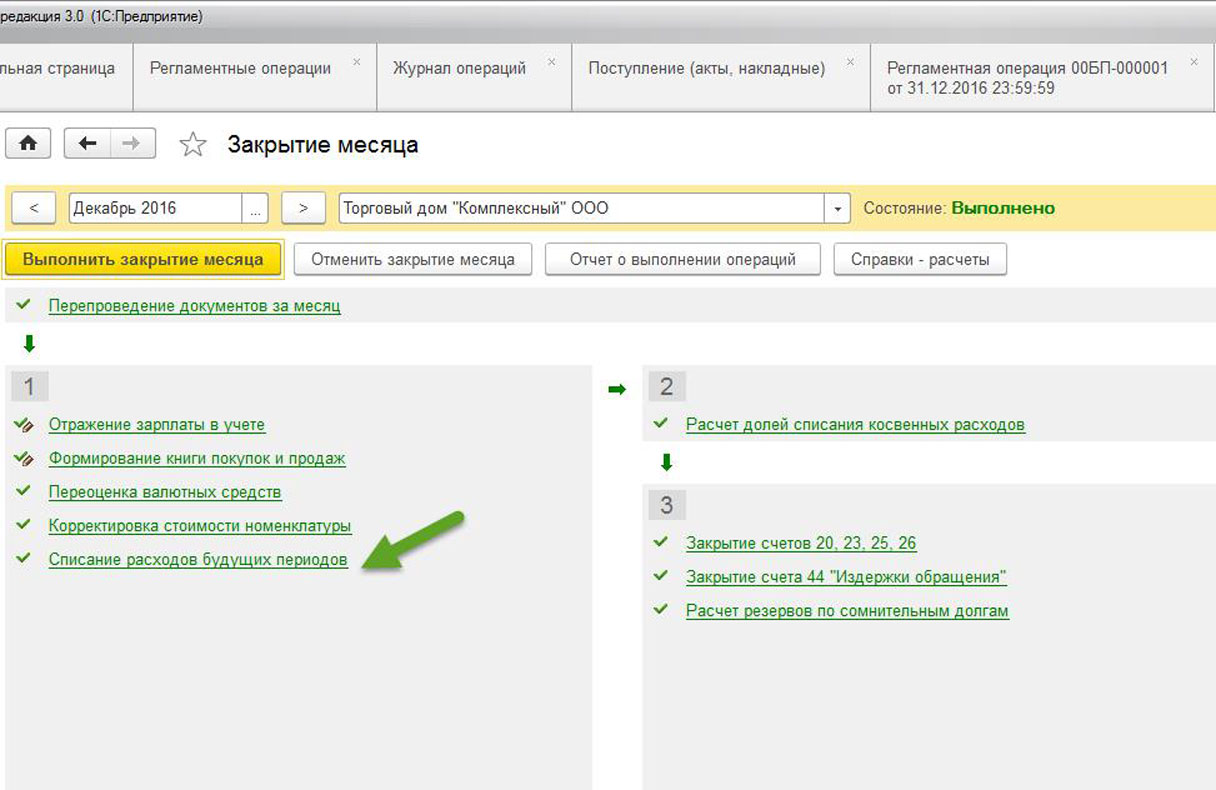

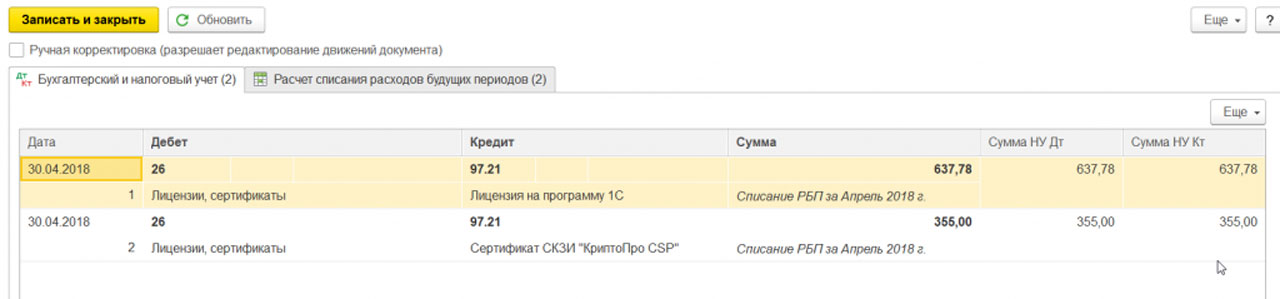

В конце месяца после выполнения регламентной операции Списание расходов будущих периодов стоимость программного обеспечения будет равномерно в течение 24 месяцев включаться в состав расходов для целей бухгалтерского учета, исходя из указанных дат начала и окончания списания.

Чтобы в налоговом учете учесть расходы на приобретение ПО единовременно, нужно вручную внести запись в регистр накопления Книга учета доходов и расходов (раздел I). Для этого предназначен документ Запись книги доходов и расходов УСН из раздела Операции.

Источник: buh.ru

Как отразить покупку 1С в бухгалтерском и налоговом учете

Протестируйте качество нашей работы — получите первую консультацию в подарок.

от 700 руб.

Расходы на покупку программ 1С считаются расходами по обычным видам деятельности и не могут быть причислены к нематериальным активам. Не исключением является и система автоматизации бухгалтерского учета – 1С:Бухгалтерия.

Бухгалтерский учет

Поскольку программные продукты 1С, зачастую, используются организациями более одного месяца, а их оплата производится в виде разового фиксированного платежа, в бухгалтерском учете она отражается как расходы будущих периодов с последующим списанием на затраты в течение срока использования программы. Если в договоре срок использования программы не определен, его следует установить самостоятельно, исходя из срока полезного использования программы на платформе «1С:Предприятие» или опираясь на письмо фирмы 1С, где рекомендуемый срок службы программы составляет 24 месяца. При этом максимальный срок, в течение которого компания спишет расходы, равен 5 годам.

В течение этого срока сумма единовременного платежа равномерно включается в состав расходов текущего периода на 26 счет «Общехозяйственные расходы», т.к. ПП «1С:Предприятие 8» приобретен для нужд бухгалтерии (п. 18, абз. 3 п. 19 ПБУ 10/99, Инструкция по применению Плана счетов).

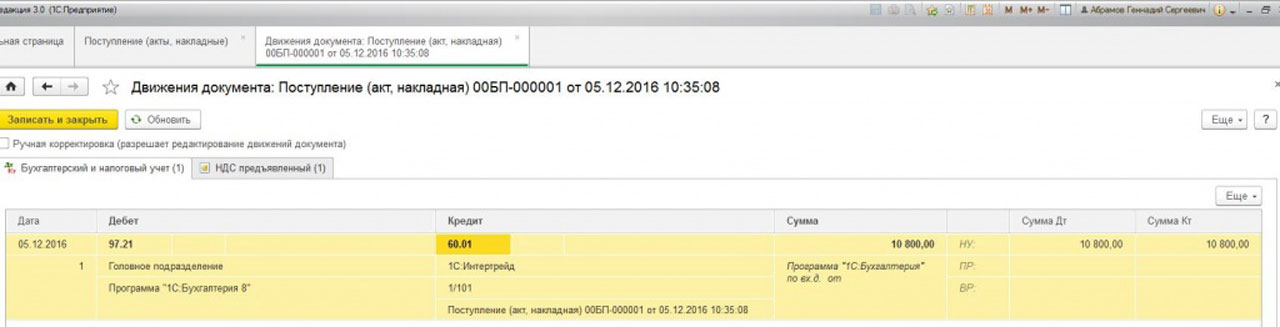

В бухгалтерском учете должны быть сформированы следующие проводки:

- Дебет счета 60.01 – Кредит счета 51

- Дебет счета 97.21 – Кредит счета 60.01

- Дебет счета 26 – Кредит счета 97.21

Если отражение расходов на программы посредством 1С вызывает у вас сложности, обратитесь к нашим специалистам по сопровождению 1С. Мы с радостью вам поможем!

В программе «1С:Бухгалтерия» (ред. 3.0) операция приобретения неисключительного права на использование ПО отражается документом «Поступление (акт, накладная)», как услуга, т.к. программный продукт невозможно оприходовать на склад как товар или материал.

Для просмотра проводок необходимо нажать кнопку «Показать проводки и другие движения документа» (Дт/Кт)

Результат проведения документа «Поступление (акт, накладная)»

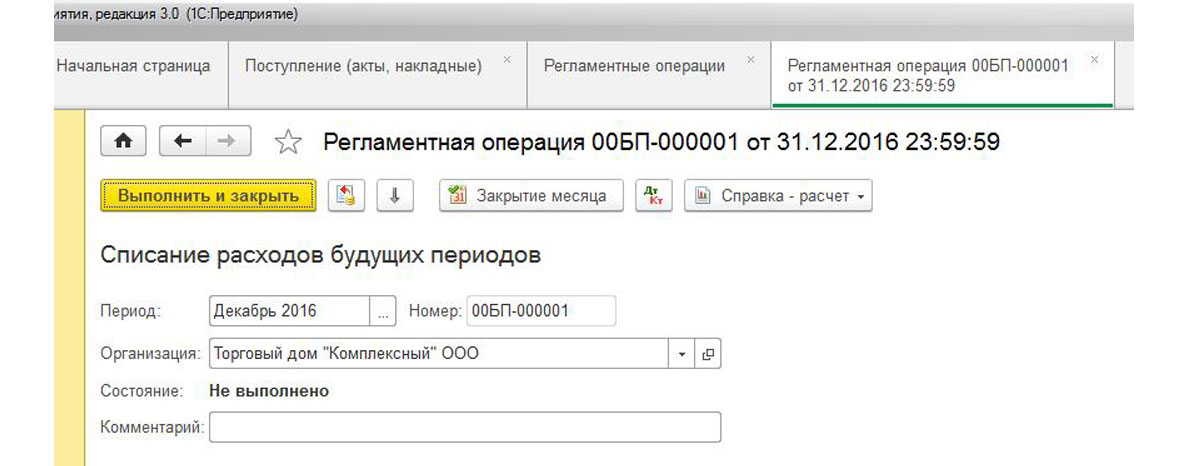

Для выполнения операции включения части расходов в текущем месяце необходимо создать документ «Регламентная операция» с видом операции «Списание расходов будущих периодов». В результате проведения документа будут сформированы соответствующие проводки.

Создание и заполнение документа «Регламентная операция»

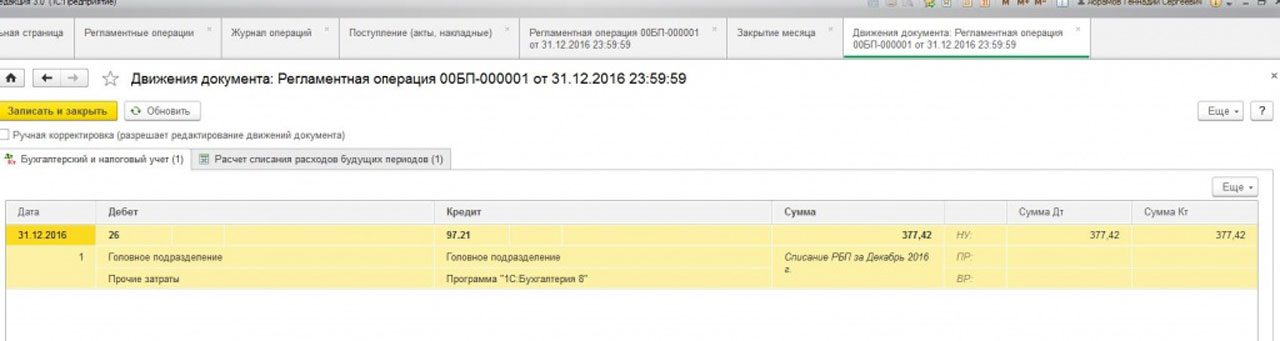

Результат проведения документа «Регламентная операция»

Сумма списанных расходов:

- 10800/2/12 = 450 руб. в месяц

- 450 руб / 31 = 14, 52 руб. в день

- 14,52 * (31-5) =377,42 руб. за декабрь

Расходы, связанные с приобретением права на использование программ для ЭВМ по лицензионным и сублицензионным договорам, включаются в состав прочих расходов, связанных с производством и реализацией (пп. 26 п. 1 ст. 264 НК РФ).

Если условиями лицензионного договора установлен срок использования программ для ЭВМ, расходы учитываются равномерно в течение данного срока. Если срок лицензии не установлен, то организация может самостоятельно установить срок списания расходов на программу (абз. 2 п. 1 ст. 272 НК РФ, письма Минфина РФ от 31.08.2012 № 03-03-06/2/95, от 18.03.2014 № 03-03-06/1/11743) или принять его равным 5 годам (письмо Минфина РФ от 23.04.2013 № 03-03-06/1/14039).

Как правило, срок полезного использования РБП по программному обеспечению в БУ и НУ устанавливается одинаковым, чтобы стоимость погашалась равными долями:

Вычеты НДС по расходам будущих периодов (на приобретение программ 1С) осуществляются в общеустановленном порядке при выполнении следующих условий:

- Товары приняты к учету;

- Суммы НДС уплачены поставщику;

- Приобретенные товары предназначены для использования в деятельности, облагаемой НДС;

- Наличие счет-фактуры поставщика с выделенной суммой НДС.

Если программа семейства «1С:Предприятие» налогоплательщиком получена, то он имеет право предъявить к вычету всю сумму «входного» НДС, относящуюся к ним, независимо от того, когда их стоимость будет отнесена на издержки. Т.е. сумма НДС может быть принята к вычету в полном объеме в том периоде, когда программа была приобретена и принята к учету на счете 97.21.

Применение норм ПБУ 18/02

В бухгалтерском учете расходы на приобретение программ «1С:Предприятие» будут списаны на затраты в течение установленного периода использования программы, а в налоговом – единовременно в период приобретения. Отражение такой разницы происходит по правилам, регламентированным нормами ПБУ 18/02.

В бухгалтерском учете (за период, в котором программы были приобретены) необходимо отразить налогооблагаемую временную разницу в сумме, равной разнице между всей суммой расходов на приобретение программ и той суммой, которая участвует в формировании бухгалтерской прибыли отчетного периода. Выявленная налогооблагаемая временная разница будет погашаться постепенно, по мере списания расходов на приобретение программ со счета 97.21 (в течение установленного срока использования программы).

Источник: wiseadvice-it.ru