Для создания плана бюджета на 2022 г., а также на 2023 — 2024 гг. Минфин обновил:

- коды видов дохода бюджета и соответствующие им коды аналитической группы подвидов доходов бюджета;

- коды подвидов по видам доходов бюджетов, администраторами которых являются ЦБ РФ, органы государственной власти, органы управления государственными внебюджетными фондами;

- коды главных администраторов доходов бюджетной системы РФ;

- коды видов источников финансирования дефицитов бюджетов и выбранных к ним кодов аналитической группы;

- коды главных администраторов источников финансирования дефицитов бюджета;

- коды главных распорядителей бюджетных средств;

- коды целевых статей;

- коды направленности расходов.

Подробнее с развернутым перечнем можно ознакомиться в Приказе Минфина РФ от 08.06.2021 № 75н «Об утверждении кодов (перечня кодов) бюджетной классификации РФ на 2022 год (на 2022 год и на плановый период 2023 и 2024 гг)» Зарегистрировано в Минюсте России 30.08.2021 № 64794).

Создание КБК

Для создания плана бюджета на 2022 год, а также планового периода 2023 — 2024 годов в приказ были добавлены новые коды направлений расходов для федеральных проектов в области туризма, атомной энергетики и железнодорожного транспорта.

Из установленного списка были исключены КБК четырех проектов:

- «Экспорт образования»;

- «Экспорт услуг»;

- «Транспортно — логистические центры»;

- «Улучшение критерий ведения предпринимательской деятельности».

Еще одна из перемен, которую разработал Минфин, является возможностью направлять единый налоговый платеж для организаций и ИП. В данном случае ИФНС станет самостоятельно учитывать определённые суммы в разрезе погашения условий по налогам и страховым взносам.

Согласно этим изменениям, налогоплательщикам нет необходимости указывать вид платежа, срок уплаты, принадлежность к определенному бюджету и иные реквизиты.

После оплаты единого налогового платежа, налоги и взносы можно считать уплаченными в момент, когда платежное поручение отправлено в банк, не раньше срока уплаты.

Представлена последовательность зачтения единого налогового платежа, которая состоит из:

- недоимки;

- предстоящих платежей;

- пеней, штрафов и процентов.

В данной последовательности сначала зачтут обязательства с ранним сроком образования задолженности и уплаты, после идут обязательства с наименьшими суммами. При совпадении сумм единый налоговый платеж будет распределен пропорционально.

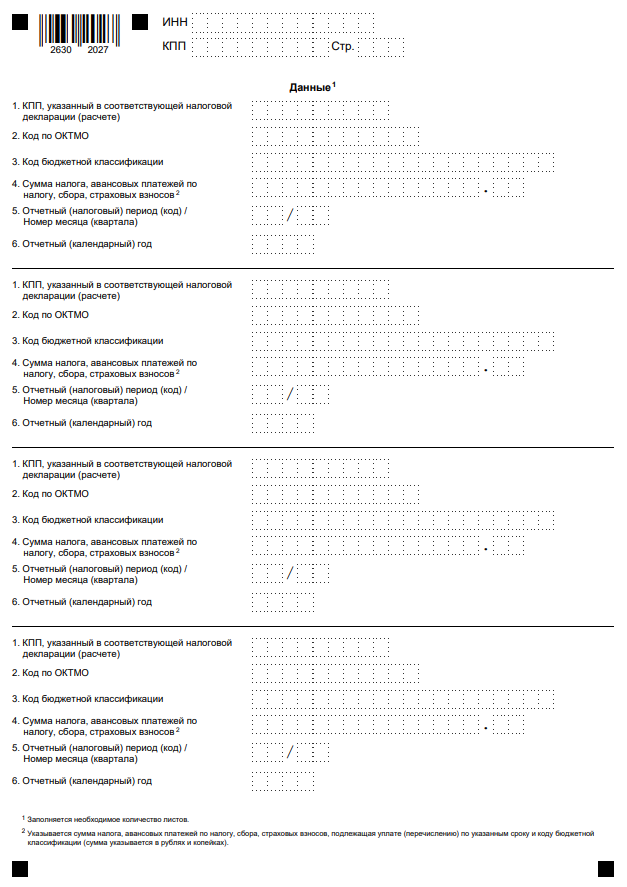

КБК или же код экономической классификации — это обязательный 20-значный реквизит, который проставляется в налоговых декларациях, платежных и расчётных поручениях.

В новой редакции Приказа № 85н представлен порядок формирования и использования КБК, принцип назначения и их структура, справочник кодов разделов, подразделов, направления расходов и основные мероприятия.

Также в новой редакции отражены изменения структуры кода классификации расходов бюджета, который состоит из следующих частей:

Коды бюджетной классификации (КБК)

- Код ГРБС;

- Код раздела и подраздела;

- Код целевой статьи;

- Код направления расходов.

В коде целевой статьи, который включает в себя 10 элементов, изменились наименования кодов:

- В 3 элементе код типа структурного элемента (ранее — код программы);

- В 4 и 5 элементе код структурного элемента (ранее — код основного мероприятия).

С данными изменениями можно ознакомиться в Письме Минфина РФ от 19.04.2021 № 02-05-10/29153.

07.08.2021 в перечень расходов по подразделу 1004 были добавлены выплаты ежемесячного пособия на проведение летнего отдыха детей военнослужащих или служащих, которые получили инвалидность вследствие выполнения служебных обязанностей.

В редакции приказа 85н представлены какие расходы следует относить на новый КВР — 247:

- Оплата электроэнергии и теплоснабжения.

- Оплата природного и сжиженного газа помимо заправки автотранспорта и бытовых баллонов.

Таблицу КБК на 2022 год на основании Приказа № 85н можно посмотреть на сайте Минфина РФ.

Если неправильно указать КБК

При неправильно введенных КБК деньги будут перечислены в другое муниципальное образование или в невыясненные поступления средств.

Так как КБК входит в группу реквизитов, которая позволяет квалифицировать принадлежность платежа, то при допущении ошибки ее можно исправить. Для этого необходимо подать заявление об уточнении вида принадлежности платежа — в ИФНС по налогам и в ФСС по страховым взносам.

На основании составленного заявления, инспекция или фонд примет решение о рассмотрении и уточнения внесенного платежа на фактический день оплаты налога или страховых взносов. Уточнить платеж можно также в случае, если он был перечислен в бюджет другого уровня или во внебюджетный фонд. Помимо этого, уточнить КБК можно в случае, если был ошибочно указан код налога (письмо ФНС от 10.10.2016 № СА-4-7/19125).

Обратите внимание, что платежи по пенсионным взносам нет возможности уточнить без подтверждения ПФР. Сначала ИНФС направит запрос на уточнение в ПФР, который в течение 5 рабочих дней утвердит запрос и сообщит в ИФНС, который в свою очередь примет окончательное решение об уточнении платежа. В ситуации с ФСС все проще, на уточнении взносов нет ограничений.

Суды разграничивают понятия «излишне уплаченные» или «ошибочно перечисленные» налоги. К примеру, если в платежном поручении указали неверный КБК, плательщиком которого организация не является, то это не будет относиться к «излишне уплаченным», так как уплата произошла в случае технической ошибки при заполнении платежного поручения. При таких условиях организация имеет право затребовать зачет перечисленной суммы в счет платежа, который должен быть осуществлен изначально. Суды подтверждают правомерность таких требований со стороны плательщика.

![]()

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Источник: gendalf.ru

Новые КБК на 2023 год

В 2023 году действует новый способ расчётов бизнеса с бюджетом – единый налоговый платёж. При этом, пока длится переходный период, можно оформлять платёжные документы в прежнем порядке или же подавать уведомление для ЕНП.

Но независимо от выбранного способа, надо знать код бюджетной классификации конкретного платежа: налога, сбора, взноса, пени, штрафа и др. В этой статье вы найдёте новые КБК на 2023 календарный год.

Каким приказом надо руководствоваться в 2023 году

В 2023 году в отношении КБК действуют два приказа Минфина:

- от 24.05.2022 N 82н (в ред. от 18.11.2022);

- от 17.05.2022 N 75н (с изменениями, утвержденными приказом от 22.11.2022 № 177н).

Из первого приказа можно узнать, как формируются коды, какова их структура и принципы назначения. А сами значения КБК на 2023 год приводятся в приказе N 75н.

Многие коды по сравнению с прошлым годом не изменились, но есть и много новых. Кроме того, часть прошлогодних кодов отменили. Если вам нужно сопоставить прежние и новые КБК, воспользуйтесь специальной таблицей, подготовленной Минфином.

Чем вызваны изменения КБК

Коды бюджетной классификации периодически меняются, но в 2023 году причин для их изменения больше, чем обычно.

- Во-первых, многие налоги, сборы, взносы теперь надо проводить через ЕНП.

- Во-вторых, произошло объединение ПФР и ФСС в Социальный Фонд России, из-за которого страховые взносы за работников и ИП за себя теперь платят по единому тарифу.

- В-третьих, расчёт и оплата взносов на травматизм производится в рамках закона от 24.07.1998 N 125-ФЗ, то есть эти платежи не передали в ФНС.

ФНС разделила все платежи в бюджет на три группы:

- входящих в ЕНП;

- не входящих в ЕНП;

- платежи, уплата которые производится на КБК, а погасить задолженность можно через ЕНП.

|

Таблица: все КБК, администрируемые ФНС в 2023 году |

Где указывать КБК

Коды бюджетной классификации всегда указывали в платёжных документах: квитанции или поручении. В 2023 году платёжки заполняют по-новому, но поле для КБК в них сохранили.

В одном уведомлении можно указать исчисленные суммы нескольких разных платежей, и по каждому из них указывают свой КБК.

Если вы подадите такое уведомление, то при перечислении исчисленных сумм надо указывать в платёжном поручении не коды отдельных платежей, а специальный КБК Единый налоговый платеж: 182 01 06 12 01 01 0000 510.

Расшифровывается он так: «Увеличение финансовых активов за счет операций по единому налоговому платежу организации, индивидуального предпринимателя». Если вы перечислите деньги по этому коду, то их зачислят на единый налоговый счёт, а списываться они будут на основании поданного уведомления.

КБК основных платежей в 2023 году

Полная таблица ФНС включает в себя больше 400 разных кодов бюджетной классификации, и найти нужный не так просто. Кроме того, в ней нет КБК по взносам на травматизм, укажем его ниже.

Итак, вот коды бюджетной классификации основных платежей для бизнеса в 2023 году. Если вы не нашли здесь нужный КБК, воспользуйтесь таблицей от ФНС, которая размещена выше.

| КБК по налогам | |

| НДС на товары (работы, услуги), реализуемые в РФ | 18210301000010000110 |

| НДС на товары, ввозимые в РФ | 18210401000010000110 |

| Налог на имущество предприятий | 18210904010020000110 |

| Налог на прибыль в региональный бюджет | 18210101012020000110 |

| Налог на прибыль в федеральный бюджет | 18210101011010000110 |

| Налог на прибыль с дивидендов юрлицам РФ | 18210101040011000110 |

| Налог на прибыль с дивидендов иностранным юрлицам | 18210101050011000110 |

| Налог на АУСН | 18210507000010000110 |

| Налог на УСН Доходы | 18210501011010000110 |

| Налог на УСН Доходы минус расходы | 18210501021010000110 |

| Единый сельскохозяйственный налог | 18210503010010000110 |

| Транспортный налог с организаций | 18210604011020000110 |

| Транспортный налог с физических лиц | 18210604012020000110 |

| Налог ПСН в бюджеты внутригородских районов | 18210504050020000110 |

| Налог ПСН в бюджеты городов федерального значения | 18210504030020000110 |

| Налог ПСН в бюджеты городских округов | 18210504010020000110 |

| Налог ПСН в гор. округах с внутригородским делением | 18210504040020000110 |

| Налог ПСН в бюджеты муниципальных округов | 18210504060020000110 |

| Налог ПСН в бюджеты муниципальных районов | 18210504020020000110 |

| Водный налог | 18210703000010000110 |

| КБК НДФЛ | |

| НДФЛ для ИП и частнопрактикующих лиц | 18210102020010000110 |

| НДФЛ для налоговых агентов с дохода до 5 млн руб. | 18210102010011000110 |

| НДФЛ для налоговых агентов с дохода от 5 млн руб. | 18210102080011000110 |

| НДФЛ с дивидендов до 5 млн руб. | 18210102130010000110 |

| НДФЛ с дивидендов от 5 млн руб. | 18210102140010000110 |

| КБК страховые взносы | |

| Взносы на травматизм и профессиональные заболевания | 79710212000061000160 |

| Взносы по единому тарифу за работников | 18210201000011000160 |

| Взносы ИП за себя в фиксированном размере | 18210202000011000160 |

| Взносы ИП за себя с дохода свыше 300 000 рублей | 18210203000011000160 |

| Взносы на ОПС работников до 2023 года | 18210214010061001160 |

| Взносы на ОМС работников до 2023 года | 18210214030081001160 |

| Взносы на ВНиМ работников до 2023 года | 18210214020061001160 |

| Взносы ИП за себя на ОПС до 2023 года | 18210214010061005160 |

| Взносы ИП за себя на ОМС до 2023 года | 18210214030081002160 |

| КБК по сборам | |

| Торговый сбор | 18210505010021000110 |

| Сбор за пользование объектами животного мира | 18210704010011000110 |

| Сбор за пользование объектами водных биоресурсов: | |

| – по внутренним водным объектам | 18210704030011000110 |

| – кроме внутренних водных объектов | 18210704020011000110 |

| Экологический сбор | 04811208010016000120 |

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Все коды бюджетной классификации: справочник для бухгалтера

Без КБК в бюджете не проводят ни один платеж. Код бюджетной классификации определяет направление движения средств. Прежде чем отправить платежку, уточните КБК, иначе деньги попадут неизвестно куда.

Определимся в понятиях

Каждый бухгалтер в работе использует различные идентификаторы: УИН, КБК и др. Правильная расшифровка кода по БК — код бюджетной классификации. Двадцатизначный шифр позволяет идентифицировать платежи и поступления в бюджет. А ошибки в кодировке имеют серьезные последствия.

Применение шифров бюджетной классификации определяет статус экономического субъекта. Так, к примеру, индивидуальные предприниматели, коммерческие фирмы, да и большинство НКО в своей деятельности используют только налоговые кодификации.

Налоговые коды по БК — это идентификаторы фискальных обязательств по их видам, категориям налогоплательщиков, налогооблагаемым объектам и прочим признакам. Кодировку указывают в 104 поле платежного поручения, в бухучете данные кодификации не отражаются.

А вот учреждения бюджетной сферы, помимо налоговых шифров бюджетной классификации, дополнительно используют доходные и расходные КБК. Для бюджетников каждая операция отражается не только по соответствующему счету бухгалтерского (бюджетного) учета, но и по соответствующей кодировке БК.

Например, выплата заработной платы в казенных учреждениях отражается по шифру 00000000000000000111, страховые взносы по обязательному страхованию — 00000000000000000119, оплата коммунальных услуг — 00000000000000000244 и так далее. Казенные учреждения обязаны идентифицировать все символы шифра. Причем для идентификации используются не только цифры, но и буквы. А вот расшифровка КБК 18210202010062110160 — пени по страховым взносам на обязательное пенсионное страхование для организаций и ИП с сотрудниками. Этот код применяли до 2022 года включительно, с 2023-го он не действует.

Важные изменения для бюджетников

Основной справочник КБК для бюджетников — Приказ Минфина № 82н от 24.05.2022. Он определяет порядок формирования и применения кодировки, ее структуру и принципы назначения. А в Приказе Минфина № 75н от 17.05.2022 закреплены КБК на 2023 г. и плановый период 2024-2025 гг.

Важная информация: изменения в отчетности и налогах после объединения ПФР и ФСС

Налоговые коды — как узнать

Своевременность и правильность расчетов с ФНС — залог спокойствия бухгалтера. Платежей в бюджетную систему настолько много, что запутаешься в два счета. Причем следует помнить не только нормы и правила налогообложения, действующие в текущем году, но и актуальные реквизиты для перечисления налогов, сборов и взносов.

Вот как узнать в квитанции код бюджетной классификации физлицу — проверить реквизиты, указанные ведомством, в форме ПД (налог):

Каждый налоговый платеж имеет индивидуальный код. Но с 2023 года Федеральная налоговая служба перешла на новую систему расчета через единый налоговый платеж и единый налоговый счет. Правила по отражению кода бюджетной классификации изменились.

С 2023 года большинство налогов и взносов в ИФНС платим через ЕНП. Теперь не надо составлять платежку на каждый налог — все платежи проводим одним поручением и указываем в нем КБК единого налогового платежа 182 0 10 61201 01 0000 510. Это касается и НДФЛ, и страховых взносов, и НДС, и налога на прибыль, и других налогов: все эти платежи отправляем в бюджет по КБК ЕНП. А вот в отчетности и уведомлениях об исчисленных суммах, которые надо отправить налоговикам до оплаты по ЕНП, указываем код бюджетной классификации конкретного налога. По этой информации ФНС и распределит поступления от налогоплательщика.

Страховые взносы на травматизм платим по-старому, без ЕНП. Но и для них есть изменения: деньги надо перечислять в новый Социальный фонд России. Изменился и код бюджетной классификации для таких платежей — 797 1 02 12000 06 1000 160.

Смотрите в таблице, как узнать код бюджетной классификации для оплаты налога, сбора или взноса:

- для оплаты НДФЛ;

- для НДФЛ с аванса;

- по НДС;

- по НДС на товары, работы и услуги, реализуемые на территории России;

- по налогу на прибыль;

- по налогу на прибыль, зачисляемому в бюджеты субъектов РФ;

- по налогу на имущество;

- по единому налогу при упрощенке с доходов;

- по единому налогу при упрощенке с разницы между доходами и расходами;

- по земельному налогу;

- по водному налогу;

- по транспортному налогу.

- по страховым взносам: пенсионные, медицинские, социальные;

- для оплаты страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

- по сбору за пользование объектами животного мира.

Вот как узнать свой код бюджетной организации — найти нужную тематическую статью, перейти по ссылке и проверить кодировку. В статьях вы найдете не только актуальные кодификации и сможете проверить КБК для платежки, но и проконтролировать правильность исчисления фискальных обязательств.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы узнать КБК по фискальным платежам на 2023 год.

Получите бесплатный доступ , чтобы прочитать.

КБК по ИНН

Вопрос, как узнать по ИНН код бюджетной классификации, не имеет правильного ответа, но все же его задают с завидной частотой. Давайте разбираться.

Бюджетный идентификатор операции — вот что такое код БК, а ИНН — это идентификатор плательщика. Так, код БК в большинстве случаев имеет постоянное значение. Например, бюджетное учреждение должно заплатить НДС по тем же кодам, что и коммерческая компания или предприниматель. А ИНН у каждого налогоплательщика — уникальный. Это значит, что никакой зависимости между указанными шифрами нет.

Инструкции, как узнать КБК организации по ИНН, нет. У учреждений, компаний и ИП нет собственного кода бюджетной классификации. Код БК применяют только для платежей в бюджет, а не для идентификации организации.

Но есть другой вариант, как узнать КБК школы для оплаты (для остальных бюджетников, коммерческих и некоммерческих организаций действуют те же правила) — перейти на официальный сайт налоговой, ввести в строку поиска запрос и найти требуемую информацию.

Может пригодиться: как узнать банковские реквизиты организации по ИНН

Об авторе статьи

Евдокимова Наталья

Бухгалтер-эксперт

С 2017 года — автор и научный редактор электронных журналов по бухучету и налогообложению. Но до этого времени вела бухгалтерский и налоговый учет в бюджетной сфере, в том числе как главбух.

Источник: gosuchetnik.ru