Уведомление об уменьшении патента заполняют предприниматели, чтобы получить вычет по взносам на ПСН. Налоговая служба недавно обновила бланк и порядок заполнения формы КНД 1112021. Заполнить уведомление без ошибок поможет наша инструкция. Также в статье можно бесплатно скачать образец и бланк нового уведомления.

Типовая форма уведомления об уменьшении патента и правила ее заполнения утверждены Приказом ФНС РФ от 26.03.2021 № ЕД-7-3/218. Бланк можно заполнить в письменной или электронной форме.

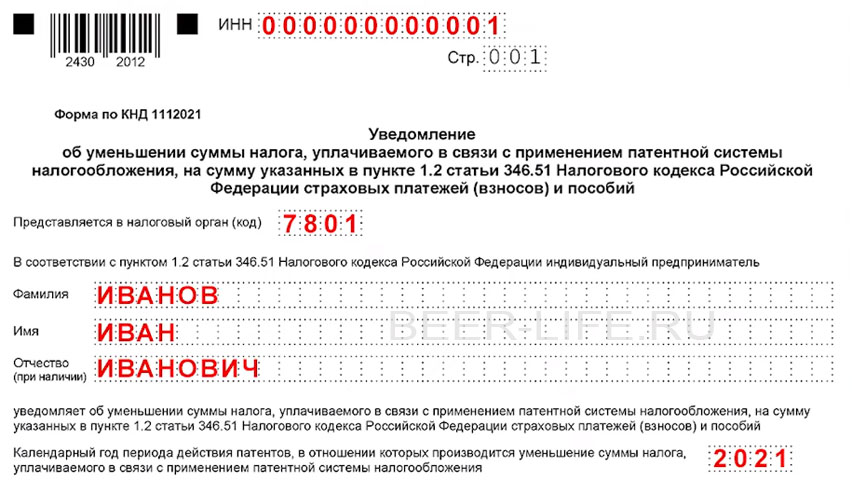

Уведомление по форме с цифровым кодом 1112021 состоит из трех отдельных разделов. Все листы заявления КНД 1112021 заполняются в обязательном порядке. Сначала идет титульный лист с общей информацией об ИП, затем лист А, на котором заполняется актуальные данные о полученных патентах. Далее на последнем листе Б указывается сумма, подлежащая вычету.

Предприниматели без работников вправе указать в заявлении об уменьшении патента сумму обязательных страховых взносов, уплаченных за себя. Это фиксированные взносы на ОПС и ОМС, а также доплата пенсионных взносов с доходов свыше 300 тыс. рублей. В этом случае налог по патенту можно снизить вплоть до нуля.

Как уменьшить патент на сумму страховых взносов

Бизнесмены-работодатели вправе уменьшать стоимость патента за счет взносов не только за себя, но и за наемный персонал. За работников можно учесть взносы на ОПС, ОМС, на случай временной нетрудоспособности и материнства, а также на травматизм. При этом действует лимит: патент можно уменьшить не более чем на половину.

Обязательным условием для получения вычета является наличие фактически уплаченных взносов в течение срока действия патента. Часто бывает, что размер уплаченных взносов больше, чем размер налога на ПСН. В этом случае остаток взносов можно использовать для снижения налога по другим патентам, которые действуют в этом же календарном году.

Когда взносы оплачены после окончания патента, этот патент уменьшить не получится. Но можно оформить новый патент со сроком действия в том же календарном году, тогда на уплаченные взносы в течение календарного года можно уменьшить следующий патент.

Ниже подробно расскажем, как правильно заполнить каждый раздел уведомления при уменьшении стоимости патента на сумму взносов, уплаченных за ИП или его работников.

Как заполнить титульный лист

В этой части укажите:

• код ИФНС, где открыт патент;

• Ф. И. О. ИП полностью;

• год, в котором действует патент;

• код 1 – ИП подписывает и подает уведомление лично, код 2 – если уведомление подает лицо по доверенности от предпринимателя;

• дату, когда подписан документ;

• личную подпись ИП или представителя;

• контактный телефон для связи.

Если документ сдает доверенное лицо, на первом листе дополнительно нужно указать Ф. И. О. представителя, реквизиты документа, подтверждающего полномочия. К уведомлению нужно приложить копию доверенности.

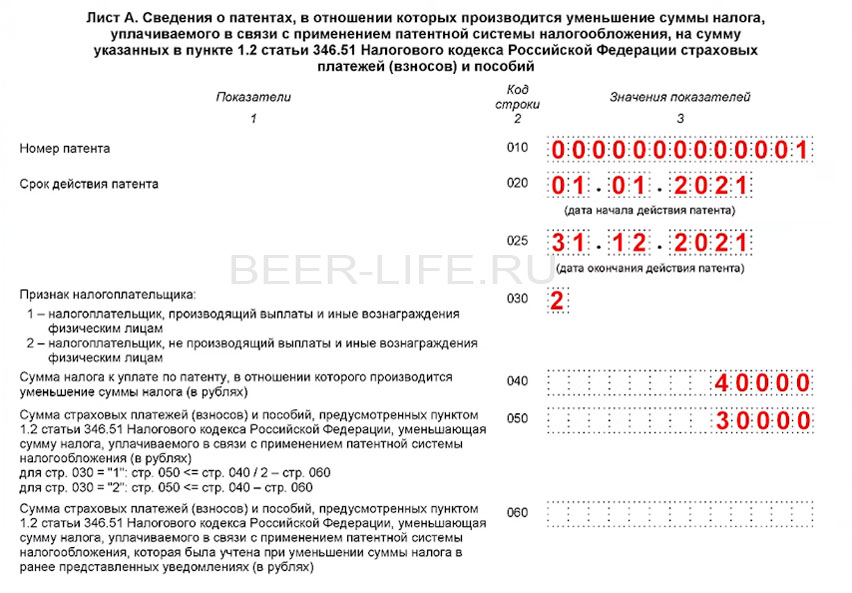

Как заполнить лист А

Один лист А предназначен для указания сведений по двум патентам. В этом случае строки 010–060 заполняют на каждый патент. Если патента три и более, нужно заполнить дополнительный лист .

КАК ЗАПОЛНИТЬ УВЕДОМЛЕНИЕ ПО НОВОЙ ФОРМЕ КНД 1112021

В строках 010, 020 и 025 укажите номер и период действия патента: дату начала и окончания.

В строке 030 нужно выбрать код 1 для ИП с работниками или 2 – если ИП вел деятельность в одиночку. При этом выбрать код 1 следует, даже если деятельность по конкретному патенту ИП вел лично, но в период действия патента привлекал наемных работников по другому патенту (письма ФНС РФ от 02.06.2021 № СД-4-3/7704, от 19.07.2021 № СД-4-3/10101).

В строке 040 новой формы уведомления укажите стоимость патента полностью, даже если ИП оплачивает патент в два этапа и наступил срок оплаты первой части. В рекомендованной форме было неясно, какую сумму налога поставить в строке 040 листа А, если ИП получил патент на срок полгода и более.

В строке 050 укажите сумму уплаченных страхвзносов, на которую можно заявить вычет по конкретному патенту. Если сумма уплаченных взносов больше, чем стоимость патента, ИП без персонала указывает полную стоимость патента, а ИП-работодатель – половину от суммы оплаты налога.

В строке 060 проставьте общую сумму взносов, которая уменьшала стоимость того же патента в предыдущих уведомлениях, в том числе в уведомлении по старой рекомендованной форме (письмо ФНС РФ от 19.07.2021 № СД-4-3/10101).

В старой рекомендованной форме на листе А не было отдельной строки для суммы взносов, которые уменьшали стоимость отдельного патента. На листе Б в строке 120 эти данные указывали в совокупности по всем патентам. Как высчитывать сумму, если патентов было несколько, ФНС не разъясняет. Если патент был один, нужную сумму можно перенести в строку 060 нового уведомления из строки 120 листа Б рекомендованной формы.

В новом уведомлении для взносов, уменьшающих стоимость конкретного патента, предназначена строка 050. По строке 060 второго уведомления, который подадите по утвержденной форме, перенесите значения из строки 050 первого уведомления утвержденной формы.

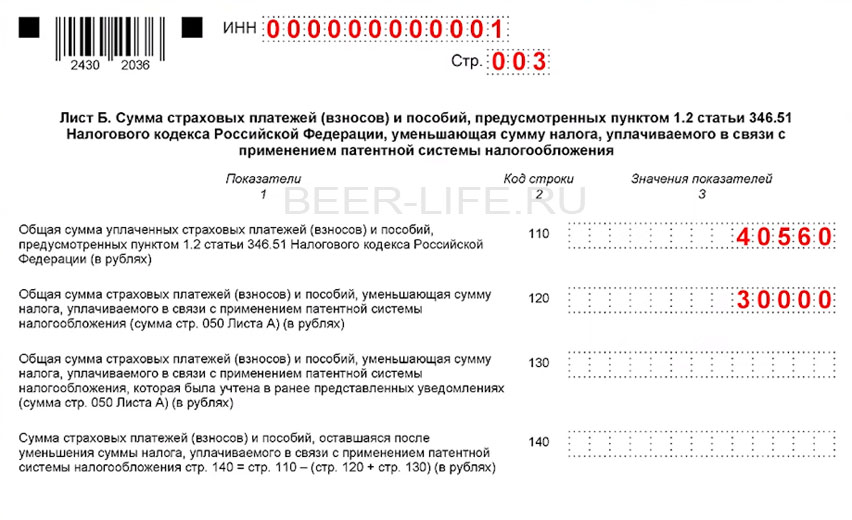

Как заполнить лист Б

На листе Б укажите суммы уплаченных взносов, на которые будет снижен налог по патенту.

В строке 110 заполните все взносы по работникам на патенте с начала года.

В строке 120 запишите стоимость страхвзносов, на которые планируется уменьшение налога к уплате.

По строке 130 укажите сумму взносов, которые заявляли к уменьшению в предыдущих уведомлениях.

Если уже подавали уведомление по старой рекомендованной форме, возьмите данные для строки 130 из строки 120 листа Б рекомендованной формы (письмо ФНС РФ от 19.07.2021 № СД-4-3/10101). В новой утвержденной форме значение по строке 130 равно сумме строк 050 листа А из ранее представленных уведомлений утвержденной формы.

По строке 140 запишите остаток суммы уплаченных взносов после того, как уменьшили ее на налог по патентам.

На всех листах уведомления заполните ИНН ИП и порядковый номер страницы. Количество уведомлений зависит от того, в одной или разных ИФНС были куплены патенты.

Пример (заполнение уведомления для ИП без сотрудников)

В июле 2021 года ИП Иванов получил патент в Московской области по виду деятельности «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». Начало действия патента – с 1 июля, окончание – 31 декабря. Сумма налога – 27 645 рублей.

ИП 20 сентября заплатил фиксированные страховые взносы – 10 219 рублей. Наемного персонала у Иванова нет. ИП 15 октября подал заявление на уменьшение налога на ПСН. Листы А и Б заполняются в следующем виде:

по строке 010 – 5038000023655;

строке 020 – 01.07.2021;

строке 025 – 31.12.2021;

строке 030 – 2;

строке 040 – 27 645;

строке 050 – 10 219;

строке 110 – 10 219;

строке 120 – 10 219.

Пример (заполнение уведомления для ИП с работниками)

В 2021 году ИП Петров ведет деятельность в Московской области на основании патента по виду деятельности «Услуги по производству монтажных, электромонтажных, санитарно-технических и сварочных работ». У Петрова один наемный работник, который занят в патентной деятельности. Патент действовал с 1 июля по 30 ноября. Сумма налога – 24 120 рублей.

ИП 21 сентября заплатил фиксированные страховые взносы 15 200 рублей. ИП 15 октября подал уведомление, чтобы получить вычет на сумму страховых взносов, которые были уплачены с 1 июля до 21 сентября. Поскольку ИП использует труд работника, сумму патента можно снизить не более чем наполовину.

Листы А и Б заполняются в следующем виде:

по строке 010 – 5038000023655;

строке 020 – 01.07.2021;

строке 025 – 30.11.2021;

строке 030 – 1;

строке 040 – 24 120;

строке 050 – 12 060;

строке 110 – 15 200;

строке 120 – 12 060;

строке 140 – 3 140.

Остаток неиспользованного вычета в размере 3 140 рублей ИП сможет перенести на следующий патент, который оформлен в том же году.

Как подать уведомление в ИФНС

Уведомление в установленной форме подается в налоговую, где открыт патент. Если у предпринимателя два и более патента, которые действуют не в одном субъекте РФ, он может обратиться за вычетом в любую из инспекций, в которых получал патенты. Это правило действует, даже если подадите уведомление в регионе, в котором срок использования патента уже истек. При этом не имеет значения, в какой период действовал выданный патент.

Если на день сдачи заявления ИП снят с ПСН, заявление подается в инспекцию, где он ранее состоял на учете (п. 1 письма ФНС РФ от 02.06.2021 № СД-4-3/7704).

В случае ошибки в уведомлении подайте его заново с верными данными. Форма корректировочного уведомления ФНС не предусмотрена.

Количество уведомлений по одному и тому же патенту законом не ограничено. Последующие уведомления не аннулируют предыдущие. В каждом уведомлении указывают только те действующие патенты, в счет уплаты которых ИП хочет получить вычет.

Срок сдачи уведомления в законодательстве не прописан, однако лучше сдать его за 20 рабочих дней до наступления даты, когда нужно внести платеж по патенту, поскольку столько дней есть у инспекторов, чтобы принять решение об отказе в вычете. В случае неодобрения вычета предприниматель оплатит налог полностью и не получит штраф.

Наши специалисты подготовили форму нового уведомления для уменьшения патента на страховые взносы. Скачайте его по ссылке: бланк уведомления для уменьшения патента на взносы.

Наши специалисты подготовили образец нового уведомления, которое позволит уменьшить патент на взносы. Скачайте его по ссылке: образец уведомления для уменьшения патента на взносы.

Источник: www.v2b.ru

Новая форма уведомления для ПСН: указания по заполнению от ФНС

Напомним, что возможность использовать данный вычет при расчете стоимости патента появилась с 2021 года. О том, как он применяется, читайте в готовом решении от «КонсультантПлюс». Пробный доступ к правовой системе можно получить бесплатно.

Сумма взносов в новом уведомлении

В листе «А» укажите сведения по каждому патенту, который уменьшаете на взносы и пособия. В строке 060 по каждому патенту отразите взносы, на которые уменьшили налог по этому патенту в предыдущих уведомлениях, в том числе по рекомендованной форме.

В листе «Б» в строке:

- 110 — укажите общую сумму уплаченных в рамках патентной системы страховых взносов и пособий;

- 120 — общую сумму взносов и пособий, уменьшающую налог по патентам, в отношении которых подается уведомление (сумма значений строк 050 листа А);

- 130 — указывается общая сумма взносов и пособий, учтенная ранее, — сумма значений строк 060 листа А.

Пример заполнения уведомления для ИП есть в КонсулььтантПлюс. Получите пробный демо-доступ и бесплатно переходите в материал.

Признак налогоплательщика

Признаков налогоплательщика два:

- «1» — налогоплательщик, производящий выплаты и иные вознаграждения физлицам;

- «2» — налогоплательщик, не производящий выплаты и иные вознаграждения физлицам.

Признак нужно заполнить по каждому патенту, который уменьшается на взносы и пособия.

Если в календарном году у предпринимателя куплены несколько патентов и хотя бы по одному из них используется наемный труд, признак «1» указывается в отношении всех патентов, у которых период действия приходится на период, в котором ИП использовал труд наемных работников.

Отказ в уменьшении патента на взносы

Не забывайте, что налоговая может отказать ИП в уменьшении стоимости патента, если:

- он не уплатил взносы, которые указаны в уведомлении;

- указал в уведомлении сумму взносов и пособий, в размере большем, чем можно взять к уменьшению.

Источник: nalog-nalog.ru

Как заполнить новую форму КНД1112021 по уменьшению суммы патента?

В начале 2021 года у ИП наконец-то появилась возможность уменьшить сумму патента на величину уплаченных страховых взносов. Я уже писал про это в прошлой статье. Депутаты очень долго тянули с принятием решения, поэтому налоговая инспекция выпустила форму КНД1112021 в авральном режиме, забыв учесть некоторые моменты. Прошло полгода, и ФНС разработала новую форму КНД1112021, но и тут не обошлось без ошибок. В данной статье я покажу вам, как правильно заполнить данную форму.

Заполнять форму удобнее в программе Налогоплательщик ЮЛ с сайта налоговой, но можно сделать это и вручную, скачав образец в формате PDF по ссылке. Новая форма КНД1112021 состоит из трех листов. С титульным листом все просто: вводим свой ИНН, код вашей налоговой инспекции, ФИО и отчетный период (год вводится в конце автоматически).

Внизу указываем, кто подает форму — налогоплательщик или представитель ИП, ФИО, телефон, дату и подпись. Также напишите количество листов — 3, лишним не будет.

На листе А, строка 010 указываем номер вашего патента — он указан в бумажном уведомлении, которая прислала вам налоговая, или же его можно посмотреть в вашем личном кабинете налогоплательщика. Строка 020 — 025: вводим даты действия патента. Строка 030 — указываем, есть ли у вас работники или нет. Напоминаю, за себя как ИП вы можете уменьшить патент на 100% суммы страховых взносов, но если есть работники — только на 50%, зато во втором случае сюда же плюсуем выплаты за сотрудников.

Строка 040 — общая сумма патента, которая указана в вашем уведомлении из налоговой, причем неважно, какой раз вы подаете заявление на уменьшение данного патента — общая сумма не меняется. Строка 050 — величина уже уплаченных вами страховых взносов, на сумму которых вы хотите уменьшить патент (обычно равна сумме патента или меньше, если не хватает взносов). Строка 060 — указываете 0, если подаете заявление в первый раз. Если уже подавали, пишите здесь сумму, на которую уменьшали ваш патент.

Лист Б, строка 110 — сумма всех страховых взносов, которые вы уже уплатили с начала года. Предположим, в марте вы оплатили 10560 рублей, а сейчас доплатили еще 30000 рублей, общая сумма — 40560. Строка 120 — сумма страховых взносов, на которую происходит уменьшение патента в данном уведомлении (расчет автоматически).

Строка 130 самая интересная, именно здесь допущена опечатка — 050 необходимо читать как 060. Мы решили, что подаем заявление в первый раз, поэтому указываем 0. Если вы уже подавали формы по уменьшению патента, указываем здесь суммы от всех ваших уведомлений с начала года. Строка 140 — остаток страховых взносов после уменьшения патента, просто вычитаем из строки 110 строки 120 и 130: 40560-30000-0=10560 рублей. Эту сумму мы сможем использовать для уменьшения другого вашего патента, если такой имеется.

Нажимаем в программе Р с галочкой, происходит расчет документа. Заполненную форму подписываем и сканируем. Скан высылаем в налоговую через «Обращения» в вашем личном кабинете налогоплательщика на сайте nalog.ru или отвозим оригинал в инспекцию лично. Также можно заполнить форму в личном кабинете на сайте налоговой.

Источник: beer-life.ru