Чек от самозанятого — это фискальный документ, подтверждающий получение платежа от клиента и дохода плательщиком НПД.

Когда самозанятый обязан выдать чек

По законодательству, касса самозанятому не нужна, ее функцию выполняет сервис «Мой налог». Глава 14 ФЗ № 422 четко определяет, обязательно ли отправлять чек самозанятому своим клиентам (заказчикам). В соответствии с законом, вовремя сформировать и передать его получателю услуг по предложенному алгоритму — главная обязанность плательщика НПД.

Выдают фискальный документ (ФД) как физическому лицу, так и юридическому. Само исполнение обязанности, время, когда самозанятый должен выбить чек юридическому лицу или гражданину, не зависит от организационно-правовой формы контрагента — п. 1 ст. 14 422-ФЗ . При наличном расчете или расчетах с помощью электронных средств платежа чек самозанятого формируют в момент оплаты.

Электронные средства платежа — это безналичный перевод денег через операторов по удостоверенному распоряжению их владельца с применением специальных технических устройств или программного обеспечения. Таких средств платежа несколько:

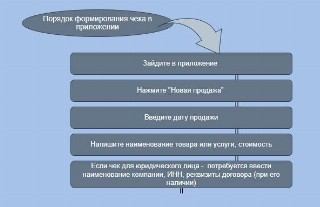

Как сформировать чек самозанятому в приложении «Мой налог»

- банковская карта — дебетовая или кредитная;

- «Клиент-банк» — ПО, устанавливаемое на ПК или мобильное устройство пользователя;

- платежные системы — Яндекс.Деньги, WebMoney.

При иных видах безналичных расчетов — подтверждение об оплате услуги выдается в интервале до 9-го числа следующего за отчетным месяца. Как это работает и как самозанятый выдает чек на практике:

- если плательщик НПД контактирует с покупателем напрямую — подтверждение передается непосредственно при расчете;

- если продажа происходит заочно и безналично — не позже 9-го числа.

Дополнительные нюанс, который следует помнить плательщику НПД:

- в мобильном сервисе «самозанятый» указывает фактическую дату осуществления безналичного расчета, даже если такая дата уже прошла;

- расчет включается в сумму платежа в следующем налоговом периоде.

Сроки выдачи ФД регулируются ч. 3 ст. 14 422-ФЗ и п. 3 ст. 1 425-ФЗ.

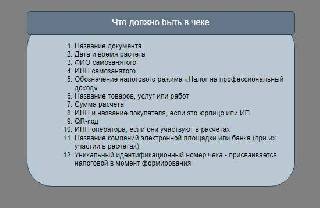

Какие данные содержатся в чеке самозанятого

Подтверждение оплаты всегда формируется через сервис для самозанятых (мобильную или веб-версию), оператора электронной площадки или банк. Реестр таких операторов и кредитных организаций ФНС ведет самостоятельно. Невозможно сформировать и передать ФД, не заполнив всех его реквизитов. Пункт 6 ст. 14 422-ФЗ содержит исчерпывающий их перечень, который определяет, как выглядит чек самозанятого для юридических лиц и граждан, сформированный в сервисе для плательщиков НПД.

Данные о контрагентах плательщика НПД вносятся автоматически. Система запоминает и предоставляет их на выбор для внесения в новую продажу:

- название постоянного контрагента — юрлица или ИП;

- его ИНН;

- данные договора ГПХ;

- формулировку назначения платежа.

На практике бывают случаи, что ИП или ООО не сообщают регистрационные данные, как сформировать чек самозанятому в приложении «Мой налог» в таком случае? Чтобы такие ситуации не происходили, заключите договор заранее. Но решение есть и для случая, когда информацию выяснить не удалось, ФД самозанятого готовится без ИНН — при создании вместо него выбирается «Иностранная компания». Поле для ввода ИНН пропадет. Ставка налогообложения не изменится — 6%.

Как в приложении МОЙ НАЛОГ сформировать чек самозанятому

При работе с плательщиками НПД, ООО или ИП заключают договор ГПХ, подписывают акт выполненных работ.

Из сути договора понятно, что писать в чеке самозанятому при оказании услуг или выполнении работ. В описании новой продажи самозанятым рекомендуется указывать, по какому договору и за какие услуги (работы) поступили средства. Например, «Оплата по договору № 123 от 01.12.2021 за проверку 10 отчетов».

Никаких других обязательных документов в «обороте» самозанятого не используется, не применяется товарный чек от самозанятого, счет-фактура и пр.

Как сформировать чек и передать клиенту

Интерфейс сервиса для самозанятых очень прост в использовании. Пропустить необходимые данные невозможно — не удастся перейти к следующему шагу.

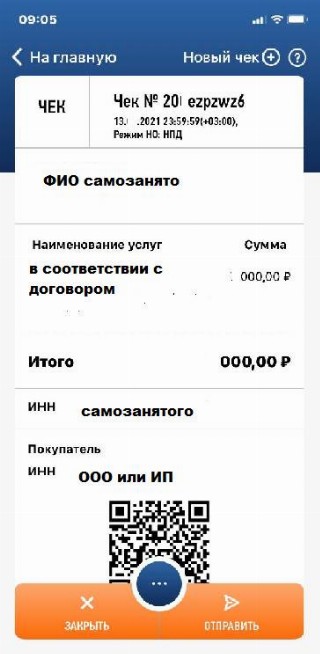

Вот образец, как выглядит чек от самозанятого для ООО и индивидуальных предпринимателей. Он отличается от выдаваемого физлицам.

Если клиентом является гражданин, процедура и данные для подготовки чека самозанятым отличаются. Это связано с применением иной ставки налогообложения — 4%. Коротко о том, как оформить чек самозанятому для физических лиц:

- Ф.И.О. и ИНН не вводятся;

- описывается услуга и ее стоимость.

Сформированный самозанятым отчет отправляют контрагенту любым удобным способом ( п. 5 ст. 14 422-ФЗ ):

- на бумажном носителе — распечатывается на любом печатном устройстве;

- в электронной форме.

Варианты передачи предложит интерфейс.

В электронной форме ФД направляется следующими способами:

- направляется покупателю (заказчику) на абонентский номер или адрес электронной почты;

- путем считывания компьютерным устройством (мобильным телефоном, смартфоном или компьютером, включая планшетный компьютер) контрагента QR-кода, содержащийся на ФД.

Как аннулировать

Изменяют (аннулируют) сгенерированный ФД по закону только в 2 случаях:

- при возврате денег клиентом;

- при некорректном вводе данных в сервис «Мой налог».

В первом ФД удаляется, во втором — создается новый с прежней датой.

Что будет, если самозанятый не сформирует чек

Ответственность самозанятого за невыдачу отчета о поступлении средств наступает как за уклонение от уплаты налогов. За первое нарушение штрафуют на 20% от суммы платежа, за повторное в течение 6 месяцев — на 100% ( ст. 129.13 НК РФ ).

Закон предусмотрел и возможность сбоя в работе сервиса для плательщиков НПД. В этом случае, согласно п. 9 ст. 3 закона 422-ФЗ , чек формируют и выдают в течение суток после устранения сбоя. За это самозанятых не штрафуют.

2021-12-02 15:29:43

Часто спрашивают, что будет, если аннулировать чек в приложении? Созданные и аннулированные прошедшим периодом чеки учитываются при расчете НПД. Отдельное уведомление об уменьшении налога в связи с аннулированием вам не пришлют. Следите и проверяйте сами, особенно если аннулированная сумма не мала. В случае ошибки обращайтесь в налоговую.

Источник: ppt.ru

Памятка по работе с чеками для самозанятых

Регистрация в качестве самозанятого занимает примерно пять минут, а для работы не нужно никакой отчетности, кроме чеков, которые создаются в официальном приложении ФНС «Мой налог» без применения контрольно-кассовой техники. Именно на основании информации, указанной в чеках, рассчитывается сумма налога на профессиональный доход.

Ранее мы уже рассказывали о том, как индивидуальным предпринимателям работать с самозанятыми, и о документах, которые им нужны для отчетности в налоговую. Теперь подробнее остановимся на том, что необходимо указывать в чеках плательщикам налога на профессиональный доход, как аннулировать чек или внести в него изменения, какие правила действую относительно передачи отчетной документации.

Формирование чеков

Чтобы создать чек, необходимо зайти в кабинет мобильного приложения «Мой налог» и нажать кнопку «Новая продажа». В открывшемся поле заполнить данные об операции:

- Наименование товара или услуги. Здесь можно указывать как общее наименование услуги, если у вас заключен договор ГПХ с предпринимателем или юридическим лицом, так и конкретное название товара или услуги. Например, репетитор может указать: «Образовательные услуги по английскому языку (4 урока)», а кондитер: «Торт “Красный бархат” 8 кг».

- Стоимость. В поле вносится точная сумма, перечисленная контрагентом исполнителю. Если самозанятый работает по предоплате, которая составляет часть от полной стоимости товара или услуги, можно фиксировать оплату отдельными чеками, дополнительно указав в названии «предоплата».

- Название организации и ИНН. Данные обязательно указываются при работе с ИП и организациями, в противном случае чек будет оформлен на физическое лицо. При этом, если оплата была с расчетного счета, а в документе указано физическое лицо, при налоговой проверке могут возникнуть сложности. Обязанность по сообщению ИНН возлагается на покупателя.

После подтверждения операции в личном кабинете приложения «Мой налог» будет сформирован чек, содержащий наименование документа, дату и время платежа, информацию о самозанятом и форме налогообложения (НПД), внесенную плательщиком налога на профессиональный доход информацию о товаре и услуге, а также QR-код, информацию о контрагенте и об операторе электронной площадки или банка.

Уникальный номер чека в системе налогового органа присваивается автоматически вместе с отправкой данных в ФНС. Дополнительно уведомлять налоговую или передавать данные не нужно.

Аннулирование чеков и внесение изменений

Приложение «Мой налог» позволяет аннулировать любой чек, выданный с момента регистрации в качестве плательщика налога на профессиональный доход, в двух случаях:

- если производится возврат средств,

- если чек сформирован ошибочно.

В личном кабинете нужно перейти в соответствующий чек, выбрать в центральном меню опцию «Аннулировать» и указать причину. Внимательно проверьте платежный документ, так как после удаления восстановить данные не получится. Система автоматически пересчитывает сумму дохода и налога, что можно увидеть на главной странице приложения.

Если при формировании чека была допущена ошибка в наименовании услуги или организации, дате или сумме оплаты, необходимо аннулировать ранее выданный чек с пометкой «сформирован ошибочно», а после создать новый с корректными данными.

Система позволяет создать чек задним числом без штрафов и пени, если самозанятый не меняет сумму в чеке. Если же расчетный период прошел, и при корректировке изменилась величина дохода, ФНС может удержать пени (1/300 ключевой ставки ЦБ за каждый день просрочки) или наложить штраф за опоздание с чеком (20% от суммы расчетов, но не менее 200 рублей).

Передача чеков

Законодательство обязует самозанятого передать сформированный чек контрагенту любым удобным способом:

- лично, распечатав документ из приложения;

- по мобильному телефону, в мессенджере;

- по электронной почте, если заказчик предоставил ее;

- сканированием индивидуального QR-кода с чека.

Все эти способы равнозначны с юридической точки зрения. Для удобства плательщик налога на профессиональный доход может выбрать один из способов для всех клиентов.

При работе с предпринимателями и юридическими лицами рекомендуем зафиксировать способ передачи чека в договоре ГПХ для защиты своих интересов, так как ответственность за непредставление чеков ложится на самозанятого: 20% от суммы в первый раз и полная сумма расчета за повторное нарушение (ст. 129.13 НК РФ).

Заключение

Работа самозанятого легче и понятнее с точки зрения регистрации и отчетности, чем у ИП и организаций, благодаря официальному приложению ФНС «Мой налог». Чтобы разобраться в том, как формируются, корректируются и аннулируются чеки, хватит 10-15 минут. Главное, вовремя и точно вносить информацию о поступлении оплаты, не забывая указывать ИНН для юридических лиц и предпринимателей, и передавать чеки заказчикам, чтобы избежать штрафов.

Источник: tofpmp.ru

Как самозанятому выдать чек

Но вопросов все равно много. В этой статье разбираемся, как самозанятому правильно сформировать чек и выдать его клиентам.

По закону самозанятые не обязаны использовать контрольно-кассовую технику, но должны выдавать чек при покупке или оказании услуги. Именно на основании сумм, на которые оформлены фискальные документы, начисляется налог на профессиональный доход.

Как создать чек, если нет кассы? Все очень просто. Самозанятый регистрируется в приложении «Мой налог» и у него появляется возможность создавать чеки в личном кабинете.

Как правильно выдать чек

Рассмотрим все особенности выдачи чека самозанятым на конкретном примере.

Александр – дизайнер интерьеров и работает на себя. Он разрабатывает дизайн квартир и офисов, то есть выполняет работы для физических лиц и компаний.

Александр зарегистрировался в качестве самозанятого и выполнил два заказа. Один на дизайн кухни, другой на дизайн офисного помещения.

За дизайн интерьера кухни частные клиенты заплатили 15 тысяч рублей наличными деньгами, а за проект офиса и авторский надзор компания перечислила 30 тысяч рублей на карту Александра.

Дизайнер должен создать два чека, чтобы отразить доход в приложении «Мой налог».

Когда выдать чек

Самозанятый должен выбить чек сразу после расчета, если за работу расплатились наличными или при помощи электронных средств платежа (ЭСП).

К электронным средствам платежа относятся оплата банковской картой, расчеты через интернет-банкинг (например, Сбербанк Онлайн и т.д.), платежи при помощи электронных кошельков (Яндекс.Деньги, Webmoney и т.д.) и платежных приложений (Samsung Pay, Apple Pay,).

Если клиент оплатил услуги или товар по квитанции в банке – это безналичный платеж. Перечисление организацией денег со своего расчетного счета на счет фрилансера — это тоже безналичный расчет.

Для чека самозанятого при безналичной оплате, полученной от физических и юридических лиц, установлен другой срок: документ создается не позднее 9-ого числа месяца, следующего за месяцем расчета.

В приложении «Мой налог» есть возможность указать дату платежа задним числом, этот расчет будет включен в сумму налога в следующем месяце.

Обе суммы Александр получил 20 января. Он создает один чек 20 января сразу при получении денег от заказчика дизайна кухни, второй чек за проект офиса Александр должен сформировать и отправить клиенту не позднее 9 февраля.

Реквизиты чека

Чек формируется в приложении добавлением новой продажи. При создании фискального документа для частных лиц самозанятый вводит только наименование услуги и ее стоимость.

Автоматически в чек выводятся следующие сведения:

- название документа;

- дата и время расчета;

- фамилия, имя, отчество (при наличии) самозанятого;

- ИНН самозанятого;

- Указание на использования НПД;

- QR-код;

- уникальный идентификационный номер чека, который присваивается документу автоматически при формировании его в приложении.

Если оплата получена от компании или ИП, то в чеке от самозанятого юридическому лицу обязательно указывается ИНН заказчика (покупателя).

Такая информация необходима для того, чтобы разделить оплаты от частных лиц, а также организаций и предпринимателей, так как для них установлены разные ставки налогов: 4% и 6% соответственно.

Кроме этого, если в чеке самозанятого указан ИНН организации или предпринимателя-заказчика, то они могут учесть сумму, выплаченную плательщику НПД, в качестве официальных расходов.

Если организация отказывается предоставить ИНН, то чек оформляется так же как для частного лица. В расходы такой документ контрагент самозанятого включить уже не сможет.

Если плательщик НПД зарегистрировался и действует через уполномоченный банк или электронную площадку, то в чеке указываются ИНН и название такого банка или площадки.

Все чеки сохраняются в приложении, если название услуги, товара, работы однотипные, то необязательно его каждый раз вводить заново, просто скопируйте предыдущий документ и укажите нужную сумму.

Если услуг одному клиенту было оказано несколько, необязательно на каждую создавать отдельный чек. В приложении «Мой налог» есть возможность вводить названия товаров, работ, услуг через запятую или писать их отдельными строками в чеке.

В первом чеке Александр указывает наименование услуги: «Дизайн кухни» и сумму по договору.

Во втором чеке Александр указывает два пункта:

- проект дизайна офиса;

- авторский надзор,

а также сумму по договору, ИНН и название организации-заказчика.

Остальные обязательные реквизиты документа формируются автоматически из приложения.

Какую сумму указать в чеке

Налоговый режим для самозанятых не предполагает учета понесенных расходов. Также при формировании чека не нужно из полученного дохода вычитать сумму налога.

Чек создается на всю сумму, полученную от клиента или покупателя. Если вознаграждение за товар или услугу получены в иностранной валюте, то сумму необходимо конвертировать в рубли по курсу ЦБ на день получения дохода и в чеке указать сумму в рублях.

Принцип не учета расходов действует для всех видов деятельности самозанятых. Например, если таксист платит агрегатору какой-то процент от денег за заказ, то он не может вычесть эту комиссию и на оставшиеся деньги создать чек. Документ формируется на весь доход, полученный от поездки.

Александр создает чеки на полученные от клиентов суммы 15 тысяч и 30 тысяч рублей без учета собственных расходов.

Как выдать чек клиенту

Самозанятый выдает чек клиенту тремя способами:

- отправляет на электронную почту или мобильный телефон;

- распечатывает бумажный документ и передать его клиенту лично;

- предоставляет возможность считать QR-код документа.

Все эти способы равнозначны, фрилансер вправе выбирать любой из них. Распечатывать чек не обязательно. И в электронном, и в бумажном варианте есть уникальный идентификационный номер, который документ получает в момент создания и по которому его можно будет проверить.

Хранить чеки и клиент, и самозанятый могут в любом удобном для них виде.

Распечатать документ можно на любом принтере, который подключен к устройству с установленным мобильным или вэб-приложением «Мой налог».

Пока сервис, позволяющий контрагенту фрилансера проверить подлинность чека, находится в разработке. Проверить чек при помощи приложения «Проверка кассовых чеков ФНС» невозможно, так как этот сервис рассчитан исключительно на проверку чеков, созданных на онлайн-кассах. Документ, выдаваемый самозанятым, кассовым чеком не является.

Подтверждать факт передачи чека клиенту или покупателю не нужно, достаточно просто сформировать чек в приложении. Если у самозанятого нет возможности передать электронный или бумажный чек клиенту в момент расчета, он может сделать это при следующем непосредственном взаимодействии.

Александр получил вознаграждение вне офиса, и у него нет возможности распечатать чек. После передачи денег и создания чека, он направляет документ клиенту на почту, которой они пользовались при обсуждении проекта.

Как исправить ошибку в чеке

Приложение «Мой налог» дает возможность исправить ошибку, если чек был сформирован неправильно. Неверно оформленный документ аннулируется, суммы дохода корректируются.

Восстановить аннулированный чек невозможно, нужно просто создать новый фискальный документ с правильными реквизитами.

Аннулирование чека может понадобиться, в случае фактической ошибки. В этом случае неверный чек аннулируется и создается верный.

Так же чек аннулируется, если сделка была расторгнута и деньги по сделке так и не были получены. Налоговая служба не рекомендует создавать чек до момента фактического получения денег.

Еще одна причина для аннулирования фискального документа – возврат товара покупателем.

Наказание за отсутствие чека

Если самозанятый получил доход от своей деятельности и не создал на полученные деньги чеки, то, в случае выявления этого факта, он будет оштрафован налоговыми органами.

В первый раз штраф будет назначен в размере 20% от суммы, на которую не был создан чек.

Если отсутствие чека выявлено повторно в течение 6 месяцев с момента первого правонарушения, то штраф будет равен всей сумме расчета, на которую не создан чек.

Поскольку чек можно сформировать только в приложении «Мой налог», то в законе прямо указано, что в случае массового сбоя в работе приложения и невозможности из-за этого сформировать чек, санкции к самозанятому применяться не будут, если чеки созданы не позднее следующего дня после восстановления работы приложения.

Что делать с кассой, если ИП стал самозанятым

Если фрилансер был зарегистрирован как индивидуальный предприниматель, он может стать самозанятым без потери статуса ИП.

Одно из преимуществ для плательщиков НПД – они не используют кассу.

Если предприниматель уже приобрел и зарегистрировал кассовый аппарат и после этого решил стать самозанятым, то у него есть два пути.

Оставить кассу

Закон не запрещает применять кассовую технику плательщикам НПД. Если касса уже куплена и установлена, ее можно использовать, например, до конца срока действия ФН. Если касса зарегистрирована и не используется, то здесь также нет нарушений. Главное помнить, что у фискального накопителя есть срок действия (13,15, 36 месяцев), после истечения которого, ФН использовать нельзя, а кассу необходимо перерегистрировать.

У самозанятых есть ограничение – доход за год не может быть больше 2,4 миллионов рублей, после превышения этого порога они теряют статус плательщика НПД. Если плательщик НПД решит нанять работника, он также теряет свой статус, и должен будет выдавать кассовые чеки. Поэтому если касса у предпринимателя уже зарегистрирована и есть вероятность утратить статус самозанятого в будущем (превышение дохода и найм персонала), избавляться от кассы и снимать ее с учета не обязательно.

Но в любом случае, чеки на полученный доход самозанятый создает именно в приложении «Мой налог».

Если у предпринимателя был установлен банковский терминал для приема карт, он может продолжать им пользоваться и в статусе самозанятого. Ограничений в использовании такого оборудования плательщиками НПД нет.

Если предприниматель превысил доход в 2,4 миллиона в год, потерял статус плательщика НПД, но работает один, продает товары собственного производства, выполняет работы или оказывает услуги, то он может не использовать кассу до 1 июля 2021 года.

Продать кассу

Если касса зарегистрирована в налоговой службе, то перед продажей кассовую технику обязательно снять с учета.

Фискальный накопитель продать не получится – он регистрируется один раз и другим владельцем использоваться не может.

Не забудьте проконтролировать, что все данные с кассы преданы в ОФД и ФНС и храните ФН в течение 5 лет с момента снятия с регистрации.

Самые последние новости об онлайн-кассах, изменения законодательства, актуальная информация об акциях и скидках в нашей группе ВК. Присоединяйтесь к нам!

Источник: initpro.ru