ВАЖНО! Для доходов, у которых в справочнике «Виды доходов» установлен флажок «рассчитывать НДФЛ при выплате дохода» (не зарплата), НДФЛ рассчитывается только в документе «Выплата». После выплаты таких доходов расчет НДФЛ не требуется. В документе НДФЛ рассчитывается налог только с доходов, у которых снят флажок «рассчитывать НДФЛ при выплате дохода» (зарплата). Рекомендуется рассчитывать документ НДФЛ один раз в месяц после начисления зарплаты.

При выборе вида операции «Выплата зарплаты» при установленной константе «рассчитывать НДФЛ при выплате дохода» будет рассчитан НДФЛ для доходов с установленным признаком «рассчитывать НДФЛ при выплате дохода» (с которых НДФЛ не был рассчитан ранее), а также зафиксирован удержанный НДФЛ.

В документе «НДФЛ» при установке флажка «учитывать ранее рассчитанный НДФЛ текущего месяца» в форме настройки расчет НДФЛ будет произведен нарастающим итогом с начала года с учетом ранее рассчитанного НДФЛ текущего месяца документами «НДФЛ» или «Выплата».

Особенности расчета отпускных с учетом периода нерабочих дней | Екатерина Сорокина #зарплата360

__________________

Источник: www.glavbyh.ru

Нюансы перерасчета отпускных после начисления зарплаты за прошлый месяц

Отпуск начинается в следующем месяце. На момент выплаты отпускных зарплата за прошлый месяц не была начислена. После расчета зарплаты требуется пересчитать отпускные. В статье собрали ответы на самые распространенные вопросы по пересчету отпускных в этом случае.

- Как узнать, какие документы пересчитывать?

- Каким месяцем пересчитывать отпускные?

- Как пересчитать – в исходном документе или через исправление?

- Как отражается пересчет отпускных в учете по НДФЛ?

- Обновлять НДФЛ в ведомости при уменьшении отпускных?

Как узнать, какие документы пересчитывать?

В каком месяце пересчитывать отпускные: в текущем или в следующем?

Ответ будет зависеть от того, каким месяцем был зарегистрирован расчет исходной суммы отпускных:

- Если месяц в документе Отпуск изначально был выбран тот же, что и месяц, за которой рассчитана зарплата, то пересчитать отпускные лучше в следующем месяце.

- Если месяц в документе Отпуск изначально был установлен как следующий, то и перерасчет лучше провести в том же месяце.

Разберем на примерах.

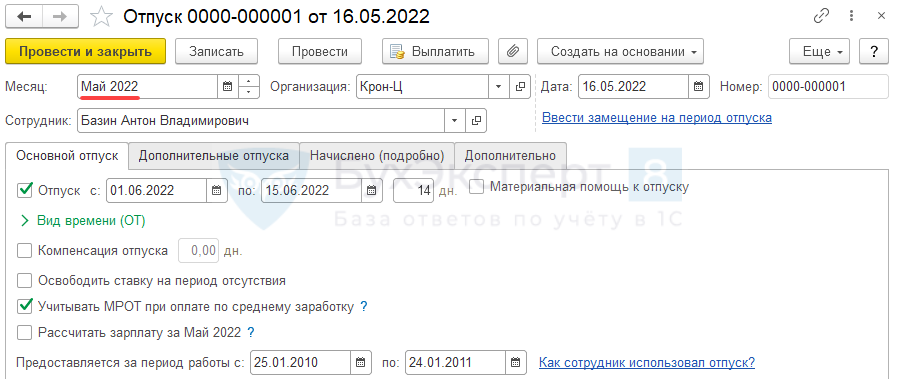

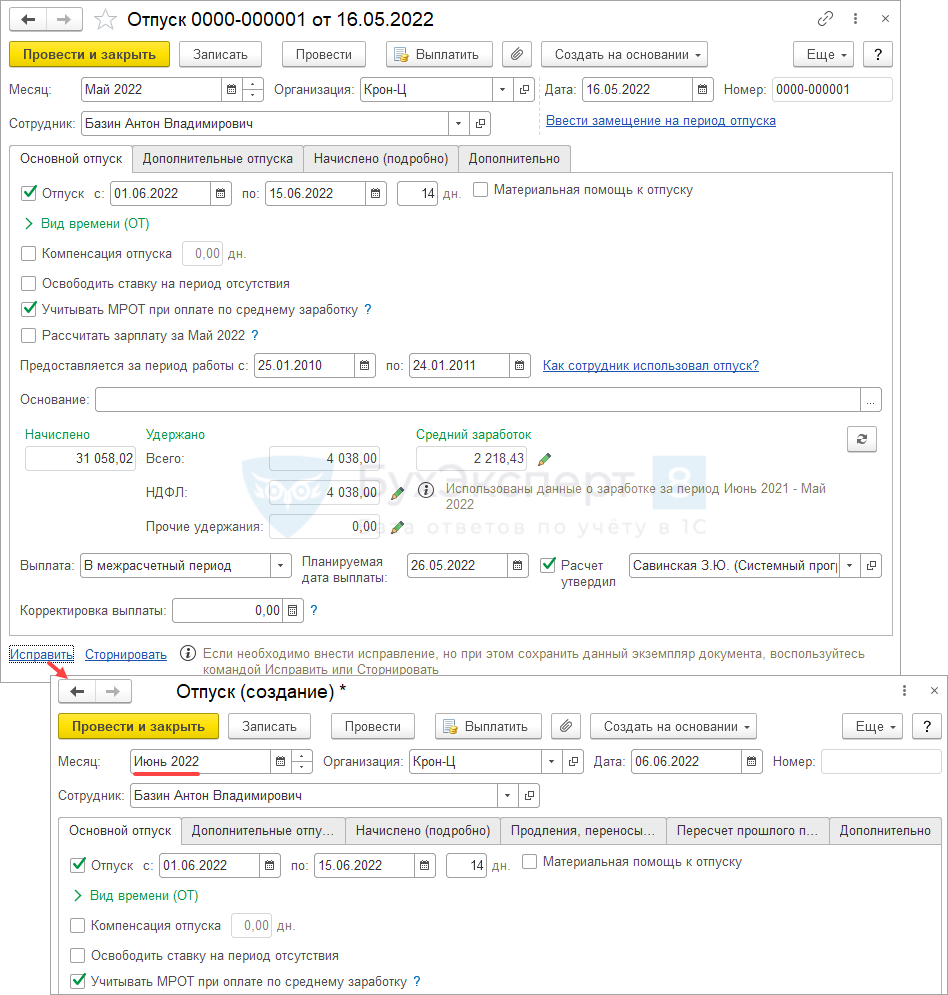

Отпуск сотрудника начинается с 01.06.2022 г. Расчетный период для расчета среднего заработка – июнь 2021 – май 2022 г. Отпускные выплачены 26.05.2022 г., месяц в документе Отпуск указан Май 2022 .

После начисления зарплаты за май требуется пересчитать отпускные.

В этом случае лучше выполнять перерасчет отпускных июнем. Это позволит:

- Избежать проблем с расчетом страховых взносов. Они рассчитываются в документе Начисление зарплаты и взносов , поэтому типовой функционал ЗУП 3.1 предполагает, что Начисление зарплаты и взносов всегда рассчитывается последним. После его проведения межрасчетные документы этого месяца лучше не редактировать. В противном случае потребуется пересчитывать Начисление зарплаты и взносов или корректировать учет взносов документом Перерасчет страховых взносов ( Налоги и взносы – Перерасчеты страховых взносов ).

- В случае увеличения суммы отпускных сблизить бухгалтерский учет с учетом по НДФЛ. Отпускные учитываются для целей НДФЛ по дате фактической выплаты. Выплата доначисленных отпускных, как правило, производится в следующем месяце. Поэтому если указать в документе-исправлении Отпуск следующий месяц, сумма доплаты по отпускным будет учтена в одном и том же периоде, как для бухгалтерского учета, так и для учета по НДФЛ.

Как сделать перерасчет отпускных 1С ЗУП?

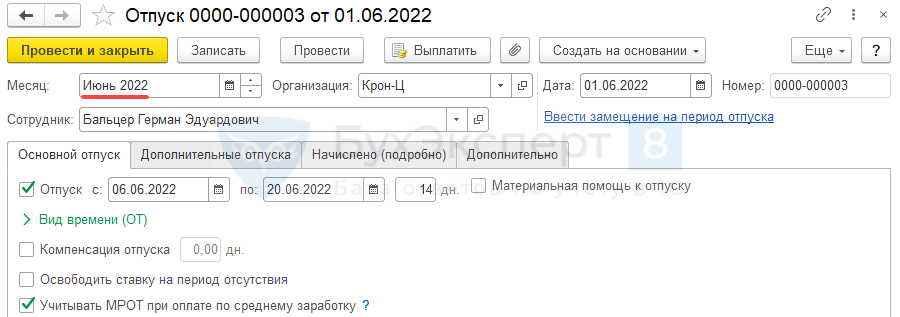

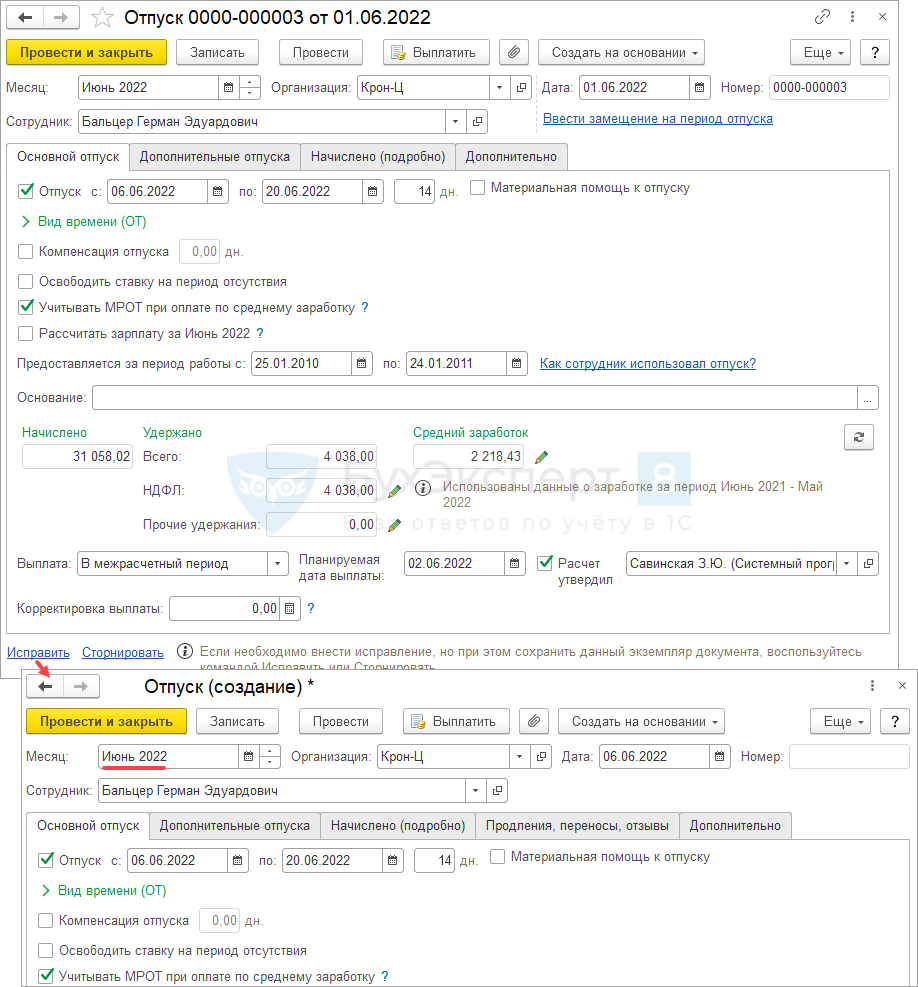

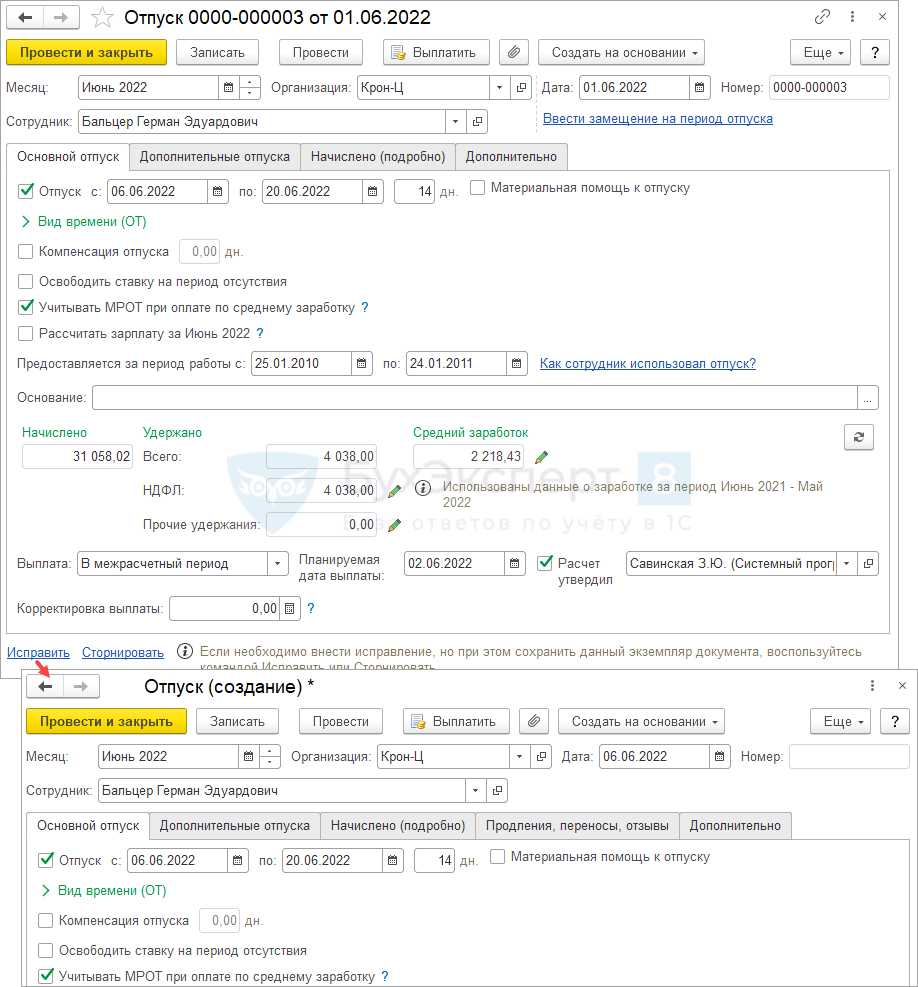

Отпуск сотрудника начинается с 06.06.2022 г. Расчетный период для расчета среднего заработка – июнь 2021 – май 2022 г. Отпускные выплачены 01.06.2022 г., месяц в документе Отпуск указан Июнь 2022 .

После начисления зарплаты за май требуется пересчитать отпускные.

В этой ситуации пересчитать отпускные можно тем же месяцем, что они были начислены изначально – июнем.

- Самоучитель по 1С Бухгалтерии 8.3;

- Самоучитель по 1С ЗУП 8.3.

Как пересчитать отпускные: в исходном документе или ввести документ-исправление?

Если отпускные пересчитываем в следующем месяце, то однозначно потребуется вводить документ-исправление Отпуск . При пересчете отпускных тем же месяцем, допустимы оба варианта:

- пересчитать отпускные в исходном документе Отпуск ,

- ввести документ-исправление Отпуск .

На наш взгляд, пересчитывать отпускные через документ-исправление более удобно. Это позволит отследить всю историю расчетов с сотрудником. Создать документ-исправление можно по ссылке Исправить в исходном документе Отпуск .

Как отражается в учете по НДФЛ пересчет отпускных в следующем месяце?

Результат перерасчета отпускных отражается в учете НДФЛ по-разному в зависимости то того, в какую сторону были пересчитаны отпускные:

- При увеличении суммы отпускных положительная разница отражается в учете НДФЛ на Планируемую дату выплаты , установленную в документе Отпуск . Затем дата получения дохода уточняется при фактической выплате доначисленных отпускных документом Ведомость .

- Если сумма отпускных уменьшается, то отрицательная разница (сторно) всегда учитывается по исходной дате выплаты отпускных.

При положительном перерасчете НДФЛ с отпускных:

- Необходимо будет доплатить доначисленную сумму и удержать с нее НДФЛ.

- Дата получения дохода для доначисленных сумм будет дата их выплаты.

При отрицательном перерасчете НДФЛ с отпускных:

- Дата получения дохода и исчисленного НДФЛ для сторно по отпускным относится к первоначальной дате их выплаты.

- Может быть произведен зачет или возврат НДФЛ (если сотрудник напишет заявление на возврат).

- В случае возврата НДФЛ общую перечисляемую по всем сотрудникам сумма уменьшаем на сумму возвращенного НДФЛ в документе Перечисление НДФЛ в бюджет .

Подробно об отражении перерасчетов в учете по НДФЛ можно посмотреть в публикации Перерасчеты в отчетности по НДФЛ.

Нужно ли обновлять НДФЛ в ведомости на выплату отпускных при уменьшении их суммы?

Если отпускные были пересчитаны в меньшую сторону, образуется излишне удержанный НДФЛ. Его нужно будет вернуть работнику или зачесть при очередной выплате доходов. Уменьшать удержанный налог в Ведомости на выплату исходной суммы отпускных не нужно.

Подробнее операции зачета и возврата налога разобраны в публикациях:

- Зачет излишне удержанного НДФЛ

- Учет операции возврата НДФЛ в отчетности по НДФЛ (6-НДФЛ, 2-НДФЛ)

Как отражается в учете страховых взносов пересчет отпускных в следующем месяце?

Результат перерасчета отпускных отражается в учете страховых взносов в следующем порядке:

- Если сумма отпускных увеличилась, то сумма доначисленных отпускных отражается в учете взносов в том месяце, в котором был произведен перерасчет.

- Если сумма отпускных уменьшилась, то имеет значение, есть ли у сотрудника в месяце перерасчета другой доход, перекрывающий сторно отпускных:

- Если сторно отпускных перекрывается другим облагаемым доходом, то оно отражается в учете взносов в месяце перерасчета

- Если сторно отпускных НЕ перекрывается другим облагаемым доходом, оно учитывается в месяце начисления исходной суммы отпускных

Подробно об отражении перерасчетов в учете взносов можно посмотреть в публикации Отражение перерасчетов в отчетности по взносам.

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С:ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

![]()

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

- Нюансы начисления амортизации по ОС, полученному в качестве вклада в имущество организацииМинфин РФ разъяснил, как учитывать на балансе ОС, полученное в.

- Как настроить в ЗУП 3 ввод начисления, которое выполняется часто, но не каждый месяц1С:ЗУП 3 имеет широкие возможности по настройке видов начисления. В.

- Начисления одной записью за месяц.

- Как установить организацию и месяц начисления по умолчанию.

Оцените публикацию

(8 оценок, среднее: 4,75 из 5)

Публикацию можно обсудить в комментариях ниже.

Обратите внимание!

В комментариях наши эксперты не отвечают на вопросы по программам 1С и законодательству.

Задать вопрос нашим специалистам можно в Личном кабинете

Обсуждение (14)

Светлана Подписчик БухЭксперт8 :

А если допустим, отпуск с 1 июня, выплачен в мае, потом при перерасчёте уйдет в минус, мы маем и исправляем (точнее просто перерасчитываем в текущем документе). Получается переплата отпускных и НДФЛ, но при выплате ЗП за май, работник выходит в 0. И НДФЛ засчитывается с майским зарплатным НДФЛ. Такой же подход тоже допустим? А если сделать перерасчёт июнем с минусом и в июне, у сотрудника будет за июнь только ЗП код дохода 2000, а отпуск с кодом 2012 не будет ли с минусом в справке 2-НДФЛ? Ну или свод начисленной ЗП с регистром будет не идти по каждому месяцу отдельно, только в общем.

Ольга Горшенина Сотрудник БухЭксперт8 :

А если сделать перерасчёт июнем с минусом и в июне, у сотрудника будет за июнь только ЗП код дохода 2000, а отпуск с кодом 2012 не будет ли с минусом в справке 2-НДФЛ?

Сторно относится к первоначальной дате выплаты, поэтому минуса быть не должно.

Ну или свод начисленной ЗП с регистром будет не идти по каждому месяцу отдельно, только в общем.

Такое возможно, т.к. данные для целей учета НДФЛ учитываются по отдельным правилам.

Светлана Подписчик БухЭксперт8 :

И ещё проблема у нас возникала, когда отпуск рассчитывался текущим месяцем и текущим перерасчитывался. При первичном расчёте сотрудник имел право на вычет. После перерасчёта бывает ЗП уйдет в минус, а НДФЛ в плюс, т.к. вычет исчез, НДФЛ увеличился. И выяснялось это только при выплате зарплаты за этот месяц, в след.месяце. Регистр «рвался» и по сути это недоплата НДФЛ.

При штате в более 1000 сотрудников иногда сложно это отследить.

Ольга Горшенина Сотрудник БухЭксперт8 :

После выплаты зарплаты можно проверять весь ли НДФЛ удержан с помощью отчетов по НДФЛ, например, «Анализ НДФЛ по месяцам» (Налоги и взносы — Отчеты по налогам и взносам). Вывести колонку «Осталось удержать» и проверять данные — Как быстро узнать, сколько НДФЛ осталось удержать / перечислить. Если у вас версия ЗУП старше 3.1.19, то расширенные настройки, о которых идет речь в видео, «переехали» — Как открыть форму изменения варианта отчета в ЗУП 3.1.19?

anutkarigik87 Подписчик БухЭксперт8 :

Добрый день! Такая же проблема — И ещё проблема у нас возникала, когда отпуск рассчитывался текущим месяцем и текущим перерасчитывался. При первичном расчёте сотрудник имел право на вычет. После перерасчёта бывает ЗП уйдет в минус, а НДФЛ в плюс, т.к. вычет исчез, НДФЛ увеличился. И выяснялось это только при выплате зарплаты за этот месяц, в след.месяце.

Регистр «рвался» и по сути это недоплата НДФЛ. При штате в более 1000 сотрудников иногда сложно это отследить.

Решение данной проблемы есть какое-либо?

Источник: buhexpert8.ru

Оплата основного ежегодного отпуска, начинающегося с первого числа месяца в 1С:ЗУП

За время нахождения сотрудника в ежегодном отпуске за ним сохраняется средний заработок. В соответствии со ст. 139 ТК РФ для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые в организации независимо от источников этих выплат. Если сотрудник уходит в отпуск с первого числа месяца, то на момент расчета отпускных последний месяц расчетного периода не отработан им полностью. После начисления зарплаты за соответствующий месяц необходимо сделать перерасчет отпускных с учетом отработанного месяца.

Начисление оплаты основного ежегодного отпуска, начинающегося с первого числа месяца, в программе «1С:Зарплата и управление персоналом 8»

Регистрация и расчет основного ежегодного отпуска производится с помощью документа Отпуск. В разделе Средний заработок автоматически подсчитывается сумма среднедневного заработка по данным информационной базы на основании сведений о выполненных ранее начислениях. По умолчанию расчетным периодом являются 12 календарных месяцев, предшествующих дате начала события.

Выплата отпускных при предоставлении ежегодных оплачиваемых отпусков производится не позднее чем за три дня до их начала. При расчете отпускных с начисленной суммы исчисляется НДФЛ на предполагаемую дату получения дохода, которая указана в поле Дата выплаты. При проведении документа на выплату отпускных производится удержание ранее исчисленного налога.

После начисления заработной платы и других начислений нужно пересчитать ранее выплаченные отпускные. Для перерасчета можно использовать тот же самый документ Отпуск с помощью которого ранее было произведено начисление оплаты отпуска. Для перерасчета отпускных в документе на закладке Основной отпуск в разделе Средний заработок нажмите на кнопку Пересчитать документ. Но!

Делать перерасчет отпускных именно таким способом не рекомендуется. Может возникнуть ситуация, когда сумма пересчитанных отпускных будет больше суммы ранее начисленных отпускных и, соответственно, увеличится сумма удержанного налога, которую необходимо было перечислить. При этом в бюджет был перечислен НДФЛ в меньшей сумме, что приведет к неуплате налога в бюджет.

Рекомендуется: после того как будут начислены доходы за месяц, создать документ-исправление Отпуск. Сторнируется ранее начисленная сумма оплаты за отпуск, и отпускные начисляются заново, исходя из данных, указанных в документе-исправлении.

Появляется раздел Перерасчет на закладке Основной отпуск и закладка Пересчет прошлого периода, на которой отражаются результаты перерасчета за прошлые периоды. В связи с увеличением среднедневного заработка и увеличилась сумма начисленных отпускных. Если в результате перерасчета производится выплата доплаты отпускных, то сумма доплаты и удержанный НДФЛ с нее отражается в расчете по форме 6-НДФЛ в том отчетном периоде, в котором произведена выплата. Крайний срок перечисления НДФЛ с доплаты отпускных – не позднее последнего числа месяца, в котором она выплачена.

Источник: www.vdgb.ru