В 2019 году российские компании получили возможность заказывать товары и услуги у самозанятых. Принятые федеральные законы регламентируют порядок работы с официальными фрилансерами. Однако у бухгалтеров до сих пор возникают вопросы, как оформлять таких исполнителей в программе 1С. В этой статье публикуем подробное руководство по расчётам с самозанятыми.

Елизавета Прибыткова

Расчёты с самозанятыми в 1С 8.3

В ранних версиях программы 1С (до 3.0.100) услуги самозанятого оформляли как сделки с физическим лицом. То есть просто не указывали ОГРНИП. Чтобы внести плательщика НПД в систему, достаточно было ввести его паспортные данные и реквизиты банковского счета.

Проводки по самозанятым в 1С версии 8.3 и позднее упростили, так как физических лиц, работающих по НПД, официально добавили в функционал программы.

Как завести самозанятого контрагента в 1с8.3

Самозанятые в 1С 8.3 выступают как контрагенты. Так выглядит добавление нового исполнителя в программу.

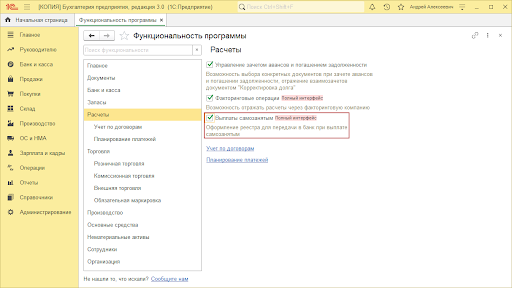

- Откройте раздел «Главная» – «Функциональность».

В поле «Расчёты» проверьте, установлен ли флажок в графе «Выплаты самозанятым».

Теперь необходимо оформить самозанятого в 1С. Для этого создайте личную карточку исполнителя в программе.

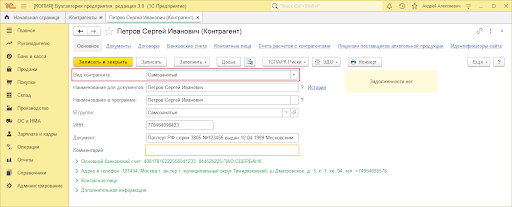

- В разделе «Справочники» откройте вкладку «Контрагенты».

- Чтобы создать нового контрагента, кликните по кнопке «Создать». Обязательно выберите «Самозанятый» в поле «Вид контрагента».

- Заполните ИНН исполнителя и паспортные данные.

Нажмите кнопку «Записать и закрыть».

Обратите внимание, что учёт услуг самозанятых в программе 1С можно провести по двум сценариям:

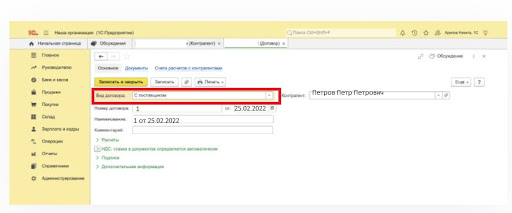

- Создайте договор в программе, если планируете получать услугу позже. Для фиксации сделки в 1С существуют два способа: либо через карточку созданного ранее контрагента, либо через раздел «Справочники». В первом случае не забудьте в графе «Вид договора» указать «С поставщиком», так как с ними действует такая же система начисления и вычета взносов. Если выберите создание договора через «Справочник», найдите самозанятого в списке. В обоих случаях внесите номер и дату создания контракта. Обязательно заполните поле «Наименование».

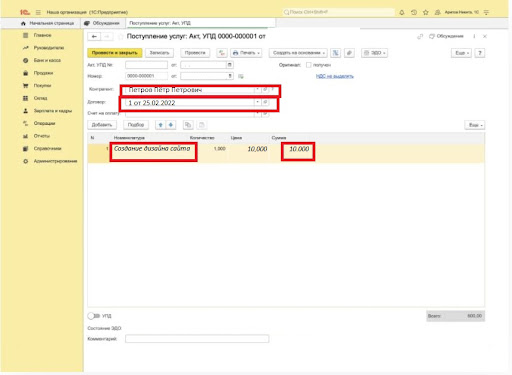

- Если проводите услугу сразу после внесения самозанятого в «Контрагенты», переходите во вкладку «Покупки» – «Поступление (акты, накладные, УПД)». Сформируйте новое «Поступление услуг» и обязательно укажите ФИО плательщика НПД, номер договора, название и стоимость услуги. Новый контракт с самозанятым можно создать в этой же форме: нажмите на выпадающий список напротив строки «Договор». Этот способ проще: все реквизиты программа заполнит автоматически.

Бывает, что в программе активирован специальный режим и учет по договорам не ведется. В таком случае во вкладке «Поступление услуг» не получится выбрать нужный контракт.

Как провести оплату самозанятому в 1С

Чтобы понимать, как проводить самозанятых в 1С, нужно знать, как правильно оплачивать их услуги с бухгалтерской точки зрения. Расчёты с самозанятыми в 1С 8.3 начинаются во вкладке «Банк и касса». Чтобы оплатить услуги плательщика НПД, создайте платёжное поручение.

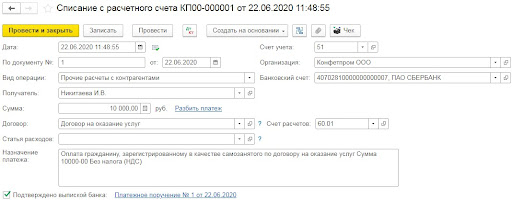

- Зайдите в раздел «Банк и касса» — «Платёжные поручения». Нажмите кнопку «Создать» и сформируйте новый документ.

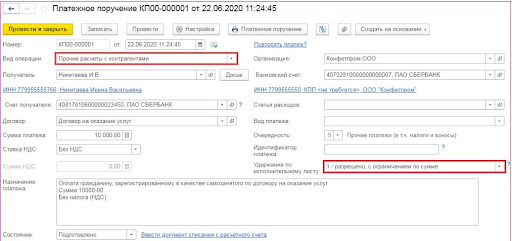

- В открывшемся окне в строке «Вид операции» выберите «Прочие расчёты с контрагентами», чтобы программа разрешила ввести информацию о коде типа дохода, который необходимо учитывать при оплате самозанятому в 1С 8.3 от юридического лица с июня 2020 года.

- Ниже, в строке «Получатель», укажите фамилию и инициалы самозанятого.

- В строку «Сумма платежа» внесите фактическую стоимость услуги, в строке «Ставка НДС» выберите вариант «Без НДС».

- В строке «Удержание по исполнительному листу» выберите «1 — разрешено, с ограничением по сумме».

- Нажмите «Провести и закрыть». Так поручение сохранится в программе.

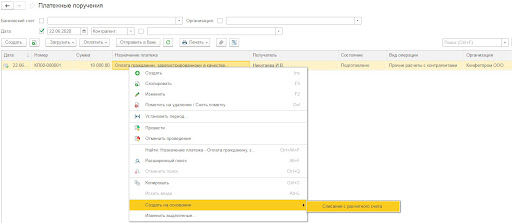

- Чтобы заплатить самозанятому, сформированное поручение отправьте в банк. Для этого зайдите в журнал «Платёжные поручения», выберите необходимый документ и нажмите на «Отправить в банк».

В открывшемся окне укажите все документы и подтвердите действие кнопкой «Выгрузить».

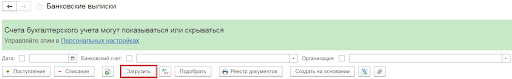

- После того как банк отправит деньги, зафиксируйте платеж в 1С. Для этого выберите «Банк и касса» – «Банковские выписки». Нужный платёж в открывшемся окне можно выбрать тремя способами:

- Выгрузить поручение из онлайн-банкинга. Для этого нажмите на кнопку «Загрузить».

- Кнопка «Подобрать» поможет выбрать из оплаченных банком платежей тот, который нужен сейчас.

Вернитесь в раздел «Платежные поручения», кликните правой кнопкой мыши на нужном и выберите из выпадающего списка «Создать на основании» – «Списание с расчётного счёта».

- В открывшемся окне проверьте счет расчетов с исполнителем.

- Теперь нужно зафиксировать эту оплату как затраты в 1С. Для этого войдите во вкладку «Покупки» — «Поступление (акты, накладные)».

- Кликните на «Поступление», из выпадающего меню выберите «Услуги (акт)».

- В строку «Акт №» введите номер акта или цифрового чека, поступившего от самозанятого.

- В таблице укажите, какие услуги были оказаны и номер счёта. В бухгалтерии для расчётов с самозанятыми используют 60 или 76 счета.

Затем программа автоматически создаст проводки.

При оплате услуг плательщиков НПД наличными, зайдите в раздел «Банк и касса», выберите «Кассовые документы» и нажмите «Выдача».

Как заключить договор с самозанятым в 1С:ЗУП

Программа 1С:ЗУП предназначена для оформления сотрудников по ТК РФ. Поэтому самозанятого вносить в систему не имеет смысла: исполнитель не получает зарплату и с его доходов компания-заказчик не платит налоги.

Но договор с самозанятым лицом в 1С:ЗУП может понадобится, если нужно заплатить за разовое задание по договору ГПХ или компания выступает налоговым агентом по налогу на доход аутсорсинговых сотрудников.

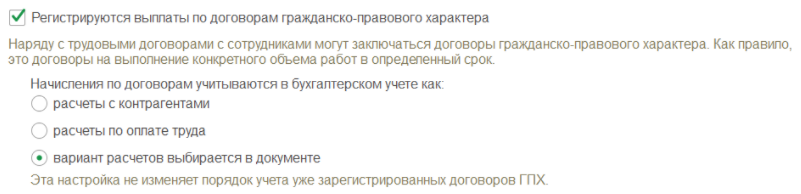

Сначала настройте функционал программы на работу с такими контрактами. Для этого выполните цепочку: «Настройки» — «Расчёт зарплаты» – галочка напротив «Регистрируются выплаты по договорам ГПХ».

Занесите самозанятого в программу. Заполните эту информацию в разделе «Кадры».

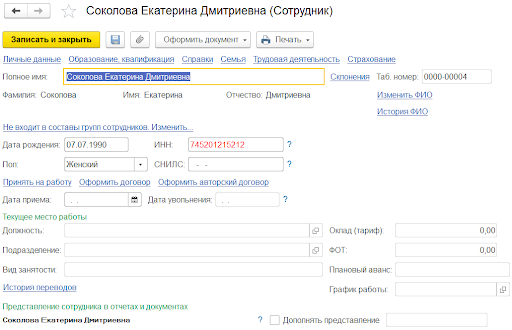

- Зайдите в справочник «Сотрудники» и добавьте нового. Для этого введите ФИО, СНИЛС, ИНН, пол и дату рождения. Если такой сотрудник уже есть, программа уведомит об этом. Обратите на это внимание, чтобы не возникло дублей.

- Далее нажмите «Сохранить».

- Если ИНН или СНИЛС сотрудника указаны неверно, они будут подсвечены.

- В гиперссылке «Страхование» укажите страховой статус, в гиперссылке «Налог на доходы» — резидент.

- Нажмите «Оформить договор».

- В открывшемся окне договора заполните период действия и сумму. В графе «Способ оплаты» выберите один из трёх: «однократно в конце срока», «по актам выполненных работ» или «в конце срока с ежемесячными авансовыми платежами». Можете поставить галочку напротив строки «Подлежит страхованию от несчастных случаев». В программе также можно указать номер счёта, чтобы выгрузить проводку в 1С: Бухгалтерия.

- Проведите и закройте договор.

Важно знать, что 1С:ЗУП не ограничивает количество договоров с одним и тем же самозанятым исполнителем.

Понравилась статья?

Нам будет очень приятно, если вы прокомментируете, поставите оценку или поделитесь материалом в социальных сетях — так о нюансах НПД узнает больше людей ❤️

Источник: xn--80aapgyievp4gwb.xn--p1ai

Учет расходов на ПО и лицензии. Как все сделать в 1С

С 01.01.2008 Федеральным законом от 18.12.2006 № 231-ФЗ была введена в действие часть четвертая ГК РФ, регулирующая права на результаты интеллектуальной деятельности и средства индивидуализации. Статья 1225 ГК РФ содержит перечень охраняемых результатов интеллектуальной деятельности (патент, программа для ЭВМ и т.п.). Закон признает существование интеллектуальных прав, которые не являются товарами. Причем особо оговаривается, что интеллектуальное право не связано с каким либо материальным носителем или с правом собственности на материальный носитель. Передача интеллектуального права — особый вид услуги.

При этом продажа экземпляра программы на материальном носителе (продажа диска или коробки) не является предоставлением права на её использование. Пользователю, вообще говоря, не требуется лицензия на ПО для инсталляции или использования программы. Однако, еще до начала использования программы (а именно, во время установки) пользователю предлагается присоединиться к лицензионному соглашению правообладателя (так называемая EULA). По желанию покупателя (конечного клиента), лицензионное соглашение может быть заключено и в письменном виде, с печатями и подписями.

Ключевым в этой сложной области является понятие исключительного права. Никто не может использовать результат интеллектуальной деятельности или средство индивидуализации без согласия правообладателя, такое использование является незаконным. Исключительное право на результат интеллектуальной деятельности, как указано в ст. 1228, первоначально принадлежит автору, чьим творческим трудом создан такой результат.

Согласно ст. 1229, правообладатель может предоставить другому лицу право использовать результат своей интеллектуальной деятельности. Соглашение оформляется либо договором присоединения (EULA) либо лицензионным/сублицензионным договором.

Лицензия буквально переводится как «разрешение». Предоставление права или разрешения — это услуга.

Понятие лицензионного договора раскрывается в ст. 1235 ГК РФ. Одна из сторон лицензионного договора, обладатель исключительного права, называется лицензиаром. Лицензиар предоставляет или обязуется предоставить другой стороне (лицензиату) право использования результата интеллектуальной деятельности.

Лицо, которому передаются те или иные права распоряжаться интеллектуальной собственностью лицензиара называется лицензиатом. В договоре оговаривается, как именно лицензиат может использовать предмет договора.

Если лицензиар (Клеверенс) даст на это письменное согласие (через сублицензионный договор), то лицензиат (Партнер) может предоставить право использования результата интеллектуальной деятельности другому лицу.

Таким образом, партнерский (сублицензионный) договор с Клеверенс дает Партнеру право оказывать услуги по предоставлению другим лицам права пользоваться программами Клеверенс.

Как характеризуется лицензия в бухгалтерском учете?

Согласно положению МФСО 38, нематериальные активы представляют собой идентифицируемый немонетарный актив, у которого отсутствует физическая форма. Актив — это некий ресурс, полученный организацией в прошлом и контролируемый в настоящем, который обещает получение существенных экономических выгод. Как правило, стоимость актива оценивается заранее.

Лицензия как нематериальный актив характеризуется тремя признаками: немонетарностью, идентифицируемостью и нематериальностью. Немонетарные активы, в отличие от монетарных, не имеют денежной формы. Собственно монетарные активы – это денежные средства как в наличной, так и безналичной формах, а также все принадлежащие организации финансовые вложения, вклады и задолженности. Лицензия не имеет денежной формы, поэтому является нематериальным активом.

Идентифицируемость предполагает, что актив может быть отделен от других объектов, принадлежащих компании. Лицензию, к примеру, можно продать, а это говорит о том, что данный актив уже способен принести организации некую экономическую выгоду. Нематериальность предполагает отсутствие у объекта физической формы и в то же время связь его с какими-то материальными объектами или действиями. Например, операционная система может быть нематериальным объектом, однако компьютер, на который она установлена, обладает физической формой. В случае лицензии — она сама, как нематериальный актив, связана с продуктом или деятельностью, на которые она выдана.

Платить или не платить НДС?

С 1 января 2008 г. в НК РФ (пп. 26 п. 1 ст. 149) введена норма об освобождении от налогообложения НДС операций по передаче прав на использование нематериальных активов разных видов на основании лицензионного договора. Сама Клеверенс работает по упрощенке и не предоставляет счетов-фактур. Если ваша организация работает на общем налогообложении, то вы, как партнер, должны будете предоставлять своим покупателям счета фактуры с НДС = 0 руб.

Как было рассмотрено в предыдущем разделе, лицензия на программное обеспечение — это разрешение, нематериальное право, и передача имущественных прав на них осуществляется по EULA или письменному договору.

Ключевым здесь является слово нематериальные. Минфин РФ стоит на позиции, что операции по передаче прав на использование программного обеспечения при реализации их экземпляров на носителях в товарной упаковке, пусть даже содержащей условия лицензионного договора (упаковочная лицензия), подлежат налогообложению НДС. НДС не начисляется, только если на момент такой реализации заключался лицензионный договор в письменной форме (см. Письмо Минфина РФ от 29 декабря 2007 г. № 03-07-11/648, Письмо Минфина РФ от 21 февраля 2008 г. № 03-07-08/36, Письмо Минфина РФ от 01.04.2008 № 03-07-15/44).

Таким образом, если вы реализуете лицензии по товарным накладным, то вы не сможете доказать, что продавали «нематериальные активы», а не диски, и подпадаете под уплату всей суммы НДС по сделке.

Как отразить в учете покупку лицензии на использование программных продуктов?

Операции, связанные с получением права пользования ПО, отражаются в учете на основании лицензионных и иных договоров, заключенных согласно законодательству РФ (п. Инструкции № 157н).

В соответствии с Порядком № 85н расходы на приобретение неисключительных прав на ПО отражаются по виду расходов 244 «Прочая закупка товаров, работ и услуг». Казенные учреждения вместо кода 244 используют код 242 «Закупка товаров, работ, услуг в сфере информационно-коммуникационных технологий», если нормативным актом соответствующего финансового органа закреплено такое решение.

Такие расходы относятся на подстатью 226 «Прочие работы, услуги» КОСГУ (см. Порядок № 209н). С 2021 года для отражения расходов на приобретение неисключительных прав на ПО применяются подстатьи 352 и 353 КОСГУ (п. 11.4.2, 11.5.3 Порядка № 209н, п. Приказа № 209н).

Справочник КОСГУ Контур.Норматива позволяет найти подходящий код для операции. Достаточно просто ввести ключевые слова в строку поиска. Наиболее часто используемые коды можно о и сохранить их в «Избранном».

Порядок отражения в учете расходов на приобретение ПО зависит от положений заключенного договора и учетной политики.

Если срок действия лицензии превышает 12 месяцев (то есть она действует в течение нескольких отчетных периодов), то расходы на ее приобретение отражаются в качестве расходов будущих периодов (п. 302 Инструкции № 157н). В дальнейшем они относятся на финансовый результат текущего года (на себестоимость продукции, работ, услуг) в порядке, определенном учетной политикой (п. , 302 Инструкции № 157н, п. 124 Инструкции № 162н, п. 160 Инструкции № 174н, п. 188 Инструкции № 183н).

Если же срок действия лицензии не превышает 12 месяцев, то расходы, как правило, относятся непосредственно на текущий финансовый результат (себестоимость продукции, работ, услуг). Однако в рамках формирования учетной политики может быть принято решение об отнесении подобных расходов на расходы будущих периодов (п. , 302 Инструкции № 157н, п. 102 Инструкции № 162н, п. 128 Инструкции № 174н, п. 138 Инструкции № 183н).

Также полученные права на ПО в течение срока действия лицензии отражаются на забалансовом счете 01 (п. , 333 Инструкции № 157н, письмо Минфина России от 24.10.2019 № 02-07-10/81930).

Можно ли признать расходы при покупке лицензии на ПО?

При покупке лицензии на использование программного продукта «входного» НДС не будет, так как передача неисключительных прав данным налогом не облагается (пп. п. 2 ст. 149 НК РФ). Учреждения могут учесть расходы для налога на прибыль организации, если программный продукт используется в приносящей доход деятельности (КВД 2), — это правило закреплено п. ст. 252 НК РФ.

Значит, расходы на покупку ПО для налога на прибыль бюджетные и автономные учреждения могут признать:

- полностью, если программный продукт используется только в приносящей прибыль деятельности;

- частично, если программный продукт используется как в приносящей доход деятельности, так и в других операциях — например, при выполнении государственного/муниципального задания (КВД 4) или ОМС (КВД 7). При этом расходы будут признаны только в части, которая относится к приносящей доход деятельности.

Таким образом, в большинстве случаев у бюджетных и автономных учреждений, в соответствии с пп. п. 1 ст. 251, п. ст. 252 и п. ст. 270 НК РФ, расходы для налога на прибыль приняты не будут. У казенных учреждений никакие расходы для целей налогообложения прибыли не принимаются (см. пп.

33.1 п. 1 ст. 251, п. ст. 252, п. ст. 270 НК РФ).

Рассмотрим, какими бухгалтерскими записями отражается приобретение прав на ПО1.

Не могу оприходовать

Кроме того, при перепродаже лицензий как товара передача прав строится «по цепочке». Для предоставления клиенту прав на использование программ лицензиату нужно приобрести такие права у лицензиара, однако согласно ГК при наличии сублицензионного договора для реализации программ они ему в принципе не требуются. В случае дистрибьюции коробочного ПО, его экземпляр уже введен в гражданский оборот путем продажи самым первым продавцом. Следовательно, право на воспроизведение и распространение экземпляров уже было использовано, а сублицензионные договоры на предоставление прав по коробочному программному обеспечению могут быть признаны ФНС притворными сделками, направленными на получение налоговой выгоды от применения льготы по НДС. Например, под видом программ вы могли перепродавать оборудование, уклоняясь от уплаты НДС с наценки.

Таким образом, если вы реализуете лицензии «по цепочке» по схеме купли-продажи, то можете быть обвинены в уклонении от уплаты НДС.

Для реализации прав на программы не требуется приобретать никаких дополнительных прав кроме тех, которые уже юридически даны сублицензионным договором. ФНС может с полным правом считать оприходование подтверждением того, что договор был заключен задним числом, для сокрытия ошибки не начисления НДС по перепродаже материальных носителей программ.

Правильное отражение продаж лицензий в бухгалтерском учете

Поскольку цены, по которым партнер производит реализацию, могут отличаться от рекомендованных розничных цен Клеверенс (относительно коротых считается роялти), учет взаиморасчетов по роялти удобнее будет вести на специальном забалансовом счете, например 012:

| При продаже лицензий покупателю: | ||

| Дебет 51 — Кредит 62.01 | – | получена оплата от клиента за переданные права; |

| Дебет 62.01 — Кредит 91.01 (или 90.01) | – | отражена выручка по сублицензионному договору; |

| Кредит 012 | – | количественный и суммовой учет роялти по реализованным лицензиям. |

| При оплате роялти лицензиару: | ||

| Дебет 91.02 (или 90.02) — Кредит 60.01 | – | отражена задолженность по уплате роялти по сублицензионному договору; |

| Дебет 012 | – | количественный и суммовой учет роялти по оплаченным лицензиям; |

| Дебет 60.01 — Кредит 51 | – | оплачено вознаграждение лицензиару в виде роялти за полученные неисключительные права. |

Выводы

- Лицензия — это право. Она не является товаром — это услуга;

- Т.к. это услуга и в сублицензионном договоре не определено, сколько прав и на какие продукты будут переданы конечному клиенту, то она не требует количественного учета на складе. Нет необходимости заранее приходовать услугу, её можно просто оказать, т.к. на это есть право: подписанный с Клеверенс сублицензионный договор!

- Наименование лицензий заводится в справочник «Номенклатура» с пометкой «Услуга» и указанием счетов учета реализации (90 или 91). Учет роялти можно вести на отдельном забалансовом счете;

- Для отражения у себя затрат по уплате роялти в конце любого оговоренного периода (месяца, квартала), лицензиар (Клеверенс) предоставляет лицензиату (Партнеру) отчет и акт, сколько и каких лицензий было активировано конечными потребителями. На основании таких актов производится оплата роялти.

Источник: xn—-8sbaa0aybkqcjljp6sd.xn--p1ai

Программа складского учета 1С для ведения склада

1С:Управление торговлей 8 — готовый инструмент автоматизации торговли, начиная со стадии планирования закупок, контроля товарооборота и складского хранения и заканчивая анализом остатков и эффективности продаж. Функционал ПО охватывает составление первичной документации, управление запасами, финансовый контроль, своевременное формирование отчетности и другие опции. Пакет упрощает анализ продаж и обслуживания клиентов. Программное обеспечение подходит для небольших магазинов и сетевых супермаркетов, онлайн-ритейла.

Цена: 7400 ₽ 3 700 ₽

7400 ₽ 3 700 ₽

7400₽ 3 700 ₽

/kupit/1s-upravlenie-torgovlej-8

Добавить в избранное

13 отзывов

3 600 ₽ 1 800 ₽

13 отзывов

«1С:Розница 8» — программное обеспечение для магазинов и розничных точек, в том числе объединенных в торговую сеть. Используется для планирования продаж и закупок, управления персоналом, ценообразования и контроля движения денежных средств. Конфигурация поддерживает широкий набор функций для автоматизации складского учета.

В ней можно регистрировать поступление, инвентаризации, перемещения, списания и отгрузку товаров. Для автоматизации расчетов с покупателями предусмотрено рабочее место кассира. В нем можно формировать и печатать чеки, оформлять возвраты, принимать наличные, безналичные и комбинированные платежи. «1С:Розница 8» совместимо с торговой периферией: фискальными регистраторами, сканерами штрихкодов, принтерами этикеток, терминалами эквайринга и др. Софт можно настроить индивидуально под любую торговую точку.

Источник: online-kassa.ru