Налоговый период – это период времени, по итогу которого определяется налоговая база и рассчитывается налог к уплате. Для разных налогов предусмотрены разные периоды: месяц, квартал, полугодие, девять месяцев, календарный год.

Есть также особые налоговые периоды, связанные с реорганизацией или ликвидацией юридического лица, прекращением предпринимательской деятельности, сменой системы налогообложения.

Код налогового периода указывается в декларации по УСН и другим налогам, в платёжном поручении, в отчётных документах. Проблема в том, что в классификации кодов нет никакого единообразия. А разобраться в этом вопросе надо, потому что без этих кодов нельзя заполнить отчётность или оформить платёжное поручение.

Коды для деклараций

Начнём с кодов для самых популярных деклараций: УСН, НДС, по налогу на прибыль. Для каждой формы установлены свои значения, которые приводятся в порядке заполнения декларации.

Декларация по УСН

Здесь всё довольно просто. Обычный налоговый период на УСН – это календарный год, он обозначается значением «34». Вот как, например, указывается код в декларации за 2021 год.

Кроме того, есть другие варианты налоговых периодов:

Программа налогоплательщик ЮЛ Установка налогоплательщика ЮЛ Внесение реквизитов налогоплательщик

- 50 – при реорганизации (ликвидации) организации, а также прекращении деятельности в качестве индивидуального предпринимателя;

- 95 – при переходе на другую систему налогообложения;

- 96 – при прекращении деятельности, в отношении которой применялась УСН.

Декларация по НДС

Каждый квартал обозначает налоговый период, код которых:

- 21 – I квартал;

- 22 – II квартал;

- 23 – III квартал;

- 24 – IV квартал.

Для организаций, которые проходят процедуру ликвидации или реорганизации, коды следующие:

- 51 – I квартал;

- 54 – II квартал;

- 55 – III квартал;

- 56 – IV квартал.

Для тех, кто заполняет декларацию по НДС в отношении соглашения о разделе продукции, налоговый период составляет один месяц. Коды в этом случае обозначаются так: «01» для января, «02» для февраля, и так далее, до «12» для декабря. Для ликвидируемых или реорганизуемых организаций коды установлены в диапазоне от «71» до «82».

Декларация по налогу на прибыль

Дело в том, что налог на прибыль организаций платят в разном порядке. Хотя налоговый период – календарный год, но авансовые платежи перечисляют ежемесячно или ежеквартально. Периодичность выплаты зависит от размера квартального дохода. Если он больше 15 млн рублей, то аванс платят каждый месяц, если меньше, то каждый квартал.

Но в отличие от УСН, где по авансовым платежам нет отдельных деклараций, для налога на прибыль они предусмотрены. Таким образом, организации на ОСНО сдают не только декларацию за год, но и за каждый отчётный период (за месяц или квартал).

Именно поэтому в приложении № 1 к порядку заполнения декларации так много разных кодов. А само поле называется «отчётный (налоговый) период».

Итак, для налогоплательщиков, которые сдают декларацию по прибыли каждый квартал, предназначены такие значения:

- 21 – первый квартал;

- 31 – первое полугодие;

- 33 – девять месяцев;

- 34 – календарный год.

Если декларация сдаётся ежемесячно, код периода соответствует количеству месяцев с начала года:

- 35 – один месяц;

- 36 – два месяца;

- 37 – три месяца;

- 38 – четыре месяца;

- 39 – пять месяцев;

- 40 – шесть месяцев;

- 41 – семь месяцев;

- 42 – восемь месяцев;

- 43 – девять месяцев;

- 44 – десять месяцев;

- 45 – одиннадцать месяцев;

- 46 – год.

Кроме этих значений, есть ещё специальные, которые указывают при сдаче декларации консолидированной группой налогоплательщиков. Рекомендуем обращаться за ними к первоисточнику.

Коды платёжного поручения для перечислений в бюджет

В платёжном поручении на уплату налогов и взносов указываются совсем другие коды налогового периода. О том, как они формируются, можно узнать из приказа Минфина России от 12.11.2013 N 107н.

В специальном поле «107» предусмотрено десять знаков. Восемь из них имеют смысловое значение, а два используются для разделения, поэтому в них проставляются точки.

Первые два знака кода означают периодичность уплаты налога, сбора, взноса:

- «МС» – месяц;

- «КВ» – квартал;

- «ПЛ» – полугодие;

- «ГД» – год.

Следующие два смысловых знака означают:

- номер месяца (от 01 до 12);

- номер квартала (от 01 до 04);

- номер полугодия (01 или 02).

Для годовых платежей в этих ячейках указывают «00».

В последние четыре ячейки полностью вписывают год, за который перечисляется налог. Например, платёж за 2022 год указывается так: «ГД.00.2022». А за 1 квартал 2023 года: «КВ.01.2023».

Кроме того, есть ряд ситуаций, когда налоговый период отображается точной датой, без буквенных обозначений, к примеру, «01.03.2023». Это может быть срок уплаты, установленный ИФНС, или дата перечисления части инвестиционного налогового кредита.

Отдельно стоит сказать про НДФЛ с премий, который перечисляет налоговый агент. В письме от 04.08.2020 № 21-03-04/68215 Минфин сообщает, как определяется налоговый период в этом случае.

Если речь идет об ежемесячных выплатах, являющихся составной частью оплаты труда, то в поле «107» указывается период, за который начислена премия, а не когда она была выплачена. Но для квартальных и годовых премий, наоборот, указывают месяц выплаты, а не период, за который они были начислены.

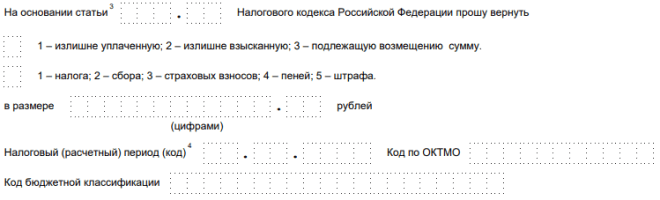

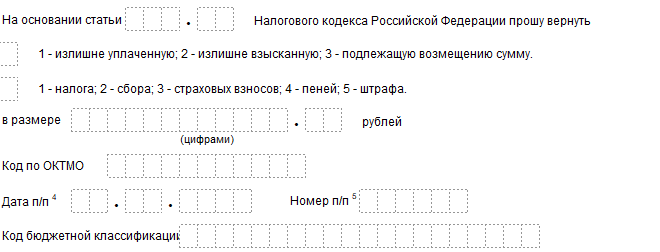

Налоговый период в заявлениях на возврат или зачёт налога

- от 30.11.2018;

- от 17.08.2021.

Отличаются эти редакции, среди прочего, изменением некоторых полей. В заявлении на возврат и на зачёт в редакции от 30.11.2018 есть налоговый период, код надо было указывать. Другое его название: «расчётный период».

Но с 23.10.2021 года действует новая редакция, поэтому код в заявлении на возврат или зачёт больше не заполняется.

Бесплатная консультация по налогообложению

Спасибо!

Ваша заявка успешно отправлена. Мы свяжемся с вами в ближайшее время.

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Для бизнеса

Сформировать декларацию по УСН бесплатно

Сформировать декларацию по УСН бесплатно Создать документы для бизнеса

Создать документы для бизнеса Спецпредложения

Спецпредложения

Новое на сайте

- Банк может отказать компании в обслуживании на основе подозрений

- Может ли ИП на патенте (ПСН) работать с ООО?

- ПЭМФ-2023: что ждёт бизнес в ближайшем будущем

- Транспортный налог для юридических лиц

- Минпромторг предлагает ужесточить регулирование в сфере интернет-торговли

Регистрация бизнеса

- Подготовка документов для ИП/ООО онлайн

- Подбор кодов ОКВЭД

- Консультация по регистрации

- ТОП-6 идей для бизнеса

Спецпредложения 1С

- Проверьте своего бухгалтера

- Консультация по оптимизации налогов

- Месяц бухгалтерского обслуживания в подарок

- Регистрация ООО

- Регистрация ООО в 2023 году Полная инструкция по регистрации ОООРегистрация ООО онлайнОтветственность учредителей ООО Образцы документов Документы для регистрации ОООФорма Р11001Устав ОООУставные документыРешение единственного учредителяПротокол собрания учредителейДоговор об учреждении ООО Коды ОКВЭД Всё про ОКВЭДПодборки кодов ОКВЭД по типу бизнесаЧитать все статьи

- Помощь Консультация по регистрации ОООКонсультация по подбору кодов ОКВЭД

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ООО Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатный сервис регистрации ИП Готовые документы за 10 мин. Без специальных знаний Без ошибок и перепроверки Подготовить документы

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку

Бесплатная консультация по налогообложению Подбор налогового режима Составление плана платежей Раскрытие спорных вопросов Оставить заявку Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию

Сервис подготовки деклараций УСН Расчёт платежей УСН Автоматическое заполнение Актуальные бланки Подготовить декларацию Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатно

Серия книг «Начни свой бизнес» О популярных видах бизнеса Подробно о регистрации Все особенности и фишки Скачать книги бесплатноБесплатные консультации

- По регистрации бизнеса

- По подбору кодов ОКВЭД

- По налогообложению

- Бухгалтерский аудит бизнеса

Онлайн-сервисы

- Регистрация бизнеса

- Декларации УСН

- Выставить счёт

О нас

бесплатный номер поддержки

(с 9 до 18 по Москве в будни)

отвечаем на все вопросы

по регистрации бизнеса

Все новости бизнеса здесь:

- Регистрация ООО

- Регистрация ИП

- Малый бизнес

- Налогообложение

- Новости

Правовая информация

Все материалы, размещенные на сайте, являются интеллектуальной собственностью. Любое их использование без активной ссылки на www.regberry.ru будет являться нарушением российского законодательства.

- Пользовательское соглашение

- Политика конфиденциальности

Входим в группу

компаний «1С»

Источник: www.regberry.ru

Как поменять отчетный год в программе декларация 2022

Юридическая тематика очень сложная но, в этой статье, мы постараемся ответить на вопрос «Как поменять отчетный год в программе декларация 2022». Конечно, если у Вас остались вопросы Вы сможете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

При сдаче декларации 3-НДФЛ за прошедший год впервые, указываете в номере корректировки – 0. При повторной сдаче декларации 3-НДФЛ при наличии ошибок в предыдущих декларациях, указываете следующий по счету номер корректировки (1, 2, 3 – зависит от того, какая это у вас корректировка).

Как поменять отчетный год в программе декларация

Сообщается, что исполнение обязанности по подаче декларации в срок не позднее 25-го числа третьего месяца, следующего за отчетным, или в срок не позднее 25-го числа месяца, следующего за истекшим налоговым периодом, происходит в момент, когда продолжается проверка налоговой декларации по акцизам на нефтяное сырье, поданной в срок не позднее 15-го числа месяца, следующего за отчетным.

Как поменять отчетный год в программе декларация

Для этого нужно воспользоваться личным кабинетом на сайте ФНС. Перед началом работы надо получить пароль и сформировать электронную подпись. Пароль можно получить в районной налоговой инспекции, а электронную подпись можно сгенерировать в личном кабинете после регистрации.

- в любом банке по бумажной квитанции. Ее можно получить в ФНС, где будете сдавать декларацию или распечатать с сервиса налоговой.

- на официальных государственных сайтах: в личном кабинете сайта налог.ру, на госуслугах и в спецсервисе ФНС.

Как заполнить онлайн

После этого внесите вид собственника.Пункт 6 – выбор признака налогоплательщика. Вы можете быть собственником объект или супругом или родственником собственника. Затем заполняются данные о недвижимом имуществе из свидетельства о собственности.В пункте 7 укажите дату, когда было зарегистрировано право собственника.В пункте 8 укажите стоимость объекта, которая была прописана в платежной документации.

Инвалиды: а) из числа военнослужащих, ставших инвалидами I, II и III групп из-за увечья, полученного: – при защите СССР, России; – вследствие заболевания, связанного с пребыванием на фронте; – при исполнении иных обязанностей военной службы; б) из числа бывших партизан, а также других категорий инвалидов, приравненных по пенсионному обеспечению к указанным категориям военнослужащих На первого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет: – каждому из родителей (в т.

Рекомендуем прочесть: Какой Какой Банк Не Дает Информацию Судебным Приставам

Как заполнить налоговые вычеты в декларации 3-ндфл?

- заем должен быть целевым, то есть оформить возврат по потребительскому займу не получится;

- проценты возмещаются только после их выплаты;

- остаток по вычету на другое приобретение переноситься не будет;

- вычет производится после строительства дома на купленном в ипотеку участке.

если налогоплательщиком в налоговом периоде были получены доходы, облагаемые по разным налоговым ставкам, то расчет налоговой базы и суммы налога, подлежащей уплате в бюджет (возврату из бюджета), заполняется на отдельном листе для сумм налогов по доходам, облагаемым по каждой налоговой ставке

Как заполнить новую форму 3-НДФЛ за 2022 год

Чем вызвано появление новой формы? Что в ней принципиально изменилось? На что надо обратить особое внимание при подготовке отчетности по НДФЛ налогоплательщикам, в том числе индивидуальным предпринимателям?

Состав декларации 3‑НДФЛ

Корректировка налоговой базы. Что касается строк 090 – 100 приложения 3 формы 3‑НДФЛ, они подлежат заполнению только теми налогоплательщиками, которые произвели самостоятельную корректировку налоговой базы и суммы НДФЛ по итогам истекшего налогового периода согласно положениям п. 6 ст. 105.3 НК РФ в случае применения в сделках с взаимозависимыми лицами цен товаров (работ, услуг), не соответствующих рыночным ценам:

Особенно для физических лиц, ИП и частнопрактикующих специалистов, которые с ней никогда не сталкивались. Если при работе в операционной системе Windows 7 с использованием русских региональных стандартов в программе «Декларация 2022 » сбита кодировка, то необходимо в настройках системы поменять русские стандарты на любые другие, а потом вновь установить русские.

– для подачи отчетности через интернет, лучший сервис из себе подобных. Программа 3-НДФЛ 2022 нужна физическим лицам, которым нужно обратиться в ФНС для уплаты подоходного налога либо для использования налогового вычета (стандартного, социального, имущественного, инвестиционного, профессионального) и возврата переплаты по НДФЛ.

Где в программе декларация 2022 поменять отчетный год

За каждый отчетный год необходимо заполнять данные в соответствующем программном обеспечении именно за тот период, за который вы хотите получить налоговый вычет. Если вам необходимо получить вычет за 2022 год, то необходимо заполнять декларацию 3-НДФЛ за 2022 год, и аналогично за другие годы. Давайте разберемся, как пользоваться этой программой.

Предоставить налоговую декларацию следует в территориальное отделение Федеральной налоговой службы по месту регистрации, постоянной или временной. Отчет о доходных поступлениях можно передать в ФНС лично, по почте или заполнить документ онлайн. Например, если нужна помощь в заполнении декларации 3-НДФЛ, то можно обратиться в ФНС или же подготовить отчет онлайн, воспользовавшись специальными подсказками. Как отчет 3-НДФЛ заполнить онлайн, читайте далее.

- Частники и индивидуальные предприниматели, то есть те граждане, которые занимаются бизнесом самостоятельно или осуществляют частную практику.

- Граждане, признанные налоговыми резидентами в отчетном периоде и получавшие доходы за пределами РФ. То есть это те физические лица, которые пробыли на территории России не менее 183 дней в году.

- Лица, реализовавшие недвижимое имущество, земельные участки или транспортные средства в отчетном периоде.

- Граждане, получившие доход в виде выигрышей в лотереи, ценных подарков и прочих поступлений, превышающих предельно допустимый лимит, установленный для данных видов поступлений.

- Лица, которые получили доходы в отчетном периоде по договорам подряда или договорам гражданско-правового характера.

- Физические лица, претендующие на получение налоговых вычетов (имущественные, профессиональные, социальные или на лечение).

Рекомендуем прочесть: Вымогательство Ст 163 Ук Рф Научные Публикации В Журналах

Где взять бланк налоговой декларации 3-НДФЛ

Заполнять все листы нет необходимости. Указывайте информацию только в тех листах налоговой декларации, которые необходимы для отражения полученных доходов, произведенных расходов и налоговых вычетов, которые полагаются физлицу в отчетном периоде.

- раздел 3 «Расчет суммы налога, подлежащей уплате в бюджет по операциям, облагаемым по налоговым ставкам, предусмотренным пунктами 1 – 4 статьи 164 НК РФ»;

- раздел 9 «Сведения из книги продаж об операциях, отражаемых за истекший налоговый период»;

- приложение № 1 к разделу 9 декларации «Сведения из дополнительных листов книги продаж».