Приложение изначально включало функции, которые максимально облегчают работу самозанятых. Оно не просто позволяет зарегистрироваться в качестве плательщика налога на профессиональный налог, но и обеспечивает взаимодействие между самозанятыми и налоговыми органами, при этом заменяет кассу и отчетность. Опции приложения постоянно обновляются и расширяются.

На сегодняшний день льготный налоговый режим для самозанятых действует по всей России. Зарегистрироваться в качестве самозанятого и легально вести бизнес можно с помощью приложения «Мой налог», которое доступно в GooglePlay и App Store. Также можно воспользоваться личным кабинетом «Мой налог».

- Порядок использования мобильного приложения «Мой налог»

- Регистрация в приложении «Мой налог»

- Функции приложения

- Как контролировать доходы и начисления

Порядок использования мобильного приложения «Мой налог»

- при постановке на учет в качестве налогоплательщика;

- при снятии физлица с учета в качестве налогоплательщика;

- для определения состава передаваемых в налоговый орган сведений о расчетах и порядок их передачи;

- для корректировки ранее переданных сведений о сумме расчетов;

- для уплаты сумм налога;

- для уплаты страховых взносов;

- порядок направления налогоплательщикам документов (информации), сведений при использовании приложения.

Регистрация в приложении «Мой налог»

Чтобы официально стать самозанятым, нужно выбрать один из способов регистрации в приложении: по паспорту РФ или через личный кабинет, который используется для доступа на сайт nalog.ru.

КАК СТАТЬ САМОЗАНЯТЫМ | ПРИЛОЖЕНИЕ МОЙ НАЛОГ #САМОЗАНЯТЫЕ

Регистрация через личный кабинет физического лица

Производится с помощью ИНН и пароля. На сайте ФНС уточняется, как стать пользователем личного кабинета, если вы не используете сайт nalog.ru: нужно обратиться в любую налоговую инспекцию для получения учетной записи (на эту процедуру уйдет не более 15 минут).

Процедура состоит из четырех шагов:

- Указывается номер телефона (лучше вводить номер, которым пользуетесь и имеете доступ), получаете код по СМС и с его помощью подтверждаете номер.

- Указывается регион, в котором осуществляется деятельность (может отличаться от региона, где вы живете и физически находитесь).

- Вводится ИНН и пароль, который используется для доступа в личный кабинет налогоплательщика на сайте nalog.ru.

- Придумывается пин-код для входа в приложение.

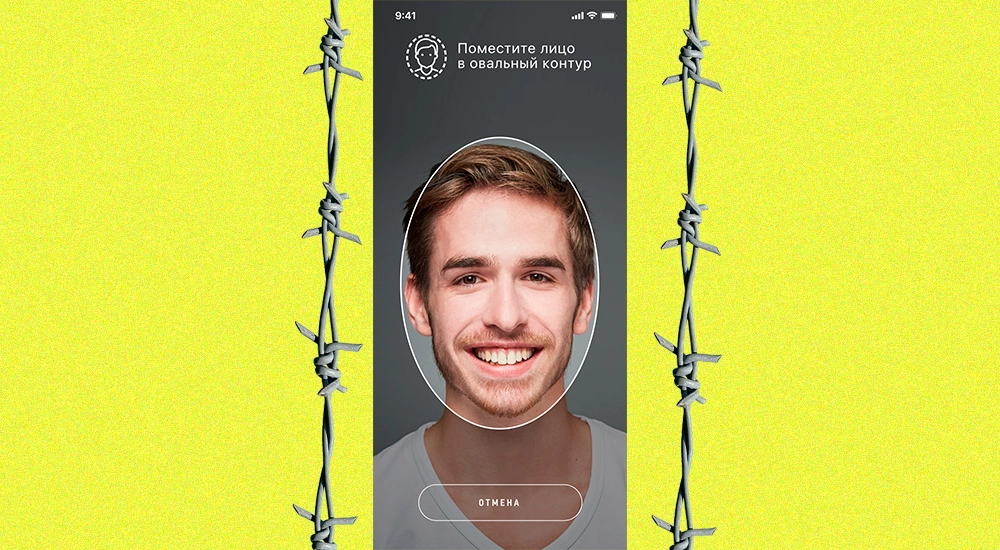

Регистрация по паспорту

Схема удобна для тех, у кого нет доступа к личному кабинету. Достаточно отсканировать паспорт через приложение (документ помещается в обозначенный контур, затем нажимается кнопка «Распознать»). Также нужна фотография — ее можно сделать на камеру смартфона.

Процедура включает пять этапов:

- С помощью кода по СМС подтверждается номер телефона.

- Указывается регион, в котором осуществляется деятельность.

- Сканируется паспорт через камеру телефона. Программа распознает данные для заполнения заявления.

- Делается фотография на камеру телефона, с которого осуществляется регистрация.

- Заявление уходит в налоговую.

Функции приложения

Мобильное приложение «Мой налог» позволяет не только зарегистрироваться с телефона. С его помощью можно легко сформировать и отправить клиенту чек, отслеживать начисление налогов, получать уведомления о сроках уплаты. Это приложение заменяет кассу и отчетность.

Как оплатить налог для самозанятых в приложении МОЙ НАЛОГ

В приложении доступна функция автоплатежа — можно настроить списание налога с привязанной банковской карты. Обратите внимание, что привязанная карта предусмотрена только для уплаты налога на профессиональный доход. ФНС уверяет, что не отслеживает операции по счетам этих карт.

В приложении «Мой налог» есть и другие удобные функции:

- просмотр истории платежей;

- справочник видов деятельности (не нужно искать вид деятельности в длинном перечне, так как он разбит на категории, при выборе которых появляется список профессий).

Безналичная оплата товаров и услуг самозанятого

В феврале 2022 года в приложении «Мой налог» появилась опция, которая упрощает взаимодействие самозанятых с клиентами, — это возможность проводить оплату товаров и услуг самозанятого безналично. Теперь налогоплательщик может сформировать счет, а покупатель его оплатит в режиме онлайн.

Перед подключением опции нужно в приложении в разделе «Платежи» ознакомиться с условиями по услугам эквайринга от банков — партнеров ФНС. После подключения при формировании счета в разделе «Новая продажа» станет доступен способ оплаты «Онлайн-оплата».

При оплате средства автоматически поступают от платежного агента на счет в банке по номеру телефона самозанятого через систему СБП.

ФНС предупреждает, что размер комиссии и условия проведения платежей определяются платежными агентами. С ними можно ознакомиться в разделе «Платежи» в профилях платежных агентов.

По безналичной оплате товаров и услуг самозанятого ФНС выпустила специальную памятку.

Уплата взносов в Пенсионный фонд

Плательщики налога на профессиональный доход не уплачивают фиксированные страховые взносы на обязательное пенсионное страхование. Однако при желании они могут уплачивать добровольные взносы в Пенсионный фонд. Это можно делать, как и всё остальное, через приложение «Мой налог». Достаточно подать соответствующее заявление через приложение (лично обращаться в региональное отделение ПФР не нужно).

Формировать отчисления можно:

- единовременным платежом;

- произвольной суммой.

При уплате страховых взносов не менее фиксированного размера в страховой стаж засчитывается один календарный год. В 2022 году сумма составляет 34 445 руб. за полный календарный год.

На сайте ФНС уточняется, что расчет размера стоимости страхового года производится с даты регистрации в ПФР до конца календарного года. При уплате страховых взносов, не превышающих минимального размера, в стаж будет засчитан период пропорционально произведенному платежу.

В приложении «Мой налог» можно мониторить состояние своего лицевого счета в ПФР.

Как отправить чек

Для этого вам потребуется номер телефона или электронная почта покупателя. Нужно указать, какую сумму и за что вы получили, наименование товара или услуги (должно соответствовать реально оказанной услуге или проданному товару). После этого выбирается плательщик — физлицо или юрлицо (в этом случае потребуется ИНН).

На сумму в чеке автоматически начисляется налог.

Что делать, если чек формируется при отсутствии интернета

Согласно п. 3 ст. 14 Федерального закона от 27.11.2018 № 422-ФЗ (далее — Закон № 422-ФЗ), самозанятый обязан сформировать и передать покупателю чек в момент расчета наличными денежными средствами или с использованием электронных средств платежа. При расчетах в безналичном порядке чек нужно сформировать и передать не позднее 9 числа месяца, следующего за налоговым периодом, в котором произведены расчеты.

Сформировать и передать чек можно:

- в электронном виде;

- на бумажном носителе (например, распечатать на принтере).

Если покупатель предоставил номер телефона или адрес электронной почты, то чек можно направить туда.

Как только подключение к интернету появится, сформированные чеки будут отправлены в налоговый орган.

Как контролировать доходы и начисления

В приложении есть возможность просмотра всех выставленных чеков за любой период и начисленных сумм налога.

При начислении налога появится напоминание о сроке уплаты — до 25 числа следующего месяца. При нарушении срока уплаты возникает задолженность, о чем налогоплательщик тоже ставится в известность с помощью уведомления.

Для удобства уплаты налога можно привязать банковскую карту к приложению. Также есть возможность платить по квитанции, то есть формировать платежный документ.

Удобный сервис для электронного документооборота с самозанятыми и физлицами

Источник: kontur.ru

Приложение «Мой налог»: пошаговая инструкция

+6 месяцев Клерк.Премиум бесплатно! В образовательном сервисе Клерк.Премиум на полтора года вы получите: ✔︎ мини-курсы каждый день; ✔︎ 450+ вебинаров и 40+ онлайн-курсов; ✔︎ консультации экспертов без ограничений; ✔︎ эксклюзивные статьи-разборы. Только в декабре дарим +6 месяцев Клерк.Премиум в подарок — забирайте и пользуйтесь лучшим. Забрать подарок

Для удобства взаимодействия между плательщиками налога на профдоход и ИФНС разработано приложение «Мой налог». С его помощью самозанятый может встать на учет, а также сделать другие необходимые действия, в том числе отразить полученный от профдеятельности доход. Как это сделать, разберем в этой статье.

Абсолютно полную инструкцию о том, как стать плательщиком НПД и работать самозанятым, дали на вебинаре «Самозанятые в 2021: регистрация, плюсы и минусы, документооборот».

Возможности приложения «Мой налог»

С помощью данного приложения плательщик налога на профдоход (НПД) может встать на учет, задекларировать свой доход перед государством, выдать чек покупателю, ознакомиться с суммой налога за каждый налоговый период, получить реквизиты для уплаты налога, контролировать применение налогового вычета, сняться с учета как плательщик налога на профдоход. А теперь посмотрим, как показать в приложении «Мой налог» доход, полученный плательщиком НПД.

Как ввести доход самозанятого в приложениие «Мой налог»

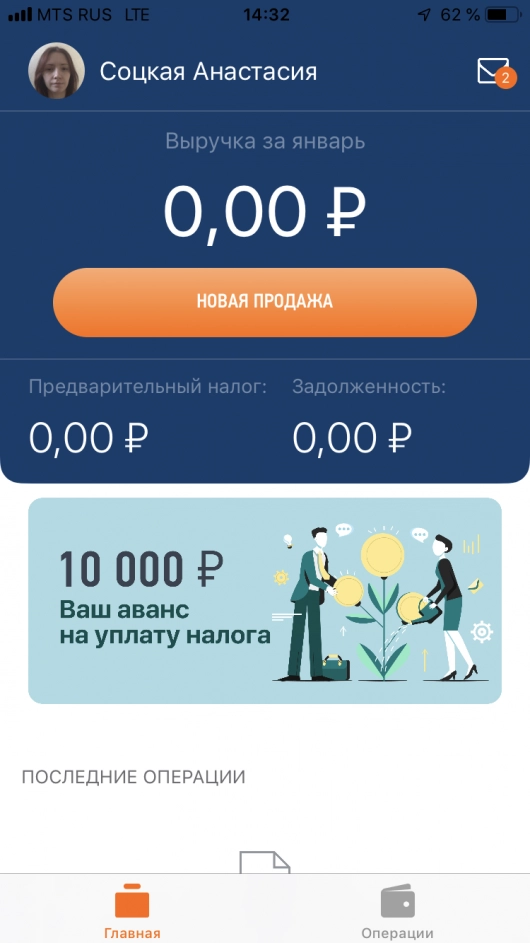

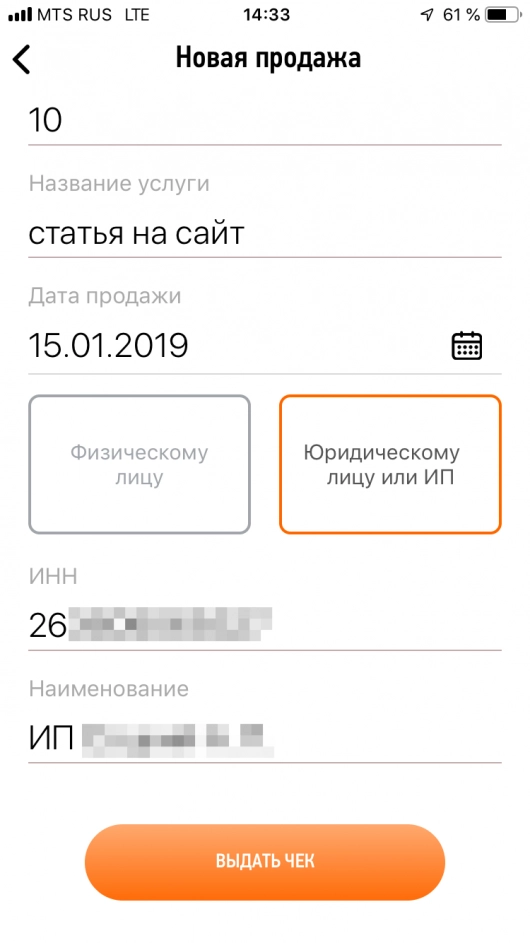

Чтобы зарегистрировать доход в приложении, нужно открыть само приложение и нажать кнопку «Новая продажа»:  Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек. Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:

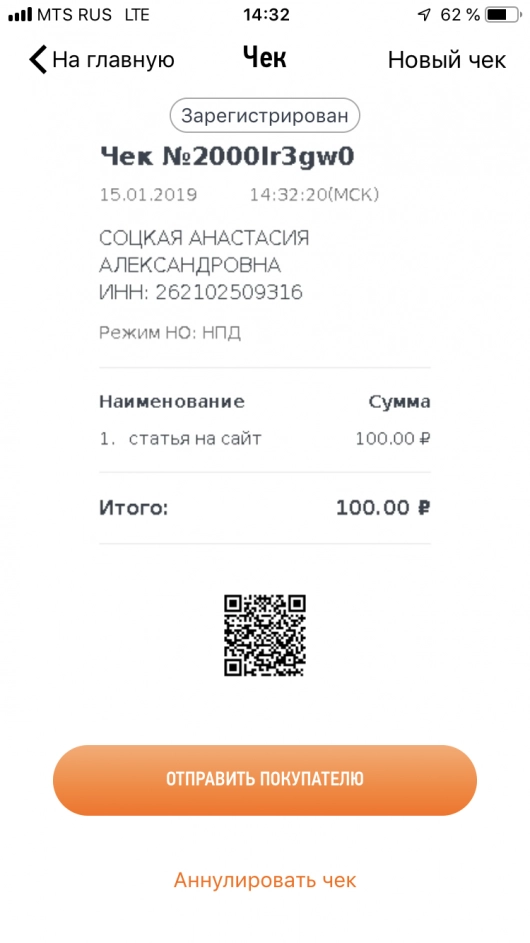

Открывается окно, где вы вводите стоимость услуги, ее наименование, дату продажи и выбираете, кому — физлицу или юрлицу/ИП — предназначен чек. Если физлицу, то больше ничего вводить не нужно, нажимаете «Выдать чек»:  Далее откроется окно с чеком, где указано, что он зарегистрирован:

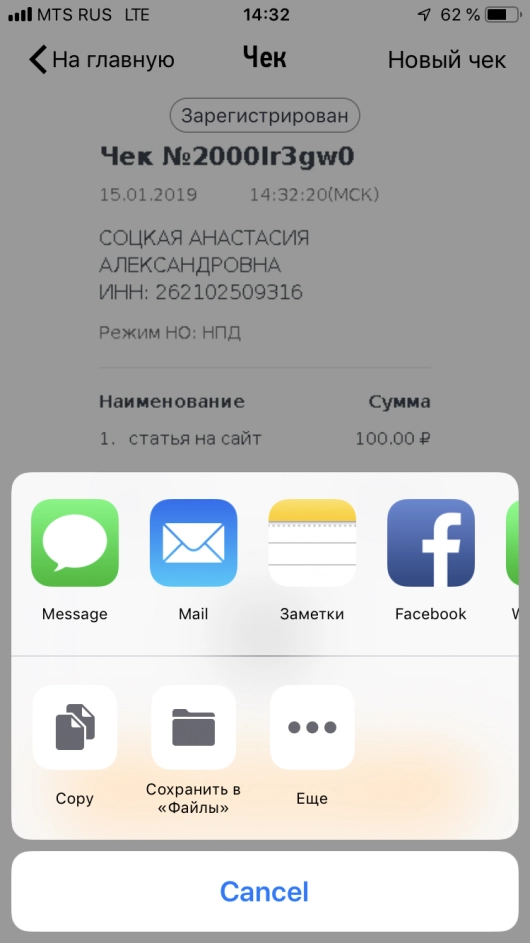

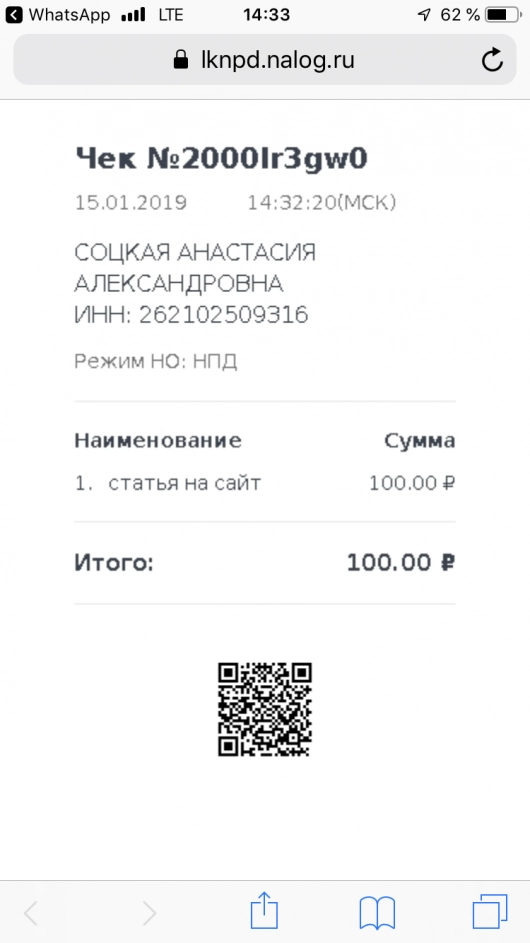

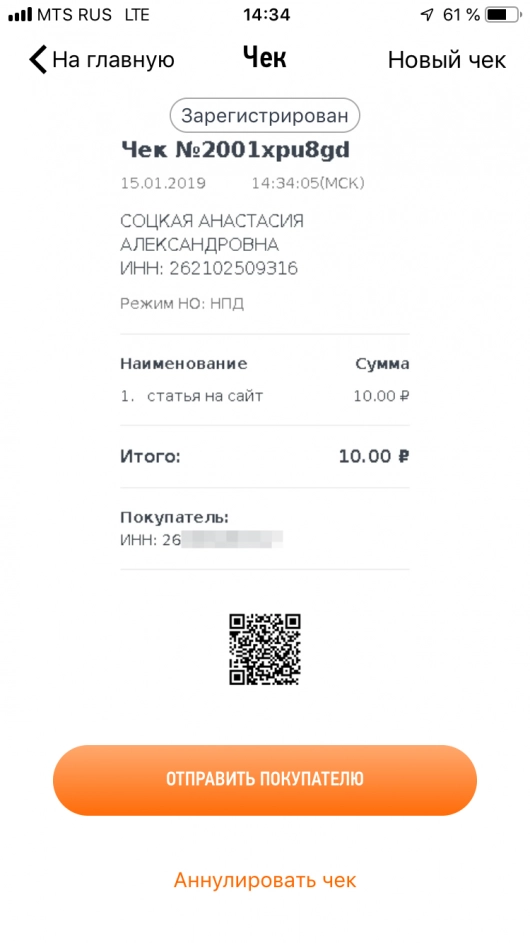

Далее откроется окно с чеком, где указано, что он зарегистрирован:  Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:

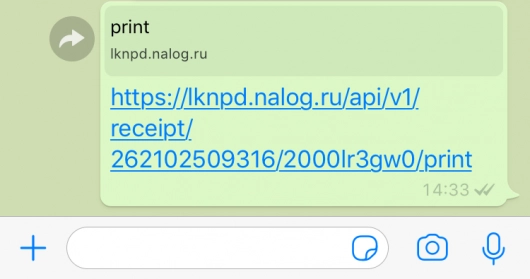

Вы можете отправить чек покупателю — через сообщение, электронную почту, мессенджеры:  Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек.

Клиенту придет ссылка, открыв которую он попадет на сайт плательщика НПД и сможет распечатать чек.

. либо сохранить его как изображение:

. либо сохранить его как изображение:  Если чек предназначен юрлицу/ИП , то при выборе соответствующей кнопки в интерфейсе приложения у вас появятся поля для ИНН клиента и его наименования:

Если чек предназначен юрлицу/ИП , то при выборе соответствующей кнопки в интерфейсе приложения у вас появятся поля для ИНН клиента и его наименования:  Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя).

Вводите эти данные в соответствующие поля и нажимаете «Выдать чек». После этого появится зарегистрированный чек, который отличается тем, что в нем содержится строка «Покупатель», содержащая ИНН клиента (покупателя).

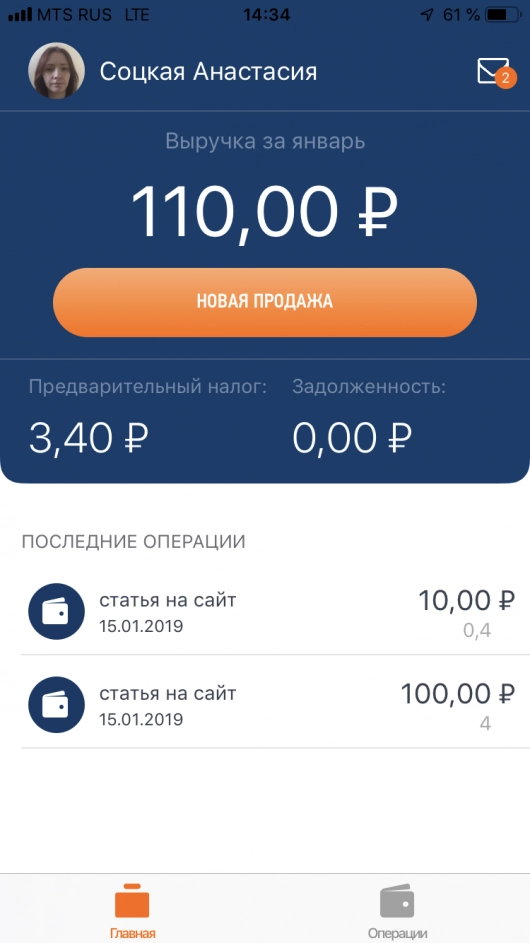

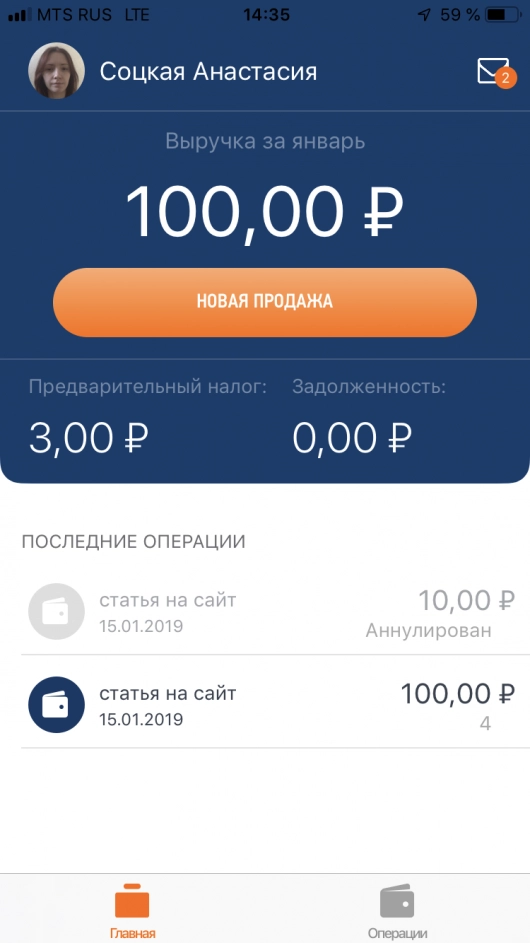

Вы теми же способами можете отправить чек покупателю или аннулировать его.  В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:

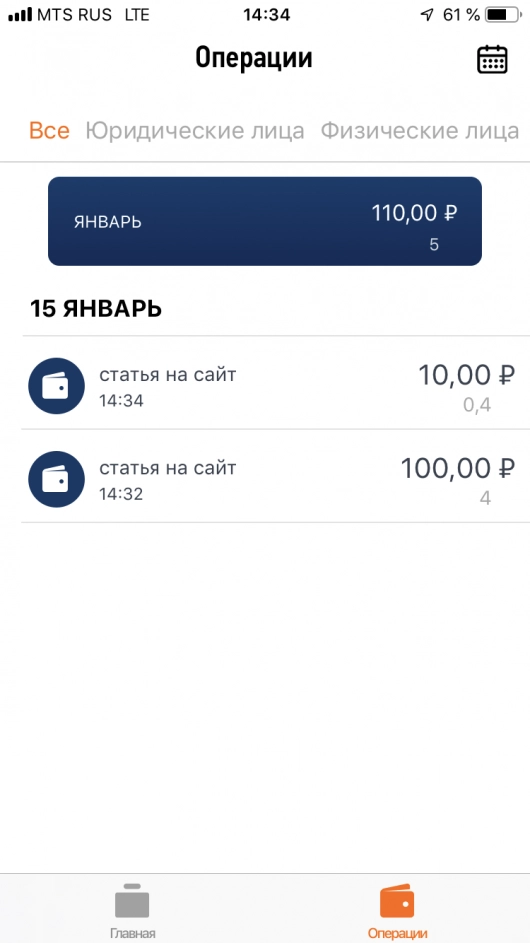

В приложении после регистрации дохода отобразится выручка за месяц (в данном случае — за январь) и предварительная сумма налога:  В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога.

В разделе приложения «Операции» можно посмотреть наш доход за январь и перечень услуг с датой операции, кратким описанием услуги или товара, суммой дохода и суммой налога.

Есть разбивка по клиентам: отдельно выделяются юрлица (туда же входят и ИП) и отдельно — клиенты-физлица.

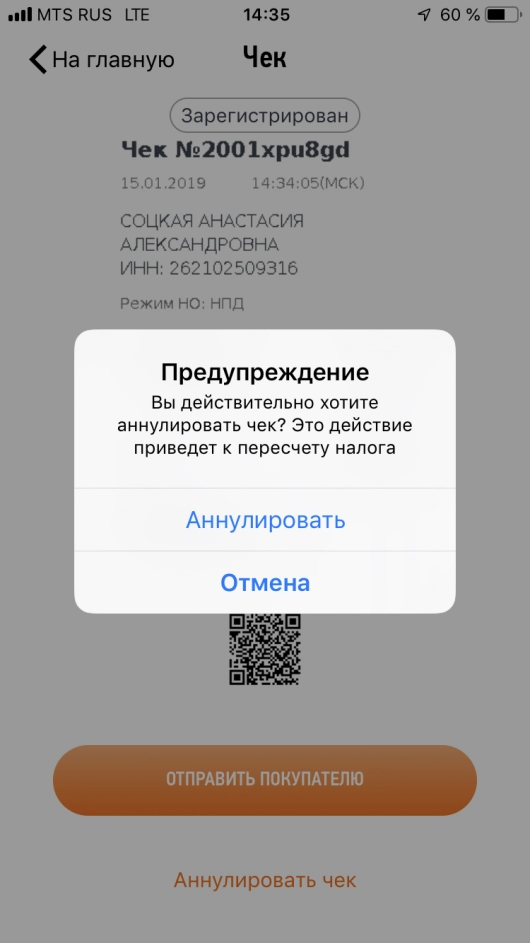

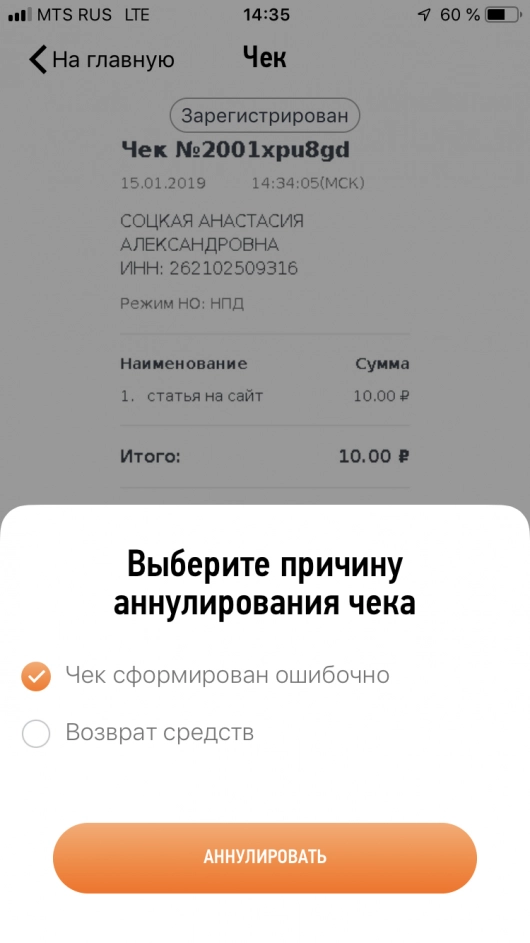

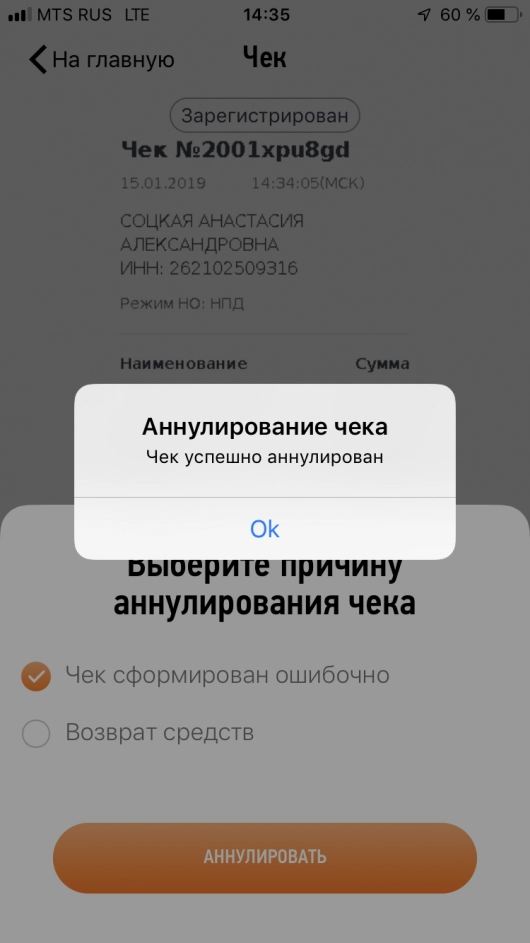

На экране появится предупреждение — действительно ли вы хотите аннулировать чек:  Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.

Если аннуляция нужна, то следующий этап — выбор ее причины: чек сформирован ошибочно или вы получили возврат средств.  После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:

После нажатия кнопки «Аннулировать» появится окно «Чек успешно аннулирован»:  На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:

На главной странице приложения отобразится пересчитанная выручка и налог, а также будет указано, что чек был аннулирован:  Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Как видим, приложением очень удобно пользоваться. Доход моментально отображается в интерфейсе «Мой налог», а покупатель сразу же получает чек в электронном виде. Он может его распечатать, либо сохранить в электронном виде.

Подводим итоги

- Полученный от профессиональной деятельности доход самозанятый самостоятельно вносит в приложение «Мой налог».

- При внесении дохода необходимо указать от кого он получен, за какую услугу, в какой сумме.

- Если средства поступили от организации или ИП дополнительно потребуется внести ИНН клиента и его название (ФИО ИП).

- Если данные внесены ошибочно сформированный чек можно аннулировать.

- Мой налог

- самозанятые

- налоги самозанятых

- налог на профессиональный доход

Источник: www.klerk.ru

ФНС определила порядок использования мобильного приложения «Мой налог» для самозанятых

Уже не первый год применяется специальный режим налогообложения в виде уплаты налога на профессиональный доход (НПД). Он установлен Федеральным законом от 27.11.2018 № 422-ФЗ. При этом для учета доходов и расчетов с бюджетом самозанятым рекомендуется пользоваться мобильным приложением «Мой налог» (далее – МП).

Постановка плательщика НПД на учет

Порядком предусмотрено три способа постановки плательщика НПД на учет: на основании паспортных данных, с использованием логина и пароля доступа к личному кабинету налогоплательщика, с использованием логина и пароля доступа к личному кабинету на Едином портале государственных и муниципальных услуг (подтвержденной учетной записи в ЕСИА, далее – Единый портал).

В соответствии с ч. 4 ст. 5 Федерального закона № 422-ФЗ заявление о постановке на учет, сведения из паспорта гражданина Российской Федерации, фотография физического лица формируются с использованием МП.

Согласно п. 3 Порядка по состоянию на 14.02.2022 МП доступно бесплатно для установки на мобильный телефон, смартфон, планшетный компьютер в магазине приложений Google Play и Apple Store для пользователей операционных систем Android и iOS соответственно.

К сведению: в качестве альтернативы можно использовать веб-версию МП, которую не надо устанавливать на электронное устройство, она размещена по адресу lknpd.nalog.ru.

В силу п. 6 Порядка для постановки на учет в налоговом органе в качестве налогоплательщика через мобильное приложение «Мой налог» на основании паспортных данных физическому лицу необходимо:

- установить на мобильный телефон, смартфон или планшетный компьютер МП, после чего открыть его;

- прочитать информацию и нажать на кнопку «Далее», потом ознакомиться с соглашением на обработку персональных данных и порядком использования МП и нажать на кнопку «Согласен»;

- в разделе «Регистрация» выбрать «Регистрация по паспорту РФ»;

- в открывшемся разделе ввести номер своего мобильного телефона и нажать на кнопку «Отправить код по СМС»;

- в открывшемся разделе ввести код проверки из полученного СМС-сообщения, направленного налоговым органом;

- выбрать субъект РФ, на территории которого будет осуществляться деятельность, и нажать на кнопку «Далее» (в случае ведения деятельности на территории нескольких субъектов РФ для целей применения налогового режима необходимо выбрать любой субъект РФ, на территории которого ведется деятельность);

- в МП отсканировать разворот паспорта гражданина РФ (вторую и третью страницы). Недопустимо использование заранее отсканированного или электронного образа паспорта. Сведения, содержащиеся на второй и третьей странице паспорта, должны содержать машиночитаемые записи. Если указанные страницы паспорта изношены или повреждены и в результате отдельные его поля не распознаны, физическое лицо может произвести ручную корректировку данных, за исключением полей, которые не подлежат корректировке;

- сделать фотографию своего лица строго анфас без головного убора и очков. Недопустимо использование фотографии или изображения с экрана. Если в МП будет установлена низкая степень соответствия между фотографией физического лица из паспорта и сформированной фотографией указанного лица, то переход на следующий этап регистрации будет невозможен;

- ввести персональный идентификационный номер (ПИН-код), который в последующем будет использоваться при входе в МП.

На основании п. 7 Порядка постановка на учет в качестве налогоплательщика через МП с использованием логина и пароля доступа к личному кабинету налогоплательщика осуществляется в следующем порядке:

- установить на мобильный телефон, смартфон или планшетный компьютер МП;

- в разделе «Регистрация» выбрать «Через ЛК физического лица»;

- ввести в соответствующих полях МП логин (ИНН) и пароль, используемые налогоплательщиком для доступа в личный кабинет налогоплательщика;

- совершить те же действия, что и при постановке на учет по паспорту, начиная с ввода номера своего мобильного телефона и нажатия на кнопку «Отправить код по СМС».

В соответствии с п. 8 Порядка постановка на учет в качестве налогоплательщика через МП с использованием логина и пароля доступа к личному кабинету на Едином портале осуществляется в следующем порядке:

- установить на мобильный телефон, смартфон или планшетный компьютер МП;

- в разделе «Регистрация» выбрать «Через портал госуслуг»;

- ввести в соответствующих полях МП логин и пароль, используемые налогоплательщиком для доступа к личному кабинету на Едином портале;

- совершить те же действия, что и при постановке на учет по паспорту, начиная с ввода номера своего мобильного телефона и нажатия на кнопку «Отправить код по СМС».

К сведению: логин и пароль можно получить в любом налоговом органе (за исключением территориальных органов ФНС, к функциям которых не относится взаимодействие с физическими лицами).

Постановка на учет в качестве плательщика НПД через веб-версию МП, размещенную в Интернете по адресу lknpd.nalog.ru, осуществляется с помощью учетной записи, используемой налогоплательщиком для доступа в личный кабинет налогоплательщика, а также к личному кабинету на Едином портале (п. 10 Порядка).

Как войти в свой профиль в МП зарегистрированному плательщику НПД?

Согласно п. 9 Порядка при выходе из профиля налогоплательщика и (или) при входе с другого устройства пользователь, который уже зарегистрирован в качестве налогоплательщика, может, используя МП, войти в свой профиль без осуществления повторных действий по постановке на учет в качестве налогоплательщика.

Для входа в профиль в разделе «Регистрация» необходимо выбрать «Я уже зарегистрирован» и войти в аккаунт, используя один из следующих способов:

- через портал госуслуг – ввести в соответствующих МП логин и пароль, используемые налогоплательщиком для доступа к личному кабинету на Едином портале;

- через личный кабинет налогоплательщика – ввести в соответствующих полях МП логин и пароль, применяемые налогоплательщиком для доступа к личному кабинету налогоплательщика;

- по номеру телефона – ввести номер своего мобильного телефона, нажать на кнопку «Отправить код по СМС» и в открывшемся разделе ввести код проверки из полученного СМС-сообщения, направленного налоговым органом.

Снятие плательщика НПД с учета через МП

Сняться с учета в качестве плательщика НПД можно тремя способами (п. 12 Порядка):

- при представлении через МП (веб-версию МП) заявления о снятии с учета путем активации в разделе «Профиль» кнопки снятия с учета с указанием причины снятия;

- при подаче заявления о снятии с учета уполномоченной налогоплательщиком кредитной организацией. Заявление о снятии с учета в качестве налогоплательщика представляется с применением усиленной квалифицированной электронной подписи кредитной организации;

- по инициативе налогового органа при отсутствии заявления налогоплательщика о снятии с учета и при наличии у налогового органа информации об утрате налогоплательщиком права на применение налогового режима в виде уплаты НПД в соответствии с ч. 2 ст. 4 Федерального закона № 422-ФЗ.

Как плательщику НПД подтвердить свой статус и состояние расчетов по налогу (доходов)?

В соответствии с п. 14 Порядка плательщики НПД для подтверждения постановки на учет (снятия с учета) в налоговом органе, доходов, подлежащих обложению налогом, и суммы исчисленного налога вправе с использованием МП или веб-версии приложения сформировать в электронном виде справки о постановке на учет (снятии с учета) в налоговом органе физического лица в качестве налогоплательщика и (или) о состоянии расчетов (доходах) по налогу. Достоверность сведений, содержащихся в справке, подтверждается электронной подписью налогового органа, сформированной в соответствии с Федеральным законом от 06.04.2011 № 63-ФЗ «Об электронной подписи».

Порядок передачи плательщиком НПД сведений о расчетах в налоговый орган

В соответствии с ч. 6 ст. 14 Федерального закона № 422-ФЗ и п. 17 Порядка плательщик НПД обязан передать в налоговый орган следующие сведения:

- наименование документа;

- дата и время осуществления расчета;

- фамилия, имя, отчество (при наличии) налогоплательщика-продавца;

- ИНН продавца;

- указание на применение специального налогового режима в виде уплаты налога на профессиональный доход;

- наименования реализуемых товаров, выполненных работ, оказанных услуг;

- сумма расчетов;

- ИНН юридического лица или индивидуального предпринимателя – покупателя (заказчика) товаров (работ, услуг, имущественных прав) в случае осуществления реализации указанным лицам. Обязанность по сообщению ИНН возлагается на покупателя (заказчика);

- QR-код, который позволяет покупателю (заказчику) товаров (работ, услуг, имущественных прав) осуществить его считывание и идентификацию записи о данном расчете в автоматизированной информационной системе федерального органа исполнительной власти, уполномоченного по контролю и надзору в области налогов и сборов;

- ИНН уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

- наименование уполномоченного оператора электронной площадки или уполномоченной кредитной организации (в случае их участия в формировании чека и (или) осуществлении расчета);

- уникальный идентификационный номер чека – номер записи в автоматизированной информационной системе налоговых органов, который присваивается чеку в момент его формирования.

Эти же сведения указываются в чеке, передаваемом покупателю. Для того чтобы сформировать чек, на главном экране МП необходимо нажать кнопку «Новая продажа» (п. 18 Порядка).

В открывшемся окне следует прописать дату реализации товаров (работ, услуг, имущественных прав), а также наименование и стоимость товаров (работ, услуг, имущественных прав).

Если покупатель (заказчик) товаров (работ, услуг, имущественных прав) – физическое лицо, необходимо нажать кнопку «Физическому лицу», если юридическое лицо или ИП – кнопку «Юридическому лицу или ИП», проставить ИНН и наименование организации (ИП).

Если покупателем (заказчиком) товаров (работ, услуг, имущественных прав) является иностранное юридическое лицо, надо нажать кнопку «Юридическому лицу или ИП» и установить соответствующий переключатель «Иностранная организация».

После заполнения указанных реквизитов чека необходимо нажать кнопку «Выдать чек».

Далее следует направить чек покупателю (заказчику), для этого нажать кнопку «Отправить» и выбрать один из способов направления чека (в формате ссылки на чек, его изображения или путем обеспечения покупателю (заказчику) возможности отсканировать QR-код чека) (п. 19 Порядка).

Корректировка плательщиком НПД сведений, ранее переданных налоговому органу

Согласно п. 20 Порядка плательщик НПД вправе произвести операции по корректировке в сторону уменьшения ранее переданных налоговому органу сведений о сумме расчетов (аннулировать чек) в результате:

- возврата денежных средств, полученных в счет оплаты (предварительной оплаты) товаров (работ, услуг, имущественных прав);

- некорректного ввода таких сведений.

Корректировка производится при условии представления через МП пояснений с указанием причин такой корректировки.

Если чек ранее уже был сформирован, то налогоплательщик должен выбрать на главном экране МП или в разделе «Чеки» нужный чек, нажать на кнопку с тремя точками, в открывшемся меню выбрать «Аннулировать», подтвердить аннулирование и отметить причину: «Чек сформирован ошибочно» или «Возврат средств» (п. 21 Порядка).

Налоговый орган может решить, что корректировку посредством МП запрашивает не сам плательщик НПД, а неуполномоченные им лица.

Тогда налоговый орган может ограничить операции по корректировке. В этом случае налогоплательщику следует представить лично, в электронной форме с применением усиленной квалифицированной электронной подписи по телекоммуникационным каналам связи, через МП или личный кабинет налогоплательщика пояснения с указанием причин такой корректировки.

При этом можно представить подтверждающие документы.

Уплата налога плательщиком НПД через МП

Согласно ч. 3 ст. 11 Федерального закона № 422-ФЗ плательщик НПД должен перечислить налог не позднее 25-го числа месяца, следующего за истекшим налоговым периодом, по месту ведения налогоплательщиком деятельности.

Налоговый орган уведомляет налогоплательщика через МП не позднее 12-го числа месяца, следующего за истекшим налоговым периодом, о сумме налога, подлежащего уплате по итогам налогового периода (ч. 2 ст. 11 Федерального закона № 422-ФЗ, п. 22 Порядка).

В соответствии с п. 23 Порядка налогоплательщик вправе произвести уплату налога (пени, штрафа) через МП или веб-версию приложения, в том числе с использованием банковской карты, в следующем порядке:

- в МП нажать на баннер с суммой начисленного налога или в разделе «Налоги» выбрать начисление, которое необходимо оплатить;

- выбрать способ оплаты – оплатить банковской картой или получить квитанцию для оплаты налога;

- произвести уплату налога с банковской карты, указав ее реквизиты в МП, или через банк по квитанции для оплаты налога.

На основании п. 24 Порядка налогоплательщик вправе через МП или веб-версию приложения уполномочить оператора электронной площадки или кредитную организацию, которые осуществляют информационный обмен с налоговыми органами, на уплату налога в отношении всех доходов, учитываемых при определении налоговой базы. В этом случае налоговый орган направляет уведомление об уплате налога уполномоченному лицу.

Уплата страховых взносов плательщиком НПД через МП

Налогоплательщик вправе в добровольном порядке через МП или веб-версию приложения перечислять страховые взносы на обязательное пенсионное страхование в ПФ РФ (п. 25 Порядка).

Заявление о добровольном вступлении в правоотношения по обязательному пенсионному страхованию также формируется с использованием МП или веб-версии приложения после нажатия на баннер «Добровольное пенсионное обеспечение» (п. 26 Порядка).

Информация о состоянии индивидуального лицевого счета такого застрахованного лица тоже размещается в МП или веб-версии (п. 27 Порядка).

Источник: www.audit-it.ru