Рано или поздно многим бухгалтерам в своей профессиональной деятельности приходится взять на себя ведение бухгалтерского и налогового учета индивидуального предпринимателя (а зачастую и не одного). И частенько им приходится сталкиваться с такой ситуацией, когда предприниматель осуществил какие-то расходы за счет своих личных средств, например, приобрел какие-то товарно-материальные ценности, либо рассчитался за какие-то услуги и после этого предоставляет в документы в программе 1С Бухгалтерия. Данный факт необходимо отразить в учете.

Как можно было бы поступить бухгалтеру по аналогии с учетом в каком-нибудь ООО или АО?

1. Сначала оформить Приходный кассовый ордер в 1С, в котором отразить поступление денежных средств в кассу. При этом в документе указать, что это поступление личных средств предпринимателя в 1С, то есть выбрать в документе вид операции – Личные средства предпринимателя.

2. После этого оформить документ Выдача наличных в 1С, в котором зафиксировать выдачу данных средства под отчет.

Как отразить отпуск в 1С 8.3 Бухгалтерия

3. И уже после этого оформить Авансовый отчет в 1С 8, в котором уже непосредственно отразить факт приобретения ТМЦ, либо факт расходов понесенных организацией.

Согласитесь, что цепочка эта достаточно длинная и в какой-то мере лишена логического смысла. Ведь сначала индивидуальный предприниматель принимает от себя личные средства в кассу для того, чтобы затем снова выдать их себе в подотчет и после этого, опять же, отчитаться перед собой с использованием авансового отчета.

2. Документ «Расходы предпринимателя в 1С»

Разработчики 1С:Бухгалтерия версия 8 в помощь пользователям создали документ Расходы предпринимателя в 1С, который в некоторых случаях призван заменить целых 3 документа, про которые мы написали выше. Появился данный документ достаточно давно, еще в 2016 году, однако до сих пор очень многие пользователи программного продукта 1С не применяют данный документ в своей работе. Расположен он на вкладке Покупки.

Расходы предпринимателя в 1С Для чего же он нужен? Если мы обратимся к справочной информации в 1С, то увидим, что данный документ предназначен для отражения в учете расходов за счет личных средств предпринимателя.

Давайте рассмотрим небольшой пример. Допустим, индивидуальный предприниматель осуществил закупку стульев для офиса и понес расходы на проезд. В бухгалтерию он предоставил документы, при этом рассчитался он своими личными средствами.

Создаем новый документ Расходы предпринимателя в 1С, указываем дату, склад, на который мы приобретаем материалы и при необходимости выбираем организацию. Добавляем новый материал — Стул офисный. Например, было приобретено 4 стула по цене 500 руб. Без НДС. Счет учета 1С ERP указываем 10.06 Если есть какой-то документ расхода на руках, например, товарный чек, то можно внести реквизиты данного документа в колонку Документ расхода.

И затем, были у нас расходы на такую услугу как проезд. Указываем ее второй позицией в документы, стоимость услуги 150 руб., также без НДС, программа автоматически подставляет счет учета затрат 26. Также можем выбрать субконто в 1С 8. При необходимости можно внести информацию о проездном документе, если он есть в наличии. Если нет, то данную колонку можно оставить пустой.

Как отразить в программе 1С Бухгалтерия Документ авансовый отчет

Счет учета затрат 26

Проводим документ и смотрим какие проводки он сформировал. Видим, что в кредит счетов в 1С программа автоматически поставила счет 84.01 / Личные средства предпринимателя 1С.

В том случае, если индивидуальный предприниматель находится на УСН с объектом налогового учета доходы минус расходы, то автоматически записи о произведенных расходах вносятся в книгу учета доходов и расходов в 1С.

Учет доходов и расходов в 1С

3. Ограничения применения учетного документа

Казалось бы, удобный документ. Но! У данного документа есть одно очень важное ограничение. Он подходит только в том случае, если ИП просто приобрел товарно-материальные ценности в магазине, получил товарный чек и для учета имеет значение только факт произведенных расходов. А вот кому были заплачены денежные средства — неважно.

Либо предприниматель просто рассчитался за проездной документ, а кому он заплатил – все равно.

Но вот в том случае, если, например, индивидуальный предприниматель арендует у какого-то контрагента 1С ERP офис или склад, или помещение под магазин, данный контрагент предоставляет акт, а индивидуальный предприниматель личными средствами рассчитался с данным контрагентом 1C ERP, то здесь документ Расходы предпринимателя в 1C уже не подойдет, так как этот документ не отражает факт погашения задолженности перед контрагентом 1C ERP.

То есть в данном случае сначала вносится документ поступления – акт и затем через авансовый отчет в 1С 8 отражается оплата данному контрагенту 1С ERP. Только в этом случае задолженность будет погашена и сумма попадет в акт сверки. Ну, а для каких-то простых расходов, когда контрагент 1C ERP не важен, лучший вариант — это использование документа Расходы предпринимателя в 1C.

Легкого вам учета и корректных проводок! Специалист компании ООО «Кодерлайн» Мария Редько

Источник: www.koderline.ru

Как учитывать расчеты на ЕНС в «1С:Бухгалтерии 8»

Новый порядок уплаты налогов, взносов и штрафных санкций вступил в силу с 01.01.2023. Теперь для исполнения совокупной обязанности по их уплате все организации, ИП и физические лица перечисляют денежные средства в качестве единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС). Эксперты 1С на примерах показали, как вести учет расчетов на ЕНС в «1С:Бухгалтерии 8» редакции 3.0.

Порядок уплаты ЕНП и администрирования ЕНС регулируется Федеральными законами от 14.07.2022 № 263-ФЗ и от 28.12.2022 № 565-ФЗ. В решениях 1С поддерживается автоматизированный учет расчетов на ЕНС, в том числе заполнение уведомлений об исчисленных суммах налога по данным учетной системы.

О сроках реализации законодательных изменений по ЕНС см. в «Мониторинге законодательства».

Общие правила ведения учета на ЕНС

Для обобщения информации о совокупной обязанности и перечисленных денежных средствах путем уплаты ЕНП в Плане счетов программы предназначен счет 68.90 «Единый налоговый счет». Аналитический учет расчетов по ЕНС организован в специальных регистрах накопления:

- Расчеты по единому налоговому счету;

- Расчеты по налогам на едином налоговом счете;

- Расчеты по санкциям на едином налоговом счете.

При этом порядок учета и расчета налогов и взносов, действующий в программах 1С, не изменился. Налоги и взносы продолжают учитываться на соответствующих субсчетах счетов 68 «Расчеты по налогам и сборам» и 69 «Расчеты по социальному страхованию и обеспечению».

Как и прежде, расчет налогов и взносов выполняется автоматически регламентными операциями, входящими в обработку Закрытие месяца. Начислять штрафы, пени и другие налоговые санкции следует с помощью документа Операция.

Для переноса задолженности по начисленным налогам, взносам и санкциям на счет учета ЕНС в программе используются документы:

- Уведомление об исчисленных суммах налогов — в случаях, когда требуется представлять в ИФНС уведомления об исчисленных суммах налогов;

- Операция по ЕНС — в случаях, когда уведомления об исчисленных суммах налогов представлять в ИФНС не требуется.

- если законодательством о налогах и сборах предусмотрена уплата налогов (авансовых платежей) сборов и взносов до представления соответствующей налоговой декларации (расчета);

- если обязанность по представлению налоговой декларации (расчета) в текущем месяце отсутствует.

Сформировать и заполнить документы Уведомление об исчисленных суммах налогов и Операция по ЕНС в «1С:Бухгалтерии 8» редакции 3.0 можно:

- автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов. Методологи и разработчики 1С рекомендуют использовать именно этот вариант;

- вручную, воспользовавшись соответствующими документами раздела Операции (группа Единый налоговый счет).

Совокупная обязанность, сформированная по кредиту счета 68.90, погашается при поступлении денежных средств, перечисленных в качестве ЕНП.

Для автоматического распределения и зачета ЕНП в счет уплаты налогов и санкций в обработку Закрытие месяца включена специальная регламентная операция Зачет аванса по единому налоговому счету. При ее проведении формируются только движения по регистрам. В некоторых случаях для переноса взаиморасчетов по налогам и санкциям следует использовать специальные операции по ЕНС.

Чтобы перейти на новый порядок расчетов с бюджетом по ЕНС, в программе необходимо сформировать начальное сальдо на ЕНС.

Формирование начального сальдо на ЕНС

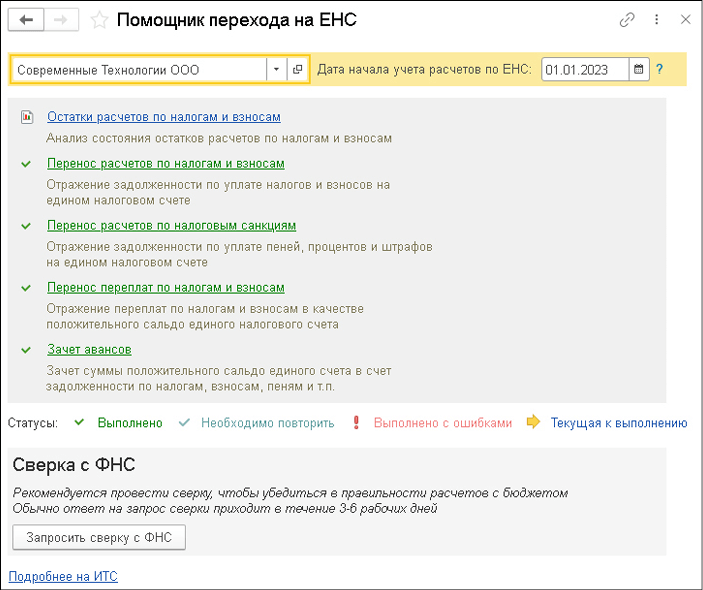

Для автоматического формирования входящего сальдо на едином налоговом счете в «1С:Бухгалтерии 8» редакции 3.0 предназначен специальный Помощник перехода на ЕНС (раздел Операции — Единый налоговый счет). Также Помощник перехода на ЕНС доступен из начальной страницы программы и из списка Задачи организации по ссылке, выводимой баннером.

Перед переносом остатков на ЕНС рекомендуется провести сверку состояния расчетов с ФНС. Это можно сделать непосредственно из формы помощника по кнопке Запросить сверку с ФНС (рис. 1). Для этого необходимо подключение к сервису 1С-Отчетность .

Рис. 1. Помощник перехода на ЕНС

Работа Помощника состоит из нескольких этапов:

- Остатки расчетов по налогам и взносам.

- Перенос расчетов по налогам и взносам.

- Перенос расчетов по налоговым санкциям.

- Перенос переплат по налогам и взносам.

- Зачет аванса.

Сальдо на едином налоговом счете должно соответствовать данным ФНС. Поэтому может потребоваться ручная корректировка сумм, заполненных автоматически по данным учетной системы.

В результате выполнения действий, предлагаемых Помощником, остатки задолженности и переплаты по налогам и взносам списываются на счет 68.90. Для корректного ведения аналитического учета расчетов на ЕНС в регистры подсистемы учета ЕНС вводятся записи, где задолженность по налогам отражается в разрезе сроков уплаты, а переплата — в разрезе документов уплаты.

После формирования входящего сальдо на ЕНС расчет и уплату налогов, а также заполнение регламентированной отчетности рекомендуется выполнять с использованием специальных помощников по налогам, которые доступны из списка Задачи организации (раздел Главное). Помощники не только рассчитают и начислят налоги, но и подскажут, когда нужно формировать Уведомление об исчисленных суммах налогов, а когда достаточно выполнить Операцию по ЕНС. При этом платежные поручения на уплату ЕНП будут формироваться с учетом сальдо по счету 68.90 на текущую дату, т.е. сумма платежа автоматически уменьшится на сумму уплаченного авансового платежа.

Рассмотрим на примерах ведение учета на ЕНС с помощью помощников.

Расчеты на ЕНС без представления уведомления

Если налоги и взносы уплачиваются после представления декларации (расчета), то направлять в ИФНС уведомление по таким налогам и взносам не требуется. Данное правило относится, например, к НДС, налогу на прибыль организаций (в т. ч. авансовым платежам), а также к страховым взносам, уплаченным в третьем месяце квартала.

Пример 1

Организация (ОСНО, плательщик НДС) сформировала декларацию по НДС за IV квартал 2022 года. Сумма НДС, подлежащая уплате в бюджет, составила 170 407 руб. Декларация по НДС представлена в установленный законодательством срок, т. е. не позднее 25.01.2023 (п. 5 ст. 174 НК РФ).

Не позднее 30.01.2023 (28.01.2023 приходится на выходной день) необходимо уплатить одну треть от суммы исчисленного по данным декларации НДС (п. 1 ст. 174, п. 7 ст. 6.1 НК РФ). Для корректного ведения учета задолженность перед бюджетом по НДС по сроку уплаты 30.01.2023 необходимо перенести на ЕНС.

Для этого используется документ Операция по ЕНС с видом Налоги (начисление). Такой документ можно сформировать автоматически при выполнении задачи по уплате НДС.

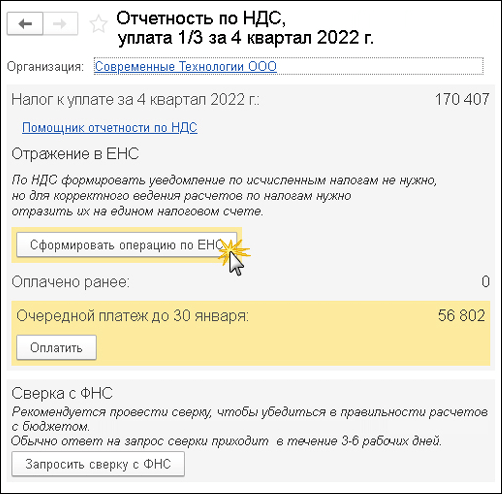

Задача НДС, уплата 1/3 от суммы за 4 квартал 2022 г. отражается в списке Задачи организации по сроку исполнения 30.01.2023.

По указанной ссылке осуществляется переход в форму Отчетность по НДС, уплата 1/3 от суммы за 4 квартал 2022 г. (рис. 2).

Рис. 2. Помощник «Отчетность по НДС»

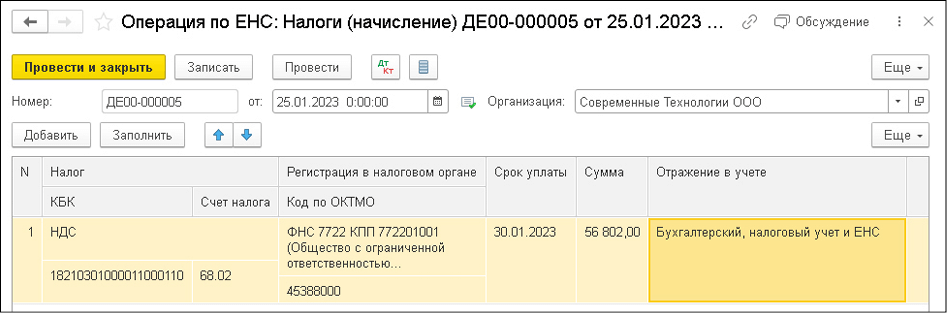

Если Операция по ЕНС не была выполнена ранее (например, при составлении декларации по НДС), то в форме Помощника доступна кнопка Сформировать операцию по ЕНС. По указанной команде создается, автоматически заполняется и проводится документ Операция по ЕНС с видом Налоги (начисление), рис. 3.

Рис. 3. Перенос задолженности по НДС на ЕНС

В поле Отражение в учете по умолчанию установлено значение Бухгалтерский, налоговый учет и ЕНС.

Результатом проведения документа являются проводки по переносу задолженности по НДС на счет ЕНС:

Дебет 68.02 Кредит 68.90

— на сумму одной трети НДС, исчисленного за IV квартал 2022 года (56 802 руб.).

Также на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

В форме Помощника отчетности по НДС появляется ссылка на созданный документ Операция по единому налоговому счету.

По кнопке Оплатить автоматически формируется платежное поручение на уплату ЕНП. Предположим, что на момент оплаты НДС текущее сальдо на ЕНС равно нулю.

В этом случае в платежном поручении указывается сумма 56 802 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 56 802 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход.

Статус платежного поручения принимает значение Оплачено. Такой же статус устанавливается и для задачи НДС, уплата 1/3 от суммы за 4 квартал 2022 г. по сроку исполнения 30.01.2023.

При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за январь 2023 года, вводятся записи в регистры накопления:

- Расчеты по единому налоговому счету с видом движения Расход — на сумму 56 802 руб.;

- Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 56 802 руб.

Аналогичным образом отражаются операции на ЕНС в феврале и марте 2023 года при оплате одной трети НДС, исчисленного за IV квартал 2022 года.

Расчеты на ЕНС с представлением уведомления

Уведомлять ИФНС об исчисленных суммах налогов требуется, например, при уплате НДФЛ, УСН, налога на имущество, транспортного и земельного налогов. Поскольку расчет по страховым взносам представляется ежеквартально не позднее 25-го числа месяца, следующего за расчетным (отчетным) периодом (п. 7 ст. 431, ст. 423 НК РФ), то уведомлять ИФНС об исчисленных суммах страховых взносов нужно при уплате страховых взносов только за первый и второй месяц каждого квартала.

Пример 2

Организация (ОСНО) является плательщиком земельного налога. С учетом уплаченных авансовых платежей сумма земельного налога, подлежащая уплате в бюджет по итогам 2022 года, составляет 37 500 руб.

По окончании 2022 года отчетность по земельному налогу не представляется (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом не позднее 28.02.2023 организация обязана самостоятельно исчислить и уплатить земельный налог по итогам налогового периода (п. 1 ст. 397 НК РФ).

Не позднее 27.02.2023 (25.02.2023 — выходной день) необходимо представить в ИФНС уведомление об исчисленной сумме земельного налога за 2022 год. Задолженность перед бюджетом по земельному налогу по сроку уплаты 28.02.2023 следует перенести на ЕНС.

Документ учетной системы Уведомление об исчисленных суммах налогов позволяет не только сформировать уведомление для ИФНС, но и отразить соответствующие движения в регистре бухгалтерии и в регистрах подсистемы ЕНС. Такой документ можно автоматически сформировать при выполнении задачи по уплате земельного налога.

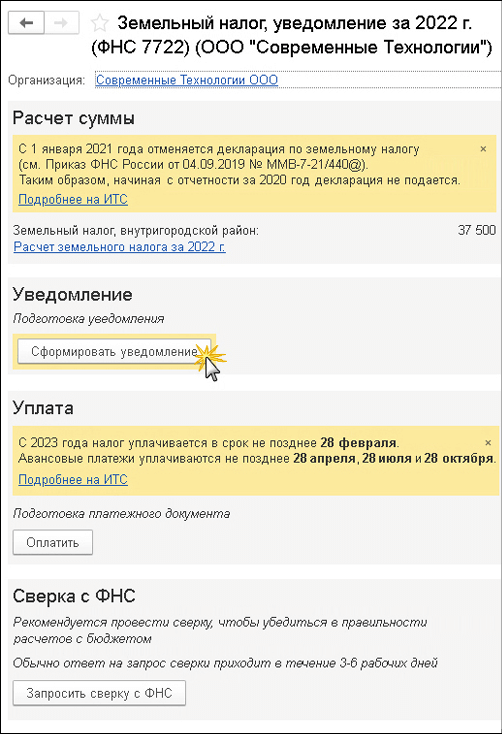

Задача Земельный налог, уведомление за 2022 г. отражается в списке Задачи организации по сроку исполнения 27.02.2023. По указанной ссылке осуществляется переход в одноименную форму (рис. 4).

Рис. 4. Помощник по земельному налогу

Расчет земельного налога выполняется при выполнении одноименной регламентной операции, входящей в обработку Закрытие месяца за декабрь 2022 года. В форме помощника выводится ссылка на Справку-расчет земельного налога за 2022 год.

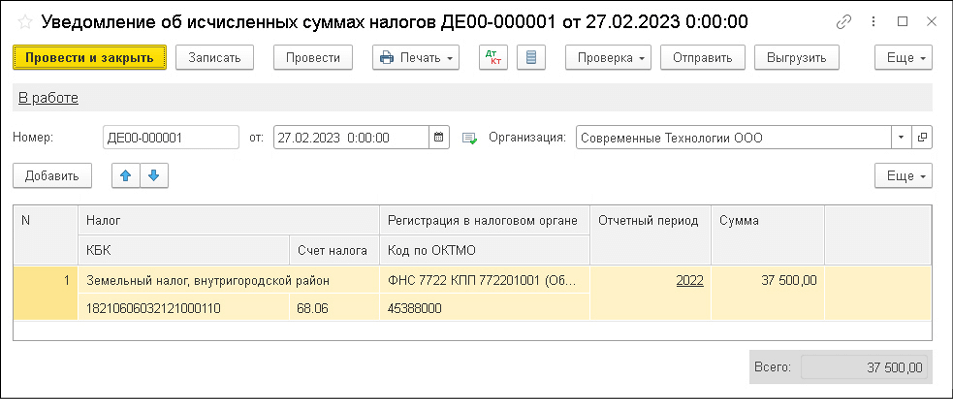

По кнопке Сформировать уведомление создается и автоматически заполняется документ Уведомление об исчисленных суммах налогов (рис. 5).

Рис. 5. Уведомление об исчисленных суммах земельного налога

При проведении документа формируется проводка по переносу задолженности по исчисленному земельному налогу на счет ЕНС:

Дебет 68.06 Кредит 68.90

— на сумму 37 500 руб.

Кроме того, на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

Сформированное заявление можно отправить в ИФНС через сервис 1С-Отчетность, а также вывести на печать и выгрузить в файл при необходимости.

В форме Земельный налог, уведомление за 2022 г. появляется ссылка на созданный документ Уведомление об исчисленных суммах налогов.

По кнопке Оплатить можно сразу сформировать платежное поручение на уплату земельного налога. Оплатить земельный налог можно и при выполнении отдельной задачи Земельный налог, уплата налога за 2022 г., которая отражается в списке Задачи организации по сроку исполнения 28.02.2023.

Предположим, что на момент оплаты земельного налога текущее сальдо на ЕНС равно нулю. В этом случае в платежном поручении указывается сумма 37 500 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 37 500 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход. При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за февраль 2023 года, вводятся записи в регистры накопления:

- Расчеты по единому налоговому счету с видом движения Расход — на сумму 37 500 руб.;

- Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 37 500 руб.

1С:ИТС

Подробнее о ЕНП и ЕНС см. в справочнике «Единый налоговый платеж» раздела «Консультации по законодательству» . В этом же справочнике см. о едином налоговом платеже в программах 1С . Материалы справочника доступны всем желающим.

Интеграция с личным кабинетом налогоплательщика

В процессе работы с ЕНС бухгалтеру важно понимать, как ФНС на своей стороне учла сумму начисленных налогов, их уплаты и зачета. ФНС планирует предоставить доступ по API (Application Programming Interface, т.е. программный интерфейс приложения) к личному кабинету налогоплательщика.

Фирма «1С» разрабатывает интеграцию с личным кабинетом по этому API. В Личном кабинете пользователь сможет увидеть состояние своего ЕНС глазами налоговой инспекции, причем, не выходя из программы.

Работу с данными ЕНС планируется организовать в едином рабочем месте – личном кабинете ЕНС.

В форме личного кабинета ЕНС выведены четыре панели:

- Кошелек;

- Предстоящие платежи;

- Задолженность;

- Все налоги и взносы.

Из каждой панели можно перейти в соответствующий раздел, который содержит подробную информацию, расшифровывающую основной показатель. Также в разделах доступны определенные действия, соответствующие контексту.

Сумма, выводимая на панели Кошелек, отражает текущий остаток ЕНП. В разделе Кошелек отражается информация, сгруппированная по видам операций по ЕНП (поступление денежных средств, списание в счет налогов, информация о возвратах и др.). Отсюда же можно сформировать заявление на возврат ЕНП. Также можно пополнить кошелек. При этом автоматически сформированное платежное поручение будет заполнено суммой с учетом информации о предстоящих платежах и задолженностях.

В разделе Предстоящие платежи выводится вся информация о том, какие налоги и взносы требуется оплатить в будущем. На панели Предстоящие платежи выделяется сумма, которую требуется оплатить в ближайшую дату платежа. Суммы налогов можно расшифровать, перейдя к соответствующим строкам табличной части. При этом откроется форма карточки счета, где можно подробно проанализировать движения по конкретному налогу.

В разделе Задолженность отражаются сведения о платежах с истекшим сроком уплаты. Эти суммы также можно расшифровать. Здесь же выводится информация о мерах взыскания.

Раздел Все налоги представляет собой карту состояния расчетов по налогам. Налоги группируются по видам и срокам, также отображается их состояние (Оплачено, Задолженность, Предстоящие платежи). Любую сумму также можно расшифровать. Из раздела Все налоги можно сформировать различные заявления, предусмотренные в рамках документооборота по ЕНС. При этом все указанные заявления и уведомления доступны в едином рабочем месте 1С-Отчетность.

Таким будет первый этап планируемой интеграции с данными ЕНС.

Доступ к личному кабинету налогоплательщика будет предоставлен только при подключенном сервисе 1С-Отчетность с открытым направлением ФНС.

От редакции. 14.12.2022 состоялся Единый онлайн-семинар 1С с участием экспертов ФНС России, Минфина России и фирмы «1С», который стал самым массовым профессиональным онлайн-мероприятием года . В 1С:ИТС на странице 1С:Лектория доступны видеозаписи выступлений:

- ЕНС: принципы начисления и взимания (Н. Шалыгина, начальник управления взыскания задолженности ФНС России)

- ЕНС и ЕНП: поддержка в 1С. Работа с личным кабинетом налогоплательщика прямо из 1С (К. Вартанян, эксперт 1С)

Источник: buh.ru

Поступление товаров и услуг в 1С Бухгалтерия 8.3, пошаговая инструкция

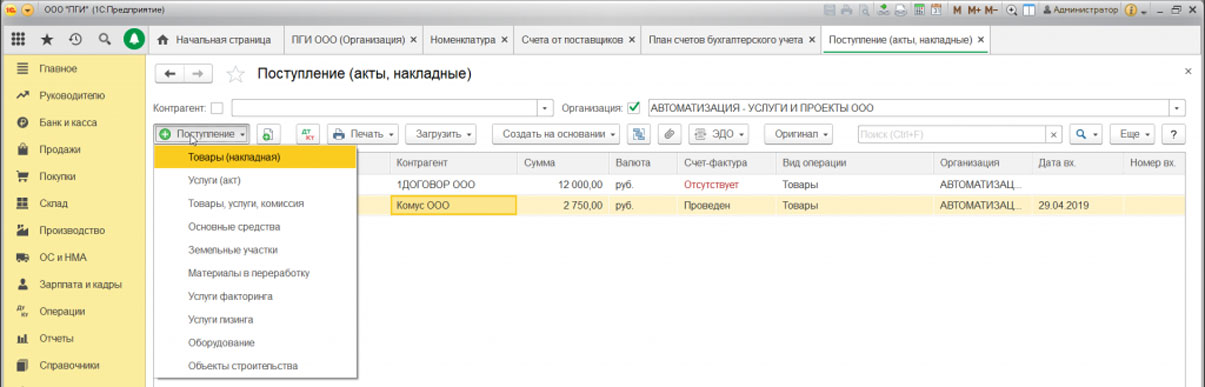

Поступление товаров от поставщика (а также услуг, если таковые оказывались) пользователь, работающий в программе 1С:Бухгалтерия, должен отобразить посредством создания нового документа, зайдя в «Покупки/Поступление (акты, накладные)» и далее – в журнал документов поступления.

На командной панели перечня документов расположена кнопка «Поступление». Для инициации нового документа пользователь, нажимая на нее, активирует выпадающий список, посредством которого выбирает вид операции, которую необходимо оформить в системе.

Несмотря на такой широкий спектр операций, в результате выбора любой из них в системе будет создан документ «Поступления товаров и услуг», чей внешний вид – заголовок, состав полей и даже набор доступных для использования в документе счетов бухучета, зависит от выбранного в этом выпадающем списке вида отражаемой операции.

Приглашаем на

бесплатный вебинар!

18 июля в 11:00 мск

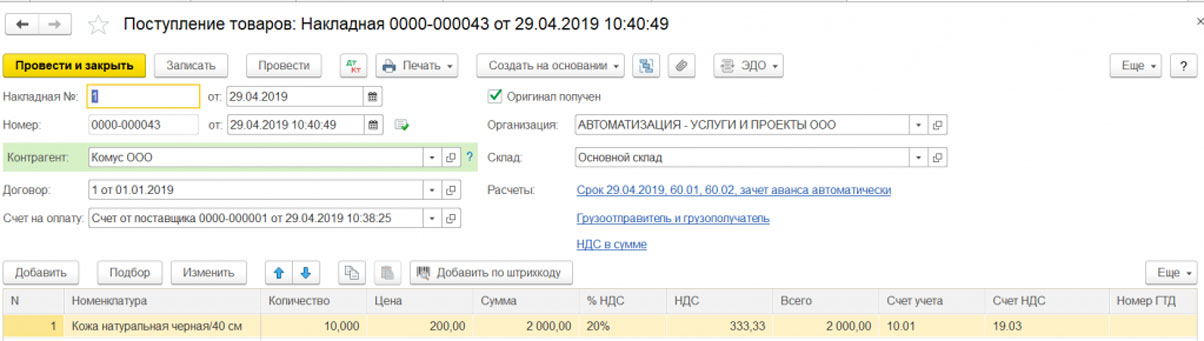

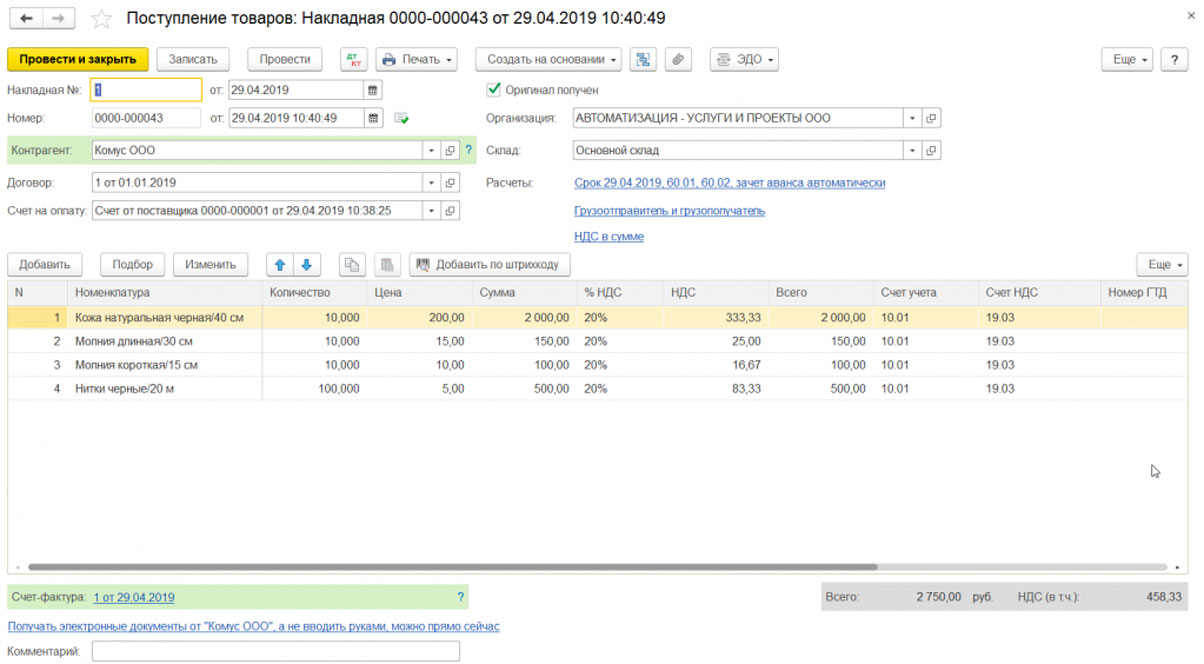

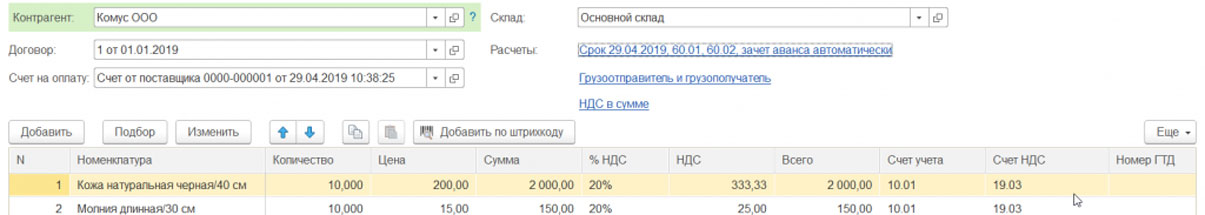

Рассмотрим процедуру оформления поступления на примере оприходования на склад товара от поставщика. Предположим, что ранее этот товар был оплачен (произведена предоплата поставщику), а теперь поставщик передал нам товар.

Из доступного перечня операций пользователь выбирает «Товары/услуги/комиссия».

Здесь обязательными для заполнения являются поля с указанием нашей организации (если в системе ведется учет по одной организации, она автоматически будет выбрана в документе) и реквизиты контрагента, у которого мы закупили товар.

При создании нового документа поле «Склад» становится доступно, если в настройках учета установлена галочка «Использовать несколько складов». Система пока не знает, что мы планируем оформить поступление товара, а выбранная нами операция подразумевает, что мы можем купить не только ТМЦ, но и оформить поступление услуг. Во втором случае указание склада не требуется.

Как только мы заполнили табличную часть «Товары», поле «Склад» тут же стало обязательным для заполнения.

Закончим оформление документа, заполнив минимально необходимые для отражения операции в системе поля.

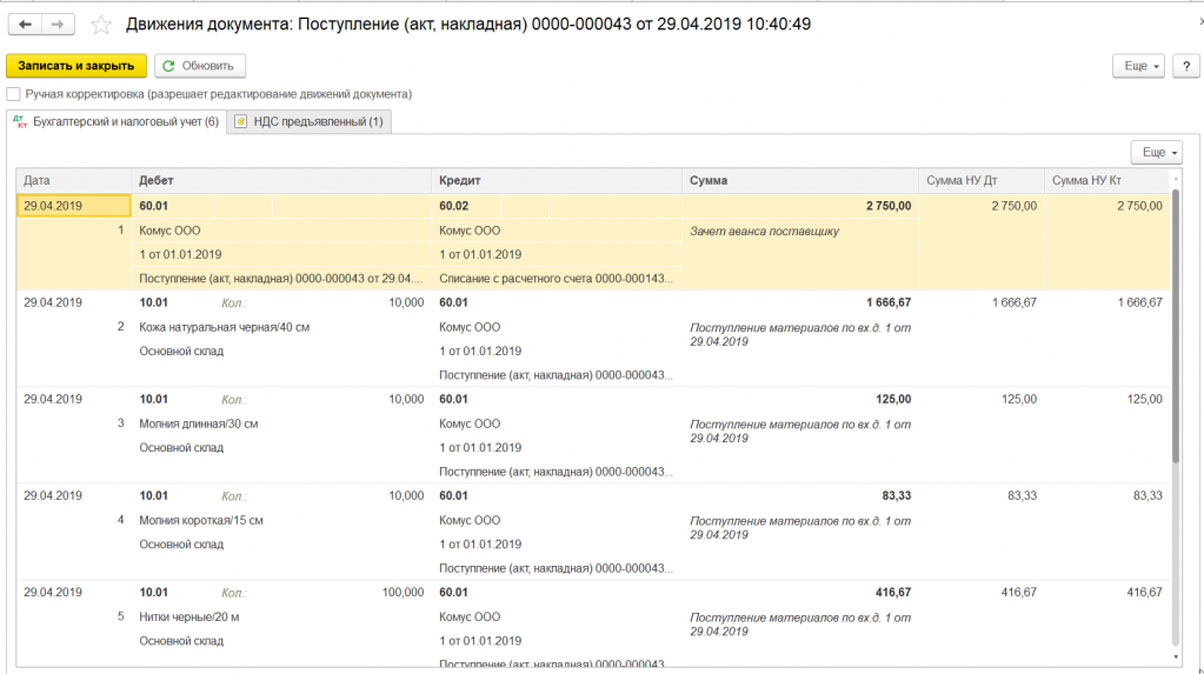

После проведения документа он сразу же формирует проводки по поступлению товара на склад, тем самым отражаясь в системе на счетах бухгалтерского учета.

Обратите внимание на проводку зачета аванса: Дт 60.01, Кт 60.02. Дело в том, что ранее этому поставщику была проведена предоплата. Именно этот аванс и был зачтен документом поступления.

Настроить порядок зачета аванса (или даже указать документы зачета вручную), уточнить счета расчета и аванса, а также изменить способ включения НДС в цену, можно щелкнув мышкой на соответствующих ссылках в блоке «Расчеты» документа оприходования товаров.

На этом процесс отражения в системе операции поступления можно считать законченным. Не забудьте позднее отобразить в системе входящую и оприходованную счет-фактуру (это можно сделать как непосредственно из документа, так и из отдельного журнала). Без счет-фактуры поступление не будет отражено в книге покупок.

Оформление поступления услуг другими способами

Помимо документа поступления товаров/услуг в системе присутствует ряд документов для отражения специфических операций поступления:

- Поступление допрасходов

- Расходы предпринимателя

- Отчеты комитентам

- ГТД по импорту

Документ «Поступление допрасходов» необходим для оформления поступления расходов внешнего контрагента, включаемых в себестоимость поступивших товарно-материальных ценностей. Важно подчеркнуть, что к таким расходам относятся только товаро-заготовительные расходы. Коммерческие расходы не могут быть включены в себестоимость ТМЦ.

Тут не только повышается цена пришедшего товара (в табличной части можно распределить сумму расходов по поступившим товарам), но и формируется задолженность перед контрагентом на сумму поступивших услуг. То есть этот документ полностью заменяет собой документ «Поступления товаров и услуг» для целей отражения операций поступления услуг, включенных в себестоимость товаров.

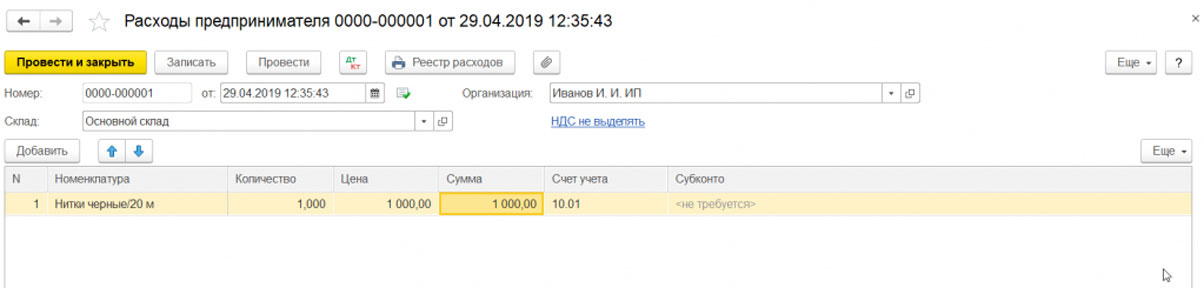

Если в системе ведется учет деятельности индивидуальных предпринимателей, в интерфейсе становится доступен документ «Расходы предпринимателя». Он имеет минимальное количество настроек и предназначен для отражения личных расходов предпринимателя, и сразу корреспондирует по кредиту с 84 счетом.

Документом можно отразить как оплату оказанной услуги, так и покупку товара.

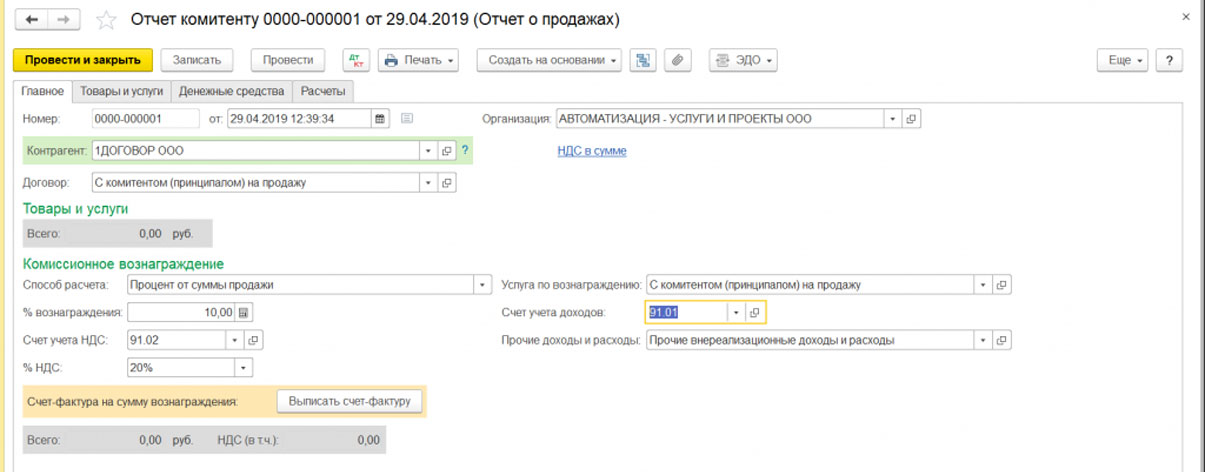

«Отчет комитенту» применяется для отображения в системе операций:

- Реализации товаров, полученных на комиссию;

- Оказанных от имени принципала услуг;

- Стоимости вознаграждения агента за оказанные услуги.

Разумеется, если организация не оказывает услуги агента или не берет товар на реализацию, этот документ в системе не используется.

Итоги

Отображение операций поступления товаров/услуг в программе «1С:Бухгалтерия» предполагает возможность не только добавить товар в 1С или зафиксировать приход товара в 1С, но и вести полноценный учет поступления услуг, делать проводки по поступлению товара на склад и многое другое. Дополнительно реализованы документы для отражения ряда специфических операций.

Источник: wiseadvice-it.ru