Заказать звонок —>

Задать вопрос

Навигация по разделам :

- Комплексные решения 1С (КА, ERP, УПП), управленческий учет (УНФ), корпорациям

- 1С Комплексная автоматизация 8. Редакция 2

- КА Зарплата

- КА Настройка программы

- КА ОС и НМА

- КА Отчетность

- КА Покупка, продажа

- КА Продажи

- КА Производство

- КА Закрытие месяца

- КА Администрирование

- КА Склад

- КА Казначейство

- ERP Подсистема управленческого учета

- ERP: Подсистема Зарплата и управление персоналом

- ERP Подсистема регламентированного учета

- УНФ Деньги

- УНФ Планирование

- УНФ Покупка, продажа

- УНФ Производство

- УНФ Розница

- УНФ Отчетность

- УНФ Администрирование

- УНФ Анализ

- УНФ Заработная плата

- УНФ Компания

- 1C:Бухгалтерия 8

- БП Банк и касса

- БП Склад, покупка, продажа

- БП Зарплата

- БП Администрирование

- БП Декларация по налогу на имущество

- БП Закрытие месяца

- БП МЦ

- БП НДС

- БП НДФЛ

- БП пилотный проект ФСС

- БП Прибыль

- БП Производство

- БП Справочники, документы, печатные формы

- БП УСН

- БП Учет ОС и НМА

- БП Отчетность Декларация по налогу на прибыль

- БП Отчетность по Алко декларации

- БП Отчетность по НДС

- БП Отчетность по СТАТ

- БП Отчетность в Пенсионный Фонд

- БП Учетная политика, ввод остатков, начальные настройки

- БП Отчетность по УСН

- БП Бухгалтерская отчетность

- БП Отчетность в ФСС

- БП Земельный налог

- БП Отчетность по ЕНВД

- БП Транспортный налог

- БП Отчетность по страховым взносам

- БП путевые листы

- БП СЗВ-ТД

- ЗУП-3 Кадровый учет

- ЗУП-3 Отражение зарплаты в бухгалтерском учете

- ЗУП-3 Налоги и взносы

- ЗУП-3 РСВ-1

- ЗУП-3 Администрирование

- ЗУП-3 Больничный

- ЗУП-3 Зарплата

- ЗУП-3 Начальное заполнение, учетная политика, параметры учета

- ЗУП-3 НДФЛ

- ЗУП-3 Отпуск

- ЗУП-3 Отчетность

- ЗУП-3 Пособия

- ЗУП-3 Синхронизация

- ЗУП-3 Отчетность по страховым взносам

- БПСельхоз Закрытие периода

- БПСельхоз ОС и НМА

- БПСельхоз Пайщики

- БПСельхозОтчетность АПК

- БПСельхоз Банк и Касса

- БПСельхозОбновление программ

- БПСельхоз Зарплата

- БПСельхоз Производство

- БПСельхоз Склад

- БПСельхоз ЕСХН

- БПСельхоз Взаиморасчеты с контагентами

- БПСельхоз Справочники, документы, печатные формы

- БПСельхоз ПутевыеЛисты, Сдельные наряды

- БПСХ Учетная политика, ввод остатков, начальные настройки

- 1С:Предприятие 8. Управление торговлей, редакция 11

- УТ-11 Закупки

- УТ-11 CRM и Маркетинг

- УТ-11 Настройка прав доступа

- УТ-11 Нормативно-справочная информация

- УТ-11 Оптовая торговля

- УТ-11 Продажи

- УТ-11 Розничная торговля

- УТ-11 Синхронизация

- УТ-11 Склад и Доставка

- УТ-11 Казначейство

- УТ-11 Администрирование

- УТ-11 Финансовый результат и контроллинг

- УТ-11 Планирование

- Розница. Нормативно-справочная информация

- Розница. Продажи

- Розница. Склад

- Розница. Финансы

- Розница.Закупки и запасы

- Розница. Маркетинг

- Розница. Администрирование

- Розница. Персонал

- Розница. Комиссионная торговля

- ФГИС «Меркурий» (учет продукции животного происхождения) ВетИС

- Маркировка табачной продукции

- Маркировка молочной продукции

- Маркировка обувной продукции

- Маркировка легкой промышленности (одежды)

- Маркировка лекарственных средств

- МДЛП Настойка обмена с ИС «МДЛП»

- МДЛП Текущие вопросы

- МДЛП Регистрация в личном кабинете

- ККТ, ОФД, 54 ФЗ

- Сканер штрих-кода

- ТСД

- Принтер этикеток

- Весы

- Эквайринговый терминал

- ЕГАИС настройка рабочего места (установка панели Рутокен, УТМ)

- ЕГАИС текущие вопросы

- ЕГАИС технические сбои оборудования

- 1С:Бухгалтерия государственного учреждения 8

- БГУ Банк и Касса

- БГУ ГСМ

- БГУ Декларация по прибыли

- БГУ Закрытие года, исправление ошибок прошлых лет

- БГУ Материальные запасы

- БГУ НДС, Прибыль и др. платежи в бюджет

- БГУ ОС и НМА

- БГУ Отражение зарплаты

- БГУ Отчетность

- БГУ Планирование и санкционирование

- БГУ Производство

- БГУ Синхронизация

- БГУ Справочники, настройки, печатнае формы

- БГУ СУФД, К-Банк, АЦК-Финансы, Эл. бюджет, Мат.Капитал

- БГУ Администрирование

- БГУ. Взаиморасчеты с разными дебиторами/кредиторами

- БГУ Учет питания

- БГУ Услуги

- БГУ Стандартные отчеты, регистры учета

- БГУ Имущество казны

- БГУ Переход на новый ПСБУ и стандарты

- БГУ Аренда

- БГУ Доходы, в т.ч. Платные услуги

- ЗКГУ 3 Взносы

- ЗКГУ 3 Зарплата

- ЗКГУ 3 Кадры

- ЗКГУ 3 Командировки

- ЗКГУ 3 Начисления

- ЗКГУ 3 НДФЛ

- ЗКГУ 3 Отпуск

- ЗКГУ 3 Отражение в бухучете

- ЗКГУ 3 Справочники, настройки

- ЗКГУ 3 Больничный

- ЗКГУ 3 Отчеты

- ЗКГУ 3 Удержания

- ЗКБУ ПФР Зарплата

- ЗКБУ ПФР Кадры

- ЗКБУ ПФР Отпуска

- ЗКБУ ПФР Расчет удержаний

- ЖКХ

- 1С:Предприятие 8. Расчет квартплаты и бухгалтерия ЖКХ

- 1С:Предприятие 8. Учет в управляющих компаниях ЖКХ, ТСЖ и ЖСК.

- ФК:Учет в общепите

- Общепит — общие вопросы

- Детское питание

- Диетическое питание

- Питание в образовательных организациях

- 1С:Медицина. Больничная аптека

- 1С:Колледж

- 1С:Документооборот

- 1С: Предприятие 8. Автосервис

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Зарплата и управление персоналом 8

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Предприятие 8. Управление торговлей

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Розница 8

- Обмен данными между 1С: Управление торговлей и 1С:Розница 8

- Обмен данными между 1С:Бухгалтерия 8 и 1С:Управление небольшой фирмой 8

- Обмен данными между распределенным информационными базами (РИБ)

- НДФЛ методические вопросы

- СЗВ-М

- СЗВ-ТД

- 1С:Fresh / 1С:Фреш

- 1С-Коннект

- 1С:Линк

- 1С:Облачный архив

- Информационная система 1С:ИТС

- 1С:Контрагент

- 1СПАРК Риски

- mag1c

- 1С:Заказы

- 1С:Кабинет сотрудника

- 1С:Распознавание первичных документов

- 1С:Обновление программ

- 1С:ГРМ

- 1С:Номенклатура

- 1С:Доставка

- 1С:СБП

- 1С-Отчетность

- 1С-Отчетность Перенос ключей

- 1С-Отчетность Технические проблемы

- 1С-Отчетность Требования

- 1С-Отчетность Изменение реквизитов

- 1С-Отчетность Кабинет налогоплательщика

- 1С-Отчетность в ПФР

- 1С-Отчетность в ФСС

- 1С-Отчетность Письма, уведомления, запросы, квитанции

- 1С-Отчетность в Росалкогольрегулирование

- 1С-Отчетность в Росприроднадзор

- 1С-Отчетность в Статистику

- 1С-Отчетность в ФНС

- 1С-ЭТП

- Системы управления веб-содержимым

- UMI.CMS

- программы готовых сайтов 1С-UMI

- Обслуживание БД 1С

- Ошибки конфигурации

- Ошибки платформы

- Администрирование SQL

- Администрирование сервера 1С

- Администрирование вебсервера

- яя1С:Зарплата и кадры бюджетного учреждения. Редакция 1.0.(не поддерживается производителем)

- ЗКБУ Больничный

- ЗКБУ Зарплата

- ЗКБУ Кадры

- ЗКБУ Начисления

- ЗКБУ НДФЛ

- ЗКБУ Отпуск

- ЗКБУ Отражение в бухучете

- ЗКБУ Отчеты

- ЗКБУ удержания

- Обмен данными БГУ-ЗКГУ

- Обмен данными БП-Розница

Вопрос: Как оприходовать лицензию 1С?

Установка лицензии 1С 8.3. Разбираемся, какие бывают лицензии на 1С Предприятие и как их установить.

02.05.2017 11:59 1 539

Оценки: 0 / 0

Решение вопроса:

оформить документ Поступления работ, услуг и списать на расходы услугу по пользованию лицнзии. Затем оформить документ Принятие к учету ОС на заб. счет 01.31

Эта информация оказалась полезной?

Как можно улучшить этот ответ?

Источник: fort.crimea.com

Усиленная КЭП: как учесть расходы на ее приобретение

Усиленная КЭП: как учесть расходы на ее приобретение

С первого января 2023 года прекращают свое действие электронные подписи, полученные компаниями в коммерческих удостоверяющих центрах. До указанного срока необходимо оформить новые – в удостоверяющем центре ФНС. Как учесть расходы на покупку УКЭП, повествуем далее.

Состав расходов на приобретение УКЭП

Усиленная квалифицированная электронная подпись (УКЭП) – это наиболее защищенная электронная подпись, которая является гарантом юридической силы документа. Она используется в электронных торгах, при сдаче электронной отчетности, при работе на госпорталах и так далее.

Выдают электронные подписи компаниям удостоверяющие центры ФНС и их доверенные лица бесплатно.

Получить подпись может только руководитель , то есть лицо, которое вправе действовать от имени организации без доверенности. Кроме необходимого пакета документов, генеральный директор должен представить носитель ключей электронной подписи – токен. Он должен иметь действительный сертификат соответствия, выданный ФСБ или ФСТЭК. Это защищенный носитель электронной информации (вроде флешки) формата USB типа А, например, Рутокен ЭЦП 2.0, Рутокен S, JaCarta ГОСТ, ESMART Token ГОСТ или другие, на котором имеется криптографическая защита. На него запишут код, являющийся электронной подписью.

Стоимость такого носителя составляет 2–2,5 тыс. рублей.

Выдачу подписей физическим лицам, включая сотрудников компаний, удостоверяющие центры ФНС не осуществляют. Сотрудники – физические лица могут получить электронную цифровую подпись в коммерческих удостоверяющих центрах, которые прошли аккредитацию по новым правилам. Такие центры за выдачу подписи могут взимать плату (ч. 3.1 ст. 18 Закона «Об электронной подписи» от 06.04.2011 № 63-ФЗ).

Кроме того, для работы с УКЭП необходимо купить и установить компьютерную программу «КриптоПро» . Приобрести лицензию на эту программу можно в удостоверяющем центре ФНС, у доверенных лиц или у производителя.

Стоимость годовой лицензии на одно рабочее место составляет 1 350 рублей. Стоимость бессрочной лицензии на одно рабочее место – 2 700 рублей.

Таким образом, в состав расходов на приобретение УКЭП, как правило, входит стоимость:

- защищенного материального носителя ключа (токена);

- лицензии на специальное ПО для работы с электронной подписью;

- услуг по созданию ключа электронной подписи и оформлению сертификата ключа ЭП (для сотрудников, представляющих интересы компании по машиночитаемой доверенности).

Бухгалтерские проводки по учету расходов на приобретение УКЭП

Стоимость носителей ключей электронной подписи управленческого персонала (генерального директора, главбуха) можно признать в расходах единовременно в периоде, в котором они были приобретены, если компания не применяет ФСБУ 5/2019 по запасам для управленческих нужд.

Такой порядок учета должен быть прописан в учетной политике (п. 2 ФСБУ 5/2019, п. 7 ПБУ 1/2008 «Учетная политика организации», пп. 5, 16 ПБУ 10/99 «Расходы организации»).

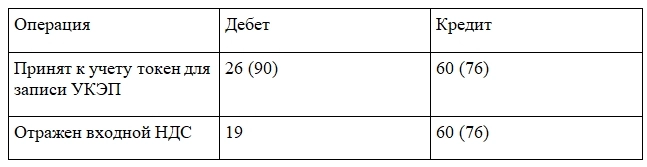

Бухгалтерские записи в этом случае будут следующими.

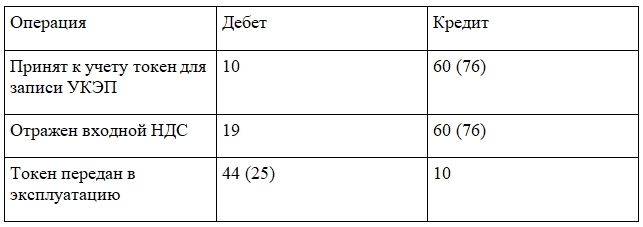

Если носители ключей УКЭП куплены заранее и хранятся на складе , то их принимают к бухучету в составе запасов. Стоимость списывают на затраты того структурного подразделения, на сотрудника которого оформили электронную подпись. Сделать это нужно на дату передачи токена для использования (пп. 3, 6, 9 ФСБУ 5/2019).

Проводки в этом случае будут такими.

Если носители ключей УКЭП после приобретения передаются удостоверяющим центром владельцу УКЭП , а не приходуются на склад, то их стоимость можно учесть в составе расходов сразу, без отражения на счете 10 «Материалы» (п. 16 ПБУ 10/99).

Для обеспечения сохранности носителей и контроля за их движением их стоимость может быть отражена, к примеру, на забалансовом счете 013 «Запасы, находящиеся в пользовании».

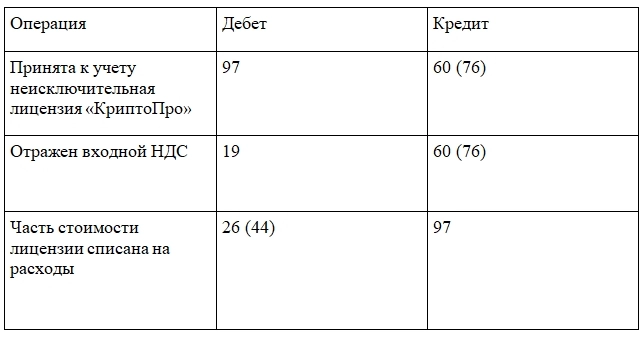

Стоимость лицензии на использование компьютерной программы «КриптоПро» отражается в составе расходов будущих периодов и списывается в текущие расходы в течение срока действия сертификата электронной подписи (п. 39 ПБУ 14/2007 «Учет нематериальных активов», пп. 5, 19 ПБУ 10/99).

Кроме того, право пользования программой надо отразить на забалансовом счете, например, на счете 12 «Нематериальные активы, полученные в пользование по лицензионному договору».

Бухгалтерские записи в этом случае будут следующими.

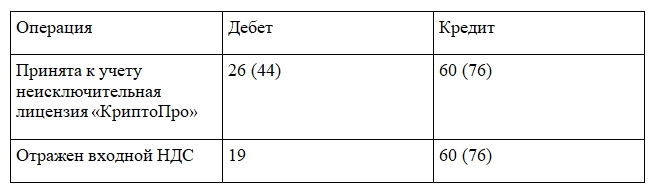

Если плата за программу несущественна , то в текущие расходы включается вся стоимость лицензии единовременно, исходя из принципа рациональности. Такой порядок должен быть прописан в учетной политике компании (п. 7.4 ПБУ 1/2008).

Проводки будут следующими.

Стоимость услуг удостоверяющего центра за создание и выдачу сертификата ключа УКЭП включают в текущие расходы и отражают на счете 26 «Общехозяйственные расходы» (счете 44 «Коммерческие расходы» или другом счете) в зависимости от того, в каком подразделении компании электронная подпись будет использована. Делается это на дату подписания акта об оказании услуг (п. 16 ПБУ 10/99).

Как учесть затраты на УКЭП в расходах по налогу на прибыль

В налоговом учете затраты на приобретение УКЭП можно признать расходами при условии, что они документально подтверждены и произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК).

Стоимость материального носителя ключа УКЭП (без учета НДС, подлежащего вычету) можно учесть в составе прочих расходов, связанных с производством и (или) реализацией на дату его приобретения (пп. 49 п. 1 ст. 264, п. 1 ст. 170, п. 1 ст. 272 НК). Либо включить ее в состав материальных затрат в составе расходов на канцтовары наряду с флешками (п. 1 ст. 254, пп. 24 п. 1 ст.

264 НК).

Стоимость услуг удостоверяющего центра по созданию ключа УКЭП, ключа проверки ЭП и сертификата (без учета НДС, подлежащего вычету) учитывается в составе прочих расходов, связанных с производством и (или) реализацией на дату предъявления акта об оказании услуг (пп. 25 п. 1 ст. 264, п. 1 ст. 170, пп. 3 п. 7 ст.

272 НК). Либо в составе прочих расходов – как затраты на услуги связи, информационные услуги (пп. 14, 25 п. 1 ст. 264 НК).

Стоимость неисключительной лицензии на использование СКЗИ (экземпляра программы) учитывается в целях налогообложения прибыли в составе прочих расходов (пп. 26, п. 1 ст. 264 НК).

Как учесть затраты на УКЭП в доходно-расходной упрощенке

В статье 346.16 НК приведен закрытый перечень расходов, на которые могут быть уменьшены доходы при определении налоговой базы по УСН. Вместе с тем ни один из подпунктов п. 1 ст. 346.16 НК не предусматривает напрямую в составе расходов затраты на приобретение УКЭП.

Однако организация на УСН с объектом налогообложения «Доходы минус расходы» вправе учитывать в составе расходов:

- затраты на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи (пп. 18 п. 1 ст. 346.16 НК);

- затраты, связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на обновление программ для ЭВМ и баз данных (пп. 19 п. 1 ст. 346.16 НК).

В письме Минфина от 02.04.2007 № 03-11-04/2/79 приведены разъяснения по поводу расходов организации на УСН на сдачу бухгалтерской и налоговой отчетности в электронном виде через Интернет и сделан вывод, что такие расходы могут быть учтены в составе расходов на почтовые, телефонные, телеграфные и другие подобные услуги, расходы на оплату услуг связи на основании пп. 18 п. 1 ст. 346.16 НК.

Кроме этого, согласно подпункту 5 п. 1 ст. 346.16 НК при определении объекта налогообложения налогоплательщик, применяющий УСНО, уменьшает полученные доходы, в частности, на величину материальных расходов . Их перечень приведен в ст. 254 НК и является открытым.

Следовательно, затраты на приобретение электронной подписи компания на УСН может учесть при формировании налоговой базы по единому налогу. Указанные расходы можно учесть единовременно после оплаты (пп. 1 п. 2 ст. 346.17 НК).

Однако нужно быть готовым отстаивать свою позицию в том числе и в суде. Так Минфин, например, считает, что расходы на приобретение электронной подписи для участия в электронных торгах при налогообложении учесть нельзя (письмо Минфина от 08.08.2014 № 03-11-11/39673). Ведомство мотивирует свое мнение тем, что расходы на участие в торгах прямо не поименованы в п. 1 ст. 346.16 НК.

Источник: b2b34.ru

На какой счет оприходовать лицензию на программу 1с

Здравствуйте, в этой статье мы постараемся ответить на вопрос: «На какой счет оприходовать лицензию на программу 1с». Также Вы можете бесплатно проконсультироваться у юристов онлайн прямо на сайте.

Содержание

Табличную часть документа заполните по кнопке Добавить. В колонке Номенклатура выберите в первой подстроке из одноименного справочника элемент номенклатуры – договор на право пользования «1С:КП ПРОФ» или просто введите наименование текстом во второй подстроке. В колонке Сумма укажите сумму единовременного платежа по договору.

Организация в 2019 г. приобрела и учла на счете 04 «Нематериальные активы» программное обеспечение «Расчет стоимости и трудоемкости ТО для СТО». Права на использование программного обеспечения переданы на срок 12 месяцев.

Проводки в коммерческих структурах

Покупая компьютерную программу, можно приобрести на нее исключительные либо неисключительные права, — от этого напрямую зависит применяемая схема бухгалтерского и налогового учета.

В поле «Способ отражения расходов по амортизации» добавляется информация о том, на какой из счетов относить затраты по амортизации. Тут можно выбрать из существующих элементов справочника или добавить новый, указав нужный счет и субконто.

Первым делом нужно оприходовать основное средство на счет 08.04. Для этого создаем документ «Поступление оборудования».

Попробуйте обновить страницу.’,’JS_CORE_VIEWER_AJAX_CONNECTION_FAILED’:’При попытке открыть файл возникла ошибка. Пожалуйста, попробуйте позже.’,’JS_CORE_VIEWER_AJAX_OPEN_NEW_TAB’:’Открыть в новом окне’,’JS_CORE_VIEWER_AJAX_PRINT’:’Распечатать’,’JS_CORE_VIEWER_TRANSFORMATION_IN_PROCESS’:’Документ сохранён.

После проведения частичная сумма со счета 97.21 перейдет на счет 26. Подробности по операции вы можете посмотреть в разделе «Расчет списания расходов будущих периодов». Проведение покупки программного обеспечения – это несложный процесс, в котором возможно разобраться. Главное учитывать при каких обстоятельствах приобретается лицензия для верного учета налога.

Ошибка в бухгалтерском учете повлекла ошибки в налоговой декларации налога на прибыль, в связи с чем необходимо внести в нее соответствующие изменения.

В бухгалтерском учете нет стоимостного критерия для определения амортизируемого имущества. Поэтому начислять амортизацию нужно по всем НМА, у которых известен срок полезного использования.

За государственную регистрацию договора об отчуждении исключительного права на зарегистрированную программу для ЭВМ уплачивается государственная пошлина в размере 5 000 рублей и дополнительно 2 500 рублей за каждую предусмотренную договором программу.

Аналогично осуществляется учет затрат на покупку программы 1С за следующие месяцы до окончания срока использования неисключительного права.

ПБУ 14/2007). Списывать такие расходы нужно на протяжении срока действия договора. Способ списания затрат на приобретение неисключительных прав нужно закрепить в учетной политике.

Исключительные права обычно возникают, когда программа создается по заказу организации и адаптируется под ее требования. Если организация приобретает исключительное право пользования компьютерной программой, она становится единственным ее владельцем.

Организация приобрела по сублицензионному договору неисключительную лицензию на право использования программ для ЭВМ. Лицензия бессрочная, в договоре срок лицензии не указан. Программы для ЭВМ используются в производстве или продаже продукции. Оплата произведена разовым платежом. Как списывать в бухгалтерском и налоговом учете стоимость лицензии?

НДС по бухгалтерской программе

Программы для ЭВМ являются объектами авторского права. Для использования программы требуется разрешение автора (правообладателя), полученное в форме лицензионного договора.

Фирма 1С продает лицензию (не исключительное право) на программу 1С, поэтому бухгалтер не может такое ПО классифицировать как НМА. Срок использования, рекомендуемый политикой фирмы 1С для их программ, составляет 2 года.

Регламентная операция «Списание расходов будущих периодов» в составе обработки «Закрытие месяца». По ссылке с названием регламентной операции Списание расходов будущих периодов выберите Показать проводки и посмотрите результат ее выполнения.

Фирма 1С продает лицензию (не исключительное право) на программу 1С, поэтому бухгалтер не может такое ПО классифицировать как НМА. Срок использования, рекомендуемый политикой фирмы 1С для их программ, составляет 2 года.

Для безопасной работы пользователей на компьютеры и ноутбуки устанавливаются средства антивирусной защиты.

В бухгалтерском учете расходы на приобретение программ «1С:Предприятие» будут списаны на затраты в течение установленного периода использования программы, а в налоговом – единовременно в период приобретения.

![]()

Проводим документ, затем в левом нижнем углу указываем реквизиты счета-фактуры и нажимаем на ссылку «Зарегистрировать».

Поскольку программные продукты 1С, зачастую, используются организациями более одного месяца, а их оплата производится в виде разового фиксированного платежа, в бухгалтерском учете она отражается как расходы будущих периодов с последующим списанием на затраты в течение срока использования программы.

Приобретение элементов ККТ – кассовый аппарат, голограмму, паспорт версии, журнал учета вызовов – можно учесть на субсчете 10.02 «Покупные полуфабрикаты и комплектующие изделия, конструкции и детали», который корреспондируется с субсчетом 10.09 «Инвентарь и хозяйственные принадлежности», что подтвердит произведенную комплектацию ККТ.

При единовременной сделке нужно распределить сумму на весь период пользования. Списания происходят постепенно, пока не истечет ваш договор.

Бухгалтерский учет расходов на лицензии при УСН

В случае, если продукт предоставляется единовременно, и оплата была проведена полностью, то можно списать расходы в текущем налоговом периоде.

Предлагаем обмениваться актами оказанных услуг за использование ИПС ilex в электронном виде с помощью сервиса podpis.by. Cервис интегрирован в ilex.

Организация приобрела по сублицензионному договору неисключительную лицензию на право использования программ для ЭВМ. Лицензия бессрочная, в договоре срок лицензии не указан. Программы для ЭВМ используются в производстве или продаже продукции. Оплата произведена разовым платежом.

Организация вправе самостоятельно установить порядок признания расходов на приобретение программ для ЭВМ как в бухгалтерском, так и в налоговом учете, который необходимо отразить в учетной политике.

ГК РФ по лицензионному договору одна сторона — обладатель исключительного права на результат интеллектуальной деятельности (лицензиар) предоставляет или обязуется предоставить другой стороне (лицензиату) право использования такого результата (включая программы для ЭВМ) в предусмотренных договором пределах.

На покупку программы поставщик выдал товарную накладную и счет-фактуру, а провести надо как услугу — как это сделать?

Расходы на приобретение неисключительных прав, ранее учитываемые на счете 401.50 «Расходы будущих периодов», срок полезного использования которых на 1 января 2021 г. составляет менее 12 месяцев, относятся на финансовый результат первым рабочим днем года применения СГС «Нематериальные активы».

Заполните документ. Укажите получателя, перечисляемую сумму, договор, проверьте ставку и сумму НДС. В поле Статья расходов выберите статью движения денежных средств с видом движения «Оплата товаров, работ, услуг, сырья и иных оборотных активов».