ПОРЯДОК ДОКУМЕНТОВ С ИСПОЛЬЗОВАНИЕМ 1С:ЗУП

АВАНС

1 шаг.

Начисление аванса выполняем документом «Начисление за первую половину месяца».

2 шаг.

В документах на выплату указываем вид выплаты «АВАНС», при этом в 2023 году автоматически заполнятся суммы НДФЛ к перечислению.

Важно! документ на аванс не заполнится, если были проведены ведомости на выплату с видом выплаты «ЗАРПЛАТА» за этот же месяц.

3 шаг.

В ЗУП формируем документ «Отражение удержанного НДФЛ в бухучете». Он заполняется суммами перечисленного НДФЛ из ведомостей на выплату (авансов, ЗП, увольнений).

Выплаты до 22 числа текущего месяца = «Уведомление текущего месяца».

Выплаты с 23 числа текущего по 22 число следующего = «Уведомление следующего месяца».

Для анализа можно использовать отчет «Удержанный НДФЛ» или 6-НДФЛ.

4 шаг.

«Отражение удержанного НДФЛ в бухучете» переносим в БП, там он будет называться «Сведения об удержанном НДФЛ».

5 шаг.

Как начислять и выплачивать аванс и зарплату в «1С:Бухгалтерия 8.3» в 2023 году

Через «Задачи организации» (раздел Главное – Задачи организации) создаем «Уведомления НДФЛ». Если все правильно сделали, реквизиты (КБК) и суммы заполнятся автоматически. Этот документ формирует проводку Дт 68.01 Кт 68.90.

6 шаг.

Документ «Списание с р/сч» по уплате налога закроет ЕНС (Единый налоговый счет) Дт 68.90 Кт 51.

НАЧИСЛЕНИЕ ЗП ПО ИТОГАМ МЕСЯЦА

1 шаг.

Начисление выполняем документом «Начисление ЗП и взносов». Суммы начислений заполняем целиком, они не будут уменьшаться на суммы авансов.

На вкладке НДФЛ будет и НДФЛ аванса, и остаток НДФЛ за месяц, но разными строками с разными датами получения дохода.

Если в документе будет указана «Планируемая дата получения дохода» равной дате следующего месяца, то будет предоставлен вычет за следующий месяц.

2 шаг.

В документах на выплату указываем вид выплаты «ЗАРПЛАТА», при этом заполнятся:

— суммы к выплате за минусом аванса,

— и суммы НДФЛ за минусом, удержанных в аванс.

Далее повторяем шаги 3–6, как при авансе.

Дополнительно в конце месяца переносим в БП документ «Отражение ЗП в БУ».

Уведомления по страховым взносам нужно передавать только в месяцы между сдачей отчетности (январь, февраль, в марте не нужно).

Через раздел Главное – Задачи организации создаем «Уведомление по страховым взносам».

Если все правильно сделали, реквизиты (КБК) и суммы заполнятся автоматически.

Этот документ формирует проводку Дт 69.09 Кт 68.90

Источник: as-cons.ru

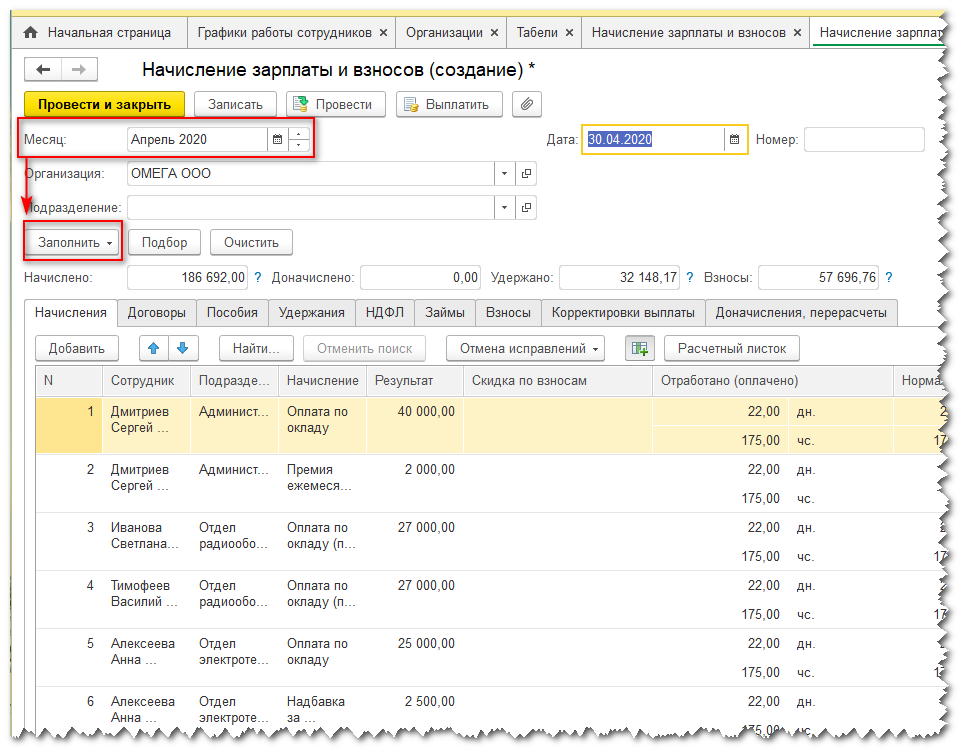

Рассчитываем зарплату за апрель 2020 г в программе 1С:ЗУП 8. Ред 3.1

Здравствуйте, мои дорогие бухгалтеры. В нашей новой статье мы поговорим о самой важной теме сегодняшнего дня: о том, как начислить зарплату за апрель 2020 года, как оплатить нерабочие дни в связи с коронавирусом и самое главное как посчитать пониженный тариф страховых взносов, предусмотренный для малого бизнеса по 102-ФЗ. Рассматривать эти вопросы мы будем в программе 1С:Зарплата и управление персоналом 8, ред. 3.1.

Начисление зарплаты в 1С 8.3 Бухгалтерия по шагам

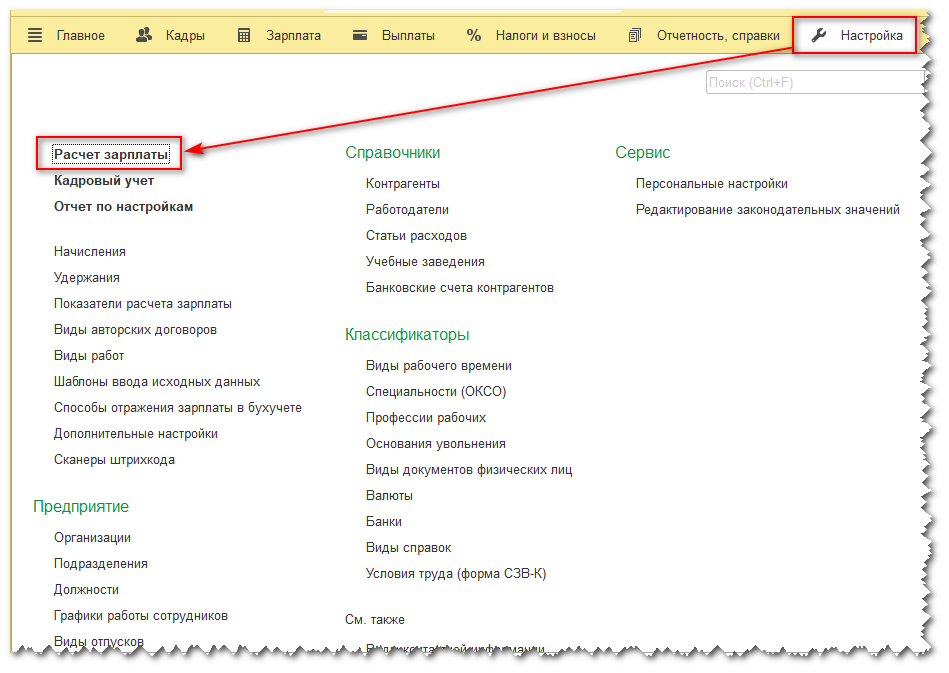

Итак, начнем с оплаты нерабочих дней. Для этого откроем в программе настройку «Расчет зарплаты» в разделе «Настройка»

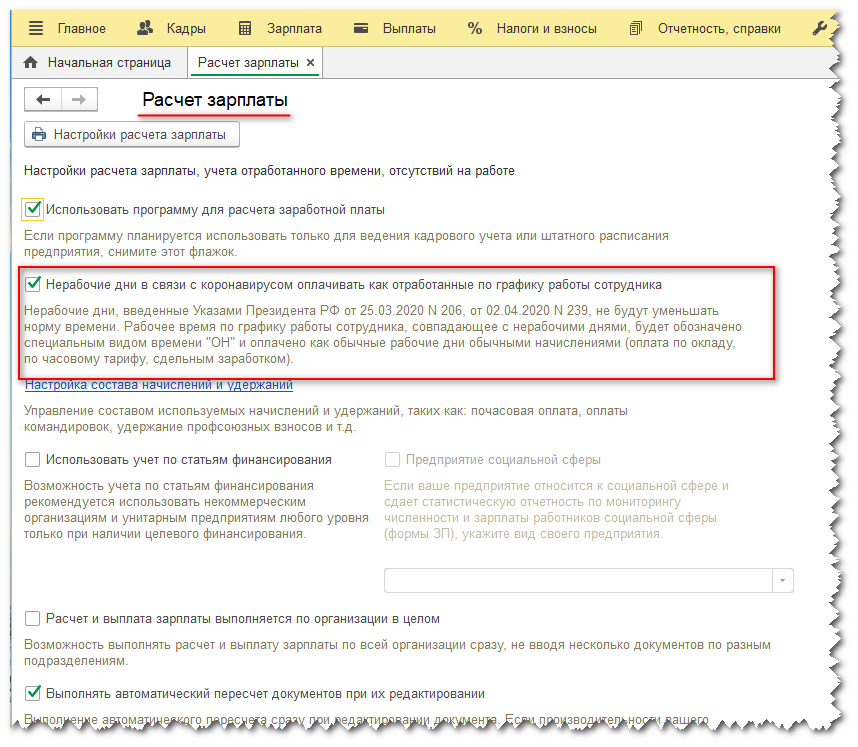

В открывшемся окне настроек устанавливаем флажок «Нерабочие дни в связи с коронавирусом оплачивать как отработанные по графику работы сотрудника»

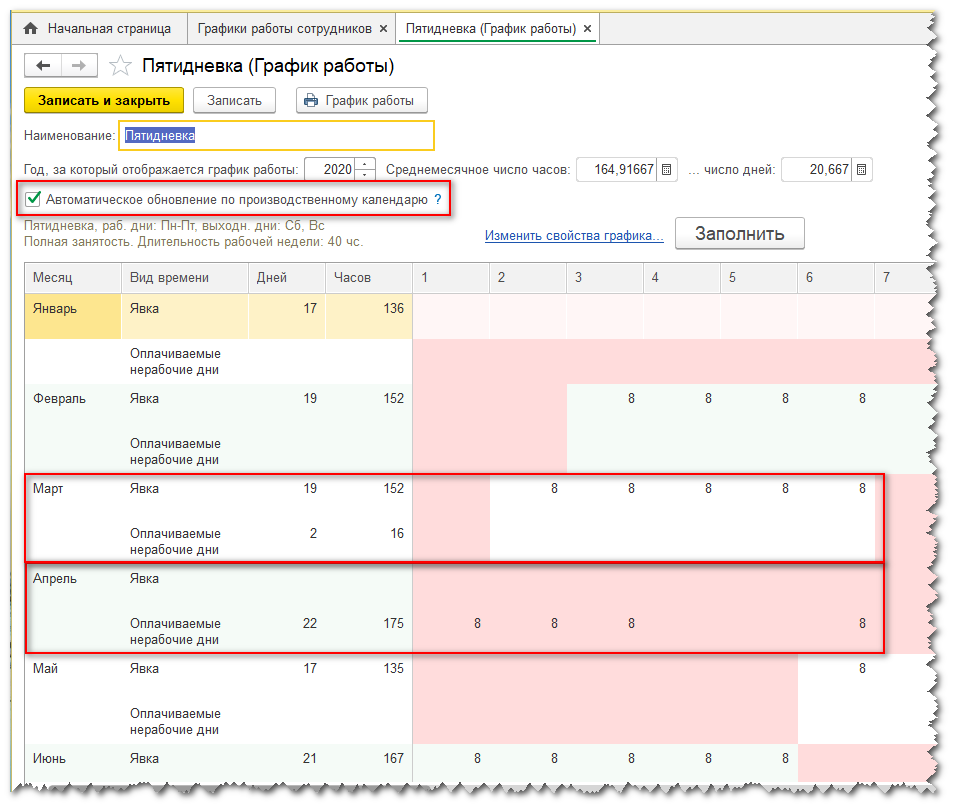

После такой настройки в графиках работы сотрудников появится вид времени «ОН-оплачиваемые нерабочие дни». Графики сотрудников будут заполнены автоматически при обновлении и при условии что в графике установлен флаг «Автоматическое обновление по производственному календарю.» Если у вас этот флаг не установлен то можно просто перезаполнить график работы сотрудников по кнопке «Заполнить».

Итак, в марте у нас 2 и в апреле 22 таких дня.

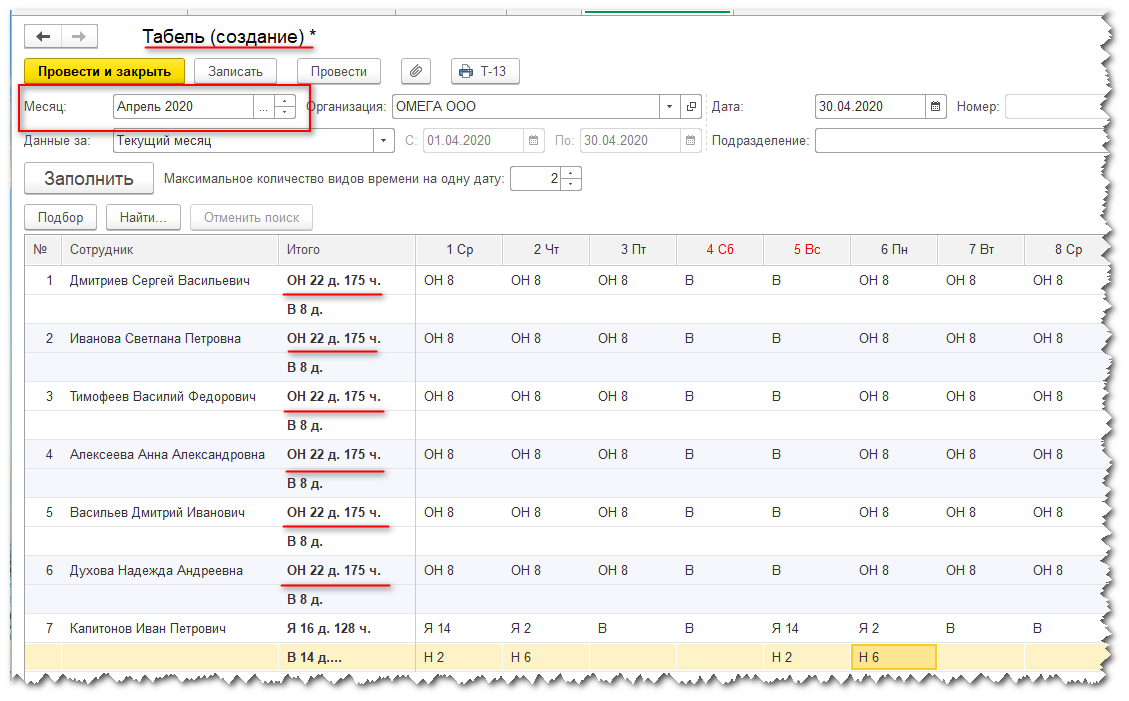

Табель учета рабочего времени у сотрудников тоже будет заполнен в соответствии с этими изменениями

Теперь зарплата за апрель 2020 года может быть рассчитана автоматически исходя из показателей обычного полностью отработанного месяца:

Второй не менее важный вопрос, решения которого ждут все мои клиенты – это начисление пониженного тарифа страховых взносов для малого бизнеса по 102-ФЗ. И этот момент тоже уже реализован в программе 1С:Зарплата и управление персоналом 8.

Право платить пониженные страховые взносы получили организации и индивидуальные предприниматели, относящиеся к субъектам малого или среднего предпринимательства. И важно помнить, что пониженный тариф применяется только к суммам начислений, превышающим МРОТ.

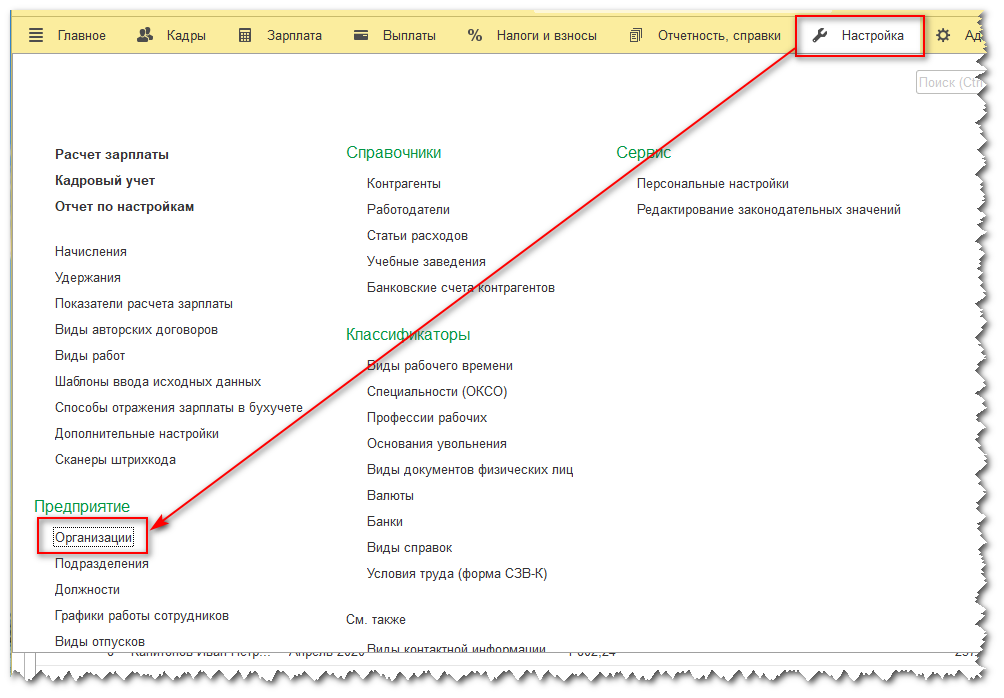

Расчет по пониженным тарифам настраивается в учетной политике организации. В разделе «Настройка» открываем настройки организации («Организации» или «Реквизиты организации»)

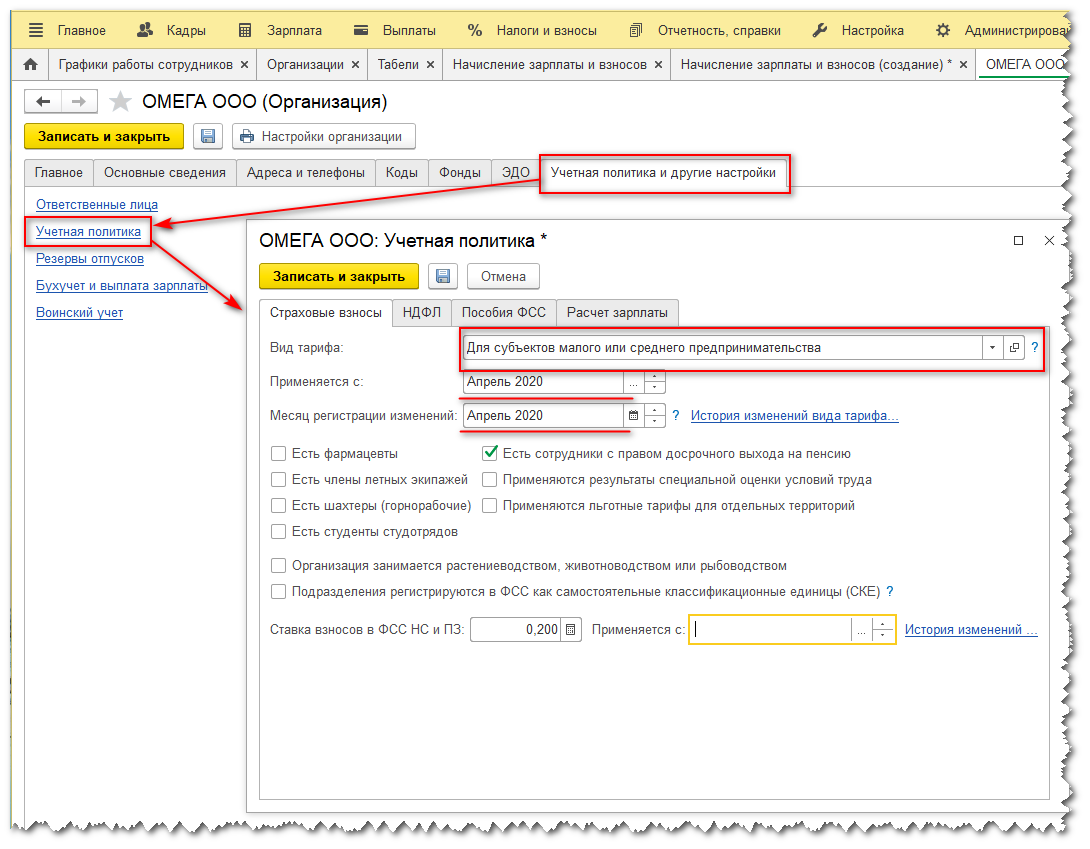

В настройках реквизитов организации переходим на закладку «Учетная политика и другие настройки» и открываем настройку учетной политики. И на первой же вкладке «Страховые взносы» выбираем вид тарифа «Для субъектов малого или среднего предпринимательства». Не забудьте установить месяц изменений: апрель 2020 года.

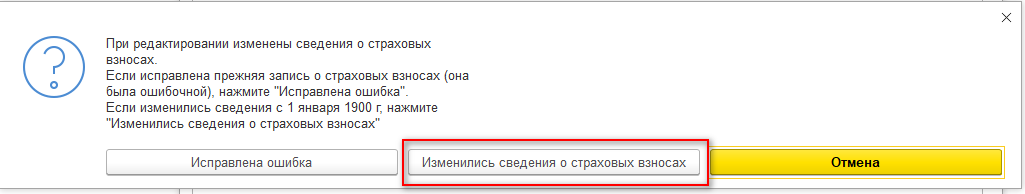

При сохранении этих изменений выберите вариант «Изменились сведения о страховых взносах»:

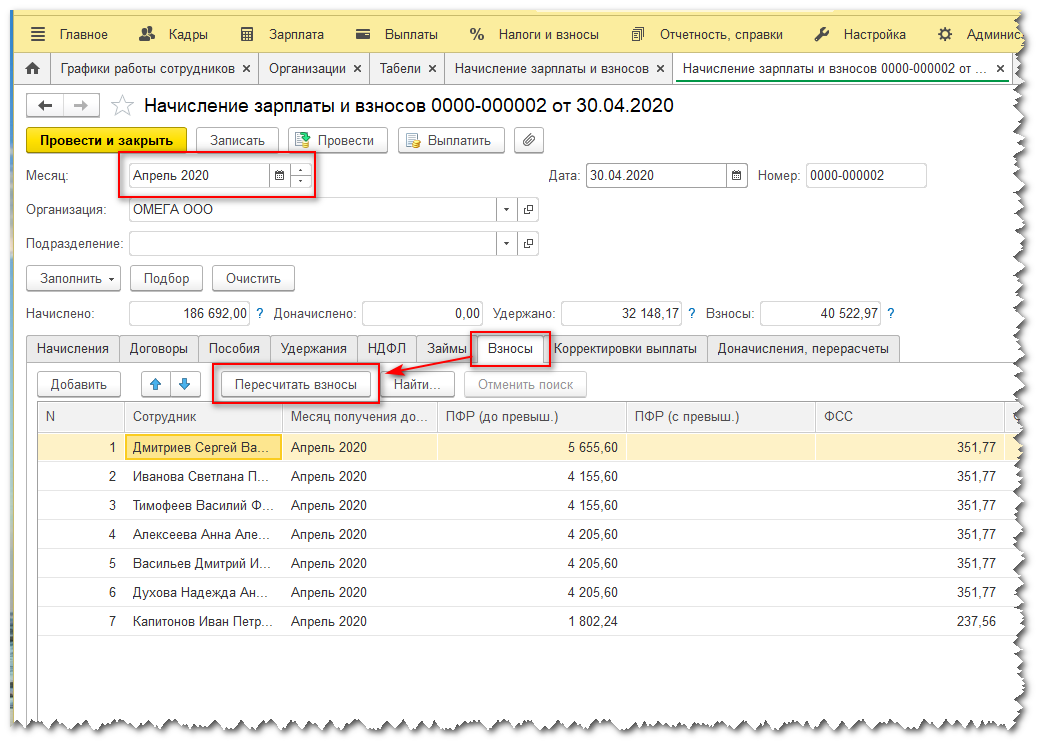

Ну а теперь программа автоматически будет начислять пониженный тариф страховых взносов для сумм начислений, превышающих МРОТ. Если вы уже начислили зарплату за апрель (у меня много таких клиентов) и вам надо только скорректировать страховые взносы, то в документе «Начисление зарплаты и взносов» на закладке «Взносы» просто нажмите кнопку «Пересчитать взносы». Суммы начислений и удержаний при этом не изменятся.

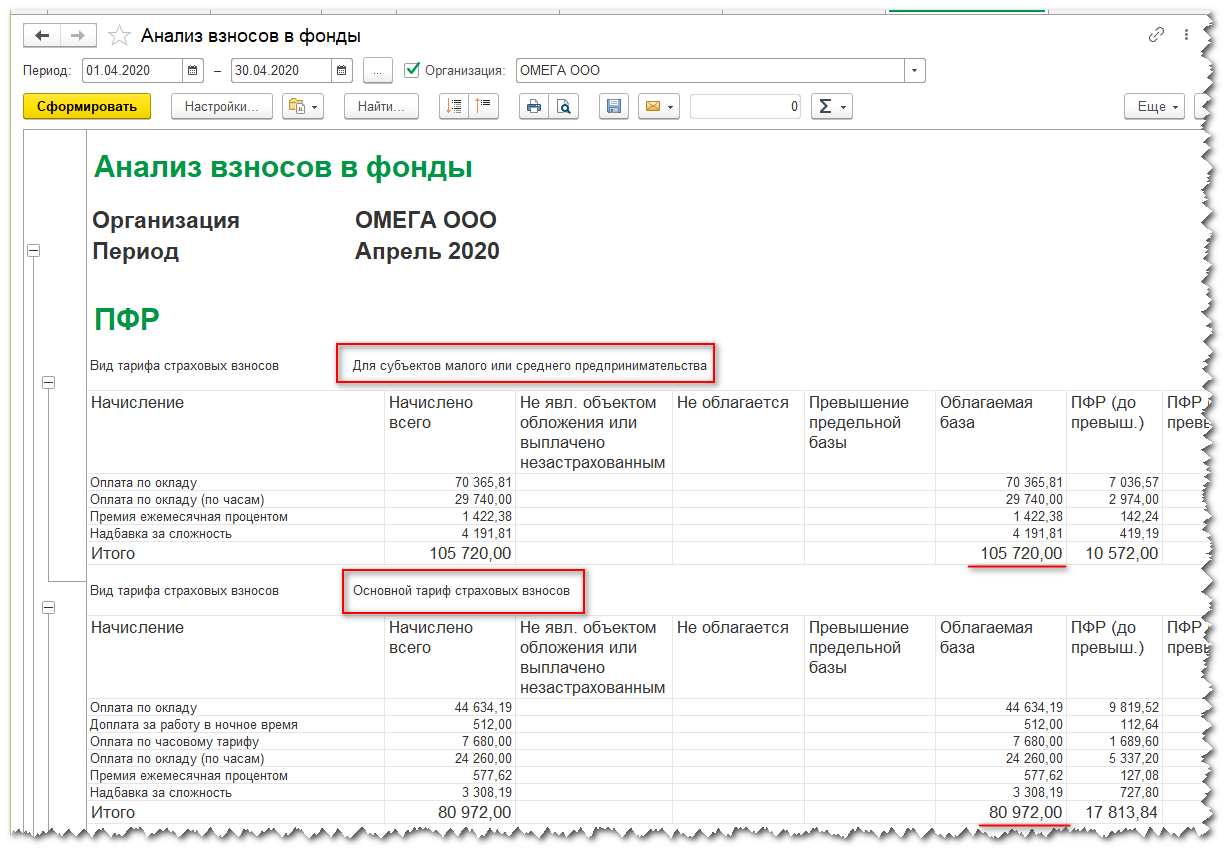

Конечно, многие мои клиенты сразу же спросят – какой бы отчет сформировать, чтобы проверить правильность начисления страховых взносов? Например. Можно сформировать отчет «Анализ взносов в фонды,» который находится в разделе «Налоги и взносы «®» Отчеты по налогам и взносам». В этом отчете мы увидим суммы начислений по каждому виду тарифа страховых взносов в разрезе видов начислений. По всем взносам.

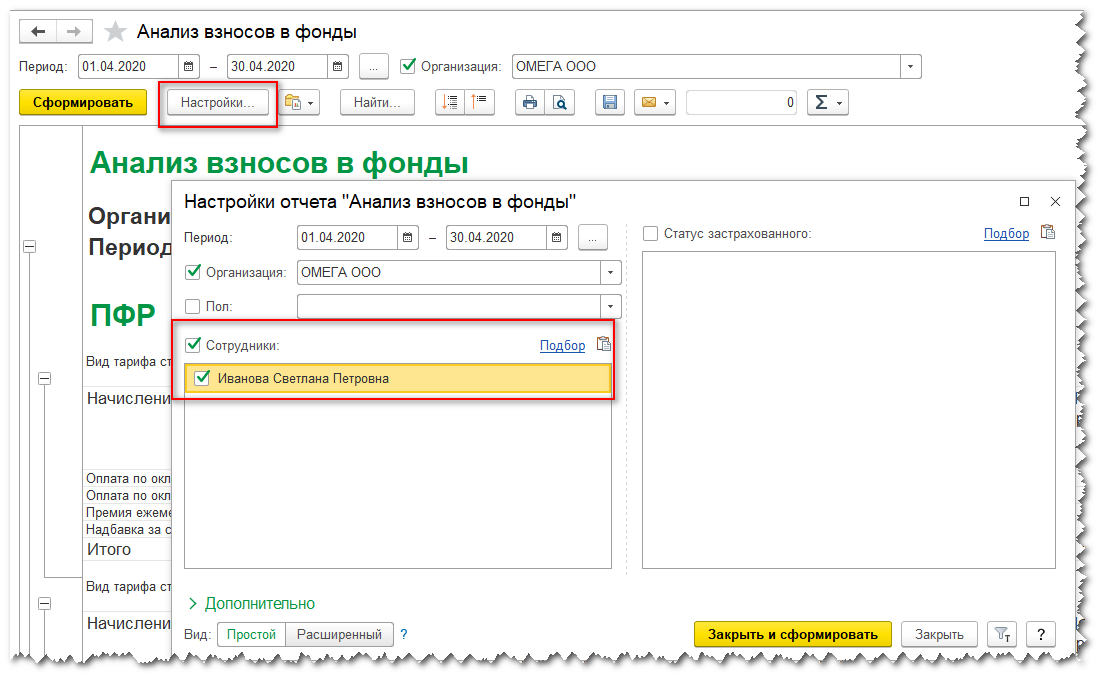

Конечно, это не очень информативно и понятно. Можно сделать этот отчет по конкретному сотруднику. Для этого в настройках отчета можно выбрать интересующего нас сотрудника:

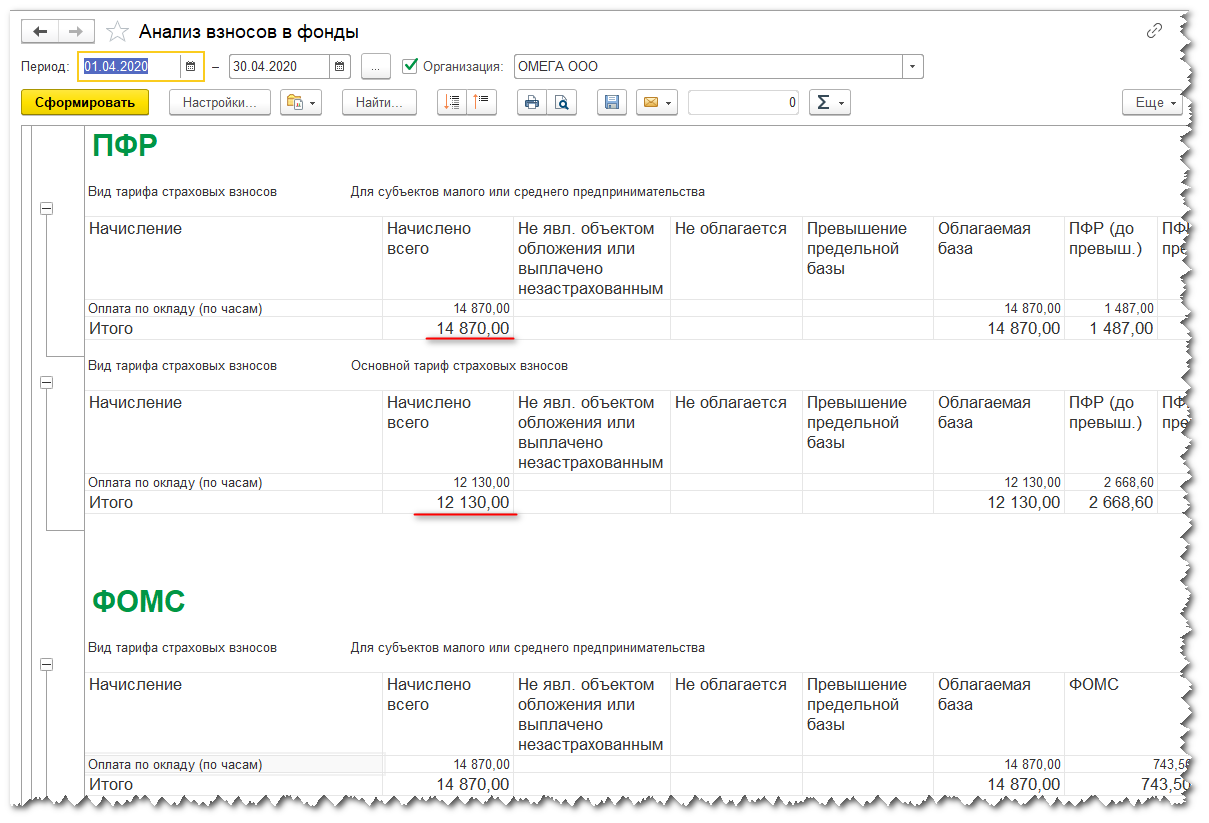

Тогда мы получим отчет по начисленным страховым взносам этого сотрудника:

Да, это можно проделать, если сотрудников немного. А вот если их больше 10, то этот отчет в таком виде уже не очень удобен. Программы 1С на сегодняшний позволяют настраивать практически любые отчеты в пользовательском режиме, не прибегая к помощи программистов, но к сожалению это тема отдельной большой статьи или семинара.

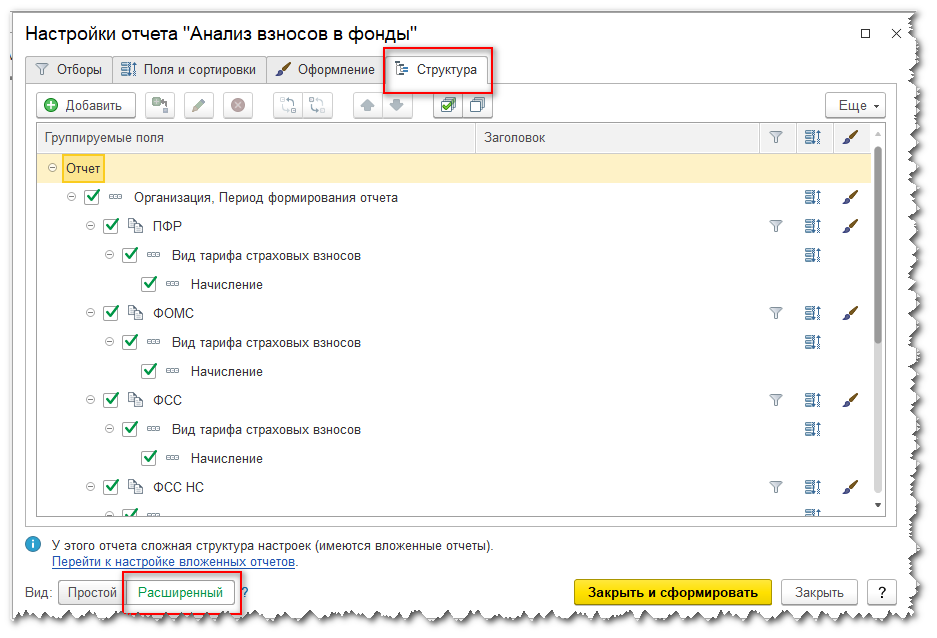

Покажу только небольшой фрагмент настройки именно этого отчета. Попробуйте, думаю у вас все получится. В настройках этого же отчета переключаем вид настроек на «Расширенный » и переходим на вкладку «Структура».

По умолчанию настройки отчета выглядят вот так:

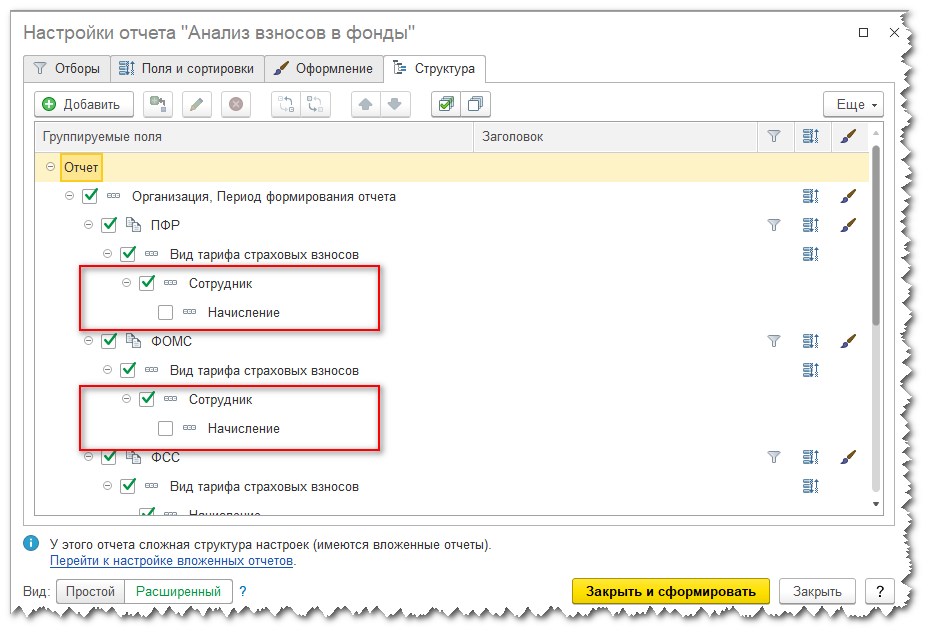

Для детализации начислений по сотрудникам надо добавить в структуру отчета поле «Сотрудник» для каждого фонда. Детализацию по видам начислений можно отключить, т.е. снять флаг. Например, вот так:

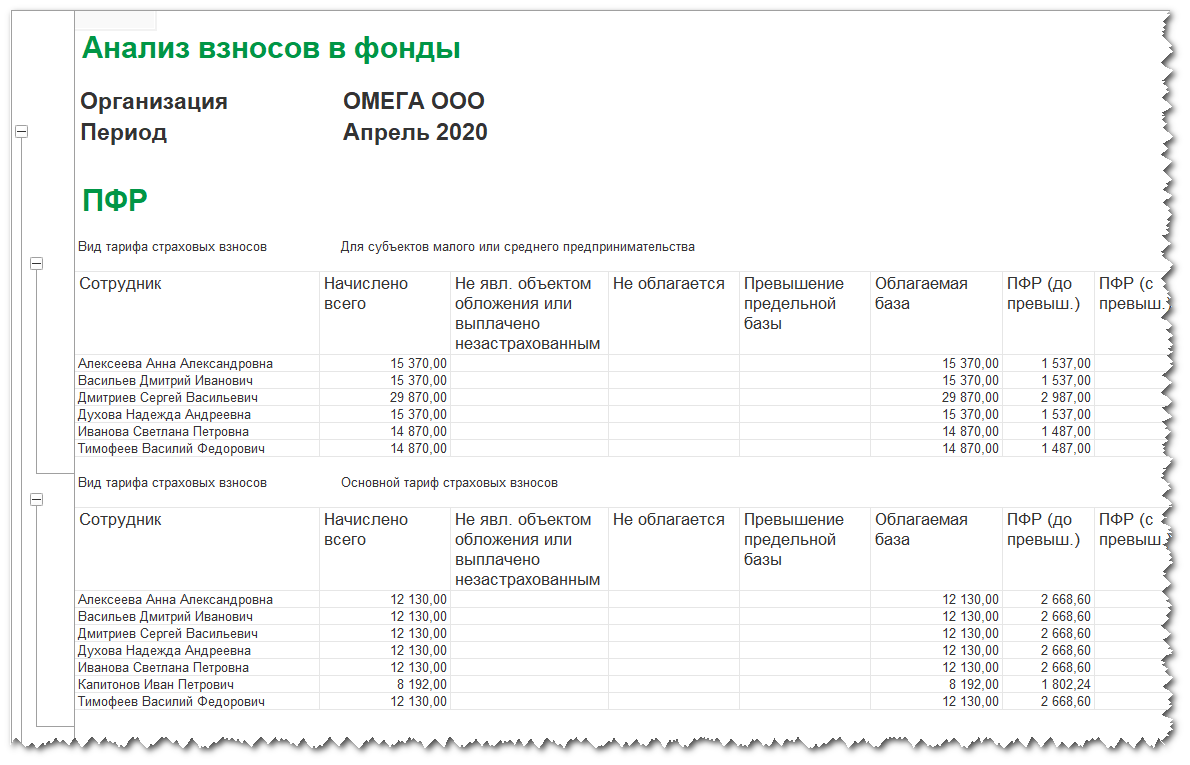

Сформировав отчет с такой настройкой, вы сможете пофамильно проанализировать суммы страховых взносов по каждому сотруднику:

А что же делать тем, кто начисляет зарплату в программе 1С:Бухгалтерия 8, ред. 3? Там все проще. Так как в программе предусмотрен только основной график работы сотрудников, то зарплата за апрель начисляется всем как обычно. А пониженные страховые взносы нужно установить в разделе «Главное» в настройках «Налоги и отчеты» на вкладке «Страховые взносы.»

Вот и все, что я хотела вам рассказать о начислениях зарплаты в этом непростом апреле 2020 года. Главное не забывайте вовремя обновлять программы, а фирма 1С и мы постараемся, чтобы все начисления были выполнены верно, а отчеты сданы вовремя.

Подписывайтесь на наши группы в соцсетях чтобы быть в курсе наших новостей. Спасибо, что дочитали до конца. Мы постараемся вовремя освещать все самые важные изменения в программах 1С.

Источник: vc-bsoft.ru

Как начислять зарплату в программе Парус-Зарплата 7,40

Если очень просто, то процесс начисления заработной платы в программе Парус 7,40 заключается в заполнении «Начислений» и «Удержаний» каждого сотрудника организации (Нижняя часть раздела «Лицевые счета» см.Рис. 1). Это возможно сделать двумя способами: ручным вводом и автоматическим расчетом.

Ручной ввод — самый примитивный способ расчета и позволяет добавлять абсолютно все начисления и удержания существующие в «Видах оплат» предприятия, но только каждому сотруднику в отдельности. Кроме того для целого ряда начислений этот способ не является самым корректным. И мы расскажем о «Видах оплат» которые лучше добавлять другим способом.

Автоматический расчет — более эффективный способ расчета «Видов оплат» и имеет несколько своих разновидностей см. Рис.2. Его отличительная особенность — возможность начисления зарплаты не только по одному сотруднику, а и целым спискам сотрудников: всем или попадающим под определенные условия. Условия задает пользователь. Мы познакомимся с двумя из них: «Расчет из постоянных выплат» и «Расчет из табеля», которые рекомендуем Вам использовать на начальном этапе освоения программы Парус — Зарплата 7,40.

Система построена таким способом, что при добавлении видов оплат, они рассчитываются автоматически, с учетом индивидуальных параметров каждого сотрудника. Автоматически рассчитанные при добавлении значения, всегда можно изменить вручную (для этого в каждом виде оплат присутствует галочка «Автоматический расчет»). Таким образом добавленные и рассчитанные данные, а при необходимости отредактированные вручную являются «Начисленной зарплатой» сотрудника и служат базой для составления отчетов системы.