В данной статье мы пошагово рассмотрим весь цикл расчетов с работниками за труд в 1С 8.3 Бухгалтерия: аванс, начисление зарплаты и окончательный расчет за месяц с уплатой НДФЛ в бюджет.

- как ведется учет зарплаты и кадров в 1с Бухгалтерия 8.3;

- каким документом оформляется начисление заработной платы и взносов;

- где распечатать расчетные листки;

- как удержать НДФЛ с начисленной заработной платы;

- как сформировать ведомость в банк и выплатить аванс и зарплату работникам;

- когда уплатить НДФЛ в бюджет.

Подробнее смотрите в онлайн-курсе: «Бухгалтерский и налоговый учет в 1С:Бухгалтерия 8 ред. 3 от А до Я»

Как начислить зарплату в 1С 8.3 Бухгалтерия пошагово для чайников

31 января в Организации осуществлен расчет и начисление заработной платы за январь по следующим сотрудникам:

Таб. № Ф. И.О. сотрудника Отработано дней Отработано часов Начислено Вычеты по НДФЛ 1 Дружников Георгий Петрович 20 159 60 000 — 2 Трофимова Любовь Андреевна 10 80 30 000 1 400 Итого 90 000 1 400 Одновременно исчислен НДФЛ и рассчитаны страховые взносы.

По коллективному договору зарплата выплачивается дважды в месяц: 25 и 10 числа.

Начисление заработной платы 1С Предприятие 8.2

09 февраля (перенос с 10.02) произведена выплата заработной платы за вторую половину месяца. В тот же день уплачен НДФЛ в бюджет.

См. также Начисление аванса в 1С 8.3 Бухгалтерия по шагам

Начисление Заработной платы в 1С

Начисление зарплаты в 1С Бухгалтерия 8.3: пошаговая инструкция

В этой статье рассмотрено пошаговое начисление заработной платы в 1С Бухгалтерия 3.0.

Чтобы начислить зарплату сотруднику специалист должен найти и выбрать в меню вкладку «Зарплата и кадры». Потом ему нужно перейти в раздел «Зарплата» и найти соответствующий пункт «Начисление зарплаты». Здесь следует кликнуть по кнопке «Создать» и заполнить следующие поля:

- Месяц начисления зарплаты.

- Дата расчета заработной платы за указанный месяц.

- Подразделение (при необходимости оно может быть изменено).

После этого пользователь должен кликнуть по кнопке «Заполнить». Сразу после этого программой будет выведен список всех сотрудников.

Особое внимание следует уделить полю «Начисление». Здесь указано, что начисление средств осуществляется по установленному окладу. Этот вид обязательно прописывается в карточке работника при его приеме на новое место работы.

Далее необходимо проверить настройки. Для этого пользователю придется вернуться в меню на вкладку «Зарплата и кадры». Здесь нужно отыскать раздел «Кадровый учет». Потом нужно найти — «Приемы на работу». Потом нужно зайти в карточку подчиненного, где и был выбран конкретный вид начисления «По окладу». С помощью двойного нажатия на надпись можно зайти в настройки.

Здесь пользователь может найти пункт «Отражение в бухгалтерском учете». Если он не заполнен, то следует создать новый.

Здесь нужно прописать наименование «Оклад (20 счет)». Причем в скобках указывается номер счета. Это следует сделать для того, чтобы бухгалтерская программа понимала, на какой счет и по какой статье затрат осуществлялось начисление конкретной заработной платы. Дополнительно нужно указать статью затрат «Оплата труда». Далее следует нажать «Записать и закрыть».

После этого пользователю следует найти поле «Отражение в бухгалтерском учете». Здесь был отображен введенный счет. Специалисту нужно снова нажать на ссылку «Записать и закрыть». Потом он снова вернется к начислению зарплаты. В созданных документах будут указаны фамилии, название подразделения, категория начисления, размер дохода, а также количество отработанных часов и дней.

Если в компании, где работает подчиненный, предусмотрены определенные удержания у работников, то они будут добавлены во вкладке «Удержания» в автоматическом режиме. При этом заполнение можно выполнить и вручную с помощью клавиши «Добавить».

Во вкладке «НДФЛ» рассчитаны начисления на доходы работников Если есть необходимость в их коррекции, то это можно сделать самостоятельно. Для этого нужно о. В поле, которое находится справа, можно посмотреть вычеты или просто добавить новые. Для этого пользователю следует выбрать код вычета и ввести требуемую сумму.

В другой вкладке под названием «Взносы» (она тоже заполняется в автоматическом режиме), можно посмотреть все начисления, которые осуществляются за сотрудника. Их также можно изменить, просто поставив флажок возле пункта «Корректировать взносы».

После этого все сведения о начислении, удержании и осуществляемых вычетах отображаются в конкретных полях. Если пользователь кликнет по знаку вопроса, то бухгалтерская программа расшифрует ему, за что и куда будет направлена конкретная сумма.

Пользователь проводит документ и смотрит проводки. Он может увидеть одну проводку по начислению, одну по НДФЛ и целых четыре по начисленным взносам.

Для контроля специалист может посмотреть информацию во вкладке «Взаиморасчеты с сотрудником». Здесь отражена сумма удержания и сумма начисления.

Еще можно проверить заполнение остальных вкладок. После того, как начисление заработной платы было выполнено, нужно ее выплатить через кассу. Для этого следует открыть вкладку «Зарплата и кадры», а потом в журнал «Ведомости в кассу». Если раньше работнику был выплачен аванс, то запись о нем будет указана здесь. Далее создается выплата зарплаты через кнопку «Создать».

Перед пользователем открывается документ «Ведомость на выплату заработной платы через кассу». Здесь нужно указать месяц осуществления выплаты, подразделение. Далее необходимо заполнить поле «Выплачивать», выбрав из выпадающего окошка «Зарплата за месяц». В поле «Округление» нужно выбрать «без округления».

Потом нужно кликнуть по кнопке «Заполнить».

Далее специалист проводит и смотрит проводки.

Источник: bos-time.ru

Расчет и выплата аванса по заработной плате в программе 1С:Бухгалтерия

Порядок выплаты аванса может быть задан как для всей организации (порядок выплаты будет одинаковый для всех сотрудников организации), так и индивидуально для каждого сотрудника. Выбор производится в настройках учета зарплаты (раздел Зарплата и кадры — Настройки зарплаты — Порядок учета зарплаты) на закладке Зарплата в разделе Выплата зарплаты и аванса. В настройках по умолчанию указано, что размер аванса Общий для всех сотрудников и расчет аванса производится Процентом от оклада в размере 40% (при необходимости данные можно изменить). Способ расчета Процентом от оклада подразумевает собой расчет аванса процентом от всех начислений, назначенных сотруднику в плановом порядке.

Если порядок выплаты аванса у сотрудников отличается, установите переключатель в положение Устанавливается индивидуально каждому сотруднику, тогда способ расчета и размер аванса можно будет задать индивидуально для каждого сотрудника документами учета кадров: Прием на работу, Кадровый перевод (раздел Зарплата и кадры — Кадровые документы). При указании способа расчета аванса Фиксированной суммой размер аванса указывается в рублях, при указании способа расчета Процентом от оклада — в процентах.

Внимание

Ведомости на выплату аванса с датой после 01.01.2023 не будут заполняться сотрудниками, для которых были указаны способы расчета аванса Фиксированной суммой и Процентом от тарифа. Расчет аванса за период с 2023 года всем сотрудникам организации будет производиться способом Расчетом за первую половину месяца (независимо от ранее указанного способа расчета аванса).

Обратитесь к нам за консультацией, и наши специалисты помогут вам

Получить консультацию

Расчет аванса по заработной плате производится с помощью документа Начисление зарплаты (раздел Зарплата и кадры — Все начисления).

- В поле от укажите дату регистрации документа в информационной базе.

- Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, выберите ту, сотрудникам которой необходимо рассчитать аванс.

- В поле Месяц укажите месяц, за который будет рассчитываться аванс.

- Поле Подразделение заполните, если необходимо рассчитать аванс конкретного подразделения.

- Установите переключатель в положение Аванс.

- Для автоматического заполнения табличной части документа нажмите на кнопку Заполнить. Заполнение производится по всем сотрудникам организации (указанного подразделения) с учетом способа расчета, указанного для организации или сотрудника. При начислении аванса исчисляется НДФЛ (с учетом вычетов) на планируемую дату выплаты аванса, которая указывается в настройке расчета зарплаты (раздел Зарплата и кадры — Настройки зарплаты — ссылка Порядок учета зарплаты — закладка Зарплата). Если выплата аванса произойдет в другой день, то доход и НДФЛ автоматически переучтутся на фактическую дату выплаты (ручные корректировки не нужны). При расчете аванса учитывается количество занимаемых ставок сотрудником. Например, сотрудник работает на полставки и ему назначен в плановом порядке оклад за полную ставку в сумме 60 000 руб. и ежемесячная премия в сумме 20 000 руб. Аванс назначен в размере 40% от оклада. По сотруднику будет рассчитан аванс в сумме 16 000 руб. (80 000 руб. * 0,5 * 40%).

- Кнопка Провести и закрыть.

В бухгалтерском учете суммы рассчитанного аванса и НДФЛ отражаются только при окончательном расчете за месяц.

Выплата аванса производится с помощью документов Ведомость в банк, Ведомость в кассу (раздел Зарплата и кадры – Ведомости в банк или Ведомости в кассу) (вид документа выбирается в зависимости от способа выплаты зарплаты).

В указанных документах в поле Вид выплаты укажите характер выплаты Аванс, установив переключатель в соответствующее положение. Кнопка Заполнить. Суммы к выплате будут рассчитаны с учетом рассчитанного НДФЛ с аванса (колонка НДФЛ). Налог с аванса удерживается на дату выплаты (дата документов Выдача наличных, Списание с расчетного счета).

Для анализа расчета и выплаты аванса предназначены отдельные специализированные отчеты – Анализ зарплаты по сотрудникам (за первую половину месяца), Расчетная ведомость Т-51 (за первую половину месяца), Расчетный листок (за первую половину месяца) (раздел Зарплата и кадры – Отчеты по зарплате).

В расчетном листке за первую половину месяца можно увидеть сумму аванса, НДФЛ и ведомость выплаты аванса.

В справке о доходах сотрудника сумма аванса включена как отдельный доход (доход включен в справку в январь, т. к. дата выплаты аванса – 27.01.2023), указаны суммы исчисленного и удержанного налога, отражены вычеты.

При окончательном расчете зарплаты за месяц с помощью документа b>Начисление зарплаты рассчитанные в аванс суммы не будут учтены, зарплата будет начислена за полный месяц. Но в этом нет задвоения. Теперь при регистрации суммы дохода для целей исчисления НДФЛ дополнительно формируется отрицательная сумма дохода на сумму ранее рассчитанного аванса. Получается, что положительная сумма дохода на всю начисленную зарплату за месяц и отрицательная сумма дохода на сумму ранее рассчитанного аванса равно доходу за вторую половину месяца.

Далее при выплате зарплаты программа рассчитает сумму с учетом ранее выплаченного аванса и удержанного налога с него.

В расчетном листке за месяц (раздел Зарплата и кадры – Отчеты по зарплате – Расчетный листок) можно увидеть общую начисленную сумму зарплаты за месяц, НДФЛ и ведомости выплаты зарплаты за первую половину месяца и за вторую.

В справке о доходах сотрудника аванс и зарплата за вторую половину месяца будут выделены как отдельные доходы. Зарплата за вторую половину месяца выплачена 06.02.2022, доход будет включен в февраль.

Источник: set-r.ru

Как оформить начисление зарплаты через банк с помощью ПО “1С”

Начислять вознаграждение через банк можно двумя путями: на персональный счет специалиста и по зарплатному проекту. Во второй ситуации по договору с кредитующей организацией заводится счет для каждого человека в общем порядке.

1С:Зарплата и управление персоналом

Учет кадров, расчет зарплаты и отчеты — легко для всех типов предприятий и ИП

Как переводить оплату через банк без зарплатного проекта в «1С:Зарплата и управление персоналом 8» (ред. 3)

Существует несколько типов ведомостей: в банк, на счета, в кассу, через раздатчика. Чтобы их удобнее было заполнять, можно отметить, каким образом перечисляются средства.

1. Выплата всем работникам одновременно. В карточке предприятия указываем способ: Настройка – Организации – Учетная политика и другие настройки – Бухучет и выплата зарплаты – Выплата зарплаты.

2. Порядок, отличный от общего, можно установить для определенного отдела компании: Настройка – Подразделения – Бухучет и выплата зарплаты.

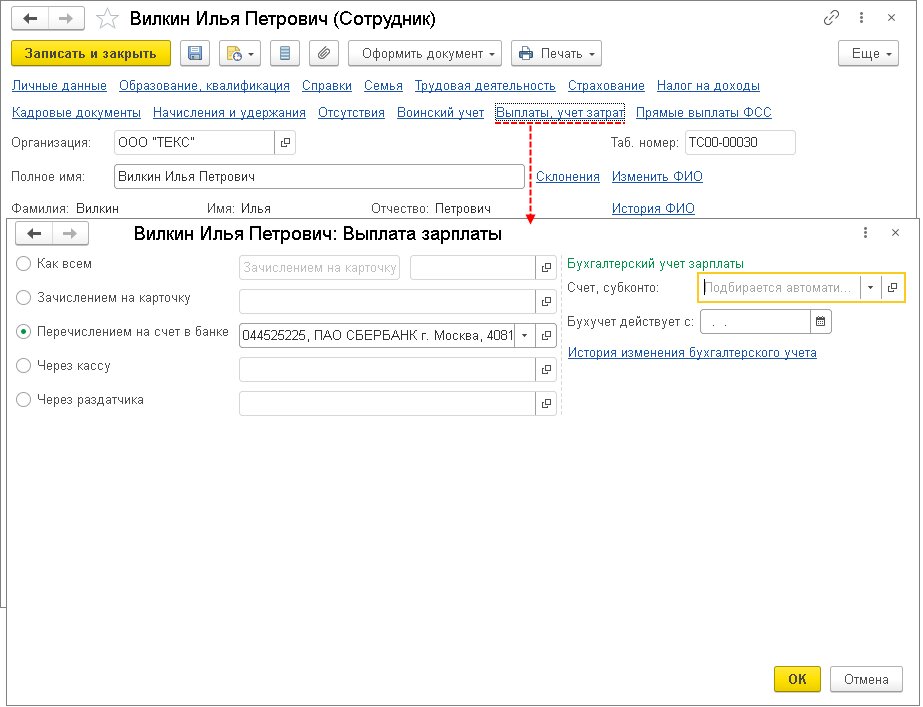

3. Есть возможность настройки индивидуально для работника: Кадры – Сотрудники – Выплаты, учет затрат.

Без зарплатного проекта персонал самостоятельно заводит счета и предоставляет компании реквизиты. Начисления идут по работникам по перечню. Оформите ведомость на счета.

Для удобного и эффективного сотрудничества с банками 1С создала сервис DirectBank. Посылайте файлы и принимайте ответы в один клик. Дополнительное ПО не понадобится: достаточно, чтобы банки могли работать с системами «1С: Предприятия». В настоящее время это Тинькофф Банк, Точка, Уралсиб, Авангард.

Прямой обмен документами между 1С и банком

Как ввести сведения для начислений на счета персонала

Укажите в программе, что специалист получает вознаграждение на поданный им счет, поставьте «галку» на «Перечислением на счет в банке» (рисунок 1), внесите номер и дайте ему описание в разделе «Банковские счета контрагентов» (рисунок 2).

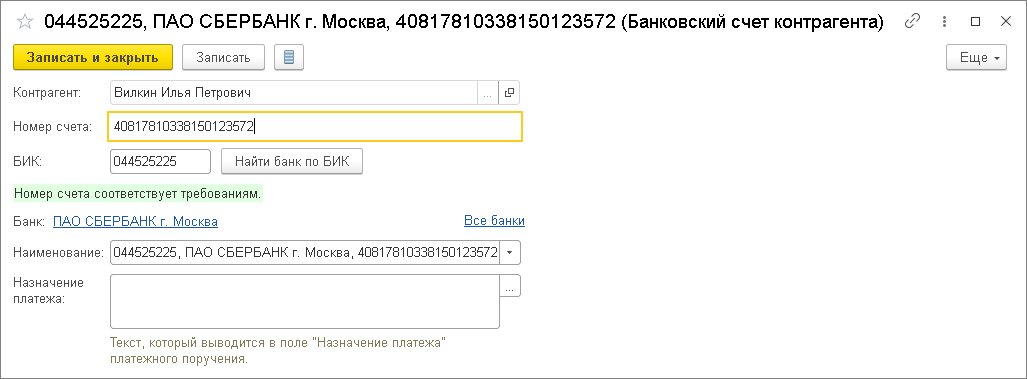

1. ФИО физлица в разделе «Контрагент» заполнится само.

2. Строку «Номер счета» нужно заполнить вручную.

3. БИК банка, в котором заведен счет.

4. Строка «Банк» заполняется сама после выполнения п. 3.

5. Наименование — также автоматически, но есть возможность поменять.

6. Записать и закрыть.

Как сформировать документ для начисления зарплаты на счета трудоустроенных

Если зарплатный проект не заведен, понадобится ведомость на счета.

1. Выплаты – Ведомости на счета.

2. Создать.

3. Месяц выплаты заполнится по дефолту (рисунок 3). Идет анализ даты зарплаты (она проставлена в карточке компании): если документ сформирован до нее или день в день, будет указан прошедший месяц; если после — текущий. Когда учреждение не проставлено, месяц рассчитывается из допущения, что вознаграждение перечисляется 13 числа. При заполнении строки он поменяется.

Если ведомость по заработной плате за месяц заполняется автоматически, учтутся зарегистрированные суммы включительно по месяц, который указан в строке «Месяц выплаты». Время регистрации сумм определяет месяц начисления.

4. Дата – день регистрации файла в базе.

5. Организация — по дефолту. Если числится не одна компания, а больше, выберите нужную.

6. Банк, в котором заведены счета работников. Если поле оставлено пустым, появятся работники, у которых в карточках отмечено, что зарплата начисляется на произвольные счета, даже если они в разных банках.

7. Вид дохода выбирается из перечня. Каждый из них относится к определенному коду согласно Указанию ЦБ РФ от 14 октября 2019 года №5286-У. Проставляется значение «Заработная плата и иные доходы с ограничением взыскания». Виды дохода не разбиваются. Если что-то начисляется отдельно, нужна регистрация специальной ведомости.

Автоматически это будет происходить в версии 3.1.14. С 1 июня прошлого года поле обязательно.

8. Подразделение присутствует, если в настройках расчета зарплаты не отмечено «Расчет и выплата зарплаты выполняется по организации в целом».

Когда подразделение внесено, отображаются только его сотрудники. Не вписывайте ничего, если хотите оформить для разных подразделений. Кликните два раза в поле «К выплате» или один раз на «Изменить зарплату», если собираетесь проверить или отредактировать то, как деньги распределяются по отделам / работникам.

9. Выплаты, которые учитываются как «Расчеты по оплате труда», «Расчеты с контрагентами» и «Прочие расчеты с персоналом», можно разделить. В строке «Учтенные как» определите вариант расчета. Если ее не заполнить, в ведомости будут выплаты вне зависимости от счета учета.

10. В «Выплачивать» выбираем тип:

- аванс – за первую часть месяца или другая конкретная сумма;

- перечисления в межрасчетный период – отпускные, пособия от ФСС РФ и другие;

- расчет – оплата труда за месяц.

Вид определяет, какие сведения автоматически появятся в таблице.

11. В поле «Заполнение» по ссылке возникают добавочные настройки расчета — округление сумм и процента выплаты. Если вы меняете эти пункты, документ придется заполнить заново.

12. Чтобы таблица в доке заполнилась физлицами по выбранным параметрам сама, кликните «Заполнить». Данные вносятся вручную, если нажать «Подобрать».

В таблице отображаются:

- суммы выплат;

- суммы, которые удержаны по исполнительным листам при зачислении зарплаты («Взыскано»);

- суммы ранее начисленного налога, удерживаемые при оплате.

13. «Подписи»: данные в поля «Руководитель», «Должность», «Главный бухгалтер» заносятся автоматически на основе записей из справочника «Организации», строку «Бухгалтер» заполняем вручную.

14. Выплата зарплаты и перечисление НДФЛ:

- если вид дохода не заработная плата, укажите, какого числа планируется его выплатить, что НДФЛ был рассчитан правильно;

- флажок «Налог перечислен вместе с зарплатой» ставится по дефолту. С его помощью идет регистрация отправки НДФЛ без других документов.

15. «Провести». Не требуется вводить новые документы, чтобы ведомость в банк стала оплаченной. Когда она проводится, долг компании перед работниками погашается, удержанный НДФЛ учитывается как зарегистрированный, может быть зарегистрирован перечисленный НДФЛ. День удержания налога совпадает с днем выплаты.

Важно! Когда ведомость проведена, можно поставить «Передан для выплаты», кликнув «Еще», если в настройках расчета зарплаты стоит «галка» «Автоматически защищать платежные документы от редактирования после выгрузки из системы». Пометка по желанию убирается.

16. С помощью «Печать – Список перечислений» формируем список отправляемой в банк зарплаты (рис. 3).

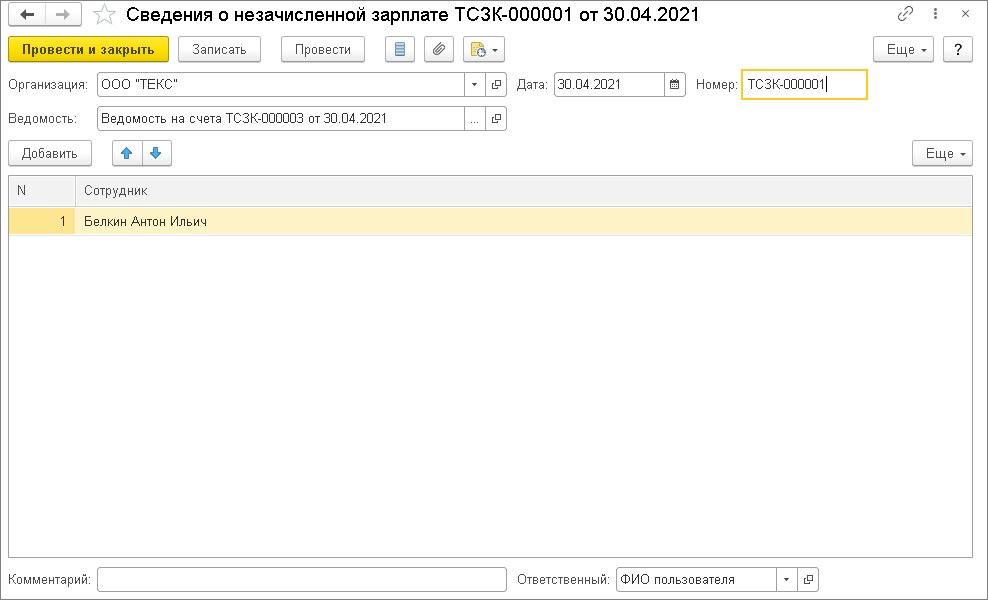

17. Если зарплата отправлена, но не зачислена работнику, используйте «Сведения о незачисленной зарплате» (рисунок 4). Документ формируется по ссылке «Ввести сведения о незачисленной зарплате» в разделе «Выплата зарплаты и перечисление НДФЛ». Частичный перевод денег отобразить нельзя. Если документ проведен, зарплата считается не выплаченной полностью, а НДФЛ – неудержанным. Чтобы повторить платеж, понадобится новый документ.

Если у вас остались вопросы по теме или нужна консультация по работе с ПО 1С, оставьте заявку через сайт или позвоните по номеру (831) 2-333-666. Мы всегда рады помочь.

Источник: 1c-o.ru