Формы отчетности для передачи сведений в налоговую могут содержать специальные обозначения. Одним из них является номер корректировки в налоговой декларации. Поправки зависят от вида налога и назначения внесенных изменений. Законодательно не ограничивается период подачи «уточненки» — в отдельных случаях ее требуют оформить после выездной проверки по прошествии трех лет. Поэтому следует владеть информацией о специальных числовых кодах и прочих особенностях повторной подачи деклараций, являющихся инструментами контроля для налоговиков.

Номер корректировки в налоговой декларации

Номер корректировки в 3-НДФЛ – что это?

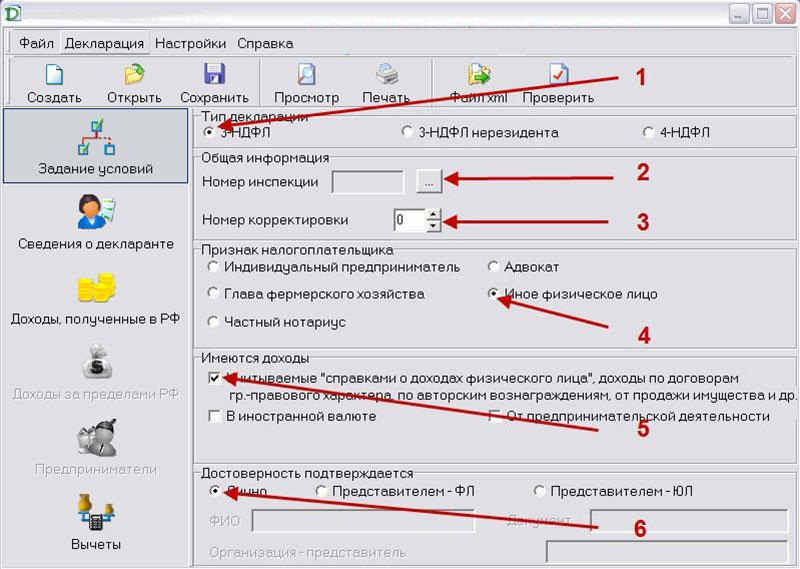

Плательщик НДФЛ при оформлении первой декларации в отдельно взятом календарном году должен указать цифру «0». Для получателя отчетности это означает, что корректировок в ней не было. Ошибка в форме НДФЛ повлечет за собой сдачу нового документа с пометкой в графе корректировки – «1».

При заполнении отчетных сведений некоторые налогоплательщики пишут «1», думая, что это номер декларации. Данная ошибка считается технической неточностью и не является основанием для корректировки.

Как заполнить корректирующую УСН, как исправить ошибки в отправленной УСН

Если по тем или иным причинам исправления в документ вносились больше одного раза, в его форме указывается нужный код, позволяющий увидеть, были ли прежде внесены изменения (номер 2, номер 3 и т.д.). Это осуществляется на основании требований налоговых органов, закрепленных в соответствующих нормативных актах. Количество уточнений не ограничено. Поле, в котором вносятся отметки, находится в верхнем левом углу титульной страницы. Оно включает три ячейки.

Аналогичные значения используются плательщиками прочих налоговых платежей: на добавленную стоимость, прибыль, и т.д.

Видео — Номер корректировки в налоговой декларации, расчете ПФР и ФСС

Основания для корректировок

Налогоплательщик может ошибиться в адресе или указать прочую неверную информацию, занизить сумму налога, воздержавшись от представления полного размера доходов. В последнем случае плательщик налога должен направить повторные сведения в районную ФНС, во всех остальных вариантах у него есть такое право, но принудить к корректировке декларации его не смогут.

Пример. Если физическое лицо оформляет документы, чтобы ему перевели социальный вычет, и совершает ошибку, не включая полную сумму, потраченную на лечение, средства поступят из бюджета не в полном объеме. Чтобы налогоплательщику выплатили недостающие деньги, ему нужно повторно передать сведения декларации на основании данных того же налогового периода.

Статья 81 НК раскрывает понятие недостоверных сведений – это имеет место быть, когда плательщик налога ошибочно прописывает доходы, либо расходы, указывает неверные результаты деятельности предприятия, совершает ошибки в итоговых значениях сумм к уплате. В целом ошибками налоговики признают арифметические неточности, неверное указание налогового периода, стандартных кодов (например, при подаче сведений прописывается номер ИНН, также среди отметок могут присутствовать КПП, список КБК и другие унифицированные значения).

Как было сказано выше, уточненная декларация обязательно подается, если налогов вносится в бюджет меньше, чем нужно. При переплате следует взвесить все «за» и «против». Во-первых, некорректное отображение налоговой базы в данном случае является основанием для выездной проверки. Во-вторых, при переплатах в налоговые органы подаются сведения для уточнения (первичная, платежная документация, счета-фактуры, договоры с поставщиками, и т.д.). Иногда количество их довольно значительное и заниматься «уточненкой» стоит, если размер переплаты действительно наносит урон бюджету предприятия для конкретного налогового периода.

При подаче повторных сведений, связанной с переплатой налога, действует срок давности, равный 3 годам с момента «лишнего» платежа в бюджет – на это есть четкое указание в Налоговом Кодексе. Если уточненка подается для получения вычета НДС, это также актуально в течение 3 лет с момента принятия на учет соответствующей продукции, выполненных работ, имущественных прав, либо ввоза товаров в страну (данное положение вступило в силу в 2015 году).

Помните! Отчетность в рамках 3-НДФЛ относится к сфере ответственности территориальных подразделений ФНС, поэтому подавать сведения следует в том органе, где зарегистрирован налогоплательщик. Уточненные налоговые данные передают в то же подразделение, куда вы отнесете первичную декларацию.

Бланк, на котором отражены первичные сведения, действующий до уточнения, остается актуальным и в дальнейшем – таким образом, форма отчетности сохраняется при последующих обращениях. Налогоплательщик всегда основывается на сведениях того периода, в котором нашли неточность (п. 5 статьи 81 НК). Если в 2016 году возникла ситуация, при которой уточняются данные за 2014 год, налогоплательщик должен пользоваться для уточнений соответствующей формой 2014 года.

При проведении камеральной проверки на достоверность первичной документации факт получения корректирующего отчета автоматически означает прекращение данной процедуры и назначение даты новой «камералки».

Для гражданина, который оформляет социальный вычет, желая вернуть часть средств на лечение, наличие неверных сведений, занижающих его фактические затраты, ведет к неполной компенсации из бюджета. Чтобы получить недостающую сумму в денежном выражении, нужно снова оформить декларацию – подать уточняющую форму в налоговую.

Более подробно о налоговом вычете за медицинские услуги, узнаете из нашей статьи. Расскажем об особенностях получения данного вычета и необходимых документах.

Помните! Оформить вычет можно в любой момент, при этом сведения будут рассматривать за последние три календарных года. Нарушение срока предоставления декларации не повлияет на передачу средств в пользу налогоплательщика и не накладывает ответственности на физическое лицо. Те, кто в 2018 году заявят о вычетах, получат деньги на основании данных 2015, 2016 и 2017 гг.

Дополнение к «уточенке»

Когда декларация подается повторно, плательщику не нужно учитывать разницу между неверными и справедливыми значениями. Документ должен содержать только актуальные показатели и выглядеть так, как будто бы первичной декларации вообще не было. Меняется только реквизит «Номер корректировки».

При повторной подаче, документ должен содержать актуальные данные

При этом налоговый орган официально не требует пояснений, но впоследствии может запросить подробности и уточняющие детали. Пример такой ситуации – камеральная проверка. Рекомендуется включить в пакет пояснительную записку, содержащую исчерпывающие детали.

Для полной картины сопроводительное письмо может включать следующие данные:

- Период, за который подается декларация.

- Вид налога.

- Графы, которые содержат уточнения (необходимо пояснить, где находятся первичные данные и вновь исправленные).

- Если поменялись суммы налога и налоговая база, указываются свежая информация.

- Реквизиты платежного поручения, если предварительно налогоплательщик ликвидировал недоимку и оплатил пени в полном объёме.

Когда в бюджет поступают пени и недоимки до момента подачи «уточненки», следует включить в документы копии «платежек». Могут понадобиться и другие сведения (также в виде ксерокопий), если их не предоставили к рассмотрению в первый раз.

При счетных ошибках дополнительные документы не нужны. Когда налогоплательщиком оформляется социальный вычет (для получения невыплаченного остатка суммы), он передает уточненную декларацию и необходимые подтверждения.

Когда платеж не в пользу бюджета

Если ФНС посчитает, что в первичной декларации указали заниженную сумму налога, могут складываться разные ситуации относительно взыскания недоимки.

Таблица 1. Примеры взыскания недоимки

Важно! Задолженность принято считать погашенной в момент предоставления платежного поручения в отделение банка. Поэтому период просрочки не включает фактический день уплаты налога. Пеня составляет 1/300 ставки рефинансирования и начисляется за каждый день неуплаты налоговой суммы.

С начала 2017 года под действие статьи 122 попадают также страховые взносы во внебюджетные фонды, так как теперь налоговые службы курируют их сбор.

Помните. При последовательной подаче нескольких деклараций за один период, для начисления штрафа представители ФНС сопоставят размер налога в первой и последней формах, без учета промежуточных сведений.

Итак, налогоплательщик обязан подать уточненные сведения в том случае, когда он понял, что не отразил те или иные факты, либо ошибся в расчетах, недоплатив налог в бюджет. Штраф обойдет его стороной, даже если «уточненка» поступила в ФНС после сроков уплаты и отчетности, при соблюдении условий:

- Плательщик успел подать ее до вынесения официального решения ФНС, предварительно оплатив налог и пени.

- После выездной проверки не обнаружено нарушений.

На практике налоговые органы активно штрафуют за нарушения в статье 122 НК РФ. Важно знать, что можно избежать ответственности и после сдачи уточненки. Для этого должны быть уплачены недоимки и указаны объективные причины несвоевременного обращения. Рассмотрение дела о штрафных санкциях производится согласно ст. 112 НК РФ.

8-804-333-11-40 (Работаем по всей России)

Это быстро и бесплатно!

Понравилась статья?

Сохраните, чтобы не потерять!

Похожие записи

Как рассчитывается налог на квартиру?

Плата за загрязнение окружающей среды

Кто освобождается от уплаты транспортного налога: категории льготников

Источник: nalog-expert.com

Каков код корректировки для налоговой декларации 3-НДФЛ?

Код корректировки для декларации 3-НДФЛ — каково его назначение и какие значения он может принимать в данной форме налоговой отчетности, узнайте из нашей статьи.

Вам помогут документы и бланки:

- Когда делают корректировочную декларацию 3-НДФЛ

- Как заполнить код корректировки в декларации 3-НДФЛ

- Итоги

Когда делают корректировочную декларацию 3-НДФЛ

В уже сданной декларации формы 3-НДФЛ налогоплательщик может обнаружить допущенные ошибки. Ошибки могут быть разного рода:

- в информации о самом налогоплательщике или об источниках его дохода;

- в неверно указанных кодах;

- в написанных с опечатками цифрах;

- в указании величины примененной ставки;

- в не полностью отраженных вычетах;

- в расчетах.

Обязанность сдать корректирующую декларацию 3-НДФЛ возникает только тогда, когда следствием ошибки стали (п. 1 ст. 81 НК РФ):

- непоказанные в отчете сведения или показанные в неполном объеме;

- заниженная итоговая величина налога, которую нужно уплатить в бюджет.

При всех прочих ошибках (как отражающихся на достоверности данных, так и приведших к завышению суммы налога, уплачиваемой в бюджет) за налогоплательщиком сохранено право на подачу уточняющей отчетности. По ошибкам, связанным с достоверностью справочных данных и очевидных для ИФНС, налоговая служба обычно сама предлагает уточнить отчетность. А при завышенной сумме налога к уплате плательщик оказывается лично заинтересованным в корректировке отчетности.

Что делать, если в декларации 3-НДФЛ допущена ошибка? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к правовой системе, получите пробный онлайн-доступ бесплатно.

Таким образом, подача откорректированной 3-НДФЛ не является редкостью. Количество корректировок не ограничивается, но сам факт уточнения может иметь последствия в виде штрафов.

О том, в каких ситуациях санкции за подачу корректировки не применяются, читайте в статье «Особенности уточненной налоговой декларации 3-НДФЛ».

Как заполнить код корректировки в декларации 3-НДФЛ

Формируется уточненная отчетность на том же бланке, что и изменяемая декларация, и по тем же правилам.

Заполняя соответствующий бланк, следует оформлять его так, как если бы отчет делался впервые, но только с правильными данными. То есть единственным отличием корректирующей отчетности станет указание на то, что она уже не первая, подаваемая за тот же период.

Это указание делается путем приведения на титульном листе в специально отведенном для этого поле, состоящем из 3 ячеек, номера корректировки. При подаче первого (исходного) отчета номер там тоже ставится, но обозначается цифрой 0 в первой из ячеек. В остальные ячейки вносятся прочерки.

Если же подается уточненный отчет, то вместо нуля начинают проставляться цифры, соответствующие порядковому номеру корректировки, начиная с 1.

Итоги

Ошибки в уже сданной налоговой отчетности делятся на 2 группы: обязывающие к ее уточнению и оставляемые на усмотрение налогоплательщика. По какому бы из оснований ни уточнялась отчетность, формируют ее так же, как и исходную (на том же бланке и по тем же правилам), но заполняют верными данными. Отличает такой отчет от исходного порядковый номер корректировки, проставляемый в специальном поле на титульном листе. В исходном отчете там указывается 0, а нумерация уточненных отчетов, таким образом, начинается с цифры 1.

Источник: nalog-nalog.ru

Номер корректировки в 3 НДФЛ — что это в декларации о доходах

Заполнение налоговых деклараций процесс не слишком простой и интересный. Однако делать это необходимо. При подготовке декларации 3 НДФЛ все сталкиваются с необходимостью указывать номер корректировки. Эта графа расположена на титульной странице декларации и вызывает много вопросов. Особенно много вопросов возникает у тех, кто впервые заполняет декларацию.

Разберемся далее. какой писать номер корректировки в 3 НДФЛ и что это в декларации о доходах.

Какой ставить номер корректировки в 3 НДФЛ?

На самом деле в кодах корректировки нет ничего страшного или пугающего. По заполненному номеру сотрудник налоговой службы сможет узнать:

- Первичную или уточненную декларацию вы сдаете;

- Если уточненную, то какую по счету.

Часто случается, что после сдачи декларации появились новые данные или подающий вспомнил, что не указал какую-либо информацию. Например, источник дополнительного дохода. Либо же оказалось, что гражданин может получить налоговый вычет.

Банкирос рекомендует!

Альфа-Банк, Лиц. № 1326

Семейная ипотека

Получить кредит

Альфа-Банк, Лиц. № 1326

Дело в том, что «уточненки» отправляются почтой вслед за первичной декларацией, однако приходят они все примерно в одно время, а значит, налоговым агентам нужно понимать, какой из документов рассматривать. В противном случае проанализирована будет не та декларация. Чтобы предотвратить такие ошибки и существует номер корректировки 3 НДФЛ.

Какой номер корректировки указывать в первичной декларации?

Часто можно столкнуться с вопросом, как узнать номер корректировки 3 НДФЛ. Все очень просто. Если декларация, которую вы отправляете является первичной, то на титульном листе в ней ставится код 0—, далее по правилам номера корректировки следуют: 1,2,3,4 и т.д. Но не следует оставлять в первой декларации поле пустым, иначе документ будет недействителен.

Вносить корректировки в декларацию можно сколько угодно раз – это не запрещено, самое главное, чтобы в последней версии были указаны все источники дохода, а также причину оформления вычета.

Источник: bankiros.ru