Подписывайтесь на мой telegram-канал. Сразу оговорюсь, что проектов у меня много, помощников нет, всем помочь физически и морально не смогу, прошу меня простить, если кому-то не ответил или отказал в помощи.

Отправить эту статью на мою почту

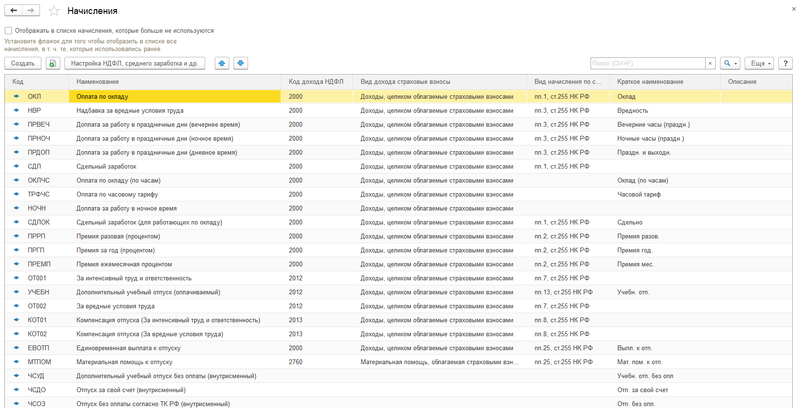

В настоящей рассмотрим вопрос как произвести расчет зарплаты в 1С ЗУП 3.1 сотрудникам организации при различных системах оплаты труда. При расчете зарплаты в 1С используется такое понятие как вид расчета. Он позволяет указать, каким образом будет рассчитываться начисление, как в дальнейшем оно будет отражено в бухгалтерском и налоговом учете, и как будет взаимодействовать с другими видами расчетов. Для того чтобы посмотреть начисления, в программе 1С ЗУП необходимо перейти через раздел “Настройка”, выбрав пункт “Начисления”. После чего откроется список всех начислений.

Начисление зарплаты в 1С: ЗУП 3.1

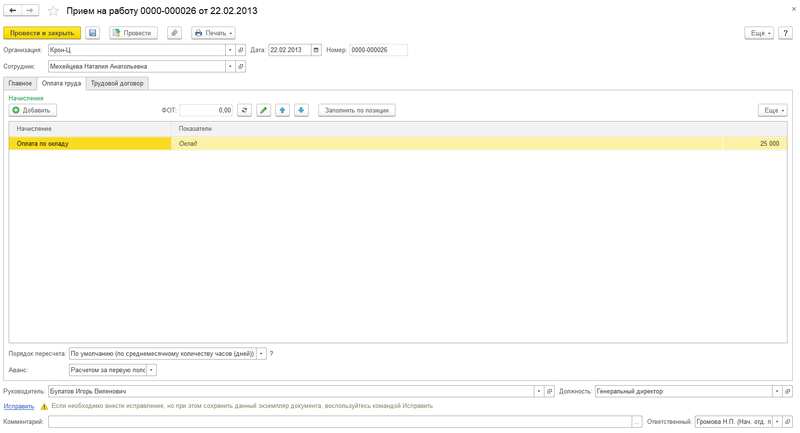

При необходимости есть возможность создать свои виды начислений, как полностью с нуля, так и копированием, и изменением существующих начислений. Зарплата может рассчитываться на основании норм рабочего времени, которые в свою очередь определяются по графику, а также по табелю учета рабочего времени. Применение вида расчета для сотрудника назначается при приеме на работу сотрудника, а также в случае кадрового перемещения. В первом случае в программе будет использоваться документ “Прием на работу”. Во втором случае “Кадровый перевод”.

Далее рассмотрим классификацию систем оплаты труда. Первый тип — тарифная. Она подразделяется на сдельную и повременную оплаты труда. При сдельной оплате есть возможность учитывать количественные показатели труда и нормировать его. Повременная оплата определяется фактически отработанным временем. И второй тип – бестарифная.

Здесь зарплата зависит от результатов труда организации.

Рассмотрим такой пример сотрудник Михейцева Н. А. принята на работу с оплатой по окладной системе, пропорционально отработанным дням. В программе данный факт зафиксирован при помощи соответствующего документа.

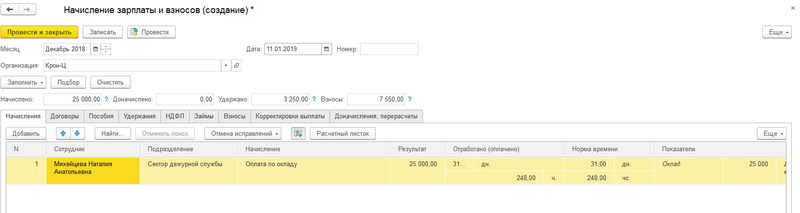

Заполняем шапку документа, указываем месяц начисления и нажимаем на кнопку “Заполнить”.

Табличная часть заполнится начислением по окладу и будет рассчитан результат. В нашем примере сотрудник отработал полный месяц, поэтому результат совпал с окладом. После чего проводим наш документ.

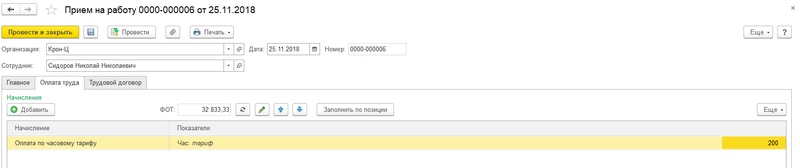

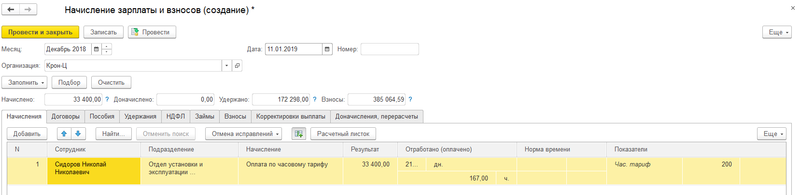

Далее рассмотрим второй пример, когда заработная плата начисляется по часовой тарифной ставке. Сотрудник Сидоров Н.Н. принят на работу с вышеуказанным начислением с тарифной ставкой 200 рублей.

Создадим документ начисления по данному сотруднику. Аналогичным образом заполним шапку документа и нажмем “Заполнить”.

Сотрудник отработал полный месяц 167 часов, согласно графику и исходя из ставки был также рассчитан результат. После чего остается провести документ.

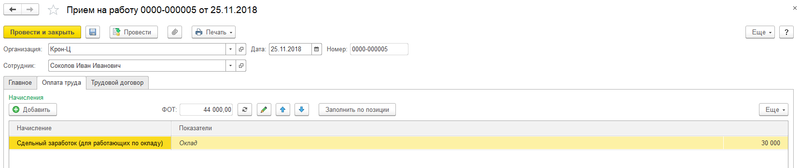

В последнем примере рассмотрим прямую сдельную оплату труда. Сотрудник оформлен по сделке (для работающих по окладу).

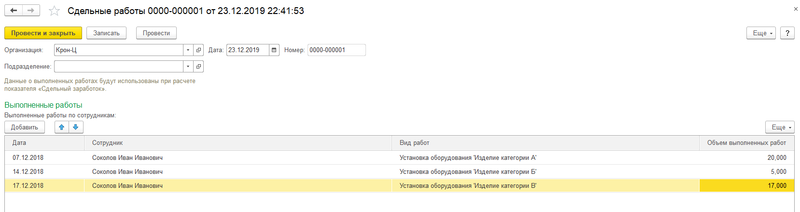

Также в декабре сотрудник выполнял сдельные работы. Данный факт отражен в системе при помощи документа “Сдельные работы”.

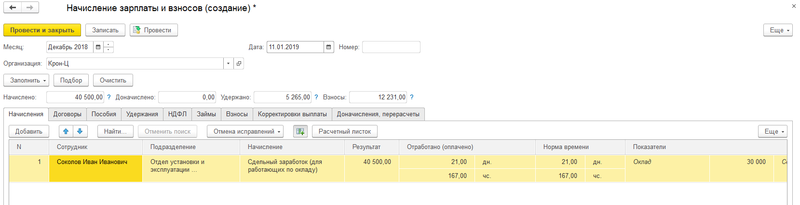

Результат согласно сдельной работе составил 40 500 рублей, что превысило оклад сотрудника. Таким образом при начислении зарплаты результат и должен составить 40 500 рублей. Создадим начисление и заполним его.

После чего проводим документ и расчет зарплата в 1С ЗУП будет завершен.

Смотрите видео-инструкции на канале 1С ПРОГРАММИСТ ЭКСПЕРТ

- Как начислить компенсацию при увольнении в 1С ЗУП 8.3.?

- Как начислять аванс в 1С ЗУП?

- Где в 1С производственный календарь?

- Как начислить премию в 1С ЗУП?

- Настройка учета зарплаты в 1С:Бухгалтерия

Источник: 1s-programmist-expert.ru

Настраиваем 1С для нового учета НДФЛ с 2023 года

Надеюсь, вы уже в курсе, что с 2023 года начисление НДФЛ будет проходить по-новому? Теперь будем платить его дважды: первый раз с аванса, второй раз с основной выплаты зарплаты. Кстати, после перехода на ЕПН это налог можно будет «закидывать» на единый счет заранее из средств компании. Согласно новому закону № 263-ФЗ ст. 2 п. 13 подп. «в» , действие пункта 9 статьи 226 НК РФ отменяется.

«Уплата налога за счет средств налоговых агентов не допускается, за исключением случаев доначисления (взыскания) налога по итогам налоговой проверки в соответствии с настоящим Кодексом при неправомерном неудержании (неполном удержании) налога налоговым агентом.» ( п. 9 ст. 226 НК РФ )

К изменениям уже готовы и программы бухгалтерского учета, но их нужно правильно настроить, чтобы они нас не подвели. Я пользуюсь 1С и подготовила для вас подробную и простую инструкцию, как установить удержание НДФЛ с аванса.

Только не меняйте настройки сейчас.

Шаг. 1.

Выпускаем нашего зверя на волю, то есть открываем 1С (если у кого-то она закрыта, что для меня редкость). И видим вот такой экран. Ищем в желтом меню справа пункт «Зарплата и кадры». Смело жмем.

Источник: dzen.ru

Расчет и выплата аванса по заработной плате с 2023 года в программе 1С:Зарплата и управление персоналом

Согласно ч. 6 ст. 136 ТК РФ заработная плата выплачивается не реже чем каждые полмесяца. Точная дата выплаты устанавливается правилами внутреннего трудового распорядка, коллективным или трудовым договором. С 2023 года дата фактического получения дохода в виде оплаты труда определяется как день выплаты такого дохода (пп. 1 п. 1 ст. 223 НК РФ).

Согласно п. 4 ст. 226 НК РФ при каждой выплате дохода необходимо удерживать исчисленную сумму НДФЛ. Исчисление сумм налога производится на дату фактического получения дохода (п. 3 ст. 226 НК РФ). Поэтому при выплате зарплаты за первую половину месяца (далее – аванс) необходимо исчислить и удержать НДФЛ.

В программе способ расчета аванса (Фиксированной суммой, Процентом от тарифа, Расчетом за первую половину месяца) ранее настраивался для каждого сотрудника индивидуально при регистрации его приема на работу (документ Прием на работу на закладке Оплата труда). При приеме сотрудников на работу с 2023 года способ расчета аванса назначать не нужно (по умолчанию аванс будет рассчитываться способом Расчетом за первую половину месяца).

Внимание Ведомости на выплату аванса с датой после 01.01.2023 не будут заполняться сотрудниками, для которых были указаны способы расчета аванса Фиксированной суммой и Процентом от тарифа. Расчет аванса за период с 2023 года всем сотрудникам организации будет производиться способом Расчетом за первую половину месяца (независимо от ранее указанного способа расчета аванса).

Получить консультацию

Расчет аванса производится с помощью документа Начисление за первую половину месяца (раздел Зарплата – раздел Создать или Все начисления).

- В поле Месяц укажите месяц, за первую половину которого будет рассчитываться заработная плата.

- Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, выберите ту, сотрудникам которой необходимо рассчитать аванс.

- В поле Дата укажите дату регистрации документа в информационной базе.

- Поле Подразделение заполните, если необходимо рассчитать аванс конкретного подразделения.

- В поле Расчет первой половины месяца до уточните дату, до которой (включительно) следует учитывать отработанное время при расчете начислений (по умолчанию – 15-е число текущего месяца).

- В поле Планируемая дата выплаты (внизу формы) уточните предполагаемую дату выплаты аванса. Поле автоматически заполняется датой выплаты аванса, которая указана в учетной политике организации (раздел Настройка – Организации – закладка Учетная политика и другие настройки – Бухучет и выплата зарплаты – закладка Выплата зарплаты).

- Для автоматического заполнения табличной части документа нажмите на кнопку Заполнить. Заполнение производится по всем сотрудникам организации (указанного подразделения) с учетом их отработанного времени. В расчет включаются также все плановые начисления (удержания) сотрудников, в карточке которых установлен флажок Начисляется при расчете первой половины месяца . Также при начислении аванса исчисляется НДФЛ (с учетом вычетов) на планируемую дату выплаты аванса. Если выплата аванса произойдет в другой день, то доход и НДФЛ автоматически переучтутся на фактическую дату выплаты (ручные корректировки не нужны).

- Кнопка Провести и закрыть.

Регистрация выплаты аванса производится с помощью документов Ведомость в банк, Ведомость в кассу, Ведомость через раздатчика и Ведомость на счета (раздел Выплаты – Все ведомости на выплату зарплаты) (вид документа выбирается в зависимости от способа выплаты зарплаты).

Обратитесь к нам за консультацией, и наши специалисты помогут вам

Получить консультацию

Для автоматического заполнения табличной части документа на выплату укажите характер выплаты Аванс (поле Выплачивать). Кнопка Заполнить. Суммы к выплате будут рассчитаны с учетом удержанного НДФЛ (колонка НДФЛ к перечислению). Налог с аванса удерживается на дату выплаты, указанной в поле Дата выплаты (внизу формы) (по умолчанию дата выплаты та же, что и дата документа на выплату). Также при заполнении ведомости на выплату аванса учитываются суммы, начисленные межрасчетными документами, выплата которых была установлена С авансом.

Для анализа расчета и выплаты аванса предназначены отдельные специализированные отчеты – Анализ зарплаты по сотрудникам (за первую половину месяца), Расчетная ведомость Т-51 (за первую половину месяца), Расчетный листок (за первую половину месяца) (раздел Зарплата – Отчеты по зарплате).

В расчетном листке за первую половину месяца можно увидеть сумму зарплаты за соответствующий период, НДФЛ и ведомость выплаты аванса).

В справке о доходах сотрудника сумма аванса включена как отдельный доход (доход включен в справку в январь, т. к. дата выплаты аванса – 20.01.2023), указаны суммы исчисленного и удержанного налога, отражены вычеты.

При окончательном расчете зарплаты за месяц с помощью документа Начисление зарплаты и взносов рассчитанные в аванс суммы не будут учтены, зарплата будет начислена за полный месяц. Но в этом нет задвоения. Теперь при регистрации суммы дохода для целей исчисления НДФЛ дополнительно формируется отрицательная сумма дохода на сумму ранее рассчитанного аванса. Получается, что положительная сумма дохода на всю начисленную зарплату за месяц и отрицательная сумма дохода на сумму ранее рассчитанного аванса равно доходу за вторую половину месяца.

Далее при выплате зарплаты программа рассчитает сумму с учетом ранее выплаченного аванса и удержанного налога (сумма зарплаты к выплате в целом за месяц минус ранее выплаченная сумма аванса, получается сумма к выплате за вторую половину месяца).

В расчетном листке за месяц (раздел Зарплата – Отчеты по зарплате – Расчетный листок) можно увидеть общую начисленную сумму зарплаты за месяц, НДФЛ и ведомости выплаты зарплаты за первую половину месяца и за вторую.

В справке о доходах сотрудника аванс и зарплата за вторую половину месяца будут выделены как отдельные доходы. Зарплата за вторую половину месяца выплачена 03.02.2022, доход будет включен в февраль.

Источник: set-r.ru