На любом режиме налогообложения (исключение НПД и АУСН) каждый ИП обязан вести КУДиР. Она требуется для расчета налогов и предъявления в ИФНС по требованию.

Что такое КУДиР

Книга учета доходов и расходов (КУДиР) представляет собой журнал, в котором ИП фиксирует поступление и расходование денежных средств.

Она ведется для того, чтобы можно было рассчитать налогооблагаемую базу, размер налога и сформировать декларацию. Кроме того, КУДиР нужна инспекторам ИФНС для проверки корректности заполнения деклараций

Форма КУДиР в 2023 году

Для каждого режим налогообложения имеется своя форма КУДиР:

- при ОСНО — прил. к Приказу Минфина № 86н, МНС № БГ-3-04/430 от 13.08.2002 г.;

- при УСН — прил. № 1 к Приказу Минфина от 22.10.2012 г. № 135н (правила заполнения — в прил. № 2);

- при ПСН — прил. № 3 к Приказу Минфина от 22.10.2012 г. № 135н (правила заполнения — в прил. № 4);

- при ЕСХН — Приказ Минфина от 11.12.2003 г. № 169н (правила заполнения — там же).

Порядок ведения КУДиР

Сведения о доходах и расходах нужно указывать по нарастающей в течение налогового периода. Когда он заканчивается, запрещается вносить новые записи — нужно начать новую КУДиР с нового налогового периода.

Практика в 1С. Заполнение книги доходов и расходов I Литвинова Анастасия. РУНО

Формировать КУДиР можно и вручную, и на компьютере — во втором случае требуется распечатать документ по окончании налогового периода. Отсутствуют правила о том, как именно распечатывать, и на практике ИП используют одностороннюю печать.

Книгу нужно пронумеровать и прошнуровать, а на последней странице поставить общее количество страниц, подпись и печать (если есть).

Важно! Ранее КУДиР заверяли в ИФНС, но в отношении УСН и ПСН это правило давно отменили. При ОСНО или ЕСХН нужно заверять книгу в ИФНС — рукописную до начала заполнения, а электронную по завершении налогового периода.

Инструкция по заполнению КУДиР

Приобрести КУДиР, заполнить информацию на титульном листе, пронумеровать и прошнуровать, указать количество листов, поставить подпись ИП и печать (при наличии). Плательщикам на ОСНО и ЕСХН — заверить книгу в ИФНС.

Другой вариант для всех систем налогообложения — подготовить бланк для электронного ведения КУДиР.

Указывать в хронологическом порядке все доходы и расходы согласно первичным документам.

При обнаружении ошибки в КУДиР ее перечеркивают, вносят корректную запись и делают отметку «Исправленному верить». Рядом ставится текущая дата, подпись ИП и печать (если используется).

Записи прекращают вносить по завершении налогового периода.

Кто ведет КУДиР электронно, распечатывают книгу, нумеруют и прошнуровывают ее, указывают количество страниц, подписывают и ставят печать (при наличии). Плательщик на ОСНО и ЕСХН заверяют распечатанную КУДиР в ИФНС.

КУДиР хранят в течение 5 лет (пп. 8 п. 1 ст. 23 НК, Приказ Росархива от 20.12.2019 г. № 236).

Заполнение КУДиР на УСН «доходы»

При УСН «доходы» суммируется выручка, которая получена в отчетном или налоговом периоде. Результат умножается на ставку налога — 6% при доходах до 150 млн. руб. и численности сотрудников до 100 чел. или 8% — при доходах более 150 млн. руб. или численности больше 100 чел. Доходы учитываются кассовым методом — на дату поступления средств в кассу или на расчетный счет.

как заполнить книгу доходов и расходов за 2021 год

При УСН «доходы» надо заполнить I, IV и V разделы КУДиР.

В разделе I указываются сведения о выручке — фиксировать надо только те доходы, которые включаются в налогооблагаемую базу по УСН.

Гр. 5 в общем случае не заполняется, но есть исключение — ситуация, при которой ИП получил из бюджета и потратил деньги, которые предназначены для создания дополнительных рабочих мест и для поддержки субъектов МСП. Эти суммы проставляются в гр. 5.

Справку к разделу формировать не нужно.

В разделе IV фиксируются суммы, на которые ИП уменьшает налог по УСН согласно п. 3.1 ст. 346.21 НК. К ним относятся страхвзносы, больничные пособия за первые 3 дня болезни, платежи по добровольному личному страхованию.

Как правильно заполнить книгу учета доходов и расходов

Если вы индивидуальный предприниматель или у вас ООО на УСН, тогда вы обязаны вести книгу учета доходов и расходов (КУДиР). Расскажем, как ее заполнять, чтобы избежать ошибок и штрафов от налоговой.

Зачем нужна КУДиР

По закону КУДиР обязаны вести все индивидуальные предприниматели (ИП) или руководители ООО на упрощенной системе налогообложения (УСН), а также ИП на ОСНО, ЕСХН и патенте. Книга учета заполняется по стандарту, предложенному Министерством финансов .

В книгу учета доходов и расходов записываются доходы и затраты компании, чтобы учитывать все финансовые операции и рассчитывать прибыль. Также книгу нужно предоставлять налоговой во время проверки.

Важно : КУДиР помогает соблюдать ограничения по доходу, предусмотренные упрощенной системой налогообложения (УСН). Чтобы сохранить низкую ставку по УСН, объем дохода не должен превышать 188,55 млн рублей в 2023 году.

Как заполнять Книгу учета

КУДиР можно оформить в бумажном или электронном виде. В ней учитываются все доходы и расходы бизнеса за налоговый период. После окончания периода нужно завести новую книгу учета.

- В книге необходимо указывать и подтверждать каждую финансовую операцию: выписками из банка, договорами, счетами, актами и т.д.

- Книгу нужно заполнять регулярно и в хронологическом порядке.

- КУДиР хранится в течение пяти лет. Однако из-за права переноса убытков на будущее в течение 10 лет лучше хранить книгу 11 лет.

- В конце года бумажную версию нужно пронумеровать, прошить, поставить подпись руководителя и печать, если она есть. Электронную печатать необязательно, но если налоговая вдруг решит запросить книгу, лучше сразу иметь готовый вариант под рукой.

Важно : На упрощенной системе с объектом «Доходы» предприниматели заполняют разделы I, IV и V; на УНС «Доходы минус расходы» — разделы I–III. Во втором случае также потребуется справка к I разделу: она делается на основе всей итоговой суммы доходов и расходов.

Как взаимодействовать с налоговой

После окончания налогового периода КУДиР нужно заверять в Федеральной налоговой службе (ФНС): там вы получите подпись и печать. Это правило касается налогоплательщиков по системе ЕСХН и ОСНО. А вот в отношении ИП (или ООО) на УСН и патенте такое требование не действует — им можно не заверять книгу в налоговой.

ФНС не проверяет КУДиР у всех налогоплательщиков подряд, однако при желании может ее запросить. Тогда нужно предоставить книгу в распечатанном виде в течение 10 дней. Налоговая делает это в некоторых случаях:

- ИП или ООО на УСН приблизились к лимиту доходов, и им нужно доказать свое право на УСН.

- Расходы целевого финансирования ничем не подтверждены.

- Расходы слишком высокие, а компания платит минимальный налог — 1% от дохода.

- Суммы по расчетному счету больше сумм в декларации.

- Проводится выездная налоговая проверка.

- Во время налоговый каникул ФНС проверяют, соблюдает ли компания ограничения, которые налагает применение нулевой налоговой ставки.

Какие ошибки чаще допускают при заполнении

Ошибки в КУДиР нередко связаны с проблемами в оформлении: не пронумеровали страницы, поставили некорректные даты, не дописали к сумме копейки. Многие ошибки происходят из-за неверного отражения операций:

- Финансовая операция не подтверждена документами.

- В учете забыли убрать операцию, которую отменили фактически — например, человек вернул аванс, потому что не стал делать работу, а это не зафиксировали.

- Случайно удвоили операцию. Например, бухгалтер дважды отразил в КУДиР платеж по кассовому отчету и по выписке банка.

- Не внесли списание кредиторской задолженности в доходы: в этом случае снизится налоговая база по УСН.

- Не включили НДС в расходы, хотя этот налог следует вписывать отдельной строкой либо включать в сумму расходов.

- Внесли доходы и расходы, которые не надо учитывать: прибыль от сторонней деятельности или возврат переплат по налогам.

Важно : Если ошибка обнаружена в печатной книге, нужно внести исправления, указать дату правок и подписать «Исправленному верить». После этого необходимо проставить подпись и печать.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Коротко о главном:

- Книгу учета доходов и расходов (КУДиР) должны вести все без исключения индивидуальные предприниматели или ООО на УСН. В нее записываются траты и прибыль бизнеса.

- КУДиР можно оформить в бумажном или электронном виде. Туда обязательно вносить все финансовые операции в хронологическом порядке. В конце налогового периода нужно завести новую книгу, а старую следует хранить не менее 5 лет.

- Многие ошибки в КУДиР связаны с проблемами в оформлении или с неверным отражением операций. Поэтому важно следить, чтобы все финансовые операции подтверждались документами, убирать отмененные операции и не дублировать их.

- Налогоплательщики по системе ЕСХН и ОСНО должны заверять книгу в ФНС. Однако налоговая может запросить КУДиР у любых налогоплательщиков: нужно предоставить ее в распечатанном виде в течение 10 дней. Максимальный штраф за недочеты в КУДиР — 40 000 рублей.

Источник: delo.ru

Ключевые моменты и особенности заполнения книги доходов и расходов по объекту «доходы минус расходы».

КУДИР в соответствии с законодательством РФ является основным и единственным регистром налогового учета для организаций и ИП, выбравших упрощенную систему налогообложения. Обязанность ведения документа возложена на всех «упрощенцев», вне зависимости от выбранного объекта обложения. Отличие состоит лишь в порядке отражения сведений. До 2013 года все книги учета подлежали обязательному заверению в налоговых органах и лишь с 1 января 2014г. данное требование было отменено.

Книга учета доходов и расходов, образец заполнения которой приведен ниже, является регистром данного учета, обязательным к ведению юрлицами и предпринимателями, выбравшими указанный спецрежим.

До 2013 года КУДИР в обязательном порядке представлялась в инспекцию по месту учета для заверения. С прошлого года данное требование было отменено, но на необходимости ведения и наличия указанного документа у организации и ИП на УСН это никак не отразилось. Все налогоплательщики, применяющие упрощенный спецрежим,обязаны вести книгу, вне зависимости от объекта налогообложения и организационно-правовой формы.

ИП, отражающие доходы и расходы в КУДИР, освобождаются от обязанности ведения бухучета. На это указывает МинФин в ряде своих писем, в том числе от 07.04.2014:

КУДИР начинает вестись с момента перехода на УСН. В начале каждого налогового периода (календарного года) вcе упрощенцы заводят новую книгу.

Если компания перешла на этот спецрежим в середине года (например, образовалась путем выделения из другого юрлица на УСН), то она обязана завести новую книгу учета.

Если юрлицо имеет несколько обособленных подразделений, то учет по их доходам и расходам ведется в одной КУДИР, находящейся в головной организации, без выделения данных по каждому подразделению.

Форма ведения и необходимость заверения

Регистр налогового учета «упрощенцев» может вестись в двух формах:

- Бумажной;

- Электронной

- Книга прошивается, пронумеровывается и скрепляется печатью (при ее наличии) в начале нового года;

- Распечатывается непосредственно с приказа ее утвердившего либо приобретается уже в готовом виде;

- Заполнять книгу нужно шариковой или перьевой ручкой с черными или синими чернилами;

- При совершении ошибки аккуратно зачеркивается неправильный текст, поверх или снизу черты указываются верные сведения. Использование корректирующих средств (замазок и т.д.) не допускается. Исправленная запись заверяется подписью руководителя ЮЛ или ИП с указанием даты правки и скрепляется печатью (при наличии).

В электронном виде:

- Документ распечатывается, сшивается и заверяется в конце налогового периода, когда все сведения будут внесены в книгу;

- Данные вносятся в специальную программу;

- Если ошибки обнаружены до момента выведения книги на печать, то особого порядка их исправления нет. Неверная запись просто удаляется. Если необходимо внести сведения в уже распечатанный вариант, то порядок аналогичен тому, который применяется для бумажной формы ведения.

Более детально с электронным порядком заполнения книги можно ознакомится в следующем видео:

Какую форму регистра выбрать каждый налогоплательщик решает сам, но целесообразней будет вести КУДИР в электронном виде. Это удобнее и в плане самой работы с книгой и в отношении внесения исправления в нее.

Необходимо отметить, что сменить форму документа можно в течение года. Об этом прямо говорится в письме МинФина РФ от 16 января 2007г.:

Также стоит отметить, что с 2013 года КУДИР не подлежит заверению в налоговых органах. Это подтверждает МинФин в своем письме:

Общие требования к заполнению

В книге учета подлежат отражению сведения обо всех хозяйственных операциях в рамках налогового периода.

Но не все доходы и расходы включаются в регистр, а лишь те, что предусмотрены упрощенной системой налогообложения и выбранным объектом данного спецрежима. При переходе с общей системы на упрощенную, необходимо учесть следующее:

Если до перехода на УСН организация применяла метод начисления при расчете налога на прибыль и после перехода на спецрежим продолжала исполнять ранее заключенные договора, то оплата по ним подлежит включения в Книгу. Если доходы были отнесены на прибыль, то они не отражаются в регистре, даже если оплата прошла после перехода на «упрощенку». Это касается также и задолженности, которая была получена на ОСН и гасится уже после перехода на УСН.

Расходы подлежат включению в регистр даже в том случае, если доходы отсутствуют полностью. Это подтверждает и МинФин РФ в своем письме от 31 мая 2010 г.

Даже если предпринимательская деятельность не осуществляется вовсе, упрощенцы обязаны вести «нулевую» книгу. Факт отсутствия доходов, расходов не является основанием для освобождения от ее ведения.

Доходы и расходы отражаются по мере их поступления в хронологическом порядке позиционным способом.

То есть включение сведений в хаотичном порядке, без соблюдения последовательности не допускается.

Доходы учитываются на момент оплаты (кассовый метод), а расходы после фактической оплаты.

Позиционный способ предполагает отражение каждой операции отдельной строкой.

Все сведения, вносимые в регистр, должны быть обоснованы и документально подтверждены первичными документами.

В налоговом законодательстве отсутствует понятие «первичная документация», в связи с этим МинФин дает следующие разъяснения:

Таким образом, при внесении сведений подтверждающими документами будут служить чеки, кассовые ордера, платежные поручения, выписки банки и т.д.

Учет ведется в полных рублях и на русском языке.

Если первичные документы оформлены на иностранных языках, они подлежат обязательному переводу.

В отношении округления показателей КУДИР необходимо отметить следующее.

Налоговый кодекс наряду с порядком ведения вышеуказанного регистра не содержит однозначного ответа на вопрос, необходимо ли округлять единицу операции. Финансовое ведомство разъяснило, что все показатели в книге учета доходов и расходов приводятся в полных рублях.

Срок хранения

В соответствии с Налоговым кодексом все документы бухгалтерского и налогового учета обязаны храниться в организации и у ИП не менее 4 лет. Утеря, уничтожение или отсутствие КУДИР подлежит привлечению к ответственности в рамках статьи 120 НК РФ.

Также в случае непредставления книги по требованию контролирующих органов к лицу будет применен штраф в размере 200 рублей за каждую отсутствующую КУДИР.

Состав книги

На упрощенке «доходы минус расходы» КУДИР состоит из Титульного листа, разделов 1-3 и справки к разделу 1.

Примечание: Кстати, вы можете вести КУДИР электронно в сервисе «Моё дело» (это очень просто и очень быстро).

Образец заполнения книги учета на УСН – 15 % — «доходы минус расходы»

Титульный лист

Первый лист книги содержит основную информацию о юрлице или ИП ее ведущем. На нем указывается объект обложения, данные о налогоплательщике, сведения о банковских счетах.

Раздел I

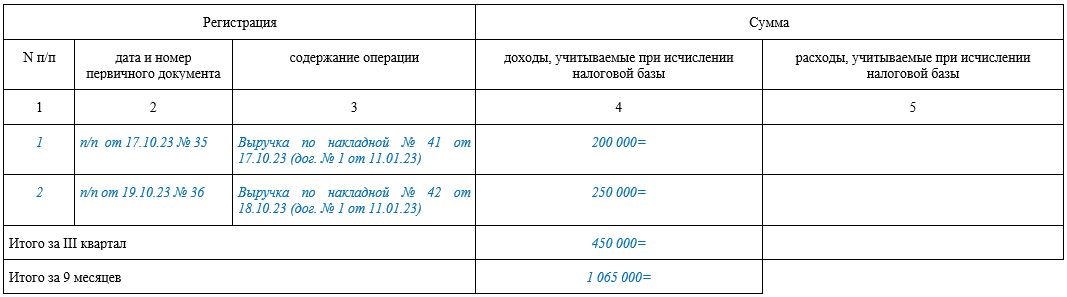

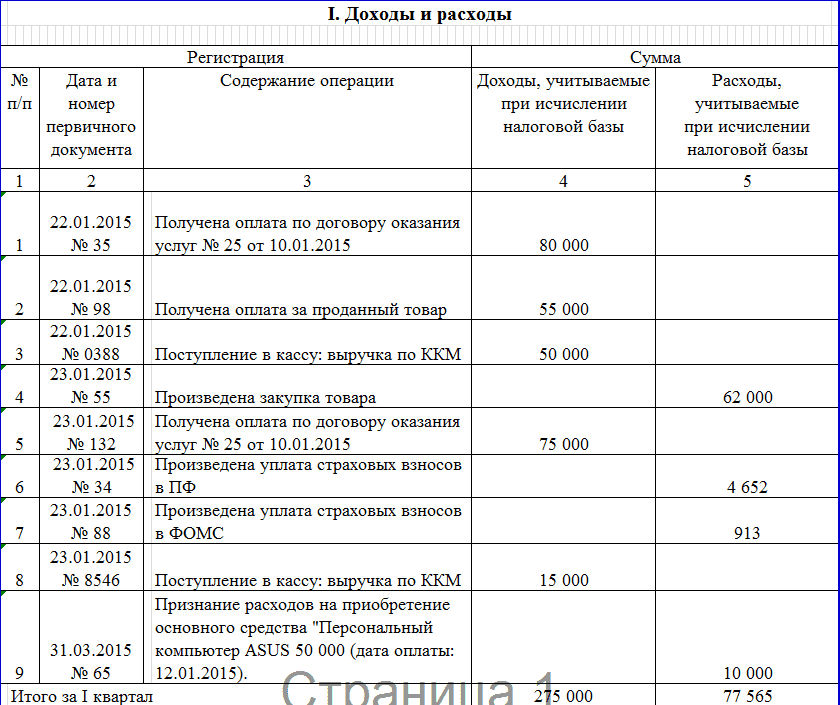

Первый раздел регистра состоит из четырех таблиц (по числу отчетных периодов) и содержит основную информацию обо всех хозяйственных операциях, совершенных налогоплательщиком на УСН в течение года.

Пример заполнения раздела I

Справка к разделу I

Содержит обобщенные сведения о доходах, расходах и убытках за налоговый период.

Раздел II

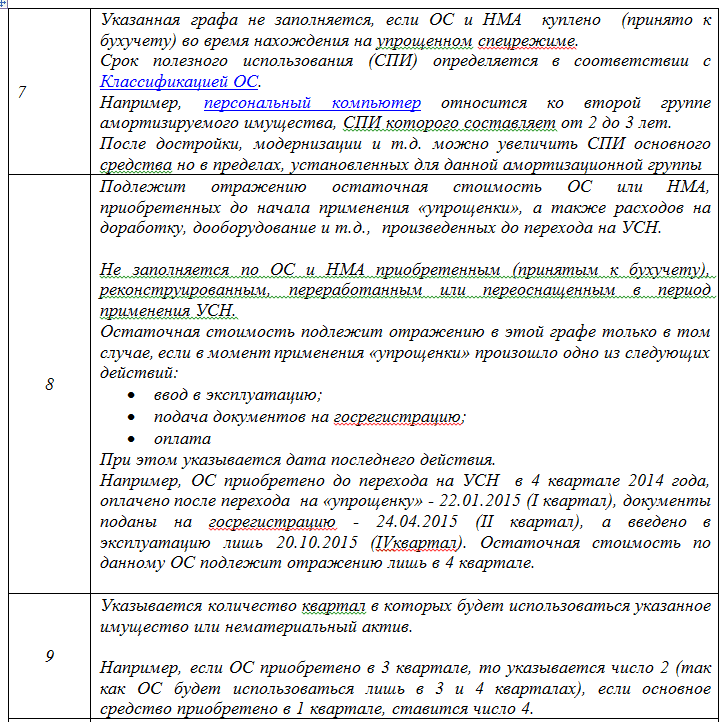

В данном разделе юрлица и ИП отражают свои расходы, связанные с приобретением, а также доработкой, реконструкцией или переоснащением объектов основных средств (ОС) и нематериальных активов (НМА), расходы по которым принимаются УСН.

Необходимо отметить, что сведения отражаются по каждому объекту ОС и вносятся в КУДИР каждый квартал до тех пор, пока стоимость ОС не будет полностью погашена. Особое значение имеет и момент приобретения ОС и НМА: до или после перехода на УСН. Запись в книгу вносится после того, как указанные объекты будут полностью оплачены и введены в эксплуатацию.

Всего в КУДИР по итогам года должно быть 4 листа раздела II по одному на каждый отчетный период и итоговый за год.

То есть, если основное средство приобретено и полностью оплачено в 1 квартале, но поставлено на учет и введено в эксплуатацию в 4, то записи вносятся в последнем квартале года.

Пример заполнения раздела II

Раздел III

Раздел III заполняется в случае, если в предыдущих периодах имели место убытки.

Пример заполнения раздела III

Раздел IV на УСН «Доходы минус расходы» заполнению не подлежит.

Более подробно о том, что подлежит включению в книгу, чем грозит ее непредставление

Подводя итоги вышесказанному, обобщим основные особенности заполнения КУДИР на УСН «доходы минус расходы»:

- Книгу ведут как ЮЛ, так и ИП. Для последних — это является основанием для освобождения от ведения бухучета;

- С 2013 года необходимости в заверении данного документа в налоговых органах нет;

- С началом каждого года заводится новая книга, в которой подлежат отражению все доходы и расходы, принимаемые при УСН. Даже если деятельность не ведется, регистр подлежит заполнению и предоставлению в контролирующие органы по требованию. Отсутствие указанного документа является основанием для привлечения к ответственности.

- Учет ведется в хронологической порядке, операции отражаются позиционно;

- На УСН – 15% заполнению подлежит Титульный лист, Разделы 1,2,3. Раздел 4 заполняется только на объекте «доходы».

Источник: moneymakerfactory.ru