Благодаря функциональности смартфонов, перевод денег с карты на карту стал невероятно удобным. Однако долгое время впечатление от этой процедуры портила комиссия, если отправитель и получатель пользовались услугами разных банков. Все изменилось с запуском в 2019 году Системы быстрых платежей — СБП. Ее появление сделало возможными межбанковские переводы без комиссии. Но, как это обычно бывает, минусам СБП тоже нашлось место, а потому важно понять, что из себя представляет система и как ей пользоваться.

СБП помогает совершать межбанковские переводы без комиссии и не только

Система быстрых платежей — что это

СБП — проект Банка России, в разработке которого принимала участие дочерняя организация АО «НСПК», занимающаяся, в частности, обслуживанием карт МИР. Система быстрых платежей объединяет более 200 банков и позволяет совершать без комиссии переводы между ними.

Система быстрых платежей Сбербанк. Как подключить?

⚡ Подпишись на Androidinsider в Дзене, где мы публикуем эксклюзивные материалы

Выражение «без комиссии» является условным, так как лимит СБП составляет 100 000 ₽. При совершении следующего перевода, превышающего эту сумму, удерживается 0,5%, но не более 1 500 ₽ за одну транзакцию. Кроме того, в сутки можно перевести через СБП максимум 150 000 ₽.

Как подключить СБП на телефоне

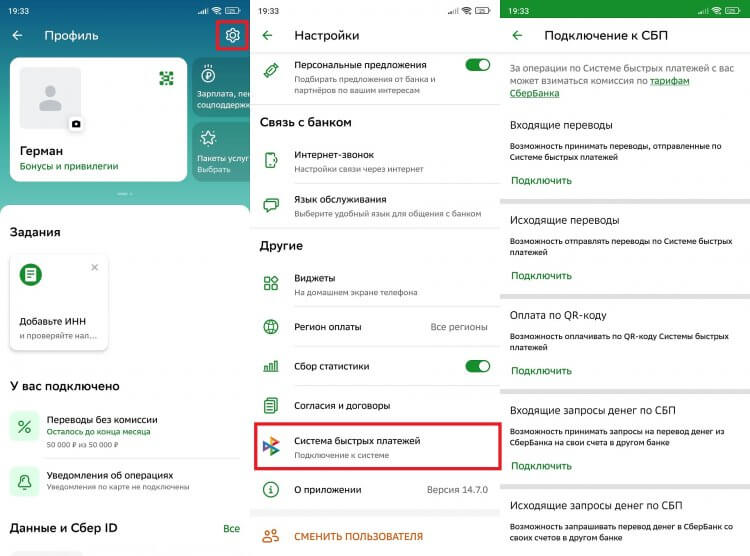

Важным условием использования СБП на телефоне является подключение своего счета к системе. Для этого вам понадобится приложение банка, в котором нужно выполнить пару нехитрых манипуляций. В качестве примера рассмотрим, как подключить СБП в СберБанке:

- Запустите приложение СберБанк.

- Нажмите на иконку своего профиля, после откройте настройки, тапнув по шестеренке.

- Перейдите в раздел «Система быстрых платежей».

- Нажмите кнопку «Подключить» напротив каждой опции СБП, которой вы планируете пользоваться.

Чтобы начать пользоваться СБП, нужно подключить к системе свой банковский счет

Только после этого вам станут доступны переводы через СБП, а также дополнительные способы использования системы, включая бесконтактную оплату покупок.

Как пользоваться СБП

Для физического лица есть два варианта использования Системы быстрых платежей: межбанковские переводы и оплата покупок. Наиболее популярным является первый метод применения СБП, поэтому предлагаю начать именно с него.

Загляни в телеграм-канал Сундук Али-Бабы, где мы собрали лучшие товары с Алиэкспресс

Как переводить деньги через СБП

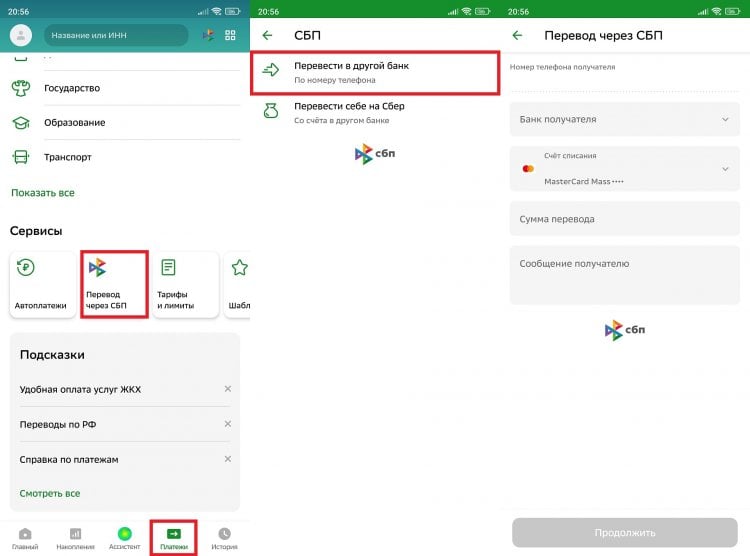

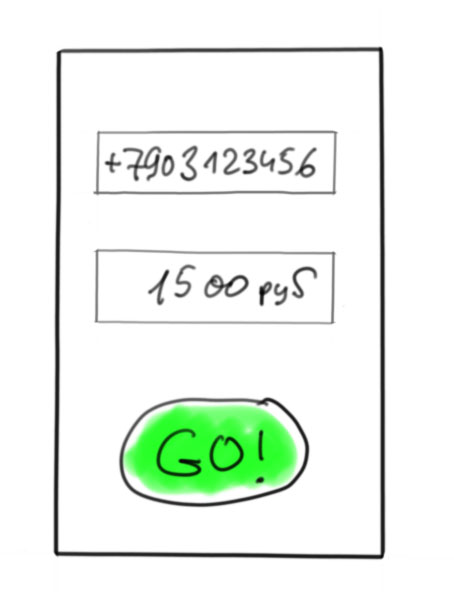

Чтобы осуществить перевод по Системе быстрых платежей, вновь необходимо воспользоваться приложением своего банка. Внутри вам понадобится сделать несколько нажатий:

СБП. Система быстрых платежей — что это такое?

- Откройте вкладку «Платежи».

- Среди предложенных опций выберите «Перевод через СБП». Если ее нет — найдите СБП через поиск внутри приложения.

- Укажите номер телефона получателя, название его банка (обязательно), счет списания и сумму перевода.

- Нажмите кнопку «Продолжить».

Перевод через СБП доступен в приложениях большинства банков

После этого деньги моментально поступят на карту получателя, но только при условии, что его счет тоже подключен к Системе быстрых платежей. Наконец, не забывайте про комиссию СБП, о которой я уже говорил ранее.

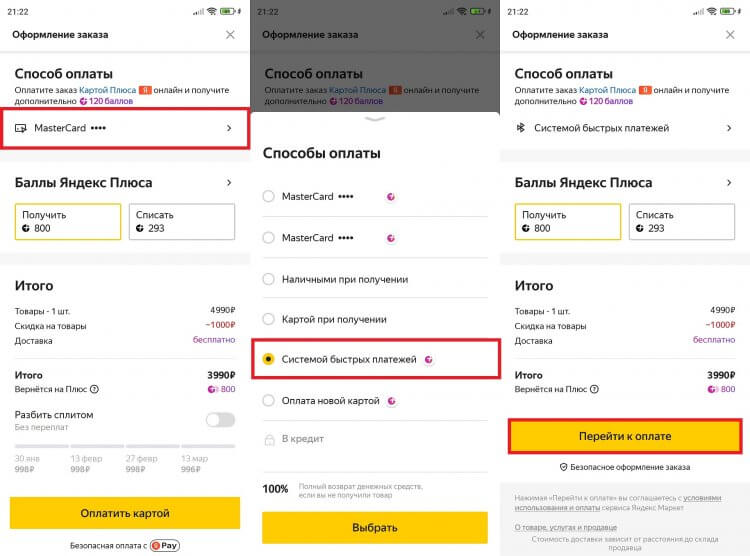

Как платить через СБП

Еще один способ использования системы — оплата через СБП. В частности, она доступна во многих российских онлайн-магазинах (например, Яндекс Маркет). Чтобы и здесь применить возможности системы, необходимо:

- Перейти на страницу оформления заказа.

- Открыть вкладку «Способ оплаты».

- В качестве своего варианта выбрать СБП.

- Нажать кнопку «Перейти к оплате».

- Указать свой банк и подтвердить совершение платежа.

Также при помощи СБП можно оплачивать покупки

Обращаю ваше внимание на то, что кэшбэк при оплате через СБП не начисляется. В частности, это происходит с баллами Спасибо от СберБанка и бонусными системами большинства других кредитно-финансовых организаций. Но все-таки лучше уточнить информацию о начислении кэшбэка у своего банка.

⚡ Подпишись на Androidinsider в Пульс Mail.ru, чтобы получать новости из мира Андроид первым

Приложение СБП

Система быстрых платежей не нуждается в приложении СБП, так как ее работа напрямую зависит от того, подключен ли сам банк к ней. Поэтому оплата товаров и переводы осуществляются через отдельное программное обеспечение, будь то мобильный клиент вашей кредитно-финансовой организации или магазин онлайн-покупок.

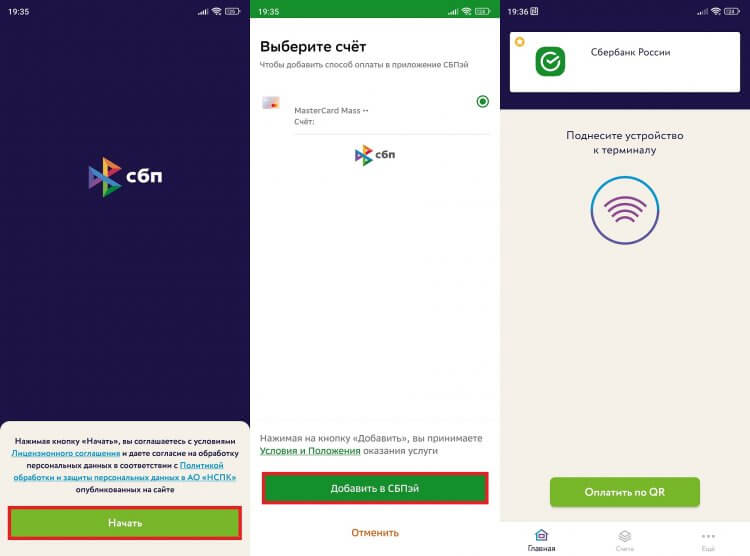

Вместе с тем еще в 2021 году Системой быстрой платежей был запущен сервис СБПэй, чье приложение доступно в Google Play и прочих апсторах. Об этой программе мы уже рассказывали в тематическом материале, отмечая, что она способна стать заменой Google Pay и Mir Pay. По аналогии с другими похожими сервисами СБПэй предназначен для оплаты покупок смартфоном в офлайн магазине: через QR-код или по NFC. С целью настройки необходимо:

- Запустить приложение.

- Нажать кнопку «Начать».

- Выбрать свой банк и указать номер, привязанный к вашему счету (также можно авторизоваться через приложение банка).

В теории СБПэй должен работать даже у владельцев карт Visa и MasterCard, так как списание происходит не с карты, а с банковского счета

СБПэй — настоящая панацея в условиях, когда Visa и MasterCard ушли из России. Но это на бумаге, а на практике сервис работает через раз, о чем свидетельствует как личный опыт, так и отзывы тысяч других пользователей. Я попытался совершить оплату через СБПэй по NFC, но вместо подтверждения транзакции почувствовал многозначительную вибрацию смартфона без каких-либо сообщений и услышал писк терминала.

❗ Поделись своим мнением или задай вопрос в нашем телеграм-чате

Оплата по QR-коду работает стабильно, но и здесь дают о себе знать нюансы: кэшбэк не приходит, а информация о транзакции не отображается в истории приложения банка, из-за чего бывает сложно следить за своими тратами. Если вы пользовались СБПэй, напишите в комментариях, как вы оцениваете этот сервис и видите ли в нем перспективу.

Теги

- Новичкам в Android

- Приложения для Андроид

- Финансы

Источник: androidinsider.ru

Что такое Система быстрых платежей (СБП)

Это сервис, который позволяет совершать межбанковские переводы по номеру мобильного телефона. Отправлять платежи можно мгновенно, без праздников и выходных.

Например, вам необходимо перевести определенную сумму своему знакомому. Но у вас нет реквизитов его счета или номера карты. Чтобы перевести деньги с помощью СБП, нужно вписать только номер телефона человека, которому они предназначены. Не потребуется указывать данные карты или счета, даже фамилия получателя не нужна.

Отправлять деньги можно через мобильное приложение, интернет-банк или банкомат. Клиент получает возможность переводить деньги другим физлицам и между своими счетами в разных банках. При этом переводы на сумму до 100 000 рублей в месяц проходят без комиссии.

Еще один способ применения СБП — получать средства от юридических лиц. Например, в качестве возврата от торговой точки в случае отмены покупки. Причем деньги поступают на счет мгновенно, а не в течение 3–5 рабочих дней, как при обычном оформлении возврата.

Можно совершать покупки в интернет-магазинах. Для этого понадобится только нажать «Оплатить через СБП», затем вы попадаете на страницу оплаты в приложении банка. Не придется вводить номер карты и все остальные данные — достаточно подтвердить свое решение, и покупка совершена.

Так же это работает в обычных магазинах. Наводите камеру на QR-код, сканируете его и подтверждаете приобретение в банковском приложении. У этой схемы есть весомое преимущество. Система работает даже на тех устройствах, которые не поддерживают NFC. Это новый вид бесконтактной оплаты с помощью телефона, он не попадает под санкции и не может быть заблокирован иностранными компаниями.

После считывания QR-кода или перехода по кнопке оплаты через СБП в интернет-магазине происходит оплата в один клик в приложении банка.

В чем отличие СБП от других переводов?

Система быстрых платежей простыми словами

Рассказывать про Систему быстрых платежей, которую мы сделали — неблагодарный труд. Для обывателя эта штука простая, как шариковая ручка, и поэтому трудно понять — ну что здесь нового и необычного? Вот нажал ты две кнопки и деньги уже на счете — и что? Это же самоочевидно.

Кстати, шариковая ручка, которую я взял для примера — это прорыв? Ведь Гоголь как-то писал до её появления, и неплохо. Но что делать, если хорошая мысль пришла в голову внезапно, искать чернила и перо? Нет, можно просто достать ручку и блокнот из кармана и записать тут же. Просто? Очень, даже говорить не о чем.

Изменение поведения? Да, и сильное.

Я уже 12 лет работаю в индустрии денежных переводов и успел застать смену нескольких эпох. Сейчас я работаю в Системе быстрых платежей, и приходится рассказывать про СБП школьным друзьям, бывшим коллегам и даже продавцам шаурмы, поэтому на тысячный раз я взял и записал свои рассказы и решил их опубликовать. Тут будет рассказ, как транзакции стали такими повседневными и незаметными, что про них никто не вспоминает.

Перевод, как это делалось раньше

Сегодня речь пойдет только о переводах от человека к человеку, Consumer-to-Consumer, C2C.

Кто и как этим пользовался?

Основной сценарий — cash-to-cash, внес наличные — выдали наличные. Родители отправляли деньги уехавшим студентам; уехавшие на заработки — зарплаты домой семьям; иногда даже коммерсанты рассчитывались за товары.

Отдельный кейс — перевод самому себе: человек едет в другой город и боится везти с собой в поезде наличные.

Как это выглядело для клиента?

- Выбираешь систему денежных переводов — да, их несколько, только в России было штук пять популярных. Нужно выбрать, где комиссия меньше. Нужно понять, в какой системе пункты отправки и выдачи удобно расположены (или даже так: что в городах отправки и выдачи они вообще есть).

- Приходишь в отделение банка, заполняешь бланк — ФИО и телефон отправителя и получателя; страна назначения, город и, возможно, пункт выдачи. Предъявляешь паспорт. Расписываешься на заявлении.

- Отдаешь кассиру деньги и комиссию сверху — получаешь квитанцию и контрольный код.

- Говоришь код получателю (хорошо, если банк тебе его в СМС отправил, можно просто переслать).

- Получатель идет в пункт выдачи (тут же или через день-два), предъявляет паспорт, называет код.

- Кассир распечатывает заявление на выдачу, и после получения подписи выдает наличные.

Дочитали? Еще недавно это было нормой.

Что видим? Высокие транзакционные расходы — время и поход в отделение; заполнение бумажек; нужно звонить получателю и уточнять детали. Если раз в месяц отправить зарплату домой — это переносимо, а вот для кейса, когда коллеге перекинуть триста рублей — и в голову не придет.

По требованию законодательства нужно идентифицироваться, поэтому при отправке больших сумм личного визита в банк не избежать никак.

- Cash-to-cash — через терминал (киоск самообслуживания): вся анкета заполняется клиентом самостоятельно, деньги вносятся в диспенсер; удобно, что таких терминалов по стране было много. Популярная вещь у рабочих на стройке, которые опасаются нести только что полученную зарплату в общежитие — им нужно побыстрее пристроить наличные.

- Card-to-cash, когда сумма вносится картой, а не наличными. Как правило это оформление перевода на сайте с оплатой картой как в интернет-магазине;

- Cash-to-card, на карту. Переводы самому себе для пополнения дебетовой карты или погашения кредитной.

- Квази-перевод “Давай тебе телефон пополню?” — в этом случае у получателя не живые деньги, а пополненный баланс телефона; если его обналичивать — потеряешь на заградительных комиссиях; ну и время, опять же.

Первые два варианта ограничивается суммой 15.000 рублей, так как отправитель не идентифицирован.

Шагнем лет на пять вперед в мир «пластика» — карта теперь есть у каждого, даже у ретроградов есть зарплатная карточка.

Появляется сценарий card-to-card — межбанковский перевод по номеру карты. А что, так можно было? Уже не нужно заполнять анкету и приходить в банк самому, нужно только использовать интернет-банкинг и знать номер карты получателя. Ну и что бы платежная система у отправителя и получателя совпадали бы.

Такие переводы процессятся самой Международной платежной системой (VISA, MasterCard и др.). И еще один бенефит — не нужно знать, какой у получателя банк. МПС сама направит куда нужно.

Неудобств уже меньше, но они пока остались: номер карты не вечен, карты меняют, значит, нужно говорить номер карты каждый раз. Как вывод — его нужно “засветить”. Ну и вообще его нужно знать, то есть достать из бумажника, то есть носить с собой. И, конечно же, приходилось платить комиссию за такой перевод, поэтому часть отправителей на этом этапе отказывалась от перевода – что-то дорого, поищу лучше наличные.

Еще был вариант для принципиальных (он и сейчас есть) — перевод со счета на счет по реквизитам. Нужно знать БИК банка и номер счета получателя в нем. Такой перевод может идти пару дней, и тоже комиссия, так как у такого перевода высокая себестоимость для банков.

Как сегодня? Mobile only

Основная предпосылка нового поведения – у каждого есть смартфон и смартфон используется как инструмент по умолчанию для любой бытовой операции.

Вроде всех все устраивало, но вот кейс: пообедали совместно пять человек и хотят заплатить.

— упс, а я наличку дома забыл. Дайте взаймы, я завтра сниму и отдам!

— давайте я заплачу за всех, а вы мне скинетесь?

— у меня только тысяча, есть сдача?

— и мне!

Маленький, но ежедневный кейс. Как его решать? С наличкой не всегда удобно; а использовать полноценный денежный перевод и в голову не придет — получатель-то напротив тебя сидит, не идти же в банк для отправки ему денег ради ста рублей! Вот если бы можно было отправить деньги так же легко, как оплатить мобильный! Достал телефон и пока кофе пьешь — вжух!

И в мобильных приложениях банков стали появляться переводы, сначала — в пределах своего банка; затем — в дружественные банки, с которыми удалось интегрироваться. Кейс изменился:

— У тебя какой банк, “АА”?

— Нет, “ББ”. А твой АА умеет в ББ переводить?

— Посмотрим. не вижу такого. Вроде нет. А твой банк может в мой запрос кинуть?

— Что, запрос.

— Ну ок. А карточки в другом банке нет?

— Да это нормальный банк!

— Понял. Тогда по номеру карточки?

— Вот еще, номер карты светить….. Ну хорошо, погоди, сейчас достану . 2200 **** **** ****. Вбил?

— Ага, перевожу.

Ого, комиссия. Отправил. Жди, скоро переведется. Хотя тут про сроки ничего не сказано.

Все это очень удобно работало, когда вы оба — клиенты одного банка; а если нет — все заканчивается шелестом купюр. И близок локоть, да не укусишь.

Какие кейсы переводов хотелось бы видеть в своем мобильном? Перевод микросуммы человеку, который рядом. С минимальными транзакционными расходами (комиссия, время, количество нажатий). И хорошо бы не афишировать номер карточки.

- Скинуться другу, оплатившему общий счет.

- Собрать деньги на подарок коллеге.

- Вернуть долг, пока не забыл.

- Пополнить общий семейный бюджет.

- Срочно подкинуть ребенку денег на обед.

- Перевести полученную зарплату в другой банк.

Как все это можно сделать в СБП. Это и даже чуть больше.

С 2019 года в России работает Система быстрых платежей. Это система межбанковских переводов, разрабатываемая и поддерживаемая Банком России и Национальной Системой Платежных Карт. В продолжении статьи я расскажу, как это устроено изнутри, а для пользователя нужно знать только две важные вещи:

- Сейчас к СБП подключилось более 200 банков, включая крупнейшие, и ваш банк, скорее всего, тоже, даже если вы этого не знаете. И банк того парня, которому нужно перевести тоже подключен, можно его не спрашивать.

- Идентификатором перевода служит номер телефона. И всё. Этого достаточно, не нужно знать номер карты и прочее.

(Больше того, карточки вообще не нужны. Перевод идет со счета на счет, так что можно перевести с «бескарточного» счета на «бескарточный»)

Это значит, что кейс с взаиморасчетом после обеда выглядит теперь так:

Скачал специальную программку

Спросил, в каком банке у получателя счет

Убедился, что мой банк может отправлять деньги в этот банк

Шучу, нет конечно же. Вот так:

1. В своем мобильном банке ввел мобильный номер получателя / выбрал его из контактов

3. Проверил глазами, кому отправляешь. Подтвердил отправку.

Вот и всё. Помните историю про изобретение шариковой ручки? Вот и здесь вроде ничего принципиально нового нет, а поведение изменилось. И весь рассказ уложился в один абзац.

Не нужно скачивать никаких новых приложений – перевод можно сделать внутри мобильного приложения вашего банка.

Не нужны карточки.

Не нужно платить комиссию, если переводишь между разными банками в СБП. Переводы до 100 тыс. рублей в месяц бесплатно.

Деньги на счете получателя появляются действительно мгновенно, и это реальные деньги, а не авансирование под ожидаемое пополнение; деньги по корсчетам банков тоже движутся мгновенно. Это очень актуально для бизнеса, т.е. для C2B – не нужно прикидывать, когда у банка следующий рейс в ЦБ; даже если на дворе Новогодние каникулы – платежи мгновенные.

Не нужно заполнять печатными буквами заявления, если уж сравнивать с 2010 годом 🙂

Важно, чтобы твой банк являлся участником Системы быстрых платежей, но сегодня это почти все банки России. Клиенту банка-участника нужно только разрешить получение и отправку переводов через систему — для этого обычно достаточно поставить отметку в приложении банка.

Сценарий C2C Pull, то есть опять перевод от человека к человеку, но уже по запросу получателя. Перевод зарплаты из зарплатного банка в любимый банк (ведь удобнее это сделать из приложения любимого банка). Краудфандинг, сбор на подарок или возврат долга.

Если знакомому, который занял денег, позвонить и напомнить — что он скажет? “Да-да, сейчас отправлю”; но на самом деле он лежит на любимом диване, и ему придется найти номер телефона получателя (или карты), вбить его, вбить сумму… сумму-то он уже забыл… вот если бы нажать одну кнопку…. нет, завтра сделаю.

- Лежа на диване, увидел сообщение “Василий П. запросил у Вас 1000 руб”.

- Нажал “Ок, перевести”.

- Продолжаешь лежать на диване уже с чистой совестью.

Еще я хочу рассказать про подкапотную часть переводов в СБП; о процессах, которые идут между банками, ЦБ и ОПКЦ в то время, как ты нажимаешь кнопку «отправить». Рассказать про C2B, про оплату по QR-кодам, о платежных ссылках, подписках и рекуррентных платежах. Про выплаты от организаций физическому лицу (B2C и др. — возврат денег за возвращенный товар; вознаграждения). Но об этом я расскажу в другой раз.

- Блог компании Мир Plat.Form (НСПК)

- Платежные системы

- Финансы в IT

- IT-компании

Источник: habr.com