Европейский центральный банк недавно объявил о завершении программы количественного смягчения (QE), поэтому сейчас подходящее время поразмышлять о её последствиях.

Три вывода кажутся очевидными: осуществлявшаяся ЕЦБ покупка активов принесла важную макроэкономическую пользу; политические издержки QE оказались намного выше, чем кто-либо мог ожидать; весь этот эпизод стал настоящим кошмаром для Бундесбанка.

Снизив стоимость банковских кредитов благодаря QR, ЕЦБ стимулировал кредитование небольших компаний и домохозяйств во всей еврозоне. Это придало важный толчок росту экономики, что в свою очередь привело к заметному спаду безработицы и повышающему давлению на размеры зарплат. Хотя общая инфляция выросла, базовая инфляция остаётся слабой, а это означает, как пишет в своей статье на Project Syndicate главный экономист банка EFG в Цюрихе Стефан Герлах, что ЕЦБ обязан продолжать экспансионистскую монетарную политику.

Кроме того, реализация программы QE в Европе и других регионах в течение минувшего десятилетия опровергла некоторые сложившиеся представления по поводу покупки активов центробанками. Главное среди них – часто повторяемое утверждение, будто масштабные покупки центробанками государственных облигаций неизбежно приводят к высокой инфляции. Финансовые кризисы ведут к всплеску спроса на ликвидность, потому что финансовые учреждения начинают беспокоиться по поводу платежеспособности других игроков. Центробанки могут и должны удовлетворять этот спрос, наращивая свой баланс, потому что, если этого не делать, может начаться коллапс денежной массы и глубокая рецессия (как это продемонстрировал Федеральный резерв США в начале 1930-х годов).

Программа количественного смягчения что это такое простыми словами

Активы на балансе ЕЦБ с 2008 года

Кроме того, покупки активов центрабанками не являются незаконными, как иногда утверждают. ЕЦБ, как и ФРС, и Банку Японии, не разрешено покупать гособлигации на первичном рынке. Но многие центробанки уже давно используют покупку облигаций на вторичном рынке в качестве главного инструмента проведения монетарной политики. А в декабре 2018 года Европейский суд (ECJ) постановил, что такие покупки не нарушают законодательство ЕС.

Помимо этого, Европейский суд развенчал популярную в Германии идею, будто QE – это бюджетная мера, а не монетарная, а следовательно, она не относится к полномочиям ЕЦБ. Между тем, в Маастрихтском договоре не содержится определения монетарной политики, которая фактически определяется тем, что центробанки делают на практике. И здесь важно, что ФРС, Банк Японии и многие другие центробанки осуществляли покупки активов схожим с ЕЦБ образом.

Но хотя программа QE оказалась эффективной, а её законность не вызывает сомнений, политика ЕЦБ спровоцировала колоссальное политическое недовольство тем, что почти все активы подорожали. На первый взгляд это может показаться нелогичным. Рост цен на жильё ведёт к повышению строительной активности, а это увеличивает занятость. Рост цен на акции стимулирует экономику, увеличивая балансы и степень уверенности компаний, домохозяйств и финансовых учреждений. Снижение доходности облигаций (это естественный результат роста цен на облигации) удешевляет финансирование и повышает его доступность как для компаний, так и для домохозяйств.

Политика «количественного смягчения» (QE)

Тем не менее, бум на рынке активов привёл ещё и к шокирующему увеличению богатства немногих богатейших людей, что возмутило многих европейцев, которые до сих пор пытаются справиться с безработицей и болезненным сокращением расходов после финансового кризиса. Кроме того, снижение процентных ставок вызвало повсеместные протесты со стороны вкладчиков, особенно в Германии.

Это озадачивает, поскольку можно было ожидать, что вкладчики обрадуются росту цен на активы. Однако как показывают данные ОЭСР, немецкие вкладчики хранят намного меньшую часть своего богатства в ценных бумагах и намного большую – в финансовых продуктах страхования жизни, чем жители других стран Европы. В результате бум на фондовом рынке прошёл мимо них, а низкие процентные ставки оказались вредны для их программ страхования жизни. Немецкие вкладчики винят в своих затруднениях ЕЦБ, хотя причиной данной проблемы, похоже, является их специфический финансовый баланс.

Это политическое недовольство лучше всего сформулировал в 2016 году бывший министр финансов Германии Вольфганг Шойбле, который, говоря о партии «Альтернатива для Германии», заявил своей аудитории: «Я сказал [председателю ЕЦБ] Марио Драги: гордись – ты можешь на 50% объяснить результаты партии, которая выглядит в Германии новой и успешной, особенностями этой монетарной политики».

Экономика у программы QE была хорошей, а политика – плохой, но в целом весь этот эпизод стал кошмаром для Бундесбанка. Во многих речах и интервью руководители этого банка настаивали, что программа QE не нужна и что она провоцирует очевидные инфляционные риски. Однако в реальности они видели, что проходил год за годом, а инфляция по-прежнему не достигала целевого уровня ЕЦБ. Чиновники Бундесбанка также доказывали, что низкие процентные ставки спровоцируют финансовую нестабильность, но этого – пока что – не произошло (и, кстати, ужесточение монетарной политики может создавать аналогичные угрозы). Наконец, они сомневались в легальности некоторых из мер ЕЦБ, хотя ни одна из юридических претензий так и не оказалась успешной.

Уцепившись за свои непримиримые взгляды, но будучи не в состоянии убедить Совет управляющих ЕЦБ изменить подходы к программе QE, Бундесбанк загнал себя в угол, утратив влияние и положение. Именно поэтому президент банка, Йенс Вайдманн, не рассматривается в качестве ведущего кандидата на пост председателя ЕЦБ, несмотря на его впечатляющее понимание экономики, опыт работы на высоком уровне и великолепные коммуникационные навыки. Бундесбанк, похоже, стал главным проигравшим от количественного смягчения.

Источник: Вести Экономика

Источник: investfuture.ru

Количественное смягчение. Программа QE

Сегодня я расскажу вам о том, что такое количественное смягчение (QE), для чего принимаются программы количественного смягчения, как они действуют, и к какому результату приводят. В последние годы наверняка вы много слышали или читали о таких программах в новостях. Уже 3 программы QE было реализовано в США, а совсем недавно была принята первая программа количественного смягчения в странах еврозоны, реализация которой начнется с марта 2015 года. Что это такое, как влияет на страну, реализующую программу, и как может отразиться на экономике наших стран — об этом вы узнаете, прочитав данную статью. Объяснить постараюсь максимально доступно, простым и понятным языком.

Что такое количественное смягчение?

Термин количественное смягчение — это русский перевод английского понятия Quantitative easing (сокращенно QE). Количественное смягчение (QE) — это один из нестандартных инструментов монетарной политики государства, к которому Центральный банк страны прибегает в том случае, когда традиционные денежно-кредитные регуляторы Центробанка (повышение учетной ставки, валютные интервенции, покупка или продажа ценных бумаг и т.д.) не дают нужного эффекта.

Суть программы количественного смягчения очень проста: Центральный банк осуществляет дополнительную эмиссию безналичных денег, как правило — в довольно крупных объемах, на которые либо кредитует государство, его структурные подразделения, коммерческие банки, либо выкупает их долгосрочные долговые ценные бумаги (облигации). Происходит дополнительное вливание средств в экономику, снижение стоимости кредитных ресурсов, увеличивается объем выданных кредитов, растет производство, снижается уровень безработицы, растет покупательная способность населения, все это в совокупности стимулирует экономический рост.

Традиционно для этих целей Центробанки просто понижали учетную ставку или скупали краткосрочные государственные или корпоративные облигации. Но когда учетная ставка и доходность таких облигаций и так близки к нулю (что и наблюдается сейчас в наиболее экономически развитых странах), дальше их снижать уже просто некуда, именно поэтому был придуман и внедрен в действие новый нетрадиционный инструмент — количественное смягчение (QE).

Такое название программа QE получила, поскольку она увеличивает количество денежной массы, при этом смягчая условия доступа к денежным ресурсам.

Программы количественного смягчения актуально применять в ситуациях, когда действует совокупность факторов:

- В стране происходит снижение ВВП, его годовой прирост близок к нулю или отрицательный.

- Учетная ставка ЦБ близка к нулю.

- В стране наблюдается дефляция (падение цен).

Многие экономисты и аналитики сходятся во мнении, что количественное смягчение — это некий «последний шанс» для экономики, тот инструмент, который стоит применять уже тогда, когда не помогают другие, и в случае, если не поможет и он — больше уже придумать нечего, экономика продолжит падение.

Программа количественного смягчения определенно должна вызывать рост инфляции (поскольку происходит увеличение денежной массы), но страны, которые ее проводят, скорее только рады этому, потому как нулевая инфляция или дефляция означает экономический застой. Однако здесь важно не «переборщить» с вливанием новых денег, чтобы не вызвать слишком сильную инфляцию.

Другим важным последствием количественного смягчения всегда выступает девальвация национальной валюты (опять же, ее предложение увеличивается, а значит, цена падает). Для экспортно-ориентированных стран с чрезмерно сильной валютой это тоже положительный фактор, т.к. девальвация идет на пользу экспортерам.

Кроме того, девальвация нацвалюты всегда выгодна должникам страны, поскольку вместе с валютой девальвируется и долг, но невыгодна кредиторам и импортерам. В любом случае, важно, чтобы стоимость валюты снижалась в разумных пределах. Однако, практика показывает, что девальвация наблюдается лишь на начальном этапе (после объявления и запуска программы QE), а к ее завершению и после этого, наоборот, нацвалюта укрепляется. Далее описаны причины такого явления.

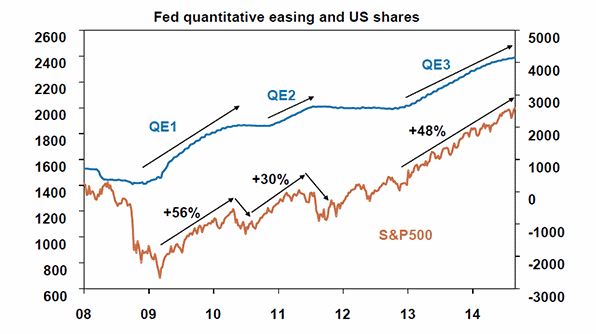

Фондовый рынок страны, в которой проводится программа количественного смягчения, растет, поскольку начинается производственный рост, что стимулирует привлечение инвестиций. За счет этого в страну перетекают капиталы инвесторов из других развитых и развивающихся стран, что стимулирует падение их национальных валют и рост валюты страны, проводящей QE. К примеру, программы количественного смягчения, проводимые в США, стали одной из причин девальвации валют большинства стран мира в 2014 году, в т.ч. девальвации рубля и девальвации гривны.

Рассмотрим историю программ QE, проводимых в последнее время Центробанками ведущих стран мира.

Программы количественного смягчения в США

1. QE 1. Программа QE 1 была разработана и внедрена ФРС США в разгар мирового финансового кризиса 2008 года. Основной ее целью было спасение крупнейших банков и корпораций страны, долговые обязательства которых сильно обесценились. В 2008-2009 году ФРС США выкупила корпоративные облигации на сумму 1,7 трлн долларов, чем существенно сгладила негативное воздействие кризиса и спасла целые сектора экономики от краха.

2. QE 2. Следующая программа количественного смягчения США была реализована с ноября 2010 по июнь 2011 года. В ее рамках были выкуплены казначейские обязательства государства на 600 млрд долларов и реинвестированы долги компаний, участвовавших в первой программе, на сумму 300 млрд долларов, таким образом, всего было выпущено около 0,9 трлн долларов.

3. QE 3. Последняя на текущий момент программа количественного смягчения США началась в сентябре 2012 года и изначально не имела четких сроков завершения. ФРС ежемесячно выкупала казначейские облигации на 45 млрд долларов, а также ипотечные облигации на 40 млрд долларов. Завершилась программа QE 3 спустя аж более 2 лет — в конце октября 2014 года, после того, как желаемый эффект был получен (как вы знаете, в 2014 году в экономике США отмечен хороший рост).

Программа количественного смягчения ЕЦБ

В последние дни главной финансовой новостью мира является принятие первой программы количественного смягчения Европейским Центральным Банком, которая ставит своей целью стимулирование экономического роста в еврозоне.

Согласно принятой программы QE, ЕЦБ будет ежемесячно, начиная с марта, выкупать долгосрочные государственные и корпоративные облигации с периодом погашения от 2 до 30 лет на сумму 60 млрд евро, но не всех, а только наиболее надежных эмитентов, имеющих высокие инвестиционные рейтинги. Распределение этих средств будет производиться пропорционально взносам стран в ЕЦБ. Всего на программу QE ЕЦБ планируется эмитировать и потратить 1,1 трлн евро, вместе с тем, точные сроки окончания программы не названы, поэтому они, как и объем эмиссии, могут быть скорректированы, исходя из того, насколько эффективно будет работать программа.

За программами количественного смягчения США и ЕЦБ активно следят инвесторы и трейдеры мировых рынков, поскольку они всегда являются очень важным фундаментальным фактором, оказывающим влияние на биржевые котировки и курсы валют. Даже на новости о принятии программы QE или ее окончании рынки всегда реагируют сильными колебаниями.

Теперь вы знаете, что такое количественное смягчение, какие программы количественного смягчения проводились и действуют в настоящее время. Оставайтесь на Финансовом гении, чтобы повышать свою финансовую грамотность, учиться эффективно вести и использовать личные финансы, осваивать перспективные способы заработка и инвестирования. До встречи в новых публикациях!

Источник: fingeniy.com

Количественное смягчение и его смысл

![]()

- 25.05.17

- 0 комментариев

- 15686

Монетарная политика центральных банков ведущих государств мира, к которым относится и Россия, непосредственно влияет на курсы рубля и мировых валют. Регуляторы США, Японии, Великобритании и стран Еврозоны много лет проводили либо проводят политику quantitative easing, или на русском – количественного смягчения.

Одновременно некоторые эксперты доказывают, что эта политика характерна и для ЦБ РФ. Рассмотрим, что такое количественное смягчение, разъясним его суть простыми словами, разберем, как оно работает в ведущих экономиках мира и возможно ли применение QE в России.

Как работает QE

Quantitative easing заключается в скупке центральным банком страны ценных бумаг (в основном облигаций) либо других нематериальных активов. Средства для скупки активов появляются у регулятора за счет эмиссии денежных средств. В конечном счете центральный банк старается побудить инвесторов направлять деньги в реальный сектор экономики, стимулируя таким способом экономический рост.

Отдельно стоит отметить тот факт, что происходит эмиссия именно безналичных средств, т.е. процесс осуществляется в электронном виде. Количественное смягчение часто считают включением печатного станка с производством физических (т.е. бумажных) денег, что не соответствует действительности. Следовательно, число именно бумажных денег в стране не растет — к тому же их выпуск был бы сопряжен с дополнительными бюджетными расходами.

Как правило, QE применяется Центробанком вместо снижения ключевой процентной ставки, если ее уменьшать уже просто некуда – показатель достиг нуля или даже снижен до отрицательного значения. Но стимулировать рост ВВП как-то нужно – так что можно сказать, что политика quantitative easing применяется в качества крайнего средства оживления экономики. Околонулевые ставки в США и особенно в Японии и Европе последних лет сильно способствуют проведению количественного смягчения со стороны этих государств.

Подчеркнем , что операции с облигациями, задействованные при смягчении, применяются и при традиционной монетарной политике центральных банков (финансовых регуляторов) – однако в стандартном случае они направлены именно на изменение процентной ставки, а не на увеличенное предложение денег.

Кратко поясним, как именно скупка облигаций или других активов влияет на процентную ставку. Скупка (т.е. спрос) вызывает повышение рыночной цены облигации — следовательно, ее доходность к погашению идет вниз. Выраженная в процентной ставке она таким образом становится ниже, чем до покупки облигаций ЦБ.

Отсюда понятно, что у политики количественного смягчения есть очевидный побочный эффект – возможность возникновения слишком высокой инфляции, что не менее плохо, чем дефляция. Нейтрализует избыточную инфляцию экономический рост, поскольку на большее число денег в этом случае будет приходиться больше товара.

Однако если политика QE не даст желаемого эффекта в экономике, то к инфляции может прибавиться и девальвация эмитированной валюты относительно других валют. Наконец, «лишние» деньги могут быть не только эмитированы, но и взяты взаймы у других стран. А это не что иное, как увеличение государственного долга.

Критики политики количественного смягчения, впрочем, утверждают, что на практике в тех же США, откуда пришло понятие ″quantitative easing″, выкуп Федеральной резервной системой «плохих долгов» был на руку лишь их первоначальным владельцам и спекулянтам – ни промышленное производство, ни зарплаты занятых в реальной экономике работников, ни объем потребления не выросли. Зато госдолг сверхдержавы только по итогам третьего этапа QE увеличился с $15,03 трлн. на 17 ноября 2011 до $17,966 трлн. на ноябрь 2014 года.

С неэффективностью трудно согласиться – ВВП США со времени старта первой программы QE немного подрос, безработица низкая, а фондовый рынок США с 2009 года показывает впечатляющий рост (хотя в последнее время все больше говорят о будущей сильной коррекции рынка). При этом доллар с момента последнего кризиса остается одной из самой крепких мировых валют с очень низким уровнем инфляции.

История программ количественного смягчения

В США

По данным историков экономики, первый выкуп ценных бумаг регулятором был осуществлен в США еще в 1932 году, его объем составил $1 млрд. Но сам термин Quantitative easing появился в 2009 году, когда американский Федрезерв начал первый этап программы под таким названием.

Количественное смягчение в США проходило в три этапа:

- в рамках QE1, начатой в конце 2008 года, было эмитировано около $1,5 трлн.;

- QE2 началась в 2010 году и за полгода достигла показателя $600 млрд;

- QE3 стартовала в 2012 году и началась с объема $40 млрд в месяц, который затем был увеличен до $85 млрд. Закончилась третья программа в конце октября 2014 года, когда ее общий объем достиг $1,6 трлн.

Пусть за счет увеличения госдолга, экономика США избавилась от последствий мирового финансового кризиса, а ВВП вырос с $14,72 трлн. долларов в 2008 до $16,77 трлн. в 2013 году.

В Японии

Количественное смягчение в Японии в нынешнем веке началось даже раньше, чем в Штатах, а именно в марте 2001, и длилось с перерывами более десяти лет. За первые четыре года Банк Японии в семь раз (с 5 до 35 триллионов иен, или около $300 млрд) увеличил текущий баланс коммерческих банковских организаций и в три раза – количество покупаемых ежемесячно облигаций правительства страны.

В 2013 году Банк Японии анонсировал переход с количественного на количественное и качественное смягчение. Новая монетарная политика состоит в выкупе гособлигаций с более длительным сроком обращения и одновременным увеличением объема выкупаемых регулятором активов. В 2016 году общий объем QE достиг почти $670 млрд. Согласно прогнозу Центробанка, в 2017 ему наконец удастся добиться целевого уровня инфляции на уровне 2%. В итоге результаты не отрицательные, но тем не менее незначительные.

В Еврозоне

В странах, которые входят в зону евро, количественное смягчение ЕЦБ стартовало в марте 2015 года и продолжается до сих пор. Активы выкупаются на сумму €80 млрд в месяц, общий объем программы QE к марту 2017 года приблизился к €1,7 трлн.

Европейский регулятор выкупает ценные бумаги, доходность которых превышает показатель по его депозитам в -0,4% годовых.

В феврале 2017 инфляция в еврозоне достигла 0,38%, при этом показатель с начала года остался отрицательным, составив -0,46%. После двух лет со времени запуска программы нельзя однозначно сказать, что quantitative easing внесла оживление в европейскую экономику — хотя ряд европейских индексов почувствовал себя лучше, дав в 2016 году доходность около 10% годовых.

В Еврозоне QE включает в себя, по большому счету, не только сам ежемесячный выкуп бумаг, но и так называемые программы TLTRO (Targeted Long-Term Repo Operation, целевое долгосрочное кредитование), которые предоставляют возможность банкам привлекать фактически «халявные» деньги для дальнейшего кредитования бизнеса. При этом расходовать средства необходимо именно на кредитование, а не на покупку других активов — программа разбита на части и второй транш банки получают в зависимости от итогов по первому.

Первая программа стартовала осенью 2014 года. В рамках последнего (четвертого) раунда программы TLTRO-II, запущенной в июне 2016 года, Европейский центральный банк выдал различным финансовым компаниям кредиты более чем на 230 млрд. евро. Эмиссия евро, таким образом, началась по окончанию QE3 в США и привела к девальвации евро к доллару примерно на 20%, считая с 2014 года.

Возможно ли QE в России?

По словам главы ЦБ РФ г-жи Набиуллиной и ее первого заместителя Ксении Юдаевой, никакое количественное смягчение в России в настоящее время невозможно. Руководители Банка России объясняют это слишком малым объемом рынка госдолга РФ по сравнению со странами Запада. К тому же эти страны, внедряя QE, преследуют цели уменьшения безработицы и преодоления дефляции, а последнее для России вообще не актуально – ключевая ставка еще совсем недавно находилась на уровне 10%, что вписывается в тенденцию более высоких ставок у развивающихся стран. Подробнее об этом можно прочитать в статье о керри-трейд.

Со своей стороны, некоторые эксперты доказывают, что QE Банком России все же практикуется. Дело в том, что выкуп иностранной валюты и золота – это тоже выкуп активов. А ЦБ РФ в 2015 году проводил валютные интервенции и покупал золото российского производства по ценам, превышающим стоимость металла на международном рынке. Тем не менее никаких официальных программ quantitative easing в России запущено не было и пока что нет оснований ожидать их в ближайшем будущем.

Источник: investprofit.info